- Банковский терминал для ИП: установка, как работает, виды

- Эквайринг для физических лиц без ИП и ООО: возможно ли это

- как принимать платежи и какой подходит — ПоДелу.ру

- условия пользования, цена и нюансы

- что это такое и их виды

- Как принимать платежи по кредитным картам в Интернете: ваши возможности [2020]

- Торговый счет + Платежный шлюз

- Универсальные решения

- Обработка платежей по кредитным картам, упрощенная

- 10 вопросов, которые все компании должны задать поставщику платежей

- 1. Существуют ли разные тарифы или комиссии для разных типов карт?

- 2. Вы взимаете «обратные счета» или все расходы, связанные с транзакцией, выставляются в том же месяце?

- 3. Какие ставки или комиссии вы взимаете, когда я использую кредитные карты, ввожу их вручную (ввод с помощью ключа) или принимаю их онлайн?

- 4. Взимаете ли вы отдельную плату за свой шлюз?

- 5. Верну ли я начальную комиссию при возврате средств за транзакцию?

- 6. Каковы условия контракта и есть ли плата за досрочное расторжение?

- 7. Какие комиссии вы взимаете каждый месяц?

- 8. Есть ли ежемесячные минимальные требования или сборы за обработку?

- 9. Есть ли ограничение на объем обработки?

- 10. Какой вид поддержки предлагается?

- Как принимать платежи по кредитным картам — полное руководство

- В наши дни прием платежей по кредитным картам является стандартной практикой. Тем не менее, вы по-прежнему найдете множество малых предприятий в США, которые работают только за наличные.

- Основные сведения о кредитной карте

- Как выбрать продавца услуг

- Соответствует ли ваша платежная система PCI?

- Комиссия за обработку кредитной карты

- Возвратные платежи: что нужно знать

- Аппаратное обеспечение для оплаты в магазине

- Как принимать онлайн-платежи

- Почему вы должны принимать платежи по кредитным картам в своем офисе

- Выбор подходящего обработчика кредитных карт

- Николь Уолтерс

- Центр малого бизнеса

- В наши дни прием платежей по кредитным картам является стандартной практикой. Тем не менее, вы по-прежнему найдете множество малых предприятий в США, которые работают только за наличные.

- лучших практик приема платежей по картам | Square Support Center

- Обработка кредитной карты — все, что вам нужно знать о платежах по карте

- Что такое обработка кредитной карты? Все, что вам нужно знать о решениях для обработки кредитных карт

- Как работает обработка кредитных карт в 2020 году

- Участвующие стороны

- Процесс

- А как насчет обработки международных кредитных карт?

- Что такое обработка платежей с высоким уровнем риска?

- Платежные шлюзы для обработки кредитных карт

- Комиссия за обработку кредитной карты

- Типы комиссии платежной системы

- Запросить обзор цен

- Как найти лучшего обработчика кредитных карт для вашего бизнеса:

- Обеспечение безопасности ваших транзакций

- Вот 3 ведущих компании по обработке кредитных карт для больших и малых компаний:

- Альтернативы обработке кредитных карт

- Заключение

Банковский терминал для ИП: установка, как работает, виды

Банковский терминал для ИП — устройство, позволяющее принимать пластиковые карты клиентов для увеличения объемов продаж.

Эквайринг обязателен для Предприятий с оборотом больше 60 млн в год, а остальные ИП вправе решать самостоятельно — ставить оборудование или нет.

Существует перечень направлений, для которых установка POS-терминалов не обязательна — газетные киоски, предприятия общепита, религиозные организации и продавцы народных товаров.

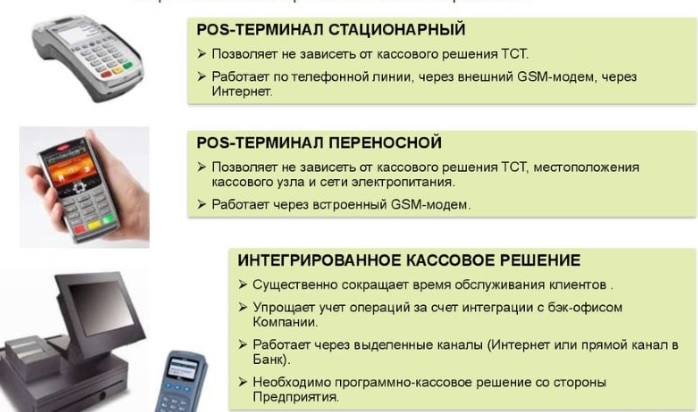

Виды банковских терминалов для ИП

В продаже можно найти несколько видов POS-терминалов. При покупке ККТ предприниматели ориентируется на направление бизнеса, особенности оплаты и текущий оборот.

Выделяется два типа банковских терминалов для ИП:

- Стационарные

- Мобильные. Такие терминалы оплаты имеют автономное питание и связываются с сетью через Wi-Fi или Bluetooth. Аппаратура подходит для выездного бизнеса (такси, службы доставки и т. д.).

Терминалы оплаты по банковским картам отличаются и по виду эквайринга:

- торговые — устанавливаются в крупных торговых точках, имеют большие размеры, печатают чеки;

- переносные (компактные) — аппараты, считывающие сведения с карточки и передающие данные по SIM, Wi-Fi или другим беспроводным путем;

- мобильные — подключаются через разъем телефона;

- интернет-терминалы — для оплаты в Сети (чек отправляется на e-mail).

Установка терминала для оплаты

При пользовании услугой ИП может купить свой POS-аппарат, арендовать устройство или переоборудовать имеющийся терминал.

Процесс установки ККТ проходит в несколько шагов:

- Определение необходимости монтажа.

- Выбор банковской организации с подходящим тарифом и комиссией.

- Изучение рынка процессинговых организаций. Для начинающих ИП часто хватает мобильного эквайринга.

- Сбор бумаг, необходимых для передачи в банк (документация по ИП, счет, реквизиты).

- Подача заявки и оформления соглашения с банковской организацией.

На последнем этапе работники банка приходят на торговую точку, проводят установку терминала, предназначенного для оплаты банковскими картами, и консультируют работников ИП.

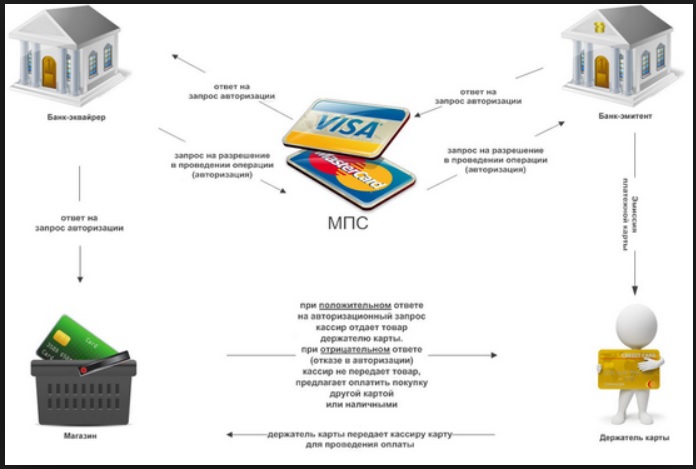

Как это работает

Оплата с применением POS-терминала проводится в течение 2-3 секунд. Процесс платежа проводится в несколько шагов:

- Человек информирует кассира или продавца о желании заплатить деньги при помощи банковской карточки.

- Кассир просит передать паспорт (если речь идет о крупной сумме).

- Продавец устанавливает карту в POS-аппарат и активирует «пластик».

- Покупатель указывает ПИН.

- Данные направляются в процессинговую компанию.

- Проверяется наличие средств на карточке.

- Если денег достаточно, они переводятся на счет банка.

- Печатается чек (два экземпляра). Выдается клиенту и оставляется у продавца.

Банковская организация переводит средства на расчетный счет клиента (вычитается только комиссионный платеж).

Банковский терминал для ИП от Сбербанка

Интернет-эквайринг:

- При обороте до 1 000 000 комиссия равна 2%.

- Если безналичные продажи проводятся на большую сумму, комиссия снижается до 1,8%.

Торговый эквайринг:

- При обороте до 30 т. р. взимается 2,5% от суммы плюс берется плата за аренду POS-аппарата (1000 р ежемесячно).

- Если безналичные покупки совершаются на сумму от 30 000 р в месяц, тариф определяется персонально.

Для подключения услуги нужно подать заявку, согласовать время встречи с представителем Сбербанка и оформить договор. ИП остается установить аппарат и принимать платежи. Плюсы сотрудничества — личный менеджер, персональная поддержка, бонусная система и ежедневные отчеты.

Эквайринг для физических лиц без ИП и ООО: возможно ли это

В статье мы с вами узнаем, можно ли подключить эквайринг без открытия ИП и ООО. Разберемся, какой вид эквайринга подойдет физическому лицу и куда в этом случае будет перечисляться оплата от покупателей.

Может ли физическое лицо подключить эквайринг

Эквайринг — возможность приёма платежей за товары и услуги по пластиковым картам посредством специального платёжного терминала. Соответственно, торговый эквайринг нужен торговым точкам: терминалами оборудуются кассовые кабины.

Интернет-эквайринг используется в сетевом пространстве. На территории интернет-магазинов, соц. сетей и продающих сайтов можно в специальной форме осуществить платёж.

Мобильный эквайринг — это приём карт клиентов с помощью своего смартфона или планшета, к которым подключен специальный кардридер.

Какой же эквайринг, теоретически, может подойти для физ. лиц?

Торговые точки открываются ИП и юр. лицами (ООО). Денежные средства от покупателей перечисляются на расчетный счет организации или индивидуального предпринимателя. Дело в том, что расчетные счета открываются только для бизнеса. По закону, ИП может обойтись без р/с и пользоваться своим личным счетом, но личные счета не предназначены для предпринимательской деятельности, так что торговый эквайринг к л/с не подключить.

Физическое лицо, в свою очередь, не имеет права открывать расчетный счет и, вообще, осуществлять предпринимательскую деятельность без регистрации ИП или ООО, следовательно, и договор эквайринга на физ. лицо не оформить.

Но это не означает, что услуги эквайринга для физических лиц недоступны вовсе. В принципе, если р/с счета нет, деньги могут перечисляться на счет банковской карты физ. лица. А также деньги могут поступать и на счет виртуального электронного кошелька. Эту возможность предоставляет интернет-эквайринг.

Есть лишь небольшая тонкость. Если вы регулярно будете получать довольно крупные суммы на личный счет — вами обязательно заинтересуется финансовый мониторинг, а это сулит объяснения с ФНС.

Интернет-эквайринг для физических лиц

Возможность физ. лица пользоваться эквайрингом и зачислять поступления на счет банковской карты обсуждается с каждым банком индивидуально. Заметим, что год от года количество банков и операторов мобильного эквайринга, готовых заключать договоры на эквайринг и прописывать в них лицевой счет физ. лица, сокращается. Это связано с проводимой гос. политикой противодействия отмыванию незаконных доходов и вывода бизнеса из тени.

Чтобы воспользоваться интернет-эквайрингом, сначала нужно зарегистрировать ИП — для физических лиц это обязательный этап. Затем в банке необходимо открыть р/с (заключить договор на расчетно-кассовое обслуживание). Сначала посмотрите, какие банки предлагает условия именно по интернет-эквайрингу, и потом оценивайте, выгодно ли вам РКО в этой кредитной организации.

Для ИП в банке понадобится минимальный пакет бумаг: паспорт, ИНН, свидетельство о гос. регистрации, справка ЕГРИП.

Денежные средства будут поступать на ваш р/с, и с него же вы будете платить налоги (в зависимости от системы налогообложения, которую выберете).

Как физическое лицо вы можете принимать платежи на свой карточный счет или счет электронного кошелька. Просто сообщите клиенту ваши реквизиты и дождитесь перечисления средств за товары или услуги. Это, конечно, не совсем интернет-эквайринг, но способ вполне рабочий для физ. лиц.

Все поступления на банковский счет в таком случае признаются доходами и облагаются налогом на доходы физ. лиц по ставке 13%. Для уплаты налогов вы должны представить квитанции (выписки) в ИФНС, заполнить декларацию и оплатить сумму налога.

Но, разумеется, если вы планируете всерьёз заняться предпринимательством в интернете — настоятельно рекомендуем вам зарегистрировать ИП и заключить договор эквайринга: это избавит вас от вопросов налоговиков и повысит лояльность клиентов.

как принимать платежи и какой подходит — ПоДелу.ру

Как самозанятые могут принимать платежи

Самозанятые — это плательщики налога на профессиональный доход (НПД). Они ведут деятельность без работодателя и привлечения наёмных работников (ч. 7 ст. 2 Федерального закона от 27.11.2018 г. № 422-ФЗ). Самозанятые лично оказывают услуги или реализуют товары собственного производства.

Стать самозанятым может физическое лицо и индивидуальный предприниматель.

От своих клиентов они могут получать оплату:

-

-

На электронный кошелёк, личную банковскую карту или банковский счёт физлица. Для этого нужны специальные приложения или их веб-версии. Такой вариант подходит для удалённых расчётов. Но в магазинах это бывает неудобно: не все покупатели готовы разбираться в технической стороне вопроса, а у некоторых нет мобильного интернета.

-

Сервис «Запрос денег» в личном кабинете онлайн-банка. Через раздел «Переводы» можно запросить определённую сумму у одного или нескольких человек. Им поступит счёт на оплату или смс-сообщение со ссылкой на платёжную форму. Этот вариант подходит для приёма нерегулярных платежей. Сервис есть в «Сбербанке», «Тинькофф», «Яндекс.Деньгах».

-

На расчётный счёт с помощью эквайринга — ещё один способ получения платежей, который подходит для офлайн и онлайн-продаж. Эта банковская услуга позволяет принимать безналичную оплату товаров и услуг с пластиковой карты или смартфона покупателя.

Какой эквайринг подходит самозанятым

Торговый и мобильный эквайринг работает только при наличии расчётного счёта, поэтому он подходит самозанятым с зарегистрированным ИП, а для самозанятых физлиц недоступен.

Но есть интернет-эквайринг, который позволяет получать платежи через интернет — его могут подключить все самозанятые.

Мы рассказывали, почему эквайринг нельзя подключить без расчётного счёта.

Эквайринг для самозанятых физлиц

Физлица самозанятые могут пользоваться эквайрингом и получать онлайн-платежи через специальные сервисы — «Яндекс.Касса», Robokassa, PayMaster, Qiwi.

Это работает так: покупатель оплачивает товар или услугу через специальную платёжную форму на сайте, получает чек, а деньги поступают самозанятому на кошелёк.

Алгоритм подключения во всех сервисах почти одинаков:

-

зарегистрируйте учётную запись;

-

пройдите идентификацию, указав основные сведения о себе — ФИО, паспортные данные, ИНН, адрес, сведения о рождении;

-

заполните данные своего сайта — название, URL, способ вывода средств.

Идентификация в сервисе «Робокасса» для самозанятых:

Условия подключения эквайринга «Яндекс.Касса» для самозанятых:

За каждый проведённый платёж сервис берёт с продавца комиссию. Например, для самозанятых граждан в «Яндекс.Кассах» она составляет 3,5 %, в других сервисах зависит от выбранного тарифа.

При подключении интернет-эквайринга для самозанятых обратите внимание на дополнительные возможности сервиса. Например, плательщики НПД могут выпустить банковскую карту, привязанную к кошельку «Яндекс.Деньги». Её можно использовать для снятия наличных, оплаты любых покупок.

В банках эквайринга для самозанятых нет. Например, «Сбербанк» предлагает специальные карты, на которые будут приходить только доходы от профессиональной деятельности. Но торговый и интернет-эквайринг не настроят.

Эквайринг для самозанятых ИП

Самозанятый может стать предпринимателем, а уже зарегистрированный ИП может перейти на НПД. В этом случае он будет платить налоги как самозанятый, но сохранит возможность пользоваться расчётным счётом. Это удобно, если вы хотите продавать свой товар или оказывать услуги широкому кругу покупателей.

Если ИП переходит на самозанятость, то получает освобождение от фиксированных страховых взносов — 40 874 рубля в 2020 году.Подобрать самый выгодный расчётный счёт для самозанятого ИП можно в сервисе podelu.ru. Сравните предложения разных банков и выберите самое подходящее.

Самозанятый ИП с открытым расчётным счётом может подключить как интернет-эквайринг, так и торговый эквайринг. При этом счёт можно открыть в одном банке, а подключить эквайринг в другом.

Эквайринг работает так:

-

Сумма оплаты списывается с карты покупателя;

-

Платёж обрабатывается банком-эквайером;

-

Деньги поступают в банк самозанятого;

-

Платёж поступает на расчётный счёт самозанятого ИП за вычетом комиссии.

Для торгового эквайринга нужен POS-терминал, к которому покупатели прикладывают карты, смартфоны или часы для оплаты товара. Деньги с карты через банк-эквайер поступают на счёт продавца.

Банк предлагает купить или арендовать POS-терминал, обслуживает установленное оборудование и получает процент от проведённых за месяц платежей. Стоимость банковской услуги зависит от выбранного тарифа. О том, сколько стоит эквайринг и как на нём сэкономить, мы писали в отдельной статье.

Для интернет-эквайринга не нужно устанавливать POS-терминал. Платёж можно отправить через специальную форму на сайте. Однако не все банки предоставляют услугу интернет-эквайринга. Если у вашего нет соответствующей лицензии, придётся обращаться в другую кредитную организацию. Узнать о возможности предоставления услуги можно на официальном сайте банка или по телефону.

Подключение интернет-эквайринга помогает не только увеличивать продажи на сайте, собирать статистику по ним, но и выставлять покупателям счета посредством смс-сообщений, на адрес электронной почты. Это удобно для владельцев небольших интернет-магазинов, онлайн-сервисов по оказанию консультационных услуг.

Нужен ли самозанятым эквайринг

Потребители оплачивают банковскими картами более 70 % своих покупок. И если у самозанятого подключен эквайринг, он:

-

расширяет круг своих клиентов, упрощая для них процедуру оплаты товаров и услуг;

-

увеличивает продажи;

-

снижает риски, связанные с хранением наличных;

-

при определённых условиях получает возможность принимать платежи круглосуточно;

-

снижает риск получения фальшивых купюр.

Вопрос о необходимости эквайринга каждый самозанятый решает сам, так как это не только потенциальные клиенты, но и дополнительные затраты на оплату банковской услуги. Самозанятые с небольшим и нерегулярным доходом, преимущественной оплатой наличными вполне могут обойтись без эквайринга. Но для эффективной работы торговой точки и интернет-магазина он может оказаться необходимым.

условия пользования, цена и нюансы

Всем привет! В сегодняшнем обзоре мы рассмотрим терминал Сбербанка для ИП: условия пользования, цена оборудования и стоимость его аренды.

Сбербанк России считается самым крупным и известным финансово-кредитным учреждением в стране. Практически все услуги банковской организации пользуются большим спросом потребителей.

Не является исключением и услуга эквайринга Сбербанка, дающая возможность индивидуальным предпринимателям и юрлицам принимать платежи за товары и услуги с помощью банковских карт.

Осуществляется оплата картами с применением специального программного обеспечения терминалов, которые ИП может приобрести или взять в аренду у банковской организации.

Сегодня все большее число пользователей предпочитает наличным деньгам банковские карточки. Для таких клиентов индивидуальные предприниматели устанавливают в своих торговых точках терминалы.

Сбербанк разработал для ИП особые условия по стоимости подключения и обслуживания эквайринга.

Выбор эквайринга в Сбербанке для ИП

То, каким эквайрингом лучше воспользоваться индивидуальному предпринимателю, зависит от его бизнеса.

Например, для небольшого киоска и онлайн-магазина предусмотрены разные виды эквайринга, поэтому пользоваться приходится разным оборудованием.

Сегодня ИП в Сбербанке могут воспользоваться следующими видами эквайринга:

- Торговым. Его используют владельцы магазинов, кафе, парикмахерских и других предприятий. Для приема платежей используют POS-терминалы, которые могут быть проводными или переносными. Часть терминалов принимают бесконтактные платежи, при условии, что сумма покупки не превышает 1 тыс. ₽. На кассах обычно устанавливают проводные терминалы, их используют в кафе и торговых точках. Курьерам интернет-магазинов и официантам в ресторанах удобнее пользоваться беспроводными терминалами, работающими через Wi-Fi или мобильный интернет.

- Мобильным. При нем традиционные терминалы заменяют mPos-терминалами. При этом необходимо установка специального приложения для смартфонов и мобильного картридера, поддерживающего платформы Android Pay и Apple Pay. Оно часто используется курьерами и водителями такси.

- Интернет. Он используется магазинами, торгующими в интернете. Покупатель оплачивает товар онлайн, используя интерфейс сайта. Используя форму на сайте, покупатель может получить квитанцию на email и провести оплату не только картой, но и используя другие способы (например, со счета мобильного телефона). Форма оплаты размещается на сайте ИП, а Сбербанк обеспечивает предпринимателю техническую поддержку.

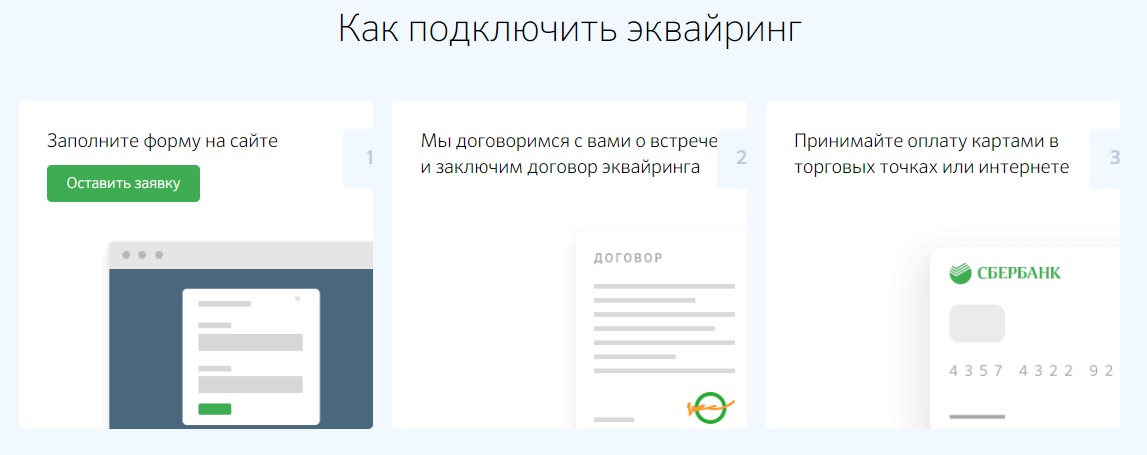

Как подключить

Подобрать вид эквайринга и необходимое оборудование индивидуальному предпринимателю, который не является резидентом банка, помогают специалисты банка.

Клиенты финансовой организации могут подключить эквайринг через личный кабинет онлайн-банкинга для бизнеса.

Для этого нужно:

- заполнить заявку на сайте или в личном кабинете интернет-банкинга;

- дождаться звонка специалиста, уточнить непонятные моменты и договориться о встрече;

- на встрече заключить договор и подключить оборудование необходимое оборудование.

Если подключается интернет-эквайринг, операции производит предприниматель, при этом он получает консультации специалистов технической поддержки.

Когда подключается торговый эквайринг, сотрудник банка приезжает в организацию лично, устанавливает терминалы и инструктирует работников компании, которые будут с ними работать.

Полный пакет документов подписывают только после тестирования всех терминалов.

Стоимость эквайринга

Стоимость интернет-эквайринга, как и торгового эквайринга зависит от оборота средств, проходящего через терминалы. Ставка начинается от 1,2% оборота. Чем выше оборот, тем ниже ставка.

Рассчитать ставку от оборота своего эквайринга индивидуальный предприниматель может на сайте финансовой организации.

Для этого нужно в форме интерактивной системы указать такие сведения:

- регион нахождения бизнеса;

- сферу деятельности;

- тип бизнеса;

- оборот терминала в течение месяца.

Система рассчитает ставку первых двух месяцев пользования эквайрингом и ставку последующих месяцев. Ставка будет автоматически обновляться каждый месяц.

Также будет предоставлена информация о необходимом оборудовании, которое предоставит банк.

Например, для бизнеса, находящегося в Москве, сферой деятельности которого являются продукты, а типом бизнеса – торговая точка, с ежемесячным оборотом 965 000 ₽ ставка первых двух месяцев составит 2,3 %, а последующих – 2,05 %.

Тарифы для предпринимателей

В стоимость услуг эквайринга входит:

- оплата РКО;

- оплата ставки от оборота по эквайрингу.

Подключить торговый эквайринг индивидуальный предприниматель может только при обслуживании на тарифе «Торговый плюс».

Ежемесячная стоимость обслуживания на тарифном плане составляет 3400 ₽. Необходимое оборудование можно приобрести или арендовать.

Оборудование

В Сбербанке можно арендовать или купить оборудование для эквайринга:

- Онлайн-кассу «Эвотор», работающую по 54-ФЗ. Предлагается несколько ее вариантов. Стоимость аренды оборудования начинается от 1200 ₽ в месяц.

- POS-терминал.

- Сканер считывания штрих-кодов на товарах.

- ЕГАИС для предпринимателей, торгующих алкоголем.

Заказать онлайн-кассу «Эвотор» (покупку или аренду оборудования) можно на сайте Сбербанка.

Для этого нужно указать полное имя, регион нахождения, номер телефона, согласиться с обработкой личных данных и отправить заявку на сайт.

Эквайринг, оформленный ИП в Сбербанке в рамках плана «Торговый плюс», зависит от региона нахождения и составляет от 0,5% до 3 %.

Положительные стороны использования терминалов для ИП

Аренда или покупка POS-терминала Сбербанка несет предпринимателю такие преимущества:

- Число покупателей увеличивается в среднем на четверть.

- Расходы клиентов увеличиваются примерно на 40%.

- Быстрая оплата товара.

- Нет ошибок при расчетах.

- Исключено принятие фальшивых купюр.

- Не нужно оплачивать инкассацию.

Использование торговых терминалов Сбербанка индивидуальными предпринимателями – это высокая скорость расчетов, низкие комиссии, большой выбор оборудования.

На сегодня это вся информация. Делитесь статьей в соцсетях с друзьями.

Оставьте свое мнение о продукте в комментариях. Ставьте публикации оценки. Подписывайтесь на обновления блога. До скорой встречи!

что это такое и их виды

Ключевой компонент эквайринговой инфраструктуры магазина — POS-терминал. Каким он может и должен быть? Какие фирмы-производители терминалов для оплаты банковскими картами относятся к лидерам рынка?

Подключим эквайринг к онлайн-ККТ За 1 день!

Оставьте заявку и получите консультацию в течение 5 минут.

Эквайринговый терминал — что это такое?

Эквайринговый терминал (или POS-терминал) — это устройство, которое приспособлено для:

- Прочтения данных с пластиковой карты, с помощью которой покупатель оплачивает товар (или услугу) — с использованием магнитной полосы, чипа или бесконтактного модуля.

- Передачи считанных данных через интернет в банк-эквайер (организацию, оказывающую услуги по эквайрингу).

- Передачи в банк-эквайер идентификационных данных, удостоверяющих согласие пользователя оплатить счет на кассе (как правило, это персональный пин-код карты, вводимый покупателем с клавиатуры терминала).

- Приема обработанных банком-эквайером данных (о том, что платеж одобрен или в его проведении отказано).

- Документации факта проведения платежа (или отказа в его проведении) посредством распечатки чека (или отображения данных на экране терминала), передачи сведений о нем в кассовый аппарат (на чековый принтер).

POS-терминалы для оплаты банковскими картами можно классифицировать на следующие основные разновидности:

- Автономные устройства — те, которые могут полноценно работать, выполняя указанные функции, без подключения к какому-либо вычислительному модулю (ПК, смартфону, планшету).

При этом, автономные устройства можно подразделить на 2 п

Как принимать платежи по кредитным картам в Интернете: ваши возможности [2020]

Определение лучших способов приема платежей по кредитным картам в Интернете и выбор правильного платежного процессора вначале может оказаться непосильной задачей. Это жизненная сила вашей электронной коммерции и необходимые затраты, которые необходимо учитывать при продаже в Интернете.

Если вы не можете правильно принимать платежи онлайн, у вас нет бизнеса.

Помимо комиссий, мошенничества и конверсии, способность вашего бренда к международному развитию может быть упущена из-за выбора обработки кредитной карты.Доверяют ли международные покупатели выбранному вами решению? Работает ли это решение за границей?

Добавьте сюда гонорары, контракты и мелкий шрифт каждого провайдера, и перед вами будет чрезвычайно сложное решение. Вам необходимо учитывать множество факторов и то, как они влияют на ваш бизнес. Не существует правильного или неправильного ответа — только то, что лучше всего подходит для ваших уникальных обстоятельств.

Найдите время, чтобы сравнить покупки, прежде чем выбирать решение для приема платежей по дебетовым и кредитным картам.Это руководство проведет вас через весь процесс, предоставив всю информацию, необходимую для поиска подходящего партнера для вашего бизнеса, в том числе:

- Как ровно получает оплату вашему бренду и как начать работу

- Как MasterCard, American Express и сборы за обработку данных — и сколько вы можете ожидать заплатить

- Два типа мошенничества и то, как платежная система может помочь предотвратить проблему

- Как улаживать споры и почему снижение риска мошенничества снижает ваши шансы на возврат платежа

- Как потребительское финансирование может увеличить конверсию и какие платежные шлюзы предлагают это

- Советы по расширению и продажам на международном уровне и выбору поставщика платежей, признанного во всем мире

Прежде чем мы начнем, знайте, что существует три типа платежных систем: торговый счет + платежный шлюз, комплексные решения и упрощенные процессоры кредитных карт.Вот краткий обзор каждого из них.

Торговый счет + Платежный шлюз

Традиционный метод приема платежей в Интернете представляет собой комбинацию торгового счета и платежного шлюза. В эту категорию попадают такие провайдеры, как SecureNet (США), Authorize.Net (США) и eWay (Австралия и Великобритания).

Торговый счет — это особый вид коммерческого банковского счета, который позволяет принимать платежи по кредитным картам.

Шлюз онлайн-платежей соединяет ваш магазин и ваш аккаунт в сервисе продавца и упрощает обработку платежной транзакции между различными вовлеченными сторонами, включая ваш банк и банк-эмитент карты.Думайте об этом как о цифровой версии устройства для считывания POS-карт, используемого в обычных магазинах.

Существуют комиссии, связанные как с учетной записью продавца, так и с платежным шлюзом, но есть много вариантов, и некоторые из них имеют более конкурентоспособные комиссии за транзакции или не взимают плату за установку.

Платежные шлюзы также могут предлагать больший контроль над правилами безопасности и настройками; они могут лучше подходить для крупных предприятий, которым требуется более индивидуальное решение.

При использовании комбинации «торговый счет / платежный шлюз» необходимо отметить то, что вам нужно будет подать заявку и на то, и на другое, обычно заполняя формы и предоставляя некоторую финансовую информацию.Обработка ваших заявок может занять несколько дней, поэтому вы не сможете сразу перейти к приему платежей. После того, как оба будут одобрены, вам нужно будет подключить свою учетную запись к шлюзу, а затем к шлюзу вашего магазина. Обычно это включает настройку вашего магазина с ключами API, общими секретами и токенами.

Преимущества использования платежного шлюза заключаются в том, что у вас обычно больше ручного и персонализированного обслуживания клиентов, поскольку провайдеры — это крупные компании с большими организациями поддержки.Часто вы сможете попросить человека по телефону ответить на ваши вопросы.

Платежные шлюзы также могут предлагать больший контроль над правилами безопасности и настройками; они могут лучше подходить для крупных предприятий, которым требуется более индивидуальное решение.

Универсальные решения

Эти услуги, включая PayPal и 2Checkout, объединяют учетную запись и шлюз в одно решение, которое может ускорить и упростить настройку.

Они позволяют принимать все основные кредитные карты и обычно имеют выгодные ставки транзакций.Кроме того, большинство из них не взимает ежемесячную плату или плату за установку для базовых учетных записей, хотя вам необходимо платить ежемесячную плату за определенные дополнительные функции в некоторых службах.

Такие сервисы, как PayPal, делают настройку быстрее и проще. Они также позволяют принимать все основные кредитные карты и обычно имеют выгодные ставки транзакций.

В прошлом одним из потенциальных недостатков было то, что они не всегда предлагали удобную процедуру оформления заказа. В зависимости от того, как было настроено ваше решение, ваши клиенты могли быть перенаправлены с вашего сайта для оплаты заказа.Это уже не так. Благодаря PayPal, основанному на технологиях Braintree и One-Touch, вы, владелец бизнеса, можете решить, каковы условия оформления заказа у вашего клиента.

И это важно, потому что PayPal невероятно популярен. У него более 100 миллионов пользователей, и он обеспечивает 60% онлайн-транзакций. Мы рекомендуем объединить PayPal с другой службой — так покупатели, которые предпочитают ее, могут выбрать ее, а те, кто не может, — другой вариант.

Обработка платежей по кредитным картам, упрощенная

Такие службы, как Stripe, значительно упростили прием платежей в Интернете.

С точки зрения продавца, они очень похожи на универсальные решения, но обычно они легко интегрируются с кассой вашего магазина, что означает, что покупатель никогда не покидает ваш сайт. И их можно гораздо быстрее настроить — вы можете начать использовать различные способы оплаты за считанные минуты.

Благодаря этим упрощенным платежным системам отпадает необходимость в учетной записи торгового сервиса или платежном шлюзе, а это означает меньшую комиссию.

Благодаря этим упрощенным платежным системам отпадает необходимость в торговом счете или платежном шлюзе, а это означает меньшую комиссию.Цены конкурентоспособны с универсальными решениями, и большинство этих новых процессоров также не взимают плату за установку или ежемесячную плату. Опыт прост: вводится кредитная карта клиента, и платеж обрабатывается — вот и все.

Прежде чем выбирать упрощенный процессор, следует учитывать, что обычно вы не получаете такой же уровень традиционной поддержки. Они, как правило, очень просты в использовании, поэтому они могут вам не понадобиться. Но если у вас возникнут проблемы с компанией, занимающейся обработкой кредитных карт, большая часть поддержки оказывается в форме самообслуживания через статьи или по электронной почте — многие из этих поставщиков даже не обслуживают колл-центр.

Как современные потребители делают покупки по каналам

Потребители делают покупки в свободное время, по предпочтительным каналам и сравнивают магазины и цены. Вот все, что вам нужно знать, от демографических покупательских привычек до того, чем люди в городах отличаются от сельских.

Создайте омниканальную стратегию для целевого клиента прямо сейчас.

Получите исследование прямо сейчас.

10 вопросов, которые все компании должны задать поставщику платежей

Для тех, кто хочет получить общее представление о проблеме и более быстрое прочтение, вот самые важные вопросы, которые следует задать потенциальному поставщику обработки платежей, прежде чем вы решите использовать их Сервисы.

1. Существуют ли разные тарифы или комиссии для разных типов карт?

Некоторые службы взимают разные комиссии за обработку разных типов транзакций по картам — например, личные, деловые, дебетовые и бонусные карты — а также на разные суммы транзакций. Убедитесь, что вы точно знаете, сколько будете платить за обработку каждого типа транзакции.

2. Вы взимаете «обратные счета» или все расходы, связанные с транзакцией, выставляются в том же месяце?

Обработчик платежей нередко соблазняет вас низкими ставками.Но иногда такая низкая ставка применяется только к определенным типам карт (см. Первый вопрос). Вы можете узнать только после того, как многие из ваших транзакций в течение месяца не соответствовали этой низкой ставке.

Например, в январе вы думаете, что получаете 1,7% ставку по транзакциям по кредитной карте, но вы обработали несколько бонусных карт. Даже если вы обработали транзакции в январе, наступает февраль, ваш процессор взимает с вас или выставляет счет по более высокой ставке. Теперь у вас есть два разных отчета с двумя разными ставками для одной и той же транзакции, что значительно затрудняет определение фактической ставки, которую вы платите.

3. Какие ставки или комиссии вы взимаете, когда я использую кредитные карты, ввожу их вручную (ввод с помощью ключа) или принимаю их онлайн?

Чтобы компенсировать риск мошенничества, обработчики взимают разные ставки в зависимости от того, как вы обрабатываете платеж. Поскольку с картами, которые физически вводятся в терминал, меньше случаев мошенничества (в конце концов, вы проверяете идентификаторы, не так ли?), Обычно этот показатель ниже. Если кто-то звонит вам, чтобы что-то купить, и дает свой номер по телефону, вероятность нечестной игры немного возрастает, как и плата за обработку.

При онлайн-покупках больше всего случаев мошенничества, поэтому платежные системы покрывают свой риск, взимая более высокую плату. Убедитесь, что вы знаете, каковы эти коэффициенты, а затем определите, какой объем обработки каждого типа вы сделаете, чтобы получить приблизительный коэффициент смешивания.

4. Взимаете ли вы отдельную плату за свой шлюз?

Процессоры довольно часто взимают отдельную плату за свой платежный шлюз, обычно за каждую транзакцию. Таким образом, помимо стандартной комиссии за транзакцию — скажем, 2.9% + 0,30 доллара США — вы будете платить комиссию за каждую транзакцию.

5. Верну ли я начальную комиссию при возврате средств за транзакцию?

Большинство обработчиков кредитных карт удерживают все комиссии за транзакции возврата и, скорее всего, даже взимают дополнительную плату за обработку возврата. Это означает, что вы можете терять деньги каждый раз, когда покупатель что-то возвращает. Убедитесь, что вы понимаете, как работает этот процесс, поскольку он должен отражать вашу политику возврата. Многие продавцы обходят эту стоимость, предоставляя магазину кредит на возвращенный товар, а не возмещение.

6. Каковы условия контракта и есть ли плата за досрочное расторжение?

Большинство процессинговых компаний по кредитным картам устанавливают срок контракта на определенный период времени, часто на один или два года. Часто плата за досрочное расторжение или аннулирование является частью соглашения. Из-за этого вам будет сложно сменить процессор, если вы недовольны тем, как обрабатывается ваш аккаунт.

7. Какие комиссии вы взимаете каждый месяц?

Этот вопрос обманчиво прост, поскольку некоторые процессоры могут предоставить вам, казалось бы, небольшую ежемесячную абонентскую плату.Но не забудьте копать глубже — некоторые дополнительные сборы могут быть скрыты мелким шрифтом. Сюда могут входить сборы за пакетную обработку или перевод средств со счета продавца на ваш банковский счет, а также сборы за выписку. Обработчики могут «отказаться» от некоторых из этих сборов, чтобы получить доступ к вашему бизнесу, но могут добавить их обратно по истечении рекламного периода.

8. Есть ли ежемесячные минимальные требования или сборы за обработку?

Некоторые процессоры взимают ежемесячную минимальную комиссию, которую вы будете платить, если ваш ежемесячный объем транзакций упадет ниже определенной суммы.Это может стать серьезной финансовой проблемой для начинающих предприятий с небольшим количеством транзакций по кредитным картам в месяц.

9. Есть ли ограничение на объем обработки?

Многие процессоры ограничивают количество, которое вы можете обработать, на основании вашего первоначального согласия с ними. Очевидно, это может расстраивать, если ваш бизнес быстро растет или у него напряженный сезон — не говоря уже о негативном влиянии отказа от заказов на ваш бизнес.

10. Какой вид поддержки предлагается?

Когда ваши платежи застрянут, будет ли процессор поддерживать вас, пока вы не вернетесь в рабочее состояние? Кроме того, автоматическая телефонная система — это не то же самое, что разговаривать с живым человеком, поэтому обязательно спросите, есть ли у него поддержка клиентов.Низкие сборы за обработку не имеют большого значения, если вы не можете связаться с кем-нибудь, чтобы помочь вам в самый нужный момент.

Партнеры по обработке платежей BigCommerce

BigCommerce предлагает несколько платежных шлюзов, поэтому вы можете выбрать наиболее подходящий для вашего бизнеса. Узнайте больше о наиболее часто используемых:

От того, кто участвует в каждой транзакции до того, как обрабатываются платежи, до сборов и политик, узнайте все, что вам нужно знать, чтобы начать принимать платежи в Интернете.

.Как принимать платежи по кредитным картам — полное руководство

В наши дни прием платежей по кредитным картам является стандартной практикой. Тем не менее, вы по-прежнему найдете множество малых предприятий в США, которые работают только за наличные.

Фактически больше половины. 55 процентов малых предприятий в США не принимают платежи по кредитным картам. Это 15 миллионов предприятий! И эти компании упускают 100 миллионов долларов — около 7000 долларов на компанию — просто потому, что они не принимают пластик в качестве формы оплаты.

Вы упускаете из виду продажи, потому что ваша компания не принимает кредитные карты? Если да, то вот все, что вам нужно знать о настройке торгового счета для приема кредитных карт для вашего малого бизнеса.

Основные сведения о кредитной карте

Одна из причин, по которой владельцы бизнеса уклоняются от приема платежей по кредитным картам, заключается в том, что они просто не понимают, как это работает. Мы не можем сказать, что виним их. Но понять процесс обработки кредитных карт и платежей легко, если мы разберемся.Вот основные игроки.

Игрок 1: Ассоциации кредитных карт

Со стороны потребителя у вас есть четыре основные сети карт — Visa, Mastercard, Discover и American Express. Каждый из них работает в своей сети со своими комиссиями. Некоторые из карточных сетей выпускают свои собственные карты (например, American Express), в то время как другие работают с банками-эмитентами, такими как Wells Fargo, Bank of America и другими, для выпуска кредитных карт от их имени.

Игрок 2: Торговые услуги

На стороне продавца у вас есть банки-эквайеры, эквайер или платежная система, как это обычно называется.Когда продавец выбирает поставщика услуг продавца, он, по сути, выбирает процессор.

Торговые услуги позволяют бизнесу принимать, обрабатывать и, в конечном итоге, получать средства, собранные с кредитных и дебетовых карт, через платежи в Интернете или в магазине.

Торговые счета могут быть получены в вашем местном банке, стороннем торговом центре (MSP) или в независимой торговой организации (ISO). В совокупности их часто называют обработчиками или торговыми службами.Технологические достижения упростили этот процесс. Все больше и больше независимых предпринимателей выбирают облачные POS-системы, которые принимают кредитные карты, предоставляют программное обеспечение для развития бизнеса и обрабатывают платежи через интегрированного поставщика торговых услуг в одном простом ежемесячном пакете.

Как выбрать продавца услуг

Мы упоминали, что торговые счета можно получить в вашем местном банке или у стороннего поставщика, такого как ISO и MSP.Мы предлагаем использовать ISO или MSP, потому что когда дело доходит до кредитных карт, вам нужен поставщик услуг, который действительно предоставляет услуги.

У вашей компании нет банковских часов; это не 9–5. Кроме того, банк нужен не только для ведения бизнеса. Вам нужны инструменты управления бизнесом и провайдер учетной записи, который будет вам помогать, когда вы столкнетесь с проблемой. Помимо уровня поддержки, вот еще несколько вещей, которые следует учитывать при прохождении процесса проверки.

Соответствует ли ваша платежная система PCI?

PCI — это сокращение от «Индустрия платежных карт», и он был разработан крупными сетями карт по необходимости.Во время интернет-бума в конце 1990-х — начале 2000-х киберпреступники неистовствовали и находили способы взламывать платежные сети с целью получения незаконной выгоды.

В целях борьбы с этой мошеннической деятельностью и защиты платежных данных потребителей сети карт сформировали совет по созданию универсального стандарта безопасности данных (DSS). PCI-DSS — это стандарт безопасности, которому должны соответствовать все предприятия, принимающие кредитные карты. Невыполнение этого требования может привести к большим штрафам.

Чтобы убедиться, что ваш малый бизнес соответствует требованиям PCI, выберите поставщиков торговых услуг, которые развертывают проверенные PCI платежные приложения (программное обеспечение) и оборудование.Часто POS-системы справятся с этим за вас. Например, ShopKeep Payments обеспечивает соответствие PCI.

Чтобы программное или аппаратное решение было подтверждено, оно должно быть оценено квалифицированным специалистом по оценке безопасности (QSA), назначенным Советом по стандартам безопасности PCI. Аксессуар проверит все решение сверху вниз, чтобы убедиться, что оно соответствует стандартам безопасности данных для классификации его как программного или аппаратного обеспечения. Если решение пройдет проверку, они получат штамп подтверждения PCI для обеспечения безопасности платежей.

В то время, когда утечки данных становятся все более распространенными, важно, чтобы вы выбрали платежного провайдера, который использует лучшие отраслевые практики и платежные приложения, одобренные PCI.

СМОТРИ ТАКЖЕ: Что такое соответствие требованиям PCI? Руководство для малого бизнеса

Какой тип защиты от мошенничества предлагается?

Убедитесь, что вы можете ввести дополнительную информацию о карте в момент покупки, например код безопасности (CVV) или почтовый индекс держателя карты (AVS).Некоторые MSP также предлагают услуги по защите от мошенничества или страховку от определенных видов мошеннической деятельности.

Какие другие услуги предлагает поставщик?

MSP и ISO не только предоставляют торговые счета, но и многие из них предоставляют другие инструменты управления бизнесом. Узнайте, предлагают ли они решения для расчета заработной платы или варианты финансирования, такие как денежные авансы или ссуды. Вам может даже быть предложен расчетный счет для бизнеса. Если вы собираетесь использовать их в качестве процессора для обработки вашей кредитной карты, вы можете положить в тот же сарай и другие инструменты.

Какую гибкость предлагает поставщик?

Если сегодня у вас обычный магазин, но вы хотите, чтобы он открылся и принимал транзакции в течение следующего года, может ли поставщик услуг обрабатывать платежи электронной коммерции, и наоборот? Просто еще кое-что, чтобы подумать.

Также важно учитывать тип бизнеса, которым вы хотите заниматься. Некоторые переработчики не работают с продавцами с высоким уровнем риска. Типичные примеры этого включают промышленность каннабиса и огнестрельного оружия.ЕСЛИ это

Комиссия за обработку кредитной карты

Если вы хотите принимать кредитные карты в своем бизнесе, с вас будет взиматься комиссия за транзакцию. Вы платите за услугу, которую предоставляют вам карточные сети и другие вышеупомянутые стороны. Однако не позволяйте комиссиям за обработку данных удерживать вас от увеличения доходов от приема кредитных карт.

Когда вы выбираете платежную систему, убедитесь, что компания прозрачна в отношении своих сборов и что вы фактически получаете услуги за счет этих сборов.

Некоторые комиссии неизбежны, например комиссии за обработку обмена. Оптовый тариф или комиссия за обмен — это ставка, которую бренды взимают за использование своей сети. Размер комиссии зависит от типа кредитной карты, при этом с дебетовых карт взимаются самые низкие комиссии. Если вы принимаете карты, с вас будет взиматься эта плата, но если у вас есть место для маневра, то помимо обмена взимается комиссия за обработку.

Три популярных структуры ценообразования, доступные предпринимателям: Interchange Plus, многоуровневое ценообразование и фиксированная ставка.У каждого варианта есть свои плюсы и минусы.

Interchange Plus Pricing

Interchange Plus — это надбавка, которую торговые услуги добавляют к скорости обмена, установленной сетями карт. Например, обработка кредитной карты по оптовому тарифу может стоить 1 процент. Но поставщик торговых услуг может добавить 35 процентов и 0,20 доллара на обработку этой транзакции.

Если клиент приходит с покупкой на 100 долларов, и ваша ставка составляет 1,35 процента плюс 0,20 доллара за транзакцию, из этой транзакции на 100 долларов вы получите 98 долларов.45 поступают на ваш торговый счет: (100 долларов — 1,35%) — 0,20 доллара) = 98,45 долларов.

ShopKeep Payments использует модель ценообразования Interchange Plus, потому что мы считаем ее лучшим решением для большинства продавцов, но это не единственный вариант.

Многоуровневое ценообразование

Поскольку каждая отдельная кредитная и дебетовая карта имеет свою собственную комиссию за обмен, многоуровневый тарифный план объединяет карты в соответствующие, средние и неквалифицированные тарифы и взимает фиксированную плату за каждый пакет. Как поясняет Cardfellow: «Когда компания платит комиссию за обработку кредитной карты с помощью многоуровневой модели ценообразования, она не платит комиссию за обмен напрямую.Вместо этого бизнес платит многоуровневые ставки обработчика, а обработчик платит комиссионные за обмен от имени бизнеса. Это позволяет переработчику классифицировать комиссию обмена в соответствии со своей собственной структурой ставок путем присвоения отдельных категорий обмена по его квалифицированным, средним или неквалифицированным ценовым уровням ».

Вы можете понять, почему это может вызвать проблемы. Когда владельцы малого бизнеса видят в своих отчетах только уровни, они не могут увидеть, получают ли они минимально возможную оценку.Некоторые торговые службы используют это в своих интересах, рекламируя только квалифицированные (читай: самые низкие) ставки, даже несмотря на то, что все больше и больше карт, таких как популярные бонусные карты, не соответствуют требованиям по этой самой низкой ставке.

По этой причине многоуровневое ценообразование перестает быть популярным среди владельцев малого бизнеса.

Фиксированная ставка ценообразования

Некоторые операторы кредитных карт объявляют фиксированную плату, взимаемую за каждую транзакцию. Самый модный вариант с фиксированной ставкой — Square, который взимает 2.75% за считывание или падение и 3,5% + 15 центов за введенную транзакцию.

Хотя некоторым владельцам малого бизнеса удобнее применять единую ставку для каждой транзакции, математика не всегда поддерживает ее. Если ваша средняя сумма транзакции превышает 4 доллара, вы, вероятно, теряете деньги из-за фиксированной цены.

Прочие комиссии

Прочие комиссии списываются ежемесячно или ежегодно. Некоторые из наиболее распространенных различных сборов, с которыми вы можете столкнуться, — это сборы за выписку, сборы за обслуживание, сборы за поддержку клиентов, сборы за пакетные операции и сборы за соблюдение требований PCI.Сборы за выписку

— это сборы, которые ISO и MSP взимают за доставку вашей выписки по почте или в электронном виде. Эти комиссии минимальны и составляют всего несколько долларов, поэтому они не разорят банк.

Плата за обслуживание и плата за поддержку клиентов — это сумма, которую поставщик услуг взимает за свои услуги. Независимо от того, используют ли они модель для каждого инцидента, то есть вы будете платить только фиксированную плату за устранение неполадок или регулярную ежемесячную плату, для поддержки вашего бизнеса требуются кадры, и кто-то должен помогать платить за это.

Пакет — это общая сумма списаний по кредитной или дебетовой карте в долларах за один рабочий день. Он зачисляется на торговый счет владельца бизнеса, как правило, в течение 24–48 часов. Некоторые процессоры взимают от 0,10 до 0,30 доллара за завершение партии.

Многие компании, занимающиеся обработкой кредитных карт, будут выпускать анкету PCI, а некоторые компании будут взимать ежемесячную плату за соблюдение требований PCI в дополнение к плате за установку, чтобы обеспечить соответствие вашего бизнеса отраслевым стандартам.

Помимо повторяющихся разных сборов, вы также можете понести дополнительные сборы, такие как сборы за извлечение, возвратные платежи и сборы за отклонение ACH.

СМОТРИ ТАКЖЕ: Как сэкономить на комиссии за обработку кредитных карт

Возвратные платежи: что нужно знать

Возможно, самым большим недостатком приема кредитных карт является возможность возвратных платежей. Обычно в результате мошенничества возвратный платеж происходит, когда потребитель успешно оспаривает платеж, и малый бизнес должен вернуть его. Как вы понимаете, процесс набит комиссионными.

Комиссия за извлечение — это первая часть потенциального процесса возврата платежа.Прежде чем будет принято официальное решение о возврате платежа, банк даст продавцу возможность предоставить подтверждающую документацию, подтверждающую законность платежа. Плата, связанная с процессом извлечения, может составлять от 10 до 25 долларов за каждый случай.

Вторая часть процесса — это официальное решение о возврате платежа. Если продавец не предоставляет подтверждающую документацию или теряет решение, то выдается возвратный платеж. При возврате платежа деньги снимаются со счета продавца и возвращаются на счет

держателя карты.

Затем продавец получает комиссию за возврат платежа. Плата обычно составляет еще 25 долларов. При каждом возвратном платеже владелец малого бизнеса может потерять деньги от транзакции, продукта и до 50 долларов США в виде комиссионных. Из-за этой потенциальной потери продавцы обычно используют базовый процесс проверки личности. Для этого попросите идентификатор клиента и сравните его с кредитной картой, которую он использует. За несколько секунд можно сэкономить сотни, если не тысячи долларов.

Аналогичным образом, если поставщик услуг пытается дебетовать банковский счет владельца бизнеса и на нем недостаточно средств, с продавца будет взиматься плата за отклонение ACH.Если поставщик торговых услуг попытается внести средства на банковский счет компании, и он будет закрыт или заблокирован, он также получит комиссию за отклонение ACH. Стандартная комиссия за отклонение ACH составляет 25 долларов.

Что еще нужно знать перед тем, как выбрать MSP?

Одна из основных вещей, которую вы хотите решить, — это то, как вы будете принимать платежи. Например, будете ли вы принимать кредитные карты онлайн, в магазине, с мобильного устройства или все вышеперечисленное?

Некоторые процессоры жестко запрограммированы на определенное оборудование, а другие могут не иметь возможности интеграции, необходимой для программного обеспечения точек продаж или платформ электронной коммерции.Прежде чем выбрать поставщика торгового счета, убедитесь, что он может интегрироваться со всеми платежными платформами, необходимыми для ведения вашего бизнеса.

Аппаратное обеспечение для оплаты в магазине

Если вы хотите обрабатывать кредитные карты в магазине, вам понадобится оборудование. Для оплаты в магазине у вас есть четыре варианта:

Мобильные платежные системы и устройства чтения кредитных карт

Мобильные устройства чтения карт подключаются к разъему для наушников мобильного устройства, такого как iPhone, iPad, Android, или подключаются с помощью технологии Bluetooth.Мобильный ридер работает с приложением, которое вы можете загрузить на свое мобильное устройство.

После загрузки приложения на телефон или планшет вы подключите устройство чтения карт. Приложение можно использовать как автономное устройство для приема платежей или как расширение программного обеспечения вашей торговой точки. Если вы используете его как автономный способ оплаты, вам просто нужно ввести сумму продажи и принять платеж с помощью считывателя кредитной карты.

Если мобильное приложение является расширением вашего программного обеспечения POS, вы сможете набирать товарные запасы так же, как в кассе, и обрабатывать продажу, используя любой вариант оплаты, который предпочитает покупатель.

Автономный считыватель кредитных карт

Обычные магазины могут использовать стандартный платежный терминал в качестве автономного платежного устройства наряду с простым кассовым аппаратом. Клиенты могут расплачиваться наличными в кассе и расплачиваться кредитной или дебетовой картой в платежном терминале.

Виртуальный терминал

Виртуальный терминал похож на автономный терминал для кредитных карт, за исключением того, что он основан на сети. С ПК или Mac вы можете войти на веб-сайт, который работает через шлюз онлайн-платежей, подключить устройство чтения карт через порт USB и провести кредитную или дебетовую карту в момент покупки.

POS-система (POS)

Надежная POS-система позволяет вашим клиентам расплачиваться кредитной картой или наличными и часто служит в качестве обработчика платежей и общего инструмента роста бизнеса.

Он должен быть оснащен множеством инструментов управления бизнесом, которые помогут вам управлять запасами, отслеживать часы работы сотрудников, создавать профили клиентов для маркетинговых целей и предоставлять вам множество отчетов и аналитики, которые помогут вам принимать более разумные решения на основе данных о вашем бизнесе.

Торговая точка может быть разных форм. Это может быть универсальное устройство с монитором, принтером и сканером штрих-кода — все в одном устройстве, которое находится наверху денежного ящика, или что-то более изящное, например POS-система iPad.

Комплексная POS-система — безусловно, лучший способ, поскольку она позволяет вам делать гораздо больше, чем просто принимать платежи. Однако все компании разные, и вы всегда должны выбирать решение, которое лучше всего подходит для вас.

Как принимать онлайн-платежи

Хотя есть некоторые ключевые различия, обработка кредитных карт в Интернете удивительно похожа на обработку в обычном магазине.Интернет-магазины могут отбросить те платежные терминалы, которые используются в их витринах, и обменять их на что-то, что называется платежным шлюзом. Это тот же тип шлюза онлайн-платежей, который работает на виртуальном терминале.

Поскольку вы находитесь в онлайн-среде и для упрощения, шлюз можно рассматривать как версию программного обеспечения терминала для кредитных карт для онлайн-платежей по кредитной карте. Это невидимый слой, который скрывается за веб-формой, в которую клиенты вводят данные своей карты. Из шлюза данные карты передаются эквайерам и сетям карт для утверждения или отклонения ответа — точно так же, как это происходит с терминала для кредитных карт.

После того, как вы внедрили свое предпочтительное устройство, пора выполнить тестовую транзакцию по кредитной карте. Если система отвечает с ошибкой, значит, обработка кредитной карты не работает полностью. Если он отвечает «одобрен» или «отклонен», значит, возможность обрабатывать платежи по кредитной карте активна, и все готово!

СМОТРИ ТАКЖЕ: 8-минутное руководство по электронной коммерции и традиционной торговле

Почему вы должны принимать платежи по кредитным картам в своем офисе

Теперь, когда вы знаете, как принимать платежи по кредитным картам, вот почему.

Меньше человеческих ошибок и больше защиты от краж

Когда вы принимаете платежи наличными, всегда есть риск столкнуться с ситуациями, когда кассир вернет слишком много сдачи, что приведет к сокращению кассового аппарата. Если ваш бизнес основан только на наличных деньгах, риск того, что это произойдет, увеличивается в десять раз, вызывая у вас серьезные проблемы.

Принятие транзакций по кредитной карте снижает вероятность ошибки кассира. Снижается частота операций с наличными, что означает меньше человеческих ошибок.Часы пик становятся легким делом, потому что кассиру достаточно провести по карте и спросить клиента, не хочет ли он получить квитанцию.

Вы не только уменьшаете риск невинной человеческой ошибки, но также уменьшаете риск не такой уж невинной человеческой ошибки. Когда вы имеете дело с наличными деньгами, нечестный сотрудник может легко украсть несколько лишних долларов, когда денежный ящик открывается во время продажи.

При транзакциях с кредитными картами сотрудники не имеют доступа к наличным деньгам во время транзакции, что значительно затрудняет проведение операций.

Не забывайте о риске получить фальшивые деньги, иметь при себе большую сумму наличных и каждый день ездить в банк, чтобы внести депозит. Несмотря на то, что прием кредитных карт связан со своими уникальными проблемами безопасности, давайте не будем забывать, что безопасность также важна при оплате наличными.

Принятие кредитных карт способствует увеличению продаж

Если клиент хочет купить товар за 200 долларов, но у него есть только 150 долларов наличными, у него есть два варианта. Они могут покинуть магазин или воспользоваться своей кредитной картой.Это дополнительные 50 долларов, потраченные только на возможность обработки платежей по кредитным картам.

В большинстве случаев клиенты тратят больше денег, используя кредитную карту. Было проведено множество исследований в области социальных наук и экономики, подтверждающих идею о том, что потребители на самом деле тратят больше, используя пластик, а не деньги. А молодые покупатели с большей вероятностью будут использовать только пластик для покупок.

Прежде чем владелец малого бизнеса решит принимать кредитные карты, он должен иметь все факты и хорошее понимание того, как принимать платежи по кредитным картам.Как указано в этой публикации, есть несколько способов сделать это, но вам решать, как найти лучшие решения для вашей бизнес-модели. Так что в следующий раз, когда потенциальный клиент придет, чтобы сделать крупную покупку и захочет использовать свою кредитную карту — улыбнитесь! Вы только что совершили продажу.

поможет вам вести более эффективный бизнес.

Это именно то, что предоставляют ISO и MSP. Помимо торговых счетов, они могут предложить целую экосистему решений для малого бизнеса и поддержку клиентов 24/7/365.

ИНСТРУКЦИИ

Выбор подходящего обработчика кредитных карт

Так много вариантов обработки кредитных карт, так мало времени. Найдите подходящий с помощью этого удобного руководства.

Получить руководствоПолучите наше руководство по выбору процессора для обработки кредитных карт

Это бесплатное руководство за считанные минуты поможет вам разобраться со всем, что вам нужно знать. Просто заполните краткую форму ниже.

Николь Уолтерс

В качестве автора контента в ShopKeep, системе точек продаж iPad №1, Николь Уолтерс использует свой опыт в области коммуникаций и большой опыт в сфере платежей и POS-терминалов для создания ценного контента, который направлен на решение реальных проблем и решений для владельцев малого бизнеса. .

Центр малого бизнеса

фонтан полезных советов и информации для вашего бизнеса

.лучших практик приема платежей по картам | Square Support Center

С каждым платежом по карте вы и ваш клиент заключаете соглашение. Это означает, что вы можете нести ответственность за сумму платежа, если ваш клиент оспорит платеж.

Следуя этим рекомендациям, вы снизите вероятность возникновения спора о платеже и будете более подготовлены, если все же его получите.

Транзакции с использованием карты

Покупки, совершенные при наличии вашего покупателя и его платежной карты, с меньшей вероятностью будут оспариваться, чем платеж, сделанный удаленно.Следуйте приведенным ниже методам, чтобы свести к минимуму риск возникновения споров при совершении транзакций с использованием карты.

Всегда вставляйте или касайтесь карт EMV

КартыEMV (чип) более безопасны, чем традиционные карты с магнитной полосой, поэтому компании, выпускающие кредитные карты, ввели правила, чтобы продавцы по возможности правильно обрабатывали чиповые карты.

Для вас как продавца это означает, что произошел сдвиг в ответственности. Если вы используете чип-карту вместо устройства для чтения чипов, вы автоматически несете ответственность за любые мошеннические транзакции.

Если карта физически присутствует для транзакции, всегда вставляйте чип или касайтесь карты бесконтактным устройством чтения карт Square. Если это не чип-карта, проведите ее через считыватель.

Подтвердите идентификатор клиента

По возможности попросите своего клиента предъявить удостоверение личности государственного образца, чтобы подтвердить, что он является законным владельцем используемой карты.

Всегда предоставлять квитанцию

Квитанция — это запись о транзакции для вас и вашего клиента.Наличие квитанции может помочь покупателю вспомнить, за что была списана плата. В случае спора мы можем использовать квитанцию, чтобы оспорить спор с банком клиента.

Транзакции без карты

При оплате через электронную торговлю или виртуальный терминал, естественно, клиенту не нужно физически присутствовать. Поскольку вы не можете физически подтвердить, что лицо, совершающее транзакцию, является держателем карты, мы рекомендуем предпринять шаги, перечисленные ниже, чтобы минимизировать риск возникновения споров при оплате.

Получить информацию о карте

Попросите клиента указать номер карты, имя на карте, адрес для выставления счета, дату истечения срока действия и код CVV на обратной стороне карты.

Получить подтверждение доставки

Если вы отправляете товар, обязательно сохраните информацию об отслеживании и квитанцию о доставке. Для крупных заказов требуется подписанное подтверждение доставки.

Получите подтверждение обслуживания

Если вы оказываете услугу, документально подтвердите, что она была оказана успешно.Например, вы можете попросить клиента просмотреть и подписать заказ на работу и сохранить его для своих записей.

Контракты

С Square Contracts у вас есть возможность создавать и отправлять контракты прямо из вашей онлайн-панели Square. Доступные шаблоны контрактов разработаны с учетом индивидуальных потребностей вашего бизнеса, что дает вам возможность заключать четкие соглашения с вашими клиентами, защищать цифровые подписи и избегать потенциальных споров по оплате.

Знай своего клиента

Познакомьтесь со своим клиентом, прежде чем совершать крупную сделку.Перед обработкой дорогостоящего товара или крупного заказа проверьте личность своего клиента, адрес для выставления счета и компанию (если применимо). Выполните поиск в Google или попросите удостоверение личности государственного образца и сопоставьте имя на идентификаторе с именем на платежной карте.

Соответствие почтовых индексов для выставления счетов и доставки

Если вы отправляете товар, проверьте, совпадают ли почтовые индексы для выставления счетов и доставки. Если нет, спросите своего клиента, почему. Их ответ должен иметь практический смысл. Если этого не произошло, не принимайте платеж.

Чтобы узнать больше о приеме платежей по кредитным картам, посетите наше Сообщество продавцов.

Крупные платежи

Множественные транзакции

Если вы обрабатываете несколько транзакций для одного товара в течение определенного периода времени, получите подпись для каждого отдельного платежа. В описании товара укажите, что это «платеж в рассрочку». Это гарантирует, что вы находитесь на той же странице, что и ваш клиент, и защитит вас, если он когда-либо заявит, что какая-либо из транзакций была несанкционированной.

Периодические платежи

Если у вас есть повторяющиеся платежи с клиентом, получите письменное разрешение держателя карты на периодическое взимание платы за повторяющиеся услуги или товары. В письменном соглашении обязательно укажите:

суммы операций

частота начислений

срок действия разрешения держателя карты

подпись держателя карты

Если вы хотите вернуть платеж, всегда возвращайте деньги обратно на платежную карту.Если вы должны предоставить возмещение наличными, чеком или денежным переводом, убедитесь, что вы подписали соглашение о том, что ваш клиент получил возмещение.

Никогда не позволяйте клиенту подписывать заявление об отказе от права оспаривать транзакцию с эмитентом карты. Это нарушение сети карты, которое повлияет на ваши шансы на победу в споре об оплате, если таковое произойдет. Лучше установить ожидания клиентов и убедиться, что они понимают, как работают транзакции с вашим бизнесом.

Крупные транзакции

У всех продавцов Square есть лимит на транзакцию в размере 50 000 долларов США.

Если вы хотите принимать отдельные транзакции на сумму более 50 000 долларов каждая, вам необходимо разделить платеж на несколько частей. Обязательно запишите номер квитанции и общую сумму, взимаемую за каждый взнос. В целях безопасности мы иногда можем обращаться к клиентам, чтобы подтвердить эту информацию.

Примечание. Продавцов, которые обрабатывают более 100 000 долларов в год, попросят подписать соглашение с коммерческой организацией, подтверждающее, что обработанные платежи связаны с коммерческим бизнесом.

Доплаты

В отдельных штатах действуют собственные правила и положения, касающиеся дополнительных сборов. Узнайте больше о применении доплаты с Square.

Квитанции

Добавьте свою контактную информацию

Добавьте свой номер телефона, адрес, веб-сайт и страницы в социальных сетях к своим чекам. Это поможет клиенту напрямую связаться с вами, если с продажей что-то пойдет не так, вместо того, чтобы сразу же подавать спор со своим банком.

Опубликовать политику возврата

Добавьте к своим чекам правила возврата или отмены бронирования.

Сделайте название своей компании узнаваемым

Убедитесь, что название компании в квитанции можно узнать. Это имя отображается в банковских выписках ваших клиентов. Если клиент видит в своем заявлении незнакомое название компании, он может быть более склонен подать спор.

Если у вас нет названия компании или его длина превышает 35 символов, добавьте к названию компании описание того, что вы продаете, и свое местонахождение. Например, если вы водитель такси в Сан-Антонио, напишите Taxi — San Antonio, TX.

Напишите описание проданных вами товаров или услуг

Предоставляйте точное описание того, что вы продали для каждой транзакции. Это поможет оживить память клиента и предотвратить возникновение спора.

Если написать описание каждой транзакции для вашего бизнеса невозможно, создайте библиотеку элементов. Затем, когда вы оформляете продажу, выберите проданные товары или услуги, и они будут добавлены в чек.

Сбор отзывов клиентов

Используйте Square Feedback, чтобы собирать комментарии клиентов об их покупке.Если у покупателя возникнут проблемы с продажей, он сможет связаться с вами напрямую по электронной квитанции. Вы можете ответить, вернуть деньги или решить проблему, даже не вступая в процесс оспаривания.

Платежные споры

Хотя следование этим рекомендациям может снизить ваши шансы столкнуться со спором, всегда существует потенциальный риск при приеме платежей по кредитным картам. Если клиент оспаривает платеж, Square бесплатно будет представлять вас в процессе урегулирования спора, а наша команда специалистов будет использовать свой опыт, чтобы помочь вам в этом процессе.Вы можете узнать больше о процессе разрешения споров здесь. Мы также предлагаем вам ознакомиться с тем, как защитить себя от мошенничества и мошенничества.

Подробнее о : Обработка платежей

.Обработка кредитной карты — все, что вам нужно знать о платежах по карте

Что такое обработка кредитной карты? Все, что вам нужно знать о решениях для обработки кредитных карт

Хотите принимать оплату с помощью кредитных карт? Что ж, хорошо для вас — это один из самых эффективных способов вывести ваш бизнес на новый уровень. Это не только повысит ваш авторитет, но также увеличит шансы превратить ваших случайных клиентов в платящих покупателей. Теперь, как это часто бывает с захороненными сокровищами, в этом процессе нужно преодолеть множество препятствий — обработка кредитной карты может быть запутанной, сложной и дорогой. На самом деле, некоторые торговцы называют это «неизбежным злом» для бизнеса. Но не должно быть так уж плохо. Лучший способ приблизиться к онлайн-обработке кредитной карты — сначала понять, как она работает, каковы комиссии и ваши возможности. И об этом вся эта статья; предоставляя всю важную информацию, необходимую для выбора правильного решения для обработки кредитных карт в соответствии с вашими потребностями.

Как работает обработка кредитных карт в 2020 году

По сути, обработка платежей по кредитным картам — это метод, с помощью которого компания принимает платежи клиентов с помощью кредитных карт, таких как American Express, Mastercard и Visa, непосредственно через свой магазин.Точно так же, как вы проводите картой при оплате чего-либо в местном магазине, онлайн-покупатели также могут проводить пальцем при покупке через сайт электронной коммерции. Очевидно, что основное различие между двумя сценариями состоит в том, что во время обработки кредитной карты онлайн не существует физического устройства или терминала для облегчения оплаты. Другими словами, онлайн-обработка кредита — это то место, где транзакции происходят через Интернет. Этот тип перехода требует, чтобы платежный процессор и платежный шлюз обменивались данными через Интернет и обеспечивали правильное и быстрое получение платежей.Теперь, хотя эти транзакции занимают всего несколько секунд, многое происходит за кулисами, чтобы завершить процесс:

По сути, обработка платежей по кредитным картам — это метод, с помощью которого компания принимает платежи клиентов с помощью кредитных карт, таких как American Express, Mastercard и Visa, непосредственно через свой магазин.Точно так же, как вы проводите картой при оплате чего-либо в местном магазине, онлайн-покупатели также могут проводить пальцем при покупке через сайт электронной коммерции. Очевидно, что основное различие между двумя сценариями состоит в том, что во время обработки кредитной карты онлайн не существует физического устройства или терминала для облегчения оплаты. Другими словами, онлайн-обработка кредита — это то место, где транзакции происходят через Интернет. Этот тип перехода требует, чтобы платежный процессор и платежный шлюз обменивались данными через Интернет и обеспечивали правильное и быстрое получение платежей.Теперь, хотя эти транзакции занимают всего несколько секунд, многое происходит за кулисами, чтобы завершить процесс:

Участвующие стороны

Существуют различные аспекты, которые вступают в игру, когда покупатель использует свою кредитную карту.

- Продавец: Это лицо, принимающее платеж

- Держатель карты: Клиент, проводящий карту

- Сети кредитных карт: Discover, American Express, Mastercard и Visa.

Это регулирующие органы, которые поддерживают связь между различными эмитентами и эквайерами, банки создают и поддерживают сети, а также определяют скорость обмена.

- Банк-эквайер: Это банк владельца магазина. Банк получает и удерживает деньги от платежа.

- Банк-эмитент: Это банк клиента. Они также являются частью карточных ассоциаций и выдают потребителям кредитные карты. Банки-эмитенты обычно платят банкам-эквайерам за каждый платеж, совершаемый держателем карты.

- Платежный агент: Эта фирма обрабатывает все платежи, производимые с помощью кредитной карты. Они помогают с различными технологическими потребностями и поддержкой клиентов. Фактически они являются связующим звеном между банками и карточными ассоциациями.

Процесс

Когда ваш клиент использует свою кредитную карту для оплаты вам, каждая сторона, упомянутая выше, играет роль. Вот процесс:

- Клиент проводит карту через терминал, где терминал связывается с фирмой, занимающейся кредитной картой.

- На следующем этапе карта принимается.

- Затем компания-эмитент кредитной карты отправляет средства в банк продавца.

- После этого продавец помещает средства на счет, связанный с продавцом.

Выписка со всеми деталями обмена отправляется продавцу в конце каждого месяца. Это комиссия, устанавливаемая фирмами-эмитентами кредитных карт для продавцов за распознавание своих карт.

А как насчет обработки международных кредитных карт?

Если вы управляете сайтом электронной коммерции или любым другим видом бизнеса в Интернете, возможно, вы принимаете платежи от людей со всего мира.Здесь в игру вступает процессинг международных карт. По сути, это платеж, при котором продавец принимает валюту, отличную от доллара. Большинство провайдеров кредитных карт позволяют потребителям производить международные платежи в своей национальной валюте, но могут получать средства только в долларах. Процесс работает аналогично тому, как упоминалось выше.

Что такое обработка платежей с высоким уровнем риска?

Если вы имеете дело с тысячами международных платежей, вам нужно будет искать процессор кредитных карт с высоким уровнем риска, который может обрабатывать значительное количество зарубежных транзакций.Высокий риск здесь означает наличие дополнительных препятствий и других финансовых затруднений.

Законы, которые необходимо знать об обработке международных или оффшорных карт

В таких странах, как США, Европейский Союз и Япония, действуют законы, запрещающие неправомерное использование личных данных. Такие законы предназначены для того, чтобы помешать продавцам использовать или передавать какие-либо личные данные, полученные во время платежа. Поэтому прежде чем совершать транзакцию, ознакомьтесь с правилами и положениями соответствующей страны. Если вы не соблюдаете эти законы, вы рискуете получить судебные иски, затруднения и потерю бизнеса.

- Обязанности компаний, выпускающих кредитные карты

Фирмы, выпускающие кредитные карты, не несут ответственности за мошенников. Технически это означает, что если покупатель совершает покупку посредством онлайн-обработки кредита или обработки мобильной кредитной карты, а продавец обманывает его или ее, он не может нести ответственность за компенсацию.

Все фирмы, выпускающие кредитные карты, запрещают покупку нелегальных услуг или товаров. Торговец не может обратиться в компанию с опасениями о покупке или оплате, противоречащей закону.

Платежные шлюзы для обработки кредитных карт

Платежные шлюзы — это программные приложения, которые обеспечивают связь между сайтом электронной коммерции и процессорной системой. Это может быть обработка кредитной карты внутреннего или офшорного торгового счета. Как и операционная система вашего телефона, они работают в фоновом режиме, и ваши клиенты не будут взаимодействовать с ними косвенно. Основная цель этого шлюза — позволить потребителям совершать платежи, используя выбранный ими способ оплаты.

Хотя все платежные шлюзы поддерживают покупки по кредитным картам, некоторые из них позволяют вашим клиентам оплачивать покупки через PayPal, Apple Pay, дебетовые карты и электронные чеки. Есть также такие, которые поддерживают базу данных с платежными данными клиентов, адресами выставления счетов и доставки. Технически это означает, что возвращающимся клиентам не придется повторно вводить свои данные каждый раз, когда они что-то покупают у вас. Эта функция может легко привести к увеличению продаж благодаря удобству, которое она предлагает вашим покупателям.Некоторые из этих платежных шлюзов включают Authorize.net, Braintree, PayPal и так далее.

Комиссия за обработку кредитной карты

Старая пословица «халявы не бывает» определенно применима к обработке кредитных карт на веб-сайтах. Как бы то ни было, счета интернет-торговцев с обработкой кредитных карт могут в конечном итоге окупиться за тысячи ваших подарков, поэтому вложения так или иначе окупятся. По сути, одним из основных факторов для любого, кто ищет простого поставщика услуг по обработке кредитных карт, является стоимость.Теперь, сравнивая различные варианты, вы должны обратить внимание на разные категории:

- Стандартная комиссия за обработку кредитной карты через Интернет: Относится к каждому провайдеру

- Ставка дисконтирования: Определенный процент от каждой продажи, удерживаемый переработчиком. Он колеблется от 2 до 3 процентов.

- Плата за шлюз: Процессор кредитной карты предоставляет способ оплаты через шлюз. Ожидайте, что это вернет вам около 20 долларов в месяц.

- Комиссия за транзакцию: Вы должны платить определенную сумму за каждую транзакцию, которую вы обрабатываете.Они делятся на две основные категории:

- Комиссия за транзакцию за транзакцию: Возникает с каждым обрабатываемым платежом. Стоимость от 0,25 до 0,35 доллара за транзакцию.

- Комиссия шлюза за транзакцию: Зависит от метода шлюза, который вы используете. Диапазон составляет от 0,06 до 0,15 доллара США.

- Комиссия за выписку: Ваш обработчик отправит вам документ с подробным описанием всех совершенных вами транзакций. Это приводит к так называемой ежемесячной комиссии за выписку.Обычно стоит от 10 до 15 долларов в месяц.

Типы комиссии платежной системы

Кроме того, в зависимости от поставщика услуг кредитной карты , вы можете столкнуться с этими комиссиями по-разному. :