- НДС у ИП на ОСНО

- полный порядок уплаты и систем налогообложения

- Может ли ип работать одновременно с ндс и без ндс. Разбираемся, платит ли ип ндс и в каких случаях

- Справочник по НДС для предприятий в России

- НДС в Испании

- Какой формат номера плательщика НДС в Испании?

- Какая ставка НДС в Испании?

- Всегда ли моя испанская компания должна включать НДС при выставлении счетов нашим клиентам?

- Когда я получу возврат уплаченного мной налога на добавленную стоимость с SL?

- Что такое обратное начисление НДС?

- Моя немецкая компания покупает в Испании. Можем ли мы вернуть уплаченный НДС?

- Моя французская компания продает в Испании. Можем ли мы избежать уплаты НДС нашими испанскими клиентами?

- Я управляю обувной компанией в США.Мы начинаем производить обувь в Испании. Будет ли НДС автоматически вычитаться испанской обувной фабрикой, поскольку мы не находимся в стране, которая использует систему НДС?

- Мы — британская компания, которая обеспечивает поддержку компьютерных серверов на месте. Нас попросили взять на себя эту роль в Испании. Поскольку мы обязаны взимать НДС на месте, нам потребуется номер НДС, верно?

- Мы — швейцарская компания, и мы собираемся открыть колл-центр в Барселоне для обслуживания наших европейских (не испанских) клиентов. Нужно ли нам регистрироваться в качестве плательщика НДС в Испании?

- Налоги 101: Основные сведения

- Журнал записей НДС | Бухгалтерское образование

- Как вы рассчитываете пошлины и налоги при международной доставке?

- Ставки налога на добавленную стоимость (НДС) По странам — USCIB

- АЛБАНИЯ

- ИСЛАНДИЯ

- ПАКИСТАН

- АЛЖИР

- ИНДИЯ

- ПОЛЬША

- АНДОРРА

- ИНДОНЕЗИЯ

- ПОРТУГАЛИЯ

- ARUBA

- ИРЛАНДИЯ

- PUERTO RICO (США)

- АВСТРАЛИЯ

- ОСТРОВ МАН (Соединенное Королевство)

- ОСТРОВ РЕЮНЬОН (Франция)

- АВСТРИЯ

- ИЗРАИЛЬ

- РУМЫНИЯ

- АЗОРЕС (Португалия)

- ИТАЛИЯ

- РОССИЯ

- БАЛЕАРСКИЕ ОСТРОВА (см. Испанию)

- ЯПОНИЯ

- СЕНЕГАЛ

- БЕЛАРУСЬ

- ДЖЕРСИ (Великобритания)

- СЕРБИЯ

- БЕЛЬГИЯ

- КАЗАХСТАН

- СИНГАПУР

- БОСНИЯ И ГЕРЦЕГОВИНА

- ЛАТВИЯ

- СЛОВАКИЯ

- БОТСВАНА

- ЛИВАН

- СЛОВЕНИЯ

- БРАЗИЛИЯ

- ЛЕСОТО (САКУ)

- ЮЖНАЯ АФРИКА

- БОЛГАРИЯ

- ЛИХТЕНШТЕЙН (Администрация Швейцарии)

- ЮЖНАЯ КОРЕЯ

- КАНАДА

- ЛИТВА

- ИСПАНИЯ

- КАНАРСКИЕ ОСТРОВА (Испания)

- ЛЮКСЕМБУРГ

- ШРИ-ЛАНКА

- CEUTA (Испания)

- МАКАУ, КИТАЙ

- ST.БАРТЕЛЕМИ (Франция)

- ЧИЛИ

- МАКЕДОНИЯ

- ST. МАРТИН (французская сторона)

- КИТАЙ

- МАДАГАСКАР

- ST. ПЬЕР (Франция)

- КИТАЙСКИЙ ТАЙБЕЙ

- MADEIRA (Португалия)

- SWAZILAND (SACU)

- CORSICA (Франция)

- МАЛАЙЗИЯ

- ШВЕЦИЯ

- COTE D ’IVOIRE

- MALTA

- SWITZERLAND

- ХОРВАТИЯ

- MARTINIQUE

- TAHITI (Франция)

- CURACAO

- МАВРИКИЙ

- ТАСМАНИЯ (Австралия)

- КИПР

- MAYOTTE (Франция)

- ТАИЛАНД

- ЧЕХИЯ

- MELILLA (Испания)

- ТУНИС

- ДАНИЯ

- МЕКСИКА

- ТУРЦИЯ

- ЭСТОНИЯ

- Микелон (Франция)

- ТУРКИ И КАЙКОС

- ФАРЕРСКИЕ ОСТРОВА (Дания)

- МОЛДОВА

- Объединенные Арабские Эмираты

- ФИНЛЯНДИЯ

- МОНАКО (Администрация Франции)

- УКРАИНА

- ФРАНЦИЯ

- МОНГОЛИЯ

- СОЕДИНЕННОЕ КОРОЛЕВСТВО

- ГЕРМАНИЯ

- ЧЕРНОГОРИЯ

- WALLIS & FUTUNA (Франция)

- ГИБРАЛТАР

- МАРОККО

- ГРЕЦИЯ

- НАМИБИЯ (САКУ)

- GUADELOUPE (Франция)

- НИДЕРЛАНДЫ

- GUERNSEY (Великобритания)

- NEW CALEDONIA (Франция)

- ГОНКОНГ

- НОВАЯ ЗЕЛАНДИЯ

- ВЕНГРИЯ

- НОРВЕГИЯ

НДС у ИП на ОСНО

НДС у ИП на ОСНО – для обывателя это просто набор букв. Но предприниматели хорошо знакомы с каждой из этих аббревиатур. Речь идет о налогах. И сегодня мы попытаемся разобраться, как индивидуальным предпринимателям рассчитать и уплатить налог на добавленную стоимость, если они выбрали для бизнеса самую сложную систему налогообложения.

ОСНО

ОСНО – это общая система налогообложения, ее также называют основной. ОСНО представляет собой комплекс нескольких налогов. Если вы уже сталкивались с ОСНО, то наверняка знаете, что система сложна в обращении и требует строгой финансовой отчетности. В силу этих причин индивидуальные предприниматели предпочитают применять специальные налоговые режимы, значительно упрощающие их отношения с налоговой.

Если ИП сознательно выбирают ОСНО, то на это есть веские причины. Во-первых, крупные компании работают на НДС, и им гораздо удобнее сотрудничать по этой схеме со своими контрагентами. Во-вторых, на ОСНО нет ограничений прибыли и численности штата.

Крупные компании работают на НДС, и им гораздо удобнее сотрудничать по этой схеме со своими контрагентами.

Если же вы пошли по сложному пути и отдали предпочтение общей системе, то закон потребует от вас уплаты трех основных налогов:

- НДФЛ – налог на доходы физических лиц. Его ставка фиксированная – 13%.

- НДС – налог на добавленную стоимость. 0, 10 или 18% – цифра зависит от разных условий, о которых мы расскажем ниже.

НДС

ОСНО – это единственный налоговый режим, при котором на ваши плечи ложится уплата НДС. К слову, это самый трудный для понимания и отчетности налог. Поэтому при ведении бизнеса вам будет сложно обойтись без штатного бухгалтера.

Мало того, НДС – еще и хитрый налог, в официальной терминологии «косвенный». Дело в том, что уплата НДС ложится на плечи конечного потребителя. А покупатель не подает деклараций, не производит отчислений, а просто проигрывает в цене, ибо в эту цену уже заложен НДС. А дело вот в чем: НДС устанавливается в виде надбавки к цене товара или услуги.

Налоговая база НДС – это стоимость реализованных товаров и услуг. А объектами налогообложения для ИП будут следующие пункты:

- Продажа товаров и услуг.

- Действия по передаче имущественных прав.

- Передача товаров и услуг и строительно-монтажные работы для собственных нужд.

- Ввоз импортных товаров в Россию.

Ставки

Как мы уже упомянули, есть разные ставки НДС, они регламентированы статьей 164 НК РФ.

- Общая ставка. Для всех она составляет 18%.

- Льготная ставка. Она снижена до 10%. Но распространяется на бизнес, который

полный порядок уплаты и систем налогообложения

Решившись начать индивидуальную предпринимательскую деятельность, нужно быть в курсе всех будущих растрат. Это не только сертификация дела и другие сопроводительные документы. Также нужно чётко знать, какие именно придётся платить налоги и в каких объёмах. Учитывая, что в 2017-м году были приняты новые поправки ко всем режимам налогообложения — такие знания необходимы.

Это не только сертификация дела и другие сопроводительные документы. Также нужно чётко знать, какие именно придётся платить налоги и в каких объёмах. Учитывая, что в 2017-м году были приняты новые поправки ко всем режимам налогообложения — такие знания необходимы.

Курс, взятый правительством Российской Федерации в отношении малого бизнеса, ведёт в сторону облегчения налоговой ставки для всех начинающих ИП. Но для того, чтобы воспользоваться предоставленными возможностями, нужно чётко представлять их границы.

Оглавление: 1. Режимы налогообложения 2. Какие налоги платит ИП

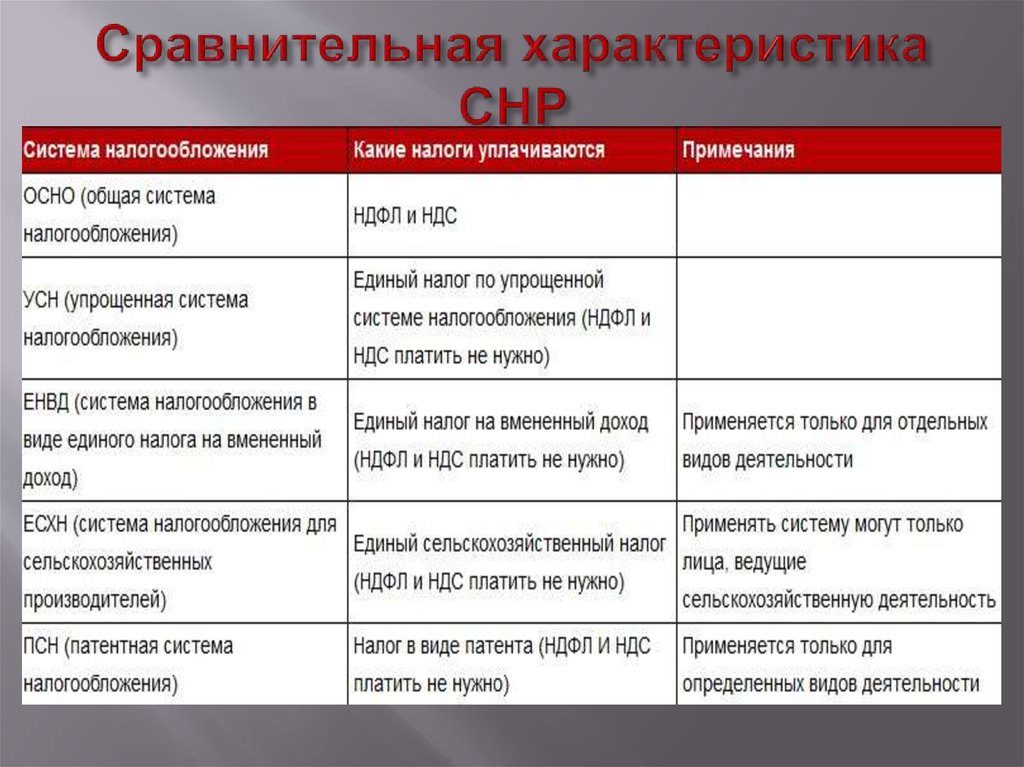

Режимы налогообложения

Рекомендуем прочитать: Как открыть ИП: пошаговая инструкция

Существующие в России режимы налогообложения могут сильно облегчить жизнь начинающему предпринимателю. Он волен выбрать тот, что больше всего ему подойдёт. Или даже совмещать несколько специальных режимов.

Режимы налогообложения:

- Общая система налогообложения или сокращённо ОСНО.

- Упрощённая система налогообложения.

- Единый налог на вменённый доход.

- Единый сельскохозяйственный налог.

- Патентная система.

ОСНО вступает в силу, если ИП не подавал никаких заявок и прошений, а значит уплачивает полный список налогов. В том числе НДС, по главе 21 Налогового кодекса, имущественные налоги и налоги на прибыль, по главе 25. И, что важно, предприниматель обязан подавать бухгалтерский отчёт, но не по бухгалтерскому образцу, а по налоговому. Общая система традиционно считается самым сложным режимом налогообложения.

Важный факт

ОСНО автоматически наступает для тех ИП, деятельность которых не соответствует условиям, выдвигаемым Единым налогом на вменённый доход или если предприниматель за 5 рабочих дней с момента регистрации не подал заявку о переходе на упрощённый режим.

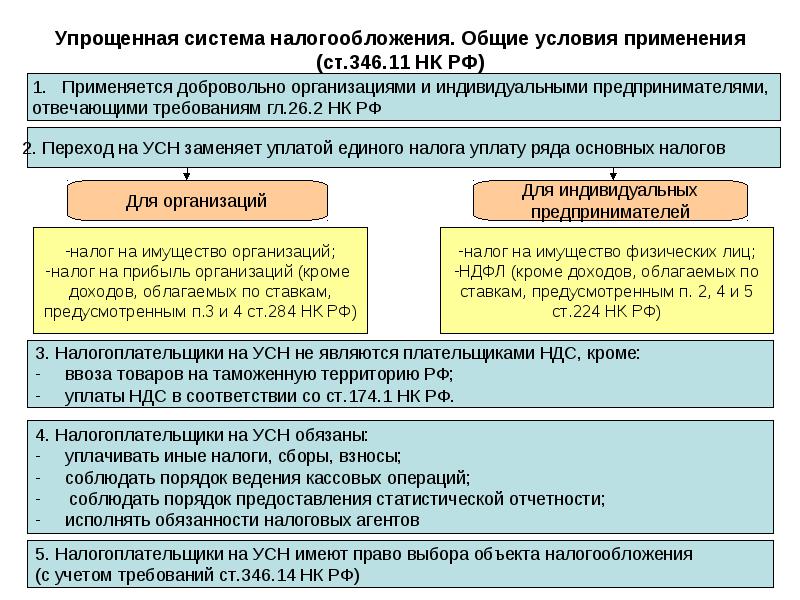

Упрощенная система создана для облегчения труда начинающим предпринимателям. Воспользовавшись этим режимом, ИП платит единый налог. Ему больше не надо заполнять отчёты по таким категориям, как имущественный налог или налог на добавочную стоимость.

Важный факт

У такой системы есть существенные минусы. Она сильно ограничивает сферы деятельности. Адвокатские конторы или фирмы по добыче полезных ископаемых не могут воспользоваться этим режимом.

Единый налог на вменённый доход — режим, устанавливающийся не на само ИП, а на его деятельность. Под него подпадают такие сферы бизнеса, как бытовые и ремонтные услуги, ветеринарная практика и т. д. Он используется наряду с ОСНО. Есть товары, которые не подпадают под ЕНВД, они указаны в 1 статье Налогового Кодекса РФ, подпункты с 6 и по 10.

ЕСХН, или Единый сельскохозяйственный налог, не обязателен для всех ИП, занятых в этой сфере бизнеса. Его, как и остальные режимы, можно включать по желанию. Ставка сельскохозяйственного налога равна 6% и обязана вноситься в бюджет два раза в год.

Важный факт

У ЕСХН есть ограничение. Для того, чтобы отправить заявку на этот единый налог, нужно убедиться, что, по крайней мере, 70% дохода предприятия идут из сельскохозяйственного сектора. Если этот процент будет меньше, то заявку просто не примут на рассмотрение.

Если этот процент будет меньше, то заявку просто не примут на рассмотрение.

Патентная система возможна только для крайне ограниченного списка дел. Они установлены законодательно, в главе 26.5 Налогового Кодекса РФ. Кроме этого, существуют и другие ограничения, накладываемые режимом. У предприятия, которое хочет подключить патентную систему, должно быть менее 15 рабочих, а максимальная прибыль устанавливается властями. И для того, чтобы действовать по такому режиму в разных регионах, нужно покупать разные патенты. Но с его покупкой ИП полностью освобождается от необходимости уплаты налогов и ведения отчётов по ним. Не на постоянной основе, но на определённый срок.

Важный факт

Последние изменения этой системы увеличивают максимальный срок налоговых «каникул» с одного года до двух. Это касается, как только что зарегистрированных предприятий, так и тех, что решили перейти на эту систему впервые.

Какие налоги платит ИП

Если составлять полный список налогов, которые нужно уплатить ИП по ОСНО, то получится следующее.

- НДФЛ, равняющийся 13% от всего дохода бизнеса;

- НДС, достигающий 18%, если деятельность предприятия не попадает под отдельные случаи, указанные в главе 21 Налогового Кодекса РФ;

Это налоги, которые нужно уплатить в любом случае. Также могут включаться налоги на имущество или транспортный, земельный. В том случае, естественно, когда земля, транспортное средство или недвижимость напрямую нужны для ведения бизнеса предприятием.

При упрощённой системе нужно уплачивать:

- 6% от всей суммы доходов;

- и налог с разницы между доходом и расходом. Он достигает 15%.

Упрощённая система избавляет предпринимателя от необходимости уплачивать как НДФЛ, так и НДС. Но если во владении предприятия есть недвижимость, то налог на имущество платить необходимо.

ИП, использующие ЕНВД, должны выплачивать 15% от вменённого дохода. Этот вменённый доход равен не фактической сумме, а, так сказать, потенциальной. Он рассчитывается по простой формуле:

Физические показатели Х Доходность базовая Х К1 Х К2

О том, как узнавать эти показатели, написано в главе 26.3 Налогового Кодекса РФ.

В случае патентной системы ИП уплачивает только сумму патента. Законодательством она равняется 6% от суммы всего потенциального годового дохода предприятия. Эта сумма устанавливается законодательно, в зависимости от региона.

ИП работающие по патентной системе, как и те, что платят ЕНВД, не уплачивают как НДС, так и НДФЛ, или налог на имущество. Кроме отдельных случаев, указанных в соответствующих главах Налогового Кодекса.

Важный факт

Оба этих режима учитывают только потенциальный доход. И налог с него придётся уплатить даже в том случае, когда предприятие не приносит фактической прибыли.

Кроме вышеупомянутых статей расхода, есть ещё и дополнительные. Это так называемые налоги на заработную плату и взносы на страховку. В случае, если ИП работает самостоятельно, не привлекая наёмных рабочих, то он избавляется от налога по ЗП. Но всё равно должен оплатить страховые взносы, сумма которых установлена законодательно.

Загрузка…Может ли ип работать одновременно с ндс и без ндс. Разбираемся, платит ли ип ндс и в каких случаях

В действующем Налоговом Кодексе говорится о том, что каждый субъект предпринимательства имеет право использовать специальные режимы налогового обложения, которые заменяют собой основные налоги. Переход на подобные системы позволяет перестать оплачивать налог на добавленную стоимость. Многие специалисты сходятся во мнении, что эта система налогообложения является одной из самых сложных в вопросе составления расчетов. Здесь важно отметить, что подобный переход может негативно отразиться на взаимоотношениях с партнерами по бизнесу. В данной статье мы предлагаем поговорить о том, может ли ИП работать с НДС и рассмотреть основные нюансы, связанные с этим процессом.

Один из наиболее известных налогов – НДС или налог на добавленную стоимость

Выгода работы с НДС

Согласно установленным правилам, предприниматели, оплачивающие НДС, могут сотрудничать с любыми компаниями. Такое сотрудничество более выгодно тем субъектам предпринимательства, что также оплачивают налог на добавленную стоимость. При этой форме взаимоотношений, сторона, выступающая в качестве покупателя, может уменьшить размер налогооблагаемой базы. Именно этот фактор объясняет ту причину, что многие крупные организации выбирают тех партнеров, что используют рассматриваемый вид налогообложения.

В том случае, когда индивидуальный предприниматель использует специальный налоговый режим, то крупные заказчики теряют возможность использования налоговых вычетов. Этот фактор негативно отражается на статье затрат, что приводит к нецелесообразности самого партнерства. Некоторые контрагенты просто отказываются сотрудничать с ИП, перешедшим на новую систему оплаты налогов. Единственным выходом из этой ситуации, является уменьшение стоимости контракта. Важно отметить, что данный шаг может отрицательно отразиться на финансовом состоянии самого ИП. Основываясь на вышесказанном можно сделать вывод, что индивидуальный предприниматель, оплачивающий НДС, имеет возможность выбора между предложениями возможных партнеров по бизнесу.

Как выбрать ИП систему налогообложения

ИП с НДС — какая система налогообложения? Этот вопрос заботит многих представителей малого бизнеса. Чтобы правильно выбрать режим, необходимо тщательно изучить действующие нормативы. В текущих нормативных актах содержится вся необходимая информация. При выборе режима уплаты налогов бизнесмену следует учитывать специфику своего бизнеса. Как правило, выбор системы оплаты налогов осуществляется на этапе прохождения регистрационной процедуры. Подавая заявку на открытие собственной фирмы, предприниматель должен указать один из специальных режимов уплаты налогов. В том, случае если эта информация не указана, регистрирующий орган назначает основную систему налогообложения в автоматическом порядке. Именно эта система подразумевает оплату НДС и других обязательных налогов.

Помимо основного режима налогов, существует несколько дополнительных специальных режимов. Для того чтобы грамотно выбрать одну из подобных систем, следует учитывать направление деятельности будущей компании. Сегодня, индивидуальным предпринимателям доступны следующие режимы:

- УСН – упрощенный режим, где размер налоговой базы составляет пятнадцать или шесть процентов от общей выручки компании. Величина базы, облагаемой налогами, зависит от того, учитывает ИП текущие расходы или нет;

- ЕНВД – система, при которой перечисляется единый взнос по налогу на вмененный доход.

- ПСН – патентная система.

- ЕСХН – данная система доступна только для ИП, работающего в сфере сельского хозяйства.

Важно отметить, что некоторые из вышеперечисленных систем могут использоваться совместно. Так, предприниматели, работающие по общему режиму, могут использовать патенты для работы в дополнительных сферах.

Справочник по НДС для предприятий в России

- Ставка НДС:

- 20%

- Налоговый порог:

- 0 руб. За цифровые товары

- Интернет:

- Федеральная налоговая служба, налоговая служба России

- Телефон:

- +7 (495) 913-00-09

Неважно, где вы живете или где находится ваш онлайн-бизнес — если у вас есть клиенты в России, вы должны соблюдать российские правила НДС.Вот для чего это руководство! Это руководство включает в себя все, что вам нужно знать о цифровом налоговом законодательстве в России, независимо от того, живут ли ваши клиенты в Москве или Владивостоке.

Цифровые товары

Сначала давайте подтвердим, что вы пытаетесь продать в России. Вы продаете цифровые продукты?

Цифровой продукт — это любой продукт, который хранится, доставляется и используется в электронном формате. Это товары или услуги, которые клиент получает по электронной почте, загружая их из Интернета или входя на веб-сайт.

Вы, вероятно, потребляете и используете цифровые продукты в течение всего дня, независимо от того, осознаёте ли вы это или нет. Вот некоторые из распространенных на рынке сегодня:

- Электронные книги, изображения, фильмы и видео , будь то покупка копии в Shopify или использование такой службы, как Netflix. Говоря языком налогообложения, эти продукты относятся к категории, обычно называемой «Аудио-, визуальные или аудиовизуальные продукты».

- Музыка для загрузки и потоковая передача , будь то покупка MP3 или использование таких сервисов, как SoundCloud или Spotify.Конечно, эти продукты также относятся к категории аудио.

- Облачное программное обеспечение и продукты как услуга , такие как программное обеспечение как услуга (SaaS), платформа как услуга (PaaS) и инфраструктура как услуга (IaaS) .

- Веб-сайты, услуги хостинга и интернет-провайдеры .

- Интернет-реклама и партнерский маркетинг . Доход от этих услуг можно считать облагаемым налогом в соответствии с политикой цифрового налогообложения.

Внимание: вы также можете услышать цифровые товары, называемые «цифровыми услугами», «электронными товарами» или «электронными услугами».«Все эти термины относятся к одному и тому же.

Не уверены, считается ли то, что вы продаете, «цифровым продуктом»? Ознакомьтесь с нашим объяснением того, что такое цифровой продукт.

НДС России на цифровые продукты

НДС — это потребительский налог по всей России, который взимается практически со всего, что продается в стране. В отношении цифровых продуктов существуют определенные правила, которым вы должны неукоснительно следовать, чтобы соответствовать налоговым требованиям.

Итак, если вы продаете цифровые продукты покупателю в России, вы должны взимать ставку НДС.Все просто, правда?

Теоретически все просто. Но на практике с НДС в России немного сложнее. Необязательно добавлять налог к каждой продаже. Это может зависеть от объема продаж, которые вы совершаете в стране, от того, является ли продажа B2B или B2C, и других вещей. Мы подробно рассмотрим каждый из них в оставшейся части руководства!

Регистрация в качестве плательщика НДС

Есть ли порог регистрации продаж?

Нет, в России нет порога регистрации продаж.Это означает, что даже если вы совершаете только одну продажу в стране, вы должны зарегистрировать свой бизнес для уплаты НДС в России.

Процесс регистрации

Итак, оказывается, вам нужно зарегистрироваться в налоговой в России. Не волнуйся! Просто следуйте инструкциям российского налогового органа о том, как зарегистрироваться в качестве плательщика НДС.

В конечном итоге вы получите регистрационный номер плательщика НДС, который сделает вас юридическим лицом в налоговой системе России. Этот номер отслеживает ваш бизнес в системе: налоги, которые вы платите, налоговые льготы, которые вы получаете, а также налоги, которые вы взимаете с клиентов.

Вам нужен местный налоговый представитель?

Нет, вам не нужен представитель для обработки налогов в России. То есть вам не обязательно его иметь. Некоторые потенциальные иностранные владельцы бизнеса могут нанять налогового представителя для спокойствия. Налоги могут быть пугающей и запутанной темой, особенно на иностранном языке! Имеет смысл.

Но поскольку российский налоговый портал доступен в Интернете, вы можете самостоятельно обрабатывать эти иностранные налоги.Все зависит от вас!

Взыскание НДС в России

После того, как вы зарегистрируетесь для уплаты налогов, вы должны будете платить 20% НДС с каждой продажи резиденту России.

Счета-фактуры НДС в России

В целях соблюдения налогового законодательства вы должны включать в свои счета клиентам в России следующую информацию:

- Название и адрес вашей компании

- Номер плательщика НДС вашей компании

- Дата выставления счета

- Порядковый номер счета

- Наименование и адрес покупателя

- Номер плательщика НДС покупателя.

- НДС (сумма и ставка) применяется к каждой позиции

- Окончательная сумма после добавления НДС

- Используемая валюта

Самым простым решением для счета-фактуры по НДС было бы использование налогового программного обеспечения, которое автоматически генерирует и отправляет все счета-фактуры (сразу после завершения продажи), а также хранит их в облаке для вас. Quaderno делает именно это, но мы не будем здесь останавливаться на этом. 🙂

Подача декларации по НДС

Начисление и сбор налогов — это только первая половина соблюдения требований.Вторая и не менее важная половина — это подача налоговых деклараций и оплата вашей задолженности правительству.

В России ожидается, что иностранные компании будут подавать налоговые декларации ежеквартально. У вас есть 25 дней на подачу заявки и оплату после окончания каждого периода.

Ресурсы

В Quaderno мы любим предоставлять полезную информацию и передовой опыт в отношении налогов, но мы не сертифицированные налоговые консультанты. Для получения дополнительной помощи или если у вас возникнут сомнения, обратитесь к профессиональному налоговому консультанту или в налоговое управление.

НДС в Испании

Какой формат номера плательщика НДС в Испании?

Испанский идентификационный номер налогоплательщика (или номер плательщика НДС) для юридических лиц имеет три разных формата, все с префиксом ES для España:- Заглавная буква плюс 8 цифр. Например, B12345678 для SL.

- 8 цифр плюс заглавная буква. Например, 12345678A для ИП.

- Заглавная буква плюс 7 цифр плюс еще одна заглавная буква. Например, A1234567B для юридического лица-нерезидента.

Нажмите, чтобы получить дополнительную информацию о форматах налоговых идентификаторов в Испании.

Какая ставка НДС в Испании?

Ставка НДС в Испании составляет 21% со сниженными ставками 4% и 10%.

Ставка 10% применяется к определенным товарам и услугам, таким как покупка недавно построенной собственности, гостиниц и ресторанов, товаров для здоровья, а также развлекательных и спортивных мероприятий.

Ставка 4% применяется к товарам, считающимся предметом первой необходимости, таким как определенные продукты питания и материалы для чтения (газеты, журналы, книги).

Дополнительные сведения о сниженных ставках см. В этой таблице, опубликованной, когда Испания повысила ставки налога на добавленную стоимость в 2012 году.

В дополнение к общему режиму существуют особые режимы с другими правилами НДС, например, для туристических агентств, антиквариата, а также сельскохозяйственного и животноводческого производства.

Некоторые виды профессиональной деятельности освобождены от НДС, например, комиссии финансовых и страховых учреждений и агентские комиссии, а также плата за врачей и стоматологов.

IGIC (Impuesto General Indirecto Canario) : Этот налог на Канарских островах используется с 1993 года. На Канарских островах, Сеуте и Мелилье НДС не облагается.

Налог IGIC взимается при приобретении товаров и услуг на Канарских островах компаниями и специалистами, ведущими бизнес в регионе, а также при импорте товаров в регион. Когда канарская компания или профессионал ведет бизнес с материковой частью Испании, это будет считаться операцией без НДС.с 1 января 2019 года стандартная ставка IGIC составляет 6,5%.

IPSI (Impuesto sobre Produccion Servicio e Importacion) : Это налог в Сеуте и Мелилье. Этот налог действует с 1991 года. С 13 февраля 2019 года ставка составляет 0,5% для услуг, связанных с маркетингом, рекламой и электронной коммерцией. С января 2019 года в Сеуте действует ставка налога 0,5% для игровой индустрии, если у них есть постоянное представительство на территории Сеуты, как описано в правилах, касающихся IPSI.

Прочтите наши страницы для получения информации о регистрации вашей иностранной компании в Испании или о регистрации вашей испанской компании в реестре НДС ЕС (VIES).

Ссылки:

Реестр НДС ЕС (VIES)

Налоговое агентство Испании Agencia Tributaria

Часто задаваемые вопросы:

Всегда ли моей испанской компании нужно включать НДС при выставлении счетов нашим клиентам?

Что такое ВИЕС?

Когда я получу возврат уплаченного мной налога на добавленную стоимость с SL?

Что такое обратное начисление НДС?

Моя немецкая компания покупает в Испании.Можем ли мы вернуть уплаченный НДС?

Моя французская компания продает в Испании. Можем ли мы избежать уплаты НДС нашими испанскими клиентами?

Я управляю обувной компанией в США. Мы начинаем производить обувь в Испании. Будет ли НДС автоматически вычитаться испанской обувной фабрикой, поскольку мы не находимся в стране, которая использует систему НДС?

Мы — британская компания, которая обеспечивает поддержку компьютерных серверов на месте. Нас попросили взять на себя эту роль в Испании.Поскольку мы обязаны взимать НДС на месте, нам потребуется номер НДС, верно?

Мы — швейцарская компания, и мы собираемся открыть колл-центр в Барселоне для обслуживания наших европейских (не испанских) клиентов. Нужно ли нам регистрироваться в качестве плательщика НДС в Испании?

Я планирую продавать онлайн в Испании. Взимаю ли я испанский налог на добавленную стоимость?

Как туристу получить возврат НДС в Испании?

Верх

Всегда ли моя испанская компания должна включать НДС при выставлении счетов нашим клиентам?

Вы всегда должны взимать налог на добавленную стоимость с клиентов в Испании и с клиентов за пределами ЕС.Вы также должны взимать НДС с клиентов из ЕС, если:- транзакция между двумя организациями, зарегистрированными по НДС в VIES в разных странах-членах ЕС, или

- , если услуга предоставляется другому государству-члену, подпадающему под действие правила обратного сбора, и в этом случае зарегистрированный получатель НДС должен будет самостоятельно отчитаться по налогу на добавленную стоимость.

Взыскание НДС определяется характером операции. В вышеперечисленных исключениях необходимо выполнить определенные административные детали, чтобы получить право на освобождение от НДС.В случае сомнений взимайте НДС.

Если ваш клиент находится в другой стране ЕС, в некоторых случаях вам, возможно, придется зарегистрироваться в этой стране, а затем взимать НДС с этого местного юридического лица.

Верх

Когда я получу возврат уплаченного мной налога на добавленную стоимость с SL?

Ваш бухгалтер будет заполнять формы НДС ежеквартально. Если уплаченный вами налог на добавленную стоимость меньше полученного вами налога на добавленную стоимость, с вас будет немедленно списана эта разница.Если больше, этот возврат переносится на следующий квартал. По итогам года составляется окончательный баланс. Если уплаченный вами налог на добавленную стоимость превышает полученный налог на добавленную стоимость, и вы решите не переносить его на следующий год, вы можете получить возмещение, хотя это может занять много времени, чтобы поступить на ваш банковский счет.Верх

Что такое обратное начисление НДС?

Механизм обратного начисления подразумевает перенос налоговых обязательств с поставщика на получателя в отношении внутренних коммерческих сделок, стоимость которых превышает определенный порог.Для получения дополнительной информации прочтите это исследование ЕС.

Верх

Моя немецкая компания покупает в Испании. Можем ли мы вернуть уплаченный НДС?

Сначала нам необходимо оценить характер вашего бизнеса и категорию покупок, которые вы совершаете. Придется ли вам платить налог на добавленную стоимость или нет, будет зависеть от обстоятельств, связанных с характером вашей коммерческой операции. В некоторых случаях может быть неправильно, что вам изначально был начислен НДС.Если необходимо вернуть деньги, мы можем запустить этот процесс за вас.

Верх

Моя французская компания продает в Испании. Можем ли мы избежать уплаты НДС нашими испанскими клиентами?

Все это зависит от характера товаров или услуг, которые вы доставляете в Испанию, а также, в некоторых случаях, от характера транзакции с получателем.Верх

Я управляю обувной компанией в США.Мы начинаем производить обувь в Испании. Будет ли НДС автоматически вычитаться испанской обувной фабрикой, поскольку мы не находимся в стране, которая использует систему НДС?

Нет. Нахождение за пределами ЕС не освобождает вашу компанию от уплаты НДС. Как юридическое лицо, испанский завод должен включать налог на добавленную стоимость в свои счета-фактуры, поскольку производство осуществляется на территории ЕС. Чтобы получить возмещение налога на добавленную стоимость, который вы будете платить в Испании, ваша компания должна иметь номер плательщика НДС нерезидента.Верх

Мы — британская компания, которая обеспечивает поддержку компьютерных серверов на месте. Нас попросили взять на себя эту роль в Испании. Поскольку мы обязаны взимать НДС на месте, нам потребуется номер НДС, верно?

Поскольку вы предоставляете услуги в Испании, у вас должно быть юридическое лицо в Испании. Вы можете зарегистрировать свою компанию в Великобритании как филиал (юридическое лицо-резидент в Испании) или создать новую компанию в Испании.Если вы планируете иметь полностью функционирующий офис в Испании, то создание SL обычно дает больше налоговых преимуществ. Если вы не планируете иметь постоянный офис (ваши сотрудники будут работать на территории клиента), то испанский филиал может быть в целом дешевле.Верх

Мы — швейцарская компания, и мы собираемся открыть колл-центр в Барселоне для обслуживания наших европейских (не испанских) клиентов. Нужно ли нам регистрироваться в качестве плательщика НДС в Испании?

Если у вас есть действующий офис в Испании, даже если ваши клиенты не являются испанцами, вы должны зарегистрироваться в Испании как юридическое лицо-резидент (например, филиал или SL).Кроме того, ваша испанская компания должна получить номер социального страхования работодателя, чтобы нанять своих сотрудников. Имейте в виду, что действуют испанские законы о труде, даже если ваши сотрудники не являются испанцами.Верх

Как туристу вернуть НДС в Испании?Если вы не являетесь гостем из ЕС в Испании и тратите более 90 евро в магазине, аффилированном с Tax Free, попросите у человека из магазина две копии формы на возврат налога и конверт с предоплатой.В день отъезда предъявите бланк возврата налога сотрудникам таможни в будке в аэропорту. Подготовьте товар для возможного осмотра. Они штампуют форму, а затем вы отправляете ее по почте. Вы получите возмещение в выбранной вами валюте.

Верх

Налоги 101: Основные сведения

Поздравляем! Если вы получаете прибыль в своем магазине Etsy, значит, вы занимаетесь бизнесом. Вместе с чувством выполненного долга, которое вы получаете от собственного босса, приходит и кое-что менее увлекательное: налоги.От получения идентификатора налогоплательщика до уплаты ежеквартальных расчетных налогов — вот что вам нужно знать о налоговой декларации как владельцу малого бизнеса.

Мой магазин — это хобби или бизнес для налоговых целей?

Согласно данным Службы внутренних доходов США (IRS), если вы регулярно получаете прибыль от своего хобби, это действительно бизнес. Определение того, является ли ваш магазин Etsy бизнесом или хобби, является первым ключевым шагом, поскольку это повлияет на то, сколько вы платите налогов.

Следует помнить о следующих рекомендациях:

- Если вы продаете на Etsy, не ожидая прибыли, ваш магазин может рассматриваться как хобби.

- Если ваш магазин Etsy — это то, чему вы уделяете время на регулярной основе (и время, которое вы потратили, не является несущественным), и ваша основная цель для магазина — получение дохода или прибыли, ваш магазин квалифицируется как бизнес.

Многие предприятия могут понести убытки в течение первых нескольких лет, но по-прежнему считаются предприятиями из-за регулярной работы и ожидания будущей прибыли.

Если ваш магазин классифицируется как хобби, и ваш доход меньше, чем ваши расходы, то вы испытываете «потерю хобби».«Именно тогда становится важным различие между хобби и бизнесом. Скажем, например, вы много платите за драгоценные камни и качественные металлы, но не перекладываете эти расходы на своих клиентов. Эти отчисления могут превышать ваш коммерческий заработок, но вы не можете вычесть их из своего дохода согласно правилу потери хобби.

Если вы начали свой магазин в качестве хобби, но начали получать доход или прибыль, составьте план и ведите систематизированный учет, чтобы быть готовым подавать как бизнес.

Какой идентификатор налогоплательщика мне нужен?

Если вы являетесь индивидуальным предпринимателем, т. Е. Не являетесь юридическим лицом, которое является корпорацией, партнерством или компанией с ограниченной ответственностью, вы можете использовать свой номер социального страхования для подачи налоговой декларации и отчетности.В противном случае вам понадобится федеральный идентификационный номер работодателя (EIN), чтобы платить налоги как предприятие.

Даже если вы являетесь индивидуальным предпринимателем и владельцем магазина Etsy, вы все равно можете выбрать получение EIN. Это дает вам несколько привилегий: вы можете нанимать сотрудников, регистрироваться, образовывать компанию с ограниченной ответственностью или товарищество и иметь индивидуальный пенсионный план 401 (k). Использование EIN вместо номера социального страхования также может помочь защитить от кражи личных данных и сделать вас независимым подрядчиком, повысив доверие к вашему бизнесу.

Нужно ли мне платить налоги с доходов моего магазина?

Магазины Etsy, отвечающие требованиям для бизнеса, обязаны платить налоги с этого дохода и могут облагаться дополнительным налогом, в том числе следующим:

- Прибыль или убыток от бизнеса: Вы будете заполнять Приложение C ежегодно, чтобы сообщать о прибылях и убытках, независимо от того, зарегистрировали ли вы свой магазин Etsy как бизнес. Если вы соответствуете определенным требованиям, например, имеете деловые расходы в размере 5000 долларов США или меньше и не имеете чистых убытков от своего бизнеса, вы можете использовать форму Schedule C-EZ, которая представляет собой более простую версию приложения C.

- Налог на самозанятость: Налог на самозанятость (комбинация налога на бесплатную медицинскую помощь и социальное обеспечение) взимается с любого человека, который зарабатывает 400 долларов или более от дохода от самозанятости. Вы должны подавать форму Schedule SE один раз в год. Узнайте больше на сайте IRS.

- Подоходный налог штата: В некоторых штатах также требуется платить подоходный налог штата с прибыли от бизнеса.

- Государственный налог с продаж: Вам также может потребоваться сбор и перевод государственного налога с продаж. Прочтите, что продавцы Etsy должны знать о сборе государственного налога с продаж, чтобы узнать больше.

- Налог на добавленную стоимость: Если вы являетесь продавцом, зарегистрированным в качестве плательщика НДС, вам может потребоваться взимать НДС с товаров, которые вы продаете на Etsy. В некоторых случаях Etsy собирает и перечисляет этот налог от вашего имени. Вы также можете уплатить НДС с некоторых комиссионных сборов продавца. Узнайте больше о НДС на Etsy.

Узнайте больше о каждой налоговой форме, которую вам может понадобиться заполнить, в разделе «Общие сведения о налоговых формах для малого бизнеса».

Как часто я должен платить налоги?

Физические и юридические лица платят налоги ежеквартально, исходя из расчетной суммы их задолженности за год.Когда вы обычно работаете с 9 до 5, ваш работодатель рассчитывает эти оценки за вас, но когда вы работаете на себя, решать вам. Если вы считаете, что в этом году ваша задолженность по налогам может превысить 1000 долларов, вы должны вносить расчетные платежи ежеквартально.

Сначала определите свой налогооблагаемый доход. Как указано здесь, чтобы рассчитать налогооблагаемый доход, вычесть расходы и другие отчисления, на которые вы имеете право, из вашего годового валового дохода, затем разделите это число на четыре, чтобы определить свои квартальные налоги.

Если это ваш первый год в бизнесе, вы можете основывать свою оценку на ожидаемом скорректированном валовом доходе, вашем налогооблагаемом доходе и ваших ожидаемых вычетах и кредитах.Если ваш магазин работает в течение года, вы должны платить по крайней мере столько, сколько вы заплатили в предыдущем году, чтобы избежать штрафов за недоплату. Если вы знаете, что в этом году вы заработаете значительно больше, чем в прошлом году, вам следует сэкономить деньги на тот случай, если в конце налогового года вы должны больше.

Вы можете платить ориентировочные налоги за квартал онлайн через веб-сайт IRS. Если вы не платите ежеквартальные налоги к следующим срокам, вас ждет штраф:

- С 1 января по 31 марта срок оплаты — 15 апреля

- С 1 апреля по 31 мая срок сдачи — 15 июня.

- С 1 июня по 31 августа срок сдачи — 15 сентября

- Срок оплаты с 1 сентября по 31 декабря — 15 января следующего года.

Вам также необходимо подавать форму Schedule C или Schedule C-EZ за предыдущий год до 15 апреля каждого года.

Как избежать переплаты?

Избегайте переплаты налогов с вашего магазина Etsy, ведя организованный учет всех деловых расходов в течение года. Использование такого инструмента, как QuickBooks Self-Employed, позволяет отслеживать продажи, налоговые вычеты и расходы в приложении, которое напрямую интегрируется с данными ваших транзакций. Узнайте больше об отслеживании ваших коммерческих расходов и общих удержаниях владельцев магазинов Etsy.

QuickBooks Self-Employed может помочь вам отслеживать доход от вашего бизнеса, импортировав данные вашего магазина Etsy за 18 месяцев и рассчитав для вас квартальную оценку налогов.Обновите пакет QuickBooks Self-Employed + TurboTax, чтобы платить налоги онлайн с помощью QuickBooks . Начни сегодня .

Обратите внимание, что налоговое законодательство часто меняется, и эта информация не является налоговой или юридической консультацией. Вы несете ответственность за любое использование этой информации. Если у вас возникнут вопросы, проконсультируйтесь с юристом или налоговым экспертом.

Читать далее> Глава 2: Разбирательство налоговых форм

Вернуться> Полное руководство по налогам для владельцев магазинов Etsy

Журнал записей НДС | Бухгалтерское образование

, я снова объясняю НДС.НДС — налог на добавленную стоимость. Индия перенимает формулу НДС из западных страны. До этого взимался налог с продажи. Налог на добавленную стоимость взимается с купля-продажа. При покупке это будет вход НДС. В продаже будет НДС Выход. Превышение выходного НДС над входящим НДС будет депонировано в правительстве штата. Счет. Если вы покупаете или продаете Товар, облагаемый НДС, вы должны вести его учет.

Для записи необходимо пройти следующие записи журнала: НДС.

1. Когда Товары куплены и вы должны заплатить как покупная стоимость, так и входящий НДС или уплачено и то, и другое, в то время, после журнала запись будет пройдена.Купить аккаунт Dr. (Стоимость покупки)

Входной НДС Счет Dr. (НДС при покупке)

Денежные средства или банк, или имя счета кредитора Cr. (Значение Покупка + ввод НДС)

Причина этого Запись в журнале:Мы купили товар, это увеличивает наш оборотный капитал. Увеличение актива всегда будет дебетовать. НДС также является нашим текущим активом или Отрицательная текущая ответственность, поскольку мы выплатили ее нашему кредитору или поставщику (для оплаты правительству), но до сих пор наша чистая ответственность не установлена.Если мы полученный вывод НДС совпадает с вводом НДС, тогда счет ввода НДС будет автоматически списывается. Если входящий НДС будет больше, чем выход НДС, у нас есть получить деньги от правительства. Таким образом, счет ввода НДС будет Дебетовым. Если мы закончим потребителю, нам не нужно показывать счет ввода НДС, его стоимость будет включена в покупка аккаунта. Итак, расходы на покупку увеличатся и дебетуются в нашем журнале. вход.

2. Когда товар продан и вы должны получить как продажная стоимость, так и выход НДС или получено и то, и другое, в то время, после запись в журнале будет сданаДенежные средства или банк, или имя счета клиента Dr.(Стоимость покупки + выход НДС)

Счет продажи Cr. (Стоимость продажи)

Выходной счет НДС Cr. (НДС при продаже)

Причина этого Запись в журнале:

При продаже любого товара мы получаем наличные или в банке. Если мы продадим товар в кредит, мы должны получить деньги от нашего покупателя. Итак, дебиторская задолженность деньги от нашего клиента — это как кредит. Так что это тоже увеличение нашего текущий актив. Таким образом, в случае продажи за наличный расчет, мы будем снимать наличные или банковский счет. В В случае продажи в кредит мы будем списывать средства со счета дебитора или клиента.Мы будем кредит на счет продажи, потому что при продаже мы передаем право собственности на товары другая вечеринка. Итак, это уменьшение нашего текущего актива. Итак, счет продажи будет кредит. Вся сумма НДС, которую мы получим при продаже, не пойдет в нашу карман. Это деньги правительства. Поскольку Govt. не может получить деньги от налога с каждой стороны, поэтому мы получили налог от имени правительства. Так что, это увеличение нашей текущей ответственности. Итак, этот счет будет зачислен. 3. Когда мы платим чистый НДС (к уплате) Правительство.В это время будет передана следующая запись в журнале.Чистый НДС к оплате Счет Dr. (Превышение суммы НДС над НДС Вход)

Банковский счет Cr.

Причина записи в дневнике:

Когда мы будем списывать НДС к оплате счета, это означает, что мы уменьшаем наши текущие налоговые обязательства. Каждый платеж через банковский счет уменьшит наши текущие активы, поэтому банковский счет будет кредит. Мы должны показать только превышение суммы НДС над НДС на входе, потому что НДС, который мы должны платить уже при покупке, нужно платить снова.Итак, мы будет вычитать входящий НДС из выходного НДС.

4. При изменении ввода НДС или Ставки НДС на выходе, в то время, когда будет принята заявка. Я уже объяснил, что государственное правительство. может изменить НДС Ставки и дата их применения. Итак, если вы прошли записи журнала с старую ставку, вам необходимо скорректировать записи по НДС. Различные бухгалтерские программы есть другая процедура для более быстрой настройки, вы можете изучить процедуру здесь.Запись в журнале корректировок будет другой, если у нас другой случай. Означает, Вход НДС такой же, но выход НДС увеличился. Или вход НДС увеличился, но Вывод НДС. Если увеличились и входящий, и исходящий НДС. Ниже приводится его пример Потому что НДС увеличен с 4% до 5%. Это означает чистое увеличение входной НДС составляет всего 1%. Общая покупка составляет рупий. 1000. 1% общей покупки составляет Rs. 10 и надбавка в размере 10%, которая рассчитывается на рупий. 50, и это будет рупий. 5. Таким образом, общая стоимость увеличения НДС составляет рупий. 15.Это означает, что наша текущая ответственность (кредиторов) увеличится. Так, Примите участие в ваучере. Передайте следующую запись ваучера для корректировки выпуска ндс. Поскольку выплаченный НДС увеличился с 4% до 5%. Это означает, что чистый прирост НДС составляет всего 1%. Общее продажа рупий. 2000. 1% общей продажи составляет рупий. 20 и доплата 10%, что составляет рассчитывается на Rs. 100, и это будет рупий. 10. Таким образом, общая стоимость НДС увеличивается. это рупий. 20+ 10 = рупий. 30 Это означает, что наши (дебиторы) оборотные средства увеличатся. Так, Выходной счет НДС Кр.30 Разница между выходом НДС и входом НДС составляет рупий. 15 и если мы заплатить это рупий. 15 правительству. следующая запись пройдет. НДС к оплате Счет Dr. 15 Напомнить записи журнала выше

Как вы рассчитываете пошлины и налоги при международной доставке?

В зависимости от продуктов, которые вы покупаете, таможенное управление вашей страны может определить, что вы должны уплатить пошлину или налог . Почти каждая посылка, пересекающая международную границу, подлежит обложению пошлинами и налогами.Каждая страна определяет размер пошлин и налогов по-разному.

de minimis для вашей страны Значение определяет, будет ли местная таможня взимать пошлину или налог с вашего груза.

Пошлины и НДС рассчитываются как процент от таможенной стоимости товара (товар + страховка + доставка).

Любые пошлины и налоги на международную доставку будут выставлены вам глобальным перевозчиком напрямую.

Объявленная стоимость товара

Таможенные служащие используют объявленную стоимость предмета для определения пошлин и налогов. Прежде чем MyUS сможет отправить товар, вы должны предоставить точную стоимость или счет продавца.

Сумма пошлин / налоговых сборов (минимальная стоимость)

Минимальная стоимость — это значение для конкретной страны, ниже которого не взимаются пошлины или налоги, а процедуры оформления минимальны. Если вы импортируете груз, общая заявленная стоимость которого МЕНЬШЕ этой суммы, пошлины и налоги не применяются (некоторые товары могут облагаться другими видами сборов или налогов).Минимальная стоимость обычно отличается для пошлин и налогов.

Совет по экономии на импорте:

Всегда выбирайте «Цена в долларах США» при совершении покупок.

Многие магазины в США предлагают несколько вариантов валюты. Однако, если вы выберете валюту, отличную от долларов США, магазин может применить менее выгодный обменный курс, чтобы защитить себя от колебаний обменного курса. В результате вы можете заплатить за продукт больше, чем должны.

MyUS здесь, чтобы помочь.

Чем больше вы знаете и можете подготовиться к любым обязанностям или такси перед отправкой, тем больше времени и денег вы сэкономите. MyUS упрощает процесс, обрабатывая экспортные документы от вашего имени и предоставляя любую поддержку, необходимую для навигации по местным таможенным требованиям.

Узнайте больше об особых требованиях вашей страны.

АЛБАНИЯ | ИСЛАНДИЯ | ПАКИСТАН |

| · НДС 20% | · НДС 24% | · НДС 13-17% |

| · Пошлины 0-15% | · Пошлины 0-30% (средн.3,6%) | · Обязанности 0-30% |

| · Акцизный налог 7-40% (автомобили) | ||

АЛЖИР | ИНДИЯ | ПОЛЬША |

| · НДС 14-19% | · НДС 1-5%, 15% | · НДС 5-23% |

| · Обязанности 0-30% | · Обязанности 0-30% | · Обязанности 0-15% (в среднем 4,2%) |

| · TSA 1 (предметы роскоши) 20-110% | · Акцизы 8-24% | |

| · Образовательный CESS: 3% | ||

АНДОРРА | ИНДОНЕЗИЯ | ПОРТУГАЛИЯ |

| · НДС 4.5% | · НДС 10% | · НДС 23% |

| · Обязанности 0-17% | · Обязанности 0-15% | · Обязанности 0-50% |

| · GST 10-50% (на предметы роскоши) | ||

ARUBA | ИРЛАНДИЯ | PUERTO RICO (США) |

| · НДС 2% | · НДС 23% | · НДС 11,5% |

| · Пошлины 0-12% (ср.3%) | · Пошлины 0-48,5% | · Налог на импорт 0-7% (на рассмотрении) |

АВСТРАЛИЯ | ОСТРОВ МАН (Соединенное Королевство) | ОСТРОВ РЕЮНЬОН (Франция) |

| · GST 2 10% | · НДС 20% | · НДС 2,1-8,5% |

| · Обязанности 0-17,5% | · Обязанности 0-48,5% | · Обязанности 0-17% |

АВСТРИЯ | ИЗРАИЛЬ | РУМЫНИЯ |

| · НДС 20% | · НДС 17% | · НДС 19% |

| · Обязанности 3.5-15% (средн. 3,5%) | · Пошлины 0,8-80% | · Пошлины 0-50% (средн. 20%) |

| · Налог на покупку 5-90% | ||

| · Плата за связь (отклонение ИПЦ) | ||

АЗОРЕС (Португалия) | ИТАЛИЯ | РОССИЯ |

| · НДС 18% | · НДС 22% | · НДС 18% |

| · Могут применяться импортные пошлины | · Пошлины 0-17% | · Пошлины 5-20% (ср.14%) |

| · Акцизный налог 20-570% | ||

БАЛЕАРСКИЕ ОСТРОВА (см. Испанию) | ЯПОНИЯ | СЕНЕГАЛ |

| · НДС 8% | · НДС 18% | |

| · Потребительский налог 5% | · Таможенные пошлины 0-20% | |

| · Акцизный налог 0-50% | ||

БЕЛАРУСЬ | ДЖЕРСИ (Великобритания) | СЕРБИЯ |

| · НДС 20% | · НДС 5% | · НДС 20% |

| · Пошлины 0-100% (средн.7,8%) | · Обязанности 0-22% | · Обязанности 0-30% (в среднем 9,4%) |

| · Акцизный налог 5-70% | ||

БЕЛЬГИЯ | КАЗАХСТАН | СИНГАПУР |

| · НДС 12, 21% | · НДС 12% | · НДС 7% |

| · Пошлины 3,5-15% (в среднем 3,5%) | · Пошлины 6% | · Налог на импорт 0-1% |

| · Транспортный налог 0-30% | ||

БОСНИЯ И ГЕРЦЕГОВИНА | ЛАТВИЯ | СЛОВАКИЯ |

| · НДС 17% | · НДС 21% | · НДС 20% |

| · Пошлины 0-15% | · Пошлины 0-20% | · Пошлины 0-15% (средн.4,2%) |

БОТСВАНА | ЛИВАН | СЛОВЕНИЯ |

| · НДС 12% | · НДС 11% | · НДС 9,5-22% |

| · Обязанности 37,5% (65%, автотранспорт) | · Обязанности 0-70% (средн. 7,85%) | · Обязанности 0-48,5% (средн. 20%) |

| · Акцизный налог 5-35% (предметы роскоши) | ||

БРАЗИЛИЯ | ЛЕСОТО (САКУ) | ЮЖНАЯ АФРИКА |

| · НДС 7-18% (по штату) | · НДС 15% | · НДС 15% |

| · Пошлины 10-35% | · Пошлины 0-45% (средн.18,74%) | · Пошлины 0-40% (в среднем 20%) |

| · Налог COFIN 13,57% | · Акцизный налог 5-10% (включая автомобили) | |

| · Налог IPI 0-20% | ||

| · Налог PIS 2,62% | ||

БОЛГАРИЯ | ЛИХТЕНШТЕЙН (Администрация Швейцарии) | ЮЖНАЯ КОРЕЯ |

| · НДС 20% | · НДС 7.7% | · НДС 10% |

| · Обязанности 5-40% | · Обязанности 5-14% | · Обязанности 7,9% (средн.) |

| · Акцизный налог 10-20% | ||

КАНАДА | ЛИТВА | ИСПАНИЯ |

| · НДС 5% | · НДС 21% | · НДС 21% |

| · Обязанности 0-20% | · Обязанности 0-48.5% (средн. 20%) | · Пошлины 0-20% (средн. 4,2%) |

| · Акцизный налог 10-100% | ||

КАНАРСКИЕ ОСТРОВА (Испания) | ЛЮКСЕМБУРГ | ШРИ-ЛАНКА |

| · НДС 0% | · НДС 0-17% | · НДС 15% |

| · IGIC / AIEM 3 7% (некоторый импорт) | · Обязанности 5-14% | · Обязанности 5-35% |

| · Автотранспорт 25% | ||

CEUTA (Испания) | МАКАУ, КИТАЙ | ST.БАРТЕЛЕМИ (Франция) |

| · НДС 0% | · НДС 0% | · НДС 2,1-8,5% |

| · IPSI 4 3% (некоторый импорт) | · Потребительский налог 0% | |

| · Налог на автотранспортные средства 10-55% | ||

ЧИЛИ | МАКЕДОНИЯ | ST. МАРТИН (французская сторона) |

| · НДС 19% | · НДС 18% | · НДС 5% |

| · Обязанности 6-16.5% | · Обязанности 0-30%, в среднем 14,5% | |

| · Налог на роскошь 50-85% | · Акцизный налог 5-62% | |

КИТАЙ | МАДАГАСКАР | ST. ПЬЕР (Франция) |

| · НДС 17% | · НДС 20% | · НДС 0% |

| · Пошлины 0-35% (автотранспортные средства 34,2%) | · Пошлины 5-20% | · Пошлины 0-5% |

| · Налог на потребление 5-10% | ||

КИТАЙСКИЙ ТАЙБЕЙ | MADEIRA (Португалия) | SWAZILAND (SACU) |

| · НДС 5% | · НДС 22% | · Налог с продаж (НДС) 15% |

| · Пошлины 0-30% (ср.6,52%) | · Пошлины 0-17% (в среднем 10%) | · Пошлины 0-40% |

CORSICA (Франция) | МАЛАЙЗИЯ | ШВЕЦИЯ |

| · НДС 20% | · SST (НДС) 5-10% | · НДС 25% |

| · GST 0% | · Пошлины 2-14% (в среднем 4,2%) | |

| · Обязанности 6,1% | ||

COTE D ’IVOIRE | MALTA | SWITZERLAND |

| · НДС 18, 20% | · НДС 18% | · НДС 8% |

| · Пошлины 0-35% | · Пошлины 0-48% (Сред.20%) | · Пошлины 3,2% (средн.) |

| · Статистический / экологический налог 3% (выбросы Co2) | ||

ХОРВАТИЯ | MARTINIQUE | TAHITI (Франция) |

| · НДС 5-25% | · НДС 2,1, 8,5% | · НДС 16% |

| · Обязанности 0-48% | ||

| · Налог на автотранспортные средства 0-48% | ||

CURACAO | МАВРИКИЙ | ТАСМАНИЯ (Австралия) |

| · НДС 6-9% | · НДС 15% | · НДС 10% |

| · Акцизы 6% | · Пошлины 0-80% | · Пошлины 0-17.5% |

КИПР | MAYOTTE (Франция) | ТАИЛАНД |

| · НДС 19% | · НДС 0% | · НДС 7% |

| · Пошлины 0-17% | · Могут применяться импортные пошлины | · Пошлины 0-80% |

| · Акциз 25-80% (предметы роскоши) | ||

ЧЕХИЯ | MELILLA (Испания) | ТУНИС |

| · НДС 10, 15, 21% | · НДС 0% | · НДС 19% |

| · Пошлины 0-20% (ср.) | · IPSI 05-10% (некоторый импорт) | · Пошлины 10-43% (в среднем 34%, с учетом снижения до 25%) |

| · Налог на роскошь 10-700% | ||

| · Плата за оформление таможенных формальностей 3% | ||

ДАНИЯ | МЕКСИКА | ТУРЦИЯ |

| · НДС 25% | · IVA 5 16% | · НДС 18% |

| · Обязанности 5-14% | · Обязанности 0-140.4% (средн. 13,97%) | · Пошлины 0-20% (средн. 5%) |

| · Потребительский налог 7-40% (некоторые предметы роскоши и автомобили) | ||

ЭСТОНИЯ | Микелон (Франция) | ТУРКИ И КАЙКОС |

| · НДС 20% | · НДС 0% | · Пошлины 0-45% (самые высокие автомобили) |

| · Пошлины 0-17% (средн.5%) | · Пошлины 0-5% | · Таможенный сбор 10% |

ФАРЕРСКИЕ ОСТРОВА (Дания) | МОЛДОВА | Объединенные Арабские Эмираты |

| · НДС 25% | · НДС 20%, льготная ставка 8% | · НДС 5% |

| · Обязанности 0-25% | · Обязанности 0-100% (в среднем 4,61%) | |

| · Автомобили и лодки 5% | ||

ФИНЛЯНДИЯ | МОНАКО (Администрация Франции) | УКРАИНА |

| · НДС 24% | · НДС 20% | · НДС 20% |

| · Обязанности 0-35% | · Обязанности 0-17% | · Обязанности 0-60 (средн.10%) |

| · Акцизный налог 0-300% (включая автомобили и ювелирные изделия) | ||

ФРАНЦИЯ | МОНГОЛИЯ | СОЕДИНЕННОЕ КОРОЛЕВСТВО |

| · НДС 20% | · НДС 10% | · НДС 20% |

| · Пошлины 5-17% | · Общий импортный тариф 5% | · Пошлины 0-15% (в среднем 4,2%) |

ГЕРМАНИЯ | ЧЕРНОГОРИЯ | WALLIS & FUTUNA (Франция) |

| · НДС 19% | · НДС 19% | · НДС 2-6% |

| · Пошлины 5-17% | · Пошлины 5% (средн.) | |

ГИБРАЛТАР | МАРОККО | |

| · Пошлины 12% (в среднем | · НДС 20% | |

| · Транспортные средства 25-30% | · Пошлины 2,5-200% (в среднем 10%) | |

ГРЕЦИЯ | НАМИБИЯ (САКУ) | |

| · НДС 24% | · НДС 15% | |

| · Пошлины 0-17% (автомобили выше) | · Пошлины 0-85% | |

GUADELOUPE (Франция) | НИДЕРЛАНДЫ | |

| · НДС 2.1, 8,5% | · НДС 21% | |

| · Пошлины 5-20% (в среднем 3,5%) | ||

GUERNSEY (Великобритания) | NEW CALEDONIA (Франция) | |

| · НДС 0% | · GTC (НДС) 3-22% | |

| · Обязанности 0-22% | · TBI 6 5% | |

| · Обязанности 0-20% | ||

ГОНКОНГ | НОВАЯ ЗЕЛАНДИЯ | |

| · Регистрационный налог 35-100% (автомобили) | · GST 15% | |

| · GST 0% | · Пошлины 0-15% | |

ВЕНГРИЯ | НОРВЕГИЯ | |

| · НДС 27% | · НДС 25% | |

| · Пошлины 0-60% (8% средн.) | · Обязанности 0-8% | |

| · Акцизный налог 10-35% (предметы роскоши) | · Транспортные средства 10-60% |