- Единая упрощенная налоговая декларация — образец за 2020 год

- Порядок заполнения единой (упрощенной) декларации — Контур.

- единая (упрощенная) декларация

- Единая упрощенная налоговая декларация образец заполнения

- Единая упрощенная налоговая декларация — срок сдачи в 2020

- Нульова декларація зразок — wonderteria.ru

- Единая упрощенная налоговая декларация на ОСНО: форма, образец заполнения

- Подайте упрощенную бумажную налоговую декларацию

- Налоги в Испании: вводное руководство для экспатов

- Кто должен платить налог в Испании?

- Ставки налога в Испании в 2021 году

- Зарегистрироваться для уплаты испанского налога: резиденты и нерезиденты

- Подача налоговой декларации в Испании

- Испанские налоги для нерезидентов

- Специальный испанский налог для иностранцев, работающих по назначению

- Испанские налоговые вычеты и льготы

- Налог в Испании для супружеских пар

- Налог на недвижимость в Испании

- Налог на прирост капитала в Испании

- Испанский налог на богатство

- Налог на наследство и дарение в Испании

- НДС (IVA) в Испании

- Корпоративный налог в Испании

- Налог на испанском языке

- 109

- Вот что вам нужно знать о подаче налоговой декларации за 2019 год — возможно, бесплатно

- 100% бесплатная подача налогов только для простых возвратов

- Украина — Физические лица — Налоговая администрация

- Штат Орегон: формы — Библиотека форм и публикаций

- Испанский подоходный налог с населения: факты и параметрические оценки

Единая упрощенная налоговая декларация — образец за 2020 год

Единая упрощенная декларация: кто сдает

Кто подает единую упрощенную налоговую декларацию и в каких ситуациях это можно сделать? Субъекты бизнеса, которые по каким-либо причинам не вели финансово-хозяйственную в отчетном периоде, имеют право вместо нескольких «нулевых» деклараций подать одну единую упрощенную налоговую декларацию (ЕУД).

Алгоритм заполнения нулевых деклараций см. в статьях:

Какие еще отчеты можно заменить на ЕУД, читайте здесь.

Обязательными условиями, позволяющими подавать единую упрощенную налоговую декларацию, являются:

- отсутствие операций в отчетном периоде, в результате которых происходит движение денежных средств на счетах или в кассе организации или индивидуального предпринимателя;

- отсутствие объектов налогообложения по тем налогам, плательщиком которых является организация или ИП.

По сути, обозначенные выше условия могут относиться к налогоплательщикам, которые только что были зарегистрированы и не успели провести каких-либо операций. На практике единая упрощенная налоговая декларация сдается крайне редко в связи с тем, что налогоплательщиков, удовлетворяющих указанным выше условиям, практически нет. Некоторые субъекты бизнеса ошибочно считают, что имеют право подавать единую упрощенную налоговую декларацию, если у них отсутствует прибыль либо они не оказывали услуг, однако это неверно. Ведь в данном случае к движению денежных средств относятся и расходы организации.

Об ответственности за ошибочное представление единой (упрощенной) декларации вместо декларации по налогам вы можете узнать из Готового решения от КонсультантПлюс. Для этого получите бесплатный пробный доступ к К+.

Иногда вы можете услышать, как кто-то сказал «единая декларация по страховым взносам». Что он имел в виду? Скорее всего, отчетность по страховым взносам, которую мы сдаем в ИФНС. Конечно, это не декларация, а расчет. Но в речи можно встретить и такой термин. Все о едином расчете по страховым взносам вы можете узнать из материалов нашей одноименной рубрики.

Конечно, это не декларация, а расчет. Но в речи можно встретить и такой термин. Все о едином расчете по страховым взносам вы можете узнать из материалов нашей одноименной рубрики.

Когда налогоплательщик может сдать единую упрощенную декларацию: примеры

Для более понятного объяснения того, кто сдает единую упрощенную налоговую декларацию, рассмотрим несколько наглядных примеров:

Пример 1

Допустим, ООО «Огонек», находящееся на ОСНО, в 2020 году не оказывало услуг, на расчетный счет и в кассу компании денежные средства не поступали. Имущества на балансе ООО «Огонек» не имеет. Однако в отчетном периоде оно оплачивало коммунальные платежи со своего расчетного счета, а также была начислена и выплачена заработная плата единственному сотруднику — руководителю. В данном случае ООО «Огонек» не имеет права подавать единую упрощенную налоговую декларациюв связи с тем, что движение денежных средств на расчетном счете происходило, несмотря на то, что доходов в этом периоде не было.

Пример 2

Борисов А. И. зарегистрирован в качестве индивидуального предпринимателя с 01.08.2020, в качестве системы налогообложения им была выбрана УСН. Однако в связи с непредвиденными обстоятельствами Борисов А. И. за весь 2020 год так и не оказал ни одной услуги. Расчетный счет он не открывал, в кассу поступлений не было. В данном случае Борисов А. И. имеет право подать единую упрощенную налоговую декларацию за 2020 год не позднее 20.01.2021.

Подтверждение указанного выше примера содержит письмо ФНС от 08.08.2011 № АС-4-3/12847@.

Пример 3

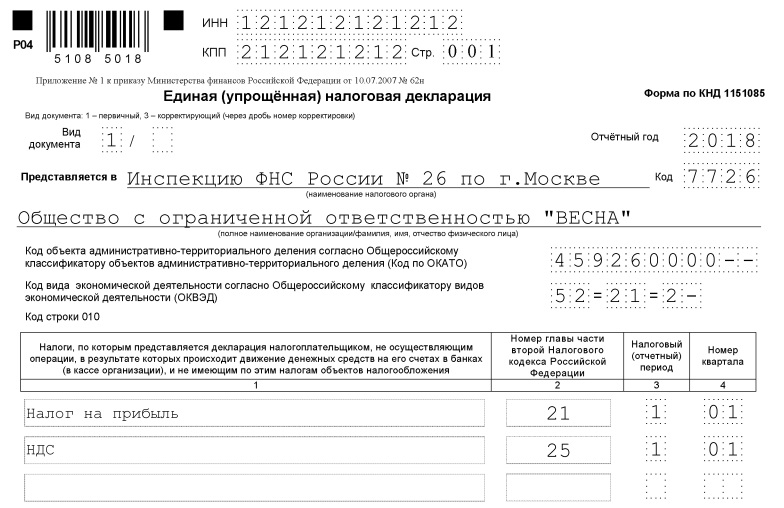

ООО «Темп» находится на ОСНО. В 2020 году на расчетный счет и в кассу денежные средства не поступали, каких-либо платежей также не совершалось; плательщиком по налогам на имущество, транспорт и землю ООО «Темп» не является в связи с отсутствием объектов налогообложения. В данном случае организация имеет право подать единую упрощенную налоговую декларацию, в которую включит налог на прибыль и налог на добавленную стоимость.

Сроки подачи единой упрощенной декларации в 2021 году

Когда сдается единая упрощенная налоговая декларация? Срок подачи единой упрощенной налоговой декларации установлен по 20-е число месяца, следующего за отчетным периодом: кварталом, полугодием, 9 месяцами, календарным годом.

ОБРАТИТЕ ВНИМАНИЕ! Ежемесячную отчетность нельзя заменить единой упрощенной декларацией.

Подробности читайте в материале «Налоговый отчетный период в единой упрощенной декларации».

В зависимости от организационно-правовой формы субъекта бизнеса она представляется:

- индивидуальными предпринимателями — по месту регистрации ИП;

- организациями — по месту нахождения головного офиса (юридического адреса).

Для представления в 2021 году сроки сдачи единой упрощенной налоговой декларации будут такими:

- 20.01.2021 — за 2020 год;

- 20.04.2021 — за 1-й квартал 2021 года;

- 20.

07.2021 — за полугодие 2021 года;

07.2021 — за полугодие 2021 года; - 20.10.2021 — за 9 месяцев 2021 года.

До 20.01.2022 нужно будет отчитаться за 2021 год.

Об ответственности за несвоевременное представление единой (упрощенной) декларации рассказано в Готовом решении от КонсультантПлюс. Это пробный доступ к К+, бесплатно.

На сегодняшний день существует 3 варианта подачи единой упрощенной налоговой декларации в налоговый орган:

- По почте с описью вложения. Квитанция об оплате в данном случае будет являться документом, подтверждающим сдачу декларации.

- Можно лично принести декларацию в налоговый орган — в таком случае она предоставляется в 2 экземплярах, на которых проставляется штамп о приеме; 1 экземпляр остается в налоговой, а 2-й возвращается налогоплательщику и служит подтверждением о сдаче.

- Третьим вариантом является подача декларации в электронном виде через специализированных операторов либо через сайт ФНС России.

Подробности см. здесь.

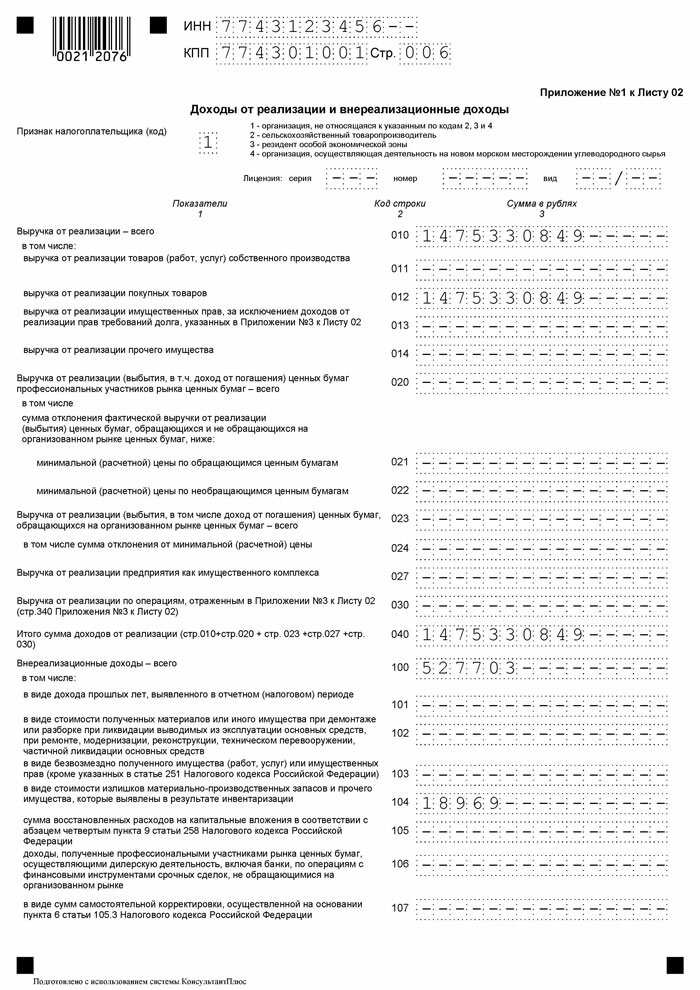

Порядок заполнения единой упрощенной налоговой декларации в 2021 году

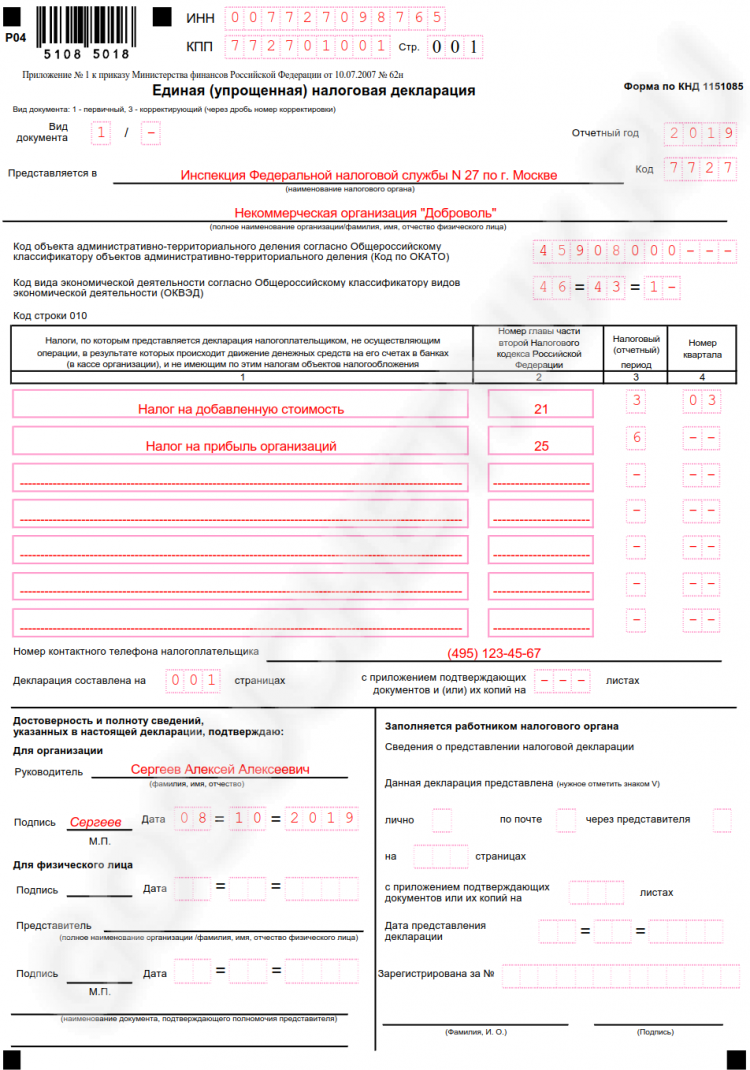

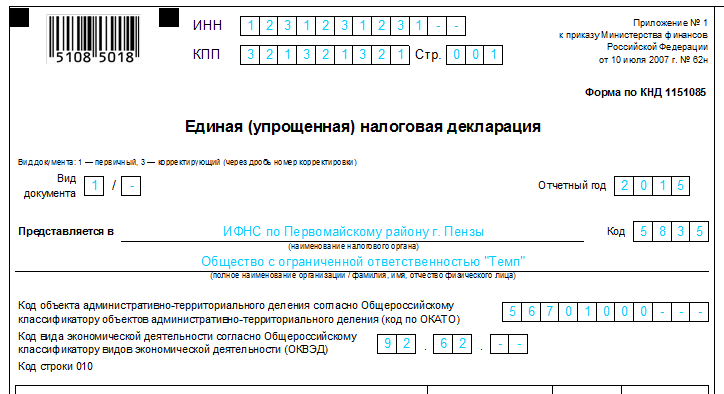

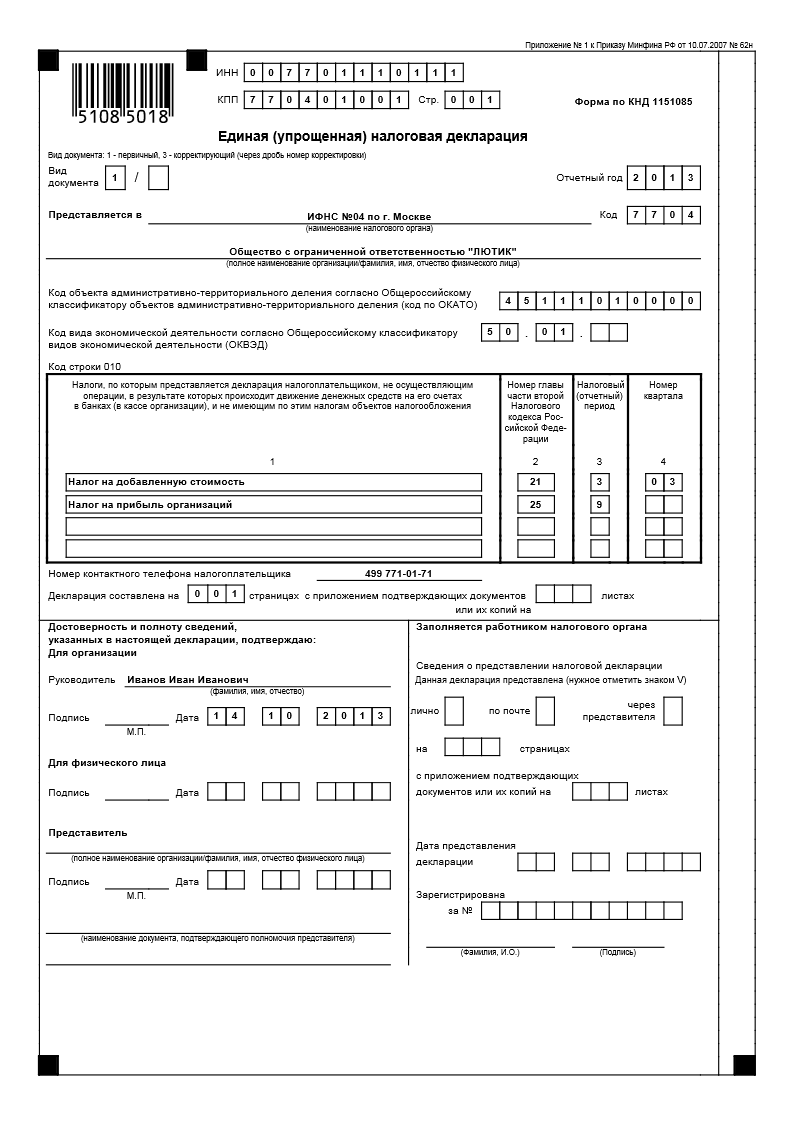

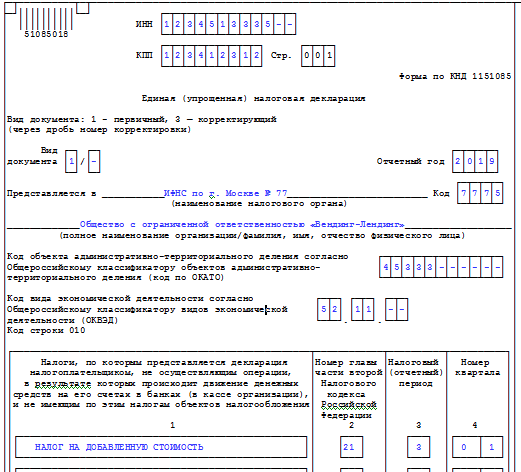

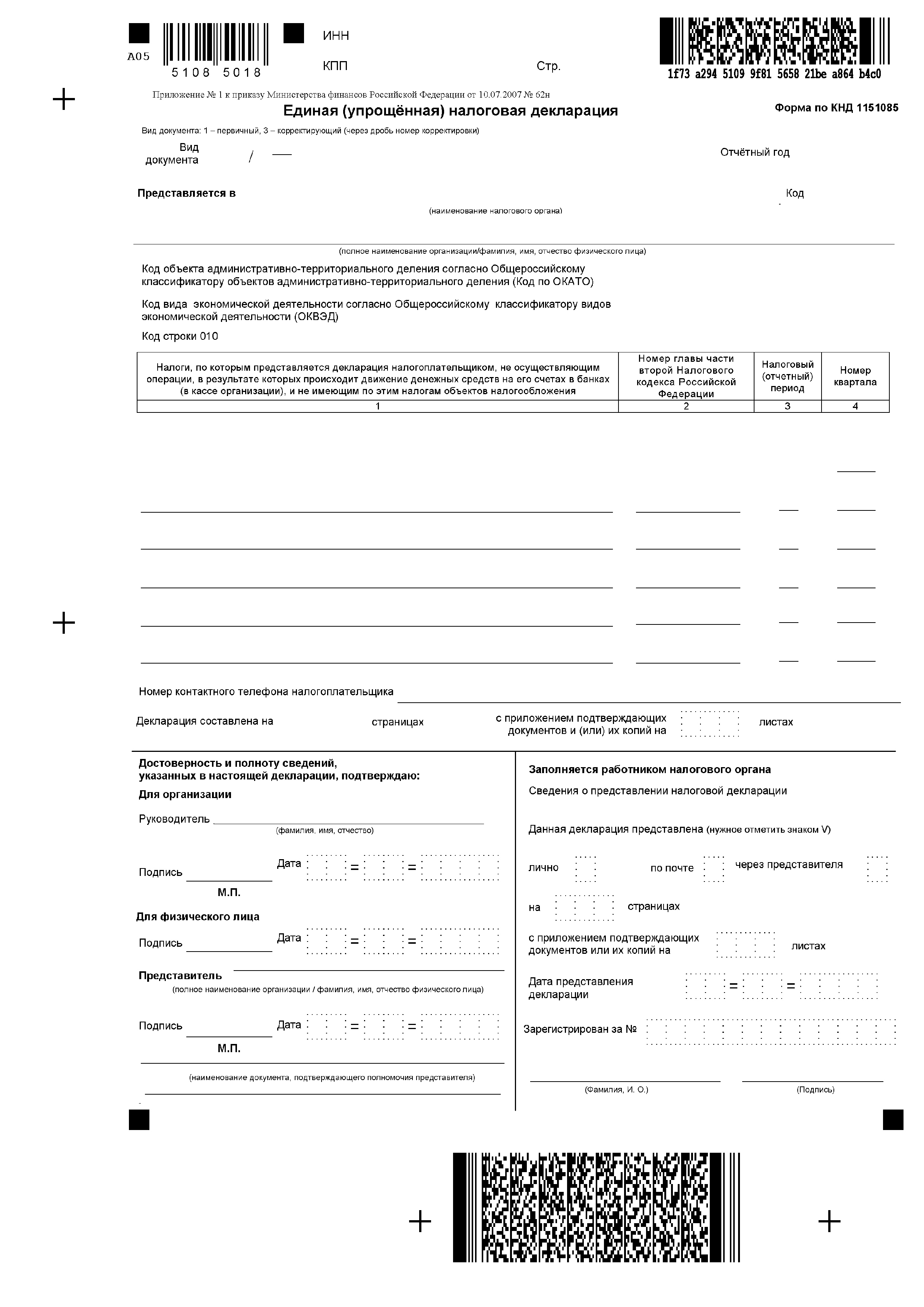

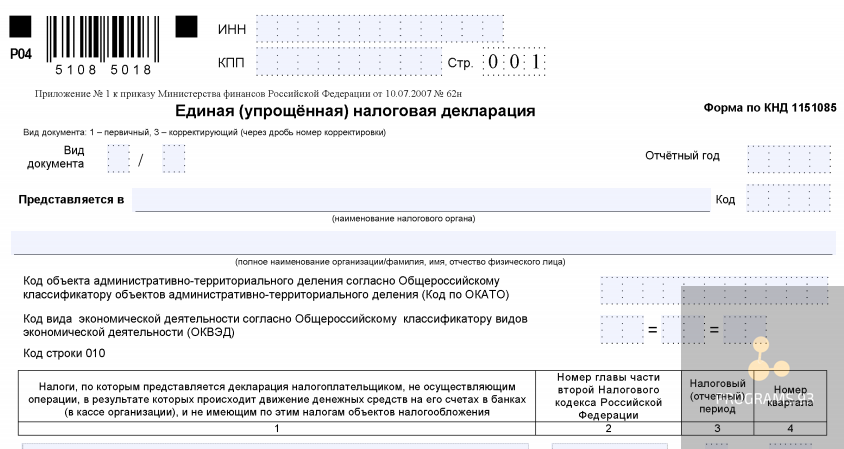

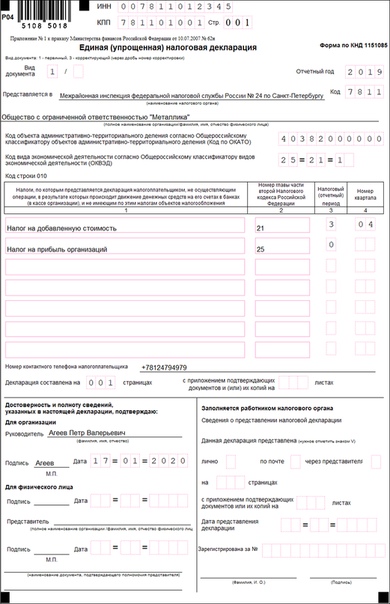

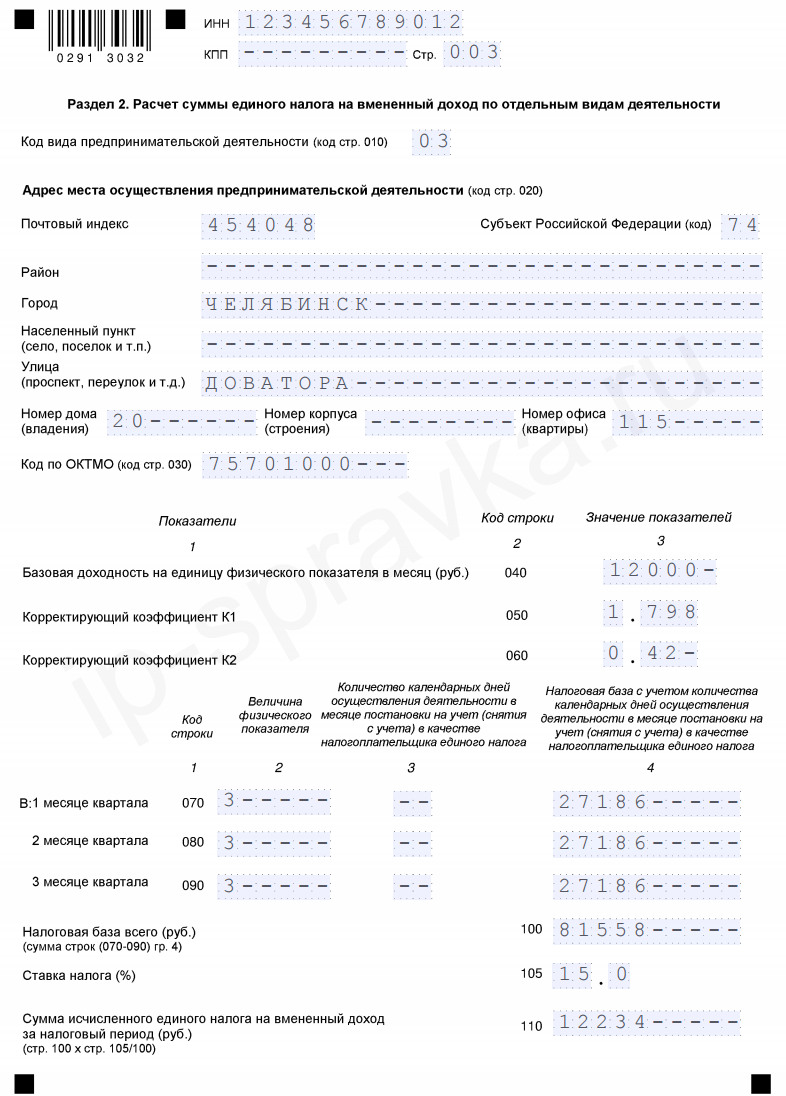

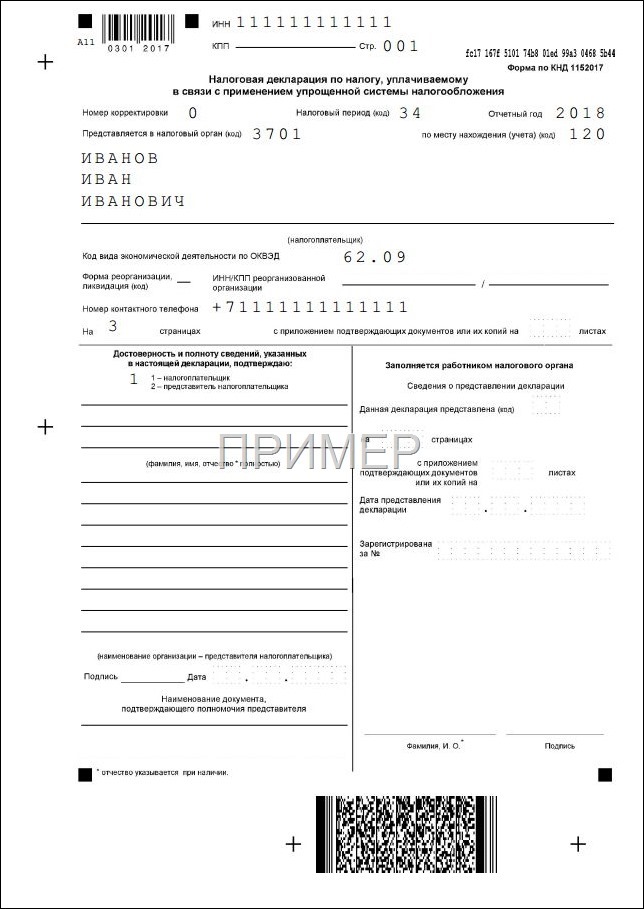

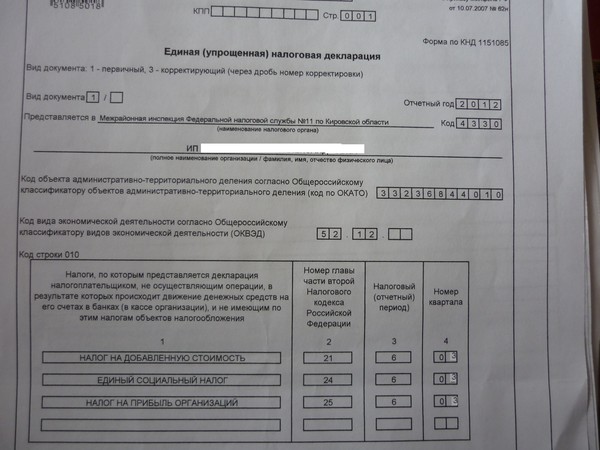

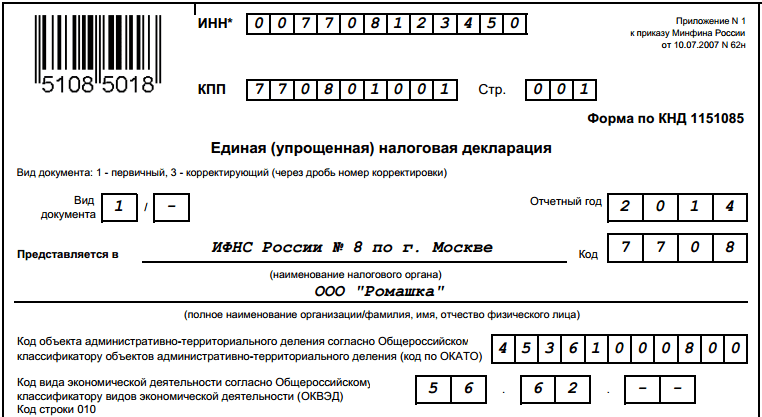

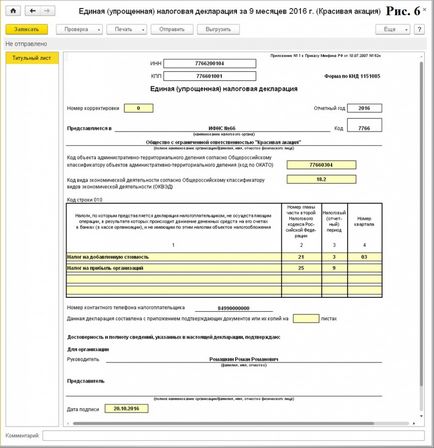

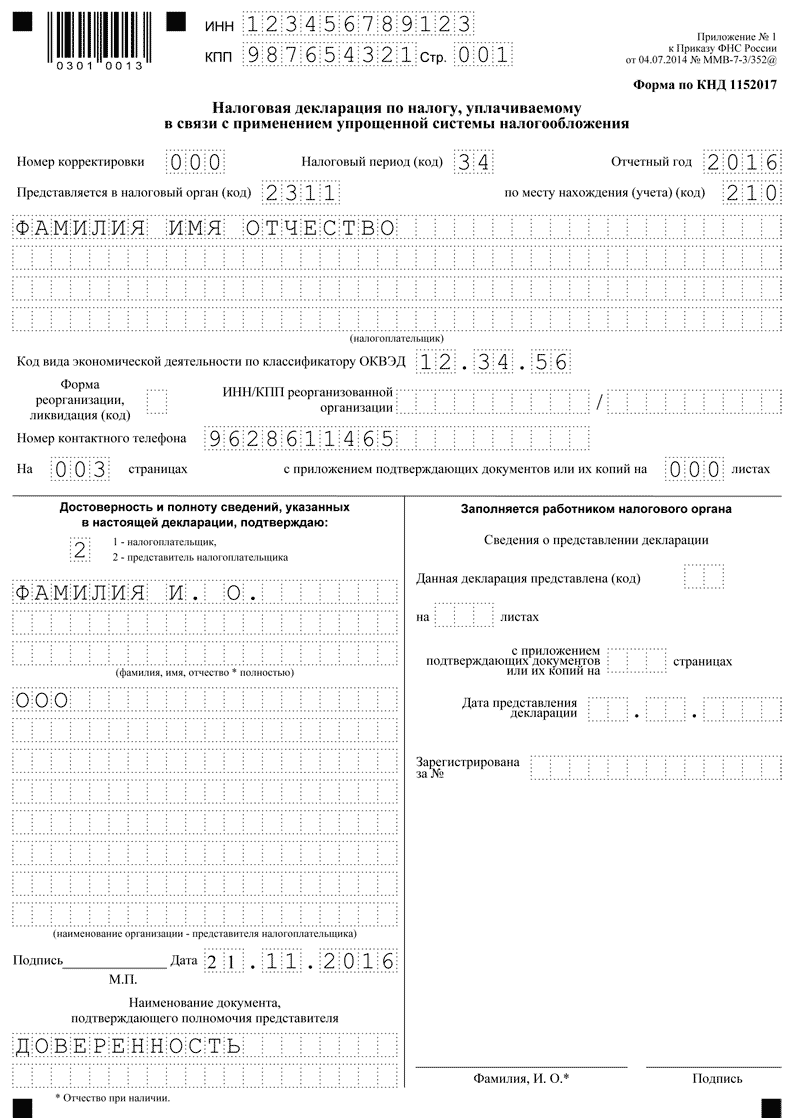

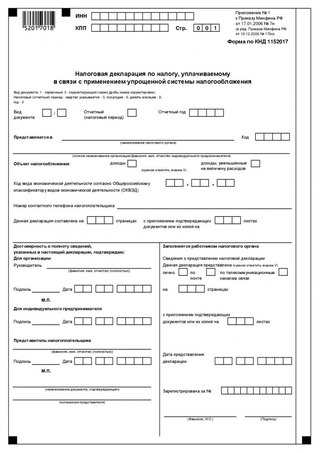

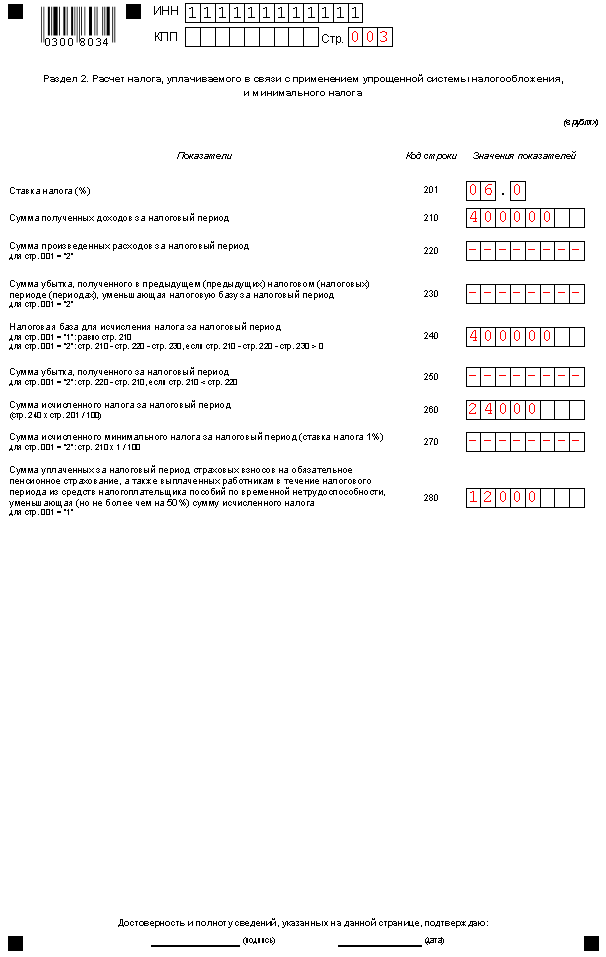

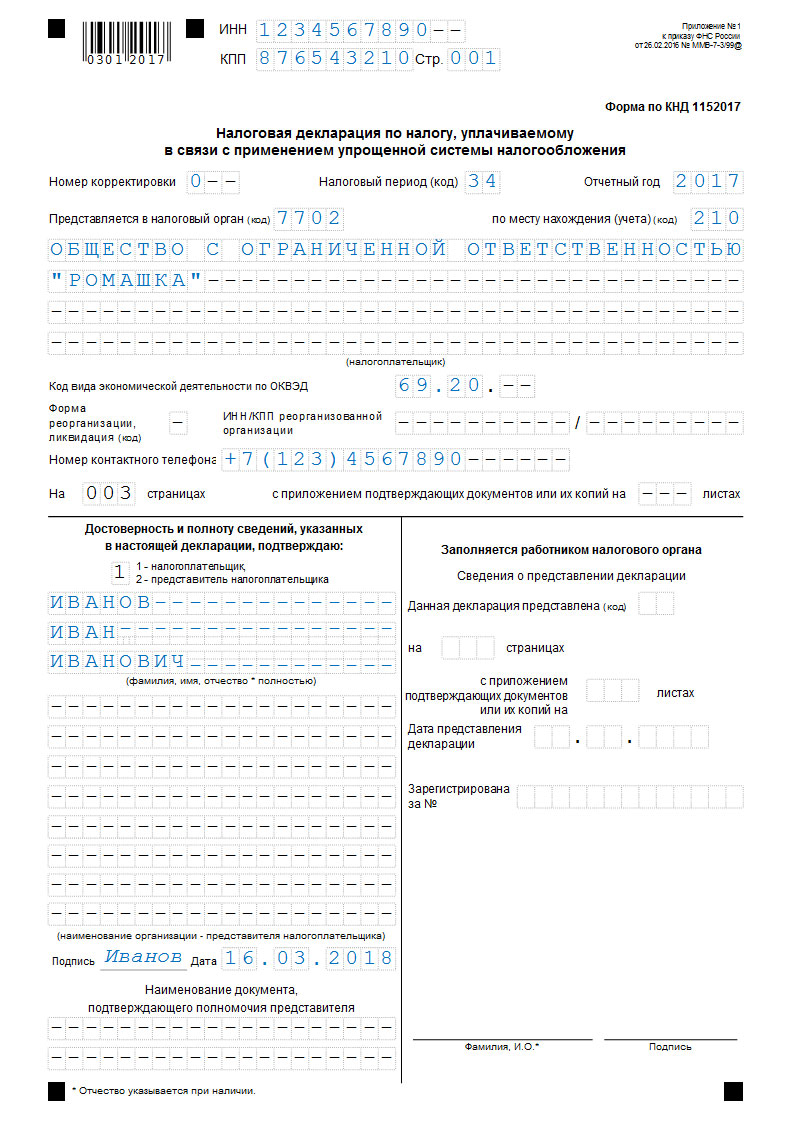

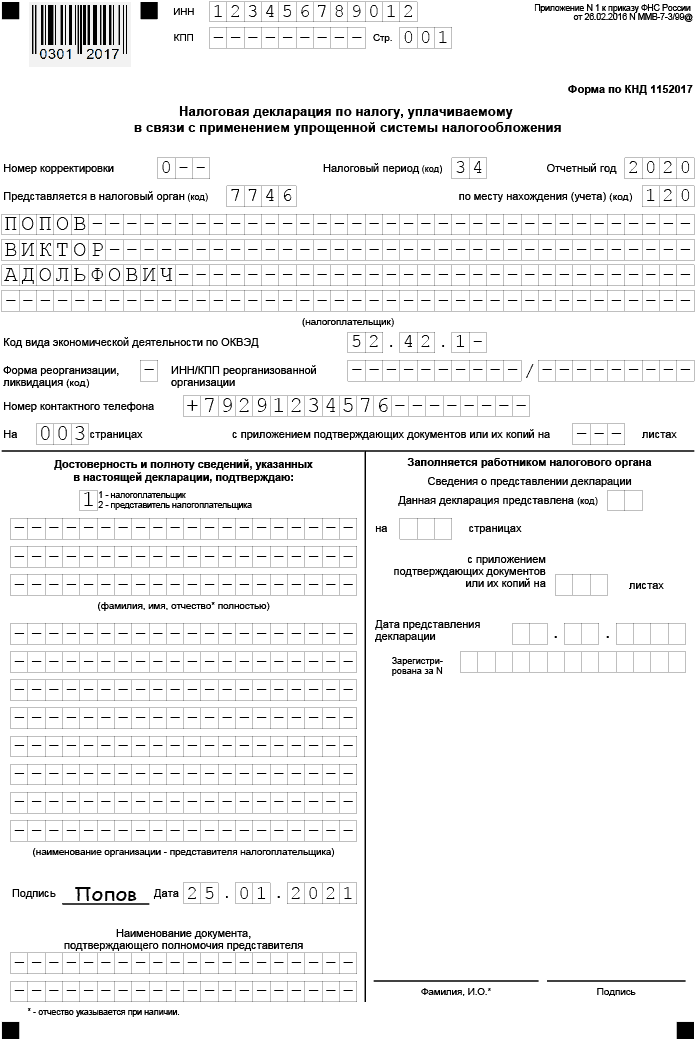

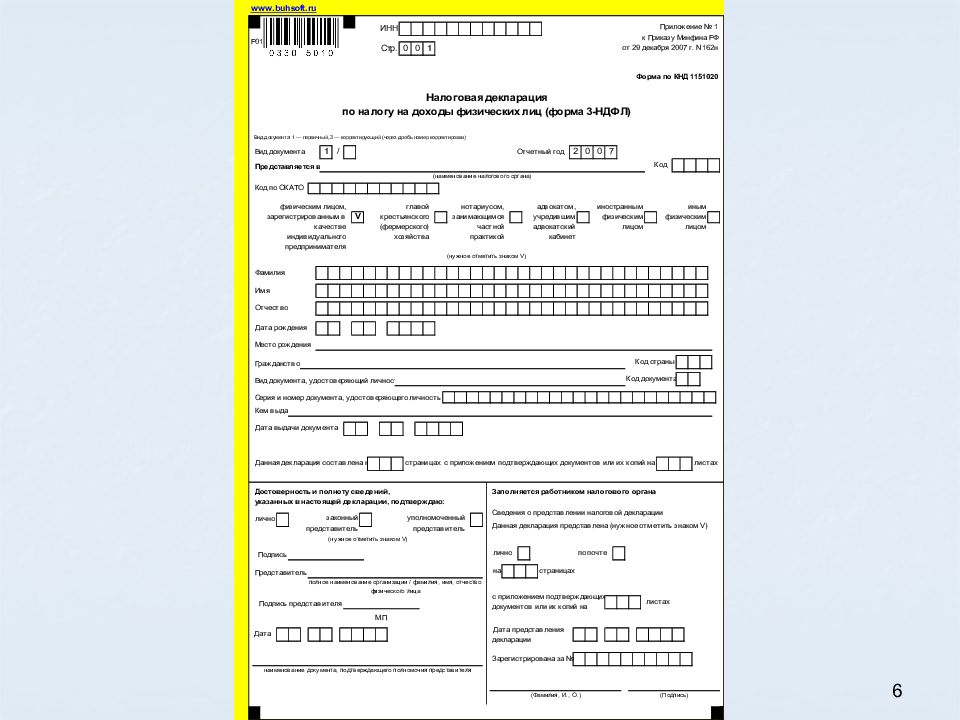

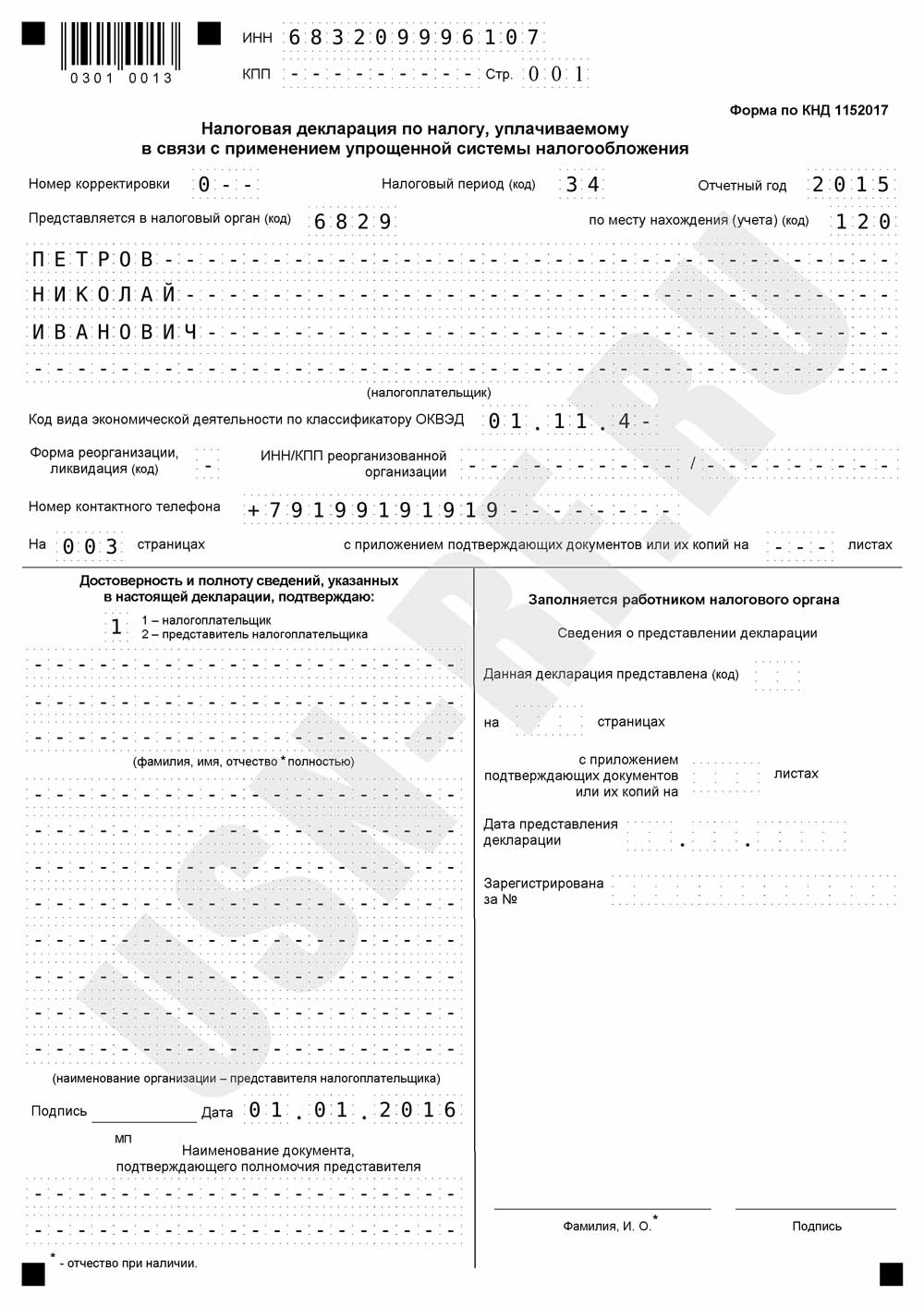

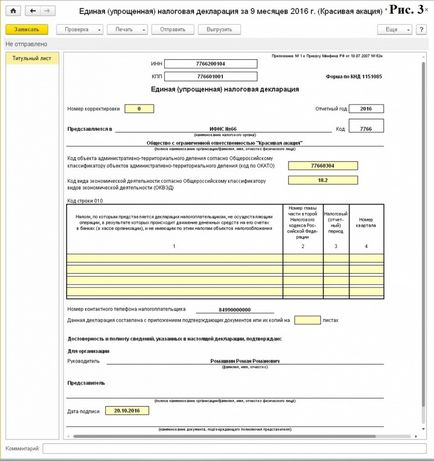

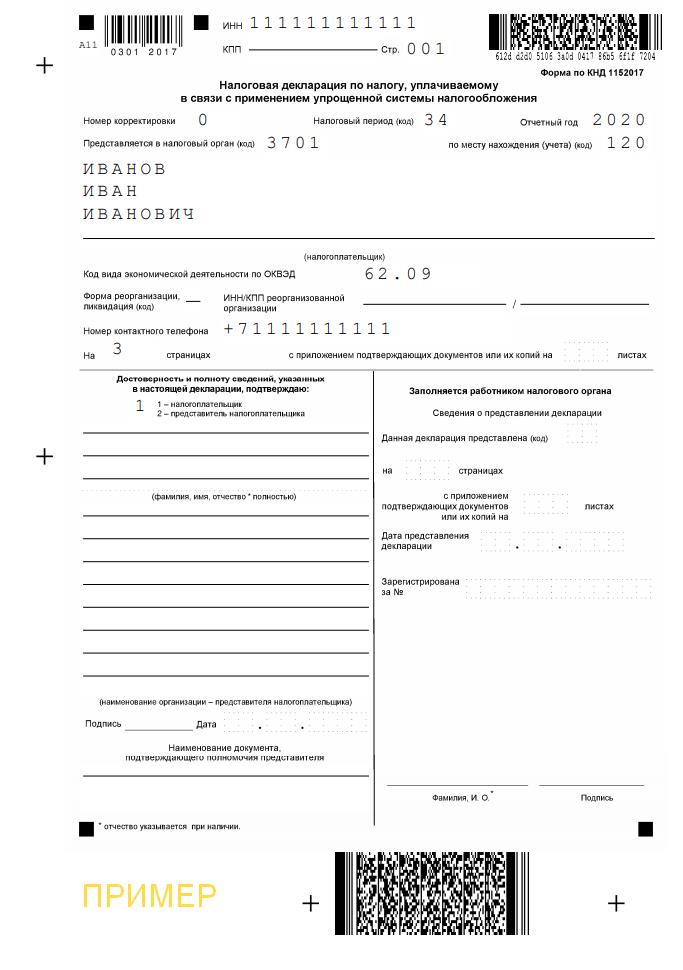

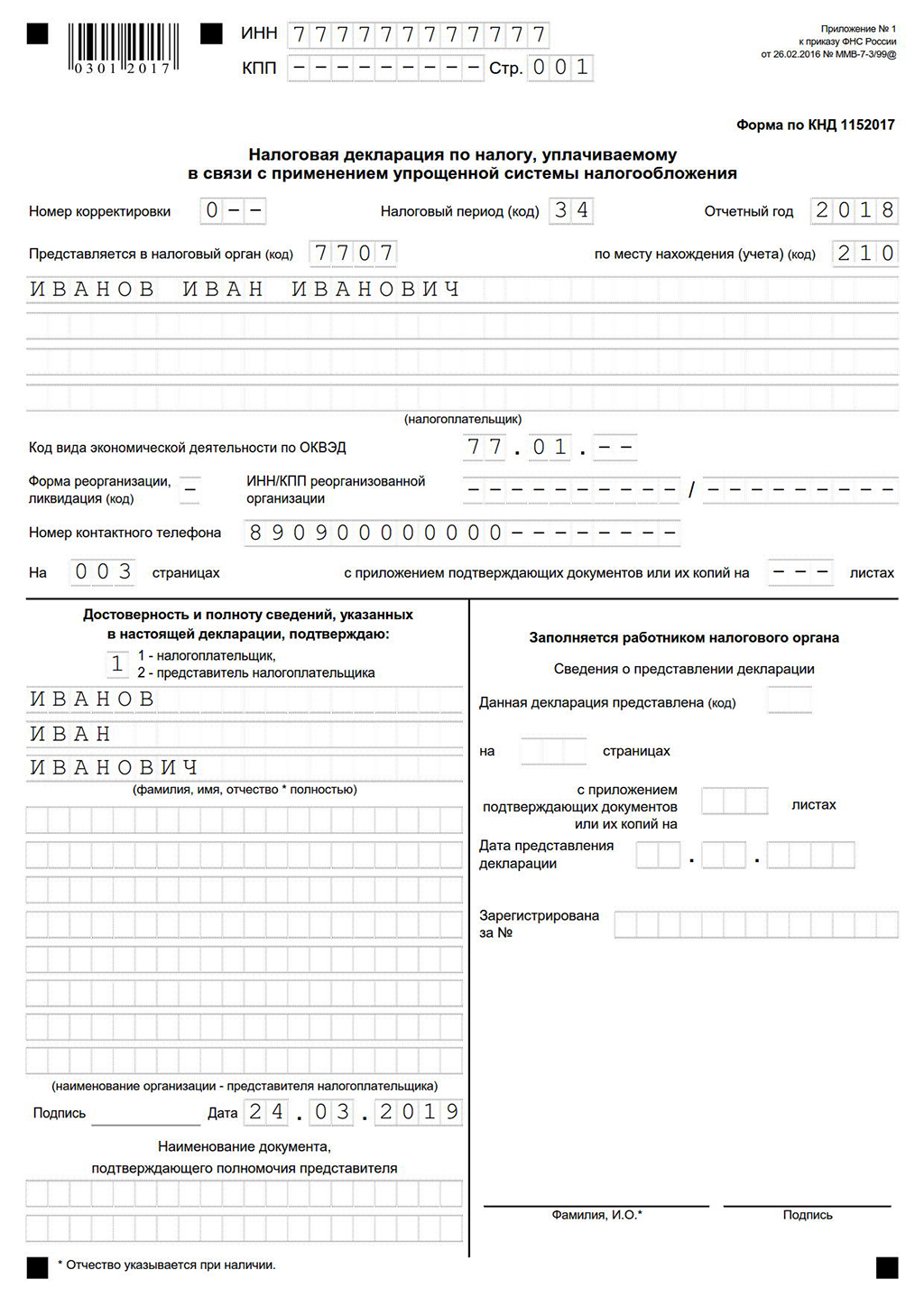

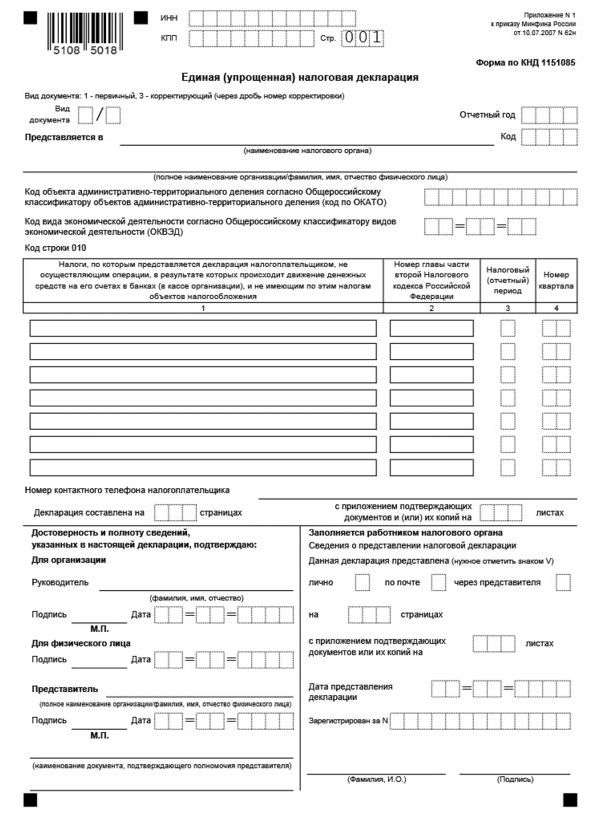

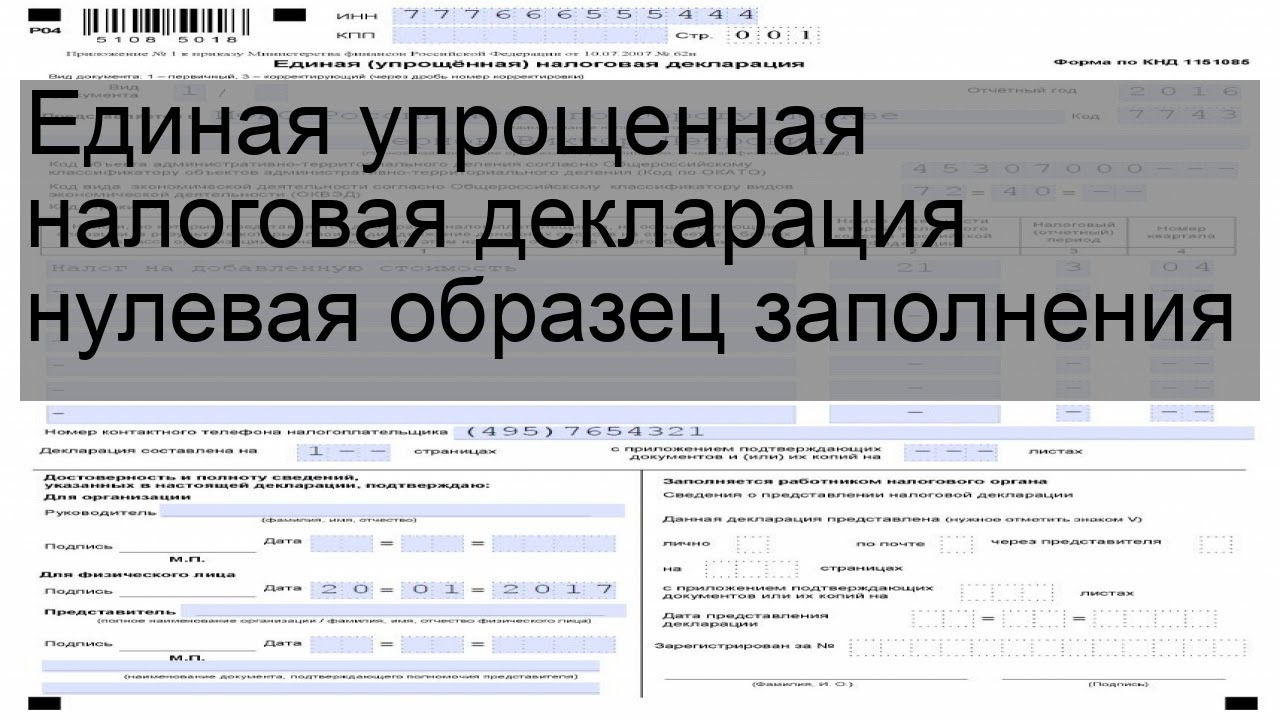

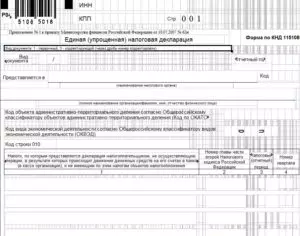

Как заполнить единую упрощенную налоговую декларацию? Форма и порядок заполнения единой упрощенной налоговой декларации утверждены приказом Минфина России от 10.07.2007 № 62н. Правилам, содержащимся в этом документе, подчиняется и процедура оформления единой упрощенной налоговой декларации в 2020-2021 годах.

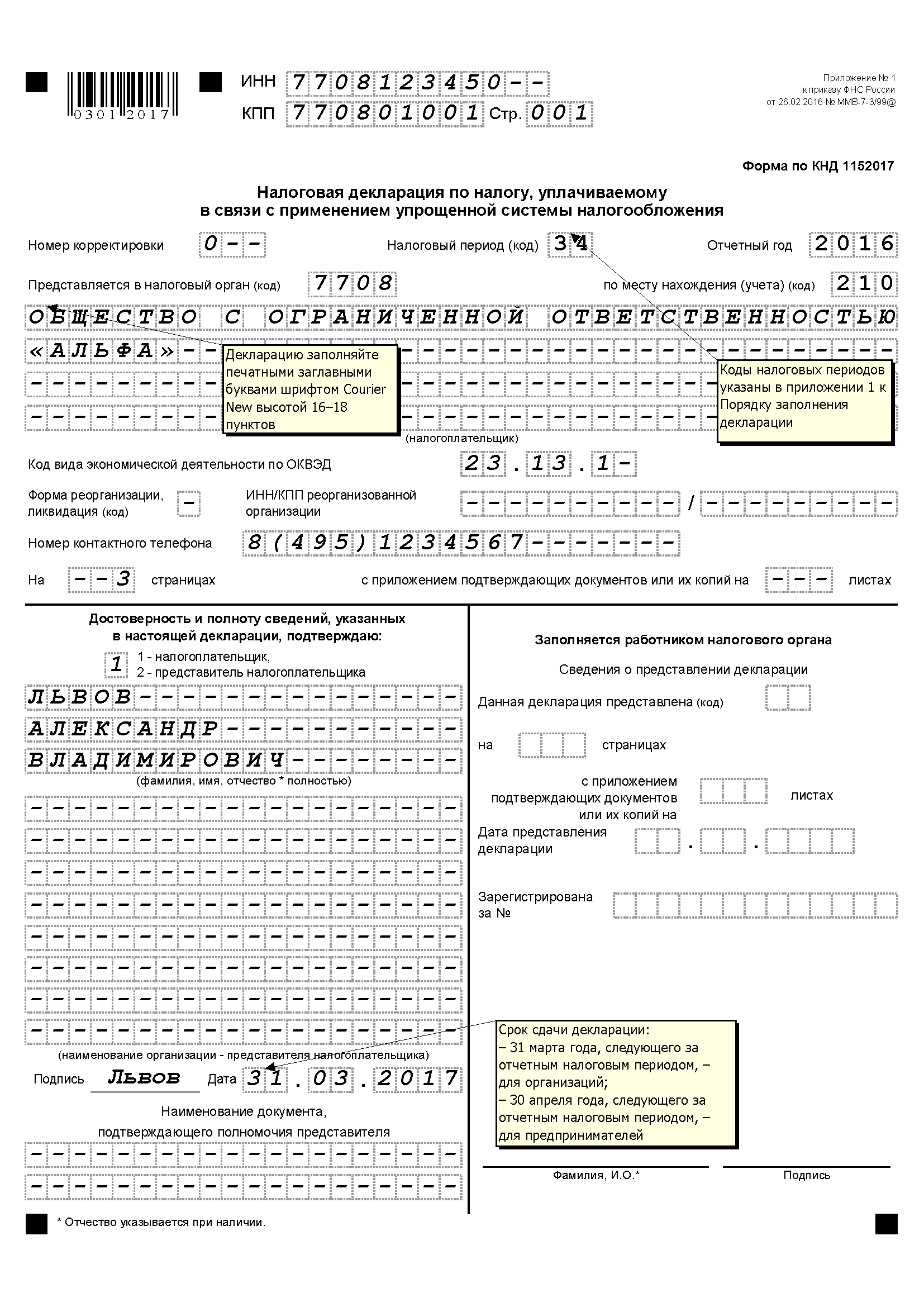

Общие требования к заполнению единой упрощенной налоговой декларации (или формы КНД 1152017) следующие:

- заполняется от руки черными или синими чернилами либо распечатывается;

- запрещается вносить исправления с использованием корректирующего средства;

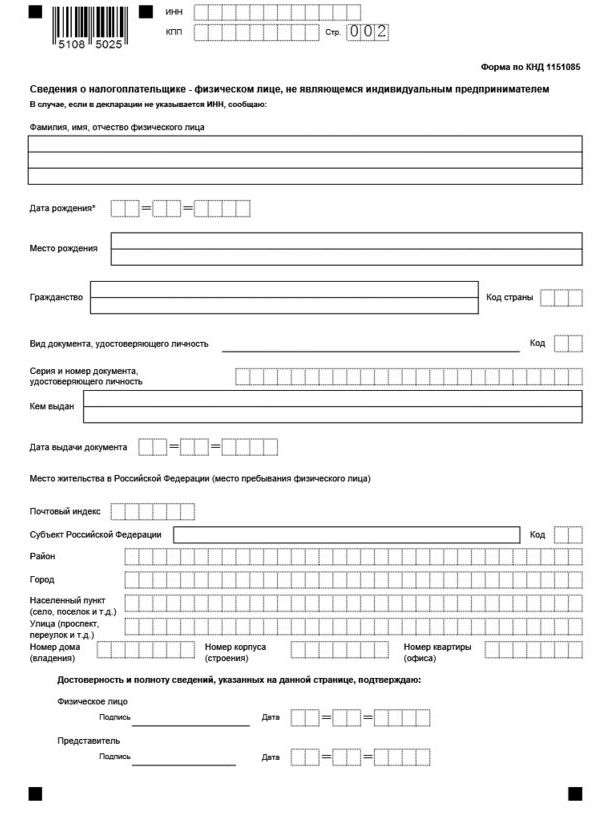

- организации и ИП заполняют только 1-ю страницу, 2-ю заполняют физлица.

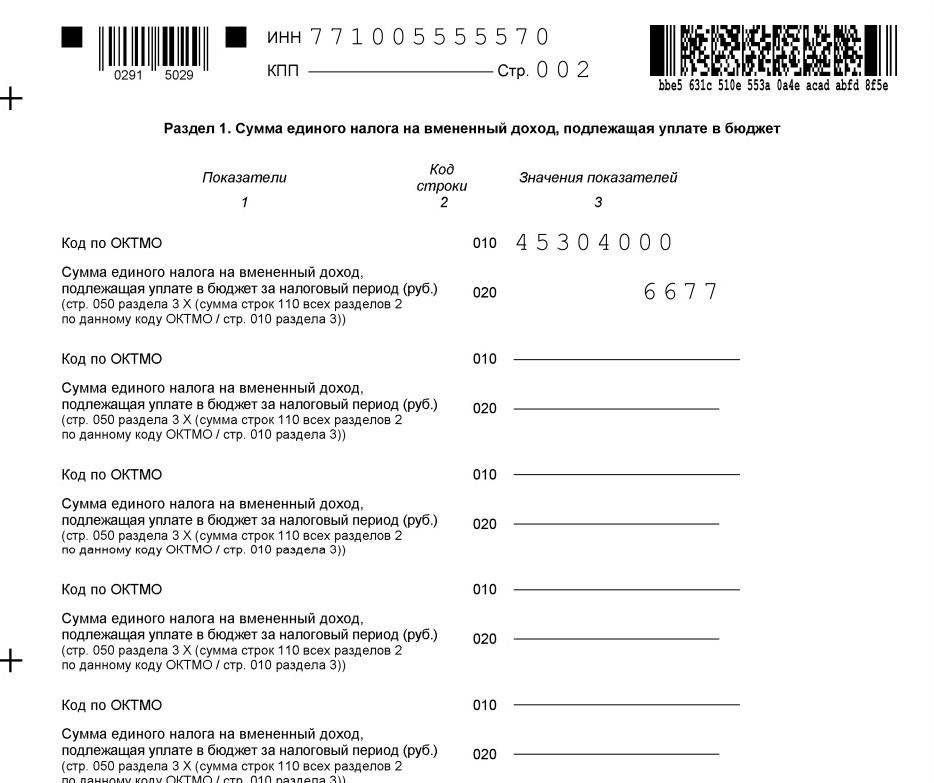

Теперь рассмотрим порядок заполнения страницы 1 упрощенной декларации.

В полях «ИНН» и «КПП» организации указывают ИНН и КПП согласно свидетельству о постановке на учет налоговым органом. Индивидуальные предприниматели указывают только ИНН, также на основании полученного свидетельства.

Индивидуальные предприниматели указывают только ИНН, также на основании полученного свидетельства.

В поле «Вид документа» проставляется:

- в случае первичной подачи декларации — «1»;

- в случае подачи корректирующего отчета — «3» и через дробь номер корректировки: «1», «2», «3» и т.д.

В поле «Отчетный год» указывается год, за который подается декларация.

В поле «Предоставляется в» указывается наименование налоговой инспекции — получателя, в поле «Код» — ее код.

В поле «ОКАТО» проставляется код ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

В поле «Код вида экономической деятельности» указывается код по ОКВЭД отчитывающейся организации или ИП.

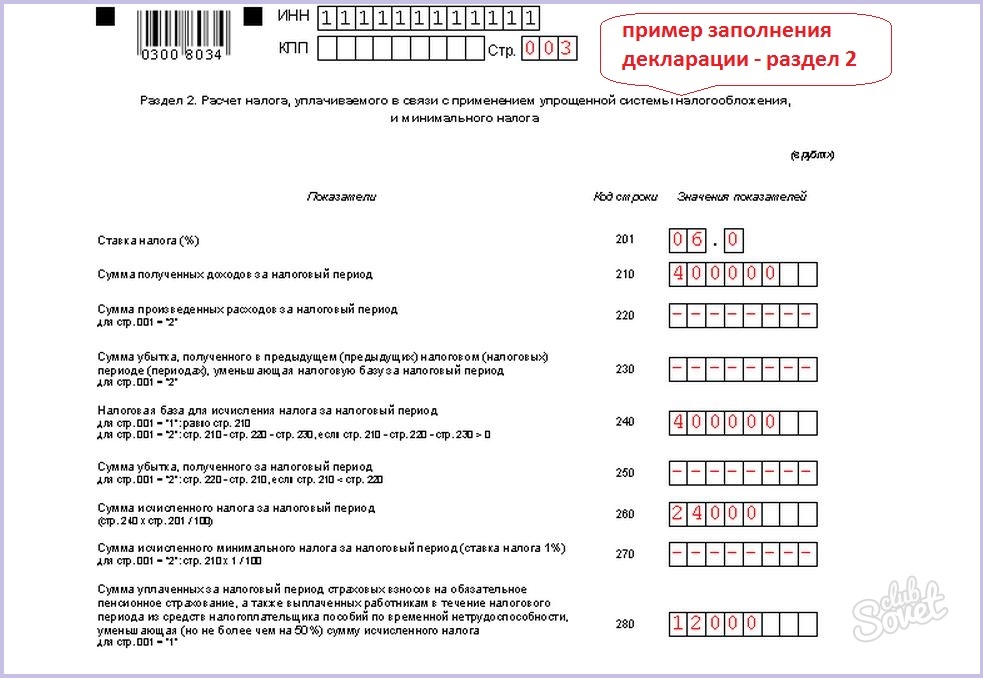

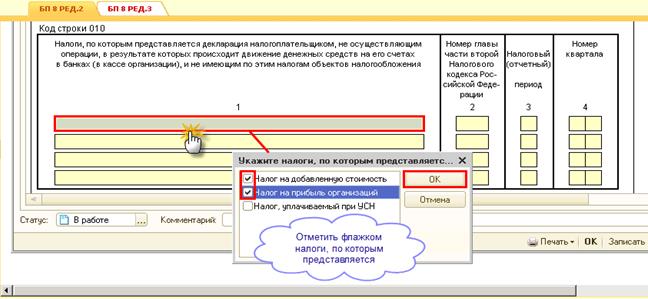

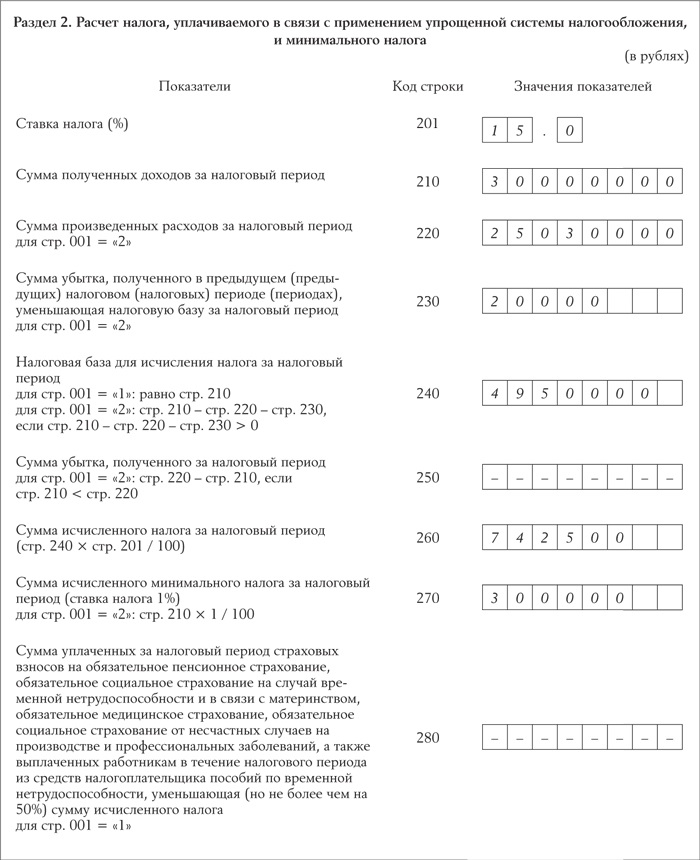

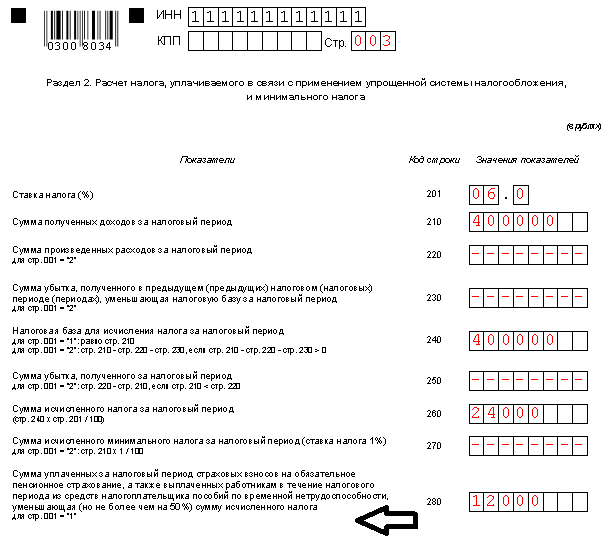

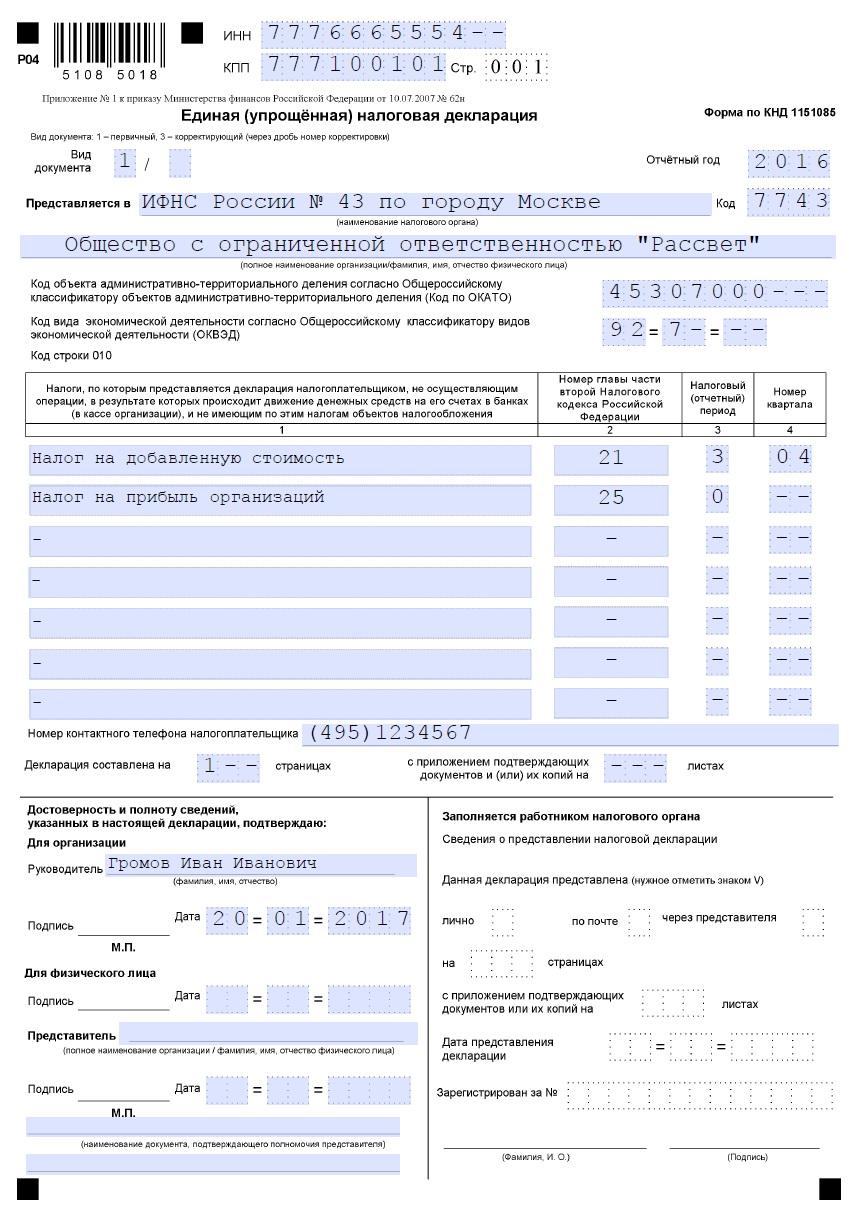

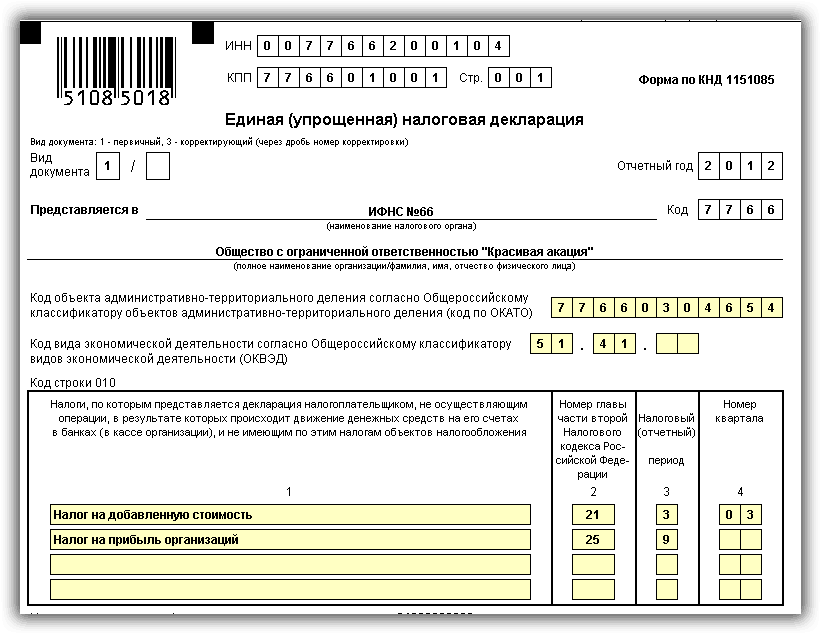

Теперь расскажем, как заполняется таблица налогов.

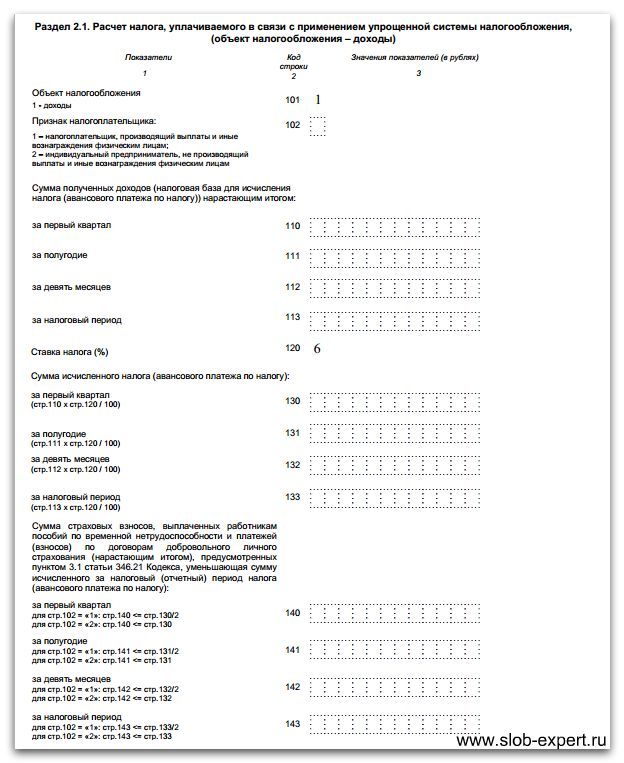

В графе 1 указывается наименование налога, в графе 2 — номер соответствующей ему главы НК РФ. Графы 3 и 4, отведенные в единой упрощенной декларации для данных по налоговому (отчетному) периоду, заполняются следующим образом:

- в случае, когда налоговым периодом по налогу является квартал, графа 3 принимает значение 03, а графа 4 заполняется по номеру квартала: 01, 02, 03 и 04;

- в случае, когда налоговый период по налогу — год, а отчетные периоды определяются нарастающим итогом, графу 4 не заполняют, а в графе 3 указывают номер, соответствующий отчетному (налоговому) периоду:

- 3 — квартал;

- 6 — полугодие;

- 9 — 9 месяцев;

- 0 — год.

О том, как заполнить строку 010 единой (упрощенной) декларации при ОСН и при УСН, подробно рассказано в Готовом решении от КонсультантПлюс. Получите пробный доступ к К+ бесплатно.

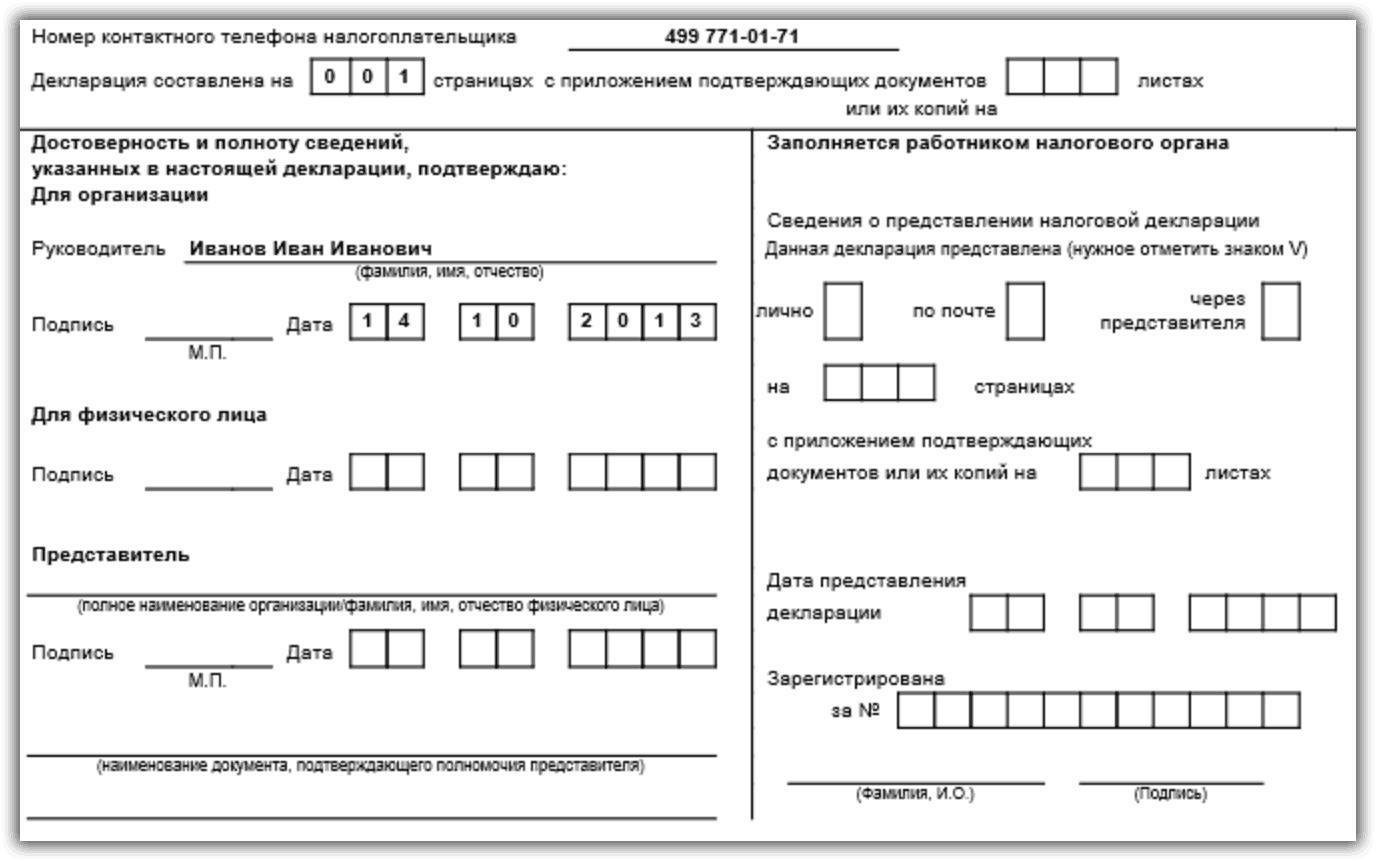

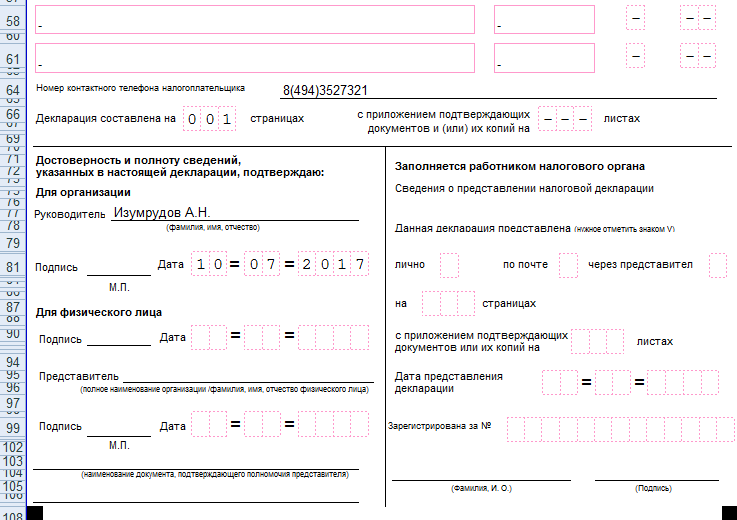

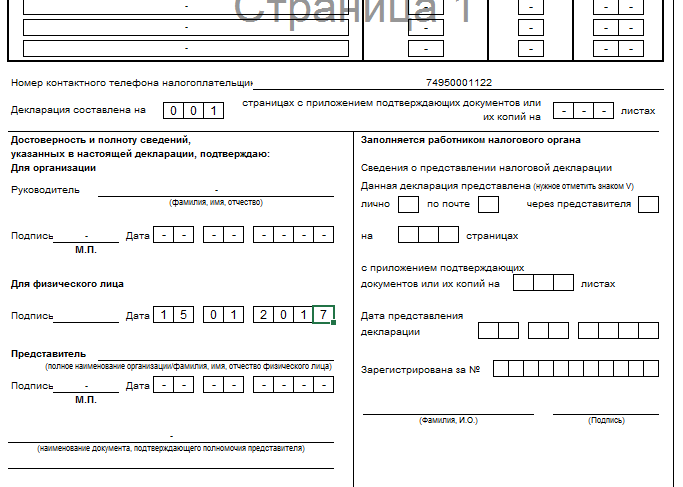

Ниже указываются номер контактного телефона, количество страниц декларации и количество страниц подтверждающих документов.

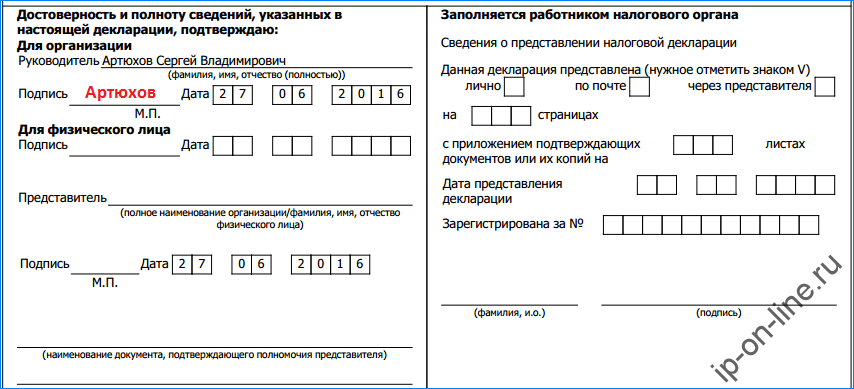

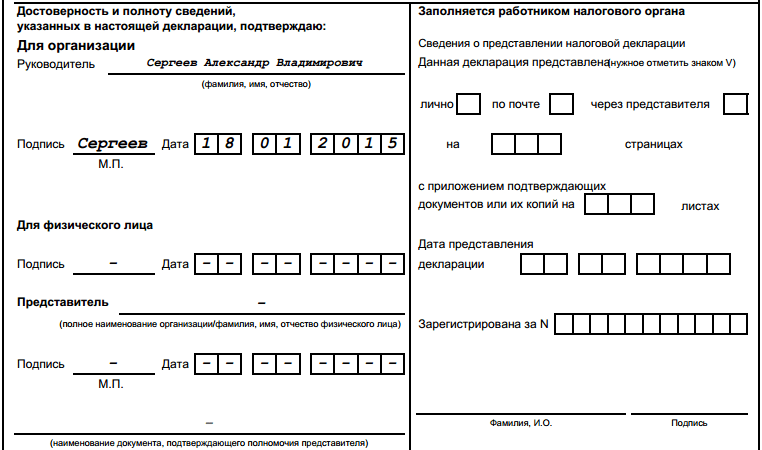

В случае заверения декларации руководителем организации или самим ИП далее проставляются Ф. И. О руководителя (или ИП), его подпись, печать организации (при ее наличии) и дата составления декларации. Если декларация удостоверяется уполномоченным лицом, указывается его Ф. И. О. В качестве документа, подтверждающего полномочия лица:

- для организации достаточно доверенности на бланке организации с печатью и подписью руководителя;

- для ИП необходима нотариальная доверенность на уполномоченное лицо.

Подробности см. здесь.

Страница 2 заполняется только физическими лицами — там указываются стандартные данные о человеке, поэтому проблем при заполнении данной страницы возникнуть не должно.

Единая упрощенная декларация — образец заполнения

Бланк единой упрощенной налоговой декларации можно бесплатно скачать на нашем сайте по ссылке ниже:

Скачать бланк

Однако полезным может оказаться также знакомство с образцом заполнения единой упрощенной налоговой декларации. Особенно в свете вопроса о том, возможно ли существование образца заполнения нулевой единой упрощенной налоговой декларации. Единая упрощенная декларация изначально создавалась как нулевая (т. е. не имеющая цифровых показателей, характеризующих ведение налогоплательщиком деятельности), поэтому она даже не содержит полей для проставления в ней прочерков по отсутствующим для заполнения данным. Кроме того, в ней отражаются сведения об отсутствии оснований для уплаты сразу нескольких налогов. Обычную же нулевую декларацию составляют на бланке конкретного налога, применяемого для внесения в него исходных сведений для расчета базы по этому налогу, которые при отсутствии этих сведений заменяют прочерками.

Заполненный образец единой упрощенной налоговой декларации за 4 квартал 2020 года для организации вы также можете скачать в КонсультантПлюс, получив пробный демо-доступ к системе К+. Это бесплатно.

Скачать бесплатно образец ЕУД в К+

Итоги

Подводя итог, еще раз отметим, что сдавать единую упрощенную налоговую декларацию могут далеко не все налогоплательщики. Для возникновения права на сдачу такой декларации субъекту бизнеса необходимо соблюсти определенные условия: на его счете и в кассе не должно быть движения денежных средств, у него должны отсутствовать объекты налогообложения.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

Порядок заполнения единой (упрощенной) декларации — Контур.

Экстерн — СКБ Контур

Экстерн — СКБ КонтурДекларация не менялась с 2007 года. Ее форма представлена в Приказе Минфина России от 10.07.2007 № 62н. В этом же документе содержится и построчный порядок заполнения декларации. Если вы ранее сдавали отчетность, правила заполнения декларации для вас не станут открытием.

Декларация не менялась с 2007 года. Ее форма представлена в Приказе Минфина России от 10.07.2007 № 62н. В этом же документе содержится и построчный порядок заполнения декларации.

Если вы ранее сдавали отчетность, правила заполнения декларации для вас не станут открытием.

Основные нюансы:

- Заполнять декларацию следует ручкой. Но к этому средству написания текстов также свои требования: ручка должна быть перьевой или шариковой, допустимые цвета чернил — синий и черный. Можно просто распечатать заполненный вариант на принтере.

- Ошибки исправляют привычным для бухгалтера способом, зачеркнув неверное значение и вписав правильное.

Исправление следует заверить подписью должностного лица и печатью организации или подписью физического лица. Обязательно нужно указать дату исправления. Ни в коем случае нельзя применять замазки и подобные корректирующие средства. Но разумнее декларацию с ошибками просто переписать или распечатать заново — именно так и поступают практикующие бухгалтеры и предприниматели.

Исправление следует заверить подписью должностного лица и печатью организации или подписью физического лица. Обязательно нужно указать дату исправления. Ни в коем случае нельзя применять замазки и подобные корректирующие средства. Но разумнее декларацию с ошибками просто переписать или распечатать заново — именно так и поступают практикующие бухгалтеры и предприниматели. - Для идентификации отчитывающегося лица в декларации нужно указать ИНН и КПП (только для юрлиц, у ИП отсутствует КПП). Если декларацию составляет организация, в первых двух ячейках, отведенных для ИНН, нужно поставить нули.

Сдайте нулевую отчетность через Контур.Экстерн.

Отправить заявкуПервая страница декларации включает в себе элементы титульного листа иных налоговых деклараций. Сюда нужно записать основную информацию:

- Вид документа. Если декларация за данный период подается впервые, то нужно проставить 1, если декларация уточненная — 3. При подаче уточненной (корректирующей) декларации через дробь следует указать номер корректировки.

ООО «БТР» второй раз подает уточненку и в соответствующей ячейке ставит «3/2».

ООО «БТР» второй раз подает уточненку и в соответствующей ячейке ставит «3/2». - Отчетный год.

- Наименование инспекции, куда представляется декларация, и ее цифровой код (обычно это четыре цифры). Например, ИФНС по городу Екатеринбургу № 44, код 6686.

- Наименование организации или ФИО предпринимателя (полностью). Круглов Василий Тимофеевич — это верный вариант заполнения данной строки, а Круглов В. Т. — ошибочный.

- Код ОКАТО. Инспекторы советуют вместо кода ОКАТО проставлять код по ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

- Код ОКВЭД согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2014 (КДЕС ред. 2). Учтите, что с 2017 года прежние классификаторы отменены.

- Налоги, по которым сдается данная декларация. Здесь следует указать налоги, в отношении которых компания или частный бизнесмен признавались налогоплательщиками, но объекты налогообложения по каким-либо причинам отсутствовали.

Причем названия налогов необходимо указать в очередности, соответствующей номерам глав Налогового кодекса. В случае, когда четырех отведенных строк не хватает для перечисления всех налогов, в декларацию нужно включить еще одну первую страницу. Предположим, что ООО «БТР» подает декларацию по НДС, налогу на прибыль и налогу на землю. Расположить их нужно именно в таком порядке согласно главам НК РФ 21, 25 и 31.

Причем названия налогов необходимо указать в очередности, соответствующей номерам глав Налогового кодекса. В случае, когда четырех отведенных строк не хватает для перечисления всех налогов, в декларацию нужно включить еще одну первую страницу. Предположим, что ООО «БТР» подает декларацию по НДС, налогу на прибыль и налогу на землю. Расположить их нужно именно в таком порядке согласно главам НК РФ 21, 25 и 31. - Номер главы НК РФ. Здесь нужно указать главы согласно списку указанных налогов.

- Код налогового (отчетного) периода для каждого налога. Для НДС или транспортного налога ставится код «3» — это означает, что они квартальные. В ячейке рядом пишут порядковый номер квартала (01, 02 и т.п.). Для налогов, у которых налоговый период — год, а отчетные периоды: квартал, полугодие, 9 месяцев, заполняется только графа 3. Значения периодов следующие: «3», «6» и «9» за квартал, полугодие и 9 месяцев соответственно, годовая декларация имеет обозначение «0».

- Телефон организации (предпринимателя).

- Количество страниц декларации. Чаще всего это одна или две страницы.

- Количество листов приложений, в том числе документы (копии), подтверждающие полномочия представителя налогоплательщика.

Единая (упрощенная) декларация должна быть подписана ответственным лицом. Подпись — это согласие налогоплательщика с информацией, указанной в декларации. На подпись руководителя организации ставится печать. Если декларацию сдает физическое лицо, то ставится лишь подпись. Во всех случаях нужно поставить дату рядом с подписью в специальных ячейках.

Для представителей, сдающих декларацию по доверенности, отведены специальные строки. Помимо ФИО нужно отметить наименование документа, который подтверждает полномочия представителя (копия данного документа — неотъемлемая часть декларации).

Что касается второй страницы декларации, то ее заполняют только физические лица — не ИП, и только в том случае, если на первой странице они не указали свой ИНН.

В заключение хотим напомнить: прежде чем приступить к заполнению декларации, проверьте ее форму. Вполне возможно, что она видоизменилась или вовсе полностью поменялась. Недействующую форму ФНС не примет, и придется переделывать отчетность.

единая (упрощенная) декларация

Специалисты УФНС России по Иркутской области ответили на один из вопросов, наиболее часто задаваемых налогоплательщиками, применяющими упрощенную систему налогообложения.

Вопрос: Организация зарегистрировалась и подала заявление о применении упрощенной системы налогообложения. При отсутствии ведения деятельности и объекта налогообложения может ли организация представить единую (упрощенную декларацию), или она обязана подать «нулевую» декларацию по налогу, уплачиваемому в связи с применением УСН?

Ответ: По итогам налогового периода организации, применяющие УСН, представляют налоговую декларацию в налоговый орган по месту нахождения не позднее 31 марта года, следующего за истекшим налоговым периодом (п. 1 ст. 346.23 НК РФ). Обязанность налогоплательщика представлять декларацию по тому или иному виду налога обусловлена не наличием суммы такого налога к уплате, а положениями закона об этом виде налога, которыми соответствующее лицо отнесено к числу плательщиков данного налога. При этом согласно п. 2 ст. 80 НК РФ лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию. Выбор между представлением единой (упрощенной) налоговой декларации или декларациями по соответствующим налогам является правом налогоплательщика.

1 ст. 346.23 НК РФ). Обязанность налогоплательщика представлять декларацию по тому или иному виду налога обусловлена не наличием суммы такого налога к уплате, а положениями закона об этом виде налога, которыми соответствующее лицо отнесено к числу плательщиков данного налога. При этом согласно п. 2 ст. 80 НК РФ лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию. Выбор между представлением единой (упрощенной) налоговой декларации или декларациями по соответствующим налогам является правом налогоплательщика.

Налогоплательщик, применяющий УСН, имеет право представить единую (упрощенную) налоговую декларацию, если в налоговом периоде одновременно выполнялись два условия: не было движения денег в кассе и на счетах в банках, в том числе банк не списывал комиссию за обслуживание счета, налогоплательщик не получал и не уплачивал авансы; не возникло объекта налогообложения по УСН, не было ни доходов, ни расходов, начисления зарплаты. Форма единой (упрощенной) налоговой декларации и Порядок ее заполнения утверждены Приказом Минфина России от 10.07.2007 №62н «Об утверждении формы единой (упрощенной) налоговой декларации и порядка ее заполнения». Декларация предоставляется не позднее 20-го числа месяца, следующего за истекшим календарным годом.

Форма единой (упрощенной) налоговой декларации и Порядок ее заполнения утверждены Приказом Минфина России от 10.07.2007 №62н «Об утверждении формы единой (упрощенной) налоговой декларации и порядка ее заполнения». Декларация предоставляется не позднее 20-го числа месяца, следующего за истекшим календарным годом.

Остается непонятным, что будет, если организация на УСН опоздала с подачей единой (упрощенной) налоговой декларации, например на месяц. А потом сдала декларацию по УСН, ведь у неё есть право представлять её до 31 марта включительно.

Единая упрощенная налоговая декларация образец заполнения

Упрощенная декларация при отсутствии деятельности 2015 подается и заполняется налогоплательщиками в случае отсутствия функционирования за определенный налоговый период, из удобств подачи является то, что можно в одном документе объединить несколько налогов, к тому же он весьма прост к заполнению и форма содержит всего 2 листа. Рассмотрим, кто подает такую отчетность, по каким налогам, а также рассмотрим ситуацию, если ведомость была отправлена по ошибке. В конце статьи можно скачать бланк декларации по форме КНД 1151085.

В конце статьи можно скачать бланк декларации по форме КНД 1151085.

Кто подает единую упрощенную налоговую декларацию

Единая упрощенная налоговая декларация может быть предоставлена лицами, которые признаны налогоплательщиками по одному либо же по нескольким видам налогам, при совершении следующих условий:

- При отсутствии операций и движения по ним денежных средств на расчетных счетах и в кассе налогоплательщика.

- Отсутствует реализация товаров (работ услуг), в результате которых возникает объект налогообложения по данным налогам.

При выполнении этих условий можно сказать, что по факту деятельность не ведется.

Подавать единую декларацию можно по следующим налогам:

- Налог на прибыль, уплачиваемый организациями.

- НДФЛ (только для ИП).

- НДС.

Согласно письма Министерства финансов РФ, №АС-4-3/12847 от 08.08.2011, подавать единую декларацию можно и по УСН.

Сроки подачи единой декларации и куда подается

Единая упрощенная налоговая декларация при отсутствии деятельности подается по истечению отчетного периода (квартала, полугодия 9 месяцев, по прошествию года), не позднее 20 числа месяца, который следует за отчетным.

Отчетность предоставляется в налоговую инспекцию:

- Для индивидуальных предпринимателей – по месту прописки (регистрации).

- Для организаций – по месту нахождения, указанному в учредительных документах.

Каким способом подать в ИФНС единую декларацию в 2015-2016 году

На сегодня есть три варианта подачи данной отчетности:

- На бумажном носителе, для этого необходимо предоставить его в ИНФС лично либо через представителя. Следует подготовить 2 экземпляра – один для налоговой, а второй с отметкой о принятии оставить себе – понадобиться для подтверждения факта сдачи.

- С помощью почты России, ценным письмом с описью вложения и желательно с объявленной стоимость. Дата принятия конверта сотрудниками почты будет считаться датой сдачи в налоговую инспекцию.

- При помощи сервисов электронной сдачи документов через интернет, по договору Электронного Документооборота.

Внимание! При подаче декларации через представителя (доверенного лица) потребуется оформленная от вас доверенность.

Заполнение единой упрощенной налоговой декларации образец

Документ состоит из двух листов:

- Титульный лист.

- Лист, содержащий сведения о налогоплательщике.

Что необходимо знать при заполнении декларации:

- Декларация должна заполняться перьевой или шариковой ручкой, чернилами синего или черного цвета либо ее можно распечатать на принтере или на пишущей машинке.

- Если в документе допущена ошибка, то исправление корректором или подчистка не допускается.

- Для исправления ошибки производится в следующем порядке: неверное значение зачеркивается, вносится новое и после этого необходимо рядом поставить дату вносимого изменения и заверяющую подпись лица, которое будет принимать декларацию.

- На каждом листе верхней части необходимо записать ИНН и при наличии КПП организации (ИП). Если ИНН содержит 10 знаков, то в первых двух ячейках проставляются нули.

Образец заполнения первого (титульного) листа

При заполнении графы вид документа проставляются следующие значения:

- В случае подачи первичного отчета в 1 ячейке проставляется “1”, соседняя клетка остается пустой

- При подаче в налоговую корректирующей декларации, по которой вносится исправление в ранее поданный отчет в левом квадрате проставляется цифра “3”, а в правом номер корректировки, скажем, “1”,” 2″ и т.

д. так для первого корректирующего отчета указывается 3/1

д. так для первого корректирующего отчета указывается 3/1

Далее необходимо указать следующие данные:

- Отчетный период, за который предоставляется отчетность.

- Полное наименование ФНС, куда предоставляются данные, его код, состоит из 4х цифр, например, ИФНС №66 в г.Москве – 7766.

- Полное наименование организации (Индивидуального предпринимателя) в соответствии с регистрационными документами, без сокращения.

- Далее в графе ОКАТО необходимо записывать код ОКТМО, согласно изменениям с 1 января 2014 года. Записывать начинаем сначала, если до конца поля еще есть не заполненные ячейки проставляем нули.

- В поле ОКВЭД указывается четырехзначный номер кода, который указан в регистрационных документах, как основной вид деятельности.

После необходимо указать информацию о нулевых налогах:

- Указывается название налога.

- Далее указывается глава налогового кодекса, соответствующая указанному налогу, при этом налоги нужно прописывать согласно с очередностью разделов НК.

Например, Сначала указывается НДС, 21 глава, а после Налог на прибыль, 25 глава НК.

Например, Сначала указывается НДС, 21 глава, а после Налог на прибыль, 25 глава НК. - Далее необходимо указать тот налоговый период по соответствующему налогу, за который предоставляются данные. При предоставлении за квартал указывается цифра “03”, при сдаче за полугодие – “06”, за девять месяцев – ставится “09” и при отчетности за год – “0”. Номера кварталов записываются по их номерам – “01” первый, “02”,”03″ и за четвертый – “04”.

Если отчетным периодом является квартал (6 или 9 месяцев), а налоговый период – календарный год, в этом случае в графе 3 указывается соответствующий период, а графа 4 остается не заполненной.

Ниже указывается контактный телефон налогоплательщика, число страниц декларации, а также количество подтверждающих документов, если таковые подаются вместе с декларацией.

В конце заполняется данные о лице, подтверждающем отчет, в случае руководителя – полностью ФИО, проставляется его подпись и дата утверждения, ставится печать (если налогоплательщик ее использует в хозяйственной деятельности). В случае подписания документа доверенным лицом, помимо его ФИО и подписи, необходимо указать данные доверенности, на основании которой он действует.

В случае подписания документа доверенным лицом, помимо его ФИО и подписи, необходимо указать данные доверенности, на основании которой он действует.

Поле для работника налогового органа остается не заполненным.

Образец заполнения второго листа единой декларации

Второй лист необходим для заполнения физ.лицом, не являющимся ИП и не имеющим ИНН. Особых сложностей возникнуть не должно.

Все данные заполняются на основании документа, подтверждающего личность, код которого:

- Свидетельство о рождении, применяется для лиц, которые не достигли 14 лет – “03”.

- Паспорт иностранца – “10”.

- При заполнении на основании вида на жительства в РФ – “12”.

- Временное удостоверение личности, выданное по форме 2П – “14”.

- На основании паспорта гражданина РФ – “21”.

- Свидетельство о рождении, которое было выдано за рубежом – “23”.

Код субъекта РФ берется из справочника.

Порядок действий, если единая упрощенная декларация сдана по ошибке

Бывают такие ситуации, если была подана единая декларация, а после обнаружено движение денег на расчетном счете или кассе за подаваемый отчетный период или же выявлен объект налогообложения, что делать в этом случае?

Необходимо подать уточненные декларации по отраженным в единой декларации налогам, номер корректировки при этом будет 1, т. к. первичным отчетом будет считаться единая декларация. По единой декларации уточненный отчет не сдается. На основании письма Минфина №03-02-07/2-154 от 12.11.2012, и письма №03-02-07/1-243 от 08.10.2012, а также на основании мнения судов (по постановлению ФАС Московского округа №КА-А41/7687-11 от 29.07.2011).

к. первичным отчетом будет считаться единая декларация. По единой декларации уточненный отчет не сдается. На основании письма Минфина №03-02-07/2-154 от 12.11.2012, и письма №03-02-07/1-243 от 08.10.2012, а также на основании мнения судов (по постановлению ФАС Московского округа №КА-А41/7687-11 от 29.07.2011).

Скачать бланк единой упрощенной декларации

Единая упрощенная налоговая декларация бланк pdf скачать.Единая упрощенная налоговая декларация бланк Excel скачать.

Единая упрощенная налоговая декларация — срок сдачи в 2020

Налоги fek.ru Время чтения: 9 мин.Что такое единая упрощенная декларация, для чего она нужна, кто может ей воспользоваться, в каких случаях она сдаётся? Какие налоги она заменяет? В какие сроки она подается, как её заполнять? Примеры, когда можно и когда нельзя применять эту форму бухгалтерской отчетности. Ответы на перечисленные вопросы со ссылками на нормативные документы будут даны в предлагаемой статье.

Ответы на перечисленные вопросы со ссылками на нормативные документы будут даны в предлагаемой статье.

Что такое единая упрощенная декларация

Ведение предпринимательской деятельности всегда связано с уплатой налогов. Для отчета перед налоговыми органами, проверки правильности внесения положенных платежей регулярно сдается налоговая отчетность. В ней указываются все движения – поступления и расходы – денежных средств в кассе и на расчетном счете предприятия.

Сама ведомость составляется на нескольких листах – бумажных или электронных. Процесс заполнения требует внимания, отнимает существенные временные и человеческие ресурсы. Для снятия излишней нагрузки с предпринимателя или бухгалтера в 2007 году приказом Минфина номер 62н была введена форма единой упрощенной налоговой декларации, заменяющей отчётные документы по ряду налогов.

Без детального изучения вопроса при её использовании допускается масса ошибок. Применять эту форму отчетности – единую упрощенную налоговую декларацию – разрешено не всем.

Для того чтобы иметь право воспользоваться предоставленной возможностью, субъект предпринимательства должен удовлетворять определенным критериям.

Далее в статье будут рассмотрены условия, при которых можно отчитываться по упрощенной форме. Забегая вперёд, отметим, что основным требованием является отсутствие в компании любых финансовых операций, как в наличной, так и в безналичной форме.

Сайт компании FEK не является официальным органом, поэтому при анализе существующего законодательства будут даны ссылки на первоисточники, содержащие цитируемые документы, регламентирующие применение единой упрощенной налоговой декларации – порядок применения, формы бланков, отчетные периоды, сроки сдачи, образцы заполнения и т. д.

д.

Будут приведены примеры допустимых и недопустимых случаев использования рассматриваемого варианта бухгалтерской отчетности.

При необходимости текстовые разъяснения будут сопровождаться соответствующими иллюстрациями.

Кто сдает единую упрощенную декларацию

Этот вопрос следует разделить на две части:

При какой форме собственности законодательно разрешено применять единую упрощенную форму.

При каких условиях она используется.

Ответ на первую содержится в апрельском (2008 г.) Письме ФНС номер ШС-6-3/288.

В пункте 1 означенного документа, в абзацах 1, 7, 8 говорится о налогоплательщиках – организациях или ИП.

Во 2 пункте содержится указание на возможность применения единой упрощенной декларации иностранными организациями, имеющими представительства в России.

Получается, право использования «упрощенки» предоставляется всем предприятиям, действующим на российской территории, независимо от их формы собственности и национальной принадлежности.

Любое общество – открытое или закрытое акционерное, с ограниченной ответственностью, полное, смешанное или ограниченное товарищество, кооперативы, индивидуальные предприниматели и т. д. имеют право представлять единую упрощенную налоговую декларацию.

В этот список не входит относительно недавно появившаяся категория предпринимателей – самозанятые граждане. Это связано с тем, что их налоговая отчётность и без того достаточно проста, а в случаях, допускающих подачу единой упрощенной декларации, они полностью избавлены от необходимости отчитываться перед своей налоговой инспекцией.

Вторая часть раздела, касающаяся условий применения, требует отдельного раздела. Практика показывает, что многие предприятия допускают ошибки в трактовке возможности подачи упрощенной налоговой декларации. Они не учитывают всего множества требований. Простое упоминание или перечисление пунктов регламентирующего документа будет недостаточным без приведения правильных и ошибочных вариантов. Поэтому подробный анализ будет представлен в отдельном разделе статьи.

Практика показывает, что многие предприятия допускают ошибки в трактовке возможности подачи упрощенной налоговой декларации. Они не учитывают всего множества требований. Простое упоминание или перечисление пунктов регламентирующего документа будет недостаточным без приведения правильных и ошибочных вариантов. Поэтому подробный анализ будет представлен в отдельном разделе статьи.

Срок сдачи декларации

Организации и физические лица, работающие на территории России, кроме уплаты положенных налогов обязаны отчитываться о своей деятельности перед налоговыми органами. Видом отчета в ряде случаев является налоговая декларация. Для её подачи разработаны специальные формы и отведены определённые сроки. Эти моменты подробно описаны в 80-й статье российского налогового кодекса.

В последнем абзаце 2-го пункта конкретно сказано, когда сдаётся именно единая упрощенная декларация. Это месяц, идущий за отчетным периодом. Точнее, его 20 число. Это крайний срок.

Это месяц, идущий за отчетным периодом. Точнее, его 20 число. Это крайний срок.

В этом же пункте есть упоминание о трехмесячном переносе сроков подачи отчётов. Но следует учесть:

Обозначенный период, связанный с коронавирусной пандемией прошёл.

Упрощенная декларация согласно названию проста, без веской причины – тяжелая болезнь, длительная командировка – отсутствует реальная необходимость пользоваться правом отсрочки.

Не забывайте, за пропуск отведенных дат существуют серьезные финансовые санкции. В этой статье не рассматриваются размеры. Единственное упоминается, что они достаточно велики, чтобы пренебречь регламентом.

Отчетными периодами являются квартал, полугодие, 9 месяцев и год. Декларации необходимо сдавать с 1 по 20 число включительно в апреле, июле, октябре и январе. Чтобы не пропустить момент исполнения налоговой обязанности, рекомендуется поставить напоминание, например, в виде всплывающего сообщения в смартфоне.

В каких случаях сдается: допускаемые ошибки

Этот раздел можно считать основным в статье в нем будет подробно объяснено, кто и в каких случаях имеет право представлять упрощенную отчетность.

В качестве официального источника информации, на который допустимо ссылаться в случае возникновения разногласий представляется ранее упомянутое письмо налогового органа РФ под номером ШС-6-3/288.

Подобно одному из предыдущих разделов этот следует разделить на несколько частей:

Какие налоги заменяет единая упрощенная декларация

Согласно 6-му абзацу 1-го пункта письма упрощённая форма может применяться для одного или нескольких налогов. Конкретные виды платежей не приводятся. Следовательно, ей можно отчитываться по различным налогам, которые обязаны платить предприниматели, являющиеся налогоплательщиками

Кто сдаёт единую упрощенную декларацию

Ранее говорилось, что воспользоваться упрощенной формой отчетности имеют право все организации (отечественные и иностранные) и граждане, занимающиеся бизнесом в России. К ним предъявляется определенное требование – отсутствие деятельности в отчетном периоде. У них на счетах и в кассах не должно быть движения денег – приходов и расходов.

К ним предъявляется определенное требование – отсутствие деятельности в отчетном периоде. У них на счетах и в кассах не должно быть движения денег – приходов и расходов.

Для иностранных представительств требование должно выполняться одновременно во всех подразделениях.

Дополнительный момент, вытекающий из 2-го абзаца, п. 2 80-й статьи НК России. В нём написано, что упрощённая форма относится к уплачивающим один или несколько налогов, если по ним отсутствуют объекты налогообложения. Получается, применение упрощенной формы допустимо исключительно в случаях, когда нет необходимости платить никаких налогов – НДС, на прибыль, доходы, имущество и прочие.

Распространённые ошибки

Они заключаются в неверном понимании положения 2-го абзаца, п. 2 80-й статьи НК России.

2 80-й статьи НК России.

Нельзя применять эту форму, если надо уплатить любой налог. Например, нет никакой деятельности, но сотруднику (самому учредителю, директору, бухгалтеру) начислена зарплата.

Другой случай: движения денег, начисления, выплаты отсутствуют, но у предприятия или ИП есть облагаемое налогом имущество – недвижимость, транспорт.

Единая упрощённая налоговая декларация является нулевой, потому что она сдаётся при отсутствии обязанности в отчетном периоде вносить любые налоговые платежи.

На графике налоговые периоды с обычной и упрощенной отчетностью выглядят так

Как заполнить декларацию: образец заполнения

Правильное понимание и толкование законодательных актов сопровождаться квалифицированным исполнением.

Письмо Минфина России номер 62-н приводит образец бланка упрощённой налоговой декларации (нулевой) для ИП и других форм собственности, а также пояснений по заполнению.

Декларация может подаваться на бумаге или в электронном виде. Записи производятся чёрным или синим цветом, или машинописным (компьютерным) способом.

В первом случае она заверяется подписью и печатью (при наличии) предприятия. Во втором – электронной цифровой подписью.

Допускается передача бумажного документа лично при посещении отделения налоговой службы или по почте заказным письмом с описью вложения.

ИНН и КПП предпринимателя.

Первичный (1) или откорректированный (3) документ с проставлением в знаменателе номера коррекции (3/1, 3/2).

Следующие графы с наименованиями и кодами затруднений не вызывают. Предприниматели узнают значения при регистрации.

Обозначения налогов номера регламентирующих документов, периоды приведены в примере.

Дальнейшие графы затруднений не вызывают.

Для ИП заполняется страница 2 бланка. Там присутствует персональная информация: ФИО и прочее, которые налогоплательщику должны быть известны. Коды территорий и документов: Россия – 643, паспорт – 21.

Заключение

Единая упрощённая налоговая декларация может подаваться любым субъектом предпринимательства, работающим в России.

Для получения права на упрощенную форму отчётности у организации (ИП) не должно быть никаких движений денег в кассе и на счетах и отсутствовать облагаемое налогом имущество.

Декларация сдается после окончания отчетного периода до 20 числа следующего месяца.

Форма и пояснения по заполнению декларации приведены в письме Минфина России № 62н.

Нульова декларація зразок — wonderteria.ru

Скачать нульова декларація зразок txt

Рассматриваемая декларация разработана в первую очередь для тех случаев, когда предпринимательская работа не имела место в указанный срок. Следует принять во внимание факт того, что в том случае, когда дело функционировало, и были получены доходы в определенном размере, однако расходы их превысили, подавать декларацию с указанием нулевых доходов не допустимою. Единая упрощенная декларация: кто сдает. Кто подает единую упрощенную налоговую декларацию и в каких ситуациях это можно сделать? Субъекты бизнеса, которые по каким-либо причинам не вели финансово-хозяйственную в отчетном периоде, имеют право вместо нескольких «нулевых» деклараций подать одну единую упрощенную налоговую декларацию (ЕУД).

Алгоритм заполнения нулевых деклараций см. в статьях: «Как заполнить нулевую декларацию по НДС?»;. Образец заполнения нулевой декларации по УСН за год. Скачать актуальный бланк. Форма по КНД Инструкция по заполнению. Какие и сколько страниц мне заполнять?

В связи с появлением новой формы декларации УСН у многих возникает замешательство, какие конкретно страницы должны быть заполнены. Универсального варианта здесь нет, всё зависит от вида УСН и являетесь ли вы плательщиком торгового сбора. декларация нулевая — образец заполнения для ИП, как заполнить ед Единая упрощенная налоговая декларация нулевая образец заполнения Единая упрощенная налоговая декларация нулевая — образец заполнения для ИП, как. Все плательщики упрощенного налога по итогам года должны представить в налоговую инспекцию по месту учета декларацию по УСН, в зависимости от выбранного объекта налогообложения.

Отсутствие деятельности и (или) дохода не влияет на обязанность упрощенца сдавать ежегодную отчетность в налоговые органы.

Скачать бесплатно образец заполнения нулевой декларации УСН для ИП и ООО в году. Бланк форма КНД (excel). Какие страницы заполнять? Какие страницы заполнять?

Нулевая декларация представляется в ИФНС в следующем составе: УСН «Доходы». УСН «Доходы минус расходы». Мінфін України; Наказ, Декларація, Форма, Інструкція від № (Редакція станом на ). Нулевая декларация по ЕНВД. Предприниматели на ЕНВД задаются вопросом: нужно ли сдавать декларацию, если деятельность в отчетном периоде не велась. На других системах налогообложения нулевая отчетность предусмотрена, но с ЕНВД ситуация особая. На ЕНВД реальный размер дохода никак не связан с суммой налога, которую придется уплатить.

fb2, EPUB, fb2, djvuПохожее:

Единая упрощенная налоговая декларация на ОСНО: форма, образец заполнения

Предприниматель или компания, ведущие коммерческую (производственную) деятельность обязаны информировать государство об коммерческих итогах своей работы путем подачи налоговых деклараций по каждому из причитающихся на их долю налогу. Но в некоторых случаях допускается заполнение всего одного, упрощенного документа.

Но в некоторых случаях допускается заполнение всего одного, упрощенного документа.

Что такое единая упрощенная налоговая декларация на ОСНО

Если хозяйствующий субъект по каким-то причинам не ведет свою деятельность и не имеет дохода, а официальную регистрацию своего бизнеса не приостановил, то обязанность декларировать отсутствие дохода остается. Для этого предлагается единый универсальный инструмент – упрощенная декларация. Она подается если в течение отчетного периода:

- На расчетных счетах компании или ИП не было никаких движений финансовых потоков.

- ИП не осуществлял торговых операций и не оказывал услуг по подотчетным видам деятельности.

- Отсутствовали любые объекты налогообложения.

То есть даже разовая сделка, или единожды поступившие на счет средства, делают применение ЕУД невозможным.

Данная норма регулируется законодательством, а именно:

- 80-ой статьей НК.

- Приказом по Минфину за номером 62н.

- Приказом по Минфину за номером 104н.

- И письмом по ФНС 16-15/136074.

Что такое единая упрощенная налоговая декларация на ОСНО, расскажет видео ниже:

Кто ее сдает

Подавать облегченную декларацию могут компании вместо:

ИП, находящиеся на ОСНО могут заменить данной формой только декларацию НДС. Отчетность по НДФЛ предприниматель обязан подавать, пока не закончится его регистрация в качестве ИП, независимо есть у него доходы от предпринимательства или нет.

Крайний срок подачи – двадцатое число следующего месяца (за кварталом или годом).

Заполнение документа

Декларация подается на двух листах по форме 1151085 (КНД) и заполняется самим налогоплательщиком (кроме отметки о ее приеме). Эта форма приемлема как для компаний, так и для ИП на ОСНО.

Правила и требования

Заполняя единую декларацию, требуется соблюдать требования, применяемые при подаче любого налогового документа:

- Использовать можно лишь заглавные печатные символы.

- При заполнении электронной версии размер шрифта может быть 16 – 18.

- Заполняется документ черным или синим цветом.

- Вначале заполняется крайняя левая клетка и далее направо.

- В оставшихся свободными клетках ставится 0.

- Заполнять страницу только с одной стороны. При сдаче – не сшивать.

- Исправление и затирка ошибок и описок не допускается.

Как заполняется единая упрощенная налоговая декларация, расскажет данный видеосюжет:

Образец

Заполняется документ последовательно, начиная с первой страницы:

- Первую верхнюю строку занимает ИНН.

- Ниже идет КПП и номер страницы.

- Следующая строка – вид документа (1 – первичный, 3 – корректировка, через дробь ее номер). Правее – отчетный год.

- Ниже – наименование отделения ФНС, в которое подается данный документ и его справочный код.

- Название компании, полностью соответствующее ее наименованию в учредительных документах. Для ИП – имя, фамилия и отчество без сокращений.

- Под ними вносится региональный код объекта административного деления по классификатору.

- И далее соответствующим кодом обозначается вид деятельности ИП (компании) взятый из классификатора по видам деятельности.

- Ниже располагается таблица, состоящая из 4-ех граф.

- В первой графе записывается названия налогов, по которым подается единая декларация.

- Во второй – соответствующий номер главы НК.

- В третьей – код отчетного периода, в четвертой – квартала. Если налоговый период год, то четвертая графа не заполняется.

- Затем – телефонный контакт заявителя.

- А на следующей строке – число страниц и общее число представленных вместе с декларацией документов.

Нижняя часть страницы состоит из двух полос и при подаче декларации плательщиком заполняется только правая. В зависимости от юридического статуса вносится один из трех вариантов:

В зависимости от юридического статуса вносится один из трех вариантов:

- Если это компания, то фамилия/подпись руководителя и дата.

- Для ИП – подпись и дата.

- Если податель декларации только представитель плательщика, то указываются: название организации (фамилия частного представителя), подпись, дата и наименование подтверждающего полномочия документа.

Вторая страница предназначена только для физических лиц, и ни компаниями, ни ИП не заполняется.

Бланк ЕНД вы можете скачать здесь.

Образец заполнения единой налоговой декларации для ИП на ОСНО

Общая система налогообложения для ИП, в том числе особенности использования ЕНД описаны в данном видео:

Подайте упрощенную бумажную налоговую декларацию

Если вы обычно не подаете федеральный подоходный налог и не можете использовать наш онлайн-инструмент для лиц, не подающих документы, введите информацию о платеже, вы можете подать упрощенную бумажную налоговую декларацию, чтобы получить свой экономический эффект. .

.

Кто может подать

Вы можете подать упрощенную бумажную налоговую декларацию для получения платежа только , если все из этих заявлений верны:

- Вы не подали налоговую декларацию за 2019 год

- От вас не требуется подавать налоговую декларацию за 2019 год — обычно потому, что ваш доход слишком низкий

- У вас есть номер социального страхования, по которому вы можете работать в США

- Вы не можете быть объявлены чужим иждивенцем

Когда подавать

Вы должны подать упрощенную налоговую декларацию до , 15 октября 2020 г., , чтобы получить платеж за экономический эффект в этом году.

Как подать

Первое, что вам нужно сделать, это загрузить и распечатать форму 1040, Налоговую декларацию США для лиц пожилого возраста, или, если вам больше 65 лет, форму 1040-SR, Налоговую декларацию США для пожилых людей.

Чтобы заполнить форму и получить платеж, выполните следующие действия:

1. Напишите «EIP2020» в верхней части формы.

Напишите «EIP2020» в верхней части формы.

Раздел статуса регистрации:

2. Проверьте статус регистрации, который относится к вам. Чтобы разобраться в этом, обратитесь к нашему интерактивному помощнику по налогам.

3. Введите свое имя, почтовый адрес и номер социального страхования.

- Если вы состоите в браке и подаете совместную декларацию за вас и вашего супруга, вы должны указать свой номер социального страхования и номер вашего супруга.

- Если вы или ваш супруг (а) были активным членом Вооруженных сил США в любое время в 2019 году, вам необходимо ввести номер социального страхования одного из супругов. Для другого супруга вы можете ввести либо его номер социального страхования, либо его индивидуальный идентификационный номер налогоплательщика (ITIN).

Стандартная секция вычета:

4. Отметьте все поля, которые относятся к вам (и к вашему супругу, если вы подаете вместе). Помните, что если кто-то другой может заявить, что вы являетесь иждивенцем его налогов, вы не имеете права на получение платежа за экономический ущерб.

Отделение иждивенцев:

5. Введите информацию о ваших детях, которые имеют право на получение выплаты экономического воздействия. Ваши дети имеют право на получение платежа, только если на 31 декабря 2019 года им исполнилось 16 лет или меньше, и если они прожили с вами более половины 2019 года.

Вам понадобится следующая информация:

- ФИО вашего ребенка

- Их номер социального страхования или идентификационный номер налогоплательщика при усыновлении

- Их отношение к вам

- В столбце 4 вы:

- Отметьте поле «Детский налоговый кредит», если у вашего ребенка номер социального страхования .

- Отметьте поле «Кредит для других иждивенцев», если у вашего ребенка идентификационный номер налогоплательщика за усыновление

Разделы доходов и налогов (строки 1-11):

6.Введите $ 1 в строки 2b, 7b и 8b.

7. Введите 0,00 долл. США в строке 11b.

8. Оставьте все остальные строки в этом разделе пустыми.

Оставьте все остальные строки в этом разделе пустыми.

Раздел возврата:

9. Если вы хотите, чтобы ваш платеж был зачислен непосредственно в ваш банк, укажите информацию о своем банковском счете в строках с 21b по 21d. Счет должен быть открыт на имя подателя, получающего Платеж.

10. Оставьте остальную часть этого раздела пустой.

Подпишите здесь раздел:

11. Подпишите свое имя.Если вы состоите в браке и подаете документы совместно, ваша супруга тоже должна подписать. Подписывая форму, вы подтверждаете, что все в форме соответствует действительности, и вам грозит штраф, если вы солгали.

12. Если у вас есть личный идентификационный номер для защиты личности (также называемый IP-PIN), введите его. Если у вас нет ПИН-кода IP, вы можете оставить это поле пустым.

13. Кроме того, заявитель упрощенной формы возврата может ввести идентификационную информацию любого стороннего представителя, если это применимо, внизу страницы 2 формы 1040 или формы 1040-SR.

Отправьте упрощенную налоговую декларацию по почте:

14. Отправьте заполненную форму в IRS. Чтобы найти адрес IRS:

- Посетите адреса файлов

- Найдите свое место жительства в столбце 1

- Найдите правильный почтовый адрес IRS в столбце 2 под заголовком «И вы, , НЕ ЯВЛЯЕТесь заявлением о платеже ».

Помните, что вы должны отправить форму по почте до 15 октября 2020 года, если хотите получить платеж в этом году.

Налоги в Испании: вводное руководство для экспатов

Кто должен платить испанские налоги? Справочник по налогам в Испании, включая актуальные налоговые ставки, НДС, подоходный налог, налоги на недвижимость и налоги для нерезидентов.

Если вы живете и работаете в Испании, вы обязаны платить подоходный налог в Испании со своего дохода и имущества и должны подавать испанскую налоговую декларацию. Платите ли вы испанские налоги с вашего мирового дохода или испанского дохода, зависит только от вашего статуса резидента.

Если вы являетесь резидентом Испании, вы должны платить испанский налог со своего мирового дохода. Налоги применяются по прогрессивной шкале, хотя существуют налоговые вычеты. Если вы не являетесь резидентом Испании, вы платите налог в Испании только с испанского дохода, обычно по фиксированной ставке.Сюда также входит потенциальный доход от испанской недвижимости, даже если вы не сдаете ее в аренду. Испанский налог также применяется к собственности, инвестиционным интересам, товарам и услугам (НДС) в Испании.

Налоги в Испании делятся между правительствами штата и регионами. Это означает, что испанские налоговые ставки могут варьироваться по стране в отношении подоходного налога, налога на имущество, налога на имущество, налога на прирост капитала и налога на наследство в Испании. Кроме того, работники в Испании должны платить испанский налог на социальное обеспечение.Налоговый год в Испании длится с 1 января по 31 декабря.

Это руководство по налогам в Испании включает:

Balcells International Lawyers Group

Balcells Group предоставляет юридические консультации физическим лицам, компаниям, инвесторам, иммиграционным агентствам и другим посредникам. Они обладают более чем 40-летним профессиональным опытом и построили свою фирму на основе интеграции нескольких поколений юристов, которые предлагают сбалансированное видение, основанное на опыте и современности.

Они обладают более чем 40-летним профессиональным опытом и построили свою фирму на основе интеграции нескольких поколений юристов, которые предлагают сбалансированное видение, основанное на опыте и современности.

Кто должен платить налог в Испании?

Испанский налог для резидентов

Если вы прожили в Испании шесть месяцев (183 дня) или более календарного года (не обязательно последовательно) или у вас есть основные жизненно важные интересы в Испании (например, ваша семья или бизнес находится в Испании), то вы классифицируются как резиденты Испании для целей налогообложения.

Как резидент Испании, вы должны подать испанскую налоговую декларацию и уплатить испанский подоходный налог со своего мирового дохода в следующих случаях:

- ваш годовой доход от работы превышает 22 000 евро;

- вы работаете не по найму в Испании или у вас собственный бизнес;

- вы получаете доход от аренды более 1000 евро в год;

- у вас есть доход от прироста капитала и сбережений более 1600 евро в год;

- это ваш первый год декларирования налогового резидентства в Испании.

Кроме того, вы должны декларировать все свои активы за рубежом на сумму более 50 000 евро (используя Modelo 720 или форму 720). Ваш налогооблагаемый доход — это доход, оставшийся после отчислений на социальное обеспечение в Испании, пенсий, личных пособий и профессиональных расходов. Налоговые ставки в Испании прогрессивные.

Налог в Испании для нерезидентов

Если вы живете в Испании менее шести месяцев (183 дней) в календарном году, вы являетесь нерезидентом и платите налоги только с доходов из Испании.Налоги применяются к вашему доходу по фиксированной ставке без надбавок или вычетов. Если вы нерезидент и владеете недвижимостью в Испании, независимо от того, сдаете вы ее в аренду или нет, вам необходимо будет подать налоговую декларацию и уплатить испанские налоги на недвижимость для нерезидентов (или вмененный подоходный налог на вашу собственность). как местные испанские налоги на недвижимость.

Соглашения о двойном налогообложении

Испания подписала множество договоров с другими странами, чтобы избежать двойного налогообложения. Налоговое управление Испании ( Agencia Tributaria ) ведет постоянно обновляемый список договоров.

Налоговое управление Испании ( Agencia Tributaria ) ведет постоянно обновляемый список договоров.

Подоходный налог с населения в Испании: Impuesto de Renta sobre las Personas Fisicas или IRPF. Подоходный налог в Испании делится между штатом и регионом. Каждый из 17 автономных регионов Испании принимает собственные налоговые ставки и размер своих обязательств. Следовательно, хотя государство снизило налоги и упростило диапазон подоходного налога, налоговая система по всей Испании остается сложной. Проще говоря, сумма налогов, которые вы платите в Испании, зависит от того, где вы живете.

Подробнее читайте в нашем справочнике по испанскому подоходному налогу.

Ставки налога в Испании в 2021 году

1 января 2021 года правительство Испании провело две новые налоговые реформы: налог на финансовые транзакции (FTT) и налог на цифровые услуги (DST). Реформы повысили налоги в первую очередь для крупных корпораций и высокооплачиваемых лиц.

Ниже приведены основные испанские налоговые ставки на доход от работы. Поскольку налоговые ставки в Испании неодинаковы по всей стране, ваш общий подлежащий уплате налог будет рассчитываться из общих налоговых ставок штата плюс соответствующие региональные налоговые ставки.

Ставки налога в Испании в 2021 году следующие:

- До 12 450 евро: 19%

- 12 450–20 200 евро: 24%

- 20 200 евро 35 200 евро: 30%

- 35 200 евро 60 000 евро: 37%

- 60 000– 300 000 евро: 45%

- более 300 000 евро: 47%

Также новинка 2021 года — ставка налога для сбережений, превышающих 200 000 евро, увеличена на 3%.

Зарегистрироваться для уплаты испанского налога: резиденты и нерезиденты

Вам необходимо зарегистрироваться для уплаты налогов в Испании в Agencia Tributaria , испанском налоговом органе, независимо от того, являетесь вы резидентом или нерезидентом.Во-первых, вам понадобится номер удостоверения личности иностранца (NIE), который вы можете получить в местном офисе по делам иностранцев ( Oficina de Extranjeros ) или в полицейском участке в течение 30 дней с момента прибытия в Испанию.

Заполните Modelo 30 , чтобы зарегистрировать свое обязательство по уплате испанского налога в качестве резидента или нерезидента в первый раз или изменить свои данные. Существуют инструкции на английском языке, которые помогут вам заполнить форму 30.

Подача налоговой декларации в Испании

Каждый должен подать испанскую налоговую декларацию в первый год налогового резидентства.По истечении первого года вам не нужно подавать налоговую декларацию в Испании, если ваш доход из всех источников составляет менее 8000 евро и у вас менее 1600 евро банковских процентов или дохода от инвестиций. То же самое применимо, если ваш доход от аренды составляет менее 1000 евро или вы зарабатываете менее 22000 евро в качестве сотрудника, поскольку ваш подоходный налог в Испании будет вычтен вашим работодателем.

Чтобы подать декларацию по испанскому подоходному налогу, см. Modelo 100 . Налоговый год в Испании длится с 1 января по 31 декабря. Приемлемые жители должны подавать налоговые декларации в Agencia Tributaria в период с 6 апреля по 30 июня года, следующего за налоговым годом. В Испании нет продлений при подаче налоговых деклараций.

Приемлемые жители должны подавать налоговые декларации в Agencia Tributaria в период с 6 апреля по 30 июня года, следующего за налоговым годом. В Испании нет продлений при подаче налоговых деклараций.

Вы можете найти информацию о том, как заполнить и подать вашу налоговую декларацию в Испании, информацию о предыдущих налоговых декларациях и произведенных платежах. Чтобы получить доступ к этой услуге, вам понадобится ваш цифровой идентификационный сертификат.

Процесс управления вашими налоговыми декларациями, оптимизацией и планированием в Испании может быть намного проще с помощью служб бухгалтерского учета и налоговых консультаций, таких как Balcells International Lawyers Group, adm или ATA Spain, которые могут помочь вам на каждом этапе процесс.

Подача налогов США из Испании

Несмотря на то, что каждый гражданин США и держатель грин-карты должны подавать налоговую декларацию в IRS, даже если они проживают за границей, многие эмигранты по-прежнему не делают этого. Многие не знают об этих обязательствах, полагая, что им, как иммигрантам, не нужно платить или подавать налоговые декларации в США; на самом деле да! Для получения дополнительной информации и помощи в подаче налоговых деклараций в США из Испании, свяжитесь с отделом налогов для экспатов и ознакомьтесь с нашим руководством по подаче налоговых деклараций США из-за границы.

Многие не знают об этих обязательствах, полагая, что им, как иммигрантам, не нужно платить или подавать налоговые декларации в США; на самом деле да! Для получения дополнительной информации и помощи в подаче налоговых деклараций в США из Испании, свяжитесь с отделом налогов для экспатов и ознакомьтесь с нашим руководством по подаче налоговых деклараций США из-за границы.

Испанские налоги для нерезидентов

Общая фиксированная ставка подоходного налога для нерезидентов составляет 24%, или 19%, если вы являетесь гражданином государства ЕС / ЕЭЗ.

Прочие доходы облагаются налогами нерезидентов Испании по следующим ставкам:

- Прирост капитала от переданных активов облагается налогом по ставке 19%.

- Инвестиционные проценты и дивиденды облагаются налогом по ставке 19%, хотя обычно они ниже в соответствии с соглашениями об избежании двойного налогообложения. Для граждан ЕС налог на проценты не взимается.

- Роялти облагаются налогом в размере 24%.

- Пенсии облагаются налогом по прогрессивной ставке от 8% до 40%.

Чтобы подать заявление на уплату подоходного налога в качестве нерезидента Испании, сначала получите Modelo 149 . Затем воспользуйтесь формой Modelo 150 , чтобы заполнить налоговую декларацию. Если вы являетесь владельцем недвижимости-нерезидента, вы должны заполнить налоговую декларацию по номеру Modelo 210 .

Специальный испанский налог для иностранцев, работающих по назначению

Существует специальный налоговый режим для иностранцев, приезжающих на работу в Испанию по трудовому договору с испанской компанией.Иногда это называют законом Бекхэма, поскольку он якобы был создан таким образом, чтобы футболисту Дэвиду Бекхэму не приходилось платить налог на свои права на всемирный имидж, когда он присоединился к Реалу в Мадриде в 2003 году. Правительство Испании изменило этот налоговый режим на 2021 налоговый год. .

.

Сотрудники, находящиеся по назначению в Испании, платят налог в размере 24% с дохода до 600 000 евро. Согласно новому законопроекту о налогах на 2021 год, правительство увеличило ставку налога на доход, превышающий 600000 евро, до 47%. Кроме того, командированные сотрудники теперь платят налог в размере 3% с доходов свыше 200 000 евро, полученных от дивидендов, процентов или прироста капитала.

Если вы являетесь налоговым резидентом Испании (проводите в Испании более 183 дней в году) и не были резидентом Испании в течение последних 10 лет, вы можете подать заявление на налогообложение в соответствии с этим режимом в течение шести месяцев с момента прибытия в Испанию. Следовательно, вы можете снизить уровень налогообложения на срок до пяти лет.

Испанские налоговые вычеты и льготы

Налогоплательщики-резиденты Испании получают определенные налоговые вычеты. Базовое личное пособие для всех лиц моложе 65 лет составляет 5550 евро, или 6700 евро с 65 лет и 8100 евро с 75 лет.

Если с вами проживают дети до 25 лет, вы можете потребовать дополнительное пособие в размере:

- 2400 евро за первого ребенка

- 2700 евро за второго

- 4000 евро за третьего

- 4500 евро за четвертого

- Дополнительное пособие в размере 2800 евро на каждого ребенка до трех лет

Если у вас есть Если ваш родитель или бабушка или дедушка проживает с вами и ваш общий доход составляет менее 8000 евро, вы можете потребовать пособие в размере 1150 евро, если они старше 65 лет, и 2550 евро, если они старше 75 лет.

Как правило, вы можете требовать налоговые вычеты в Испании для:

- выплаты в испанскую систему социального обеспечения;

- испанские пенсионные взносы;

- расходы на покупку и ремонт основного дома;

- благотворительные пожертвования

Начиная с января 2021 года в результате новых налоговых реформ размер пенсионных взносов налогоплательщиков для целей налогообложения снизился до 2000 евро с 8000 евро. Однако этот лимит составляет 8000 евро, если увеличение происходит за счет взносов компании.Кроме того, увеличение не может превышать 30% суммы чистого дохода от занятости и экономической деятельности, полученного физическим лицом в налоговом году.

Однако этот лимит составляет 8000 евро, если увеличение происходит за счет взносов компании.Кроме того, увеличение не может превышать 30% суммы чистого дохода от занятости и экономической деятельности, полученного физическим лицом в налоговом году.

Налог в Испании для супружеских пар

Если вы состоите в браке, гетеросексуальном или однополом браке, вы можете платить налог отдельно или вместе. Вам следует сравнить ставку испанского налога, которую вы заплатили бы как физические лица, с налогом, который вы заплатили бы как пара, до вашего окончательного решения, поскольку это не всегда лучший вариант.Существует надбавка супружеской паре ( declaración concunta) в размере 3400 евро для второго налогоплательщика в дополнение к общей надбавке в размере 5 550 евро, предоставляемой первому налогоплательщику.

Налог на недвижимость в Испании

Если вы владеете недвижимостью в Испании и проживаете в ней 1 января любого года, вы должны заплатить местный налог на недвижимость или Impuesto sobre Bienes Inmuebles (IBI). Сумма представляет собой сумму арендной платы, умноженную на ставку налога, установленную местными властями.Это касается нерезидентов и резидентов. Существует также басура , сбор за вывоз мусора. Владельцам недвижимости-нерезидентам также может потребоваться уплата вмененного подоходного налога по фиксированной ставке с потенциального дохода от аренды испанской недвижимости.

Сумма представляет собой сумму арендной платы, умноженную на ставку налога, установленную местными властями.Это касается нерезидентов и резидентов. Существует также басура , сбор за вывоз мусора. Владельцам недвижимости-нерезидентам также может потребоваться уплата вмененного подоходного налога по фиксированной ставке с потенциального дохода от аренды испанской недвижимости.

Если вы продаете недвижимость в Испании, вы должны заплатить налог на передачу собственности, Impuesto Transmisiones Patrimoniales (ITP). Когда недвижимость продается, местные власти взимают налог на увеличение стоимости земли — плюс валиа .

Налог на прирост капитала в Испании

Налог на прирост капитала в Испании (налог на прибыль от продажи собственности или других инвестиций) составляет:

- Первые 6 000 евро: 19%

- 6 000–50 000 евро: 21%

- 50 000– 200 000 евро: 23%

- свыше 200 000 евро: 26%

Если вы купили недвижимость до 1994 г. , вы можете будут обязаны платить больше налогов, чем раньше, поскольку налог на прирост капитала был отменен. Вы можете иметь право на освобождение от уплаты налогов, если вам больше 65 лет и вы продаете свой основной дом или если вы моложе 65 лет и продаете свой основной дом, чтобы купить другой основной дом в Испании.

, вы можете будут обязаны платить больше налогов, чем раньше, поскольку налог на прирост капитала был отменен. Вы можете иметь право на освобождение от уплаты налогов, если вам больше 65 лет и вы продаете свой основной дом или если вы моложе 65 лет и продаете свой основной дом, чтобы купить другой основной дом в Испании.

Испанский налог на богатство

Налог на богатство в Испании уплачивается со стоимости ваших активов 31 декабря каждого года. С 2021 налогового года правительство увеличило максимальную ставку налогового диапазона на 1% в автономных сообществах, которые не утвердили свои собственные ставки. Это означает, что активы стоимостью более 10 миллионов евро могут облагаться налогом до 3,5%, в зависимости от региона.

Помимо не облагаемого налогом пособия в размере 700 000 евро, домовладельцы могут получить еще 300 000 евро от стоимости их основного места жительства.

Налог на наследство и дарение в Испании

С 2015 года к нерезидентам из ЕС / ЕЭЗ обращаются так же, как и к резидентам, когда речь идет о налоге на наследство и дарение в Испании (также называемом налогом на наследование). Ставка составляет около 1–7% для всех, в зависимости от региона. До изменения нерезиденты платили примерно на 80% больше, чем резиденты. Верховный суд Испании постановил, что нерезиденты, которые в прошлом платили по более высокой ставке, имеют право на возмещение.

Ставка составляет около 1–7% для всех, в зависимости от региона. До изменения нерезиденты платили примерно на 80% больше, чем резиденты. Верховный суд Испании постановил, что нерезиденты, которые в прошлом платили по более высокой ставке, имеют право на возмещение.

В 2017 году некоторые регионы, такие как Андалусия, обновили свою политику налогообложения наследования и дарения.Это привело к тому, что многим семьям не пришлось платить налог на наследство. Для получения дополнительной информации ознакомьтесь с законами своего региона. Вам следует проконсультироваться со специалистом по этим налогам, поскольку испанская налоговая система сложна. Подробнее читайте в нашем справочнике по испанскому наследственному праву.

НДС (IVA) в Испании

Испания имеет три уровня НДС (налога на добавленную стоимость) или Impuesto sobre el Valor Añadido (IVA):

- Общие: 21% на товары и услуги.

- Reducido: 10% на пассажирский транспорт, платные дороги, любительские спортивные мероприятия, выставки, товары для здоровья, неосновные продукты питания, сбор мусора, борьбу с вредителями и очистку сточных вод.

- Superreducido: 4% на основные продукты питания, лекарства, книги и газеты.

Начиная с 2021 года правительство повысило НДС с 10% до 21% на алкогольные напитки и напитки, содержащие добавленные натуральные и производные подсластители и / или подслащивающие добавки. Повышение налога не включает детское молоко и напитки, которые считаются пищевыми добавками для особых диетических потребностей.

Все плательщики НДС (в основном фрилансеры) должны предоставить все данные счета-фактуры онлайн на Agencia Tributaria в течение четырех дней с даты выставления, но не позднее 16 числа месяца, следующего за его выставлением.

Корпоративный налог в Испании

Общая ставка корпоративного налога в Испании составляет 25%. Новообразованные компании платят 15% за первые два года деятельности. Тем не менее, снижение налога на 10% может быть предоставлено для прибыли, содержащейся в специальном резерве на пять лет.

Компании должны подавать налоговые декларации в течение шести месяцев и 25 дней после окончания отчетного периода. Оплата в рассрочку в апреле, октябре и декабре, каждый взнос обычно составляет 18% налоговых обязательств.Узнайте больше о налогах для фрилансеров в Испании.

Оплата в рассрочку в апреле, октябре и декабре, каждый взнос обычно составляет 18% налоговых обязательств.Узнайте больше о налогах для фрилансеров в Испании.

Информация, представленная здесь, представляет собой только общий обзор; вы всегда должны получать профессиональный совет от испанского финансового специалиста относительно ваших конкретных обстоятельств.

Налог на испанском языке

- (Существительные) Налог на испанском языке: el impuesto, el tributo, la contribución

- (Прилагательные) Налог на испанском языке: de impuestos, fiscal, tributario, impositivo, imposible, contributivo

109

- Глаголы) Налог на испанском: tasar (оценка), gravar impuestos.

Налоговое управление Испании

- Agencia Tributaria : испанские налоговые органы предоставляют информацию по всем аспектам налогообложения в Испании для физических и юридических лиц

Вот что вам нужно знать о подаче налоговой декларации за 2019 год — возможно, бесплатно

Никто не ждет этого с нетерпением свои налоги. Но если вы ожидаете возмещения средств и у вас есть все документы в порядке, возможно, вам захочется сделать шаг вперед.

Но если вы ожидаете возмещения средств и у вас есть все документы в порядке, возможно, вам захочется сделать шаг вперед.

Налоговая служба (IRS) начнет обработку отчетов за 2019 год 27 января, но программа IRS Free File уже открыта для бизнеса.

Если вы соответствуете критериям — а большинство американцев с низким и средним уровнем доходов имеют — вы можете подготовить свою налоговую декларацию прямо сейчас, и служба подготовки подаст ее, как только IRS начнет принимать декларации — и все это бесплатно.

Free File Alliance — это партнерство между налоговой службой и ведущими службами подготовки коммерческих налогов. В этом году принимают участие следующие компании: 1040Now, ezTaxReturn (английский и испанский), FileYourTaxes, Free Tax Returns, H&R Block, Intuit (создатель TurboTax), Online Taxes, TaxAct, TaxHawk и TaxSlayer (английский и испанский).Вы можете увидеть, что предлагает каждый член Free File Alliance. Или воспользуйтесь бесплатным инструментом поиска файлов: просто ответьте на шесть вопросов, чтобы найти программы, которые вам доступны.

Любой, чей скорректированный валовой доход не превышает 69 000 долларов, будет иметь право на получение хотя бы одного из пакетов программного обеспечения Free File. Некоторые из 10 компаний также бесплатно подготовят и подадут государственные налоговые декларации.

«Если вы соответствуете требованиям, то обязательно используйте Free File и сэкономьте деньги», — сказала Андреа Кумбс, налоговый специалист NerdWallet.«У каждого поставщика есть свои правила отбора, основанные на вашей личной ситуации — возрасте, доходе и месте проживания — поэтому вы не сможете выбрать из всех».

Примечание. Некоторые компании размещают на своих веб-сайтах бесплатные версии программного обеспечения для людей с очень простой прибылью. Они отличаются от бесплатных услуг, предлагаемых на веб-сайте Free File. Например, «TurboTax Free Edition», предлагаемая на веб-сайте Intuit, отличается от бесплатной версии TurboTax, доступной через веб-сайт IRS Free File.

«Эти бесплатные продукты [доступные на веб-сайте компании] обычно требуют, чтобы у вас была простая налоговая ситуация, не требующая большого количества форм», — сказал Кумбс NBC News BETTER. «Предостережение здесь в том, что вам может быть предложен программный пакет более высокого уровня — и он не будет бесплатным».

«Предостережение здесь в том, что вам может быть предложен программный пакет более высокого уровня — и он не будет бесплатным».

Эксперты NerdWallet рассмотрели бесплатный файл IRS и четыре других варианта бесплатной налоговой подготовки, доступные в этом году.

Немногие пользуются программой Free File

Программа сэкономила налогоплательщикам как минимум 1 доллар.По данным IRS, с момента его создания в 2003 году он составил 7 миллиардов долларов. Но экономия могла бы быть намного больше. По данным Службы налоговых адвокатов IRS, в то время как около 70 процентов индивидуальных налогоплательщиков имеют право на получение бесплатного файла IRS, менее 1,6 процента воспользовались программой в 2018 году.

Расследование, проведенное ProPublica, показало, что две крупные службы подготовки налоговых деклараций — Intuit и H&R Block — предприняли шаги для предотвращения появления бесплатных версий своих продуктов в результатах поиска Google.Обе компании отрицали, что делали что-то неправильно.

Налоговое управление США отреагировало обновлением соглашения с налоговыми компаниями, участвующими в бесплатном подаче документов в этом году. Они согласились «расширить электронную подачу налоговых деклараций» — как онлайн-подготовку федеральных налогов, так и электронную подачу — «бесплатно для экономически неблагополучных и недостаточно обеспеченных слоев населения», — заявило IRS.

В соответствии с соглашением им также запрещается «участвовать в каких-либо действиях, которые могут привести к исключению целевой страницы Free Filing из обычного поиска в Интернете.

Усовершенствованный процесс сделает Free File «сильнее и даст налогоплательщикам еще одну причину рассмотреть это ценное программное решение», — сказал комиссар IRS Чак Реттинг.

Связанные

Хотите поговорить лично? Также доступна бесплатная налоговая помощь.

Подготовка налоговой декларации может вызвать затруднения. Некоторым людям нужна небольшая помощь. И у IRS, и у AARP есть программы, которые предоставляют эту индивидуальную помощь.