- Инвестиции в валюте в 2020 году

- Куда вложить деньги в Украине 2020, чтобы заработать – список

- Топ-5 компаний для начала инвестиций в 2020 году

- доступные инвестиции для физических лиц — СберБанк

- 7 лучших инвестиций в 2020

- 9 лучших инвестиций в 2021 году

- 9 лучших долгосрочных инвестиций в феврале 2021 года

- 10 лучших акций, которые сделают вас богаче в 2020 году

- 12 лучших инвестиций для любого возраста и дохода

- 12 лучших инвестиций

- 1. Высокодоходные сберегательные счета

- 2. Депозитные сертификаты

- 3. Фонды денежного рынка

- 4. Государственные облигации

- 5. Корпоративные облигации

- 6. Паевые инвестиционные фонды

- 7. Индексные фонды

- 8. Биржевые фонды

- 9. Дивидендные акции

- 10. Отдельные акции

- 11. Альтернативные инвестиции

- 12. Недвижимость

- Как выбрать правильные инвестиции

- 12 лучших инвестиций

- Как инвестировать в 2020-е годы

- 7 простых способов начать инвестировать с небольшими деньгами

- 1. Попробуйте подход с банкой для печенья

- 2. Пусть робот-консультант вложит ваши деньги за вас

- 3.

- 4. Окунитесь в рынок недвижимости

- 5. Станьте участником пенсионного плана вашего работодателя

- 6. Вкладывайте деньги в паевые инвестиционные фонды с низким начальным капиталом

- 7.Будьте осторожны с казначейскими ценными бумагами

- Бонусная идея — рассмотрите 5% доходность с достойными облигациями

- Сводка

Инвестиции в валюте в 2020 году

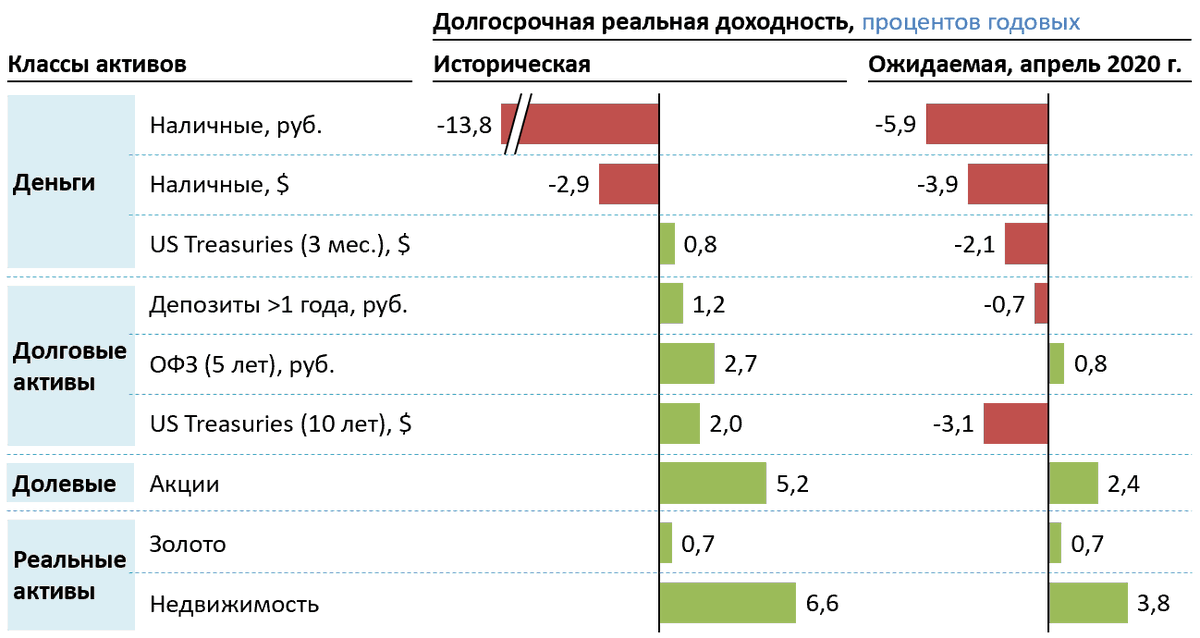

Одно из главных правил успешного инвестирования – распределение капитала между разными классами активов. Чем лучше диверсифицирован портфель, тем надёжнее вы защищены от непредвиденных колебаний рынков.

Использование валютных финансовых инструментов в дополнение к рублёвым решает сразу две задачи. С одной стороны, можно инвестировать в привлекательные активы любых регионов мира, с другой – снизить риски, связанные с волатильностью рубля.

Какая пропорция между валютами будет оптимальной? Это зависит, прежде всего, от целей накопления. Если вы рассматриваете формирование портфеля сбережений на длительный срок, то на практике используют подход: 50% – вложения в рублях, 50% – в долларах и евро.

Прошлый год порадовал инвесторов — фондовые рынки выросли на 15–30%. В 2020 году имеются предпосылки для сохранения позитивной динамики. Среди благоприятных факторов – мягкая денежно-кредитная политика мировых ЦБ и потепление в торговых отношениях Америки и Китая. Наряду с этим, среди рисков – неопределённость вокруг президентских выборов в США и последствия вспышки нового коронавируса.

Наряду с этим, среди рисков – неопределённость вокруг президентских выборов в США и последствия вспышки нового коронавируса.

Для получения высоких инвестиционных результатов выбирайте инструменты с оптимальным для вас балансом риска и доходности. Следите за ключевыми событиями в политике и экономике и помните о правиле диверсификации.

Инвестиции в технологии

В 2019 году центральные банки по всему миру, включая Федеральную резервную систему (ФРС) США, проводили мягкую денежно-кредитную политику. Регуляторы понижали процентные ставки, уменьшали резервные требования для банков, покупали государственные облигации — делали всё, чтобы стимулировать рост деловой активности и потребительских расходов. В 2020 году экономика ощутит на себе позитивный эффект такой политики.

Великобритания вышла из Евросоюза в оговорённом порядке, сторонам останется договориться о торговом соглашении. Между тем США и Китай заключили первую фазу торговой сделки. У инвесторов станет меньше поводов для беспокойства, и это всегда позитив для фондовых рынков.

Инвестбанк Goldman Sachs и агентство Bloomberg считают маловероятной рецессию экономики США в 2020 году. Пекин и Вашингтон приближаются к заключению масштабного торгового соглашения, а высокие потребительские расходы в США продолжат расти. Это подтолкнет вверх американскую экономику, а вместе с ней и рынки акций. Возможно, наступило время для инвестиций в американские компании.

Чтобы заработать на росте, рассмотрите инвестиционную стратегию Технологичные компании 4.0 с фиксированными ставками в 7% годовых в евро и 10% в долларах США. Стратегия приносит доход, если акции четырёх входящих в неё американских компаний — Broadcom, Qualcomm, Facebook, Adobe не опускаются ниже уровня в 75% (за 100% принимается цена бумаг на дату покупки).

Разобраться, как работает этот продукт и как происходит начисление процентов можно у менеджеров Альфа-Банка, оставьте заявку на сайте.

Учимся инвестициям в БПИФ

Инвестиции на развитых рынках в валюте привлекают повышенное внимание на фоне низких ставок по вкладам в долларах и евро. В России одним из самых удобных и выгодных механизмов для этих целей являются биржевые паевые инвестиционные фонды – аналог популярных на Западе индексных фондов (ETF).

В России одним из самых удобных и выгодных механизмов для этих целей являются биржевые паевые инвестиционные фонды – аналог популярных на Западе индексных фондов (ETF).

Биржевой ПИФ отражает динамику определённого индекса в реальном времени. Паи можно купить и продать в любой момент, при этом сделки заключаются на Московской бирже, что позволяет зарабатывать на инструментах зарубежных рынков в рамках российской юрисдикции. Такие инвестиции отличаются прозрачным ценообразованием, высокой ликвидностью и технологичностью.

Первые в России биржевые фонды в долларах и евро были созданы управляющей компанией Альфа-Капитал. Сейчас мы предлагаем рассмотреть три валютных БПИФ:

•

Альфа Технологии 100 (в долларах) – для вложений в акции 100 крупнейших технологических компаний, которые торгуются на американской фондовой бирже NASDAQ.

•

Альфа БПИФ S&P 500 (в долларах) – для инвестиций в американские компании, входящие в индекс S&P 500.

•

Альфа Европа 600 (в евро) – для вложений в акции 600 европейских компаний, которые покрывают 90% европейского рынка акций и 17 стран Еврозоны. Для удобства клиентов, которые не планируют самостоятельно приобретать паи на бирже, доступны стратегии доверительного управления.

Облигации для консерваторов

Вспышка коронавируса в Китае в начале 2020 года, напомнила инвесторам об осторожности при выборе инвестиционной стратегии. Чтобы избежать лишних рисков, портфель лучше формировать надёжными активами.

Скорее всего, предпочтительной валютой размещения может стать доллар США, который вряд ли пострадает в случае шокового сценария или кризиса.

Оптимальнее всего в 2020 году выбрать наименее рискованные продукты в свой портфель. Например, такими могут стать долларовые облигации.

При выборе облигаций фокус с критерия «доходность» должен быть смещён к категориям «дюрация»* и надёжность эмитента. С помощью дюрации инвесторы понимают средний срок возврата инвестиций.

В связи с неоднозначной геополитической обстановкой, при составлении портфеля лучше всего отдавать предпочтение сбалансированному подходу, то есть иметь в портфеле облигации с разными сроками погашения.

Можно рассмотреть три бумаги:

•

Gazprom-34 с доходностью к погашению 3,73% и датой погашения 28.04.2034;

•

Russia-28 с доходностью к погашению 2,69% и датой погашения 24.06.2028;

•

Alfa IQ 6.95% с доходностью к погашению 5,75%.

Куда вложить деньги в Украине 2020, чтобы заработать – список

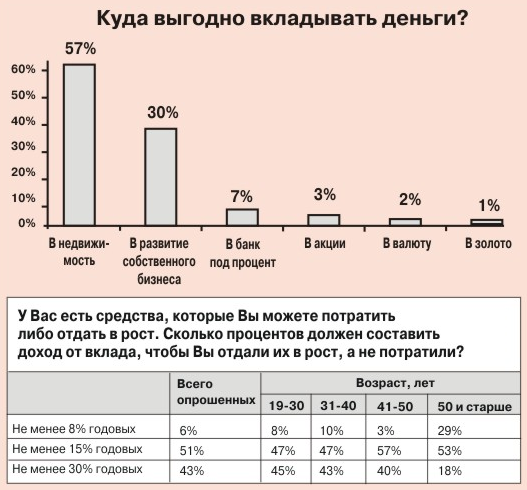

Деньги должны работать и приносить прибыль. Куда лучше инвестировать финансы в 2020 году, чтобы они не только не обесценились, но и приносили прибыль, – рассказывают экономисты и финансовые эксперты.

Кардинальные изменения

По мнению члена совета Нацбанка Виталия Шапрана, в этом году все будет развиваться по классическому сценарию. Для населения в первую очередь интересными будут банковские депозиты.

Для населения в первую очередь интересными будут банковские депозиты.

К теме: Как теперь банки взыскивают долги по кредитам без решения суда

Надеюсь, со временем решим вопрос по устранению налога на депозиты. А также гармонизации этого вида налогообложения вместе с другими фининструментами таким образом, чтобы по ним действовала одна ставка, возможно меньше чем сейчас по налогообложению доходов физических лиц,

– отмечает Виталий Шапран.

В то же время, НБУ заявляет о снижении учетной ставки. Это приведет к снижению ставок по депозитам. Если есть возможность положить деньги на депозит, это надо делать сейчас, с возможностью пополнения.

Хранение денег стоит доверить банку / Фото 24 канала

Относительно тенденций на валютном рынке, то НБУ пока своими интервенциями удерживает или даже побуждает к росту валюты. Иными словами речь идет об ослаблении национальной валюты до ключевого показателя примерно 25 гривен за доллар.

Иными словами речь идет об ослаблении национальной валюты до ключевого показателя примерно 25 гривен за доллар.

Прогноз: Каким будет курс доллара в 2020 году в Украине

Как отмечает директор Института социально-экономических трансформации Илья Несходовский

От облигаций до золота

Вторым направлением инвестирования денег могут стать облигации внутреннего государственного займа (ОВГЗ). Правда, этот инструмент не для очень широкого круга граждан. Сейчас физические лица купили облигаций примерно на 20 млрд гривен. Это немного от общего объема, но такой инструмент интересен для инвестиций.

Когда речь идет о значительных суммах, предлагается ОВГЗ, которые могут быть достаточно интересным инструментом инвестирования. Однако, недавно проведенные аукционы показывают тенденцию к снижению ставок по этим инструментам. Поэтому здесь в ближайшее время также может быть существенное снижение,

Зато Виталий Шапран советует обратить внимание на облигации, которые выпускают корпоративные имитенты. Среди них есть и банки с иностранным капиталом. Эксперт предполагает, что этот рынок оживет в 2020 году. Правда, он не очень интересен в плане инвестирования для обычных людей из-за режима налогообложения, так же как и по доходам физлиц. Поэтому доходность будет ограничена определенной степенью, но есть интересные имитенты, которые и сейчас могут предложить доходность более 15% годовых. Они идут с дозированным риском.

Поэтому доходность будет ограничена определенной степенью, но есть интересные имитенты, которые и сейчас могут предложить доходность более 15% годовых. Они идут с дозированным риском.

Подробнее об инвестициях в ценные бумаги, смотрите здесь:

Что касается других капиталовложений, например инвестиций в недвижимость. В этом случае речь идет об определенных рисках, связанных с новостройками. Есть неопределенность по поводу того, насколько быстро завершится строительство. Тенденция на рынке недвижимости демонстрирует рост стоимости жилья.

Если мы будем рассматривать вопрос инвестирования денег в бизнес, то стоит обратить внимание на разнообразные франшизы, которые сейчас предлагают.

Инвестируя в свое дело, нужно иметь определенный предпринимательский талант, а также время, чтобы контролировать бизнес, чтобы он эффективно работал. В этом случае риски обычно больше, но и доходность может быть гораздо выше,

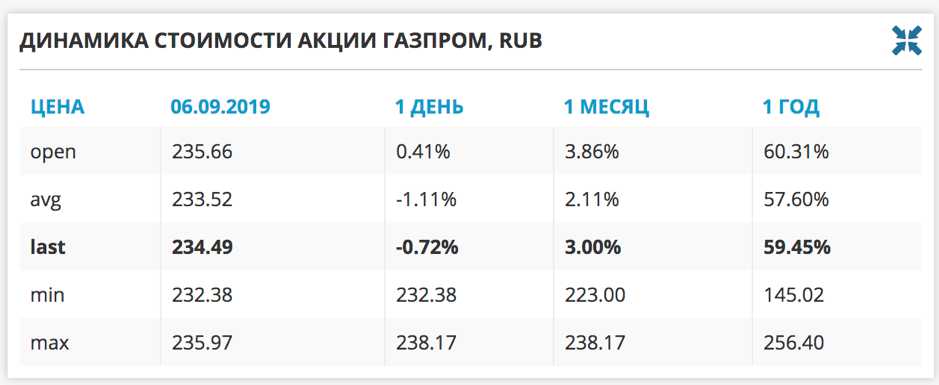

Ценные бумаги. Здесь важно иметь опыт или вкладывать в достаточно известные компании, которые демонстрируют положительные тенденции.

Здесь важно иметь опыт или вкладывать в достаточно известные компании, которые демонстрируют положительные тенденции.

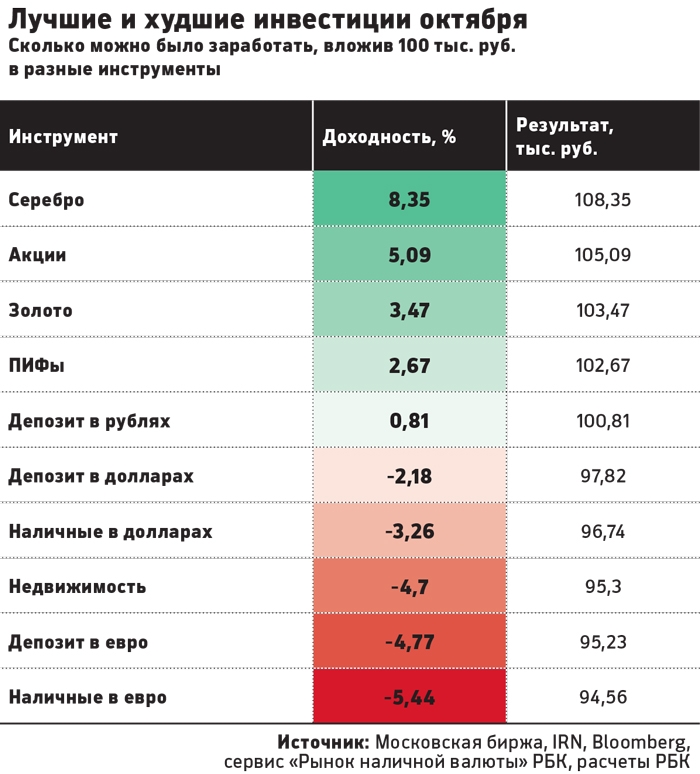

За последний год существенно подорожало золото, которое может быть достаточно эффективным инструментом для сохранения своих капиталовложений.

Важно! Новая программа МВФ для Украины: Гончарук описал условия

Правда, МВФ говорит о возможном мировом кризисе, хоть такие разговоры продолжаются уже довольно давно.

Топ-5 компаний для начала инвестиций в 2020 году

На фондовом рынке можно заработать огромное количество денег, и миллионы инвесторов изменили свою жизнь к лучшему, инвестируя в акции. Вы тоже так можете.

Один из лучших способов сделать это – начать с вложения в ценные бумаги компаний с сильным и понятным бизнесом. Это облегчит вам процесс отслеживания динамики выбранных акций, благодаря чему вы, в свою очередь, сможете научиться определять, когда покупать бумаги, а когда продавать.

Кроме того, фирмы с устойчивыми финансовыми основами, как правило, показывают хорошие результаты в долгосрочной перспективе, поэтому вам не нужно будет переживать, даже если вы инвестируете в самый неудачный момент.

Вот пять отличных компаний с простыми бизнес-моделями, которые помогут вам начать свой инвестиционный путь правильно.

1. Apple

Скорее всего, с этой компанией вы очень хорошо знакомы. iPhone, iPad и Mac являются одними из самых популярных устройств на планете – сотни миллионов людей владеют ими по всему миру.

Тем не менее несмотря на огромные размеры Apple – общий объем ее акций в настоящее время оценивается в более чем $1,3 трлн – высокотехнологический гигант имеет относительно простую для понимания бизнес-модель. Проще говоря, чем больше устройств и цифрового контента продает Apple, тем больше денег она зарабатывает.

Благодаря обильной прибыльности компании и большому запасу свободных денег акции Apple могут стать надежной основой вашего инвестиционного портфеля. Кроме того, корпорация предлагает своим акционерам выплаты, которые делает далеко не каждая фирма. Речь идет о дивидендах – деньгах, которые компания выплачивает акционерам каждый квартал.

Помимо того, что ваш капитал будет стабильно увеличиваться, благодаря дивидендным выплатам вы будете помнить об одном из самых важных аспектов инвестирования – владение акциями компании подразумевает владение частью реального бизнеса, так что вы вполне можете претендовать на ее прибыль.

2. Chipotle

Chipotle – это еще одна известная компания с понятным бизнесом. Сеть ресторанов в мексиканской тематике стабильно увеличивает свою выручку, открывая новые магазины и обслуживая большее количество клиентов в уже существующих местах.

Это по-настоящему мощная формула генерирования денег, благодаря которой акции Chipotle выросли почти в двадцать раз с тех пор, как компания стала публичной в 2006 году.

Еще одна отличная черта такого бизнеса, как у Chipotle, заключается в том, что вы лично можете посетить торговые точки компании и попробовать продукты питания, которые она предлагает. Вы можете убедиться, что ее рестораны полны посетителей как в обеденное время, так и во время ужина.

Вы также можете опробовать новое мобильное приложение компании и заехать в один из ресторанов, в котором посетителей обслуживают прямо в автомобилях, оценив качество. Эти сведения помогут вам понять основные факторы, влияющие на бизнес Chipotle и цены на акции.

В конечном счете, если вы убедитесь, что у Chipotle есть все шансы в итоге достичь своей цели и удвоить количество торговых точек в США до 5 тысяч мест, вы, вероятно, согласитесь, что эта компания с быстрорастущим бизнесом является отличным вариантом для инвестирования на долгое время.

3. Netflix

Netflix набирает все большую популярность как в США, так и по всему миру. Стриминговый сервис компании теперь доступен в более чем 190 странах и насчитывает более 158 млн подписчиков.

Вам будет довольно легко отслеживать прогресс Netflix. Успех лидера в сфере сервисов потокового вещания зависит от количества проданных подписок и среднемесячной абонентской платы. Вам также следует обращать внимание на то, сколько Netflix тратит на контент.

Вам также следует обращать внимание на то, сколько Netflix тратит на контент.

Сравнив тенденции роста подписчиков и выручки в расчете на одного пользователя с затратами компании на создание контента, вы получите верное представление о текущей и будущей прибыльности Netflix, а также о том, насколько хорошо фирма справляется с конкуренцией.

Поскольку большинство имеющихся на данный момент тенденций выглядят достаточно благоприятно, вы можете рассмотреть акции Netflix в качестве надежной инвестиции – даже после значительного роста стоимости ценных бумаг.

4. Planet Fitness

С началом нового года большое количество людей решает приобрести абонементы в спортзал, и многие выбирают Planet Fitness.

Компания буквально открыла второе дыхание уже знакомой концепции тренажерных залов, установив небольшую абонентскую плату и «свободную от суждений» атмосферу. Стоимость стартует с $10 в месяц, так что заниматься спортом может позволить себе практически любой человек.

Такой подход оказался очень популярным среди посетителей спортзала – членская база Planet Fitness насчитывает более 14 млн человек.

Успех Planet Fitness основан на простом обеспечении комфортного обслуживания клиентов по сниженным ценам. И это формула, которая должна продолжать приносить прибыль как компании, так и ее инвесторам, поскольку в ближайшие годы сеть тренажерных залов должна значительно увеличиться.

5. Grocery Outlet

Как и Planet Fitness, Grocery Outlet использует инновационные подходы в рамках уже довольно старой индустрии. Продуктовая сеть предлагает покупателям большие скидки на постоянно меняющийся ассортимент товаров. Клиенты компании получают возможность приобрести необходимую им продукцию, сэкономив при этом до 70% от стоимости. Такая бизнес-модель обеспечивает компании постоянный приток клиентов, а огромные скидки выводят компанию в лидеры в периоды экономических спадов.

Grocery Outlet все еще находится на ранней стадии своего цикла роста. Компания планирует открыть 4800 магазинов в США – на данный момент количество торговых точек достигает всего 340. План расширения компания будет реализовывать в течение многих лет, на протяжении которых количество ее продаж и прибыли будет непрерывно расти. Именно поэтому инвестирование в Grocery Outlet может стать отличной основой для долгосрочного увеличения вашего капитала.

Компания планирует открыть 4800 магазинов в США – на данный момент количество торговых точек достигает всего 340. План расширения компания будет реализовывать в течение многих лет, на протяжении которых количество ее продаж и прибыли будет непрерывно расти. Именно поэтому инвестирование в Grocery Outlet может стать отличной основой для долгосрочного увеличения вашего капитала.

Хотя любой вкладчик может постараться самостоятельно определить потенциал роста бумаг той или иной фирмы, как и в любой другой области, у профессионалов есть более подходящие системы для оценки акций, торгующихся на рынке.

Давайте обратимся за помощью к аналитикам Уолл-стрит. Одни из лучших среди них в настоящее время работают в известной инвестиционной фирме RBC Capital. Как и многие другие компании в данной отрасли, RBC начала год с переоценки потенциала роста акций, динамику которых она отслеживает.

Продолжение

доступные инвестиции для физических лиц — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

АО «Сбербанк Управление Активами» зарегистрировано Московской регистрационной палатой 01. 04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34.

04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.

Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03. 08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31.

08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31. 08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28.

08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28. 09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.

09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25. 02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.

02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24. 12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

Мобильное приложение «Сбербанк Инвестор» (0+). Доступно для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Инвестор» является ООО «АРКА Текнолоджиз», ОГРН 1055407002452, адрес 630007, г. Новосибирск, ул. Коммунистическая, 2. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Инвестор» комиссия не взимается. Размер комиссии за совершение сделок уточняйте www.sberbank.ru.

Коммунистическая, 2. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Инвестор» комиссия не взимается. Размер комиссии за совершение сделок уточняйте www.sberbank.ru.

Мобильное приложение управляющей компании АО «Сбербанк Управление Активами», доступно с для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Управление Активами» является АО «Сбербанк Управление Активами», ОГРН 1027739007570, адрес 123317, г. Москва, Пресненская набережная, дом 10. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Управление Активами» комиссия не взимается. Размер комиссии за совершение сделок доверительного управления активами уточняйте на сайте управляющей компании: www. sberbank-am.ru

sberbank-am.ru

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является какого-либо рода офертой. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Банк не несет никакой ответственности за финансовые или иные последствия, которые могут возникнуть в результате произведенных Вами, основываясь на информации, приведенной на настоящем сайте, инвестиций. Вы должны произвести свою собственную оценку рисков, не полагаясь исключительно на информацию, с которой Вы были ознакомлены. Мы рекомендуем Вам самостоятельно получить правовую, налоговую, финансовую, бухгалтерскую и другие необходимые профессиональные консультации в отношении последствий приобретения финансовых инструментов, продуктов или услуг, рассматриваемых в настоящем документе. Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

7 лучших инвестиций в 2020

Начало нового года — всегда одно из лучших моментов для пересмотра своей инвестиционной стратегии. Мы знаем, что произошло в прошлом году, но 2020 год — это глава, которую нужно написать. Мы можем рассчитывать только на то, что 2020 год не будет точно таким же, как 2019 год. И давайте также не будем забывать, что 2020 год будет не только новым годом, но и началом нового десятилетия. Это означает, что нужно думать дольше, чем обычно.

Гетти

Как мы можем узнать, какие инвестиции лучше всего сделать в 2020 году? Ну, не можем, по крайней мере, не совсем.Но мы можем взглянуть на тенденции, добавить проверенную временем мудрость и составить несколько прибыльных планов.

Вот мой список из семи лучших инвестиций в 2020 году:

1: Держите курс с акциями — но настраивайте свой портфель

2019 год стал еще одним годом для рекордов на фондовом рынке. По оценке индекса S&P 500, рынок вырос на невероятные 29% за год. Трудно спорить с таким успехом, особенно с учетом того, что текущий этап бычьего рынка приближается к его одиннадцатому году.

По оценке индекса S&P 500, рынок вырос на невероятные 29% за год. Трудно спорить с таким успехом, особенно с учетом того, что текущий этап бычьего рынка приближается к его одиннадцатому году.

Вы, безусловно, захотите сохранить значительную часть своего портфеля на рынке, особенно в индексном фонде, привязанном к S&P 500. Бычий рынок не продолжается вечно, но этот не показывает никаких признаков того, что он выдыхается.

Тем не менее, такой большой годовой рост — так поздно на бычьем рынке — может быть признаком того, что пора проявить немного осторожности. Это не означает сокращение ваших складских запасов. Вместо этого вы можете стать более избирательным, сосредоточив внимание только на секторах, не входящих в S&P 500.Даже если рынок в целом замедлится, некоторые секторы сохранят сильный потенциал для продолжения роста.

Здравоохранение, как правило, является сектором длительного пользования, даже когда рынок в целом ведет себя плохо. Хотя сектор здравоохранения в целом отставал от S&P 500 в 2019 году, SPDR S&P Biotech ETF (XBI) принес годовой доход почти 30%. Это может дать возможность продолжать получать двузначную прибыль даже на менее кооперативном рынке.

Это может дать возможность продолжать получать двузначную прибыль даже на менее кооперативном рынке.

«Хотя сектор здравоохранения S&P 500 оценивает рост прибыли в 2020 г. на + 12%, он торгуется с дисконтом к его темпам роста по коэффициенту цена-прибыль 17x», — отмечает Рэнди Уоттс, участник Forbes.«Общий прогноз роста прибыли S&P 500 к 2020 году составляет + 9%, и он торгуется с коэффициентом цена-прибыль в 17 раз. Мы подозреваем, что, учитывая текущую слабую мировую экономику, рост прибыли S&P 500, вероятно, разочарует в следующем году, тогда как прибыль в сфере здравоохранения должна быть стабильной ».

Если у вас есть аппетит к риску, возможно, стоит присмотреться к энергетическому сектору. Этот сектор не только отставал от рынка в течение последних нескольких лет, но и геополитическая ситуация на богатом нефтью Ближнем Востоке, кажется, накаляется, особенно между США и Ираном.Любой значительный сбой в потоке нефти из этого региона может вызвать скачок энергии по всем направлениям.

Один из способов разыграть энергию — использовать Vanguard Energy ETF (VDE). Хотя в 2019 году доходность фонда составила менее 10%, это может быть отличным способом сыграть на волатильности энергии.

Также неоспоримо, что в энергетическом секторе изменение климата быстро становится горячей политической проблемой. Возможно, сейчас самое время заняться чистой энергией. Фондом, специализирующимся на этом подсекторе, является iShares Global Clean Energy ETF (ICLN).Это было не так уж важно. За 12 месяцев, закончившихся 30 ноября 2019 года, доходность фонда составила 25,41%. Чистая энергия может стать одной из главных задач всего десятилетия.

2: Инвестиционные фонды в сфере недвижимости (REIT)

Недвижимость зарекомендовала себя как одна из лучших инвестиций всех времен, с доходностью, сопоставимой с S&P 500 в долгосрочной перспективе. Но владение недвижимостью может быть как занятием, так и инвестицией. Более того, покупка отдельной собственности является капиталоемкой и может оставить вас открытой для арендаторов, не платящих арендную плату, и месяцев упущенного дохода между арендными платами.

Если вы хотите инвестировать в недвижимость, но не хотите вкладывать свои сбережения или пачкать руки, один из лучших способов — инвестировать через инвестиционные фонды недвижимости.

Энтони Монтенегро, основатель Blackmont Group, цитирует два знаменитых правила инвестирования Уоррена Баффета: Правило номер один — не теряйте деньги. Правило номер два — помните правило номер один. «Хотя потенциальные возможности для роста в 2020 году имеются в большом количестве, также неплохо сохранить стратегию хеджирования в свете не менее растущей рыночной неопределенности», — советует Черногория.«В условиях нарастания геополитической напряженности и неразрешенной торговой войны двумя относительно стабильными секторами, которые в 2020 году будут перевешивать, станут коммунальные услуги и особенно недвижимость. Вы можете владеть недвижимостью через REIT. Эти холдинги продолжают приносить стабильную дивидендную доходность, сохраняя при этом низкую волатильность по сравнению с S&P. Они также не подвержены торговым тарифам, потому что недвижимость не зависит от импорта ».

Они также не подвержены торговым тарифам, потому что недвижимость не зависит от импорта ».

REIT похож на паевой инвестиционный фонд, который владеет индивидуальной собственностью. Как правило, они специализируются в определенных секторах, таких как офисные здания, торговые площади или складские помещения.Но, пожалуй, лучшим выбором на 2020 год и далее будут квартирные REIT. Поскольку на многих рынках с лучшими рабочими местами цены на жилье выходят за пределы диапазона доступности, аренда жилья становится наиболее предпочтительным вариантом.

Ярким примером квартирного REIT является Equity Residential Properties Trust (EQR). Траст владеет или инвестирует в более чем 300 объектов недвижимости, расположенных на престижных рынках, таких как Нью-Йорк, Вашингтон, округ Колумбия, Бостон, Южная Калифорния, Сан-Франциско, Сиэтл и Денвер.Поскольку цены на жилье на этих рынках неуклонно растут, в обозримом будущем спрос на квартиры будет оставаться высоким. Общий доход EQR за последний год превысил 25%.

квартирные REIT могут оказаться сильной альтернативой портфелю ценных бумаг, полностью состоящим из акций, обеспечивая положительную доходность, даже если фондовый рынок остановился.

3: Инвестируйте в себя

Есть два способа заставить эти инвестиции работать в вашу пользу:

1.Приобретите навыки и / или сертификаты, которые помогут вам продвинуться по карьерной лестнице, или

2. Получите навыки и / или сертификаты, которые помогут вам начать новую карьеру.

Одна из основных причин карьерного застоя — это отсутствие квалификации. Это может быть либо важный сертификат в вашей сфере карьеры, либо определенный набор навыков, который позволит вам продвинуться вперед.

Обычно вы можете получить эту квалификацию, пройдя курсы колледжа, онлайн-курсы или даже участвуя в программах, предлагаемых в вашей отрасли.И вы часто можете приобрести дополнительные навыки, пройдя аналогичные курсы или заказав онлайн-программы, специализирующиеся на том, что вам нужно. Возможно, вы даже сможете получить новые навыки на YouTube.

Возможно, вы даже сможете получить новые навыки на YouTube.

В каком бы направлении вы ни пошли, это потребует затрат времени, усилий и, конечно, определенной суммы денег. Но если это увеличит ваш заработок или продвижение по службе, это будет одно из лучших вложений, которые вы можете сделать.

Также может быть, что вы не видите серьезного будущего в вашей нынешней работе или профессии.В таком случае еще важнее будет инвестировать в себя. Возможно, вам придется потратить время и вложить деньги, чтобы приобрести навыки и сертификаты, которые понадобятся вам либо для получения новой работы, либо для входа в совершенно новую область.

Рынок труда в 21 веке находится в постоянном движении. Единственный способ оставаться актуальным в своей профессии — это поддерживать себя и свои навыки на переднем крае. А иногда даже нужно сменить карьеру. Инвестируя в себя, вы будете готовы к любому исходу.

4: Инвестируйте в побочный бизнес

Согласно опросу 2018 года, проведенному страховым гигантом The Hartford, 25% американцев имеют побочный бизнес. Подобные цифры показывают, что это не только становится обычной практикой, но и поле достаточно велико, чтобы вы могли начать свои собственные проекты по созданию сайтов.

Подобные цифры показывают, что это не только становится обычной практикой, но и поле достаточно велико, чтобы вы могли начать свои собственные проекты по созданию сайтов.

Одним из преимуществ создания побочного бизнеса сегодня является то, что существует множество способов сделать это, не требуя больших первоначальных вложений. В лучшем случае вам может потребоваться вложить несколько сотен долларов или не более нескольких тысяч долларов.Но дополнительный доход, который он принесет, может окупить вас многократно.

Есть много причин, по которым люди начинают побочный бизнес, и получение дополнительной прибыли является лишь наиболее очевидной. Но поскольку так много людей чувствуют себя застрявшими на своей обычной работе, побочный бизнес также предлагает возможность расправить крылья, часто делая то, что вам нравится.

«Сегодня больше людей не чувствуют себя эмоционально или финансово удовлетворенными своей нынешней работой, чем когда-либо», — предполагает Том Дием из Diem Wealth Management в Форт-Уэйне, штат Индиана. «Открытие бизнеса на стороне может быть чем-то, чтобы заполнить эти пустоты. Пришло время познакомиться с методами производства, чтобы получить представление о том, как вывести свой бизнес на новый уровень. Это займет много часов, добавленных к вашей существующей работе, но для многих в конечном итоге она станет основным источником дохода и богатства ».

«Открытие бизнеса на стороне может быть чем-то, чтобы заполнить эти пустоты. Пришло время познакомиться с методами производства, чтобы получить представление о том, как вывести свой бизнес на новый уровень. Это займет много часов, добавленных к вашей существующей работе, но для многих в конечном итоге она станет основным источником дохода и богатства ».

Одно из самых больших препятствий на пути к открытию побочного бизнеса — это решить, в какое именно предприятие пойти. Концертная работа, как и работа водителем райдшеринга, стала довольно популярной.Но вы также можете сосредоточиться на каких-либо конкретных навыках или талантах, которые у вас есть. Подумайте о задачах, которые вы выполняете на работе каждый день, а также о любых некоммерческих навыках, которые у вас есть. Есть ли способ продавать свои услуги напрямую потребителям или малому бизнесу?

(Если вы ищете побочный бизнес, чтобы начать, 15 легких побочных заданий Forbes, которые вы можете начать в эти выходные покажут вам, что есть бизнес-идея, которая подойдет практически любому. )

)

В дополнение к тому факту, что первоначальные инвестиции в побочный бизнес, вероятно, ниже, чем когда-либо, это еще и способ начать бизнес с очень низким уровнем риска.Поскольку вы по-прежнему будете получать стабильную зарплату на постоянной работе, у вас будет больше времени, чтобы наладить дополнительный бизнес. И если предприятие не принесет деньги сразу, вы не окажетесь в доме для бедных.

Если вы чувствуете себя застрявшим на своем текущем положении или просто хотите получить дополнительный доход, создание побочного бизнеса — одно из самых лучших вложений, которое вы можете сделать в 2020 году.

5: Выплата долга

Выплата долга может не казаться инвестицией, но на самом деле она обеспечивает более высокую доходность, чем та, которую вы можете получить от большинства классов активов.

Поскольку большинство кредитных карт взимают проценты в размере от 15% до 25% в год, погашение карты принесет вам более высокую эффективную прибыль, чем 10% -ная средняя годовая доходность, обеспечиваемая S&P 500.

Например, предположим, что у вас есть задолженность по кредитной карте на сумму 10 000 долларов по средней процентной ставке 20%. После погашения остатка вы будете экономить 2000 долларов в год в виде процентов. У этой стратегии есть два основных преимущества по сравнению с обычными инвестициями:

1.«Возврат», который вы получите от выплаты долга — 2000 долларов в год в виде процентов, которые вы не будете платить — не будет облагаться налогом, а

2. Возврат ваших денег — исчезнувшая процентная ставка 20% — практически гарантирован.

Ни одно другое вложение не может обеспечить такого качества. Если у вас большой долг, особенно долг по кредитной карте с высоким процентом, его погашение вполне может быть лучшим вложением, которое вы можете сделать. И как только вы выплатите долг, у вас будет гораздо больший денежный поток, который можно будет вложить в другие инвестиции из этого списка.

6: Начальные или дополнительные пенсионные накопления

Это вложение может показаться очевидным, но есть некоторая мрачная статистика пенсионных сбережений, на которую стоит обратить внимание. Согласно отчету Федеральной резервной системы за 2019 год, 26% американцев вообще не имеют пенсионных накоплений, в том числе 13% людей старше 60 лет. Между тем, опрос GoBankingRates в 2019 году показал, что 64% американцев выйдут на пенсию с 10 тысячами долларов или меньше. И это несмотря на предупреждения финансовых СМИ о важности сбережений на пенсию.

Согласно отчету Федеральной резервной системы за 2019 год, 26% американцев вообще не имеют пенсионных накоплений, в том числе 13% людей старше 60 лет. Между тем, опрос GoBankingRates в 2019 году показал, что 64% американцев выйдут на пенсию с 10 тысячами долларов или меньше. И это несмотря на предупреждения финансовых СМИ о важности сбережений на пенсию.

«По данным Института экономической политики, средние пенсионные сбережения всех семей трудоспособного возраста (32-61) составляют 95 776 долларов — в среднем всего 5000 долларов», — сообщает Расс Торнтон, CDFA в Wealthcare for Women в Атланте. «Эти данные, наряду с моим опытом планирования выхода на пенсию для женщин и их семей, говорят мне о том, что средний американец крайне не подготовлен к выходу на пенсию. Хотя это очевидная проблема, она также дает людям возможность взять под контроль свое финансовое будущее, создав стратегию личного пенсионного планирования.Начиная с сегодняшнего дня. Это одно из лучших вложений, которое вы можете сделать в себя, свое будущее и будущее своей семьи в 2020 году ».

Как минимум, вы должны зарегистрироваться в вашем пенсионном плане, спонсируемом работодателем, если он предлагается. Вы должны внести по крайней мере достаточно, чтобы получить максимальный взнос работодателя.

Например, если ваш работодатель предоставляет 50% соответствующий взнос до 3% вашего дохода, вы должны внести не менее 6%. Это даст вам совокупный взнос в размере 9% от вашего дохода.И помните, что ваш взнос в размере 6% не будет облагаться налогом. Это означает, что хотя бы часть взноса будет профинансирована государством.

Если вы не участвуете в пенсионном плане, спонсируемом работодателем, вы можете просто открыть IRA. В 2020 году вы можете внести до 6000 долларов США или 7000 долларов США, если вам 50 лет и старше. Подобно плану, спонсируемому работодателем, ваши взносы в традиционный IRA не будут облагаться налогом.

Если вы решите открыть IRA, вы можете рассмотреть возможность инвестирования в фонды акций и REIT, рекомендованные ранее. Но если вы не хотите инвестировать самостоятельно, вы можете поручить управление своей учетной записью роботу-консультанту, например Betterment. Они предоставят вам полное управление инвестициями, включая создание вашего портфеля, перебалансировку ваших вложений и реинвестирование дивидендов. И все это они будут делать за очень небольшую годовую плату.

Но если вы не хотите инвестировать самостоятельно, вы можете поручить управление своей учетной записью роботу-консультанту, например Betterment. Они предоставят вам полное управление инвестициями, включая создание вашего портфеля, перебалансировку ваших вложений и реинвестирование дивидендов. И все это они будут делать за очень небольшую годовую плату.

Выход на пенсию может показаться далеким от будущего, но он может подкрасться к вам. Начать финансировать план сейчас — какими бы деньгами у вас ни было — это одно из лучших вложений, которое вы можете сделать.

7: Проведение времени с семьей

Когда речь идет об инвестировании, часто теряется человеческий фактор. Это включает в себя времяпрепровождение с семьей. Если вы слишком увлечены процессом зарабатывания денег, некоторые вещи будут отодвинуты на второй план. Будь то ваш супруг, дети или большая семья, эти связи ослабевают, пока вы заняты достижением других целей.

Не позволяйте этому случиться.

В то время как другие виды инвестиционной деятельности в основном связаны с деньгами, времяпрепровождение с семьей — это фактор времени.И в отличие от денег , когда время упущено, его уже не вернуть.

Отчасти причина для любого типа инвестиций должна заключаться в том, чтобы у вас было больше финансовых ресурсов и свободное от стресса время, которое вы могли бы провести с семьей и друзьями. Если это не ваша основная цель, то процесс инвестирования может превратиться в погоню за деньгами. Когда дело доходит до этой точки, вы теряете из виду, о чем идет речь.

Несмотря на то, что я занятой предприниматель и всегда ищу новые возможности для заработка, я использую все это как способ проводить больше времени с женой и четырьмя детьми.Я хочу получать удовольствие от своих детей сейчас, пока они маленькие, потому что я знаю, что в уравнении нет «позже».

Попутно я также хочу потратить время на обучение своих детей тому, что я узнал о деньгах и инвестировании. Мои дети не будут учить эти уроки в школе, и ваши тоже.

Мои дети не будут учить эти уроки в школе, и ваши тоже.

Итак, пока вы заняты поиском способов инвестировать и заработать больше денег, не забудьте уделить время своей семье. Это принесет пожизненные преимущества, которые нельзя купить за деньги.

9 лучших инвестиций в 2021 году

Для комфортного будущего большинству людей абсолютно необходимы инвестиции.Как показал 2020 год, кажущуюся стабильной экономику можно быстро перевернуть с ног на голову, оставив тех, кто не подготовился, бороться за доход. Но те, кто смог удержать свои вложения, возможно, преуспели, поскольку во второй половине года рынок зафиксировал новые исторические максимумы.

Но с учетом того, что некоторые акции имеют астрономическую оценку, какие шаги следует предпринять инвесторам в 2021 году? Одна из идей состоит в том, чтобы иметь сочетание более безопасных инвестиций и более рискованных и прибыльных.

Зачем инвестировать?

Инвестирование может предоставить вам еще один источник дохода, пополнить вашу пенсию или даже вывести вас из финансового кризиса. Прежде всего, инвестирование увеличивает ваше богатство, помогая вам достичь ваших финансовых целей и со временем увеличивая вашу покупательную способность. Или, может быть, вы недавно продали свой дом или заработали немного денег. Это мудрое решение позволить этим деньгам работать на вас.

Прежде всего, инвестирование увеличивает ваше богатство, помогая вам достичь ваших финансовых целей и со временем увеличивая вашу покупательную способность. Или, может быть, вы недавно продали свой дом или заработали немного денег. Это мудрое решение позволить этим деньгам работать на вас.

Хотя инвестирование может увеличить богатство, вам также необходимо сбалансировать потенциальную прибыль с соответствующим риском. Рынки могут быстро стать волатильными, и в 2020 году произошло одно из самых больших дневных падений за всю историю, но вскоре за ними последовали новые исторические максимумы, несмотря на серьезные проблемы в экономике.

Независимо от общего климата у вас есть много способов инвестирования — от очень безопасных вариантов, таких как CD и счета денежного рынка, до вариантов со средним риском, таких как корпоративные облигации, и даже вариантов с более высоким риском, таких как фондовые индексные фонды. Это отличная новость, потому что это означает, что вы можете найти инвестиции, которые предлагают различную доходность и соответствуют вашему профилю риска. Это также означает, что вы можете комбинировать инвестиции для создания всестороннего и диверсифицированного, то есть более безопасного, портфеля.

Это также означает, что вы можете комбинировать инвестиции для создания всестороннего и диверсифицированного, то есть более безопасного, портфеля.

Что следует учитывать

Допуск к риску и временной горизонт играют большую роль при принятии решения о том, как распределить ваши деньги.Ценность каждого из них может стать более очевидной в периоды нестабильности.

Консервативным инвесторам или тем, кто приближается к пенсионному возрасту, может быть удобнее направить больший процент своих портфелей на менее рискованные инвестиции. Они также отлично подходят для людей, откладывающих как на краткосрочные, так и на среднесрочные цели. Если рынок станет нестабильным, вложения в компакт-диски и другие счета, защищенные FDIC, не потеряют в цене и будут там, когда они вам понадобятся.

Те, у кого более сильный желудок, и работники, все еще накапливающие пенсионное яйцо, вероятно, будут лучше справляться с более рискованными портфелями, если они будут диверсифицироваться. Более длинный временной горизонт позволяет, например, выдержать волатильность акций и воспользоваться их потенциально более высокой доходностью.

Более длинный временной горизонт позволяет, например, выдержать волатильность акций и воспользоваться их потенциально более высокой доходностью.

Если вы хотите приумножить богатство, вы можете выбрать менее рискованные инвестиции, которые приносят скромную прибыль, или вы можете взять на себя больший риск и стремиться к более высокой доходности. Или вы можете использовать сбалансированный подход, имея сейчас абсолютно безопасные деньги и при этом оставляя себе возможность для долгосрочного роста.

Лучшие инвестиции на 2021 год позволят вам сделать и то, и другое с разными уровнями риска и доходности.

Вот лучшие вложения в 2021 году:

- Высокодоходные сберегательные счета

- Депозитные сертификаты

- Фонды государственных облигаций

- Фонды краткосрочных корпоративных облигаций

- Индексные фонды S&P 500

- Дивидендные фонды

- Индексные фонды Nasdaq-100

- Аренда жилья

- Фонды муниципальных облигаций

Обзор: Лучшие инвестиции в 2021 году

1.

Высокодоходные сберегательные счета

Высокодоходные сберегательные счетаТак же, как сберегательный счет, приносящий гроши в обычном банке, высокодоходные сберегательные онлайн-счета являются доступным средством для получения наличных.С меньшими накладными расходами вы обычно можете получать гораздо более высокие процентные ставки в онлайн-банках. Кроме того, вы обычно можете получить доступ к деньгам, быстро переведя их в свой основной банк или, возможно, даже через банкомат.

Сберегательный счет — хорошее средство для тех, кому в ближайшем будущем понадобится доступ к наличным деньгам.

Риск: Банки, предлагающие эти счета, застрахованы FDIC, поэтому вам не нужно беспокоиться о потере депозита. Хотя высокодоходные сберегательные счета считаются безопасными инвестициями, как и компакт-диски, вы рискуете заработать меньше при реинвестировании из-за инфляции.

Ликвидность: Сберегательные счета настолько же ликвидны, насколько и ваши деньги. Вы можете добавить или удалить средства в любое время, хотя ваш банк может по закону ограничить вас до шести снятий за период выписки, если он решит это сделать.

2. Депозитные сертификаты

Депозитные сертификаты, или компакт-диски, выпускаются банками и обычно предлагают более высокую процентную ставку, чем сберегательные счета.

Эти срочные вклады с федеральным страхованием имеют определенные сроки погашения, которые могут варьироваться от нескольких недель до нескольких лет.Поскольку это «срочные вклады», вы не можете снимать деньги в течение определенного периода времени без штрафных санкций.

При использовании компакт-диска финансовое учреждение выплачивает вам проценты через регулярные промежутки времени. По истечении срока вы получите обратно свою первоначальную основную сумму и все начисленные проценты. Покупки в Интернете по лучшим ценам выгодны.

Благодаря своей безопасности и более высокой выплате компакт-диски могут быть хорошим выбором для пенсионеров, которые не нуждаются в немедленном доходе и могут немного сберечь свои деньги.Но существует множество типов компакт-дисков, которые соответствуют вашим потребностям, поэтому вы все равно можете воспользоваться преимуществами более высоких цен на компакт-диски.

Риск: компакт-дисков считаются безопасными инвестициями. Но они несут риск реинвестирования — риск того, что, когда процентные ставки упадут, инвесторы заработают меньше, если реинвестируют основную сумму и проценты в новые CD с более низкими ставками, как мы видели в 2020 году. Обратный риск состоит в том, что ставки вырастут, а инвесторы выиграют ». не смогут воспользоваться преимуществом, потому что они уже заперли свои деньги на компакт-диске.

Рассмотрите возможность создания компакт-дисков с лестницей — вложения денег в компакт-диски с разными сроками хранения — чтобы все ваши деньги не были привязаны к одному инструменту на долгое время. Важно отметить, что инфляция и налоги могут значительно снизить покупательную способность ваших инвестиций.

Ликвидность: CD не так ликвидны, как сберегательные счета или счета денежного рынка, потому что вы ограничиваете свои деньги до тех пор, пока CD не достигнет срока погашения — часто на месяцы или годы. Можно получить свои деньги раньше, но за это часто придется заплатить штраф.

Можно получить свои деньги раньше, но за это часто придется заплатить штраф.

3. Фонды государственных облигаций

Фонды государственных облигаций — это паевые инвестиционные фонды или ETF, которые инвестируют в долговые ценные бумаги, выпущенные правительством США и его агентствами.

Фонды инвестируют в долговые инструменты, такие как казначейские векселя, казначейские облигации, казначейские облигации и ценные бумаги с ипотечным покрытием, выпущенные спонсируемыми государством предприятиями, такими как Fannie Mae и Freddie Mac. Эти фонды государственных облигаций хорошо подходят для инвесторов с низким уровнем риска.

Эти фонды также могут быть хорошим выбором для начинающих инвесторов и тех, кто ищет денежный поток.

Риск: Фонды, инвестирующие в государственные долговые инструменты, считаются одними из самых безопасных вложений, поскольку облигации полностью обеспечены доверием и кредитом правительства США.

Однако, как и другие паевые инвестиционные фонды, сам фонд не имеет государственной поддержки и подвержен таким рискам, как колебания процентных ставок и инфляция. Если инфляция возрастет, покупательная способность может снизиться. Если процентные ставки повышаются, цены существующих облигаций падают; и если процентные ставки снижаются, цены существующих облигаций повышаются.Риск процентной ставки выше для долгосрочных облигаций.

Если инфляция возрастет, покупательная способность может снизиться. Если процентные ставки повышаются, цены существующих облигаций падают; и если процентные ставки снижаются, цены существующих облигаций повышаются.Риск процентной ставки выше для долгосрочных облигаций.

Ликвидность: Доли фонда облигаций высоколиквидны, но их стоимость колеблется в зависимости от среды процентных ставок.

4. Фонды краткосрочных корпоративных облигаций

Корпорации иногда привлекают деньги, выпуская облигации инвесторам, и они могут быть объединены в фонды облигаций, которые владеют облигациями, выпущенными потенциально сотнями корпораций. Краткосрочные облигации имеют средний срок погашения от одного до пяти лет, что делает их менее подверженными колебаниям процентных ставок, чем средне- или долгосрочные облигации.

Фонды корпоративных облигаций могут быть отличным выбором для инвесторов, которым нужен денежный поток, например для пенсионеров или тех, кто хочет снизить общий риск своего портфеля, но при этом получить доход.

Риск: Как и в случае с другими фондами облигаций, фонды краткосрочных корпоративных облигаций не застрахованы FDIC. Фонды краткосрочных облигаций инвестиционного уровня часто приносят инвесторам более высокую доходность, чем фонды государственных и муниципальных облигаций.

Но большее вознаграждение сопряжено с дополнительным риском.Всегда есть шанс, что у компаний будет понижен кредитный рейтинг или возникнут финансовые проблемы и дефолт по облигациям. Чтобы снизить этот риск, убедитесь, что ваш фонд состоит из высококачественных корпоративных облигаций.

Ликвидность: Вы можете покупать или продавать акции своего фонда каждый рабочий день. Кроме того, вы обычно можете реинвестировать дивиденды дохода или сделать дополнительные инвестиции в любое время. Просто имейте в виду, что возможны потери капитала.

5. Индексные фонды S&P 500

Если вы хотите добиться более высокой доходности, чем более традиционные банковские продукты или облигации, хорошей альтернативой является индексный фонд S&P 500, хотя он и отличается большей волатильностью.

Фонд основан на сотнях крупнейших американских компаний, то есть в него входят многие из самых успешных компаний мира. Например, Amazon и Berkshire Hathaway — две самые известные компании-участники индекса.

Как и почти любой фонд, индексный фонд S&P 500 предлагает немедленную диверсификацию, позволяя вам владеть долей всех этих компаний. В фонд входят компании из всех отраслей, что делает его более устойчивым, чем многие инвестиции.Со временем индекс приносил около 10% годовых. Эти фонды могут быть приобретены с очень низкими коэффициентами расходов (сколько взимает управляющая компания за управление фондом), и они являются одними из лучших индексных фондов.

Индексный фонд S&P 500 — отличный выбор для начинающих инвесторов, поскольку он обеспечивает широкий, диверсифицированный доступ к фондовому рынку.

Риск: Фонд S&P 500 — один из наименее рискованных способов инвестирования в акции, поскольку он состоит из ведущих компаний рынка.Конечно, он по-прежнему включает акции, поэтому он будет более волатильным, чем облигации или любые банковские продукты. Он также не застрахован государством, поэтому вы можете потерять деньги из-за колебаний стоимости. Однако с течением времени индекс показал неплохие результаты.

Он также не застрахован государством, поэтому вы можете потерять деньги из-за колебаний стоимости. Однако с течением времени индекс показал неплохие результаты.

Индекс закрыл 2020 год вблизи рекордных максимумов после сильного отскока, поэтому инвесторы могут захотеть действовать осторожно и придерживаться своего долгосрочного инвестиционного плана, а не торопиться.

Ликвидность: Индексный фонд S&P 500 является высоколиквидным, и инвесторы смогут купить или продать его в любой день открытия рынка.

6. Дивидендные фонды акций

Даже ваши вложения на фондовый рынок могут стать немного безопаснее с акциями, по которым выплачиваются дивиденды.

Дивиденды — это часть прибыли компании, которая может выплачиваться акционерам, как правило, ежеквартально. Располагая дивидендными акциями, вы можете не только получить прибыль от своих инвестиций за счет долгосрочного повышения рыночной стоимости, но и заработать деньги в краткосрочной перспективе.

Покупка отдельных акций, независимо от того, выплачиваются ли они дивиденды или нет, больше подходит для средних и продвинутых инвесторов.Но вы можете купить их группу в фонде акций и снизить риск.

Риск: Как и любые инвестиции в акции, дивидендные акции сопряжены с риском. Они считаются более безопасными, чем акции роста или другие недивидендные акции, но вы должны тщательно выбирать свой портфель.