- Товарная накладная. Бланк и образец по форме ТОРГ-12 2020 года

- Товарная накладная по форме ТОРГ-12 2019-2020 года: бланки и образцы заполнения ТН для бесплатного скачивания в Excel, Word, PDF

- Унифицированная форма ТОРГ-12 — бланк и образец

- Товарная накладная торг-12 — образец заполнения 2020

- Образец товарной накладной без НДС для ИП

- Торг 12 товарная накладная 2020

- Заполнить накладную ТОРГ-12 онлайн и бесплатно — Контур.Бухгалтерия

- для таможенного оформления в Индии — заполните и подпишите шаблон PDF для печати

- Учет грузов | Двойная бухгалтерия

- Пример учета консигнации

- Товары, переданные отправителем

- Грузоотправитель оплачивает расходы

- Грузополучатель оплачивает расходы

- Получатель продает товар

- Комиссия по учету грузополучателя

- Счета получателя перед отправителем

- Грузоотправитель регистрирует консигнационные продажи и расходы

- Грузоотправитель регистрирует консигнационную стоимость проданных товаров

- Об авторе

- Пример учета консигнации

- Концепция заграничного завода и установка связанных продаж

- Процесс отправки от поставщика | Блоги SAP

Товарная накладная. Бланк и образец по форме ТОРГ-12 2020 года

Товарная накладная относится к основным первичным сопроводительным документам и оформляется всегда, когда происходит передача товара от продавца к покупателю. Применяться она может как между двумя организациями, так и между юридическим и физически лицом. Использование этого документа имеет широкое распространение, поскольку он в ходу на многих предприятиях, где происходит отпуск товара.

ФАЙЛЫ

Скачать пустой бланк товарной накладной .xlsСкачать образец заполнения товарной накладной .xls

Для чего нужна товарная накладная

Товарная накладная необходима всем участникам сделки купли-продажи. С помощью этого документа покупатель может сверять выгружаемую продукцию (количество, объем, качество и т.д.) со сведениями, приведенными в нем, а продавец может учитывать товар, оставшийся на складе.

В тех случаях, когда приобретатель товара недоволен его качеством или иными параметрами, он может при помощи этого документа вернуть всю партию товара или заменить его на аналогичную продукцию. В случае возникновения спорных ситуаций, требующих разрешения в судебном порядке, товарная накладная обретает юридическую силу и служит доказательством в суде.

Довольно часто этот вид документа используют в своей работе и водители-экспедиторы, перевозчики товара, для которых он является своего рода «охранительной грамотой», удостоверяющей то, что товар не был украден, а транспортируется на законных основаниях. В момент отгрузки продукции водители передают товарную накладную от отправителя к грузополучателю.

Правила оформления товарной накладной

Обязанность по оформлению товарной накладной возлагается обычно либо на сотрудников бухгалтерских отделов, либо на кладовщиков или иных уполномоченных работников предприятия.

В накладной всегда должны содержаться следующие сведения:

- название и реквизиты организации, которая отпускает товар,

- данные о покупателе,

- информация о продукции: наименование, количество, цена и общая стоимость товара.

Если компания-продавец работает с НДС, это также указывается в документе. Товарная накладная обязательно должна быть подписана ответственным лицом. Ставить печать на ней необязательно, так как с 2016 года, юридические лица (как и индивидуальные предприниматели) имеют право не использовать в своей работе печати и штампы.

Товарная накладная может содержать всего один лист, а может – несколько, если по ней передается много разных наименований продукции. В случаях, когда она оформлена на нескольких страницах, это нужно обязательно отметить в ее первом листе.

Составляется товарная накладная в двух экземплярах, один из которых остается у реализатора товара и в последующем служит основанием для списания товарно-материальных ценностей, а второй передается на руки потребителю и может являться основанием для вычета НДС.

К товарной накладной могут быть прикреплены отдельные приложения (например, акт о передаче товара). Если подобные приложения имеют место быть, то это необходимо также отметить в основном документе.

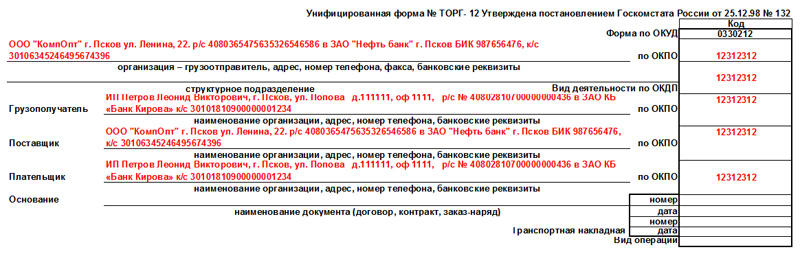

Инструкция по заполнению товарной накладной

Начинается оформление товарной накладной с заполнения сторон сделки. В строку «организация-грузоотправитель» вписывается полное наименование предприятия, отпускающего товар с указанием его организационно-правового статуса и банковских реквизитов. В строку «Грузополучатель» аналогичным образом вписываются сведения о покупателе. Далее в строку «Поставщик» нужно продублировать сведения, внесенные в пункт «Грузоотправитель», а в строку «Плательщик», соответственно — о грузополучателе.

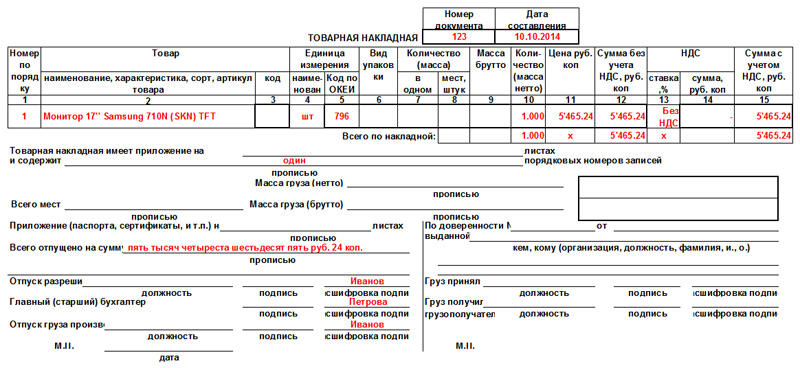

Далее нужно внести номер документа по внутреннему документообороту, а также дату его составления (она должна совпадать с датой отгрузки товара). Затем в накладную следует включить специальную таблицу, в которую надо вписать:

- подробный перечень передаваемых товаров, с указанием их наименования,

- единицы измерения (штуки, килограммы, литры и т.д.),

- количества,

- цены,

- общей стоимости.

Если компания работает с НДС, нужно его выделить, если нет, то эту ячейку можно оставить пустой. Далее в строке «Всего по накладной» надо заполнить ячейки о цене товара.

Ниже таблицы следует указать, сколько листов содержит товарная накладная. Затем в нужной строке отметить полную стоимость передаваемой продукции прописью (здесь важно обратить внимание на то, что оставшееся свободным место в этой строке нужно зачеркнуть). В заключение накладную должны подписать с обязательной расшифровкой своих подписей ответственные лица:

- сотрудник, отпускающий товар,

- главный бухгалтер,

- человек, принявший его.

Товарная накладная по форме ТОРГ-12 2019-2020 года: бланки и образцы заполнения ТН для бесплатного скачивания в Excel, Word, PDF

Товарная накладная (ТН) по форме ТОРГ-12 составляется при оформлении отпуска (продажи) товаров. Этот первичный документ выписывается в двух экземплярах, первый из которых остается у продавца и служит основанием для списания реализованной продукции, а второй передается покупателю и применяется при оприходовании товаров.

Таким образом, ТН используется для оформления перехода прав собственности на товары и другие материальные ценности от одного лица к другому.

Чем товарная накладная отличается от транспортной и товарно-транспортной?

Товарная накладная оформляется при оформлении сделок купли-продажи товарно-материальных ценностей вне зависимости от того, привлекается ли для перевозки товаров сторонняя организация или нет. В отличие от транспортной и товарно-транспортной накладных в нее не включается информация для учета движения товаров, транспортных работ и расчетов за осуществление перевозки.

Количество экземпляров ТН, которые нужны

ТН составляется на одну или сразу несколько партий груза, которые транспортируется на одном авто. Согласно ПП РФ № 272 от 15.04.2011 г. транспортная накладная оформляется в трех экземплярах. Один остается у грузоотправителя, второй передается получателю и последний остается у перевозчика.

Бланк ТОРГ-12 2019-2020 года

Предлагаем бесплатно скачать унифицированный бланк накладной ТОРГ-12, действительной в 2020 году.

Как заполнять накладную ТОРГ-12?

В товарную накладную по форме ТОРГ-12 вносятся следующие сведения:

- Информация о грузоотправителе: наименование, адрес, телефон, факс, банковские реквизиты, структурное подразделение, коды ОКПО и ОКДП.

- Информация о грузополучателе: наименование, адрес, телефон, факс, банковские реквизиты, код ОКПО.

- Информация о поставщике: наименование, адрес, телефон, факс, банковские реквизиты, код ОКПО.

- Информация о плательщике: наименование, адрес, телефон, факс, банковские реквизиты, код ОКПО.

- Реквизиты документов, являющихся основанием для отпуска и приемки товара: договора, заказа-наряда.

- Номер и дата составления товарной накладной.

- Данные о товарах: наименования, единицы измерения, коды по ОКЕИ, вид упаковки, количество, масса брутто и нетто, цена, сумма без НДС, ставка и сумма НДС, сумма с НДС.

- Информация о количестве мест и общей массе товаров.

- Информация о приложениях.

- Информация о сопроводительной документации на грузы.

- Информация о лицах, которые разрешают и осуществляют отпуск и приемку товаров (ФИО, должности) и их подписи с расшифровками.

- Подпись главного бухгалтера грузоотправителя.

- Печати грузоотправителя и грузополучателя.

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Образец заполнения ТОРГ-12 2019-2020 года

Не допустить ошибок при заполнении товарной накладной вам помогут шаблоны оформления ТОРГ-12, которые доступны для бесплатного скачивания в разных форматах.

Оформление бланков ТОРГ-12 отнимает много времени? Воспользуйтесь сервисом КУБ, который предназначен для автоматического заполнения документов и их систематизированного хранения.

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

почему куб удобнее

Удобное выставление счетов онлайн

Моментальная отправка счетов на e-mail вашему покупателю

Контроль задолженности по каждому покупателю

Управленческая отчетность

Упорядоченное хранение всех ваших документов

Скидка 20% на бухгалтерское обслуживание от вашего бухгалтера

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Загрузка…

Загрузка…Унифицированная форма ТОРГ-12 — бланк и образец

Унифицированная форма ТОРГ-12 — это всем известная товарная накладная. В статье мы расскажем о том, кто и когда должен применять данный формуляр, о требованиях к составлению формы ТОРГ-12, а также предложим вашему вниманию образец заполнения данного документа.

Унифицированная форма ТОРГ-12 (бланк)

При применении унифицированных форм документации товарная накладная составляется по форме ТОРГ-12. Форма и указания по ее заполнению утверждены постановлением Госкомстата РФ от 25.12.1998 № 132. Скачать бланк вы можете на нашем сайте.

Скачать бланк формы ТОРГ-12

При необходимости в форму можно вносить дополнительные поля, графы, реквизиты (см. также постановление Госкомстата РФ от 24.03.1999 № 20) или использовать самостоятельно разработанную и утвержденную форму товарной накладной (ч. 4 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Подробнее об этом — в статье «Первичный документ: требования к форме и последствия ее нарушения».

Когда и для чего применяется форма ТОРГ-12

Унифицированная форма ТОРГ-12 применяется для оформления продажи (отпуска) товарно-материальных ценностей сторонней организации. Основная сфера действия документа — оптовая торговля.

Оформляет товарную накладную продавец. Для него она является документом, на основании которого отражается списание и реализация товаров.

Для покупателя накладная ТОРГ-12 является одним из документов, подтверждающих приобретение ТМЦ, и служит основанием для их оприходования.

В каких еще случаях оформляется ТОРГ-12, рассказано в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Какие сведения содержит товарная накладная

Набор разделов унифицированной формы ТОРГ-12 следующий:

- Сведения об участниках поставки (продавце, грузоотправителе, грузополучателе, плательщике), в том числе их наименования, адреса, телефоны, банковские реквизиты и коды ОКПО и ОКВЭД.

- Реквизиты договора, на основании которого происходит поставка, и транспортной накладной.

- Реквизиты самой товарной накладной — ее номер и дата.

- Информация о товаре: наименование, единица измерения, количество, цена, а также стоимость и предъявляемый покупателю НДС (о заполнении накладной без НДС читайте в материале «Как заполнить товарную накладную (ТОРГ-12) при работе без НДС (образец)»).

- Сведения о приложениях к накладной (например, сертификаты, паспорта и т. п. на товар).

- Завершает документ раздел с многочисленными подписями. Со стороны продавца ее подписывают работник, разрешивший отпуск груза, главбух и сотрудник, который груз непосредственно отпустил. С другой стороны подписи проставляют представители покупателя и грузополучателя. Здесь же приводятся сведения о доверенности, на основании которой представитель покупателя принимает товар, и указываются даты подписания документа сторонами.

Унифицированная форма ТОРГ-12 предусматривает также проставление печатей сторон поставки. В то же время печать не является обязательным реквизитом первичного документа (ст. 9 закона № 402-ФЗ), поэтому организации, официально отказавшиеся от печати, могут накладную ей не заверять (см. также письмо Минфина России от 06.08.2015 № 03-01-10/45390).

Пример внесения исправлений в товарную накладную по форме N ТОРГ-12 от КонсультантПлюс

После отгрузки товара покупателю в накладной обнаружена ошибка: в качестве наименования товара указано «Холодильный моноблок ММ 115 R (код pl0102)», тогда как фактически в соответствии с договором был отгружен холодильный моноблок ММ 111 R (код pl0101) той же стоимости. Внесение исправлений в каждый экземпляр товарной накладной по форме N ТОРГ-12 на бумажном носителе оформляют следующим образом:

Посмотреть два способа внесения исправлений в ТОРГ-12 можно в К+. Пробный доступ к системе бесплатен.

Количество экземпляров товарной накладной

Накладную составляет уполномоченный работник организации-продавца в момент отпуска товаров в 2 экземплярах. Один из них остается у продавца, второй передается покупателю.

В течение какого срока нужно хранить товарные накладные, узнайте в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Электронная накладная ТОРГ-12

Первичные документы можно оформлять не только в бумажном, но и в электронном виде (ч. 5 ст. 9 закона № 402-ФЗ).

О том, какую подпись нужно использовать для электронной документации, читайте здесь.

Для электронной товарной накладной утвержден формат для передачи по ТКС (с 1 июля 2017 — приказ ФНС от 30.11.2015 № ММВ-7-10/551@), что позволяет не только наладить электронный обмен накладными с контрагентами, но и представлять накладные в электронном виде по требованию налоговиков.

Образец заполнения унифицированной формы ТОРГ-12

Образец заполнения унифицированной формы ТОРГ-12 также можно увидеть и скачать на нашем сайте.

Скачать образец заполнения унифицированной формы Торг-12

Все вопросы, связанные с заполнением заголовочной и табличной частей ТОРГ-12, подробно освещены в Готовом решении от КонсультантПлюс. Посмотреть разъяснения можно, получив к К+ бесплатный пробный доступ.

Итоги

Унифицированная форма ТОРГ-12 является первичным документом, на основании которого продавец реализует товар, а покупатель приходует. Формуляр выписывается в 2-х экземплярах: по 1-му для каждой из сторон сделки, или отправляется в электронном виде покупателю, при условии заверения ее электронно цифровой подписью.

Источники:

- Постановление Госкомстата РФ от 25.12.1998 N 132

- Постановление Госкомстата РФ от 24.03.1999 N 20

- Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»

- Приказ ФНС России от 30.11.2015 N ММВ-7-10/551@

Полный и бесплатный доступ к системе на 2 дня.

Товарная накладная торг-12 — образец заполнения 2020

Товарная накладная ТОРГ-12 — это документ, которым сопровождается поставка товарно-материальных ценностей. Форма не является обязательной для применения.

Что такое форма ТОРГ-12

Товарная накладная ТОРГ 12 довольно часто применяется организациями для оформления товарно-материальных ценностей (ТМЦ), измеряемых в штуках или весе. Руководитель организации может не использовать данную форму (см. ФЗ-402 «О бухучете»). Товарная накладная (скачать ее можно будет ниже) имеет ряд преимуществ, о которых расскажем в этой статье.

Скачать ТОРГ 12 можно в конце статьи.

Форма товарной накладной ТОРГ 12 входит в альбом унифицированных форм (ОКУД 0330212). С вступлением в силу закона 402-ФЗ первичные документы не обязательно должны быть унифицированной формы. Достаточно того, чтобы документ содержал весь перечень обязательных реквизитов, поименованных в законе.

Однако унифицированная форма ТОРГ 12 (скачать бланк можно ниже) настолько удобна, что многие предприниматели не отказались от использования этой товарной накладной по нескольким причинам:

- Она привычна и понятна.

- Отвечает требованиям нормативных актов.

- В случае необходимости товарная накладная послужит основанием при решении спорных ситуаций, например, претензий к качеству приобретенного товара (Закон № 2300-1).

- Подтверждает факт получения или отгрузки товара (ст. 458 ГК РФ).

- Является обоснованием принятия НДС.

- Служит подтверждением истечения гарантийного срока (Закон № 2300-1) и т. д.

Основание для оформления товарной накладной ТОРГ-12

Если предусмотрена продажа товара, то основанием оформления товарной накладной является договор.

Как правило, цена и количество передаваемой продукции указываются в договоре или в приложениях (спецификациях). Возможен вариант, когда по условиям договора цена товара определяется действующим прейскурантом компании, а количество — в заявке от покупателя.

Альтернативой формой является универсальный передаточный документ (Письмо ФНС России от 21.10.2013 № ММВ-20-3/96@).

Правила заполнения

Обычно товарная накладная ТОРГ 12 составляется продавцом. Форма содержит информацию о продавце, покупателе, наименовании товара, его количестве и стоимости, сведения о материально-ответственных лицах, которые товар отгрузили и получили.

Графа накладной ТОРГ 12 | Накладная ТОРГ 12, правила заполнения |

Организация-грузоотправитель, адрес, телефон, факс, банковские реквизиты | Наименование вписывается и полное, и краткое. |

Структурное подразделение | Максимально полная информация (наименование, контактные данные). |

Поставщик | Полное и краткое наименование, адресные и банковские данные. |

Грузополучатель | То же, что для поставщика. |

Плательщик | Указывается организация-покупатель (если самостоятельно покупает и оплачивает груз). |

Основание | Указываются данные договора или заказа-наряда, на основе которых состоялась сделка. |

Коды ОКУД и ОКПО, вид деятельности по ОКДП | Указываются коды, присвоенные организации органом статистики при постановке на учет. |

Табличная часть ТОРГ 12 | Поставщик перечисляет реализованные товары, их единицы измерения и количество, массу брутто и нетто, цену и ставку НДС. Здесь же указана сумма товара с НДС и без него. |

Груз получил грузополучатель | Подпись руководителя или сотрудника, имеющего право подписи (приказ, доверенность). |

Груз принял | Подпись материально-ответственного лица, принимающего товар (кладовщик, водитель, менеджер и пр.). |

По доверенности № | Данные доверенности сотрудника, получившего груз. Не заполняется в случае, если в строке «Груз получил грузополучатель» расписался руководитель. |

Груз получил грузополучатель | Заполняется в случае получения груза руководителем организации. |

Место печати со стороны поставщика | Проставляется печать поставщика, при ее наличии. |

Место печати со стороны грузополучателя | Проставляется печать грузополучателя. Если груз получен по доверенности, то печать не обязательна. |

Показатель даты | Фактическая дата отгрузки должна совпадать с датой в накладной. |

Сроки хранения документа

Срок хранения накладной бухгалтер начинает отсчитывать после окончания отчетного года. Для определения срока обратимся к ст. 17 402-ФЗ: для всех первичных документов этот срок составляет пять лет. Необходимо придерживаться его и для накладной ТОРГ 12, но только в том случае, если данным документом организация не подтверждает размер убытка, переносимого на будущее. Если же это происходит, то, в соответствии со ст. 283 НК РФ, документ может храниться дольше.

Ответственность за составление и учет

Сотрудники организаций должны обращать внимание на детали заполнения документа. Зачастую это помогает минимизировать правовые и налоговые риски компаний.

Обратите внимание на печать! Так, например, печать не является обязательным реквизитом (не поименована в списке обязательных реквизитов в 402-ФЗ). Но в товарной накладной ТОРГ 12 печать должна стоять, т. к. она предусмотрена формой. По данному вопросу могут возникнуть разногласия при зачете НДС с налоговой инспекцией. С другой стороны, если грузополучатель получил товар по доверенности, заверенной печатью организации, то в накладной ее ставить не обязательно. В этом случае достаточно прикрепить к накладной доверенность и обеспечить хранение этих двух документов вместе.

Лица, которые подписали накладную со стороны продавца и грузополучателя, несут, в том числе, и уголовную ответственность в случае, например, хищений или краж товара. Поэтому бухгалтерам необходимо обращать особое внимание на наличие всех необходимых подписей в документе при принятии его к учету.

В случае возврата товара поставщику ТОРГ 12 заполняется покупателем: происходит «обратная» реализация. Правила заполнения документа в этом случае остаются неизменными.

ТОРГ-12, образец заполнения 2020

Товарная накладная, образец заполнения

Возвратная накладная, ТОРГ 12, образец скачать

Товарная накладная, бланк, скачать в word

Форма ТОРГ 12, бланк xls, скачать

Образец товарной накладной без НДС для ИП

Товарная накладная от ИП без НДС, образец которой имеется у каждого предпринимателя, является одним из важных документов, заполняемых бухгалтером. Товарная накладная неизбежна при регистрации и в качестве доказательства реализации, отпуска или принятия товара и других материальных единиц от другой компании. Для ее оформления необходим специальный бланк формы ТОРГ-12. Несмотря на утверждение самой формы, определенных правил по их заполнению чиновники не предусмотрели. В постановлении наряду с образцом формы имеются лишь рекомендации по ее оформлению.

Инструктаж ограничивается лишь необходимостью заполнения накладной в 2-х экземплярах:

- Первый оставляет себе организация, реализующая продукт, чтобы иметь мотив для списания сбытого товара.

- Аналогичный документ выдается представителю компании, с которой была совершена сделка, в качестве основания для постановки на учет полученного товара.

Форма создается обязательно на бумаге или в электронном источнике. Во втором случае акт должен подтверждаться электронной подписью. Товарная накладная относится к первоначальной учетной документации, которая необходима как для бухгалтерского, так и налогового учетов:

- Бухучет. Закон обязывает сопровождать каждое событие хозяйственной деятельности заполнением исходных документов.

- Налоговый учет. Комплекс обобщенной информации по всем исходным актам, к которым и относится накладная. По ней определяется налог.

Главное предназначение накладной заключается в регистрации всех сделок купли-продажи продукта. На ее основе определяют уровень налогов, отчисляемых государству.

Что должно быть в накладной?

В накладной обязательно фиксируются следующие данные:

- название компаний, получателя товара, продавца и поставщика;

- основание: договор или заказ-наряд с реквизитами;

- номер документа и дата составления;

- коды по ОКУД и ОКПО компании-продавца.

Дальше располагается таблица, включающая в себя следующие столбцы:

- название ценности или ее код;

- число единиц товара;

- стоимость за единицу;

- другие особенности.

В нижней части накладной обязательно указываются должности лиц, проводящих сделку, их собственные подписи, скрепленные печатями компаний продавца и плательщика. Образец товарной накладной без НДС для ИП можно взять в налоговой инспекции. Несмотря на фактическую свободу выбора формы документа, лучше использовать специальный бланк формы ТОРГ-12.

В любой ситуации ее обязательно нужно визировать руководителю компании. Индивидуальный предприниматель не должен вести бухучет, однако в действительности он также применяет накладные для ведения контроля доходов и расходов, причем приоритетом пользуется установленная форма. Товарная накладная от ИП без НДС, образец 1 приведен ниже, является сопроводительным документом реализованного или полученного товара.

Вернуться к оглавлению

Записи в накладной

Порядка заполнения всех строчек и столбцов накладной нет ни в одном нормативном документе, поэтому правила определяется реальными обстоятельствами. Заполняет все графы в накладной поставщик ценностей.

Ввиду отсутствия объяснения оформления документации у предпринимателей зачастую появляется множество вопросов на эту тему. Образец заполнения документа для надежности лучше всегда иметь при себе. Запись всех данных производится в порядке очередности сверху вниз:

- Заполнение данных о компании – продавце (иногда отправитель груза и поставщик могут обозначать одну организацию) и компании – получателе товара. Указывают название, ИНН, почтовый адрес с индексом, номер телефона и факса, расчетный счет и название банка, БИК и корсчет. Адрес указывается фактический, откуда производится реализация ценности. Если это происходит в структурном подразделении, то адрес отправителя товара и поставщика будет различаться, даже если название идентично.

- Затем вносятся записи в поле «Основание». Здесь указывается либо «Договор», «Договор поставки» или «Заказ». Справа фиксирует номер документа и дату совершения сделки.

- Далее производится заполнение правого пронумерованного столбика. Здесь фиксируется такая информация: форма по ОКУД, код по ОКПО, код деятельности получателя товара по ОКДП, данные товаротранспортной накладной, утвердившей транспортировку ценности. В завершающем поле указывается вид сделки – продажа.

- После оформляется заголовок акта, номер которого определяется на основе внутреннего документооборота.

- Заполнение главной части заключается в выполнении записей во всех полях согласно заголовкам.

- Важно обратить внимание на графу 13, если заполняется товарная накладная для ИП без НДС. В этой графе указывается ставка НДС, соответствующая отгрузке. При осуществлении сделок, не облагаемых НДС, или специальных режимов в этой графе делают запись «без НДС». При проведении действий, облагаемых по льготной ставке, запись имеет вид «0%». В остальных случаях пишется ставка 18%.

- Надо указать количество приложений, если таковые имеются в соответствующей строчке.

- Далее заполняются последние столбцы. В левом указывается число листов во всех приложениях при наличии. Их отсутствие можно обозначить отметкой «нет» или прочерком. Значение графы «Всего отпущено на сумму» аналогично значению поля «Всего по накладной». Слева указываются должности и подписи. Правый столбец предназначен для фиксации информации о наличии доверенности у получателя ценности. Оба столбика заверяются печатями компаний, проставляются идентичные даты получения и приемки ценности.

Отчетный акт необходимо хранить в архиве компании не менее 5 лет.

Пример заполнения должен быть изучен перед оформлением документа. Особое внимание необходимо обратить на заполнение 13 графы. Указание ошибочной информации в ней может служить поводом для непризнания совершенных расходов. При наличии ошибок нужно попросить переоформить документ, указав в нем реальную информацию.

Торг 12 товарная накладная 2020

Автор: Задорожнева Александра 4 июля 2019

Товарная накладная по унифицированной форме ТОРГ-12 — это первичный документ бухгалтерского учета, на основании которого заказчик принимает закупленные у поставщика товарно-материальные ценности. В статье вы сможете узнать, что такое унифицированная форма ТОРГ 12, скачать бланк и заполненный образец.

Когда нужно заполнять ТОРГ-12

Поставка закупленных товарно-материальных ценностей оформляется с помощью накладной ТОРГ-12. Готовит этот документ поставщик. Если у приобретенных товаров предусмотрен НДС, то заказчику дополнительно передается и счет-фактура.

Для поставщика эта накладная представляет собой документ, согласно которому производится списание и реализация товарно-материальных ценностей. Для заказчика наоборот — это подтверждение закупки ТМЦ и основание для их постановки на учет. Разработана унифицированная форма накладной торг 12, бланк скачать excel бесплатно вы сможете далее в статье, он пригодится в работе.

Какой бланк использовать для заполнения

Формальный вид и правила заполнения регулируются Постановлением Госкомстата РФ от 25.12.1998 № 132. Однако если у поставщика возникнет необходимость в корректировке действующего бланка, например, в добавлении новых реквизитов, строк и колонок, то, в соответствии с ч. 4 ст. 9 закона № 402-ФЗ от 06.12.2011, он может внести дополнения в унифицированную форму или же воспользоваться самостоятельно разработанным бланком. Ниже представлена актуальная товарная накладная ТОРГ-12, бланк скачать Excel можно бесплатно.

Удалять реквизиты из унифицированной формы запрещено!

Порядок заполнения накладной

Документ составляется поставщиком в двух экземплярах — по одному экземпляру для каждой стороны. Если отгрузка товара осуществляется при помощи услуг транспортной компании, то необходимо подготовить и третий экземпляр.

С 01.07.2017 разработан и утвержден электронный формат: накладная ТОРГ 12 онлайн (Приказ ФНС от 30.11.2015 № ММВ-7-10/[email protected]). Передача производится по телекоммуникационным каналам связи, что позволяет оперативно предоставить первичную документацию по требованию как заказчика, так и налогового инспектора. Оформить документ онлайн можно при помощи специализированных бухгалтерских сервисов и ресурсов.

В товарной накладной ТОРГ 12, образец которой можно скачать в конце статьи, необходимо в обязательном порядке заполнить реквизиты, отраженные в ст. 9 402-ФЗ. Расскажем, как оформить ТОРГ 12 (скачать бланк Excel мы предлагали выше) в соответствии с правилами, принятыми в 2020 году.

Шаг 1. Первым шагом заполнения необходимо присвоить накладной порядковый номер и указать дату.

Шаг 2. Заполнить контактные данные поставщика («Продавец») и заказчика («Покупатель»). Затем вносится «Основание» — контракт (догов

Заполнить накладную ТОРГ-12 онлайн и бесплатно — Контур.Бухгалтерия

4,7

средняя

из 98 оценок

Сформировать, оформить и выставить накладную онлайн можно беcплатно на нашем сайте. ИП и ООО могут выставить накладную ТОРГ-12 без ограничений. Процедура выставления накладной очень проста: ниже читайте пошаговую инструкцию по формированию и отправке накладной онлайн с нашего сайта.

Создание накладной онлайн представлено Контур.Бухгалтерией — онлайн-сервисом для ведения учета, расчета зарплаты и отправки отчетности через интернет. Если у вас еще нет бухгалтера, то вы всегда можете обратиться за помощью к проверенным партнерам СКБ Контур. Оставить заявку!

Инструкция по использованию онлайн-сервиса выставления накладных

- Шаг 1: Чтобы сделать товарную накладную, заполните реквизиты продавца и покупателя по ИНН или вручную. При необходимости добавьте реквизиты грузоотправителя и грузополучателя. Поставьте номер накладной.

- Шаг 2: Если в накладной несколько товаров, добавьте дополнительные строчки с товарами.

- Шаг 3: Сохраните накладную. Теперь ее можно распечатать либо отправить по почте.

Выставляйте накладные онлайн у нас

Удобство

Печатайте и отправляйте документы из сервиса. Экономьте время.

Надежность

Ваши накладные не попадут в чужие руки: после отправки они автоматически удаляются

Простота

Создать накладную онлайн в сервисе может даже новичок, знания в бухучете не нужны

Быстрота

Заполним реквизиты автоматически по ИНН, мгновенно оценим контрагентов

Экономия

Не нужно тратить бумагу, устанавливать дополнительные платные программы

Доступность

Пользуйтесь сервисом в любой точке мира, где есть интернет

Товарная накладная ТОРГ-12 — это документ, являющийся основанием для передачи от одной организации к другой товарно-материальных ценностей. В товарной накладной ведется учет соответствующих операций.

Накладная на товар формируется в бумажном и электронном виде.

Если у вас еще нет бухгалтера, то вы всегда можете обратиться за помощью к проверенным партнерам СКБ Контур. Оставить заявку!

Скачайте пример заполненной накладной и пустой бланк

Попробуйте другие наши сервисы

Расчет пособия по беременности и по уходу за ребенком

Расчет отпускных по нормам законодательства

Расчет пособия по временной нетрудоспособности

Письмо-декларациядля таможенного оформления в Индии — заполните и подпишите шаблон PDF для печати

Каким должен быть формат рекомендательного письма работодателя для иммиграционной службы Канады? Есть ли образец шаблона, который работает?

Привет товарищи! Иногда бывает сложно составить рекомендательное письмо для иммиграции, особенно если вы не знаете, с чего начать.Но не стоит об этом беспокоиться. Вам следует провести расследование и узнать как можно больше информации о его написании. Существует перечень требований, по которым будущего иммигранта следует характеризовать как ответственного, законопослушного, трудолюбивого. Они также должны рассказать о вашем опыте и ваших хороших качествах. Такой порядок поможет вам составить такое письмо на достойном уровне: • найдите пример, он даст вам представление обо всем процессе • есть шаблоны для написания, но ваше письмо будет более профессиональным, если вы сделаете его с соблюдением требований • вы должны понимать, что рекомендательное письмо должно быть положительным. Составить такое письмо не так уж и сложно, вам просто нужно следовать правилам.

Что такое декларация импортера при таможенном оформлении импортного груза?

Документы, необходимые для таможенного оформления импорта в Индии. Это одна из важных статей в экспортной и импортной торговле. Какие документы необходимы для таможенного оформления импорта? Один из часто задаваемых вопросов — «документы, необходимые для таможенного оформления импорта», в отличие от других статей, я не могу предоставить «краткое» решение по этой статье о документах, необходимых для таможенного оформления импорта.Я объясню причину этого. Прежде всего, позвольте уточнить: документы, необходимые для оформления ввоза на все товары, неодинаковы. Однако мы можем обсудить общие документы, необходимые для таможенного оформления импорта в странах-импортерах. Я предоставлю вам некоторую общую информацию о документации для таможенного оформления импорта, из которой вы сможете составить общее представление по этому поводу. Надеюсь, эта информация поможет вам узнать больше о документах, необходимых для оформления импорта в целом.Поскольку различные виды товаров ввозятся из разных стран, полный перечень документов для процедуры таможенного оформления импорта не может быть предоставлен. Более того, разные страны имеют свою собственную политику, в свою очередь, разные процедуры и формальности для таможенной очистки. Каждый продукт при импорте и экспорте классифицируется под кодовым номером, принятым во всем мире, который называется номером ITC. Между правительствами разных стран могут быть двусторонние соглашения об импорте и экспорте. Импорт и экспорт из таких стран могут иметь исключения в документации для экспортной и импортной очистки.Однако существуют юридические документы, общие документы и специальные документы на основе товаров, необходимые для выполнения импортных таможенных процедур. Давайте обсудим некоторые общие документы, необходимые для процедур таможенного оформления импорта и формальностей в некоторых странах-импортерах. ввоз является одним из основных импортных документов для таможенного оформления импорта. Как объяснялось ранее, Bill of Entry — это юридический документ, который должен быть подан ЦДХ или Импортером, должным образом подписанный. Ввозной накладной является одним из показателей «общего объема денежных переводов страны», регулируемых Резервным банком и таможенным департаментом.Ввозная накладная должна быть подана в течение тридцати дней с момента прибытия товаров на таможню. После подачи накладной вместе с необходимыми ввозными таможенными документами оценка и проверка товаров проводятся соответствующим таможенным служащим. После завершения импортных таможенных формальностей на основании такой накладной выдается «приказ о выдаче». Как только импортер или его уполномоченный таможенный агент получит «приказ о выдаче» от соответствующего таможенного должностного лица, импортированные товары могут быть вывезены с таможни.После уплаты необходимых импортных сборов, если таковые имеются, перевозчику товаров и хранителю груза, товары могут быть вывезены с таможенной территории на место импортера. Для дальнейшего ознакомления: Как подать онлайн-заявку на въезд? Как подать заявку на въезд вручную? Может ли накладная быть подана до прибытия товаров в пункт назначения? Коммерческий счет-фактура. Счет-фактура является основным документом в любых деловых операциях. Счет-фактура — это один из документов, необходимых для таможенного оформления импорта для оценки стоимости соответствующим должностным лицом таможни.Оценочная стоимость рассчитывается на основании условий доставки товаров, указанных в коммерческом счете-фактуре, выставленном импортером на таможне. Я объяснил метод расчета оценочной стоимости в другой статье того же веб-блога. Соответствующий оценщик проверяет соответствие стоимости, указанной в коммерческом счете, фактической рыночной стоимости тех же товаров. Этот метод проверки сотрудником таможенной службы предотвращает мошеннические действия импортера или экспортера путем выставления завышенных или заниженных счетов.Таким образом, счет-фактура играет ключевую роль в оценке стоимости в процедурах таможенного оформления импорта. Подробнее: Как подготовить коммерческий счет-фактуру? Содержание коммерческого счета-фактуры. Разница между счетом-проформой и коммерческим счетом-фактурой. Сколько типов накладных на въезд в Индию? Коносамент / авианакладная: BL / AWB является одним из документов, необходимых для таможенного оформления импорта. Коносамент при морской перевозке или авианакладная при воздушной перевозке — это документ перевозчика, который необходимо подавать вместе с таможня для целей таможенного оформления импорта.Коносамент или авианакладная, выданная перевозчиком, содержит подробную информацию о грузе с условиями доставки. Я подробно обсудил коносамент и авианакладную отдельно на этом сайте. Вы можете просмотреть эти статьи, чтобы получить глубокие знания о документах, необходимых для таможенного оформления импорта. Подробнее о: Различные типы коносамента Когда выдавать коносамент? Важность коносамента. Лицензия на импорт Как я уже упоминал выше, импортная лицензия может потребоваться в качестве одного из документов для процедур и формальностей импортного таможенного оформления для определенных продуктов.Эта лицензия может быть обязательной для импорта определенных товаров в соответствии с указаниями правительства. Импорт таких конкретных продуктов мог время от времени регулироваться правительством. Таким образом, правительство настаивает на получении лицензии на импорт в качестве одного из документов, необходимых для таможенного оформления импорта для ввоза этих материалов из других стран. Страховой сертификат Страховой сертификат является одним из документов, необходимых для процедур импортной таможенной очистки. Страховое свидетельство является подтверждающим документом против декларации импортера об условиях поставки.Страховой сертификат при импортном отправлении помогает таможенным органам проверить, включает ли цена продажи страхование. Это необходимо для определения оценочной стоимости, которая определяет размер импортной пошлины. Заказ на покупку / Аккредитив Заказ на покупку является одним из документов, необходимых для таможенного оформления импорта. Заказ на поставку отражает почти все условия договора купли-продажи, что позволяет сотруднику таможни подтвердить оценку стоимости. Если импортная партия отправляется по аккредитиву, импортер может представить копию аккредитива вместе с документами для таможенного оформления импорта.Также прочтите «Как работает аккредитив?» Техническая документация, литература и т. Д. Для конкретных товаров, если таковая имеется. Техническая документация, литература по импортируемым товарам или любые другие аналогичные документы могут потребоваться в качестве одного из документов для таможенного оформления импорта некоторых конкретных товаров. Например, если оборудование импортируется, вместе с импортными документами может быть приложена техническая запись или литература, объясняющая его функции. Этот документ помогает таможенникам определить точную рыночную стоимость такого импортного оборудования, в свою очередь, помогает при оценке стоимости.Промышленная лицензия, если таковая имеется Копия промышленной лицензии может потребоваться при импорте определенных товаров. Если Импортер заявляет о каких-либо льготах при импорте в соответствии с руководящими указаниями правительства, такая промышленная лицензия может быть предоставлена для использования этой выгоды. В таком случае копию промышленной лицензии можно подать в таможенные органы в качестве одного из документов для оформления импорта. Регистрация и свидетельство о членстве, если таковое имеется Для того, чтобы воспользоваться освобождением от импортных пошлин государственными органами в отношении определенных товаров, предъявление RCMC таможенным органам является одним из требований для таможенного оформления.В таких случаях импортер должен предоставить свидетельство о регистрации членства вместе с документами о таможенном оформлении импорта. Отчет об испытаниях, если таковой имеется. Таможенные служащие не смогут определить качество импортируемых товаров. Для оценки стоимости таких товаров должностное лицо таможни может взять образец таких импортируемых товаров и организовать отправку для тестирования в уполномоченные государством лаборатории. Соответствующий сотрудник таможни может завершить оценку таких товаров только после получения такого протокола испытаний.Таким образом, отчет об испытаниях является одним из документов при импортном таможенном оформлении и формальностях для некоторых конкретных товаров.DEEC / DEPB / ECGC или любых других документов для налоговых льгот, если импортер предоставляет какие-либо освобождения от пошлин в отношении импортируемых товаров по различным схемам, таким как DEEC / DEPB / ECGC и т. Д. ., такая лицензия предоставляется вместе с другими документами по таможенному оформлению импорта. Центральный акцизный документ, если таковой имеется Если импортер пользуется какой-либо центральной акцизной льготой на импортируемые товары, документы, относящиеся к ним, должны быть представлены вместе с другими документами по таможенному оформлению импорта.Декларация GATT / DGFT. В соответствии с руководящими принципами правительства Индии каждый импортер должен подать декларацию GATT и декларацию DGFT вместе с другими импортными документами таможенного оформления в таможню. Декларация GATT должна быть подана Импортером в соответствии с условиями Генерального соглашения по тарифам и торговле. Любые другие специальные документы, кроме вышеупомянутых Помимо вышеупомянутых документов, импортер должен подать дополнительные документы, если они требуются в соответствии с руководящими принципами правительства. / таможня при ввозе специфических товаров.Я надеюсь, что смогу объяснить вам общее представление о документах, необходимых для процедур и формальностей таможенного оформления импорта.

Нужно ли платить GST за экспорт программных услуг клиенту из Австралии?

Все о GST на экспорт программного обеспечения Налог на товары и услуги (GST): GST — это полный механизм, позволяющий объединить многочисленные косвенные налоги под одной крышей и таким образом рационализировать всю налоговую систему.GST включает центральный налог на товары и услуги (CGST), интегрированный налог на товары и услуги (IGST), государственный налог на товары и услуги (SGST), налог на товары и услуги союзной территории (UTGST). Когда какие-либо продажи совершаются в пределах штата, то в качестве налогов GST применяются CGST и SGST / UTGST. Когда покупка / продажа пересекает границу штата, применяется IGST. Предложение с нулевой ставкой Предложение с нулевой ставкой означает экспорт товаров или услуг или поставка товаров или услуг в особую экономическую зону Типы бизнес-организаций Бизнес-организации и операции могут быть разных типов.Одна из них, которую мы здесь рассматриваем специально, — это неволи. Кэптивные единицы — это те, которые контролируются и управляются материнской компанией, расположенной за границей. Что бы ни делало индийское подразделение, это только для родителей-иностранцев. Все услуги индийской компании потребляет материнская компания. Таким образом, он работает как бэкэнд-офис и, следовательно, называется кэптивным подразделением. Другой формой организации, рассматриваемой здесь, является независимая организация, которая экспортирует программные услуги своим клиентам, находящимся за границей.Разница в том, что такие независимые организации не обслуживают только одну материнскую компанию и не работают в качестве бэкэнд-офиса только для одного клиента. Налоговое событие / время SupplyTaxable событие означает момент времени, когда предоставление услуги будет облагаться налогом. В случае такого экспортера услуг точкой налогообложения будет: Место поставки Поскольку услуга экспортируется из Индии, здесь поставка не будет местом потребления услуги, а будет местом фактического предоставления услуги. сервис i.е. Индия. Например. Услуга предоставляется из офиса в Дели и экспортируется напрямую материнской компании, расположенной в США, или клиенту, находящемуся в США, местом поставки будет Дели. Если несколько мест в Индии используются для предоставления такой услуги иностранной компании, точка предоставления услуги будет местом, откуда выставляется счет. В случае, если место поставки невозможно идентифицировать, то местом поставки будет место, которое наиболее напрямую связано с такой поставкой. Требование к регистрации Если индийский поставщик услуг уже зарегистрирован по налогу на услуги, миграция должна быть произведена до 30.06.2017 или с 01.07.2017 в соответствии с положениями или договоренностями, принятыми Правительством. Если существует более одного места предоставления таких услуг, все они должны быть зарегистрированы в рамках GST с одинаковым PAN, но с другим государственным GSTIN. IEC (Кодекс импорта и экспорта) должен быть упомянут при регистрации в рамках GST. У такого места оказания услуг должно быть разумное постоянное представительство, откуда могут предоставляться услуги. Регистрация требуется только для тех мест, откуда производятся поставки.Экспорт услуги Программного обеспечения не входит в состав схемы, поэтому необходимо проводить регулярную регистрацию. Обязательная регистрация требуется для экспортеров по GST, даже если товарооборот составляет менее 20 лакхов. Стоимость поставки Стоимость поставки — это стоимость сделки, по которой выставляются счета. Эта сумма транзакции может включать в себя непредвиденные расходы, такие как упаковка, комиссионные, проценты или пени / штраф за просрочку платежа или субсидии, но не включать налог на товары и услуги. Кроме того, скидка в счетах-фактурах, определенная после поставки, не может быть уменьшена от стоимости транзакции.Если стоимость транзакции не поддается определению, особенно в случае предоставления услуг по экспорту программного обеспечения иностранной материнской компании, необходимо обратиться к положениям о трансфертном ценообразовании. Следовательно, исследование трансфертного ценообразования играет важную роль и должно проводиться вовремя с помощью соответствующих консультаций. Потребление услуг Потребление исходящих услуг здесь будет на иностранной территории. Потребление, которое на самом деле должно рассматриваться, будет входящими поставками, которые будут действовать как входящие, а уплаченный входящий налог может быть востребован в качестве возврата.Входящие поставки — это поставки товаров или услуг, полученные от поставщика для выполнения услуги по экспорту программного обеспечения. INPUTInput означает все те услуги и материалы, которые используются непосредственно для оказания услуги. В данном сценарии некоторыми примерами входных данных могут быть: Интернет-центр, канцелярские товары, расходные материалы, рабочая сила, охрана, ежегодное техническое обслуживание, обслуживание компьютеров, страхование сотрудников. Важно отметить, что существуют различные входные данные, для которых входной кредит недоступен.К таким ресурсам относятся: автомобили, продукты питания и напитки, уличное питание, косметические процедуры, медицинские услуги, косметическая и пластическая хирургия Членство в клубе, оздоровительный и фитнес-центр, аренда такси, страхование жизни и медицинское страхование. отпуск, такой как отпуск или концессия на поездку на домНалоги, уплачиваемые поставщикам, подпадающим под систему взимания сборов, любые товары или услуги, используемые для личного потребления Товары или услуги, утерянные, украденные, уничтоженные, списанные или утилизированные в виде подарков или бесплатных образцов. Налоги, уплаченные по распоряжению департамента за умышленное неисполнение обязательств. , конфискация или задержание в пути. Конфискация и задержание в пути применяются в случае товаров, следовательно, они не применимы в данном сценарии экспорта программных услуг. Следует отметить, что предварительный налоговый кредит будет разрешен до 20 октября после окончания финансового года, в котором такие предварительный налоговый кредит или подача годовой декларации, в зависимости от того, что будет сделано раньше.Последний срок представления годовой отчетности по форме GSTR -9 — 31 декабря после окончания финансового года. Рекомендуется подавать годовой отчет до 20 октября, чтобы исключить случайную потерю кредита. входящего налога будет доступна только для части, фактически используемой для такого бизнеса по экспорту услуг. Если входящие товары или услуги используются для освобожденных товаров или услуг, то такая часть не будет разрешена в качестве входящего кредита.В данном сценарии услуги по экспорту программного обеспечения имеют нулевой рейтинг и не освобождаются от налога, следовательно, входная часть этих услуг с нулевым рейтингом будет разрешена для зачета из обязательств по выходному налогу. Однако, поскольку нет обязательств по выходному налогу, такие затраты будут возмещены. Поступление капитальных товаров Капитальные товары — это те товары, которые капитализируются в книге счетов и не являются краткосрочными по своему характеру. Когда такие капитальные товары приобретаются, покупатель платит на них акциз / НДС. В соответствии с настоящим законом зачет таких уплаченных налогов или сборов предоставляется через два года под 50% каждый.Вся сумма уплаченной пошлины / налога регистрируется в полном объеме, однако при погашении обязательства по исходящему налогу 50% входящего кредита на капитальные товары доступны для зачета. Однако в GST 100% кредит разрешен во время покупки . Если по налоговой составляющей капитальных товаров была заявлена амортизация, предварительный налоговый кредит такой налоговой составляющей не допускается. Механизм обратного начисления (RCM) Механизм обратного начисления применяется ко всем лицам, зарегистрированным в рамках GST. Любое лицо, зарегистрированное в GST, получает услуги или материалы от незарегистрированного лица, тогда такое зарегистрированное лицо должно заплатить соответствующий налог GST за такие услуги ввода или ввода.Такая обратная уплата налогов получателем поставки называется механизмом обратной оплаты. Плательщик получает кредит в размере уплаченного налога в обратном порядке. В данном сценарии, поскольку поставка имеет нулевую ставку, следовательно, налог, уплаченный по обратному начислению, будет возмещен. Импортированные услуги, которые используются для целей предоставления услуги экспорта программного обеспечения, покрываются механизмом обратной начисления, что указывает на то, что GST на услуги импорта должен быть выплачиваться по обратному начислению. Если налог на такие импортные услуги был уплачен полностью до даты введения GST, то после даты GST налог не взимается.Однако, если оплата не была произведена или произведена частично, то любой платеж, уплаченный после внедрения GST, будет облагаться налогом в соответствии с положениями GST. Дистрибьютор входных услуг (ISD) Бывают ситуации, когда бизнес ведется из разных мест. Однако только один офис получает все счета за входящие товары и услуги. Налог, уплачиваемый указанным офисом за такие услуги, затем распределяется между другими рабочими офисами в соответствии с их вкладом в предоставление услуг по экспорту программного обеспечения. Этот офис, который распределяет предварительный налоговый кредит (ITC), называется дистрибьютором входных услуг (ISD).Важные моменты для ISD: для распределения такого кредита необходимо, чтобы все офисы были зарегистрированы под одним и тем же PAN, и ISD должен быть зарегистрирован как ISD при регистрации в GST. Обязательная регистрация ISD требуется в режиме GST. GST Возврат ISD будет GSTR-6, который должен быть подан до 13 числа следующего месяца. Другой офис, которому ISD распределяет кредит, должен принять или отклонить такой кредит в период с 15 по 17 число следующего месяца. Ввод кредита, доступного от услуг, полученных до этого дня В случае реализации GST и счетов, полученных после указанной даты, такой входной кредит подлежит распределению.Условия распределения кредита ISD: ISD может распределять кредит по документу. Избыточный кредит не должен распределяться. Кредит, относящийся к определенному офису, должен быть распределен только этому офису. Если существует более одного офиса, которому кредит предоставляется. должны быть распределены, то пропорциональное распределение должно производиться на основе оборота. Выставление счетов Выставление счетов для поставщиков услуг экспорта программного обеспечения не является большой проблемой, поскольку положения те же, однако только формат был изменен. Для лучшего понимания в конце этой книги прилагается черновой формат.Следует понимать лишь несколько основных частей: Код учета услуг (SAC): это код, который присваивается каждому типу услуг. В зависимости от точной классификации услуги, она должна быть указана в счете-фактуре. Тип GST: Формат счета-фактуры включает CGST, SGST и IGST в качестве отдельных столбцов для заполнения налоговой части. Здесь ничего не будет упоминаться, поскольку услуги по экспорту программного обеспечения имеют нулевой рейтинг. Используемый текст: «Поставка, предназначенная для экспорта при оплате IGST» — если IGST была оплачена при экспорте.«Поставка предназначена для экспорта по облигации или письму-обязательству без оплаты IGST» — если IGST не был уплачен Уплата налогов Несмотря на то, что в этом сценарии обязательства по исходящему налогу не принимаются во внимание, поскольку услуга экспорта программного обеспечения имеет нулевой рейтинг, однако налоговые платежи могут возникнуть на счете из: Проценты, пени за просрочку платежа или любые другие платежи, налоги, проценты, штрафы, назначенные сотрудником отдела GST Обратный сбор Возврат Понимание механизма возврата очень важно в бизнесе экспортных услуг. Причина в том, что такие услуги имеют нулевую ставку, однако налог на вводимые ресурсы подлежит возмещению.Был разработан надлежащий метод получения возмещения за каждый месяц. Для беспрепятственного возмещения необходимо понять следующие моменты: Электронная кассовая или кредитная книга содержит подробную информацию о налогах, процентах, штрафах, сборах и т. Д., Уплаченных или подлежащих уплате. Остаток после вычета подлежащих уплате и уплаченных налогов может подлежать уплате или возмещению. Возврат можно запросить, представив декларации, как указано. Документы, подтверждающие, что оплата таких вложений была произведена и такое налоговое бремя не было передано покупателю.Если такой возврат меньше рупий. 2 лакха, декларации на месте такой документации будет достаточно для этой цели. Офицер департамента, называемый специалистом по оценке, возместит 90% от общей суммы возмещения на временной основе до утверждения полного возмещения на основе оценки документов. Такая полная оценка будет произведена в течение 60 дней с даты получения заявления сотрудником. Распоряжение об этом возмещении будет передано в ФОРМЕ GST RFD -04. Возврат будет выплачен непосредственно заявителю путем выдачи уведомления о платеже в ФОРМА GST RFD -05.Если было допущено невыполнение обязательств при подаче деклараций или уплате любого налога, процентов и т. Д., Должностное лицо может задержать выплату возмещения, а также может вычесть любые налоги, проценты, штрафы из суммы возмещения до выплаты такого возмещения. Заказ будет в ФОРМЕ GST RFD-06. Если весь возврат полностью скорректирован с учетом таких незавершенных требований, такие детали будут доступны в Части А ФОРМЫ GST RFD-07. Если должностное лицо считает, что возмещение осуществляется заявлено мошенничеством, и этот вопрос находится на рассмотрении в вышестоящих инстанциях, вся сумма возмещения будет приостановлена.Такой порядок будет доступен в Части B ФОРМЫ GST RFD-07. Если после судебного разбирательства возникнет вопрос о предоставлении возмещения, удержанная сумма возмещения будет выплачена с процентами максимум до 6%. Соответствующая дата, с которой будет осуществлено возмещение. Правомочны будут считаться: дата получения платежа, если услуги оказаны до получения платежа; дата выставления счета-фактуры, если платеж получен как аванс до выставления счета; когда возмещение возникает в результате любого распоряжения властей или суд и заявление о возмещении подано после такого приказа, то же самое должно быть выплачено с процентами до 9%, если возмещение не выплачено в течение 60 дней с момента подачи такого заявления.Если такие услуги экспортируются, для подтверждения экспорта услуг необходимо получить сертификат STPI. Услуги, предоставленные объектам в Особой экономической зоне, должны рассматриваться так же, как экспорт. Следует отметить, что при оказании такой услуги СЭЗ определенное должностное лицо СЭЗ удостоверяет получение услуг. Этот сертификат должен храниться в учете для целей возврата. Документы, необходимые для возврата: выписка, содержащая номер и дату счетов-фактур, свидетельство о банковской реализации или свидетельство о внутреннем переводе из-за границы.Услуги, оказываемые в особой экономической зоне — заявление, содержащее количество и дату счетов-фактур, свидетельства об одобрении и реквизиты платежа, а также подтверждение. Поставщик таких программных услуг. Декларация о том, что бремя налогов, процентов или любой другой суммы, заявленной в качестве возмещения, не было передано какому-либо другому лицу, если сумма возмещения составляет менее 2 лакхов. осведомленность читателя: — Сертификат дипломированного бухгалтера или бухгалтера по расходам должен быть приложен к форме GST RFD — 01, который будет подтверждать, что налоговое бремя, заявленное в качестве возмещения, не было передано никакому другому лицу.Такой сертификат требуется в случае, если сумма возмещения превышает 2 лакха. Однако в случае поставок с нулевой номинальной стоимостью такой сертификат не требуется. Когда наступает срок возмещения в соответствии с постановлением органа или суда, номер ссылки заказа и его копию. В случае поставки без уплаты налога по облигации или письму-обязательству, то есть с уплатой интегрированного налога на товары и услуги или без нее, возврат предналогового кредита предоставляется по следующей формуле: Сумма возмещения = (Оборот поставки услуг с нулевой ставкой) x Чистый ИТЦ ÷ Скорректированный общий оборот Где — «Сумма возмещения» означает максимальный приемлемый возврат; период; «Оборот поставки услуг с нулевой ставкой» означает стоимость услуги программного обеспечения, предоставленной без уплаты налога по облигации или гарантийному письму, рассчитываемая следующим образом: -Поставка услуг с нулевой ставкой — это общая сумма оплаты суммы, полученные в течение периода за такую поставку услуг и завершенную поставку услуг, за которую была получена предоплата в любом периоде, предшествующем соответствующему периоду. За вычетом авансов, полученных за услуги, по которым поставка услуг не была завершена в течение соответствующего периода; Общий оборот »означает оборот услуг по программному обеспечению, за исключением оборота освобожденных поставок.Это определение скорректированного общего оборота было изменено с учетом ограниченного объема темы. Подтверждение подачи заявки на возврат появится в ФОРМЕ GST RFD -02 на портале и будет доступно для просмотра заявителю в течение 3-15 дней. Если есть какие-либо недостатки, такие недостатки будут отражены в ФОРМЕ GST RFD — 03 на портале. Предоставление возмещения осуществляется при условии отказа от судебного преследования заявителя за уклонение от уплаты налогов на сумму более 2,5 крор за предыдущие 5 лет.Если должностное лицо или орган убеждены, что возмещение частично или полностью недопустимо, в ФОРМЕ GST RFD -08 будет выдано уведомление с просьбой представить свой ответ в ФОРМЕ GST RFD -09 в течение 15 дней. Таким образом, оформляя окончательный заказ в ФОРМЕ GST RFD-06, на портале ведется бухгалтерская книга для подлежащих оплате или доступных для использования кредитов. Механизм возмещения для работы путем дебетования или кредитования баланса бухгалтерской книги. Ведение базы данных, документов или записей: необходимо поддерживать базу данных для обеспечения бесперебойного потока данных наряду с обработкой и подачей любой информации в соответствии с Законом GST.Хотя полное обслуживание базы данных зависит от конкретного случая, тем не менее, основные моменты были выделены: Подробная информация о поставщике: имя, адрес, PAN, GSTIN, код HSN приобретаемых товаров, SAC (код учета услуг) услуг. Сведения о покупателе: имя, адрес, PAN, GSTIN, SAC (Код учета услуг) услуг. Резервное копирование всех записей, которые вводятся через программное обеспечение для бухгалтерского учета или посредством обслуживания таблиц Excel. Все счета на входящие поставки являются потребленными товарами или услугами, все счета-фактуры, выставленные клиентам, Кредитные авизо, дебетовые авизо, квитанции о получении, платежные ваучеры, ваучеры на возмещение Выполняется расчет для вычета налоговых обязательств по исходящему налогу и начисленного налогового кредита.В данном случае обязательство по исходящему налогу будет равно нулю. Все заявки на возврат и их полные файлы для обработки возврата, все виды связи с отделом GST. Сертификат от STPI (Software Technology Park of India) для утверждения экспорта программных услуг, Свидетельство о переводе денег за границу, все виды связи с клиентом в отношении предоставления услуг. Сертификат МЭК (Код импорта и экспорта), Банковские выписки и бухгалтерские книги должны поддерживаться в надлежащем состоянии и обновляться.Возвращаемые документы и сроки их подачи: S. № Возврат GST Цель Дата истечения 1. GSTR — 1 Исходящие поставки — это услуги программного обеспечения 10 числа следующего месяца 3. GSTR — 2 Поступающие поставки получены 15 числа следующего месяца 4. GSTR — 3-месячный возврат для вычета вычета выходного и входящего налога 20 числа следующего месяца 5. GSTR — 6 Возврат для дистрибьютора услуг ввода 13 числа следующего Месяц 5.GSTR — 9 Должен быть подан всеми лицами, подпадающими под действие GST31, декабрь следующего финансового года * Любое исправление / упущение может быть устранено только в следующем отчете. Кредит существующих вложений Кредит существующих вложений, лежащих на 30.06.2017, будет перенесен и может быть востребован, заполнив форму GST TRAN -1 до 30.09.2017. Как интегрировать с возвратом GST Ручная подача предусмотрена для подачи возвратов GST, при этом некоторая информация заполняется автоматически. Однако покупка признанного программного обеспечения для бухгалтерского учета и найм консультантов для ежемесячной проверки и регистрации очень предпочтительны. Несколько других важных фактов Предполагаемый экспорт означает экспорт в EOU / STPI / консульство / посольство и т. Д. Экспорт, поставку в особую экономическую зону и предполагаемый экспорт можно просмотреть в разделе тот же свет с некоторыми особенностями.После получения добровольной регистрации ее нельзя сдать в течение 1 года. После получения регистрации лимит освобождения в размере 20 рупий не применяется, то есть все положения должны выполняться в полном объеме. Деловая организация должна уполномочить человека для выполнения требований для облегчения использования с точки зрения подписей и другой части проверки, включая взаимодействие с отделом GST. Приложение — 1Form GST PMT — 01 — это реестр обязательств, в котором будут отражены обязательства в отношении налогов, процентов, пени, пени за просрочку платежа или любой другой подлежащей оплате суммы.Форма GST PMT — 02 покажет доступный входной налоговый кредит. Форма GST PMT — 03 будет использоваться сотрудником GST для принятия решения об отказе в возврате. Форма GST PMT — 04 будет использоваться для сообщения о любых несоответствиях в данных налоговых обязательств в GST Officer.Form GST PMT — 05 — это счет кассовой книги, на котором будут отображаться налоги, проценты, штрафы, пени за просрочку платежа или любую сумму, внесенную или уплаченную из них. Форма GST PMT — 06 будет генерировать запрос для ввода деталей платежа по налогам, процентам штраф, пошлина и др. Такой чаллан действителен в течение 15 дней.Форма GST PMT — 07, где платеж в соответствии с challan был списан из банка, но идентификационный номер challan не был сгенерирован, эта форма будет использоваться для отображения инициирования платежа. Приложение — 2Summary of Refund FormsSr. NoForm NumberContent1.GST RFD-01Заявление на возврат 2.GST RFD-02Подтверждение3.GST RFD-03Помощь о недостатках4.GST RFD-04Предварительный возврат средств5.GST RFD-05Предупреждение о платеже6.GST RFD-06Расчет о санкциях / отказе в возврате средств7.GST RFD-06Проценты за задержку возврата денег 7.GST RFD-06 заказ (такой же, как заказ на возврат) 8.GST RFD-07Заявка на полную корректировку санкционированного возмещения / ордер на удержание возмещения 9. GST RFD-08 Уведомление об отклонении заявки на возмещение 10. GST RFD-09 Ответьте, чтобы показать причину 11. GST RFD-10Заявление на возврат средств любым специализированным агентством ООН или Многосторонние финансовые учреждения и организации, консульства или посольства зарубежных стран и т. Д. Заявление об отказе от ответственности: приведенный выше контент был воспроизведен с профессионального веб-сайта, за исключением незначительных изменений.

.Учет грузов | Двойная бухгалтерия

Учет консигнации — это термин, используемый для обозначения механизма, при котором товары отправляются их владельцем (грузоотправителем) агенту (грузополучателю), который удерживает и продает товары от имени владельца за комиссию. Важно понимать, что агент никогда не владеет товаром .

Пример учета консигнации

И владелец, и агент ведут свои собственные записи, и учет консигнации будет отличаться для каждой стороны.Основные моменты, касающиеся консигнационного учета и грузов на консигнации, лучше всего проиллюстрировать на примере.

Предположим, грузоотправитель (владелец) соглашается передать товар грузополучателю (агенту) для продажи по консигнации. Грузоотправитель закупит товар и оплатит его доставленному грузополучателю. Получатель за комиссию в размере 10% организует распределение и продажу товара.

Отправитель (собственник) совершает следующие операции по приобретению и передаче товарной партии:

- Закупка товаров — 3000

- Перевозки и фрахт — 350

и получатель (агент) имеет аналогичные операции по сбору, хранению и продаже товаров:

- Ввозная пошлина — 200

- Коммерческие расходы — 300

- Выручка — 7000

Товары, переданные отправителем

Обычно товары приобретаются вместе с другими покупками и составляют часть инвентарных запасов отправителя.В журнале учета консигнационных товаров регистрируется перемещение товаров из запасов на счет консигнационных запасов, чтобы указать, что товары были отправлены агенту.

| Счет | Дебет | Кредит |

| Товарная накладная | 3 000 | |

| Опись | 3 000 | |

| Всего | 3 000 | 3 000 |

Журнал учета товарных запасов представляет собой перенос запасов с обычного счета товарно-материальных запасов на отдельный счет товарных запасов.Опись по-прежнему является собственностью отправителя, и получатель не делает никаких записей.

Грузополучатель не ввозит товар.

Грузоотправитель оплачивает расходы

Транспортно-транспортные расходы оплачивает отправитель.

| Счет | Дебет | Кредит |

| Счет накладной | 350 | |

| Кредиторская задолженность | 350 | |

| Всего | 350 | 350 |

Поскольку расходы относятся к партии товаров и представляют собой затраты на доставку товарно-материальных запасов к их нынешнему местонахождению и состоянию, они дебетуются на счет товарно-транспортных запасов.Запись по кредиту, как правило, относится либо к кредиторской задолженности, либо наличным деньгам в зависимости от условий, согласованных с поставщиком.

Грузополучатель не ввозит товар.

Грузополучатель оплачивает расходы

Получатель оплачивает импортную пошлину (200) и расходы по продаже (300) от имени отправителя.

| Счет | Дебет | Кредит |

| Личный кабинет грузоотправителя | 500 | |

| Кредиторская задолженность | 500 | |

| Всего | 500 | 500 |

Грузополучатель оплачивает расходы от имени грузоотправителя, поэтому на личном счете грузоотправителя делается дебетовая запись, представляющая денежные средства, причитающиеся грузоотправителем грузополучателю.Запись по кредиту, как правило, относится либо к кредиторской задолженности, либо наличным деньгам в зависимости от условий, согласованных с поставщиком.

Грузоотправитель не ввозит товар.

Получатель продает товар

Получатель продает товар от имени отправителя. В этом примере мы для простоты предположим, что товары продаются за наличные.

| Счет | Дебет | Кредит |

| Личный кабинет отправителя | 7 000 | |

| Денежные средства | 7 000 | |

| Всего | 7 000 | 7 000 |

Агент продал товар за наличные.Запись по кредиту ведется на личный счет отправителя и представляет собой сумму, которую получатель причитается отправителю, поскольку товары были проданы от его имени.

Грузоотправитель не ввозит товар.

Комиссия по учету грузополучателя

По договору консигнационного контракта грузополучатель имеет право на комиссию в размере 700 (7000 x 10%) и делает следующую запись в журнале учета консигнации.

| Счет | Дебет | Кредит |

| Личный кабинет отправителя | 700 | |

| Комиссионные доходы | 700 | |

| Всего | 700 | 700 |

Кредитовая запись на счете комиссионных доходов представляет собой доход, полученный грузополучателем от продажи консигнации.Сумма причитается отправителю и поэтому проводится по дебету лицевого счета отправителя.

Грузоотправитель не ввозит товар.

Счета получателя перед отправителем

Получатель теперь предоставляет отправителю сводку всех операций, которые он совершил в отношении груза. Этот отчет называется отчетом о продажах аккаунта.

| Выручка | 7 000 |

| Ввозная пошлина | 200 |

| Коммерческие расходы | 300 |

| Комиссия | 700 |

| Чистая прибыль | 5,800 |

Получатель теперь оплачивает остаток на лицевом счете отправителя (5 800) отправителю и выравнивает счет со следующей записью журнала

| Счет | Дебет | Кредит |

| Личный кабинет отправителя | 5,800 | |

| Денежные средства | 5,800 | |

| Всего | 5,800 | 5,800 |

Грузоотправитель не ввозит товар.

Грузоотправитель регистрирует консигнационные продажи и расходы

После получения Отчета о продажах от грузополучателя, грузоотправитель завершает учет консигнации путем учета продаж и расходов со следующей бухгалтерской записью.

| Счет | Дебет | Кредит |

| Выручка | 7 000 | |

| Товарная накладная (ввозная пошлина) | 200 | |

| Коммерческие расходы | 300 | |

| Комиссия | 700 | |

| Денежные средства | 5,800 | |

| Всего | 7 000 | 7 000 |

Важно отметить, что импортная пошлина в размере 200 списывается со счета товарно-материальных запасов партии товаров, поскольку это стоимость доставки товарно-материальных запасов к их текущему местоположению и состоянию, относящемуся ко всей партии, и ее необходимо учитывать при расчете себестоимость проданных товаров на следующем этапе.

Коммерческие и комиссионные расходы относятся только к проданным товарам и могут быть отнесены непосредственно на соответствующий счет расходов.

В этом простом примере дебетовая запись в наличные представляет собой денежный перевод от получателя с отчетом о продажах на счету, если бы получатель не отправил наличные одновременно, дебетовая запись поступила бы на личный счет получателя, представляя причитающиеся денежные средства ( дебиторская задолженность) от грузополучателя.

Грузополучатель не ввозит товар.

Грузоотправитель регистрирует консигнационную стоимость проданных товаров

Грузоотправитель теперь должен перенести стоимость проданных товаров со счета консигнационного запаса на счет стоимости проданных товаров.

| Счет | Дебет | Кредит |

| Себестоимость проданной продукции | 3,550 | |

| Счет накладной | 3,550 | |

| Всего | 3,550 | 3,550 |

В этом примере, когда все товарно-материальные запасы были проданы, сумма на счете товарно-транспортных запасов (3000 товарно-материальных запасов, 350 перевозки и фрахт и 200 импортных пошлин) переносится на счет стоимости проданных товаров.Если бы все товарно-материальные запасы не были проданы, тогда была бы передана только часть товарных запасов, а остаток представлял бы запасы, все еще находящиеся у получателя.

Грузополучатель не ввозит товар.

Чистый эффект от этих проводок резюмируется в меморандуме о прибылях и убытках ниже.

| Выручка | 7 000 |

| Покупки | 3 000 |

| Ввозная пошлина | 200 |

| Транспортно-грузовые | 350 |

| Себестоимость проданной продукции | 3,550 |

| Валовая прибыль | 3,450 |

| Коммерческие расходы | 300 |

| Комиссия | 700 |

| Операционные расходы | 1 000 |

| Чистая прибыль | 2,450 |

2,450 отражает прибыль, полученную грузоотправителем от этой партии.

Об авторе

Дипломированный бухгалтер Майкл Браун — основатель и генеральный директор Plan Projection. Он работал бухгалтером и консультантом более 25 лет и построил финансовые модели для всех типов отраслей. Он был финансовым директором или контролером малых и средних компаний, а также руководил собственным малым бизнесом. Он был менеджером и аудитором в Deloitte, большой бухгалтерской фирме 4, и имеет степень бакалавра наук Университета Лафборо.

Вам также может понравиться

.Концепция заграничного завода и установка связанных продаж

Работали с клиентом по производству потребительских товаров и услуг, базирующимся в Германии. В последнее время Заказчик решил внести изменения в модель цепочки поставок во всех бизнес-единицах в Европе. В связи с новой технологической моделью возникла потребность во внедрении функциональности Plant Abroad в Мариборе. В сотрудничестве с SAP в Мариборе внедряется пилотная версия функциональности Plant Abroad для управления процессом поставки и пополнения запасов в Мариборе.Поэтому я сделал попытку сформулировать концепцию Plants Abroad и связанных с ней продаж.

Заводы за рубежом Сценарий

- Комплексное конфигурационное решение для компаний в Европейском Союзе, у которых есть предприятия в другой европейской стране.

- Эта функция помогает присвоить заводам из разных стран одну балансовую единицу без необходимости иметь торговые организации в странах, где расположены заводы, и компания должна иметь регистрационные номера НДС в тех странах, где она обязана подавать декларации по НДС / Европейские продажи Объявления / Интрастат возвращается.

- Его можно активировать для решения налоговых вопросов для компаний, имеющих регистрационный номер плательщика НДС более чем в одной стране. Активация

- гарантирует, что регистрационный номер НДС правильно печатается на таких документах, как продажи, покупки, счета-фактуры, правильные регистрационные номера НДС используются для правильного расчета налогов, перемещение запасов между заводами правильно фиксируется для отчетности Intrastat.

- Эта функция помогает обрабатывать налоговые декларации для складов или центров продаж за рубежом с использованием внутренних балансовых единиц.т.е. налоговые декларации в иностранный налоговый орган, список продаж ЕС для другой страны ЕС.

- Для включения отчетов intrastat и НДС для иностранного регистрационного номера НДС.

- Для обеспечения перемещения запасов внутри компании и за границу. Эта функция помогает создать счет-фактуру завода за рубежом (вид документа WIA) для перемещения запасов между зарубежным заводом и отечественным заводом.

Пример: — Перемещение запасов между зарубежным заводом (склад в Мариборе) и отечественным заводом (склад в ГЕРМАНИИ).Две организации, зарегистрированные в качестве плательщика НДС, НЕМЕЦКАЯ компания должна отчитываться по НДС (приобретение товаров внутри сообщества и обратная оплата) и статистику торговли (Intrastat и отчетность по продажам). В счетах-фактурах для предприятий за рубежом отражается торговая статистика и НДС для немецкой компании — как AR (завод в Мариборе), так и AP (немецкая компания).

Настройка заводов за рубежом Функциональность:

- Путь IMG: SPRO-Финансовый учет — Глобальные настройки финансового учета — Налог на продажи и покупки — Основные настройки — Заводы за границей — Активировать заводы за границей.Поставьте галочку напротив вопроса: Заводы заграницей активированы

- Введите иностранные номера НДС. Путь IMG: SPRO-Финансовый учет — Глобальные настройки финансового учета — Налог на продажи и покупки — Основные настройки — Заводы за границей — Введите регистрационный номер НДС для заводов за границей

- Если в системе SAP активирована функция «Заводы за рубежом», в конфигурации «Установить глобальные параметры страны» станут доступны новые поля «Валюта страны» и «Обменный курс».Отчетная страна »появится на экране критериев выбора в отчете декларации НДС и в списке продаж ЕС. Отчет о декларации по НДС расширен и теперь отображает валюту конкретной страны для «Страна отчетности».