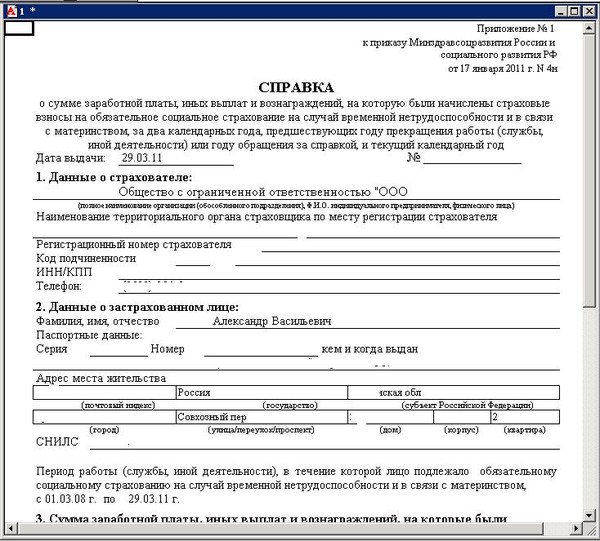

- Форма справки о сумме заработной платы с предыдущего места работы —

- Справка о сумме заработной платы за два календарных года. Форма 182н | Образец — бланк — форма

- Cправка 182н в 1С 8.3

- Сводка отчета № 16

- Учет компенсированных отсутствий — Инструменты учета

- Уход с работы | Налоговое управление Австралии

- [США] Отпуск по болезни и по семейным обстоятельствам — Справочный центр

- Льгота для малых предприятий

- Как рассчитывается размер квалифицированного отпуска?

- Как мне получить отпуск по болезни в качестве кредита?

- Примеры расчета налогового кредита

- Как мне зарегистрироваться в программе «Экстренный оплачиваемый отпуск в волне»?

- Как рассчитать среднее количество часов для сотрудника, занятого неполный рабочий день?

- Где я могу увидеть сумму кредита, которую я востребовал в Wave?

- Как ведется учет налоговых кредитов в Wave?

- Требования к отчетности

- Срок неисполнения

- Расширен дополнительный оплачиваемый отпуск по болезни в связи с COVID-19 в Калифорнии

- Запись в журнале начисления отпускных | Двойная бухгалтерия

- Обновленное уведомление о праве сотрудников на безопасный отпуск и отпуск по болезни должно быть предоставлено до 1 января 2021 г.

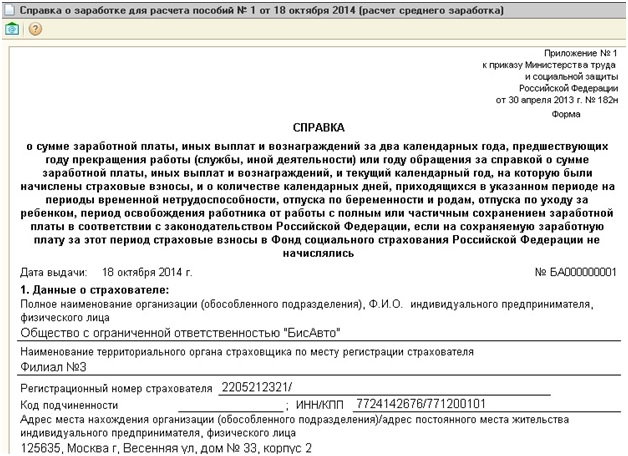

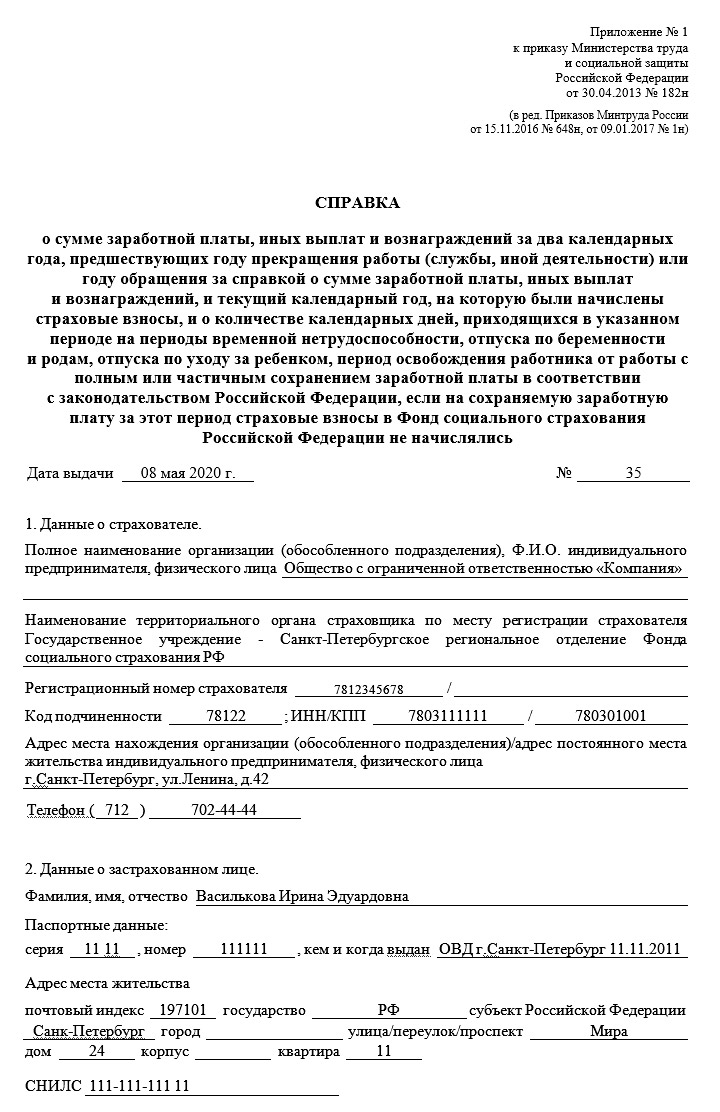

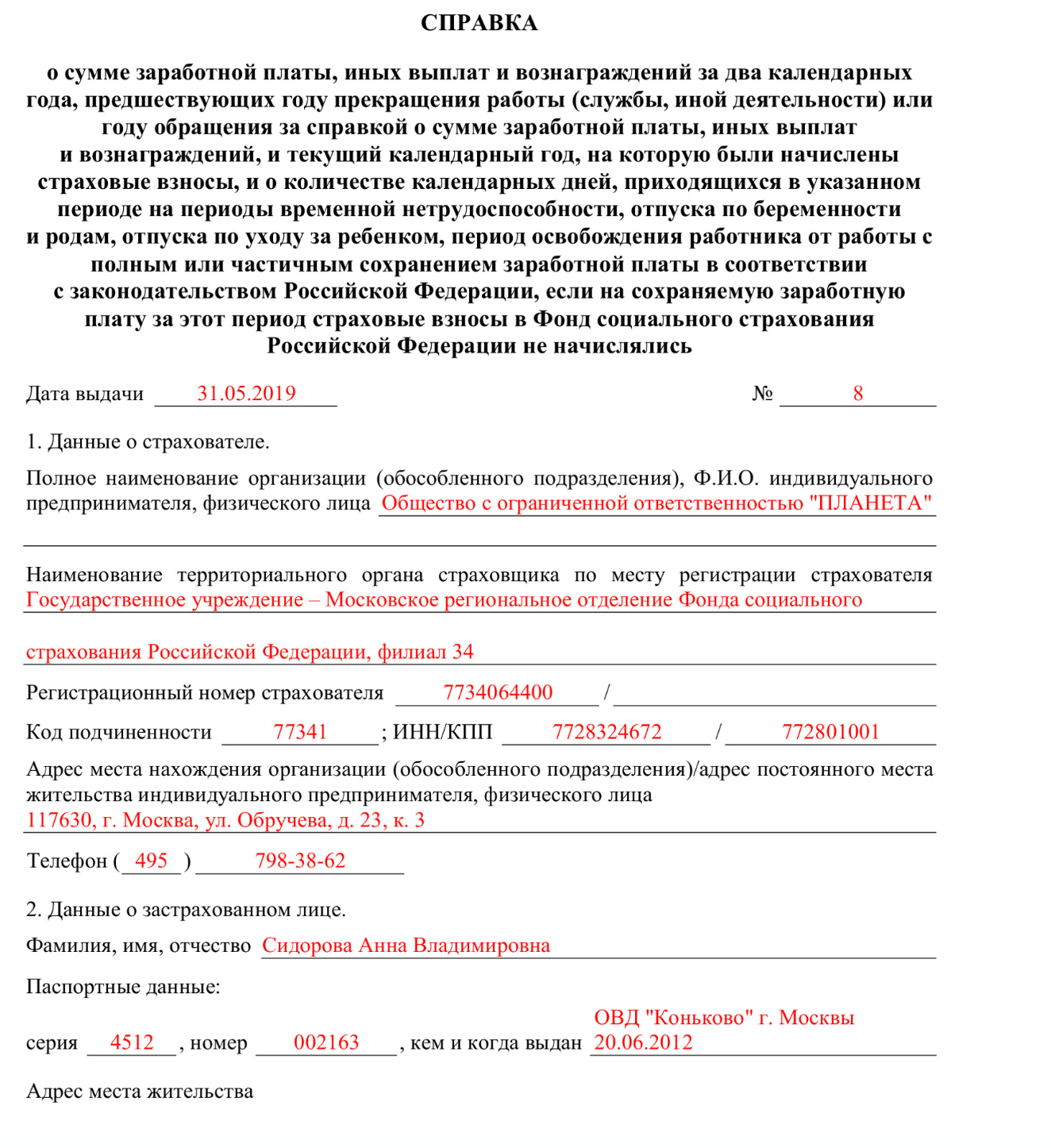

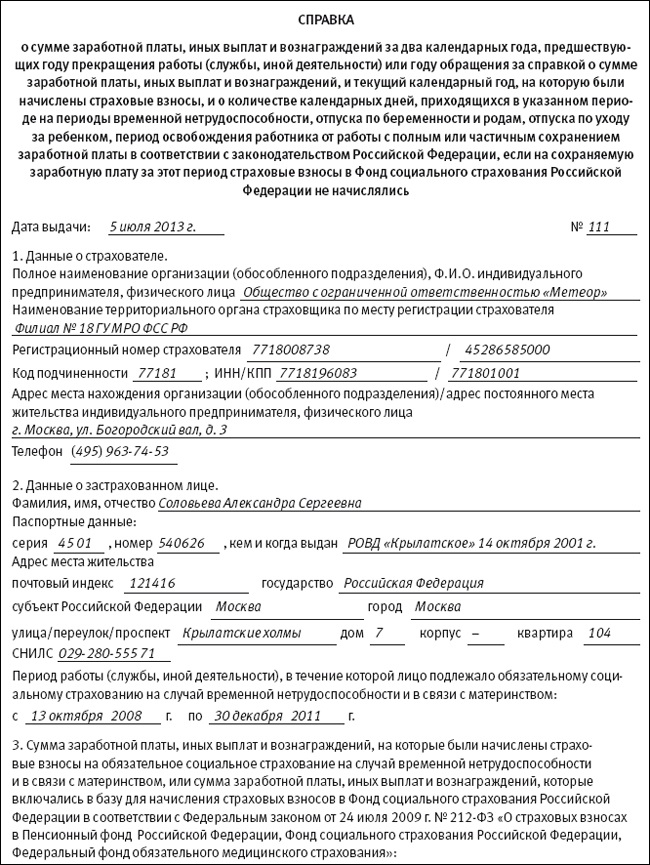

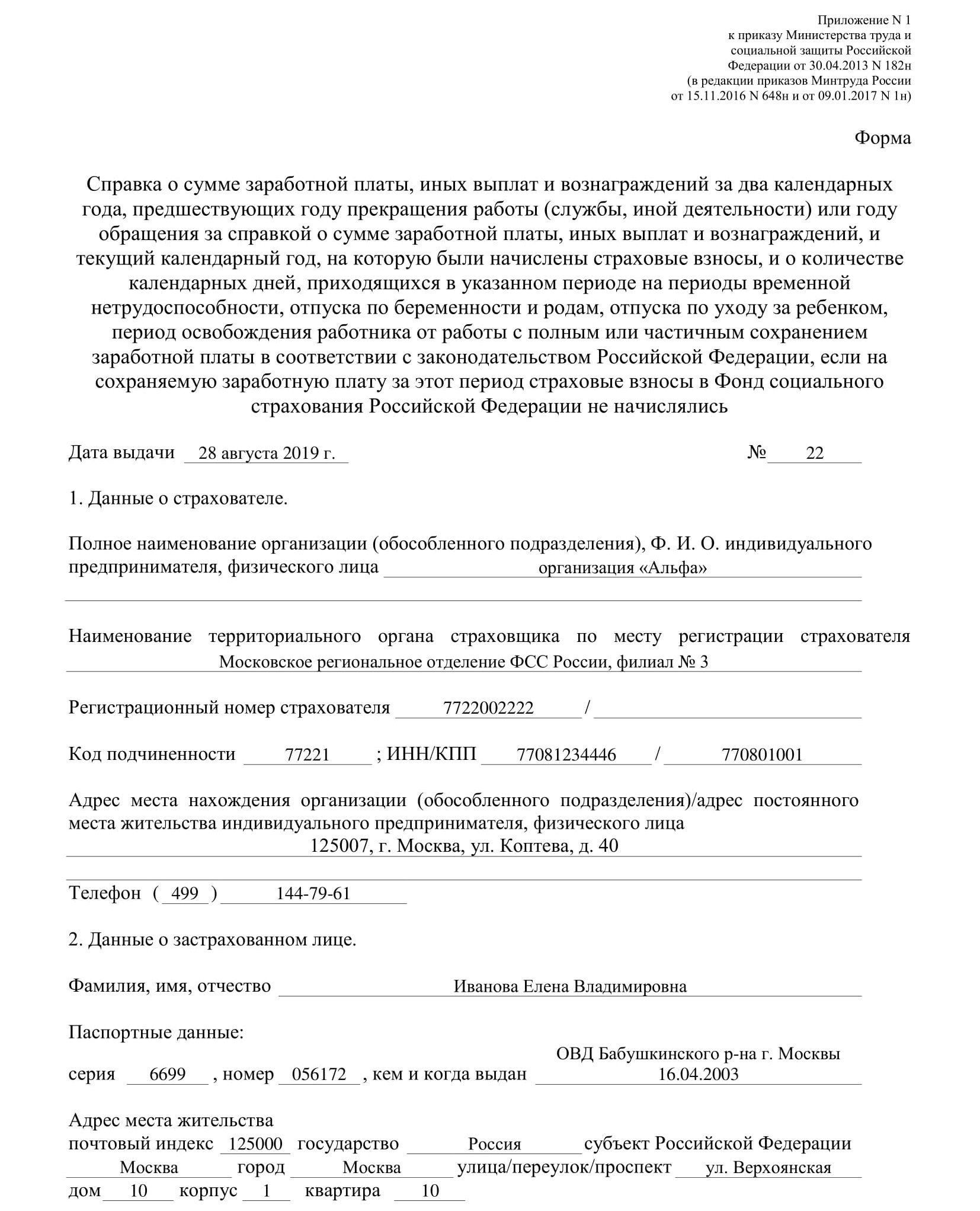

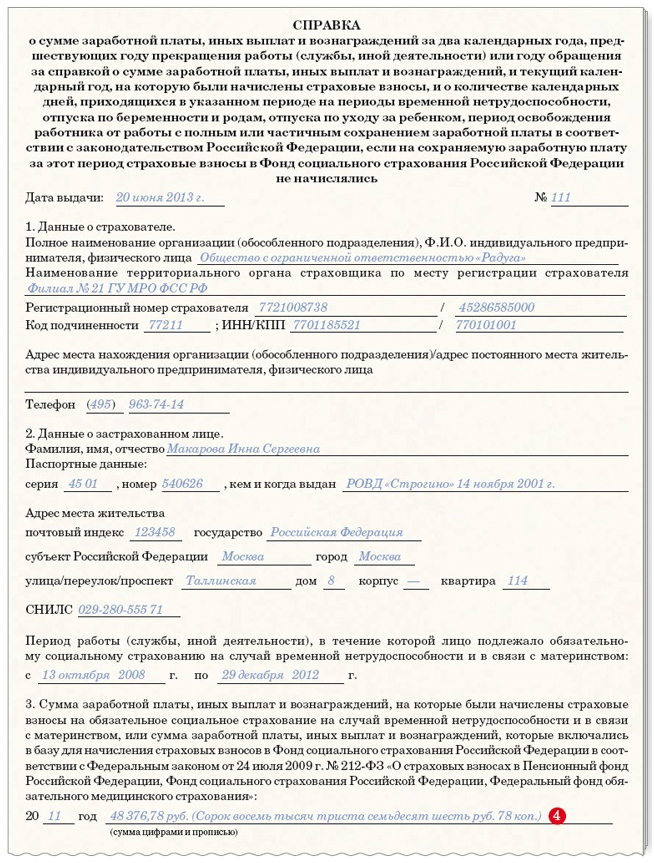

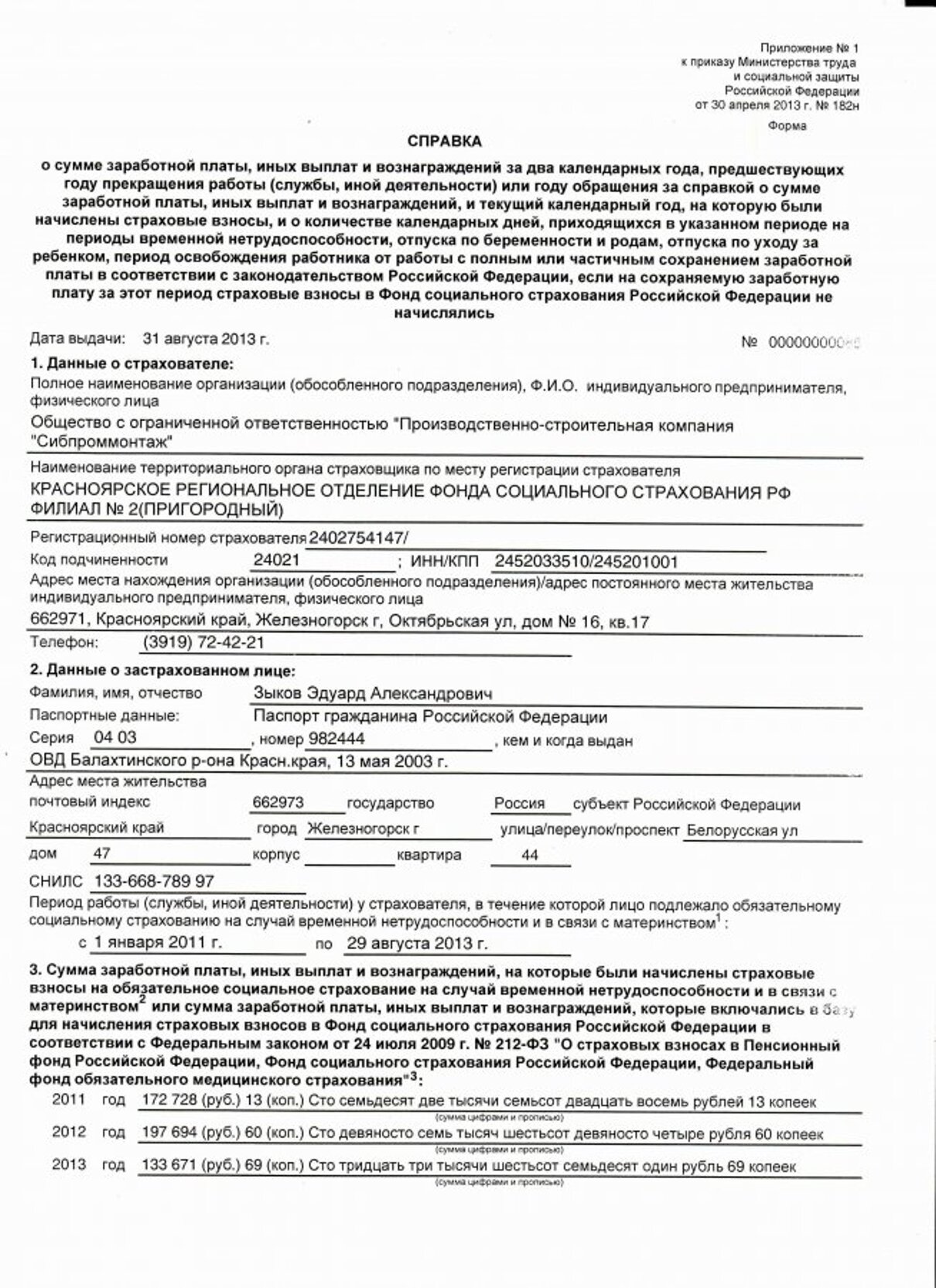

Форма справки о сумме заработной платы с предыдущего места работы —

Приложение № 1

к приказу Министерства труда

и социальной защиты

Российской Федерации

от 30.04.2013 № 182н

Форма

СПРАВКА

о сумме заработной платы, иных выплат и вознаграждений за

два календарных года, предшествующих году прекращения работы (службы, иной

деятельности) или году обращения за справкой о сумме заработной платы, иных

выплат

и вознаграждений, и текущий календарный год, на которую были начислены

страховые взносы, и о количестве календарных дней, приходящихся в указанном

периоде на периоды временной нетрудоспособности, отпуска по беременности

и родам, отпуска по уходу за ребенком, период освобождения работника от работы

с полным или частичным сохранением заработной платы в соответствии

с законодательством Российской Федерации, если на сохраняемую заработную плату

за этот период страховые взносы в Фонд социального страхования Российской

Федерации не начислялись

|

Дата выдачи |

|

№ |

|

1. Данные о страхователе.

Данные о страхователе.

Полное наименование организации (обособленного подразделения), Ф.И.О. индивидуального предпринимателя, физического лица

Наименование территориального органа страховщика по месту регистрации страхователя

|

Регистрационный номер страхователя |

|

/ |

|

|

Код подчиненности |

|

; ИНН/КПП |

|

/ |

|

Адрес места нахождения организации (обособленного подразделения)/адрес постоянного места жительства индивидуального предпринимателя, физического лица

2. Данные о застрахованном лице.

Данные о застрахованном лице.

Фамилия, имя, отчество

Паспортные данные:

|

серия |

|

, номер |

|

, кем и когда выдан |

|

Адрес места жительства

|

почтовый индекс |

|

государство |

|

субъект Российской Федерации |

|

|

город |

|

улица/переулок/проспект |

|

|

дом |

|

корпус |

|

квартира |

|

СНИЛС

Период работы (службы, иной деятельности) у страхователя, в течение которой лицо подлежало обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

|

с |

|

20 |

|

г. |

|

20 |

|

г. |

|

с |

|

20 |

|

г. по |

|

20 |

|

г. |

3. Сумма заработной платы, иных выплат и вознаграждений, на которые

были начислены страховые взносы на обязательное социальное страхование на

случай временной нетрудоспособности и в связи с материнством [1], или сумма заработной платы, иных

выплат и вознаграждений, которые включались в базу для начисления страховых

взносов в Фонд социального страхования Российской Федерации в соответствии с

Федеральным законом от 24 июля 2009 г.

|

20 |

__ |

год |

|

|

|

|

|

(сумма цифрами и прописью) |

|

20 |

__ |

год |

|

|

|

|

|

(сумма цифрами и прописью) |

|

20 |

__ |

год |

|

|

|

|

|

(сумма цифрами и прописью) |

|

20 |

__ |

год |

|

|

|

|

|

(сумма цифрами и прописью) |

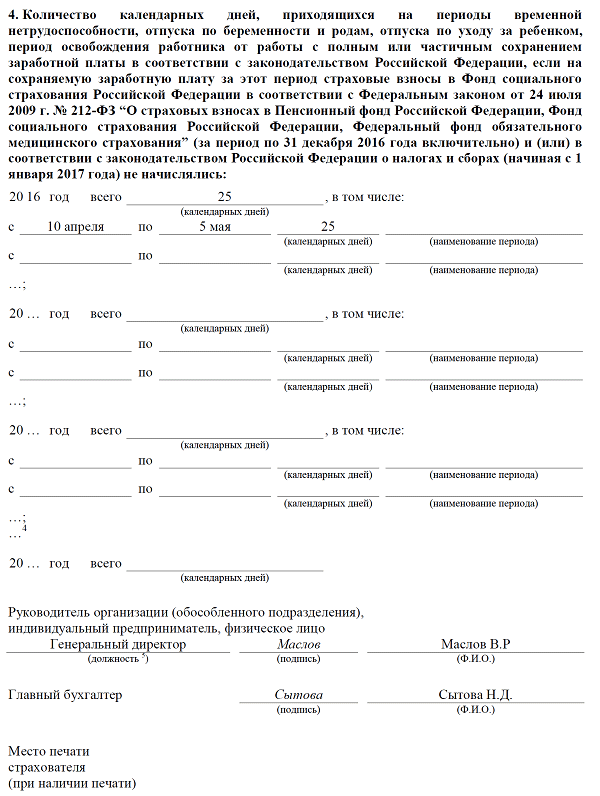

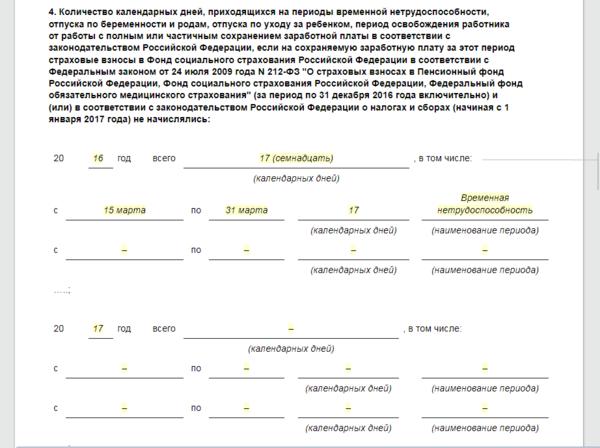

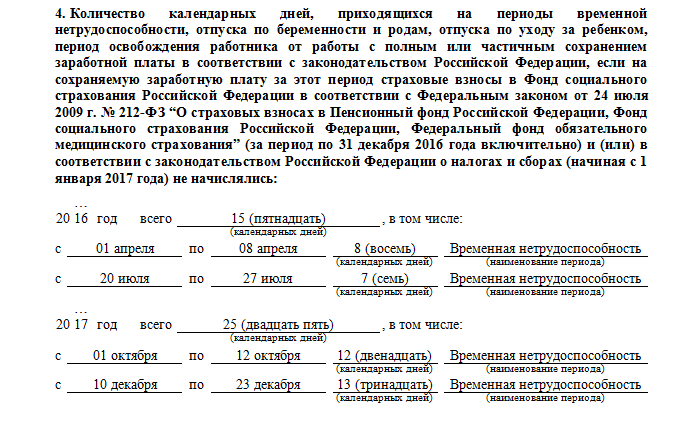

4. Количество календарных дней, приходящихся на периоды временной

нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за

ребенком, период освобождения работника от работы с полным или частичным

сохранением заработной платы в соответствии с законодательством Российской

Федерации, если на сохраняемую заработную плату за этот период страховые взносы

в Фонд социального страхования Российской Федерации в соответствии с

Федеральным законом от 24 июля 2009 г. № 212-ФЗ “О страховых взносах в

Пенсионный фонд Российской Федерации, Фонд социального страхования Российской

Федерации, Федеральный фонд обязательного медицинского страхования” не

начислялись:

Количество календарных дней, приходящихся на периоды временной

нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за

ребенком, период освобождения работника от работы с полным или частичным

сохранением заработной платы в соответствии с законодательством Российской

Федерации, если на сохраняемую заработную плату за этот период страховые взносы

в Фонд социального страхования Российской Федерации в соответствии с

Федеральным законом от 24 июля 2009 г. № 212-ФЗ “О страховых взносах в

Пенсионный фонд Российской Федерации, Фонд социального страхования Российской

Федерации, Федеральный фонд обязательного медицинского страхования” не

начислялись:

|

20 |

__ |

год всего |

|

, в том числе: |

|

|

|

|

(календарных дней) |

|

|

с |

|

по |

|

|

|

|

|

|

|

|

|

|

|

(календарных дней) |

|

(наименование периода) |

|

с |

|

по |

|

|

|

|

|

|

|

|

|

|

|

(календарных дней) |

|

(наименование периода) |

|

20 |

|

год всего |

|

, в том числе: |

|

|

|

|

(календарных дней) |

|

|

с |

|

по |

|

|

|

|

|

|

|

|

|

|

|

(календарных дней) |

|

(наименование периода) |

|

с |

|

по |

|

|

|

|

|

|

|

|

|

|

|

(календарных дней) |

|

(наименование периода) |

|

20 |

|

год всего |

|

, в том числе: |

|

|

|

|

(календарных дней) |

|

|

с |

|

по |

|

|

|

|

|

|

|

|

|

|

|

(календарных дней) |

|

(наименование периода) |

|

с |

|

по |

|

|

|

|

|

|

|

|

|

|

|

(календарных дней) |

|

(наименование периода) |

|

20 |

|

год всего |

|

|

|

|

|

(календарных дней) |

Руководитель организации (обособленного подразделения),

индивидуальный предприниматель, физическое лицо

|

|

|

|

|

|

|

(должность) |

|

(подпись) |

|

(Ф. |

|

Главный бухгалтер |

|

|

|

|

|

|

|

(подпись) |

|

(Ф.И.О.) |

Место печати

страхователя

[1] За период до 1 января

2010 года, а для лиц, работающих по трудовым договорам в организациях и у

индивидуальных предпринимателей, применяющих специальные налоговые режимы, за

период до 1 января 2011 года в справке указываются сведения о всех видах

выплат и иных вознаграждений в пользу застрахованного лица, которые включались

в базу для начисления страховых взносов в Фонд социального страхования

Российской Федерации в соответствии с Федеральным законом от 24 июля 2009 г. №

212-ФЗ “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд

социального страхования Российской Федерации, Федеральный фонд обязательного

медицинского страхования” (Собрание законодательства Российской Федерации,

2009, № 30, ст. 3738; № 48, ст. 5726; 2010, № 19, ст. 2293; № 31, ст. 4196; №

40, ст. 4969; № 42, ст. 5294; № 49, ст. 6409; № 50, ст. 6597; № 52, ст. 6998;

2011, № 1, ст. 40, 44; № 23, ст. 3257; № 27, ст. 3880; № 29, ст. 4291; № 30,

ст. 4582; № 45, ст. 6335; № 49, ст. 7017, 7043, 7057; 2012, № 10, ст. 1164; №

26, ст. 3447; № 50, ст. 6966; № 53, ст. 7594) в 2010 году и не превышают

предельную величину базы для начисления страховых взносов в Фонд социального

страхования Российской Федерации, установленную в 2010 году.

№

212-ФЗ “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд

социального страхования Российской Федерации, Федеральный фонд обязательного

медицинского страхования” (Собрание законодательства Российской Федерации,

2009, № 30, ст. 3738; № 48, ст. 5726; 2010, № 19, ст. 2293; № 31, ст. 4196; №

40, ст. 4969; № 42, ст. 5294; № 49, ст. 6409; № 50, ст. 6597; № 52, ст. 6998;

2011, № 1, ст. 40, 44; № 23, ст. 3257; № 27, ст. 3880; № 29, ст. 4291; № 30,

ст. 4582; № 45, ст. 6335; № 49, ст. 7017, 7043, 7057; 2012, № 10, ст. 1164; №

26, ст. 3447; № 50, ст. 6966; № 53, ст. 7594) в 2010 году и не превышают

предельную величину базы для начисления страховых взносов в Фонд социального

страхования Российской Федерации, установленную в 2010 году.

[2] Заполняется

организациями и индивидуальными предпринимателями, для которых применяются

пониженные тарифы страховых взносов в соответствии с частями 3.3 и 3.4 статьи

58 и со статьей 58. 1 Федерального закона от 24 июля 2009 г. № 212-ФЗ “О

страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального

страхования Российской Федерации, Федеральный фонд обязательного медицинского

страхования”.

1 Федерального закона от 24 июля 2009 г. № 212-ФЗ “О

страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального

страхования Российской Федерации, Федеральный фонд обязательного медицинского

страхования”.

скачать

Справка о сумме заработной платы за два календарных года. Форма 182н | Образец — бланк — форма

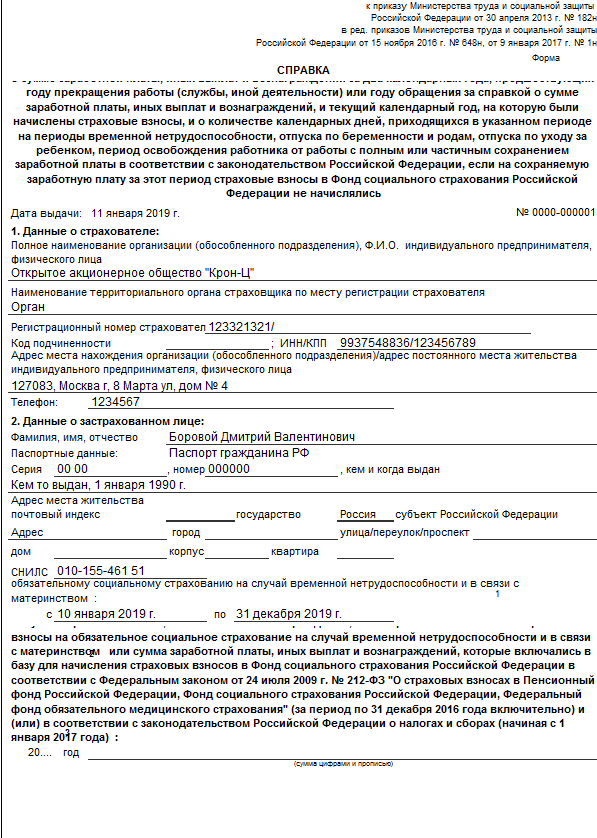

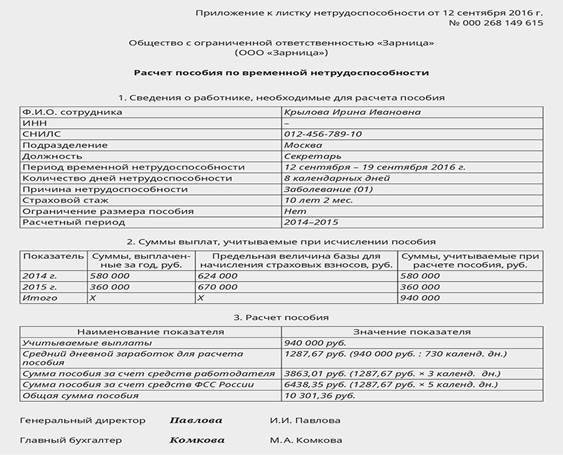

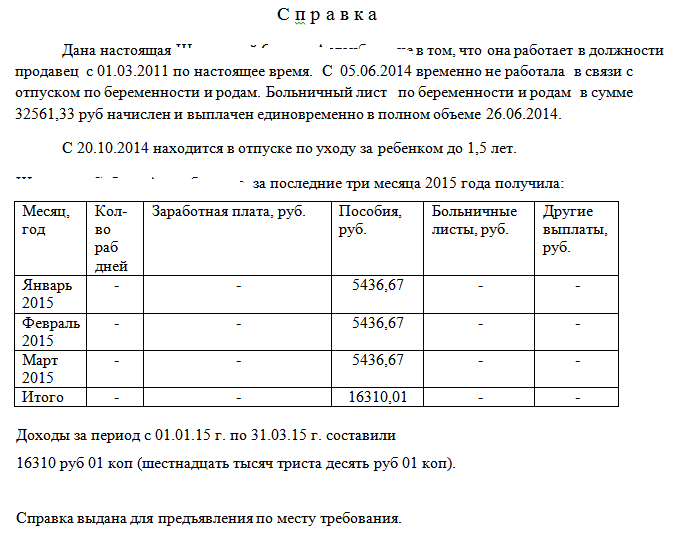

Cправка по форме 182н о сумме заработной платы, иных выплат и вознаграждений за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработной платы, иных выплат и вознаграждений, и текущий календарный год, на которую были начислены страховые взносы, и о количестве календарных дней, приходящихся в указанном периоде на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации не начислялись.

Справка используется при расчете и начислении пособия по больничному листу. Документ содержит информацию о доходах, которая потребуется новому работодателю при расчете пособия по временной нетрудоспособности — больничного листа по болезни; отпуска по беременности и родам; по уходу за ребенком.

Порядок выдачи справки 182н

Справка выдается в день прекращения работы у страхователя, в течение времени выполнения которой, лицо подлежало обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. При невозможности вручить справку о заработной плате непосредственно в день прекращения работы страхователь направляет застрахованному лицу по адресу его места жительства, уведомление о необходимости явиться за справкой либо о даче согласия на отправление ее по почте. В случае согласия застрахованного лица на отправление документа по почте указанное лицо уведомляет об этом страхователя в письменном виде.

После прекращения работы у работодателя справка выдается по письменному заявлению застрахованного лица или его законного представителя либо доверенного лица не позднее трех рабочих дней со дня получения (регистрации) страхователем заявления.

Заявление может подаваться застрахованным лицом лично либо через его законного представителя (доверенное лицо) или направляться по почте. При обращении с заявлением доверенного лица представляются документы, удостоверяющие его личность и полномочия.

Порядок оформления справки 182н

Справка заполняется от руки черными или синими чернилами (шариковой ручкой) или с использованием технических средств (компьютера или пишущей машинки). Подчистки и исправления не допускаются.

Сведения, содержащиеся в справке, заполняются на основании данных бухгалтерского учета и отчетности страхователя.

Заполненная справка удостоверяется печатью организации (круглой) при ее наличии. Подпись не должна закрываться печатью. Печать проставляется в месте для проставления печати в нижнем левом углу справки.

В случае отсутствия печати к Справке прилагаются заверенные в установленном порядке копии следующих документов:

- документ (документы), подтверждающий (подтверждающие) полномочия лица, подписавшего справку, действовать от имени юридического лица без доверенности;

- доверенность на подписание справки с приложением документов, подтверждающих полномочия лица, выдавшего доверенность;

- документ, удостоверяющий личность физического лица;

- свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя.

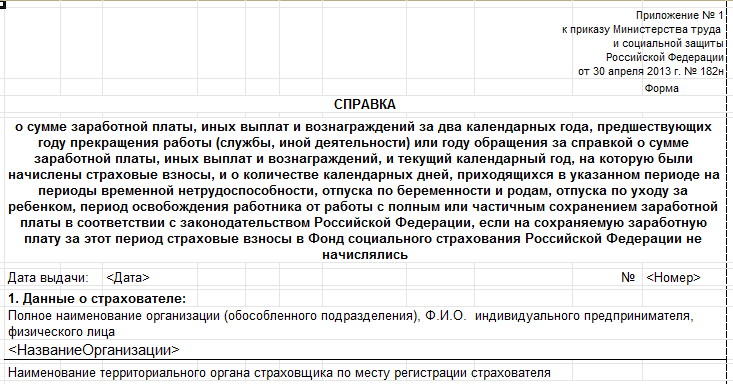

Ниже представлен бланк справки 182н о заработной плате за 2 года с возможностью его заполнения в текстовом редакторе.

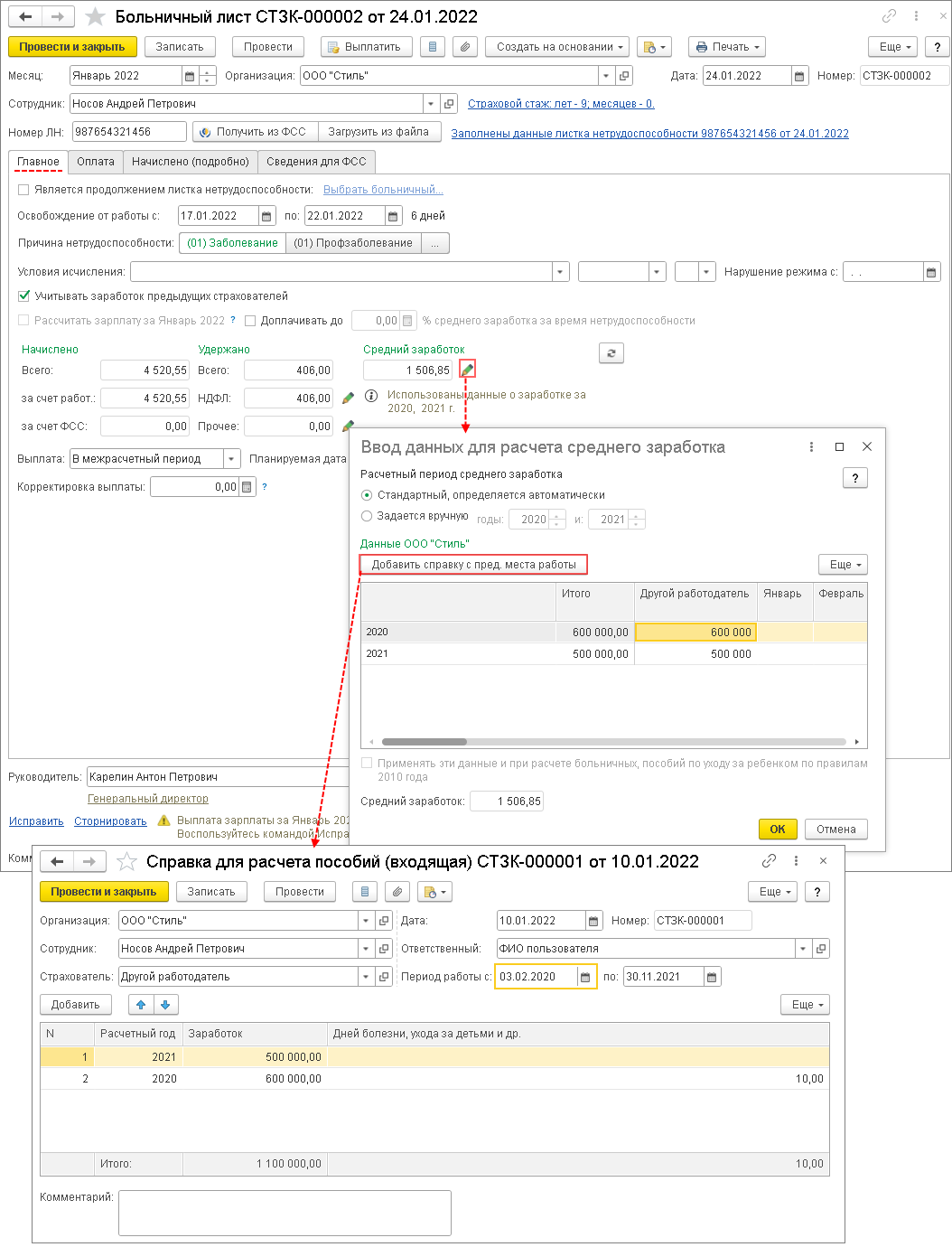

Cправка 182н в 1С 8.3

Предприятие — это живой организм, в котором каждый день происходят рабочие процессы, в том числе связанные с приемом и увольнением работников. Расставание с работниками — это важный момент в деятельности любой организации. Потому что грамотность в оформлении свидетельствуют о корректной работе предприятия и снижает риски последующих судебных или внесудебных разбирательств.

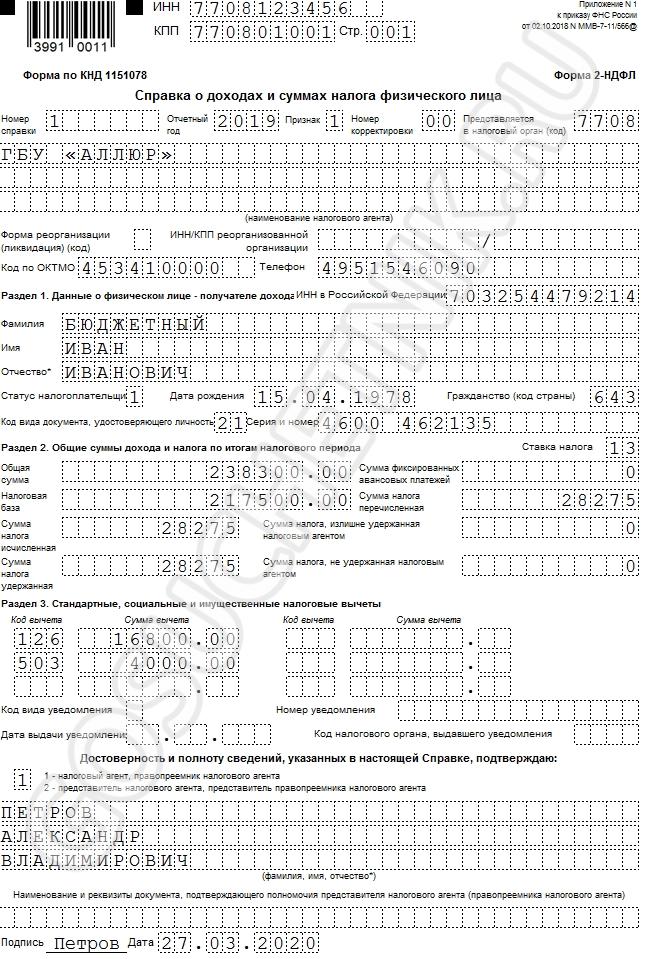

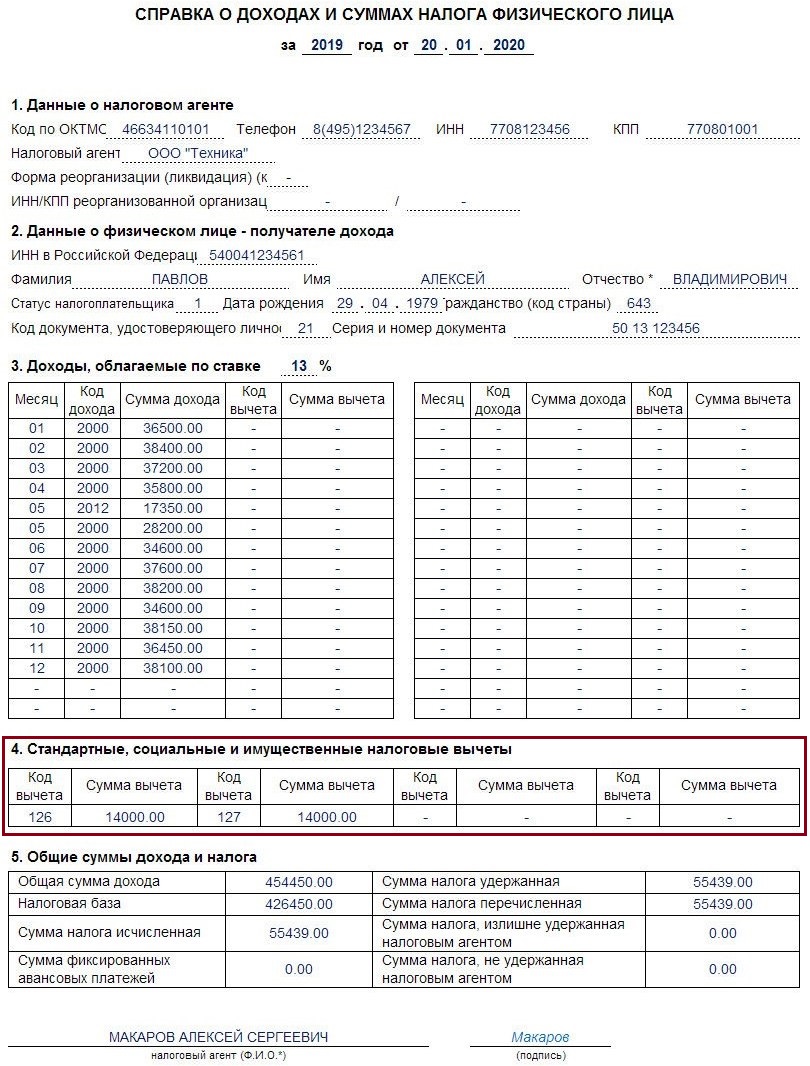

Следовательно, во время увольнения важно выдать своевременно все полагающиеся документы, к которым относятся трудовая книжка или сведения о трудовой деятельности в соответствии со статьей 66.1, а также справки в соответствии с законодательством. В частности: справка 2 НДФЛ и справка по форме 182н.

Обратите внимание, справка 182н выдается в день прекращения трудового договора или по письменному заявлению работника после прекращения трудового договора не позднее трех рабочих дней со дня подачи заявления. Это установлено Федеральным Законом N 255-ФЗ.

Это установлено Федеральным Законом N 255-ФЗ.

Сам порядок выдачи этого документа, а также его форма установлены Приказом Минтруда России №182н от 30.04 2013. Отсюда и сокращенное название справки – 182н, т.е. ее название согласно приказу очень длинное.

Содержание

1. Что представляет собой справка 182н?

2. Как правильно оформить справку 182н?

3. Заполнение исходящей справки 182н в 1С: Бухгалтерия 8.3

4. Способы создания исходящей справки для расчета пособий в 1С: Бухгалтерия

5. Ввод данных при создании входящей справки 182н в 1С: Бухгалтерия

6. Оформление справок в других решениях 1С

7. Дополнительная информация о 182н рамках пандемии

1.

Что представляет собой справка 182н?

Что представляет собой справка 182н?

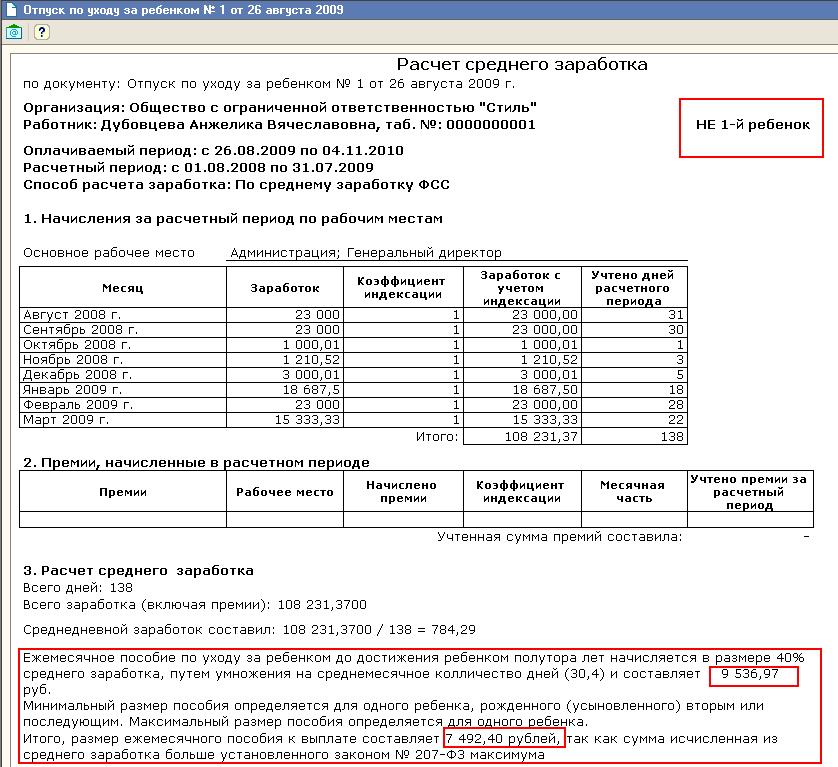

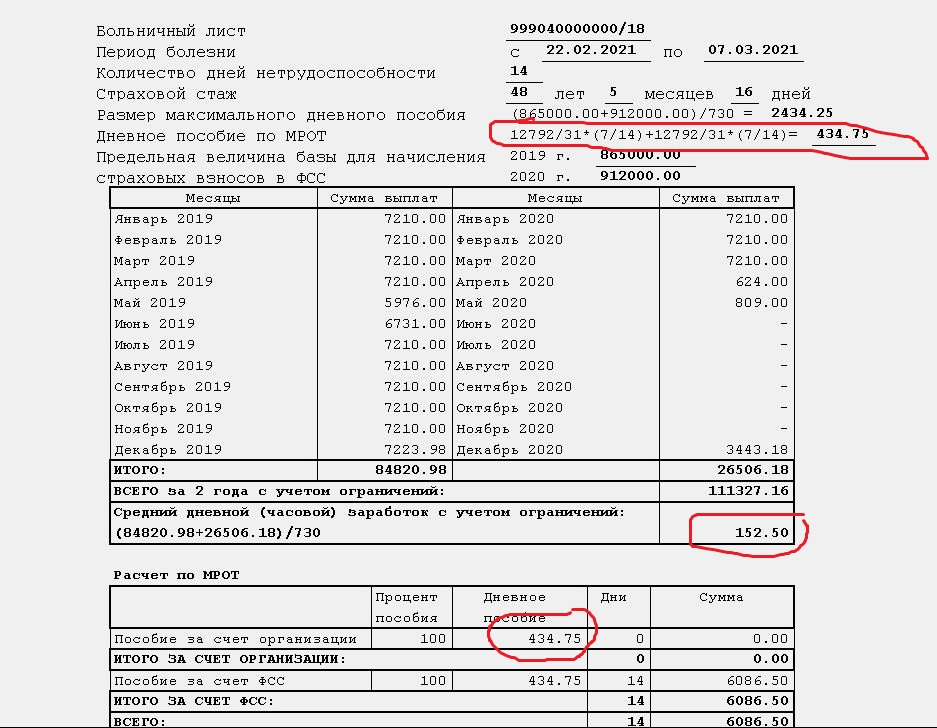

Если говорить более простыми словами, то в справке содержатся данные о том, сколько заработал работник за последние два года. Соответственно, если трудовая деятельность была меньше этого периода, то указывается реальный срок работы. Информация, которая содержится в справке нужна руководству нового предприятия, куда устроится работник, в момент, когда сотрудник будет находиться при временной нетрудоспособности по беременности и родам, на больничном или в отпуске по уходу за ребенком. Здесь стоит отметить еще один факт: что выплаты при временной нетрудоспособности происходят от за счет средств фонда социального страхования и частично (первые 3 дня) за счет средств предприятия. Для того, чтобы рассчитать средний заработок требуются показатели именно за последние 2хлетний период. Следовательно, чем выше доходы, тем больше выплата у работника.

Форма состоит из 4 разделов:

- в первом разделе содержится информация об организации, в которой работал гражданин, получал заработную плату, с которой перечислялись необходимые взносы в ФСС;

- а второй раздел непосредственно связан с самым работником и включает его паспортные данные;

- третий раздел содержит данные о доходах, облагаемых взносами;

- в последнем разделе представлены данные о тех периодах, когда сотрудник временно не работал, например, по болезни.

Далее рассмотрим правила оформления справки.

2. Как правильно оформить справку 182н?

Существует унифицированная форма, которая имеет достаточно большой объем стандартного текста. Следовательно, всё внимание уделяется только строкам, требующим заполнения.

Оформлять справку можно как на компьютере, так и в ручную. И как в любых документах недопустимы никакие описки, ошибки, исправления. Печать можно не ставить. Это связано с тем, что 4 года как юридические лица и индивидуальные предприниматели могут не иметь фирменную печать, если об этом нет упоминания в уставных документах. Однако, если предприятие печать имеет, то ставить ее оттиск требуется. Обратите внимание, на справке недопустимы проставления факсимиле, подписи руководителя и главбуха должны быть рукописными.

3. Заполнение исходящей справки 182н в 1С: Бухгалтерия 8.3

Для того, чтобы попасть в нужный раздел следует выбрать меню «Зарплата и кадры» раздел «НДФЛ и страховые взносы». При клике на подраздел «Справки для расчета пособий» откроется форма справок, в которой нужно выбрать организацию и нажать кнопку «Создать», откроется документ, в котором будет указана организация. Далее следует выбрать сотрудника, для кого делается акт, и обратить внимание на табличную форму.

При клике на подраздел «Справки для расчета пособий» откроется форма справок, в которой нужно выбрать организацию и нажать кнопку «Создать», откроется документ, в котором будет указана организация. Далее следует выбрать сотрудника, для кого делается акт, и обратить внимание на табличную форму.

Она состоит из трех вкладок. На первой указываются данные самой справки: расчетные годы, например, с 2018 по 2020, и периоды работы: с какого числа и по какое работник числился в организации. Эти данные обычно «подтягиваются» автоматически самой программой. При необходимости их можно откорректировать и/или ввести вручную.

На вкладке «Данные страхователя» заполняются сведения о территориальном органе соцстраха, за которым закреплена организация, указывается:

- наименование самого органа,

- регистрационный номер,

- дополнительный код,

- код подчинённости.

Проставляются должности и подписи руководителя и главного бухгалтера, контактный телефон организации.

Вкладка «Данные о застрахованном лице» содержит сведения о работнике:

- Фамилия, имя, отчество,

- Паспортные данные,

- Адрес места жительства.

Эти сведения «подтягиваются» из карточки сотрудника.

После того, как все три вкладки заполнены, нужно нажать клавишу «Провести» и можно распечатать данный документ по кнопке «Печать».

4. Способы создания исходящей справки для расчета пособий в 1С: Бухгалтерия

Для того, чтобы быстро открыть справку следует воспользоваться меню «Зарплата и кадры», выбрать раздел «Кадры» и подраздел «Сотрудники». В открывшемся окне среди списка сотрудников выбрать того работника, кому необходимо оформить справку. И нажать клавишу «Оформить документ из выпадающего списка». Среди различных документов выбрать «Исходящая справка для расчета пособий».

Второй способ был представлен в предыдущем разделе.

И еще один способ — оформление справки при увольнении сотрудника в самом окне «Создание документа об увольнении» (попасть туда можно через меню «Зарплата и кадры», раздел «Кадры», подраздел «Кадровые документы», кнопка «Создать»).

После того, как заполнены все необходимые сведения о сотруднике, дата увольнения, текст приказа об увольнении, следует нажать на клавишу «Создать на основании» и в выпадающем списке выбрать «Справка о доходах 2 НДФЛ» или «Исходящая справка для расчета пособий» (СРП). По клику откроется окно с переходом к исходящим документам.

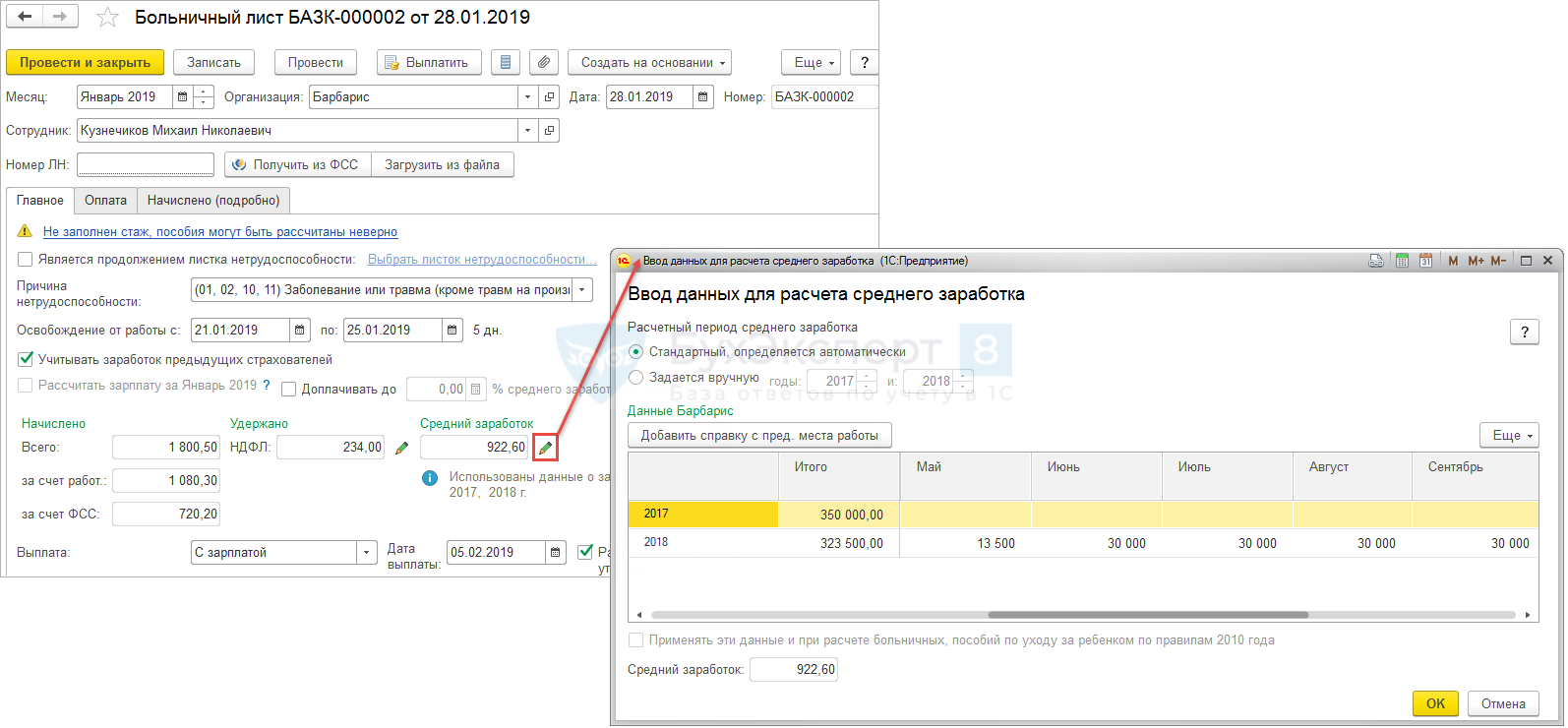

5. Ввод данных при создании входящей справки 182н в 1С: Бухгалтерия

Для того, чтобы ввести данные из справки, которую принес сотрудник при устройстве на работу о его зарплате за предыдущие два года, следует пройти в меню «Зарплата и кадры», раздел «Кадры» и в открывшемся списке выделить необходимого сотрудника. Открыть его карточку, найти строку «Налоги на доходы», кликнуть по гиперссылке.

В открывшемся окошке кликнуть по гиперссылке «Доходы с предыдущего места работы», откроется окно, в котором следует ввести помесячной доход из представленной справки.

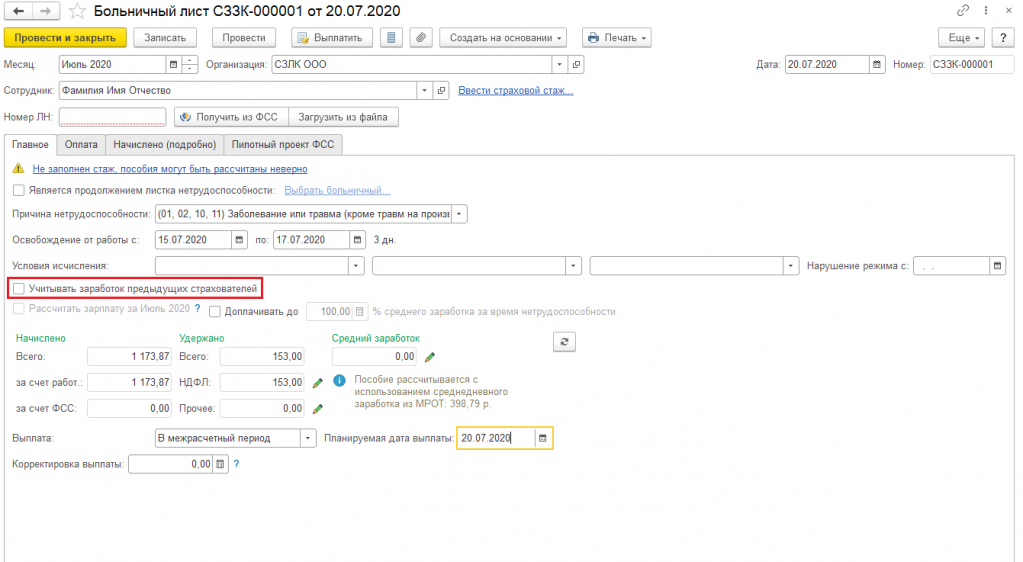

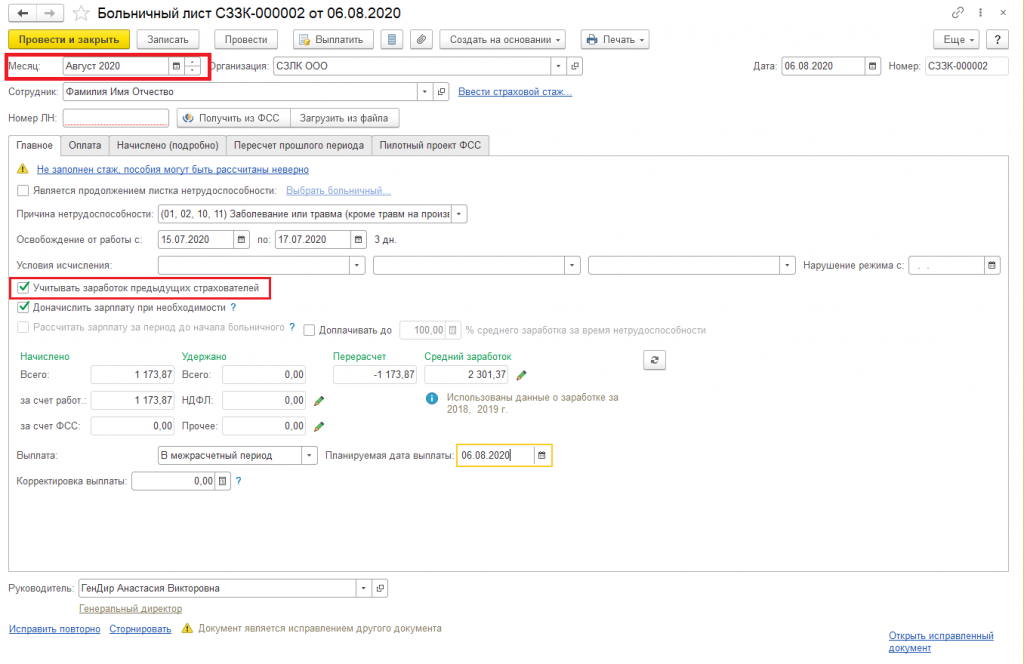

Также ввести данные можно непосредственно при оформлении больничного листа. Для этого следует в меню «Зарплата и кадры» выбрать «Пособия за счет ФСС», через кнопку «Создать больничный» открыть соответствующую форму.

Для этого следует в меню «Зарплата и кадры» выбрать «Пособия за счет ФСС», через кнопку «Создать больничный» открыть соответствующую форму.

После заполнения всех полей и расчета больничного следует нажать на подсвеченные синим цветом начисления и в открывшемся окне ввести данные о доходах за два предшествующих года.

6. Оформление справок в других решениях 1С

В 1С ERP: Управление предприятием следует перейти в меню «Зарплата» и выбрать справки для расчета пособий. При клике на этот подраздел откроется окно с реестрами справок. Здесь через клавишу «Создать» выбрать новую справку. В открывшейся форме вводятся данные об организации, сотруднике, страхователе. Указывается дата и номер справки, периоды работы, ответственное лицо и через одноименную кнопку добавить расчетный год, заработок, который был в этом году и количество дней болезни или отпуска по уходу за детьми. При необходимости можно добавить комментарий в соответствующем поле. По завершении нажать кнопку «Записать».

По завершении нажать кнопку «Записать».

В 1С Комплексная автоматизация также можно ввести данные при приеме сотрудника на работу. В меню «Кадры» выбрать «Сотрудники». В списке сотрудников выделить необходимого работника и нажать клавишу «Оформить документ». Выбрать в выпадающем меню «Взносы и пособия» и позицию «Исходящая СРП» либо «Входящая справка о заработке для расчета пособий». Соответственно, первая выдаётся при увольнении, а данные по второй вносятся при приеме на работу.

Также здесь представлен вариант внесения сведений на нового сотрудника при оформлении больничных листов. Для этого необходимо зайти в меню «Зарплата», выбрать «Больничные листы». В открывшемся окне указать организацию, нажать кнопку «Создать». Откроется форма заполнения больничного листа и расчётов. На вкладке «Главная» после заполнения причины нетрудоспособности, даты, когда человек был освобождён от работы, следует поставить галочку против «Учитывать заработок предыдущих страхователей». После того, как автоматический расчет будет произведен, следует нажать на значок карандашика возле поля «Средний заработок». Откроется окно, в котором будет указано, что необходимо ввести данные от предыдущего работодателя. После введения данных из справки, которую принес сотрудник, больничный рассчитается корректно.

После того, как автоматический расчет будет произведен, следует нажать на значок карандашика возле поля «Средний заработок». Откроется окно, в котором будет указано, что необходимо ввести данные от предыдущего работодателя. После введения данных из справки, которую принес сотрудник, больничный рассчитается корректно.

Аналогичными способами оформляются входящие и исходящие справки в решении 1С: Зарплата и управление персоналом».

7. Дополнительная информация о 182н рамках пандемии

В связи с тем, что определенные дни руководством страны в период с марта по май месяцы были объявлены нерабочими, т.е.такими, при которых граждане находились дома из-за пандемии, но зарплата за ними сохранялась, возникли вопросы о включении доходов в изучаемый в статье документ.

Если коротко отвечать на поставленный опрос, то эти доходы включаются в форму 182н. Однако, для детального рассмотрения необходимо опираться на законодательные документы.

Как вы помните, в период пандемии с 30 марта по 8 мая были объявлены нерабочие дни с сохранением заработка. Нерабочими также объявлены день проведения парада 24 июня и день проведения общероссийского голосования по вопросу одобрение изменений в Конституцию 1 июля. Нерабочие дни не относятся к выходным или нерабочим праздничным дням. Обычно, отпускные рассчитываются исходя из среднего заработка. Он определяется согласно статьи 139 ТК РФ с учетом норм положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением №922 от 24 декабря 2007 года.

Согласно положениям указанных документов, можно сделать вывод, что несмотря на источник получения денег, следует учитывать все доходы, которые установлены на предприятии внутренними локальными актами и учетной политикой, для исчисления среднего заработка.

Однако Минтруд в своем письме от 18 мая 2020 года №14-1/в-585 указал, что требуется исключать дни с 30 марта по 8 мая из расчетного периода для определения среднего заработка.

При этом, изучив ст. 422 НК, понятно, что в разделе 3 СРП о сумме заработка за два календарных года, предшествующих году прекращения работы, в справке по форме 182н указываются данные о суммах заработка, на которые были начислены страховые взносы в ФСС РФ. Таким образом, в исследуемом документе в сумме дохода за 2020 год должна быть указана сумма зарплаты, выплаченная за нерабочие дни, установленные указами Президента РФ.

Вообще, ситуация, которую преподнесла нам пандемия, будет рассматриваться еще не единожды. Вопросы о включении и не включении доходов, которые получали граждане, по факту неработавшие в указанный период, будут возникать и дальше. Остается также ждать официальных документов по учету.

Таким образом, создание 182н как уволившемуся сотруднику, так и внесение данных при приеме на работу не представляет особой сложности и реализовано в 1С в удобном формате. Возникают вопросы у пользователей системы и о том, нужно ли выдавать рассматриваемую форму уволившимся сотрудникам, которым назначены исправительные работы. Никаких исключений нет, ответ краток — нужно. В случае возникновения вопросов, наши сотрудники с удовольствием ответят на них.

Никаких исключений нет, ответ краток — нужно. В случае возникновения вопросов, наши сотрудники с удовольствием ответят на них.

Сводка отчета № 16

Сводка отчета № 16

Учет компенсированного отсутствия

(Выпущено 1992 г.)

Сводка

Настоящий отчет предоставляет руководство по оценке накопленных обязательств по компенсируемым отсутствиям на работе государственными и местными государственными органами, независимо от модели отчетности или типа фонда, используемых для отчетности по операциям. Компенсируемые отсутствия — это отсутствия, за которые сотрудникам будет выплачиваться оплата, например отпуск, отпуск по болезни и творческий отпуск.

В стандартах данного Положения учитываются различные характеристики различных типов компенсируемых отсутствий на работе. Например, сотрудники обычно получают полную компенсацию за отпуск — либо в качестве оплачиваемого рабочего дня, либо в качестве компенсации при увольнении или выходе на пенсию. Таким образом, сотрудники получают право на компенсацию за отпуск только на основании прошлой работы. С другой стороны, оплачиваемый отпуск по больничному листу зависит от болезни — конкретного события, которое находится вне контроля работодателя и работника.Однако в некоторых случаях сотрудники могут получить компенсацию за часть их отпуска по болезни при увольнении или выходе на пенсию. В таких случаях сотрудники получают право на компенсацию за отпуск по болезни при увольнении только на основании прошлой службы.

Таким образом, сотрудники получают право на компенсацию за отпуск только на основании прошлой работы. С другой стороны, оплачиваемый отпуск по больничному листу зависит от болезни — конкретного события, которое находится вне контроля работодателя и работника.Однако в некоторых случаях сотрудники могут получить компенсацию за часть их отпуска по болезни при увольнении или выходе на пенсию. В таких случаях сотрудники получают право на компенсацию за отпуск по болезни при увольнении только на основании прошлой службы.

Отпуск и другие оплачиваемые отсутствия на работе с аналогичными характеристиками должны учитываться как обязательства, поскольку работники получают вознаграждение, если отпуск связан с прошлой работой, и существует вероятность того, что работодатель компенсирует работникам вознаграждения в виде оплачиваемого свободного времени. или другими способами, такими как денежные выплаты при увольнении или выходе на пенсию.

Отпуск по болезни и другие оплачиваемые отсутствия на работе с аналогичными характеристиками должны начисляться как обязательства, поскольку вознаграждения зарабатываются работниками, но только в той степени, в которой работодатель, вероятно, компенсирует работникам вознаграждения в виде денежных выплат, обусловленных выполнением работниками вознаграждения. увольнение или выход на пенсию («выходное пособие»). В качестве альтернативы, обязательство следует оценивать на основе отпуска по болезни и других оплачиваемых отсутствий с аналогичными характеристиками, накопленных на отчетную дату теми сотрудниками, которые в настоящее время имеют право на получение выходных пособий, а также другими сотрудниками, которые, как ожидается, получат такое право в будущем. получать такие выплаты.При расчете обязательства эти накопления должны быть уменьшены до максимальной суммы, разрешенной в качестве выплаты при прекращении действия контракта.

увольнение или выход на пенсию («выходное пособие»). В качестве альтернативы, обязательство следует оценивать на основе отпуска по болезни и других оплачиваемых отсутствий с аналогичными характеристиками, накопленных на отчетную дату теми сотрудниками, которые в настоящее время имеют право на получение выходных пособий, а также другими сотрудниками, которые, как ожидается, получат такое право в будущем. получать такие выплаты.При расчете обязательства эти накопления должны быть уменьшены до максимальной суммы, разрешенной в качестве выплаты при прекращении действия контракта.

Настоящий Положение требует, чтобы компенсируемые обязательства по отсутствию на работе, как правило, оценивались с использованием ставок заработной платы, действующих на отчетную дату. Он также требует начисления дополнительных сумм для определенных выплат, связанных с заработной платой, связанных с оплатой оплачиваемых прогулов, например, доли работодателя в налогах на социальное обеспечение и медицинское обслуживание.

Положения настоящего Отчета вступают в силу для финансовой отчетности за периоды, начинающиеся после 15 июня 1993 г. Однако для государственных и аналогичных целевых фондов только текущая часть обязательств должна отражаться в фондах; оставшаяся часть обязательства должна быть отражена в Группе счетов общей долгосрочной задолженности (GLTDAG), а компенсированные расходы на отсутствие должны признаваться с использованием модифицированного метода начисления. Положения настоящего Положения вступают в силу для признания расходов правительственных и аналогичных трастовых фондов с использованием метода начисления, когда Отчет GASB No.11, Ориентация на оценку и основа бухгалтерского учета — операционная отчетность государственного фонда, вступает в силу.

Если не указано иное, положения GASB применяются к финансовой отчетности всех государственных и местных органов власти, включая общественные корпорации и органы власти, системы пенсионного обеспечения государственных служащих, государственные коммунальные предприятия, государственные больницы и других поставщиков медицинских услуг, а также государственные колледжи и университеты. В пункте 5 обсуждается применимость этого Положения.

В пункте 5 обсуждается применимость этого Положения.

Учет компенсированных отсутствий — Инструменты учета

Что такое учет компенсированных отсутствий?

Оплачиваемое отсутствие — это оплачиваемый отпуск сотрудника, который может возникнуть в таких ситуациях, как отпуск по болезни, отпуск, отпуск и работа присяжных. Чтобы учесть компенсируемые отсутствия на работе, нет необходимости отдельно признавать их, когда они заработаны и использованы в течение одного и того же периода, поскольку они обычно включаются в общие расходы на компенсацию.Тем не менее, они должны быть отнесены на счет расходов и отражены в качестве обязательств, когда они заработаны, а их использование откладывается на более поздний период.

Работодатель должен нести ответственность за оплачиваемые отсутствия на работе, выплачиваемые работникам за их будущие отсутствия, но только при соблюдении всех следующих условий:

Обязательство по оплате за отсутствие в будущем основано на уже оказанных работником услугах

Сумма обязательства может быть обоснованно оценена

Платеж вероятен

Обязательство относится к правам сотрудников, которые переходят или накапливаются

При расчете суммы начисления вы можете учесть сумму ожидаемые потери. Кроме того, вы должны записывать начисления в том году, в котором сотрудники получают компенсацию. Если расходы, связанные с ожидаемым оплачиваемым отсутствием, несущественны, как это обычно бывает с компенсацией обязанности присяжных, нет необходимости в начислении расходов заранее; вместо этого эти затраты относятся на расходы по мере их возникновения и не должны оказывать заметного влияния на отчет о прибылях и убытках.

Кроме того, вы должны записывать начисления в том году, в котором сотрудники получают компенсацию. Если расходы, связанные с ожидаемым оплачиваемым отсутствием, несущественны, как это обычно бывает с компенсацией обязанности присяжных, нет необходимости в начислении расходов заранее; вместо этого эти затраты относятся на расходы по мере их возникновения и не должны оказывать заметного влияния на отчет о прибылях и убытках.

Если оплачиваемое отсутствие имеет права, не предусматривающие передачу прав, и срок действия этих прав истекает в конце года, в котором они были заработаны, то вам не нужно накапливать обязательства за будущие отсутствия, поскольку может никогда не быть соответствующей выплаты в пользу работник.

Пример учета компенсируемого отсутствия

Пример 1. Политика компании Hostetler Corporation в отношении начисленных отпусков предусматривает предоставление сотрудникам законного права на двухнедельный оплачиваемый отпуск в начале их второго года работы в компании. Если они увольняются или покидают компанию в любое время до дня перехода прав, Hostetler не компенсирует им какую-либо часть отпускного времени.

Если они увольняются или покидают компанию в любое время до дня перехода прав, Hostetler не компенсирует им какую-либо часть отпускного времени.

Несмотря на отсутствие наделения правами в течение первого года работы, накопление отпусков в основном зарабатывается сотрудниками в течение их первого года, поэтому Hostetler должен начислять соответствующие расходы на компенсацию в течение первого года за вычетом скидки на потери, вызванные текучестью кадров.

Пример 2: Hostetler Corporation выплачивает своим сотрудникам 50 процентов их обычной компенсации, если они призваны на действительную военную службу, а также за весь период их военной службы. Однако, если их не вызывают на службу, срок действия льготы истекает. Поскольку срок действия права истекает, Хостетлер не должен накапливать этот вид оплачиваемого отсутствия.

Сопутствующие курсы

Справочник по бухгалтерскому учету

Справочник по персоналу

Уход с работы | Налоговое управление Австралии

Когда вы увольняетесь с работы, размер получаемого вами налога может отличаться от вашего обычного дохода. Это зависит от причины ухода и вида оплаты.

Это зависит от причины ухода и вида оплаты.

На этой странице:

Налог на неиспользованные льготы при увольнении с работы

Налог, который вы платите за неиспользованный отпуск, увольнение или увольнение, может отличаться от налога, который вы платите с вашего обычного дохода. Налог, который вы платите, зависит от обоих:

- причина увольнения с работы

- любые неиспользованные права, которые вы могли накопить, например, отпуск за выслугу лет или отпуск по болезни.

Если вы получаете от своего работодателя какие-либо единовременные выплаты за неиспользованный ежегодный отпуск или отпуск за выслугу лет, вы можете платить налог по более низкой ставке, чем ваш другой доход. Эти единовременные выплаты будут отображаться либо в форме «Паушальная сумма A», либо «Единовременная выплата B» в вашем отчете о доходах или в сводке платежей.

Если в результате COVID-19 вы уходите в отпуск, были уволены или потеряли работу, см. Налог на выплаты по найму.

Налог на выплаты по найму.

Узнать о:

Ранняя подача налоговой декларации

В некоторых случаях, когда вы соответствуете критериям приемлемости, вы можете подать налоговую декларацию до конца отчетного года.Для подачи вам потребуется информация о доходах и налогах из вашей декларации о доходах или сводки платежей. Эта информация не будет доступна для предварительного заполнения вашей налоговой декларации до конца отчетного года. Вам нужно будет следовать текущему процессу подачи налоговой декларации раньше срока.

См. Также:

Отчет о прибылях и убытках

Если ваш работодатель сообщает нам через систему расчета заработной платы в одно касание (STP), ему не нужно предоставлять вам сводку платежа. Сводные данные о платежах заменены отчетами о прибылях и убытках согласно СТП.

В вашем отчете о прибылях и убытках указан ваш текущий год:

- Заработная плата

- выплаты (включая выплаты при увольнении с работы)

- удержанный налог

- супер.

Ваша справка о доходах доступна вам через онлайн-сервисы ATO через myGov, вашего налогового агента, или вы можете связаться с нами, чтобы запросить копию. Вы должны использовать эту информацию только тогда, когда она отображается как «готовая к уплате налогов» в онлайн-сервисах ATO.

См. Также:

Сводка платежей

Если ваш работодатель не сообщает нам через STP, он должен предоставить вам отчет о выплате после окончания отчетного года (30 июня).В вашей сводке платежей будет указано, сколько вам было выплачено и сколько налогов было удержано из этих платежей в течение отчетного года.

Если вы меняете адрес или путешествуете, убедитесь, что вы указали своему работодателю адрес, по которому он может отправить вам отчет об оплате.

См. Также:

Когда вы увольняетесь с работы, налог на получаемые вами выплаты может отличаться от вашего обычного дохода. Это зависит от причины ухода и вида оплаты.[США] Отпуск по болезни и по семейным обстоятельствам — Справочный центр

В этой статье описывается оплачиваемый отпуск в соответствии с Законом об экстренном оплачиваемом отпуске по болезни, а также оплачиваемый отпуск в соответствии с Законом об экстренном семейном отпуске и расширении отпуска по болезни.

Обновление от 10 марта 2021 г.: С принятием Американского плана спасения в 2021 г. отпуска по болезни и по семейным обстоятельствам были продлены до конца сентября 2021 г. Этот закон также включает изменения в требованиях к отпускам и предельном размере заработной платы. Более подробная информация поступит из соответствующих государственных источников.

Обновление от 27 декабря 2020 г. : Дата окончания отпусков по болезни и родственникам продлена до 31 марта 2021 г., теперь, когда подписан законопроект 133 HR.Работодатели больше не обязаны предоставлять отпуск, но могут сделать это добровольно и потребовать компенсацию. Инструкции по вводу отпуска см. По адресу:

Кто считается подходящим работодателем?

Освобождение для малого бизнеса

Как рассчитывается размер квалифицированного отпуска?

Как мне получить отпуск по болезни в качестве кредита?

Примеры расчета налогового кредита

Как мне оформить экстренный оплачиваемый отпуск в волне?

Как рассчитать среднее количество часов для сотрудника, занятого неполный рабочий день?

Где я могу посмотреть сумму кредита, которую я востребовал в Wave?

Как ведется учет налоговых кредитов в Wave?

Требования к отчетности

Срок неисполнения

Кто считается подходящим работодателем? Предприятия и освобожденные от налогов организации со штатом менее 500 сотрудников — требуются для предоставления оплачиваемого отпуска по болезни, экстренного оплачиваемого отпуска по болезни и отпуска по болезни в соответствии с Законом. Правомочные работодатели смогут претендовать на эти кредиты на основании квалификационного отпуска, который они предоставят в период с 1 апреля по 31 декабря 2020 г. .

Правомочные работодатели смогут претендовать на эти кредиты на основании квалификационного отпуска, который они предоставят в период с 1 апреля по 31 декабря 2020 г. .

В связи с доступным оплачиваемым отпуском по чрезвычайным ситуациям, который был продлен до 30 сентября 2021 года, предприятиям больше не требуется предоставлять этот отпуск. Отпуск может быть предоставлен работодателем добровольно, и такому работодателю разрешается требовать кредиты на основании соответствующего отпуска.

Льгота для малых предприятий

Малые предприятия, в том числе религиозные или некоммерческие организации, с числом сотрудников менее 50, будут иметь право на освобождение от требований в отношении отпусков, связанных с закрытием школ или недоступностью ухода за детьми , где требования могут поставить под угрозу способность бизнеса продолжать.

Малый бизнес может потребовать это освобождение, если уполномоченное должностное лицо предприятия установило, что:

- Предоставление оплачиваемого отпуска по болезни или расширенного семейного отпуска и отпуска по болезни приведет к тому, что расходы и финансовые обязательства малого бизнеса превысят доступные коммерческие доходы и заставят малый бизнес прекратить работу с минимальной производительностью;

- Отсутствие работника или служащих, запрашивающих оплачиваемый отпуск по болезни или расширенный семейный отпуск или отпуск по болезни, повлечет за собой существенный риск для финансового здоровья или операционных возможностей малого бизнеса из-за их специализированных навыков, знания своего дела или обязанностей; или

- Отсутствует достаточное количество работников, способных, желающих и квалифицированных, а также доступных в нужное время и в нужном месте для выполнения работы или услуг, предоставляемых работником или работниками, запрашивающими оплачиваемый отпуск по болезни или расширенный семейный отпуск и отпуск по болезни, и эта рабочая сила или услуги необходимы малому бизнесу, чтобы работать с минимальной производительностью.

Обратите внимание, что это исключение не распространяется на оплачиваемый отпуск по болезни, в котором сотрудник не может работать из-за карантина.

Министерство труда (DOL) поощряет работодателей и сотрудников к сотрудничеству для достижения наилучшего решения для поддержания бизнеса и обеспечения безопасности сотрудников.

Как рассчитывается размер квалифицированного отпуска?

С 1 апреля 2020 года по 31 марта 2020 года сотрудники получили двухнедельный отпуск (или десять дней), равный количеству часов, которые они отработали в среднем за двухнедельный период (включая сотрудников, работающих неполный рабочий день).Максимальное количество часов отпуска, которое может взять один сотрудник, составляет 80 часов (обычно две недели) за весь этот период времени. Некоторые сотрудники имели право на расширенный десятинедельный отпуск, предусмотренный Законом об отпусках по семейным и медицинским причинам.

С 1 апреля 2021 г. сотрудники, которые ранее использовали какие-либо часы экстренного оплачиваемого отпуска, получат новое выделение в 80 часов с перенастройкой часов. Расширенный отпуск не был переназначен, однако расширенный оплачиваемый отпуск теперь доступен на дополнительный двухнедельный период (всего 12 недель).

Расширенный отпуск не был переназначен, однако расширенный оплачиваемый отпуск теперь доступен на дополнительный двухнедельный период (всего 12 недель).

- Экстренный оплачиваемый отпуск по болезни составляет 100% от заработной платы сотрудника, но не более 511 долларов в день.

- Экстренный оплачиваемый семейный отпуск по болезни, а также расширенный отпуск составляет две трети заработной платы сотрудника, но не более 200 долларов в день.

Wave автоматически ограничит эти заработные платы и часы при вводе в табели учета рабочего времени .

Причины, соответствующие критериям для отпуска с 1 апреля 2021 г .:

- Сотрудник подлежит карантину или изоляции от правительства или поставщиков медицинских услуг;

- Сотрудник испытывает симптомы COVID-19 и ищет диагноз;

- Сотрудник ухаживает за лицом, рекомендованным на карантин;

- Работник ухаживает за сыном или дочерью, школа или место опеки которых закрыты;

- Сотрудник проходит вакцинацию в связи с COVID – 19 или восстанавливается после травмы, инвалидности, заболевания или состояния, связанного с такой иммунизацией, или

- Сотрудник ищет или ожидает результатов теста или диагностики COVID-19, потому что либо сотрудник подвергся воздействию COVID-19, либо работодатель запросил тест или диагностику.

Все вышеперечисленные причины теперь относятся как к оплачиваемым отпускам по чрезвычайным обстоятельствам, так и к расширенным оплачиваемым отпускам.

Причины, необходимые для каждого вида отпуска до 1 апреля 2021 года

Сотрудники имеют право на отпуск по следующим причинам:

- Подпадает под действие федерального, государственного или местного постановления о карантине или изоляции в связи с COVID-19.

- Поставщик медицинских услуг посоветовал пройти самостоятельный карантин из-за опасений, связанных с COVID-19.

- Испытывает симптомы COVID-19 и ищет медицинский диагноз.

- Ухаживает за лицом, в отношении которого действует карантин или рекомендовано пройти карантин.

- Ухаживает за сыном или дочерью, а школа или место ухода за ребенком закрыты, или поставщик услуг по уходу за ребенком недоступен из-за мер предосторожности, связанных с COVID-19.

- Испытывает любое другое аналогичное состояние.

Оплачиваемый отпуск по болезни должен рассчитываться на основе большей суммы обычной ставки заработной платы работника или применимой минимальной ставки заработной платы.Существует двухуровневая ставка заработной платы:

- Если отпуск по болезни сотрудника вызван указанными выше причинами 1 , 2 или 3 , заработная плата рассчитывается на основе полной суммы, которую бы выплатили работнику (не более 511 долларов в день).

- Если отпуск предназначен для пунктов 4 , 5 или 6 , указанных выше, ставка заработной платы составляет две трети от полной суммы заработной платы (не более 200 долларов в день).

Самостоятельно занятые лица также имеют право на оплачиваемый отпуск по болезни, но оплата будет производиться в виде налогового кредита.

Как мне получить отпуск по болезни в качестве кредита?

Правомочные работодатели, которые оплачивают соответствующий отпуск по болезни или отпуск по уходу за ребенком, смогут удержать сумму своих федеральных налогов на заработную плату, равную сумме квалификационного отпуска по болезни и / или по уходу за ребенком, которую они заплатили , вместо того, чтобы депонировать их в IRS.

Налоги на заработную плату, которые доступны для удержания, включают:

- Удержание федерального подоходного налога

- ER и EE Доля налога на социальное обеспечение

- ER и EE Часть налога на Medicare

Кредит применяется к налогам для всех сотрудников, независимо от того, получают они оплачиваемый отпуск или нет.

Если не хватает налога на заработную плату для компенсации, возврат невостребованной суммы будет запрошен при заполнении формы 941, квартальной федеральной налоговой декларации работодателя, или вы можете заполнить форму 7200 авансовый платеж по кредитам работодателя.

Примечание. На заработную плату за оплачиваемый отпуск не распространяется часть социального обеспечения, которую работодатель устанавливает, как указано Налоговой службой (IRS) в их часто задаваемых вопросах.

Примеры расчета налогового кредита

Если правомочный работодатель заплатил 5000 долларов за отпуск по болезни и в противном случае должен внести 8000 долларов в качестве налога на заработную плату, включая налоги, удерживаемые со всех его сотрудников, работодатель мог бы использовать до 5000 долларов из 8000 долларов налогов, которые он собирался внести для оформления отпуска с установленным требованием. платежи.По закону работодатель должен будет внести оставшиеся 3000 долларов только в день следующего обычного депозита.

платежи.По закону работодатель должен будет внести оставшиеся 3000 долларов только в день следующего обычного депозита.

Выплаченный отпуск по болезни в размере 5000 долларов США

8000 долларов США Налоги Федеральной резервной системы и ЕС (SS, Medi, FIT)

= 3000 долларов США к уплате налогов

Если правомочный работодатель заплатил 10 000 долларов по больничному листу и должен был внести 8 000 долларов в виде налогов, работодатель мог бы использовать все 8 000 долларов налогов для оплаты отпуска и подать запрос на ускоренный кредит на оставшиеся 2 000 долларов.Ожидается, что ускоренные платежи будут выплачиваться непосредственно работодателю IRS. IRS рассчитывает обработать эти запросы в течение двух недель или меньше.

Оплаченный отпуск по болезни в размере 10000 долларов США

8000 долларов США Налоги Федеральной резервной системы и ЕС (SS, Medi, FIT)

= 2000 долларов США, подлежащие уплате из IRS в ER

* Обратите внимание, что неиспользованные кредиты не переносятся из квартала в квартал.

Как мне зарегистрироваться в программе «Экстренный оплачиваемый отпуск в волне»?

Вы сможете ввести оплачиваемый отпуск по болезни как для почасовых, так и для оплачиваемых сотрудников в пределах табелей учета рабочего времени. Для этого перейдите на вкладку Расчет заработной платы в левом меню:

- Нажмите Расписания

- Сначала вы увидите своих почасовых сотрудников и сможете переключиться на ваших сотрудников, наемных сотрудников, щелкнув Сотрудники, получающие зарплату

- Щелкните стрелку рядом с именем своего сотрудника

- В двух нижних рядах вы увидите Отпуск по болезни, вызванный COVID-19, и Отпуск по семейным и медицинским причинам, связанным с COVID-19. В зависимости от причины отпуска ваших сотрудников вы сможете ввести либо часов отпуска по болезни, либо часов отпуска по семейным обстоятельствам и отпуска по болезни на сотрудника (один сотрудник не может получить оба оплачиваемых отпуска одновременно)

- Нажмите Сохранить

При просмотре следующей платежной ведомости эти суммы будут отображаться как «COVID — Отпуск по болезни» и «Отпуск по семейным и медицинским причинам COVID-19» в разделе «Налоговые льготы» в вашей ведомости по заработной плате .

Обратите внимание, что суммы, указанные в расширенном отпуске, будут попадать в налоговую кредитную линию «Отпуск по семейным и медицинским причинам COVID-19». Ваши сотрудники также будут видеть свою заработную плату за оплачиваемый отпуск, указанную в их платежных ведомостях.

Вы сможете ввести оплачиваемый отпуск для сотрудников, пока не достигнете максимальной суммы, как описано ранее.

Если у сотрудника больше нет уважительной причины для использования оплачиваемого отпуска по болезни до того, как его оплачиваемый отпуск по болезни исчерпан, сотрудники могут взять оставшийся оплачиваемый отпуск по болезни позднее, до 31 марта 2021 года, если возникнет другая квалифицирующая причина .

Wave продолжает упорно работать над улучшением этой функции. Эта статья будет обновляться по мере улучшения функции.

Как рассчитать среднее количество часов для сотрудника, занятого неполный рабочий день?

Сотрудник, занятый неполный рабочий день, имеет право на отпуск в течение своего среднего количества часов, которое они обычно работали бы в течение двухнедельного периода. В разделе часто задаваемых вопросов Министерства труда описаны несколько различных сценариев, которые помогут вам определить среднее количество часов для этих сотрудников:

В разделе часто задаваемых вопросов Министерства труда описаны несколько различных сценариев, которые помогут вам определить среднее количество часов для этих сотрудников:

- Рассчитайте количество часов отпуска на основе количества часов, в течение которых сотрудник обычно должен работать.

- Если обычные часы работы неизвестны или если график вашего сотрудника меняется, вы можете использовать среднее значение за шесть месяцев для расчета среднего количества часов в день. Такой сотрудник, работающий неполный рабочий день, может взять оплачиваемый отпуск по болезни на это количество часов в день в течение периода до двух недель, а также может взять отпуск по расширенной семье и по болезни на такое же количество часов в день в течение до десяти недель после этого.

- Если ваш сотрудник не работал по крайней мере шесть месяцев, используйте количество часов, которое вы и ваш сотрудник согласовали, что этот сотрудник будет работать при приеме на работу.

- Если такого соглашения нет, вы можете рассчитать соответствующее количество часов отпуска на основе среднего количества часов в день, которое сотрудник должен был проработать в течение всего срока его или ее занятости.

Обратите внимание, что ваш сотрудник должен проработать с вами 30 или более календарных дней до первого дня отпуска, чтобы иметь право на расширенный семейный отпуск и отпуск по болезни. Такой сотрудник, работающий неполный рабочий день, может взять оплачиваемый отпуск по болезни в течение своего среднего количества часов в день в течение периода до двух недель и может взять расширенный семейный отпуск и отпуск по болезни на такое же количество часов в день в течение до десяти недель. после этого.

Где я могу увидеть сумму кредита, которую я востребовал в Wave?

Вы сможете просмотреть накопленную сумму кредита, перейдя в меню Заработная плата слева и нажав COVID-19.

На этой странице вы сможете увидеть запрошенную сумму по кредиту, а также остаток. Вы также сможете увидеть заработную плату в отпуске, отраженную в отчете о заработной плате и налогах , который легко доступен с правой стороны страницы COVID-19 .

Обратите внимание, что суммы кредита для семейного и медицинского отпуска, а также расширенного семейного и медицинского отпуска включены в ту же сумму кредита. Это связано с тем, что оба этих листа при составлении отчетов сгруппированы вместе.

Как ведется учет налоговых кредитов в Wave?

Ознакомьтесь с нашим пошаговым руководством по учету налоговых вычетов:

Требования к отчетности

Работодатели будут сообщать свою общую квалифицированную отпускную заработную плату и соответствующие кредиты за каждый квартал в своих федеральных налоговых декларациях, обычно в форме 941, квартальной федеральной налоговой декларации работодателя.IRS выпустило обновленную форму 941 за третий квартал.

Срок неисполнения

Труда будет издавать временную политику неисполнения, которая предоставляет работодателям период времени для соблюдения Закона. Согласно этой политике, лейбористы не будут возбуждать принудительные меры против любого работодателя за нарушение Закона, если работодатель действовал разумно и добросовестно в соответствии с Законом. Вместо этого трудовые ресурсы будут сосредоточены на содействии соблюдению требований в течение 30-дневного периода .

Вместо этого трудовые ресурсы будут сосредоточены на содействии соблюдению требований в течение 30-дневного периода .

Расширен дополнительный оплачиваемый отпуск по болезни в связи с COVID-19 в Калифорнии

19 марта 2021 года губернатор Калифорнии Гэвин Ньюсом подписал законопроект Сената 95 (SB95), значительно расширяющий дополнительный оплачиваемый отпуск по болезни (CSPSL) в Калифорнии. Этот последний закон требует, чтобы любой работодатель в Калифорнии с более чем 25 сотрудниками предоставлял CSPSL в дополнение к обычному оплачиваемому отпуску по болезни. Новый закон также разрешает CSPSL для поставщиков вспомогательных услуг на дому и услуг личного ухода.

ГЛУБИНА

ОБРАТНАЯ АКТИВНОСТЬ

SB95 имеет обратную силу до 1 января 2021 г., что означает, что любой неоплачиваемый отпуск, который уже был предоставлен по любой из квалифицирующих причин, указанных ниже, может потребовать возмещения. Для получения оплаты за отпуск, уже использованный по уважительной причине, сотрудники должны подать работодателю устный или письменный запрос. Затем работодатель должен произвести выплату в день выплаты зарплаты или до нее за следующий период выплаты заработной платы. Любой ретроактивный CSPSL засчитывается в право сотрудника на CSPSL.

Для получения оплаты за отпуск, уже использованный по уважительной причине, сотрудники должны подать работодателю устный или письменный запрос. Затем работодатель должен произвести выплату в день выплаты зарплаты или до нее за следующий период выплаты заработной платы. Любой ретроактивный CSPSL засчитывается в право сотрудника на CSPSL.

Новый закон вступает в силу 29 марта 2021 года, поэтому до тех пор работодатели должны обновить свою политику и указать сумму имеющегося отпуска в ведомости заработной платы. CSPSL действует до 30 сентября 2021 г.

ДОСТУПНЫЙ КОЛИЧЕСТВО ОТПУСКА Сотрудник, занятый полный рабочий день (или тот, кто проработал в среднем 40+ часов в неделю в течение двух недель до того, как будет взят отпуск) имеет право на 80 часов CSPSL. Работники, занятые неполный рабочий день, имеют право на ежедневную отработку в 14 раз больше среднего количества часов за последние шесть месяцев перед уходом в отпуск (т. е. общее количество часов, отработанных за последние шесть месяцев, разделенное на 182 дня, равняется дневным часам; затем умножьте дневные часы на 14 для получения общего количества часов). Это обязательство по отпуску является отдельным и не связано с любым отпуском, предоставленным в 2020 году, поэтому, исчерпал ли кто-либо свой дополнительный отпуск в Калифорнии в 2020 году по COVID-19 в 2020 году, не влияет на 80-часовое право на 2021 год для штатных сотрудников (или аналогично пропорциональную версию для наемные работники).

е. общее количество часов, отработанных за последние шесть месяцев, разделенное на 182 дня, равняется дневным часам; затем умножьте дневные часы на 14 для получения общего количества часов). Это обязательство по отпуску является отдельным и не связано с любым отпуском, предоставленным в 2020 году, поэтому, исчерпал ли кто-либо свой дополнительный отпуск в Калифорнии в 2020 году по COVID-19 в 2020 году, не влияет на 80-часовое право на 2021 год для штатных сотрудников (или аналогично пропорциональную версию для наемные работники).

На 2021 год также были расширены основания для выхода в отпуск.Сотрудник теперь имеет право на увольнение, если он не может работать или удаленно работать по одной из следующих причин:

Забота о себе. Сотрудник находится в карантине или периоде изоляции в связи с COVID-19, медицинский работник посоветовал ему поместить в карантин из-за COVID-19 или у него наблюдаются симптомы COVID-19, и он обращается за медицинским диагнозом.

Связанные с вакцинами. Сотрудник идет на прием для вакцинации COVID-19 или испытывает симптомы, связанные с вакциной COVID-19.

Уход за членом семьи. Сотрудник ухаживает за членом семьи, который находится в карантине или периоде изоляции в связи с COVID-19, или которому было рекомендовано пройти карантин, или сотрудник ухаживает за ребенком, школа или место опеки которого закрыты, или недоступен из-за COVID-19 на территории.

За каждый час CSPSL 2021 года, который имеет право получить не освобожденный от уплаты налога сотрудник, имеющий право на получение страховки, сотруднику должна быть выплачена самая высокая из следующих сумм (с учетом ограничения):

Обычная ставка оплаты труда работника за рабочую неделю, в которой взят отпуск

Ставка, рассчитываемая путем деления общей заработной платы работника, не включая надбавки за сверхурочную работу, на общее количество часов, отработанных работником в течение полных периодов оплаты за предыдущие 90 дней работы.

Государственная минимальная заработная плата

Размер минимальной заработной платы по месту жительства

Для освобожденных сотрудников CSPSL должен рассчитываться так же, как работодатель рассчитывает заработную плату для других форм оплачиваемого отпуска.

Максимальный размер пособия составляет 511 долларов в день или 5110 долларов в совокупности. Сотрудники, которые зарабатывают больше максимального размера пособий, могут использовать другой доступный оплачиваемый отпуск, чтобы полностью компенсировать им время, проведенное вне работы. Если федеральное правительство примет федеральный закон о дополнительном оплачиваемом отпуске по болезни, который предусматривает более высокий максимальный размер пособия, ограничение по SB95 будет автоматически увеличиваться до уровня федерального пособия.

СЕРТИФИКАЦИЯ ОТПУСКА Сотрудник имеет право на CSPSL сразу после устного или письменного запроса сотрудника, и CSPSL не может быть обусловлен медицинским освидетельствованием. Однако при некоторых обстоятельствах может быть разумным запросить документацию до оплаты отпуска по болезни, если у работодателя есть другая информация, указывающая на то, что застрахованный работник не запрашивает CSPSL для уважительной цели.

Однако при некоторых обстоятельствах может быть разумным запросить документацию до оплаты отпуска по болезни, если у работодателя есть другая информация, указывающая на то, что застрахованный работник не запрашивает CSPSL для уважительной цели.

Работодатели могут засчитывать дополнительный оплачиваемый отпуск по болезни, связанный с COVID-19, предоставленный в соответствии с местным постановлением об оплачиваемом отпуске по болезни в соответствии с обязательством CSPSL 2021 года, если предоставленный отпуск указан по причине, указанной в Законе о дополнительном оплачиваемом отпуске по болезни COVID-19 2021 года и имеет как минимум такую же ставку заработной платы, как того требует закон.

ТРЕБОВАНИЯ К УЧЕТУ ЗАРАБОТНОЙ ПЛАТЫ Работодатели должны указать CSPSL в квитанции о заработной плате для сотрудников в качестве отдельной статьи, отдельно от обычного оплачиваемого отпуска по болезни в Калифорнии. Для квитанций о заработной плате частично занятых сотрудников с переменным графиком работодатели должны рассчитать начальную сумму CSPSL, доступную на момент первой печати, и указать (переменная) рядом с ней в ведомости заработной платы. Затем работодатель произведет фактический расчет, если / когда работник действительно запросит отпуск.

Для квитанций о заработной плате частично занятых сотрудников с переменным графиком работодатели должны рассчитать начальную сумму CSPSL, доступную на момент первой печати, и указать (переменная) рядом с ней в ведомости заработной платы. Затем работодатель произведет фактический расчет, если / когда работник действительно запросит отпуск.

Работодатели должны разместить образец уведомления, предоставленный Департаментом трудовых отношений Калифорнии (DIR), на видном месте на рабочем месте не позднее даты вступления в силу. Если сотрудники не часто бывают на рабочем месте, уведомление может быть отправлено по электронной почте. DIR также опубликовал ответы на часто задаваемые вопросы, доступные здесь.

Запись в журнале начисления отпускных | Двойная бухгалтерия

Сотрудники обычно имеют право на оплачиваемый ежегодный отпуск на предприятии.Необходимая сумма начисленных отпусков обычно зависит от годового права сотрудников и продолжительности рабочего времени, которое они проработали в течение года.

Например, если работник имеет право на 20-дневный оплачиваемый отпуск каждый год, к концу, скажем, 3-го месяца, работник заработает 20 x 3/12 = 5-дневный оплачиваемый отпуск.

Если к концу отчетного периода сотрудники заработали, но не взяли отпуск, у предприятия есть обязательство, которое оно должно накопить.

Пример начисления отпускных

В компании 4 сотрудника, каждый из которых получает 13 000 зарплат в год и имеет право на 4 недели (20 дней) оплачиваемого ежегодного отпуска.К концу отчетного периода двое сотрудников полностью использовали свои права, один — 16 дней, а другой — всего 5 дней.

При 5-дневной рабочей неделе начисление отпусков рассчитывается следующим образом:

Рабочие дни в году = 52 недели x 5 = 260 дней Ставка заработной платы в день = 13000/260 = 50 в день. Незаработанные дни = (20-16) + (20-5) = 19 дней Начисление отпускных = Незаработанные дни x Ежедневная ставка Начисление отпуска = 19 x 50 = 950

Запись в журнале начисления отпускных

В конце отчетного периода предприятию необходимо отразить начисление отпусков в размере 950 со следующей записью в журнале:

| Счет | Дебет | Кредит |

|---|---|---|

| Расходы на заработную плату | 950 | |

| Отпуск к оплате | 950 | |

| Итого | 950 | 950 |

Уравнение учета

Уравнение бухгалтерского учета, Активы = Обязательства + Собственный капитал означает, что общие активы бизнеса всегда равны общим обязательствам плюс собственному капиталу бизнеса. Это верно в любое время и применимо к каждой транзакции.

Это верно в любое время и применимо к каждой транзакции.

Для этой транзакции уравнение учета показано в следующей таблице.

В этом случае балансовое обязательство (счет к оплате отпускных) увеличивается на 950, представляя обязательство по выплате отпускных. Уравнение бухгалтерского учета уравновешивается дебетовой записью расходов на заработную плату, которая уменьшает чистую прибыль, нераспределенную прибыль и, следовательно, собственный капитал в бизнесе на ту же сумму.

Популярные примеры двойной бухгалтерии

Еще один пример двойной бухгалтерии для вас.

Об авторе

Дипломированный бухгалтер Майкл Браун — основатель и генеральный директор компании Double Entry Bookkeeping. Он работал бухгалтером и консультантом более 25 лет и построил финансовые модели для всех типов отраслей. Он был финансовым директором или контролером малых и средних компаний, а также руководил собственным малым бизнесом. Он был менеджером и аудитором в Deloitte, большой бухгалтерской фирме, и имеет ученую степень в Университете Лафборо.

Обновленное уведомление о праве сотрудников на безопасный отпуск и отпуск по болезни должно быть предоставлено до 1 января 2021 г.

21 декабря 2020 г.

В соответствии с инструкциями, изданными Департаментом защиты прав потребителей и работников города Нью-Йорка («DCWP»), работодатели, имеющие 100 или более сотрудников, и работодатели домашних работников в городе Нью-Йорке должны распространять Уведомление о правах сотрудников: безопасный отпуск по болезни. («обновленное уведомление») всем действующим сотрудникам до 1 января 2021 г.21 октября 2020 года DCWP опубликовал обновленное уведомление для работодателей вместе с дополнительными инструкциями относительно требований к уведомлениям в форме Часто задаваемые вопросы .Закон города Нью-Йорка о безопасных отпусках и отпусках по болезни вступил в силу 1 апреля 2014 г.

и в него дважды вносились поправки. 30 сентября 2020 г. вступили в силу поправки, расширяющие возможности безопасного отпуска и отпуска по болезни и приведение требований Нью-Йорка в соответствие с требованиями законодательства штата Нью-Йорк. С 1 января 2021 г. закон Нью-Йорка о безопасных отпусках по болезни требует, чтобы работодатели со 100 или более сотрудниками предоставляли до 56 часов оплачиваемого безопасного отпуска и отпуска по болезни, а работодатели с 4 или менее сотрудниками и чистым доходом в размере 1 млн долларов США предоставить до 40 часов оплачиваемых отпусков по болезни.

и в него дважды вносились поправки. 30 сентября 2020 г. вступили в силу поправки, расширяющие возможности безопасного отпуска и отпуска по болезни и приведение требований Нью-Йорка в соответствие с требованиями законодательства штата Нью-Йорк. С 1 января 2021 г. закон Нью-Йорка о безопасных отпусках по болезни требует, чтобы работодатели со 100 или более сотрудниками предоставляли до 56 часов оплачиваемого безопасного отпуска и отпуска по болезни, а работодатели с 4 или менее сотрудниками и чистым доходом в размере 1 млн долларов США предоставить до 40 часов оплачиваемых отпусков по болезни.Все охваченные работодатели обязаны уведомлять своих сотрудников об их правах на безопасный отпуск и отпуск по болезни. В соответствии с руководством DCWP, согласно новым поправкам, вступившим в силу 30 сентября 2020 г., работодатели со 100 или более сотрудниками и работодатели домашних работников должны до 1 января 2021 г. предоставить обновленное уведомление своим сотрудникам и опубликовать обновленное уведомление в рабочее место, где это видно и доступно для сотрудников.

Дополнительные требования к безопасному отпуску и отпуску по болезни Нью-Йорка изложены ниже.

- Размер отпуска по болезни. Требования к работодателям различаются в зависимости от размера работодателя:

- Все работодатели. Все работодатели должны предоставлять до 40 часов безопасного отпуска по болезни каждый календарный год.

- Работодатели со 100 и более сотрудниками. Начиная с 1 января 2021 г., работодатели со 100 и более сотрудниками должны предоставлять до 56 часов безопасного отпуска и отпуска по болезни каждый календарный год.

- Платные vs.Неоплачиваемый отпуск. Требования относительно того, имеют ли сотрудники право на оплачиваемый безопасный отпуск и отпуск по болезни, различаются в зависимости от размера работодателя и чистого дохода:

- Оплачиваемый отпуск . Работодатели должны предоставить оплачиваемых отпусков по безопасности и по болезни, если:

- У работодателя пять и более сотрудников;

- Начиная с 1 января 2021 г.

, работодатель имеет чистую прибыль в размере 1 млн долларов США или более в предыдущем налоговом году; и / или

, работодатель имеет чистую прибыль в размере 1 млн долларов США или более в предыдущем налоговом году; и / или - Работник работает на дому в качестве домашней прислуги ( e.г ., няня, домработница, труженик).

- Неоплачиваемый отпуск. Работодатели, в которых работает менее пяти сотрудников и имеют чистый доход менее 1 миллиона долларов, могут предоставить неоплачиваемый отпуск по болезни и по болезни.

- Оплачиваемый отпуск . Работодатели должны предоставить оплачиваемых отпусков по безопасности и по болезни, если:

- Начисление отпуска по болезни.

- Сотрудники получают отпуск по болезни и по болезни из расчета один час на каждые 30 отработанных часов.

- Сотрудники могут перенести неиспользованный отпуск по болезни и по болезни на следующий год.

- Для сотрудников, которые могут набирать максимум 56 часов вместо 40 часов в календарном году, работодатели не должны разрешать им использовать накопленный отпуск по безопасному уходу и отпуск по болезни более 40 часов до 1 января 2021 года.

- Для сотрудников, повторно нанятых тем же работодателем в течение шести месяцев, работодатель должен восстановить ранее начисленный отпуск по болезни и по болезни, если только работодатель не оплатил сотруднику неиспользованный отпуск по безопасности и по болезни, когда сотрудник уволился и сотрудник согласился на выплату.

- Определение размера работодателя. Работодатели должны учитывать всех сотрудников, которые работают за заработную плату на постоянной, неполной, сезонной или временной основе. Для целей подсчета не имеет значения, где живут сотрудники. Метод подсчета сотрудников зависит от того, как долго работает работодатель:

- Работодатели, проработавшие менее одного года. Работодатели должны подсчитать количество сотрудников, выполняющих оплачиваемую работу в неделю.

- Работодатели, проработавшие один год и более. Работодатели должны подсчитывать количество сотрудников, работающих на работодателя в неделю, в то время, когда работник использовал безопасный отпуск по болезни.

- Охватываемые сотрудники. Безопасный отпуск по болезни и уведомление о нем должны быть предоставлены всем сотрудникам, которые работают неполный или полный рабочий день на любом предприятии или некоммерческой организации в Нью-Йорке, независимо от местонахождения работодателя, включая домашних работников, временных и сезонных сотрудников, суточные и т. Д. -вызвать сотрудников и рабочих без документов.

- Сотрудники, работающие на дому. На сотрудников, выполняющих работу в удаленном режиме, распространяется действие закона в те часы, когда они физически работают в Нью-Йорке (на месте или в удаленном режиме), даже если работодатель физически находится за пределами Нью-Йорка.

- Сотрудники, которые иногда работают в Нью-Йорке. Для сотрудников, которые работают в Нью-Йорке на нерегулярной основе, работодатель должен рассчитать начисления по безопасному отпуску и отпуску по болезни на основе количества часов, которые работник проводит, работая в Нью-Йорке.

- Независимые подрядчики. Требования об отпуске по болезни не распространяются на независимых подрядчиков.

- Использование сотрудником безопасного отпуска и отпуска по болезни. Сотрудники могут использовать отпуск по болезни и больничный для:

- Здоровье, в том числе получение медицинской помощи или восстановление после болезни или травмы;

- Уход за членом семьи, который болен или находится на приеме у врача;

- Когда работа сотрудника или школа его ребенка закрывается в связи с чрезвычайной ситуацией в области общественного здравоохранения; и / или

- Безопасность сотрудника или безопасность члена семьи из-за насилия в семье, нежелательного сексуального контакта, преследования или торговли людьми.

- Уведомление об использовании отпуска сотрудниками. Работодатели могут потребовать от сотрудников заблаговременно уведомлять о запланированном использовании безопасного отпуска по болезни, например о назначении врача; однако сотрудники не обязаны заранее уведомлять о неожиданном использовании безопасного отпуска по болезни, например о внезапной болезни или неотложной медицинской помощи. Право сотрудников на неприкосновенность частной жизни включает право не сообщать работодателю подробные сведения о том, почему был использован безопасный отпуск или отпуск по болезни.

- Документация. Если сотрудники используют более трех рабочих дней подряд в рамках безопасного отпуска и отпуска по болезни, работодатели могут потребовать документацию, но должны возместить сотрудникам любые сборы, уплаченные за необходимую документацию. Документация не должна содержать подробных сведений о частной медицинской или личной ситуации сотрудника.

- Запрещенное возмездие. Работодатели не могут наказывать или увольнять сотрудников в отместку за запрос или использование отпуска по болезни или за сообщение о нарушениях.

- Требуемое письменное уведомление и раскрытие информации. Работодатели должны предоставить сотрудникам письменную политику безопасных отпусков и отпусков по болезни, в которой объясняется, как сотрудники могут пользоваться льготами.

- Политика безопасного отпуска по болезни должна как минимум объяснять:

- Размер безопасного отпуска и отпуска по болезни, предоставленный работодателем;

- Если работодатель использует систему начисления: когда начинается начисление отпуска по болезни, скорость начисления и максимальное количество часов, которое работник может накопить в календарном году;

- Процедуры, которым должен следовать работник, чтобы уведомить работодателя о необходимости использования безопасного отпуска и отпуска по болезни;

- Все требования к письменной документации или подтверждению использования отпуска по болезни;

- Любое разумное минимальное увеличение и / или последующий фиксированный интервал для использования накопленного отпуска по болезни;

- Любая политика в отношении последствий непредоставления или задержки сотрудником необходимой документации;

- Любая политика в отношении дисциплины сотрудников за неправомерное использование безопасного отпуска и отпуска по болезни;

- Политика работодателя в отношении переноса неиспользованного отпуска по болезни и безопасности в конце календарного года;

- Если работодатель использует термин, отличный от «безопасное время / время по болезни» или «безопасное время и время по болезни» для описания отпуска, предоставляемого работодателем: заявление о том, что сотрудники могут использовать отпуск для целей безопасного отпуска и отпуска по болезни без каких-либо условий, запрещенных Safe закон об отпусках по болезни; и

- Заявление о том, что работодатель не может требовать, чтобы сотрудники, поставщик медицинских услуг или услуг раскрывали личную медицинскую информацию или подробности вопроса, по которому работник запрашивает безопасный отпуск по болезни, и что работодатель должен хранить информацию о сотруднике или член семьи сотрудника, полученный исключительно в связи с использованием конфиденциальной информации о отпуске по болезни, если сотрудник не дает согласия на раскрытие информации в письменной форме или раскрытие информации требуется по закону.

- Работодатели также должны предоставить сотрудникам письменное раскрытие информации о том, сколько сотрудников по безопасному отпуску и отпуску по болезни использовали и покинули каждый период оплаты, например, указав информацию в квитанциях об оплате труда сотрудников.

- Политика безопасного отпуска по болезни должна как минимум объяснять:

- Положение и запись уведомления. Работодатели должны соблюдать следующие требования к уведомлениям и ведению документации: