- Единый налог – на общий. Разбираем налоговые льготы для частного бизнеса по Указу о поддержке экономики

- единый налог | GB.BY

- Налоговая система Республики Беларусь | Законодательство стран СНГ

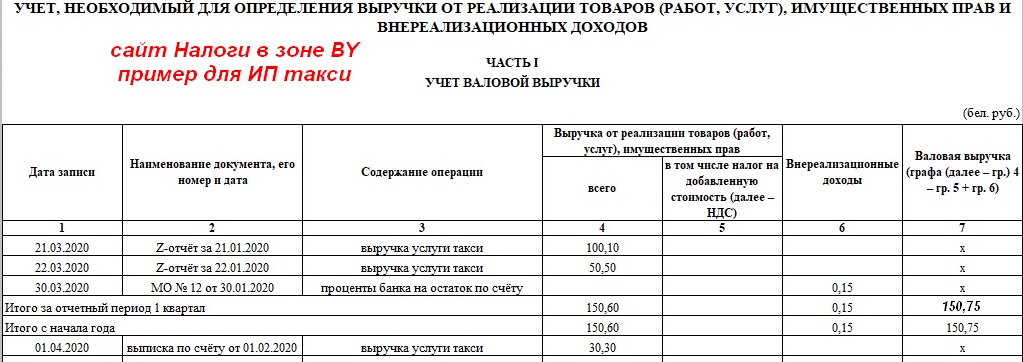

- Единый налог с индивидуальных предпринимателей и иных физических лиц (далее – единый налог) (Глава 35 Налогового кодекса)

- Налоговая система Республики Беларусь

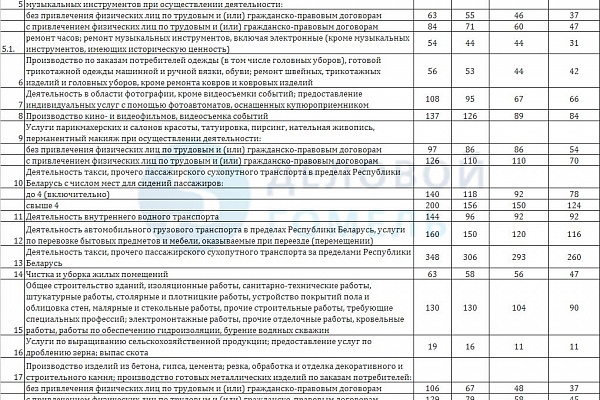

- ИП единый налог

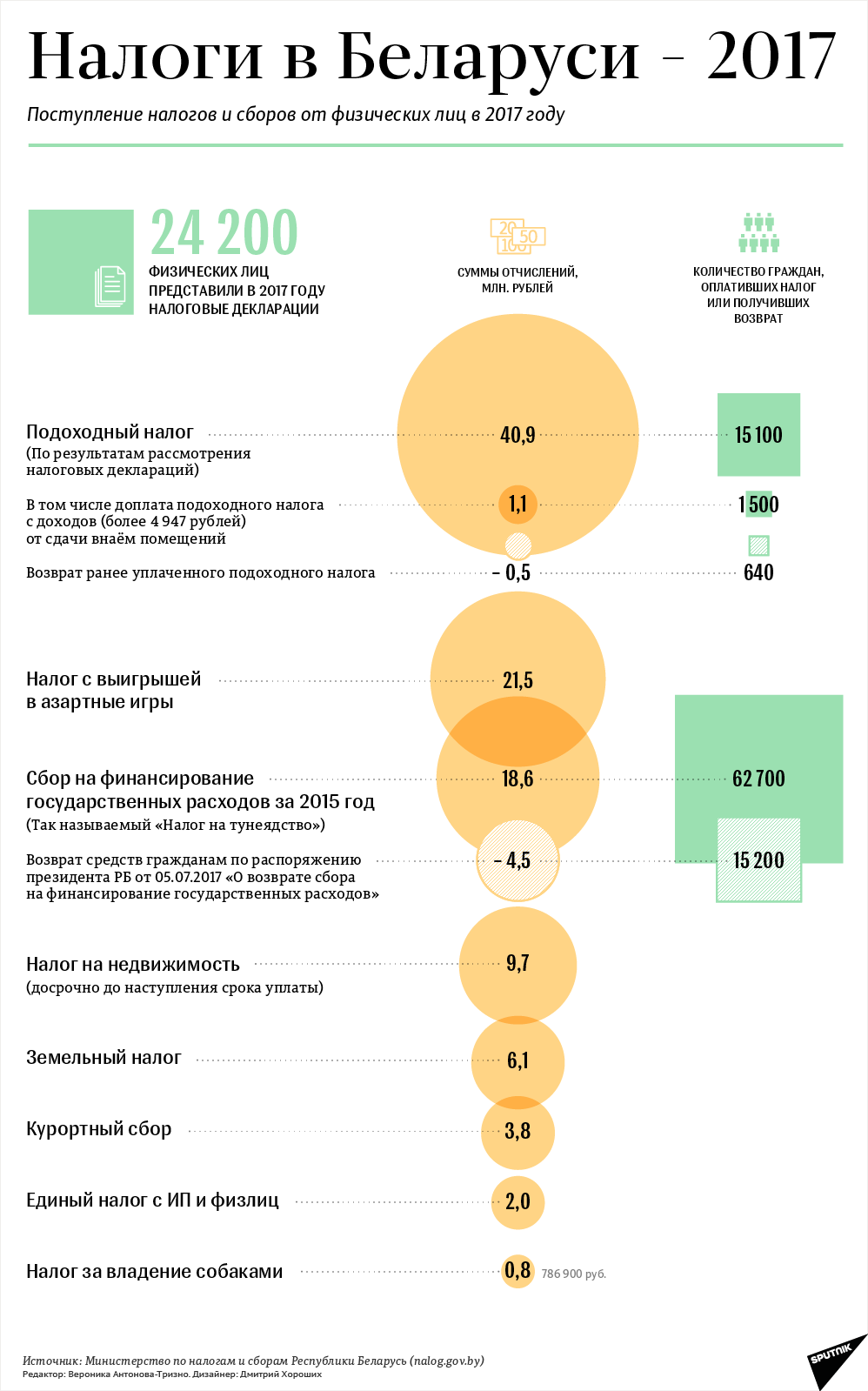

- Налоговые поступления в Беларуси

- Налоговая справка — Беларусь

- Белорусское ЧП и Зарегистрированный работодатель

- Основные факты о найме в Беларуси

- Государственные праздники в Беларуси

- Рабочее время в Беларуси

- Отпуск в Беларуси

- Отпуск по болезни в Беларуси

- Отпуск по беременности и родам / отцовский отпуск в Беларуси

- Расторжение договора в Беларуси

- Налоги в Беларуси

- Медицинское страхование в Беларуси

- Дополнительные льготы в Беларуси

- Трудовые договоры в Беларуси

- Почему Globalization Partners

- Выдающиеся люди Беларуси

- Сколько нужно заработать, чтобы подать налоговую декларацию?

- Налог: средняя налоговая нагрузка на заработки в странах ОЭСР продолжает расти

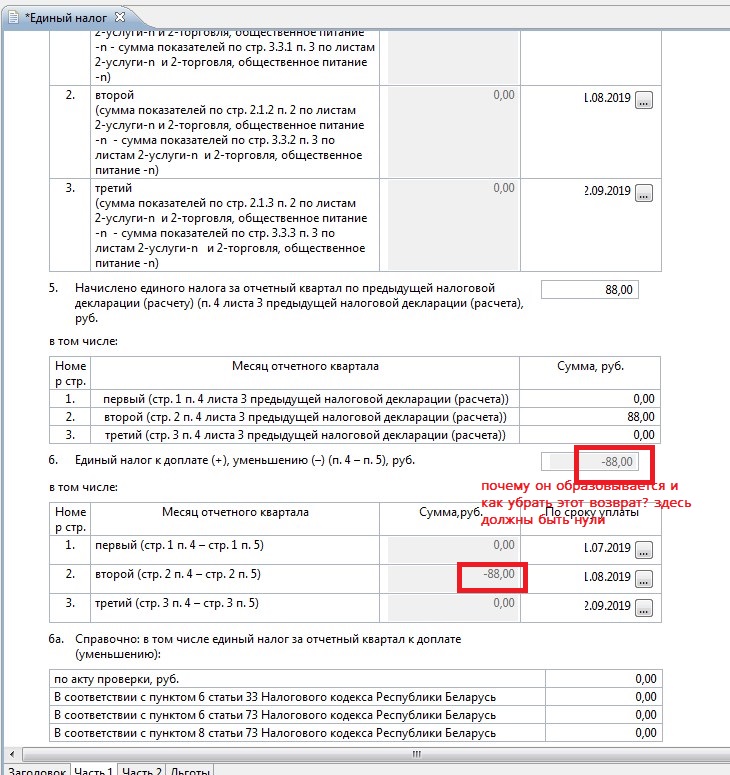

Единый налог – на общий. Разбираем налоговые льготы для частного бизнеса по Указу о поддержке экономики

В условиях общемировой пандемии коронавируса белорусское Правительство приняло ряд мер, направленных на обеспечение устойчивой работы экономики и социальной сферы страны. Так, 24 апреля Президент Беларуси подписал Указ № 143 «О поддержке экономики». Документ определил инструменты, в том числе налоговых льгот для индивидуальных предпринимателей.

Плательщикам единого налога

Как сообщили в инспекции Министерства по налогам и сборам по Ленинскому району Гродно, индивидуальным предпринимателям предоставлено право перейти на иные режимы налогообложения с соблюдением условий их применения.

Воспользоваться таким правом независимо от основного вида осуществляемой экономической деятельности могут индивидуальные предприниматели, уплатившие в 2020 году единый налог.

С системы уплаты единого налога индивидуальный предприниматель вправе перейти на общий порядок налогообложения или на упрощенную систему налогообложения. Такой переход может быть осуществлен с первого числа календарного месяца 2020 года. При этом переход на общий порядок налогообложения может быть осуществлен, начиная с 1 апреля 2020 года, а на упрощенную систему налогообложения, – начиная с 1 мая 2020 года.

Чтобы воспользоваться «бонусом»

Индивидуальные предприниматели, изъявившие желание перейти в 2020 году на применение упрощенной системы налогообложения, должны с 1-го по 20-е число календарного месяца, с которого они начинают применение в 2020 году упрощенной системы, представить в налоговый орган по месту постановки на учет уведомление о переходе с указанием даты такого перехода. Форма уведомления установлена постановлением Министерства по налогам и сборам от 3 января 2019 № 2.

Индивидуальные предприниматели, изъявившие желание перейти в 2020 году на применение общего порядка налогообложения, представляют налоговые декларации (расчеты) по подоходному налогу с физических лиц индивидуального предпринимателя, а также по иным налогам, плательщиками которых они признаются.

Зачет или возврат единого налога

Указ предусматривает, что для проведения зачета или возврата единого налога в 2020 году период временного неосуществления предпринимательской деятельности может превышать 30 календарных дней.

Сумма единого налога, подлежащая зачету или возврату, определяется индивидуальными предпринимателями самостоятельно в налоговой декларации (расчете) на основании уведомления, подаваемого в налоговый орган не позднее дня, предшествующего дню временного неосуществления деятельности.

Зачет или возврат единого налога не будет произведен, если налоговые органы установят факт реализации плательщиком товаров (работ, услуг) в период действия обстоятельств, являющихся основанием для его зачета или возврата.

Объективные затраты

При налогообложении будут учтены затраты на проведение противоэпидемических мероприятий. В соответствии с подпунктом 2. 5 пункта 2 Указа затраты на проведение санитарно-противоэпидемических, в том числе ограничительных мероприятий по перечню, определяемому Министерством здравоохранения, включаются индивидуальными предпринимателями в состав внереализационных расходов.

5 пункта 2 Указа затраты на проведение санитарно-противоэпидемических, в том числе ограничительных мероприятий по перечню, определяемому Министерством здравоохранения, включаются индивидуальными предпринимателями в состав внереализационных расходов.

Министерство здравоохранения в настоящее время разрабатывает такой перечень.

Налог с физических лиц

В некоторой степени Указ касается налогообложения доходов физических лиц. Документом установлено, что подоходным налогом с физических лиц не будут облагаться доходы в размере стоимости средств индивидуальной защиты, антисептических лекарственных средств и дезинфицирующих средств, питания, получаемых в связи с проведением санитарно-противоэпидемических, в том числе ограничительных, мероприятий.

Алеся Робак, «Гродзенская праўда», 17 мая 2020 г.

единый налог | GB.BY

10 июля 2020 / Новость Заместитель министра по налогам и сборам Светлана Шевченко во время онлайн-конференции на сайте БЕЛТА разъяснила нюансы налогообложения доходов от оказываемых через интернет услуг.

В Витебской области размер ставок единого налога для индивидуальных предпринимателей и иных физических лиц в II и III кварталах 2020 года будет уменьшена в два раза. Такое решение было принято 12 мая на заседании сессии Витебского областного Совета депутатов,…

13 декабря 2019 / Новость ИМНС по Минской области напоминает гражданам, желающим заработать на утренниках, вечеринках и корпоративах, о необходимости заблаговременно оплатить единый налог.

ИП – плательщики единого налога должны иметь документы, подтверждающих приобретение (поступление, транспортировку) товарно-материальных ценностей, но наличие этих документов в местах реализации (хранения) товаров и в средствах их транспортировки не обязательно….

14 августа 2019 / Новость Обновлен перечень товаров, розничная торговля которыми является объектом налогообложения единым налогом для плательщиков – ИП.

Для ИП, проживающих и осуществляющих деятельность по производству товаров (выполнению работ, оказанию услуг) на территории Могилевской области, вдвое снижены ставки единого налога. Однако понижающий коэффициент 0,5, установленный решением…

12 февраля 2019 / Новость В Беларуси изменены подходы к установлению ставок единого налога для индивидуальных предпринимателей и иных физических лиц.

Единый налог по новым ставкам нужно будет платить с февраля. Разъяснения по новому Налоговому кодексу для физических лиц – плательщиков единого налога с индивидуальных предпринимателей и иных физлиц размещены на сайте Министерства…

03 января 2019 / Новость27956

МНС Беларуси разъяснило ИП – «единщикам» требования Закона Республики Беларусь от 30. 12.2018 № 159-З «О внесении изменений и дополнений в некоторые законы Республики Беларусь», которым утверждена новая редакция Налогового…

12.2018 № 159-З «О внесении изменений и дополнений в некоторые законы Республики Беларусь», которым утверждена новая редакция Налогового…

683

Министерство экономики во взаимодействии с финансовым и налоговым ведомствами работает над решением проблемы подтверждения белорусскими предпринимателями легальности приобретения товаров в России за наличный расчет. Об этом сообщила директор Департамента…

Налоговая система Республики Беларусь | Законодательство стран СНГ

Налоговая система Республики Беларусь

Общие сведения

Особенностью налогового законодательства Республики Беларусь является то обстоятельство, что Налоговый кодекс состоит из двух частей (

общей и

особенной ), принятых с большим временным промежутком.

Общая часть, приятая 19.12.2002 года, гласит, что налоговое законодательство состоит из:

- Налогового кодекса

- соответствующих ему законов

- международных договоров

- актов Президента и Правительства

- акты органов государственной власти и местного самоуправления.

Общая часть устанавливает общую систему налогов, вводит, изменяет, прекращает на территории страны их действие, дает определения основных терминов и понятий, регламентирует все общие вопросы налогообложения.

Особенная часть , принятая 29.12.2009 года, содержит детальное описание всех налогов, различных налоговых режимов, действующих в стране.

Все налоги в Беларуси делятся на: республиканские и местные

Республиканские налоги

Налог на добавленную стоимость. Плательщики – организации и предприниматели, а при импорте некоторых товаров также и физлица. Объект – реализационные обороты по некоторым видам товаров, работ и услуг, а также импорт. Налоговая база –

денежные и иные поступления от реализации этих работ, услуг и товаров. Минимальная ставка равняется десяти процентам.

Плательщики – организации и предприниматели, а при импорте некоторых товаров также и физлица. Объект – реализационные обороты по некоторым видам товаров, работ и услуг, а также импорт. Налоговая база –

денежные и иные поступления от реализации этих работ, услуг и товаров. Минимальная ставка равняется десяти процентам.

Акцизы. Плательщиками являются производители и импортеры подакцизных товаров. К подакцизным традиционно отнесены спиртосодержащая и табачная продукция, некоторые виды топлива и топливных масел, средства дезинфекции и бытовой химии. Ставки зависят от вида продукции и устанавливаются как в твердой сумме, так и в процентном соотношении к его стоимости.

Налог на прибыль. Плательщики – организации. Объект – валовая прибыль, база – разница между доходами и расходами в определенном периоде. Общая ставка равна восемнадцати процентам, льготные ставки установлены для наукоемких отраслей и

производителей высокотехнологичных товаров.

Налог на доходы иностранных организаций, не осуществляющих деятельности на территории республики через постоянное представительство. Налоговая база – прибыль за минусом подтвержденных расходов. Ставка зависит от вида осуществляемой деятельности и варьируется от шести до пятнадцати процентов.

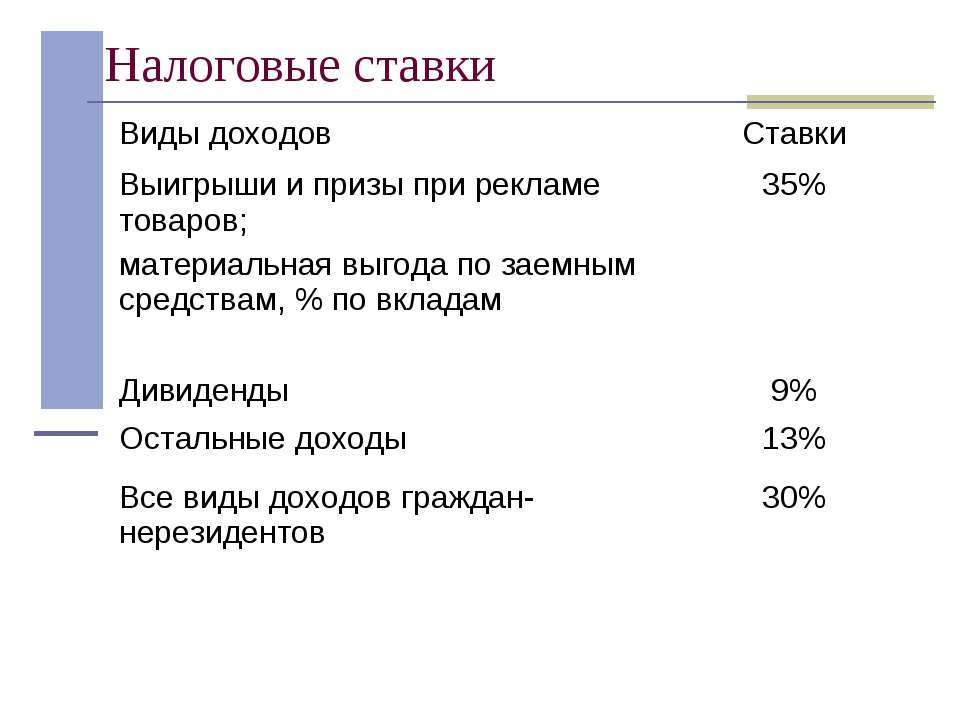

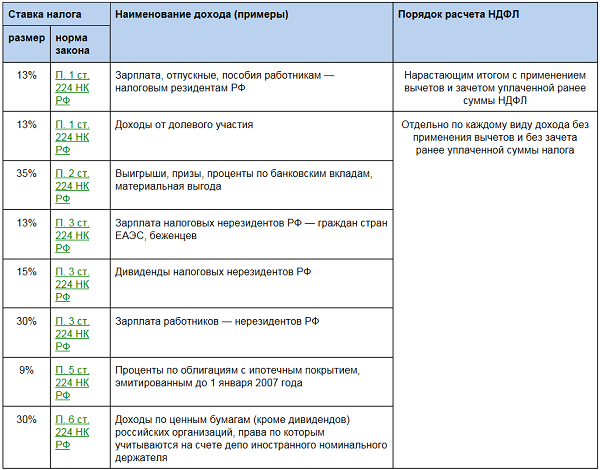

Подоходный налог с физических лиц. Общая ставка равна тринадцати процентам. Льготная ставка в девять процентов установлена для работников, получающих доходы от резидентов и нерезидентов Парка высоких технологий. Ставка для предпринимателей и нотариусов равна шестнадцати процентам, выигрыши облагаются четырехпроцентной ставкой.

Налог на недвижимость. Плательщики – собственники и законные владельцы недвижимого имущества. Налоговая база определяется исходя из остаточной балансовой стоимости имущества или данных его оценки. Ставка варьируется от 0.1 до одного

процента в зависимости от вида имущества и наименования плательщика.

Земельный налог. Плательщики – собственники и законные владельцы земельных участков. База – кадастровая стоимость земли. Ставки различны для земель разных категорий.

Экологический налог. Плательщики – лица, осуществляющие вредные выбросы в окружающую среду, а также захоронение отходов. База – объемы таких выбросов. Ставка зависит от вида вредного воздействия.

Налог на добычу (изъятие) природных ресурсов. Плательщики – все лица, осуществляющие такую добычу, кроме государственных организаций. База – объем добычи. Ставка устанавливается в зависимости от вида полезного ископаемого.

Сбор за проезд автомобильных транспортных средств иностранных государствпо автомобильным дорогам общего пользования. Ставка зависит от вида транспорта и его массы. Облагается транспорт массой свыше пяти тонн.

Оффшорный сбор. Плательщики – резиденты. Объект – перечисление денежных средств в оффшорную зону и исполнение иных (неденежных) обязательств перед нерезидентом, имеющим регистрацию в оффшоре. База – стоимость перечисления либо цена договора.

Ставка – пятнадцать процентов.

Плательщики – резиденты. Объект – перечисление денежных средств в оффшорную зону и исполнение иных (неденежных) обязательств перед нерезидентом, имеющим регистрацию в оффшоре. База – стоимость перечисления либо цена договора.

Ставка – пятнадцать процентов.

Гербовый сбор. Объект – операции с векселями. База – сумма векселя. Ставка по прямо предусмотренным законом случаям разнится от пятнадцати до двадцати пяти процентов в зависимости от вида операции, а также сторон сделки. В случаях, прямо законом не оговоренных, ставка сбора составляет 0.1 процента.

Консульский сбор, государственная пошлина, патентные пошлины. Объект – различные юридически значимые действия, осуществляемые по обращениям граждан и юрлиц соответственно: дипломатическими представительствами и консульскими учреждениями

республики, различными уполномоченными госучреждениями, государственным учреждением «Национальный центр интеллектуальной собственности». Ставки зависят от вида истребуемого действия.

Ставки зависят от вида истребуемого действия.

Также имеется ряд сборов и пошлин, отнесенных Налоговым

кодексом РБ к налоговым платежам, ставки и порядок взимания которых регулируются иными нормативными актами.

К таким сборам относятся:

- таможенные пошлины и сборы (устанавливаются указами Президента РБ)

- утилизационный сбор (установлен указом Президента РБ от 04.02.2014 года)

- сбор на финансирование государственных расходов (установлен декретом Президента РФ от 02.04.2015 года «О предупреждении социального иждивенчества»).

Местные налоги и сборы

Налог за владение собаками. Плательщики – собственники животных. Объект – собаки старше трехмесячного возраста. Ставка рассчитывается, исходя из роста собаки.

Курортный сбор. Плательщики – физические лица. Объект – факт нахождения в оздоровительных учреждениях. База – цена оказанных услуг или путевки. Ставки различны, но не могут быть больше пяти процентов.

Объект – факт нахождения в оздоровительных учреждениях. База – цена оказанных услуг или путевки. Ставки различны, но не могут быть больше пяти процентов.

Сбор с заготовителей. Плательщики – лица, осуществляющие сбор и заготовку грибов, растений, другого сырья с целью их дальнейшей промышленной переработки и реализации. База – стоимость заготовленного, ставка может быть не выше пяти процентов.

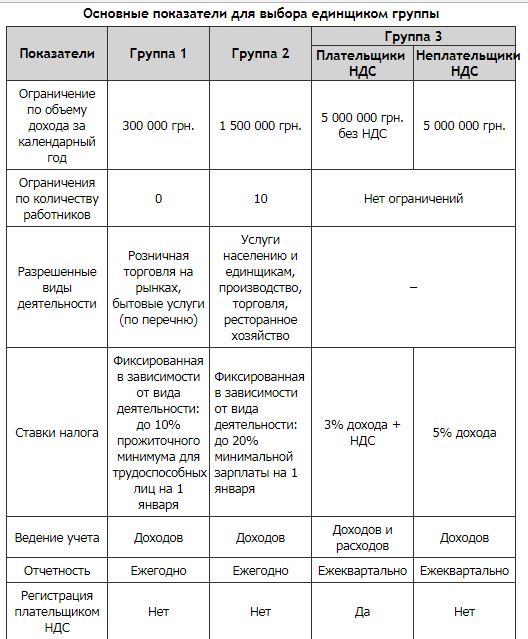

Особые налоговые режимы

На территории республики предусмотрено действие большого количества специальных налоговых режимов, к коим относятся:

- упрощенная система налогообложения

- единые налоги: с индивидуальных предпринимателей и иных физических лиц, для производителей сельскохозяйственной продукции

- налог на игорный бизнес

- налог на осуществление лотерейной деятельности

- сбор за осуществление: ремесленной деятельности, деятельности в области агроэкотуризма

- единый налог на вмененный доход

Данные режимы упрощают налогообложение для определенных сфер деятельности, как правило, заменяют полностью или частично несколько налогов в разных сочетаниях.

Заключение

Оценивая налоговую систему Беларуси, необходимо отметить, что ее основной налоговый закон является современным, понятным, подробным. Наблюдается тенденция к стимулированию развития отраслей, занимающихся деятельностью в области высоких технологий, а также производителей сельскохозяйственной продукции. Осуществляется это путем предоставления данным категориям налогоплательщиков льгот и преференций.

Законодательством тщательно проработано большое по сравнению с другими странами СНГ количество специальных упрощенных налоговых режимов, что благотворно сказывается на развитии малого и среднего бизнеса.

Налоговые ставки по основным налогам (подоходному, НДС, на прибыль) являются весьма либеральными. Однако общее количество налогов в стране является немалым.

Даже при весьма общем анализе основных положений налогового законодательства особенно бросается в глаза то обстоятельство, что чрезмерным является количество налогов, собираемых с физических лиц. Помимо традиционных налогов наличествуют и

такие, которых нет более ни в одном государстве СНГ: налог с владельцев собак, сбор на финансирование государственных расходов, курортный сбор.

Помимо традиционных налогов наличествуют и

такие, которых нет более ни в одном государстве СНГ: налог с владельцев собак, сбор на финансирование государственных расходов, курортный сбор.

Оценить, хорошо это или плохо, сложно. При условии финансовой стабильности и высокого уровня доходов населения наличие данных налогов положительно сказывается на интересах государства, поскольку при невысоких ставках для налогоплательщиков эти сборы и налоги не являются слишком обременительными. Но если уровень доходов населения невысок, то взимание, помимо основных, и таких второстепенных сборов, не представляется справедливым и правильным.

Статья подготовлена специалистами ООО «СоюзПравоИнформ».

© СоюзПравоИнформ. При перепечатке ссылка на источник обязательна.

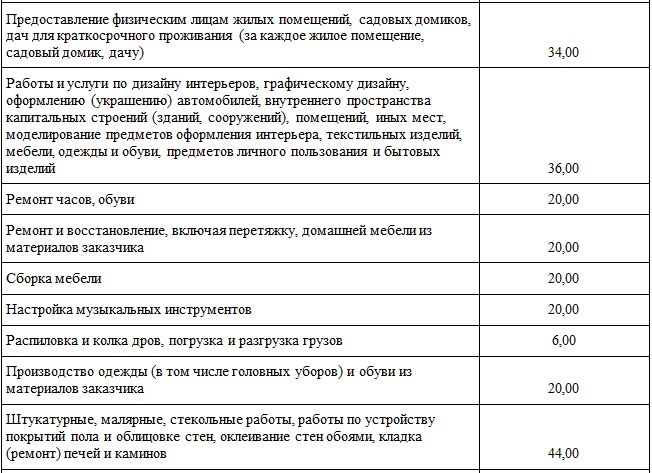

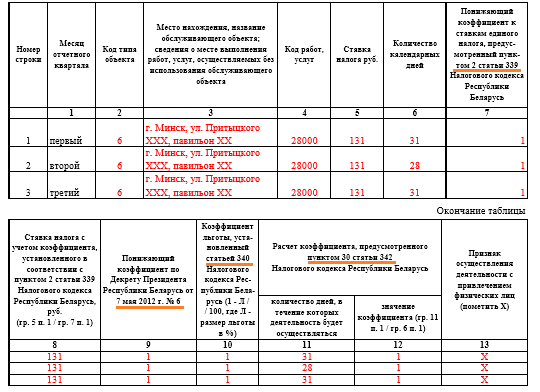

Единый налог с индивидуальных предпринимателей и иных физических лиц (далее – единый налог) (Глава 35 Налогового кодекса)

Плательщики: индивидуальные предприниматели, а также физические лица, не осуществляющие предпринимательскую деятельность.

Объект налогообложения:

— для плательщиков — индивидуальных предпринимателей – оказание потребителям услуг, указанных в статье 296 Налогового кодекса, розничная торговля товарами;

— для плательщиков — физических лиц, не осуществляющих предпринимательскую деятельность – осуществление видов деятельности, указанных в статье 295 Налогового кодекса, розничная торговля.

Ставки: «верхний» и «нижний» пределы размеров ставок установлены Кодексом; конкретные размеры определяются решениями областными и Минского городского Советов депутатов.

Налоговый период – календарный год.

Отчетный период:–

календарный месяц, в котором осуществляется деятельность;

календарный квартал – для индивидуальных предпринимателей, уплачивающих единый налог только по одному объекту торговли или по одному виду деятельности.

Налоговая декларация представляется индивидуальными предпринимателями в налоговый орган по месту постановки на учет не позднее 1-го числа отчетного периода.

Индивидуальными предпринимателями, зарегистрированными впервые, налоговая декларация (расчет) представляется не позднее рабочего дня, предшествующего дню начала деятельности.

Уплата единого налога производится:

— индивидуальными предпринимателями, у которых отчетным периодом признается календарный месяц, — ежемесячно не позднее 1-го числа отчетного месяца;

— индивидуальными предпринимателями, у которых отчетным периодом признается календарный квартал, — ежемесячно не позднее 1-го числа каждого месяца отчетного периода в размере 1/3 суммы единого налога, исчисленной за календарный квартал;

— индивидуальными предпринимателями, зарегистрированными впервые, — не позднее рабочего дня, предшествующего дню осуществления такой деятельности;

физическими лицами, не осуществляющими предпринимательскую деятельность, — до начала реализации товаров (работ, услуг), а при выявлении фактов осуществления видов деятельности, не позднее дня, следующего за днем вручения такому физическому лицу налоговым органом налогового извещения.

Налоговая система Республики Беларусь

Особенностью налогового законодательства Республики Беларусь является то, что Налоговый кодекс состоит из двух частей (общей и особенной).

Общая часть устанавливает общую систему налогов, вводит, изменяет, прекращает на территории страны их действие, дает определения основных терминов и понятий, регламентирует все общие вопросы налогообложения.

Особенная часть содержит детальное описание всех налогов, различных налоговых режимов, действующих в стране.

Все налоги и сборы в Беларуси делятся на: республиканские и местные.

Республиканские налоги, сборы (пошлины):

Налог на добавленную стоимость (НДС).

Акцизы

Налог на прибыль

Налог на доходы иностранных организаций, не осуществляющих деятельности на территории РБ через постоянное представительство.

Подоходный налог с физических лиц.

Налог на недвижимость.

Земельный налог

Экологический налог

Налог за добычу (изъятие) природных ресурсов

Сбор за проезд автомобильных транспортных средств иностранных государств по автомобильным дорогам общего пользования РБ

Оффшорный сбор

Гербовый сбор

Консульский сбор

Государственная пошлина

Патентные пошлины

Местные налоги и сборы

Налог за владение собаками

Курортный сбор

Сбор с заготовителей

Особые режимы налогообложения:

Налог при упрощенной системе налогообложения

Единый налог с индивидуальных предпринимателей и иных физических лиц

Единый налог для производителей сельскохозяйственной продукции

Налог на игорный бизнес

Налог на доходы от осуществления лотерейной деятельности

Налог на доходы от проведения электронных интерактивных игр

Сбор за осуществление ремесленной деятельности

Cбор за осуществление деятельности по оказанию услуг в сфере агроэкотуризма

Единый налог на вмененный доход

Также в Беларуси имеется ряд сборов и пошлин, отнесенных к налоговым платежам, ставки и порядок взимания которых регулируются иными нормативными актами, например, таможенные пошлины и сборы, утилизационный сбор.

Кроме того в структуру налоговой системы РБ входят обязательные страховые взносы со ставкой ставка 35%.

Налоговые ставки по основным налогам являются либеральными и составляют:

Налог на прибыль – 18% (ставка налога по дивидендам – 12%).

Налог на добавленную стоимость -20%

Подоходный налог с физических лиц – 13% (плоская шкала)

В целях оптимизации уплаты налогов 69 стран подписали соглашение об устранении двойного налогообложения с Республикой Беларусь.

С 2017 года в Республике Беларусь заработал институт налогового консультирования.

|

Налоговые поступления в Беларуси

Для сравнения стран (таблица) использованы цвета:

Хорошая производительность;

Среднее;

Низкая производительность

По последним данным (2015 г.

) Налоговые поступления в Беларуси: 14,65% ВВП

) Налоговые поступления в Беларуси: 14,65% ВВП Динамика изменения: Налоговые поступления (% ВВП)

| Год | Значение | Место в мире | В Европе | ||

|---|---|---|---|---|---|

| 2015 | 14,65 | 92 из 142 | 32 из 39 | ||

| 2014 | 13,15 | ||||

| 2013 | 13,80 | ||||

| 2012 | 15,14 | ||||

| 2011 | 15,00 | ||||

| 2010 | 16,92 | 67 из 151 | 27 из 40 | ||

| 2009 | 19,26 | ||||

| 2008 | 25,35 | ||||

| 2007 | 23,73 | ||||

| 2006 | 22,22 | ||||

| 2005 | 20,15 | 50 из 149 | 22 из 40 | ||

| 2004 | 18,37 | ||||

| 2003 | 17,69 | ||||

| 2002 | 14,20 | ||||

| 2001 | 15,75 | ||||

| 2000 | 16,62 | 56 из 138 | 25 из 37 | ||

| 1999 | 16,67 | ||||

| 1998 | 17,11 | ||||

| 1997 | 20,73 | ||||

| 1996 | 18,80 | ||||

| 1995 | 19,89 | 35 из 120 | 19 из 34 | ||

| 1994 | 24,75 | ||||

| 1993 | 26,63 | ||||

| 1992 | 20,44 | ||||

| 1990 | 8,07 | 87 из 97 | 24 из 24 | ||

Налоговая справка — Беларусь

1 июля 2018 года Amazon Web Services EMEA SARL («AWS Europe»), наша компания AWS, расположенная в Люксембурге, начала продавать наши услуги. AWS Europe предоставляет все облачные сервисы AWS для ваших учетных записей, находящихся в этих странах и территориях в Европе, на Ближнем Востоке и в Африке. Дополнительные сведения см. В разделе часто задаваемых вопросов об AWS Europe.

AWS Europe предоставляет все облачные сервисы AWS для ваших учетных записей, находящихся в этих странах и территориях в Европе, на Ближнем Востоке и в Африке. Дополнительные сведения см. В разделе часто задаваемых вопросов об AWS Europe.

Обзор

AWS Europe обязана взимать налог на добавленную стоимость («НДС») при продаже электронных услуг некоммерческим клиентам (B2C) в Беларуси.

Если у вас есть учетные записи, расположенные в Беларуси, AWS Europe взимает местный НДС («Налог на добавленную стоимость» или «НДС» на белорусском языке) со всех сервисных сборов, понесенных с 1 июля 2018 г., если у вас нет действующего налогового регистрационного номера («TRN»). ) связанных с НДС.Весь НДС, взимаемый с клиентов в Беларуси, будет уплачиваться в налоговые органы Беларуси.

Вот примеры TRN, которые собирает AWS:

- Регистрационный номер плательщика НДС (VRN)

- Идентификационный налоговый номер (ИНН)

- UNP

- УНП

Если у вас есть РНН, перейдите на страницу «Налоговые настройки» консоли AWS Billing Console и подтвердите или обновите свои данные, включая юридический адрес вашей компании, для всех ваших аккаунтов. После того, как вы добавите действительный РНН в свою учетную запись (-а), ваши покупки облачных сервисов AWS в AWS Europe не будут облагаться НДС. Обратите внимание, что вам может потребоваться самостоятельно рассчитать НДС в местной декларации по НДС.

После того, как вы добавите действительный РНН в свою учетную запись (-а), ваши покупки облачных сервисов AWS в AWS Europe не будут облагаться НДС. Обратите внимание, что вам может потребоваться самостоятельно рассчитать НДС в местной декларации по НДС.

Для получения дополнительной информации о РНН нажмите здесь .

Как AWS определяет, находится ли ваш аккаунт в Беларуси?

В момент выставления счета AWS определяет расположение каждой отдельной учетной записи на основе определенной информации, включая ваш TRN, ваш платежный адрес и ваш контактный адрес.Результат определения AWS отображается как «Налоговый адрес» на странице налоговых настроек каждой учетной записи.

Если у вас единое семейство счетов, обратите внимание, что каждая учетная запись оценивается индивидуально: связанные учетные записи не наследуют налоговый адрес или РНН учетной записи плательщика. Учетная запись плательщика может просматривать налоговые адреса всех связанных учетных записей на собственной странице налоговых настроек.

Щелкните здесь для получения дополнительной информации.

Дополнительная информация

Дополнительную информацию о применении НДС в Беларуси можно найти на сайте Министерства по налогам и сборам Республики Беларусь.

Белорусское ЧП и Зарегистрированный работодатель

Время чтения: 5 минут Globalization Partners предоставляет работодателю рекордные услуги для клиентов, которые хотят нанимать сотрудников и вести расчет заработной платы без предварительного открытия филиала или дочерней компании в Беларуси. Ваш кандидат принимается на работу через PEO в Беларуси Globalization Partners в соответствии с местным трудовым законодательством и может быть принят на работу в течение нескольких дней, а не месяцев, как обычно. Этот человек назначается для работы в вашей команде, работая от имени вашей компании точно так же, как если бы он или она были вашим сотрудником для выполнения требований вашей страны.

Содержание

Наша глобальная платформа регистрации работодателей ™ и служба Global PEO позволяют клиентам вести расчет заработной платы в Беларуси, в то время как кадровые услуги, налогообложение и управление соблюдением требований перекладываются с их плеч на наши. Как глобальный эксперт по PEO, мы руководствуемся передовой практикой трудовых договоров, льготами, установленными законом и рыночными нормами, и расходами на сотрудников, а также при необходимости выходным и увольнением. Мы также информируем вас об изменениях местного трудового законодательства в Беларуси.

Ваш новый сотрудник быстрее станет продуктивным, у него лучший опыт найма и он на 100% предан вашей команде. Вы будете спокойны, зная, что у вас есть команда преданных своему делу экспертов по трудоустройству, помогающих с каждым наймом. Globalization Partners позволяет быстро и безболезненно задействовать таланты самых ярких людей в 170 странах мира.

Беларусь — небольшое государство в Восточной Европе, граничащее с Украиной и Россией, с населением 9,5 миллионов человек. Деловые встречи в Беларуси следует планировать заранее, и это очень полезно, если вы найдете общего знакомого, чтобы записаться на прием. Это знакомство должно заложить основу, объяснив, кто вы, цель встречи и другие детали. Белорусские компании сильно бюрократизированы, поэтому во время переговоров важно терпение, и вам придется уступить в некоторых моментах, чтобы заключить сделку. Косвенное общение — важный аспект белорусской культуры; обращайте внимание на язык тела во время разговора.

Деловые встречи в Беларуси следует планировать заранее, и это очень полезно, если вы найдете общего знакомого, чтобы записаться на прием. Это знакомство должно заложить основу, объяснив, кто вы, цель встречи и другие детали. Белорусские компании сильно бюрократизированы, поэтому во время переговоров важно терпение, и вам придется уступить в некоторых моментах, чтобы заключить сделку. Косвенное общение — важный аспект белорусской культуры; обращайте внимание на язык тела во время разговора.

При обсуждении условий трудового договора и письма-предложения с работником в Беларуси может быть полезно иметь в виду следующие стандартные льготы в Беларуси:

Основные факты о найме в Беларуси

Более 95% работающих население Беларуси состоит в профсоюзе. Заработная плата обычно структурирована в соответствии с тарифной системой и регулируется коллективными трудовыми соглашениями, соглашениями об оплате труда и трудовыми договорами.

При обсуждении условий трудового договора и письма-предложения с сотрудником в Беларуси может быть полезно иметь в виду следующие стандартные льготы в Беларуси:

Государственные праздники в Беларуси

Беларусь отмечает 9 государственных праздников, на которые сотрудники дается выходной, в том числе:

- Новый год

- Православное Рождество

- Женский день

- Радуница

- День труда

- День Победы

- День независимости

- День Октябрьской революции

- Католическое Рождество Бонус в Беларуси

- Сверхурочная работа допускается только с согласия работника и с соответствующей оплатой сверхурочной работы или дополнительными выходными днями.

- Сверхурочная работа ограничена 180 часами в год при условии, что она не превышает 10 часов в неделю и должна оплачиваться в размере 100% сверх обычной оплаты.

- Продолжительность рабочего дня, включая сверхурочную работу, не может превышать 12 часов.

- 126 дней оплачиваемого отпуска по беременности и родам (этот отпуск увеличивается до 140 дней, если есть медицинские осложнения или если родилось более одного ребенка.

в то же время).

в то же время). - 3 года неоплачиваемого отпуска по беременности и родам (рабочее место должно быть закреплено за сотрудницей, чтобы она могла возобновить свои обязанности по возвращении).

- Если у работницы есть дополнительный ребенок в течение трех лет неоплачиваемого отпуска по беременности и родам, упомянутого выше, право на отпуск по беременности и родам возобновляется.

- По взаимному согласию обеих сторон.

- Истечение срока трудового договора (в случае срочного договора).

- По инициативе работника или работодателя.

- Если сотрудник соглашается на перевод к другому работодателю или переводится на выборную должность.

- Если работник не согласен с переездом в другое место, требуемое работодателем, или не согласен с новыми условиями труда его найма.

- Если договор расторгается после испытательного срока.

- Из-за обстоятельств, не зависящих от разумного (форс-мажор) и некоторых причин.

- Если между работником и работодателем не заключен договор, предусматривающий период уведомления, то будет применяться период уведомления примерно за 2 месяца.

- Если увольнение инициировано сотрудником, он должен уведомить об этом как минимум за 1 месяц.

- фиксированный срок не более 5 лет

- фиксированный срок для конкретного проекта

- продолжительность сезонных работ

- временный период для покрытия отсутствия работника, чья вакансия остается открытой.

- Доход из источников за пределами США

- Доход от продажи вашего основного дома, даже если вы можете полностью или частично исключить его из налога

- Прибыль, но не убытки от продажи акций и других ценных бумаг, и

- Деловой доход, указанный в Графике C или Графике F IRS (не включая убытки)

- Вы получили налоговые льготы Obamacare для оплаты вашего медицинского страхования в течение 2018 года. Это означает, что вы должны подавать налоговую декларацию независимо от вашего дохода. Если вы не подадите возврат, возможно, вам придется вернуть свои кредиты.

- Заработная плата, полученная от церкви или квалифицированной контролируемой церковью организации, освобожденной от налогов на фонд заработной платы, составляла 108,28 долларов или более.

- Вы или ваш супруг (а) получили выплаты со счета медицинских сбережений.

- Любые специальные налоги, которые вы должны платить, например альтернативный минимальный налог.

- Вы должны уплатить налог на социальное обеспечение или Medicare по номеру

- Самые высокие налоговые ставки для одиноких работников без детей, которые получают среднюю заработную плату в своей стране, наблюдались в Бельгии (55,5%), Германии (49,8%), Венгрии и Франции (49,4%). Самые низкие налоговые ставки на той же основе были в Чили (7%), Мексике (16,2%) и Новой Зеландии (15.

9%) Средний показатель по странам ОЭСР составил 35,3%. (См. Таблицу 1)

9%) Средний показатель по странам ОЭСР составил 35,3%. (См. Таблицу 1) - Средний общий налоговый клин для тех, кто получает среднюю заработную плату, увеличился на 0,3 процентных пункта в период с 2010 по 2011 год. Это произошло в основном за счет НДФЛ. Из 26 стран, где увеличился налоговый клин, в 18 также увеличился клин подоходного налога, особенно в Ирландии (+3,8 процентных пункта), Венгрии (+2,4 процентных пункта) и Португалии (+1,4 процентных пункта). Снижение общего налогового бремени также в первую очередь связано с изменением ИПН — наибольшее снижение произошло в Новой Зеландии, где налоговый клин снизился на 1.1 процентный пункт в связи с изменением ставок налога на прибыль в 2011 году.

- Соединенные Штаты были главным исключением из правил. Общий налоговый клин снизился на 0,9 процентных пункта в 2011 году из-за уменьшения взносов сотрудников на социальное страхование, которое перевесило увеличение подоходных налогов в результате истечения срока действия временной нерасходуемой налоговой льготы «Заставить работу платить».

- Самые высокие налоговые ставки для семей с одним кормильцем и двумя детьми при средней заработной плате составляли 42,3% для Франции 40.3% для Бельгии и 38,6% для Италии. Наименьший налоговый клин для этих семей был в Новой Зеландии (-1,2%), за ней следуют Чили (7%), Ирландия (7,1%) и Швейцария (8,4%). Средний показатель по странам ОЭСР составил 25,4%. (См. Таблицу 2).

- Одинокие люди в Венгрии столкнулись с наибольшим увеличением налогового бремени, но семьи с детьми получили наибольшее сокращение из-за реформы системы налоговых льгот на детей, которая изменилась с налоговой льготы на более выгодную налоговую льготу в 2011 году.

- Во всех странах ОЭСР, кроме Мексики и Чили, налоговый клин для семей с детьми ниже, чем для одиноких лиц без детей.Различия особенно велики в Чешской Республике, Люксембурге, Бельгии, Германии, Венгрии, Ирландии, Новой Зеландии и Словении.

Бонус за 13-й месяц в Беларуси считается денежным вознаграждением и не требуется местным законодательством.

Рабочее время в Беларуси

Стандартная рабочая неделя в Беларуси составляет 40 часов в неделю, 8 часов в день.

Отпуск в Беларуси

Сотрудники в Беларуси имеют право на минимум 24 рабочих дня в год.

Отпуск по болезни в Беларуси

Система социального обеспечения в Беларуси финансирует выплату пособий по болезни. Сотрудники имеют право на 80% заработную плату в течение первых 12 дней болезни и 100% оплату за любые последующие дни.

Отпуск по беременности и родам / отцовский отпуск в Беларуси

В настоящее время право на отпуск по беременности и родам в Беларуси составляет:

Расторжение договора в Беларуси

Испытательный срок: работодатель может установить испытательный срок в трудовом договоре. Максимальная продолжительность испытательного срока не может превышать 3 месяцев.

Расторжение: трудовой договор может быть расторгнут при следующих обстоятельствах:

Выходное пособие: в случае увольнения сотрудника он имеет право на выходное пособие за 3 месяца.

Налоги в Беларуси

Система социального обеспечения в Беларуси покрывает выплату пособий по болезни и по беременности и родам, которые состоят из 6% взноса работодателя (сюда также входят семейные пособия, пособия на похороны и пособия по безработице).

Кроме того, работодатели должны вносить от 0,3% до 0,9% от фонда заработной платы для выплаты пособий по травмам и 28% для выплат по старости, инвалидности и пенсии по случаю потери кормильца.

Медицинское страхование в Беларуси

Граждане Беларуси имеют право на получение государственной медицинской помощи, однако большинство работодателей предоставляют дополнительную медицинскую страховку.

Дополнительные льготы в Беларуси

Работники быстрорастущего ИТ-сектора платят более низкие ставки подоходного налога и получают высокие зарплаты, а также льготы и льготы в западном стиле.

Трудовые договоры в Беларуси

В Беларуси действует общее правило: трудовые договоры заключаются на неопределенный срок, однако они также могут быть исполнены на:

Эта информация предоставлена как общепринятая и не предназначена для консультационных услуг.

Почему Globalization Partners

Открытие филиала или дочерней компании в Беларуси для привлечения небольшой команды требует много времени, дорого и сложно. В белорусском трудовом законодательстве предусмотрены строгие меры защиты работников, требующие особого внимания к деталям и понимания лучших местных практик. Партнеры по глобализации позволяют безболезненно и легко расширяться в Беларусь.Мы можем помочь вам нанять выбранного вами кандидата, решить кадровые вопросы и начисление заработной платы, а также убедиться, что вы соблюдаете местные законы, без необходимости открывать зарубежный филиал или дочернюю компанию. Наша белорусская PEO и глобальная платформа для зарегистрированных работодателей обеспечат вам душевное спокойствие, чтобы вы могли сосредоточиться на ведении своего бизнеса.

В белорусском трудовом законодательстве предусмотрены строгие меры защиты работников, требующие особого внимания к деталям и понимания лучших местных практик. Партнеры по глобализации позволяют безболезненно и легко расширяться в Беларусь.Мы можем помочь вам нанять выбранного вами кандидата, решить кадровые вопросы и начисление заработной платы, а также убедиться, что вы соблюдаете местные законы, без необходимости открывать зарубежный филиал или дочернюю компанию. Наша белорусская PEO и глобальная платформа для зарегистрированных работодателей обеспечат вам душевное спокойствие, чтобы вы могли сосредоточиться на ведении своего бизнеса.

Если вы хотите обсудить, как «Партнеры по глобализации» могут предоставить безупречный лизинг сотрудников или решение PEO для найма сотрудников в Беларуси, пожалуйста, свяжитесь с нами.

Выдающиеся люди Беларуси

1. Давайте поговорим о выдающихся людях Беларуси. Какие известные люди Беларуси вы знаете? Белорусская земля родила многих известных людей, имена которых известны во всем мире. Имена таких белорусских мыслителей, как Ефросинья Полоцкая и Кирилл Туровский, известны издревле. С XII века нам известно имя великого белорусского ювелира Лазаря Богши и его бесценное творение — крест Св.Ефросинья, которую украшали множеством драгоценных камней. Само собой разумеется, что белорусская литература внесла большой вклад в мировую литературу. На весь мир всемирно известны имена Я. Купалы и Я. Коласа, М. Багдановича, К. Крапивы, В. Короткевича, В. Быкова. Их произведения переведены на многие европейские языки. Многие улицы названы в честь белорусских писателей. Что касается белорусского искусства, то имена К. Малевича, Марка Шагала, М. Савицкого и других известны далеко за пределами нашей страны.Белорусская культура также известна своим балетом. Театр оперы и балета в Минске — центр белорусской национальной балетной школы. Известна и белорусская национальная театральная школа. Также приятно назвать имена таких известных белорусских композиторов, как Н. Чуркин, И. Лученок, А.

Имена таких белорусских мыслителей, как Ефросинья Полоцкая и Кирилл Туровский, известны издревле. С XII века нам известно имя великого белорусского ювелира Лазаря Богши и его бесценное творение — крест Св.Ефросинья, которую украшали множеством драгоценных камней. Само собой разумеется, что белорусская литература внесла большой вклад в мировую литературу. На весь мир всемирно известны имена Я. Купалы и Я. Коласа, М. Багдановича, К. Крапивы, В. Короткевича, В. Быкова. Их произведения переведены на многие европейские языки. Многие улицы названы в честь белорусских писателей. Что касается белорусского искусства, то имена К. Малевича, Марка Шагала, М. Савицкого и других известны далеко за пределами нашей страны.Белорусская культура также известна своим балетом. Театр оперы и балета в Минске — центр белорусской национальной балетной школы. Известна и белорусская национальная театральная школа. Также приятно назвать имена таких известных белорусских композиторов, как Н. Чуркин, И. Лученок, А. Богатырев, Н. Аладов. Белорусские вокальные коллективы «Песняры» и танцевальный коллектив «Хорошки» имеют большой успех в Европе. Многие выдающиеся имена в истории Беларуси ХХ века связаны с двумя главными событиями — Второй мировой войной и освоением космоса.Все белорусы героически сражались, защищая Родину. Но мы особенно гордимся героями прошедшей войны: К. Заслоновым, Э. Осиповой, Н. Гастелло, В. Талалихином, защитниками Брестской крепости и многими другими. В семье космонавтов тоже два белоруса — А. Коваленок и П. Климук. Очевидно одно: великие времена создают великие люди.

Богатырев, Н. Аладов. Белорусские вокальные коллективы «Песняры» и танцевальный коллектив «Хорошки» имеют большой успех в Европе. Многие выдающиеся имена в истории Беларуси ХХ века связаны с двумя главными событиями — Второй мировой войной и освоением космоса.Все белорусы героически сражались, защищая Родину. Но мы особенно гордимся героями прошедшей войны: К. Заслоновым, Э. Осиповой, Н. Гастелло, В. Талалихином, защитниками Брестской крепости и многими другими. В семье космонавтов тоже два белоруса — А. Коваленок и П. Климук. Очевидно одно: великие времена создают великие люди.

2. Какой вклад внесли белорусские спортсмены в развитие спорта? В каком смысле? белорусских спортсменов также внесли свой вклад в славу и славу страны.Среди них известный теннисист Максим Мирный, чемпион по гребле Александр Богданович, Дарья Домрачева — чемпионка мира по биатлону, Александра Герасименя — чемпионка мира по плаванию, а олимпийские звезды — Виктория Азаренко и Юлия Нестеренко.

3. Многие выдающиеся люди были выходцами из Беларуси. С кем из них вы бы хотели познакомиться? Какие вопросы вы бы задали ему / ей? (Задайте 3 вопроса.)

1) Какие черты характера помогают реализовать талант человека? 2) Почему люди часто рискуют жизнью, чтобы сделать открытие? 3) Что вы сделали для достижения успеха?

4.Ваш друг по переписке из Англии просит вас предоставить некоторую информацию о белорусских просветителях, которая могла бы помочь ему в его репортаже о нашей стране. Дайте совет. Эпоха Возрождения обогатила нашу культуру новыми именами великих белорусских государственных деятелей, писателей и печатников. Например, Лев Сапега, династия Радзивиллов, Николай Гусовский и многие другие. Имя первопечатника и первого переводчика Библии на белорусский язык Францискак Скорина и его последователи Симон Будный и Василий Тяпинский известны во всем мире.

5. Назовите белорусского писателя, которого вы определенно называете душой нации. Объяснить свой выбор. На мой взгляд, Якуб Колас — душа нации. Его талант оказал большое влияние на развитие нашей литературы. Среди его лучших работ — роман «На распутье», два больших эпоса «Новая земля» и «Симон-музыкант», а также множество стихотворений. Моя любимая работа — «Новая земля». Это стихотворение стало энциклопедией крестьянской жизни. Он отражает дух, характер и надежды белорусского народа.

Назовите белорусского писателя, которого вы определенно называете душой нации. Объяснить свой выбор. На мой взгляд, Якуб Колас — душа нации. Его талант оказал большое влияние на развитие нашей литературы. Среди его лучших работ — роман «На распутье», два больших эпоса «Новая земля» и «Симон-музыкант», а также множество стихотворений. Моя любимая работа — «Новая земля». Это стихотворение стало энциклопедией крестьянской жизни. Он отражает дух, характер и надежды белорусского народа.

Национальный характер

1. Поговорим о национальных персонажах. Говорят, у каждого народа есть свои национальные особенности. А белорусы? Какие у нас национальные черты? Конечно, люди индивидуальны и имеют свои особенности, но у них может быть много общих характеристик. Эти обобщения в основном касаются внешнего вида, языка, еды, привычек, психологических черт, взглядов и ценностей. Они образуют так называемые национальные черты.

Белорусы чрезвычайно общительны как между собой, так и с гостями. Белорусы — самые приветливые и гостеприимные люди. По сравнению с людьми во многих западных странах белорусы менее материалистичны. Это не значит, что они не хотят машину, хорошую одежду и красивую квартиру. Но потребительство не приближается по масштабам к тому, что встречается, скажем, в Европе или Штатах. Не многие люди думают о покупках как о досуге. Однако со временем это может измениться по мере развития рыночной экономики.Иностранных гостей Беларуси всегда поражает сильное чувство общности. Беларусь — страна, которая за свою историю пережила множество невзгод. Люди выжили благодаря кругу семьи и друзей. С уважением относятся к образованию и культуре. В сердцах белорусов деревня занимает особое место. Несмотря на то, что Беларусь становится все более урбанизированной и индустриализированной, связь с сельской жизнью всегда остается. По выходным весной, летом и ранней осенью города и поселки пустеют, поскольку горожане уходят на свои дачи.

Белорусы — самые приветливые и гостеприимные люди. По сравнению с людьми во многих западных странах белорусы менее материалистичны. Это не значит, что они не хотят машину, хорошую одежду и красивую квартиру. Но потребительство не приближается по масштабам к тому, что встречается, скажем, в Европе или Штатах. Не многие люди думают о покупках как о досуге. Однако со временем это может измениться по мере развития рыночной экономики.Иностранных гостей Беларуси всегда поражает сильное чувство общности. Беларусь — страна, которая за свою историю пережила множество невзгод. Люди выжили благодаря кругу семьи и друзей. С уважением относятся к образованию и культуре. В сердцах белорусов деревня занимает особое место. Несмотря на то, что Беларусь становится все более урбанизированной и индустриализированной, связь с сельской жизнью всегда остается. По выходным весной, летом и ранней осенью города и поселки пустеют, поскольку горожане уходят на свои дачи.

2. Какие качества характера вы цените больше всего? Зачем? Честно говоря, ранжировать людей по качествам и чертам характера всегда сложно. Но среди самых ценных всегда выделяю: честность, искренность, терпимость, понимание и уважение. Я думаю, что все мои друзья и мое ближайшее окружение обладают этими чертами, потому что они очень важны для хороших и длительных отношений.

Какие качества характера вы цените больше всего? Зачем? Честно говоря, ранжировать людей по качествам и чертам характера всегда сложно. Но среди самых ценных всегда выделяю: честность, искренность, терпимость, понимание и уважение. Я думаю, что все мои друзья и мое ближайшее окружение обладают этими чертами, потому что они очень важны для хороших и длительных отношений.

3.Спросите британского подростка, каковы британцы? (Задайте 3 вопроса.)

1) Британцы очень консервативны?

2) У них очень специфическое чувство юмора?

3) Все ли британцы любители крепкого чая?

4. Ваш друг по переписке из Англии просит вас предоставить некоторую информацию о белорусском народе и его характере, которая может помочь ему в его репортаже о нашей стране. Дайте совет. (Тема 15, вопрос 1 о национальном характере)

5.Какие стереотипы, связанные с британцами, вам известны? Что ты знаешь о них? Нам известно множество стереотипов о Великобритании и ее коренных жителей. Типичный британский представитель должен быть любителем чая. Другой стереотип связан с традиционной британской кухней и некоторыми кулинарными традициями. Британские блюда считаются совершенно невкусными. Основное британское блюдо — рыба с жареным картофелем.

Типичный британский представитель должен быть любителем чая. Другой стереотип связан с традиционной британской кухней и некоторыми кулинарными традициями. Британские блюда считаются совершенно невкусными. Основное британское блюдо — рыба с жареным картофелем.

Существует ряд стереотипов о британских джентльменах.Они кажутся слишком жесткими и консервативными. Но британцы не так консервативны, как думают. Они разговорчивы и очень дружелюбны. Они вроде бы тоже педантичны, но про любой другой народ можно сказать то же самое. Что более характерно, так это британское чувство юмора, которое очень специфично. У каждого народа есть стереотипные положительные черты и отрицательные.

Покупки

1.Поговорим о покупках? Вы шопоголик? Покупать или не покупать? Вот в чем вопрос. Современное общество часто называют обществом потребления. Ходить по магазинам — это часть нашей повседневной жизни. Для одних это приятное времяпрепровождение, для других — повседневная рутина. В больших и малых городах есть всевозможные магазины и супермаркеты. Супермаркеты — это в первую очередь продуктовые магазины, в которых продаются все виды продуктов питания: свежие, замороженные и мясные консервы, рыба, овощи, фрукты, молочные продукты и хлеб.Практически все, что нужно семье, можно найти в супермаркете. Покупатель обслуживает себя сам и расплачивается в кассе при выходе из магазина. В универмагах представлена одежда для мужчин, женщин и детей, изделия из стекла, бытовая техника, мебель, спортивная одежда, украшения, парфюмерия и другие товары. Однако многие люди не любят делать покупки в крупных универмагах, поскольку они часто переполнены. Большинство магазинов открываются в 9 утра и закрываются в 8 или 9 вечера. Многие магазины работают круглосуточно. Итак, еда и напитки доступны по ночам.В небольших магазинах обычно бывает перерыв на обед. Надо сказать, что все магазины одинаково популярны у покупателей, хотя некоторые из них действительно дорогие.

Для одних это приятное времяпрепровождение, для других — повседневная рутина. В больших и малых городах есть всевозможные магазины и супермаркеты. Супермаркеты — это в первую очередь продуктовые магазины, в которых продаются все виды продуктов питания: свежие, замороженные и мясные консервы, рыба, овощи, фрукты, молочные продукты и хлеб.Практически все, что нужно семье, можно найти в супермаркете. Покупатель обслуживает себя сам и расплачивается в кассе при выходе из магазина. В универмагах представлена одежда для мужчин, женщин и детей, изделия из стекла, бытовая техника, мебель, спортивная одежда, украшения, парфюмерия и другие товары. Однако многие люди не любят делать покупки в крупных универмагах, поскольку они часто переполнены. Большинство магазинов открываются в 9 утра и закрываются в 8 или 9 вечера. Многие магазины работают круглосуточно. Итак, еда и напитки доступны по ночам.В небольших магазинах обычно бывает перерыв на обед. Надо сказать, что все магазины одинаково популярны у покупателей, хотя некоторые из них действительно дорогие. Поэтому многие люди предпочитают делать покупки на рынке, где цены более разумные. Кроме того, иногда люди совершают покупки в Интернете. Это очень быстро и удобно. У вас есть доступ к информации о продукте, и вы можете ее просмотреть, вам не нужно выходить из дома. Это помогает сэкономить много времени и сил.

Поэтому многие люди предпочитают делать покупки на рынке, где цены более разумные. Кроме того, иногда люди совершают покупки в Интернете. Это очень быстро и удобно. У вас есть доступ к информации о продукте, и вы можете ее просмотреть, вам не нужно выходить из дома. Это помогает сэкономить много времени и сил.

К счастью, я не шопоголик.На мой взгляд, шопоголизм — это не просто любовь к покупкам; это своего рода пагубная привычка, которую можно сравнить с курением, алкоголизмом, наркоманией.

2. Кто в вашей семье делает покупки? Ты любишь ходить по магазинам? В нашей семье большую часть покупок делает мама. Обычно она делает покупки в супермаркете, где она ходит в продуктовый отдел, овощной, мясные и рыбные прилавки и покупает все, что нам нужно для нашей семьи. Нравится вам шоппинг или нет, вы должны делать это, потому что это необходимость.Для некоторых поход по магазинам — это своеобразное времяпрепровождение и даже развлечение. Они могут часами заглядывать в разные магазины. И я не исключение / Но я исключение. Я люблю / не люблю делать покупки.

Они могут часами заглядывать в разные магазины. И я не исключение / Но я исключение. Я люблю / не люблю делать покупки.

3. Какие вопросы вы зададите продавцу, чтобы он помог вам выбрать покупку? (Задайте 3 вопроса.)

1) Сколько стоит?

2) Какие размеры доступны?

3) Какой цвет вы бы порекомендовали?

4.Что вы можете посоветовать человеку, который хочет купить много вещей, но у него мало времени? Как я уже упоминал, в супермаркете можно найти практически все, что вам нужно. Обычно он предлагает вам широкий выбор товаров под одной крышей. Делает покупки более удобными.

5. Согласны ли вы, что если у вас есть проблемы, деньги помогут вам их решить? Почему нет)? Сложно представить нашу жизнь без денег. Но отношение людей к деньгам может быть совершенно разным: для одних деньги — самая важная вещь в мире, а для других деньги не слишком важны. Для меня есть вещи поважнее: здоровье близких, дружба, любовь. Я считаю, что деньги — хороший слуга, но плохой хозяин.

Для меня есть вещи поважнее: здоровье близких, дружба, любовь. Я считаю, что деньги — хороший слуга, но плохой хозяин.

Дата: 11.12.2015; посмотреть: 9596

Сколько нужно заработать, чтобы подать налоговую декларацию?

Сколько денег нужно заработать, чтобы подавать налоговую декларацию? Как и большинство вещей в налоговом мире, это зависит от обстоятельств.

Правила подачи документов для самозанятых

Если вы работаете не по найму, правило простое.Вы должны подать налоговую декларацию, если ваш чистый доход от самозанятости составляет не менее 400 долларов США. Чистая прибыль означает ваш общий доход от самозанятости за вычетом ваших деловых расходов, таких как пробег. Вы можете выяснить это, заполнив график C IRS или используя бухгалтерское программное обеспечение.

Но, даже если вы заработали менее 400 долларов или понесли убытки, вы все равно должны подать декларацию. Это особенно актуально, если у вас была потеря. Вы можете использовать коммерческие убытки для снижения налогов в будущем, когда будете получать прибыль.Для этого вы должны подать декларацию за потерянный год.

Это особенно актуально, если у вас была потеря. Вы можете использовать коммерческие убытки для снижения налогов в будущем, когда будете получать прибыль.Для этого вы должны подать декларацию за потерянный год.

Правила подачи документов для всех остальных

Если вы не работаете на себя, то необходимость подачи налоговой декларации обычно зависит от вашего статуса и вашего валового дохода. В приведенной ниже таблице показаны пороговые значения дохода для подачи налоговой декларации на 2018 год. Выберите статус подачи, возраст и валовой доход на 2018 год. Если ваш валовой доход превышает пороговое значение для вашего возраста и статуса подачи, вам следует подать федеральную налоговую декларацию.

«Валовой доход» — это не грязный или отвратительный доход. Это означает, что весь доход, полученный вами в течение года, не был освобожден от налога. Сюда входят:

Например, если вы одиноки и моложе 65 лет, вы должны подать декларацию, если ваш валовой доход за 2018 год составил 12000 долларов США или более. Если ваш валовой доход составлял менее 12 000 долларов США, вы не обязаны подавать заявление, за некоторыми исключениями, указанными ниже.

Если ваш валовой доход составлял менее 12 000 долларов США, вы не обязаны подавать заявление, за некоторыми исключениями, указанными ниже.

Вам 65 лет в 2018 налоговом году, если вы родились в любое время до 1 января 1954 года.

Пороги подачи налоговой декларации на 2018 год

| Статус подачи | Валовой доход |

|---|---|

| Холост и младше 65 | $ 12 000 |

| Не замужем и старше 65 лет | 13 600 долларов США |

| Семейное положение в браке, до 65 лет (оба супруга) | $ 24,000 |

| Семейное положение в браке, до 65 лет (один супруг) | $ 25 300 |

| Семейное положение в браке, 65 лет и старше (оба супруга) | $ 26 600 |

| В браке подача раздельно, любой возраст | $ 0 |

| Глава семьи моложе 65 лет | 18000 долларов США |

| Глава семьи, 65 лет и старше | $ 19 600 |

| Переживший супруг с ребенком-иждивенцем, моложе 65 лет | $ 12 000 |

| Переживший супруг с ребенком-иждивенцем, 65 лет и старше | $ 13 600 |

Другие причины, по которым вам необходимо подавать декларацию

Вам также необходимо подать декларацию о доходах, если применимо любое из следующих условий.

Налог: средняя налоговая нагрузка на заработки в странах ОЭСР продолжает расти

25/04/2012 — Согласно новой публикации OECD Taxing Wages, в 2011 году средняя налоговая нагрузка и бремя социального обеспечения на доходы от занятости увеличилось в 26 из 34 стран ОЭСР. Налогоплательщики Ирландии, Люксембурга, Португалии и Словацкой Республики оказались в числе тех, кто пострадал от наибольшего роста.Жители Новой Зеландии и США столкнулись с падением налогового бремени. В Венгрии средний одинокий работник без детей столкнулся с самым большим увеличением налогового клина, но для семей с детьми он снизился.

Налогоплательщики Ирландии, Люксембурга, Португалии и Словацкой Республики оказались в числе тех, кто пострадал от наибольшего роста.Жители Новой Зеландии и США столкнулись с падением налогового бремени. В Венгрии средний одинокий работник без детей столкнулся с самым большим увеличением налогового клина, но для семей с детьми он снизился.

В большинстве стран более высокое общее налоговое бремя было связано с подоходным налогом с физических лиц, а не с увеличением взносов на социальное страхование. Только 5 стран повысили установленные законом ставки налога на средний заработок. В большинстве случаев рост налогового бремени происходил из-за того, что более высокая доля доходов подлежала налогообложению, поскольку стоимость не облагаемых налогом льгот и налоговых кредитов упала по сравнению с прибылью.В некоторых странах, включая Чешскую Республику, Венгрию и Ирландию, они фактически были уменьшены в номинальном выражении.

Налогообложение заработной платы предоставляет сравнительные данные о налогообложении доходов от занятости и связанных с этим расходах для работодателей для различных типов домохозяйств и с разными уровнями заработка. Это ключевые факторы, определяющие стимулы как для людей искать работу, так и для предприятий, нанимающих работников.

Это ключевые факторы, определяющие стимулы как для людей искать работу, так и для предприятий, нанимающих работников.

Налоговое бремя измеряется «налоговым клином в процентах от общих затрат на рабочую силу» — или общей суммой налогов, уплачиваемых работниками и работодателями, за вычетом полученных семейных пособий, деленной на общие затраты на рабочую силу работодателя.Налогообложение заработной платы также разбивает налоговое бремя между подоходным налогом с физических лиц (НДФЛ), включая налоговые льготы, и отчислениями на социальное страхование (SSC) наемных работников и работодателей (SSC).

Основные налоговые результаты по заработной плате в 2011 году:

Taxing Wages 2011 включает специальную функцию, которая анализирует тенденции во времени в установленных законом ставках PIT и SSC сотрудников, пороговых значениях дохода, где они применяются, и других законодательных положениях, которые формируют средние и предельные ставки личного налога в странах ОЭСР.

Наиболее ярко выраженной тенденцией стало снижение установленных максимальных ставок НДФЛ, включая дополнительные налоги и налоги на прибыль субцентрального уровня.Средняя максимальная установленная ставка НДФЛ в странах ОЭСР значительно снижалась в каждом из последних трех десятилетий, с 65,7% в 1980 году до 46,5% в 2000 году и до 41,7% в 2010 году. В последнее время эта тенденция, похоже, прекратилась — , в 2010 и 2011 годах больше стран увеличили, чем сократили свои максимальные ставки НДФЛ.

В 2011 году НДФЛ для наиболее высокооплачиваемых работников снизился, но это сокращение было частично компенсировано увеличением SSC сотрудников. В среднем максимальная ставка «олл-ин» по ОЭСР снизилась на 4 процентных пункта с 49.С 4% в 2000 году до 45,4% в 2010 году, по сравнению со снижением на 4,8% средней максимальной установленной законом ставки ИПН.

За последнее десятилетие почти две трети стран ОЭСР снизили порог дохода, при котором начинает применяться максимальная установленная законом ставка НДФЛ, хотя в большинстве случаев она все еще более чем вдвое превышает среднюю заработную плату. Для людей со средней заработной платой установленная ставка НДФЛ в странах ОЭСР упала со среднего 30,5% в 2000 году до 27,4% в 2010 году, при этом соответствующая средняя ставка подоходного налога с населения упала с 16% до 14.5%. Для лиц с низким доходом не было четких тенденций в уровне дохода, при котором физическое лицо начинает платить налог, или в начальной ставке налога.

В некоторых странах ряд льгот, связанных со страхованием, предоставляется не через ОЦО правительству, а посредством обязательных платежей в частные пенсионные фонды или страховые компании. К этим странам относятся Австралия, Чили, Исландия, Израиль, Италия, Мексика, Нидерланды, Польша, Словацкая Республика и Швейцария.Более подробная информация об этих «неналоговых обязательных платежах» включена в данные Налоговой базы данных ОЭСР NTCP за 2011 год.

Дополнительная информация о налогообложении заработной платы, включая основные результаты, доступна на сайте www.oecd.org/ctp/taxingwages. На этой веб-странице есть раздел «Информация по странам», в котором отдельно обсуждаются основные тенденции для каждой страны-члена ОЭСР. >> Доступ к графикам и данным

Taxing Wages доступен для журналистов на защищенном паролем веб-сайте ОЭСР или по запросу в отделе СМИ ОЭСР ([email protected], +33 1 45 24 97 00).

Для получения дополнительной информации журналистам следует обращаться к Берту Брайсу ([email protected], +33 1 45 24 1927) или Морису Неттли ([email protected], +33 1 45 24 96 17) из Центра Налоговая политика и администрирование или Отдел СМИ ОЭСР ([email protected] или + 33 1 45 24 97 00).

.

в то же время).

в то же время).

9%) Средний показатель по странам ОЭСР составил 35,3%. (См. Таблицу 1)

9%) Средний показатель по странам ОЭСР составил 35,3%. (См. Таблицу 1)