- Счет-фактура

- Что нужно знать о Счете-фактуре

- Что такое Счет-фактура?

- Счет-фактура от 1 октября 2017 г.

- Счет-фактура от 1 июля 2017 г.

- Альбомный или книжный формат Счета-фактуры

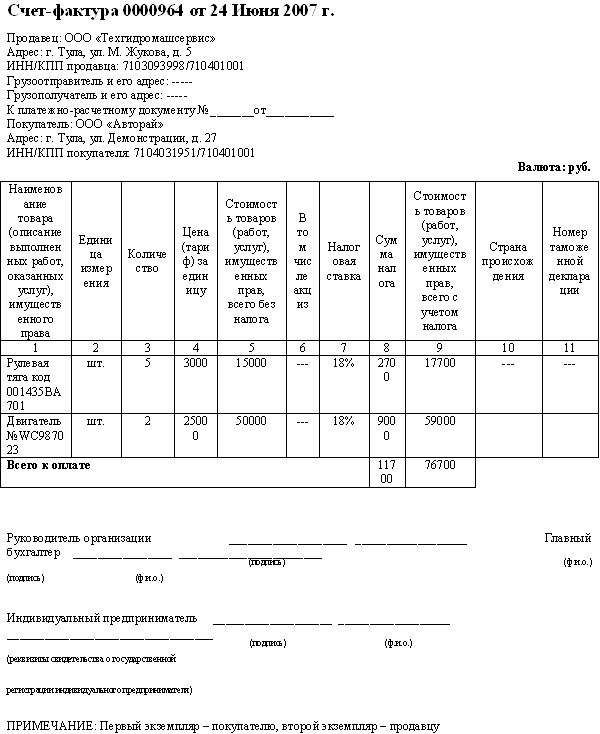

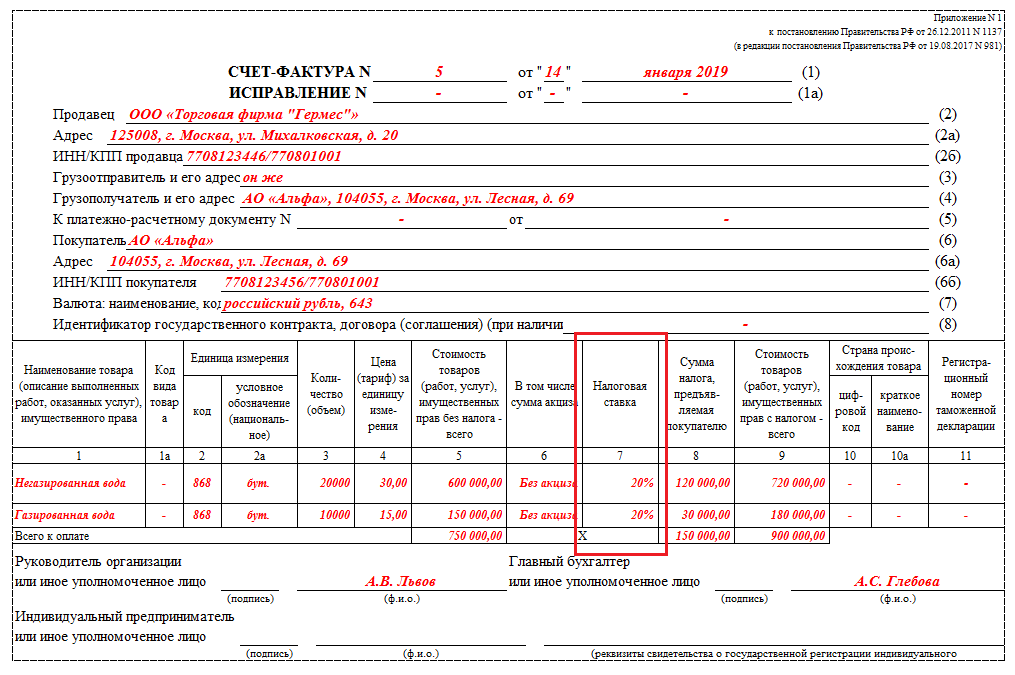

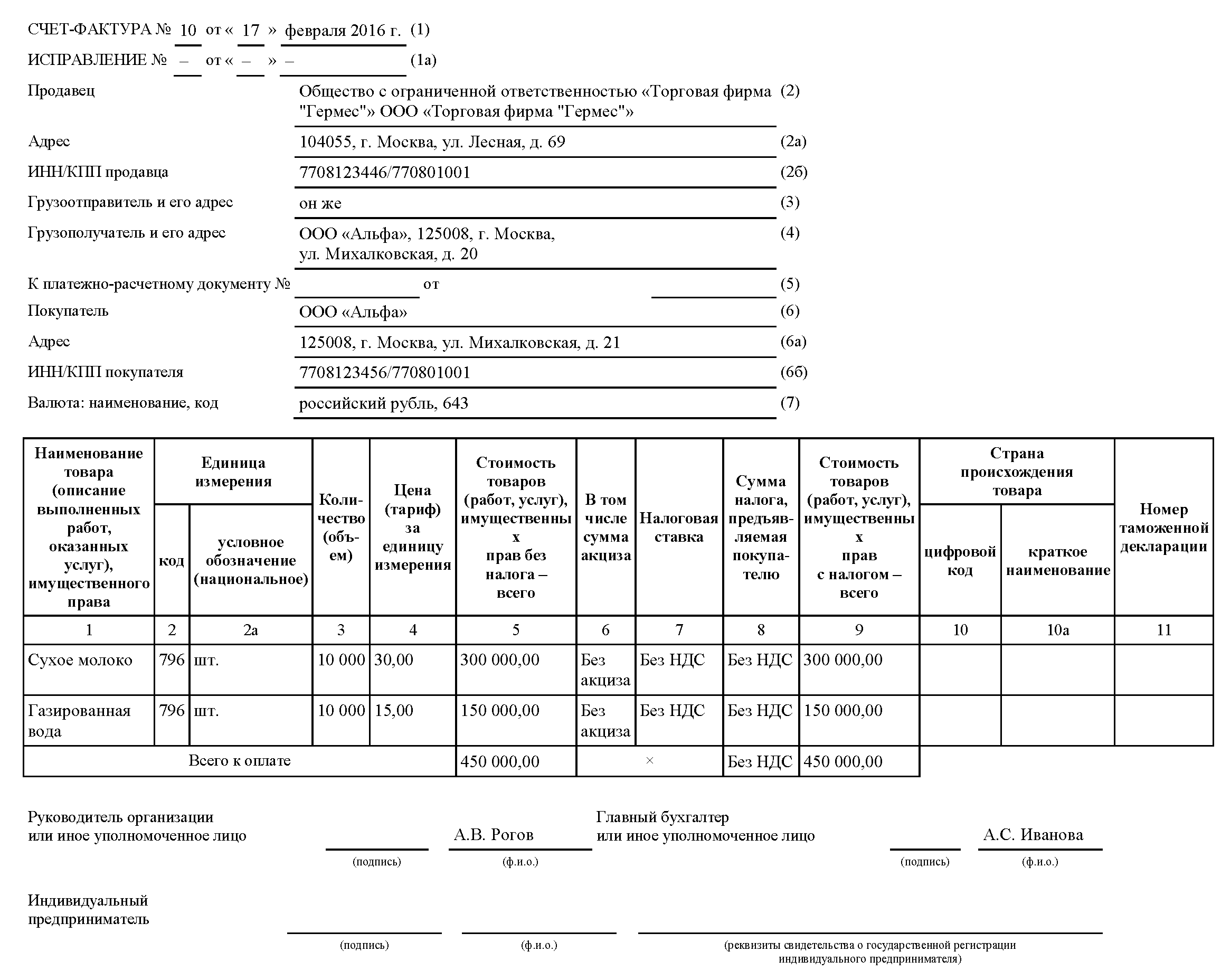

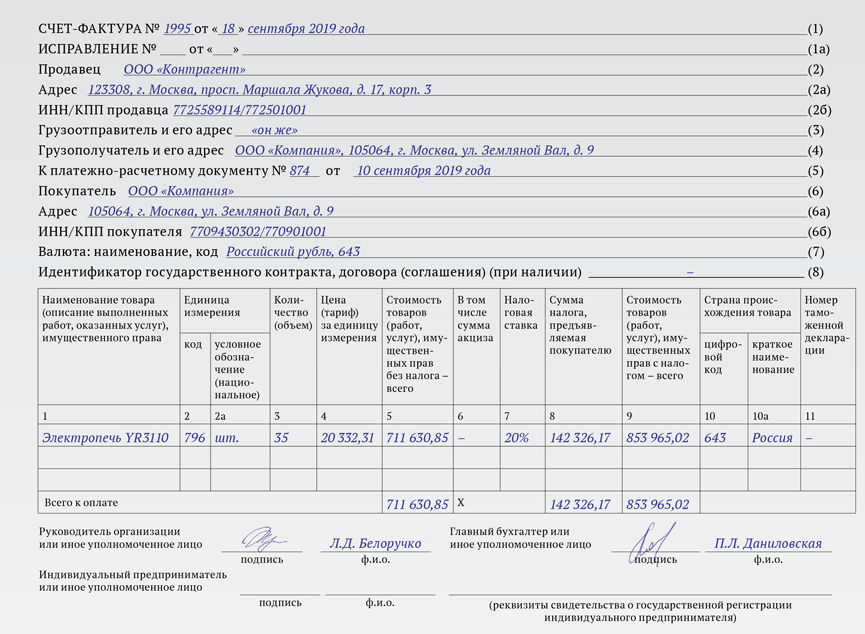

- Образец Счета-фактуры

- Рекомендации по заполнению Счета-фактуры

- Правила заполнения Счета-фактуры

- Верхняя часть Счета-фактуры (шапка)

- Список товаров и услуг в Счете-фактуре

- Нижняя часть Счета-фактуры (подвал)

- Счет-фактура «Без НДС»

- Место печати в Счете-фактуре

- Вопросы по Счету-фактуре

- Начинающему ИП: какими документами нужно оформлять хозяйственные операции

- что это, для чего нужна в бухгалтерии, зачем необходим документ в налогообложении, виды, что подтверждает, отражает полученный экземпляр, какие функции выполняет

- Что такое счет-фактура, для чего необходима и кому она остается – образец

- Что подтверждает

- Виды счет-фактуры, которые встречаются в бухгалтерии

- НДС

- Без каких реквизитов не обойтись

- Для чего нужна такая бумага, как счет-фактура, в отделе закупок и в бухгалтерии

- Порядок заполнения счета-фактуры

- Можно ли составить электронно

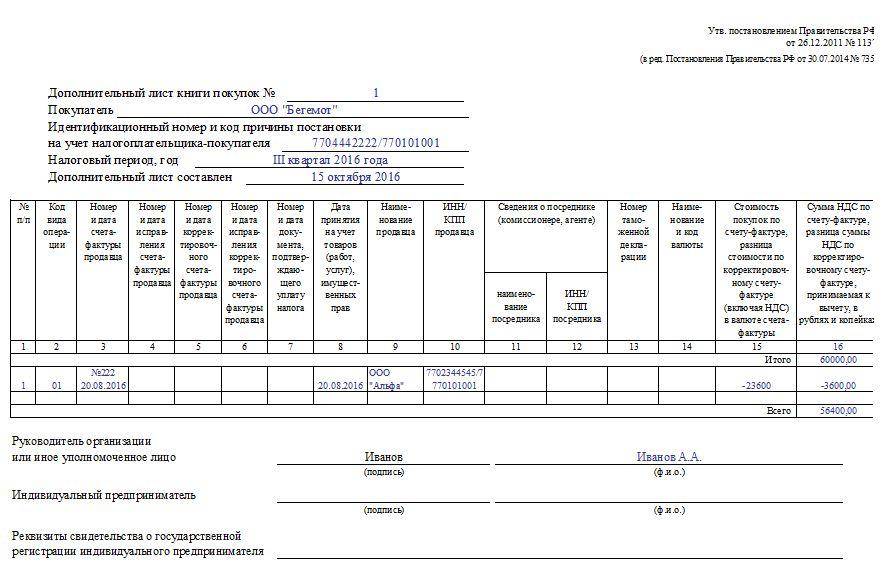

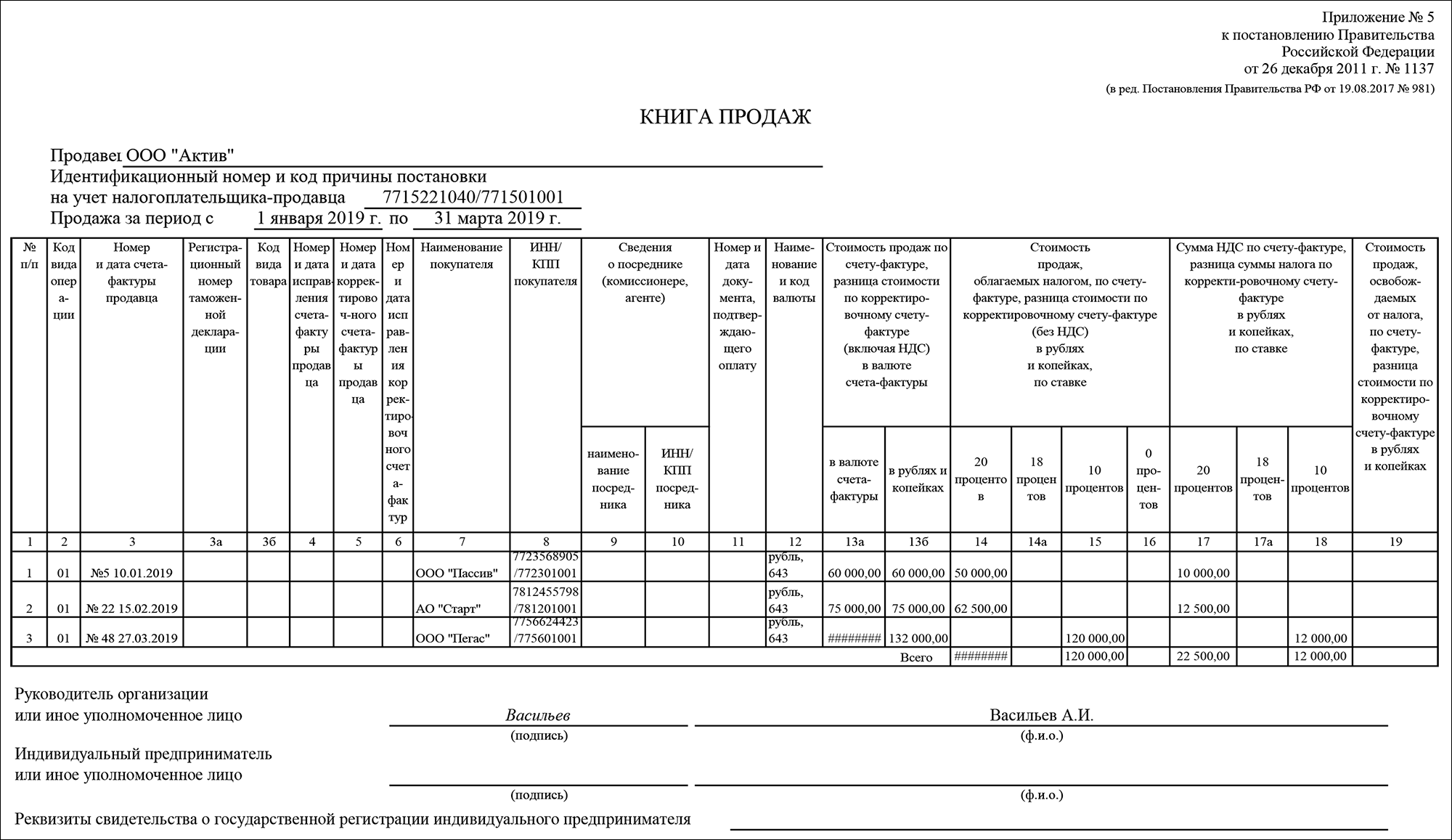

- Журналы учета и книги

- Все о счет-фактуре для отправителя продавца

- Соглашение о невыставлении

- Когда не требуется делать СФ

- Функционал СФ

- Что будет, если в СФ есть ошибки

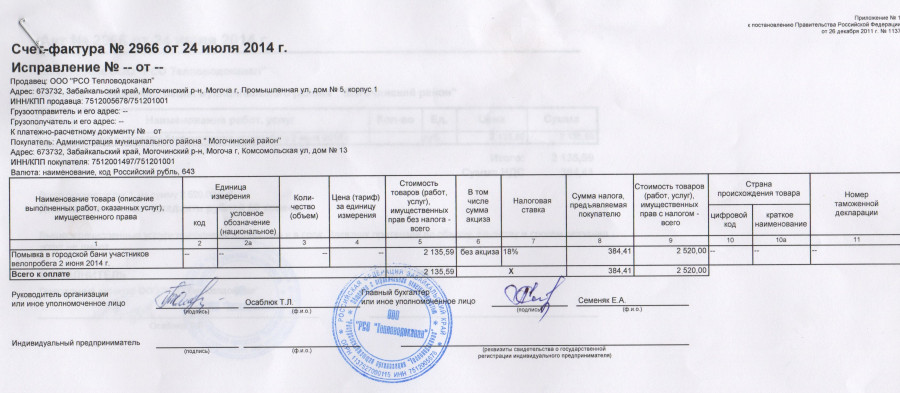

- Что можно корректировать

- Статьи по схожей тематике

- правил выставления счетов-фактур | Налоговый и таможенный союз

- Требования к счетам в Нидерландах

- Что нужно указать в счете?

- Правила отправки счетов-фактур частным лицам

- Освобождение от требований по выставлению счетов

- Минимальный срок хранения записей счетов-фактур

- Срок действия счета-фактуры

- Электронное и цифровое выставление счетов

- Отправляйте электронные счета в государственные органы

- Международные счета-фактуры

- Использование и проверка номеров НДС

- Дополнительные и проверочные счета — ERP Financials

- 101 / 19.04.2017) будет отражен в журнале счетов-фактур со ссылкой на Исходный счет-фактуру (00100 / 01.04.2017). 2017): Запись создана на основе информации заголовка Дополнительного счета-фактуры FI 1800000002/2017 (в случае автоматического определения исходного счета-фактуры из SD текст заголовка документа может быть пустым): Редакция счета-фактуры НДС Внесение исправлений: Исходный счет-фактура НДС разносится и регистрируется в журнале счетов-фактур. Оригинальный счет-фактура сторнируется. В зависимости от того, где создается исходный счет (FI, SD или MM), он должен быть сторнирован в том же модуле. Например, счет MM, созданный в MIRO, должен быть сторнирован в MR8M. Ревизионная накладная создана. Если счет-фактура создается из: FI : Текст заголовка документа FI (BKPF-BKTXT) должен быть заполнен со ссылкой на Исходный счет-фактуру FI в формате NNNNNNNNNNYYYY (10 символов) номер и 4 цифры года). SD : Поддерживается несколько сценариев: a) Ручное определение ссылки на исходный счет: счет-фактура в SD должен содержать номер документа FI (10 символов) и год (4 символа) исходного счета в тексте заголовка документа фактуры Заголовок формы (ID текста 0001). Формат ссылки такой же, как для FI. b) Автоматическое определение ссылки на исходный счет-фактуру (SAP-нота 2808760): все документы должны быть созданы в одном потоке документов. Заказ на продажу для исправления счета-фактуры должен быть создан со ссылкой на Исходный счет-фактуру (VA01-> Создать со ссылкой) MM : MM-счет-фактура должен содержать номер документа FI (10 символов) и год (4 символа) Исходного счета-фактуры в тексте заголовка документа (14 символов в поле BKTXT).Формат ссылки такой же, как для FI. Отражение в книге продаж / покупок: Ревизионный счет-фактура (например, 00103 / 19.04.2017) будет отражен в журнале счетов со ссылкой на Исходный счет-фактуру (00100 / 01.04.2017). 2017). В этом случае указанный счет-фактура будет помещен в область пересмотренного документа: Документация для KZ-FI в SAP Help SAP-нота 2043035 : Электронные счета-фактуры (Казахстан) НДС

- Налог на добавленную стоимость (НДС) — Официальный портал правительства ОАЭ

Счет-фактура

Как создать Счет-фактуру онлайн? Попробуйте сервис Выставить-счет.рф. В нём легко создать Счет-фактуру, распечатать или отправить по электронной почте. Также можно создать Счет на оплату, ТОРГ-12 и Акт. Попробуйте прямо сейчас без регистрации: Demo-вход.

Что нужно знать о Счете-фактуре

Что такое Счет-фактура?

Счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету.

Счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм налога к вычету.

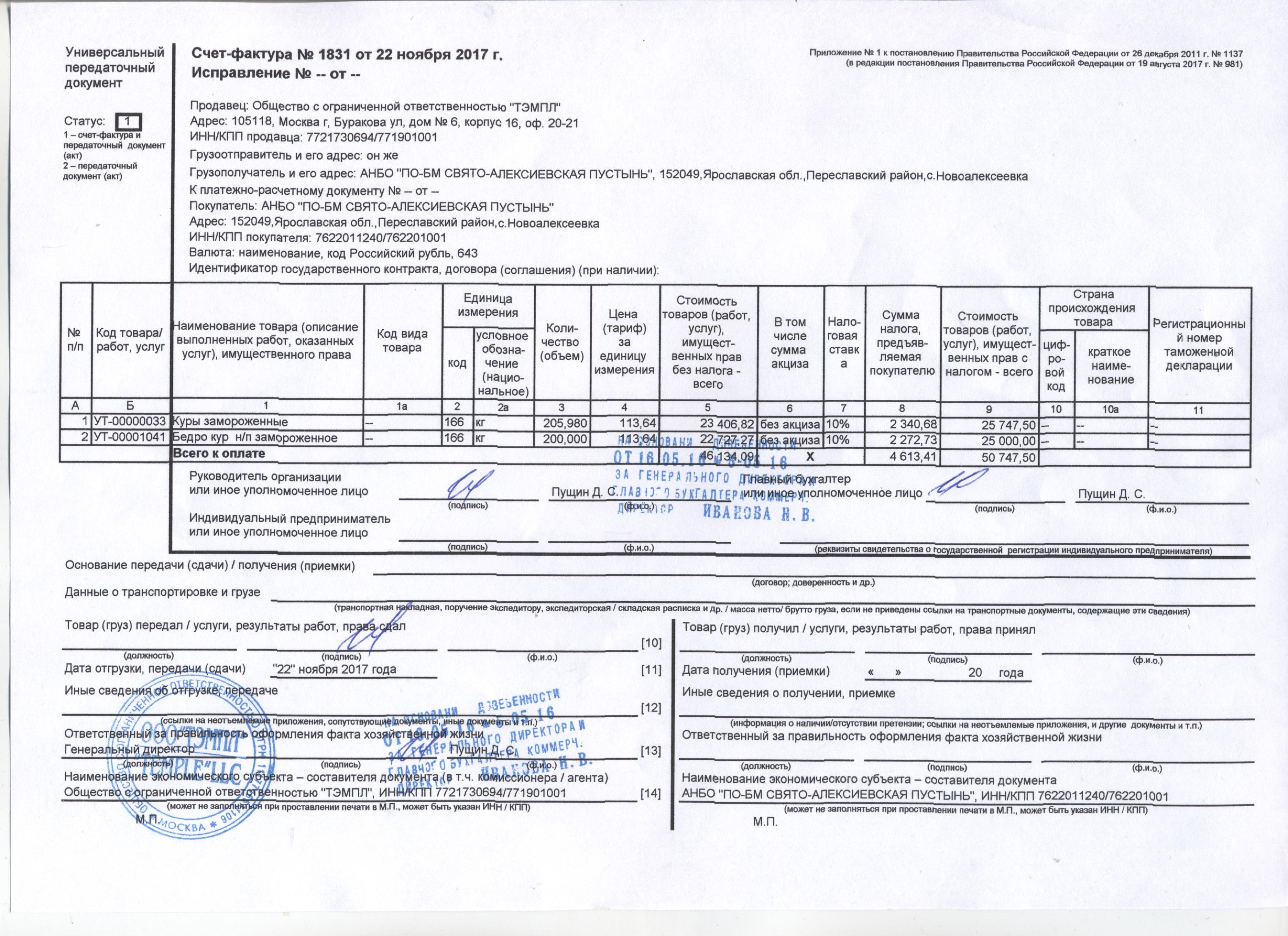

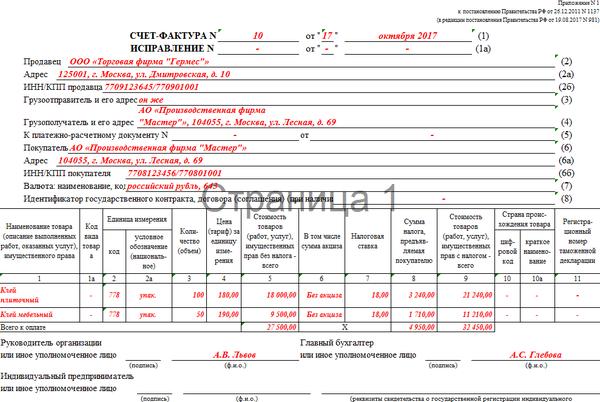

Счет-фактура от 1 октября 2017 г.

Бланк Счета-фактуры с 01.10.2017 г. изменился, добавлена новая колонка «Код вида товара».

Счет-фактура от 1 июля 2017 г.

Бланк Счета-фактуры с 01.07.2017 г. изменился, добавлена новая строка «Идентификатор государственного контракта, договора (соглашения)».

Альбомный или книжный формат Счета-фактуры

Счет-фактуру можно распечатывать как в горизонтальном положении, так и вертикальном. Установленных норм расположения листа при печати Счета-фактуры нет, следовательно её можно распечатать в альбомном или книжном формате. Всё зависит от возможностей программы и от параметров печати.

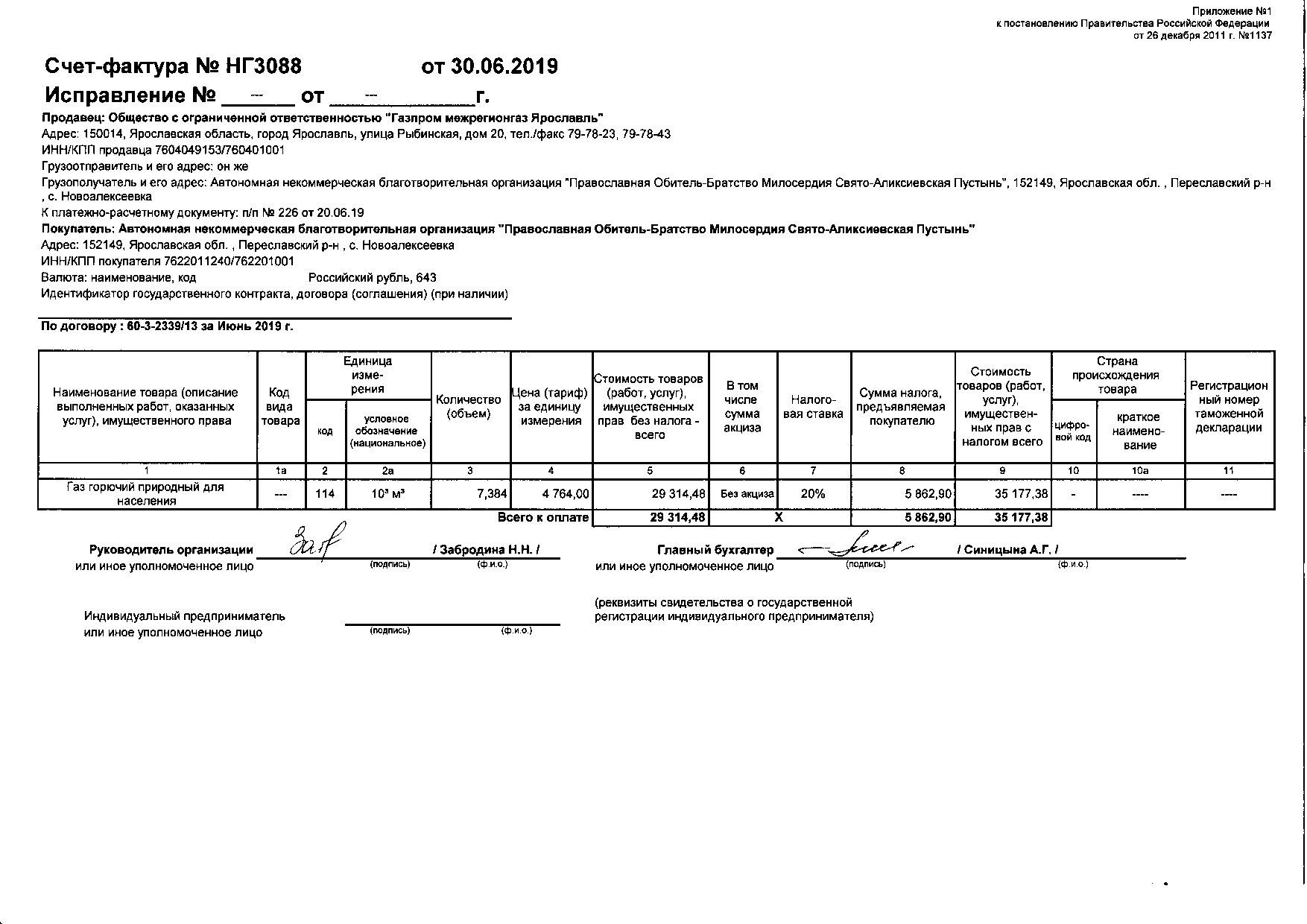

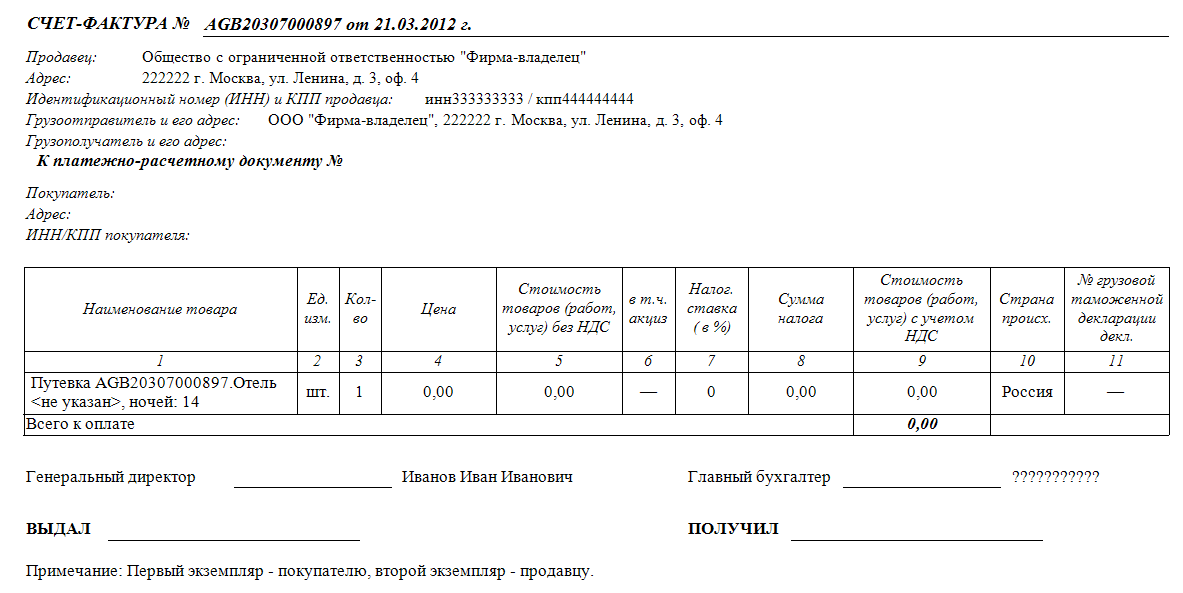

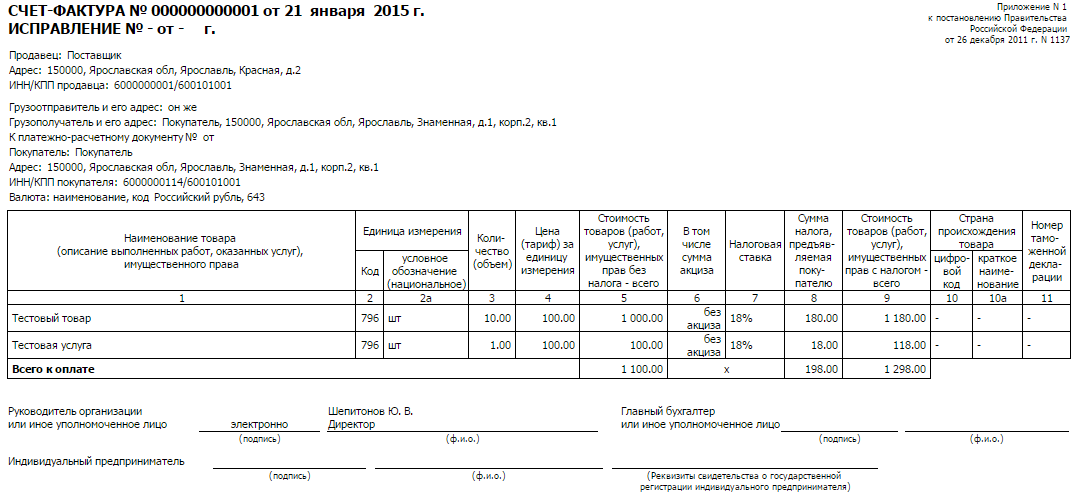

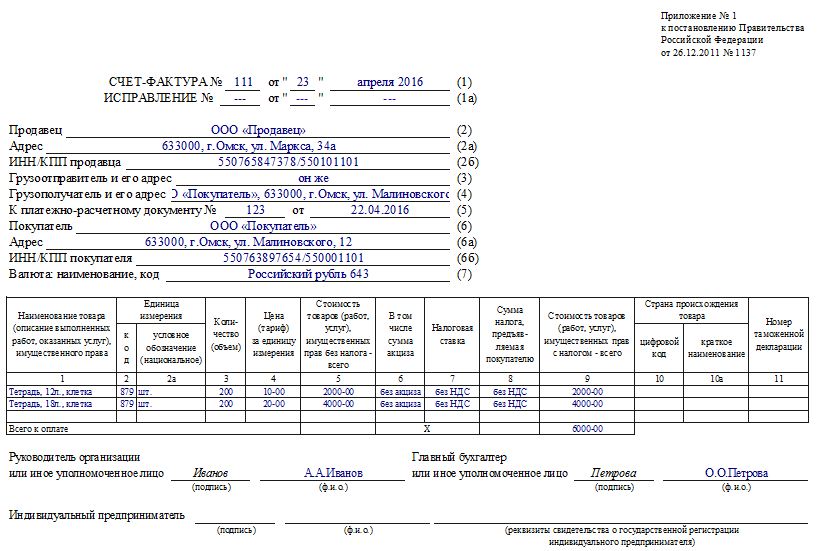

Образец Счета-фактуры

Рекомендации по заполнению Счета-фактуры

Существует унифицированная форма Счета-фактуры, утвержденная постановлением Правительства Российской Федерации от 26 декабря 2011 № 1137.

Счет-фактура создается в двух экземплярах, один продавцу, а второй – покупателю.

Правила заполнения Счета-фактуры

При заполнении Счета-фактуры необходимо соблюдать правила и указывать все данные в соответствии с учредительными документами.

Верхняя часть Счета-фактуры (шапка)

- Номер и Дата. Номер должен соответствовать нумерации документов, утвержденной в учетной политике вашей организации. Дата указывается текущая на момент создания Счета-фактуры.

- Исправление и Дата. Номер исправления должен соответствовать нумерации документов, утвержденной в учетной политике вашей организации. Дата указывается текущая на момент исправления Счета-фактуры. При составлении Счета-фактуры до внесения в него исправлений в этой строке ставится прочерк.

- Графа Продавец, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (продавца).

- Графа Адрес, указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (продавца).

- Графа ИНН / КПП продавца, указывается ИНН и КПП юридического лица (продавца).

Индивидуальный предприниматель указывает только ИНН.

Индивидуальный предприниматель указывает только ИНН. - Графа

- Графа Грузополучатель и его адрес, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (грузополучателя), а также его полный адрес (с индексом). Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то в этой строке ставится прочерк.

- Графа К платежно-расчетному документу №

- Графа Покупатель, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (покупателя).

- Графа Адрес, указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (покупателя).

- Графа ИНН / КПП, указывается ИНН и КПП юридического лица (покупателя). Индивидуальный предприниматель указывает только ИНН.

- Графа Валюта: наименование, код, указывается наименование валюты и её код в соответствии с классификатором ОКВ. Указанная валюта должна являться единой для всех перечисленных товаров (работ, услуг), имущественных прав.

- Графа Идентификатор государственного контракта, договора (соглашения), указывается идентификатор госконтракта, договора или соглашения. Если в счете-фактуре нет госзаказа, то ставится прочерк.

Счет-фактура для услуг Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то две графы «Грузоотправитель и его адрес» и «Грузополучатель и его адрес» не заполняются, можно поставить прочерк («–») или тройной прочерк («- — -«).

Список товаров и услуг в Счете-фактуре

Таблица с перечнем товаров и услуг заполняется данными в соответствии с заголовками столбцов.

- Столбец 1 — Наименование товара, указывается наименование товара, работы и услуги.

- Столбец 1а — Код вида товара, при экспорте товара за границу указывает код ТНВЭД, иначе ставится прочерк.

- Столбец 2 и 2а —

- Столбец 3 — Количество (объем), указывается количество товара, работ и услуг. При отсутствии показателей ставится

прочерк.

- Столбец 4 — Цена (тариф) за единицу измерения, указывается цена за единицу товара без НДС. При отсутствии показателя ставится прочерк.

- Столбец 5 — Стоимость товаров (работ, услуг), имущественных прав без налога — всего

- Столбец 6 — В том числе сумма акциза, указывается сумма акциза по подакцизным товарам. При отсутствии показателя указывается «без акциза».

- Столбец 7 — Налоговая ставка, указывается налоговая ставка (например, 0%, 10%, 18%). По операциям, указанным в п. 5 ст. 168 НК РФ указывается «без НДС».

- Столбец 8 — Сумма налога, предъявляемая покупателю, указывается сумма НДС. По операциям, указанным в п. 5 ст. 168 НК РФ указывается «без НДС».

- Столбец 9 — Стоимость товаров (работ, услуг), имущественных прав с налогом — всего, указывается сумма товаров, работ, услуг с НДС.

- Столбец 10 и 10а — Страна происхождения товара, указывается наименование и код страны происхождения товара в соответствии с классификатором ОКСМ.

Для товаров, производимых в РФ, ставится прочерк.

Для товаров, производимых в РФ, ставится прочерк. - Столбец 11 — Регистрационный номер таможенной декларации, указывается номер таможенной декларации. Для товаров, производимых в РФ, ставится прочерк.

Всего к оплате — суммируются суммы чисел в столбцах №№ 5, 8 и 9.

Нижняя часть Счета-фактуры (подвал)

Нижняя часть содержит подписи ответственных лиц:

- Руководитель организации или иное уполномоченное лицо — указывается ФИО и ставится подпись руководителя организации или иного уполномоченного лица.

- Главный бухгалтер или иное уполномоченное лицо — указывается ФИО и ставится подпись главного бухгалтера или иного уполномоченного лица.

- Индивидуальный предприниматель — указывается ФИО и ставится подпись индивидуального предпринимателя, и указываются реквизиты свидетельства о государственной регистрации индивидуального предпринимателя.

В организациях кроме руководителя и главного бухгалтера может расписаться «иное» уполномоченное лицо, но только при действующем внутриорганизационном приказе с правом подписывать бухгалтерские документы.

Индивидуальный предприниматель расписывается только в одной графе Индивидуальный предприниматель.

Счет-фактура «Без НДС»

Товары и услуги, не облагаемые НДС С 1 января 2014 г. при совершении операций, которые не облагаются НДС, согласно ст. 149 НК РФ, не нужно выставлять Счета-фактуры, вести журналы учета полученных и выставленных Счетов-фактур, книги покупок и книги продаж. Изменения внесены в п. 5 ст. 168 НК РФ и п. 3 ст. 169 НК РФ.

Обратите внимание, что НДС 0% и «Без НДС» не являются одной и той же ставкой, и применяются каждая по своему назначению. При совершении операций с нулевой ставкой указание НДС 0% в Счете-фактуре обязательно.

Таким образом, на товары и услуги «Без НДС» выставлять Счета-фактуры с 1 января 2014 года не нужно. Но по требованию контрагента вы можете выставить Счет-фактуру «Без НДС», это не является нарушением. Требование по выставлению Счета-фактуры «Без НДС» могут предъявить бюджетные и госучреждения. Согласно специфики их работы казначейство не может произвести оплату без предъявления Счета-фактуры.

Согласно специфики их работы казначейство не может произвести оплату без предъявления Счета-фактуры.

Место печати в Счете-фактуре

Оттиск печати в Счете-фактуре В Счете-фактуре печать не ставится. Место для печати не предусмотрено в утвержденной унифицированной форме.

Вопросы по Счету-фактуре

На скольких листах печатается Счет-фактура? Счет-фактуру можно распечатать на нескольких листах. Ограничений по количеству листов нет, поэтому, если перечень товаров и услуг не умещается на одном листе, то их можно продолжить на втором, третьем и последующих листах.

Начинающему ИП: какими документами нужно оформлять хозяйственные операции

Основой учета являются первичные документы, которыми оформляются любые хозяйственные операции. В зависимости от того, чем занимается ИП — оказывает услуги, выполняет работы или продает товары — он оформляет свои взаимоотношения с покупателями и клиентами. Также в большинстве случаев он сам выступает в роли покупателя товаров и услуг, которые использует в своей предпринимательской деятельности. Взаимоотношения с поставщиками и подрядчиками должны быть соответствующим образом оформлены. Обо всем этом расскажем в сегодняшнем материале.

Также в большинстве случаев он сам выступает в роли покупателя товаров и услуг, которые использует в своей предпринимательской деятельности. Взаимоотношения с поставщиками и подрядчиками должны быть соответствующим образом оформлены. Обо всем этом расскажем в сегодняшнем материале.

Типы документов

Надо сказать, что различных видов первичных документов существует немало. Но в первую очередь ИП нужно запомнить такие:

- Договор.

- Счет на оплату.

- Кассовый чек или иной документ об оплате (БСО, товарный чек).

- Товарная накладная.

- Акт выполненных работ, оказанных услуг.

- Счет-фактура.

Вовсе не обязательно, что в работе предприниматель будет использовать все эти документы. Например, если ИП на УСН оказывает услуги юридическим лицам и другим предпринимателям, то он будет заключать договоры, выставлять счета на оплату, подписывать акты оказанных услуг. А вот с такими документами, как и счет-фактура и кассовый чек, он иметь дела не будет.

Рассмотрим каждый из этих документов более подробно.

Что нужно знать о договоре

Договор — это первый документ, который подписывают стороны сделки. Договор в классическом виде составляется на бумаге в 2-х экземплярах и подписывается обеими сторонами с указанием их реквизитов. В договоре стороны прописывают важные моменты своего сотрудничества:

- Предмет, то есть то, в отношении чего заключается сделка. Например, договор на продажу определенного товара или на оказание какой-либо услуги.

- Стоимость предмета договора и порядок расчета.

- Права, обязанности и ответственность продавца и покупателя.

- Порядок, в соответствии с которым стороны могут внести изменения в договор, расторгнуть его и решить возникшие разногласия.

Договор вовсе не обязательно должен быть составлен в письменной форме. Например, если ИП занимается розничной продажей товаров, то он, по сути, заключает устный договор с каждым своим покупателем.

Объектом этого договора является предложенный товар, ценой — его стоимость на ценнике. Если покупатель этот товар оплачивает, значит, он принимает предложенные условия. Факт заключения такого договора подтверждается выдачей покупателю кассового чека или заменяющего его документа.

Одной из форм договора является оферта — это предложение о заключении сделки, направленное неограниченному кругу лиц. Оферта чаще всего размещаться публично, например, на сайте. Факт оплаты считается принятием условий договора — акцептом оферты.

Счет на оплату

На самом деле счет на оплату, скорее, удобный, нежели необходимый для учета документ. В нем содержится информация о количестве /объеме и стоимости товаров или услуг, подлежащих оплате. Обычно счет направляется покупателю — юридическому лицу или ИП — для оплаты «безналом», то есть через банк.

Форма счета может разрабатываться предпринимателем самостоятельно. Ниже предложена одна из возможных форм, которую довольно часто применяют субъекты бизнеса.

Образец счета

Кстати, существует документ, который объединяет в себе договор и счет на оплату. Он так и называется — счет-договор. По сути, это счет, в который внесены обязательные условия договора (их называют существенными). Его образец представлен ниже.

Образец счета-договора

Документы о приеме платы

Таких документов существует несколько, и выбор делается не по желанию, а в зависимости от условий работы.

Важно! Единственный случай, когда ИП ничего не должен выдавать покупателю при получении от него денежных средств — это прием оплаты непосредственно на банковский счет. В этом случае на руках у покупателя остается документ из банка, который подтвердит факт осуществления им платежа.

Обычно через банк рассчитываются между собой юридические лица и предприниматели. А вот расчеты с покупателями — физическими лицами субъект бизнеса должен подкреплять документами. Это необходимо при приеме оплаты наличными деньгами, банковскими картами или электронными средствами платежа (кошельками Qiwi, Яндекс. Деньги и другими). Документ остается у покупателя и служит подтверждением факта оплаты.

Деньги и другими). Документ остается у покупателя и служит подтверждением факта оплаты.

В большинстве случаев ИП лишен права выбора того, какой именно документ оформлять, — все регламентировано законом. Так, если предприниматель применяет ОСНО или УСН и торгует в розницу, то он обязан использовать кассовый аппарат. Соответственно, покупателю необходимо выдавать кассовый чек. Если ИП применяет ЕНВД либо покупает патент и при этом занимается розничной торговлей или работает в сфере общественного питания, вопрос с кассой решается так:

- при наличии сотрудников ККТ обязательна с 1 июля 2018 года;

- при самостоятельной работе ККТ можно не применять до 1 июля 2019 года.

Что касается оказания услуг населению, то вне зависимости от наличия работников и применяемой системы налогообложения без ККТ можно работать до 1 июля 2019 года. Однако взамен кассового чека покупателю нужно выдавать бланк строго отчетности (БСО). Причем всегда, а не только по требованию. БСО можно заказать / купить в типографии, сформировать посредством автоматизированной системы, в том числе онлайн через специальный сервис.

Причем всегда, а не только по требованию. БСО можно заказать / купить в типографии, сформировать посредством автоматизированной системы, в том числе онлайн через специальный сервис.

Внимание! Сформировать БСО на обычном компьютере нельзя — они не будут действительны.

Товарная накладная

Накладная применяется, если ИП реализует товар другому предпринимателю или юридическому лицу. При продаже обычным физическим лицам (не ИП) этот документ не оформляется. Составляется товарная накладная в 2-х экземплярах:

- один для поставщика в качестве подтверждения факта отгрузки товара;

- другой для покупателя — по нему он будет получать этот товар.

Чаще всего товарная накладная составляется по форме ТОРГ-12.

Образец накладной ТОРГ-12

Акт приемки

Акты приемки выполненных работ или оказанных услуг являются важными первичными документами. Они подтверждают факт исполнения услуги (выполнения работы), а также то, что заказчик их принял и не имеет претензий к исполнителю.

Они подтверждают факт исполнения услуги (выполнения работы), а также то, что заказчик их принял и не имеет претензий к исполнителю.

Составляется акт в двух экземплярах и подписывается обеими сторонами. Из названия понятно, что составляется этот документ по итогам работы исполнителя. Если сотрудничество продолжительное, а услуги оказываются часто, акт можно составлять периодически. Например, договор заключен на год, услуга оказывается 1 раз в неделю — в таком случае акт можно составлять 1 раз в месяц.

Счет-фактура

Счет-фактура — важный документ для плательщиков НДС. Этот налог уплачивают ИП (и компании), которые применяют основной налоговый режим. При применении УСН, ЕНВД, ЕСХН (до 2019 года) и патентной системы НДС не уплачивается (хотя из этого правила есть исключения). Поэтому если ИП применяет один из специальных режимов, формировать счет-фактуру он не должен. Более того, если он по просьбе покупателя выставит счет-фактуру и выделит в нем сумму НДС, то обязан будет этот налог уплатить в бюджет и подать декларацию.

ИП — плательщики НДС выписывают счет-фактуру в обязательном порядке. Сделать это необходимо не позже, чем через 5 дней после отгрузки товара. Составляется документ в 2-х экземплярах — по одному для покупателя и продавца.

Если ИП является плательщиком НДС, ему также важно своевременно получать счета-фактуры от своих поставщиков, поскольку этот документ является основанием для применения им вычета НДС.

что это, для чего нужна в бухгалтерии, зачем необходим документ в налогообложении, виды, что подтверждает, отражает полученный экземпляр, какие функции выполняет

В статье разберем, что это за документ – счет-фактура и что она отражает, для чего используется и кому пригодится в работе предприятия. Без нее не получится подтвердить, что продукция была доставлена в полном объеме и к поставщику нет претензий. У этой бумаги есть четко обозначенная структура, от которой нельзя отступать, иначе она перестанет иметь юридическую силу. Также документ важен для совершения сделки, поэтому очень важно все составить правильно. Сейчас есть множество программ, которые помогают автоматически создавать и даже заполнять поля для этой документации. Бухгалтерам остается только проверить корректность и подписать.

Также документ важен для совершения сделки, поэтому очень важно все составить правильно. Сейчас есть множество программ, которые помогают автоматически создавать и даже заполнять поля для этой документации. Бухгалтерам остается только проверить корректность и подписать.

Что такое счет-фактура, для чего необходима и кому она остается – образец

Это документ, который находится у бухгалтеров. Он подтверждает, что товары были действительно отгружены покупателю или были оказаны услуги, там же прописывается стоимость продукции.

Эта бумага отправляется покупающей стороне одновременно с высылаемой на продажу партией либо по почте. Еще один вариант – выставляется после того, как были приняты продукты или услуги.

Важно соблюдать формат, в котором будет создана и предложена счет-фактура. Он утвержден постановлением Правительства, поэтому нельзя менять местами поля или создавать свои варианты написания, даже если они будут закреплены уставом и приказом директора предприятия.

Что подтверждает

Когда проходит сделка, эта бумага нужна, чтобы закрепить момент, когда товар был по факту передан покупателю либо были выполнены услуги. Это реальное подтверждение, с которым можно ознакомиться и принять к сведению, а также включить в качестве первичной документации в бухгалтерии.

Виды счет-фактуры, которые встречаются в бухгалтерии

Всего их два. Первым называют стандартную СФ. Ее создают в случае, когда отгрузили партию или выполнили работу, за которую теперь покупатель должен деньги. Она необходима, когда полностью оплачены изделия. Время на подготовку и отправку – 5 календарных дней с момента передачи. То же самое отдается, если продукция была возвращена поставщику обратно.

Второй тип – авансовый. Его следует подготовить в случае, если требуется или была зачислена на счет предоплата в счет будущих отправлений. Здесь не потребуется заполнять такие поля, как:

- грузоотправитель;

- получатель груза;

- объем товара или получаемых услуг;

- единицы, в которых будет все измеряться.

Но обязательно все, что позже понадобится для расчетов.

НДС

Когда сделка оплачивается, то продавец начисляет налог на добавленную стоимость. СФ будет рассматриваться в качестве подтверждения операции по оплате изделий, это регистрируется в специализированной книге. На основании полученной счет-фактуры будут заполнены соответствующие данные в декларации.

Если во всех бумагах нет ошибок и все сделано корректно, то покупатель получает возможность запросить налоговый вычет по данной статье.

Бывают ситуации, когда НДС не будет начисляться. Например, без этого обходятся предприниматели, которые трудятся по системе УСН. Но довольно часто, не глядя на эти обстоятельства, покупающая сторона просит, чтобы ему выдали СФ, даже если в нем не будет прописан НДС.

Конечно, это не обязательство, которое должен выполнить продавец. Но обычно они идут навстречу и оформляют СФ. Единственная особенность – в документе сразу прописывают, что покупка была без налога на добавленную стоимость. Соответственно, эта строчка в бланке останется пустой.

Соответственно, эта строчка в бланке останется пустой.

Важный нюанс – если продающая сторона не является плательщиком НДС, то ей нельзя ставить в этом поле 0%. Это отдельная категория предприятий, к которой неплательщики не относятся. Даже 0% является реальной ставкой, на которую эти фирмы не имеют права. Если необходимо что-то вписать, то лучше указать «Без НДС». Это будет правдой и не сделает документ недействительным в отличие от 0%.

Если же вписать несоответствующие данные, то для получателя бумаги это станет проблемой. Проверяющие органы выписывают штраф или начисляют все стандартные 18-20%.

Хотите внедрить «Магазин 15»?

Получите всю необходимую информацию у специалиста.

Спасибо!

Спасибо, ваша заявка принята.

Продолжить

Без каких реквизитов не обойтись

Все условия были прописаны в статье 169 Налогового Кодекса. Чтобы СФ приняли к учету и изучили, на ней должны быть определенные строчки:

- День, когда был составлен документ, и порядковый номер по факту создания.

Число проставляется то, в которое происходила сделка. Нумерация любая, которая нравится продавцу. Главное – цифры должны идти по возрастанию и оставаться сквозными. Но если фирма нарушила систему и после 55 и 56 выдала СФ №22, то на налоговом вычете это никак не отразится.

Число проставляется то, в которое происходила сделка. Нумерация любая, которая нравится продавцу. Главное – цифры должны идти по возрастанию и оставаться сквозными. Но если фирма нарушила систему и после 55 и 56 выдала СФ №22, то на налоговом вычете это никак не отразится. - Название продающей организации, полный адрес и все важные идентификационные номера. Все должно быть корректным, без исправлений и ошибок, легко читаться и быть нормального шрифта. Сокращенный или полный вид нужно делать таким, чтобы он соответствовал учредительным документам и соответствовал уставу фирмы. Не обойтись и без почтового индекса.

- Аналогично все прописывается с покупающей стороны. Следует верно указать, где находится клиент, куда будет отгружаться партия. Эти строчки могут быть интересны налоговой службе.

- Получатель и отправитель груза, их адреса. Эта информация необходима при продаже продукции. Когда выполняются работы или оказывается услуга, то подобная строчка не нужна. При реализации товаров можно не заполнять полностью это поле.

Но если написать все реквизиты, то ошибкой это не будет. Получателя нужно описывать полностью в соответствии с уставными документами. В этом случае не зависит, является ли покупатель грузополучателем или нет.

Но если написать все реквизиты, то ошибкой это не будет. Получателя нужно описывать полностью в соответствии с уставными документами. В этом случае не зависит, является ли покупатель грузополучателем или нет. - Наименование продающихся изделий, единицы, в которых они измеряются. Нельзя допускать ошибки в этих полях. Важно корректно написать, в штуках считаются продукты, в килограммах или в литрах.

- Количество продукции, которая была продана или объем предоставленных услуг. В этой строчке прописывается, сколько в итоге деталей или арбузов было реализовано этому покупателю. От этой части зависит калькуляция и итоговая сумма.

- Цена или тариф. Считается за единицу измерения, если это возможно. Указывается без НДС или с его учетом в зависимости от того, что указано в договоре.

- Валюта бумаги. В чем все рассчитывается и будет производиться оплата. Пишется код, который значится в Общероссийском классификаторе. Это может быть рубль (643), доллар (840), евро (978) или любая другая официальная валюта.

- Полная стоимость проданной продукции. Обязательно внимательно высчитывается и указывается. Недопустимы ошибки и корректировки. Чаще документ составляется в электронном виде, и там все поля заполняются автоматически, поэтому риск ошибиться стремится к нулю.

- Налоговая ставка. Может быть 0%, 10% или 20% в зависимости от того, как работает фирма и что она продает. Если компания находится на упрощенке или полностью была освобождена от расчета и выплаты налога на добавленную стоимость по любым причинам, то в этой строке пишется «Без НДС». Мы выше уже разбирали, как это действует и почему рекомендуется корректно писать.

- Сумма исчисленного налога. Как правило, в программах считается автоматически, у бухгалтеров может рассчитаться и вручную.

- Полная стоимость за объем проданной продукции или услуг с учетом налога.

- Страна, в которой было все произведено и номер с таможенной декларации. Эта строчка актуальна только для товаров, которые были присланы из-за рубежа.

Упростить и оптимизировать бизнес-процессы можно с помощью специального ПО. На сайте «Клеверенс» вы найдете решения, подходящие для различных целей и задач.

Для чего нужна такая бумага, как счет-фактура, в отделе закупок и в бухгалтерии

В первую очередь она понадобится, чтобы подтвердить исходящий НДС, когда будут продаваться услуги и изделия. А позже она пригодится, чтобы списать входящий налог на добавленную стоимость, в момент покупки. Она будет являться доказательством произошедшей сделки.

Когда регистрируется исходящая СФ, то ее вписывают в Книгу продаж. Когда входящая – от продавца – то в Книгу покупок. В итоге данные в декларации будут заполняться на основании той информации, которая сформируется в этих документах.

Если переводится предоплата, а продукт поступит к покупателю позже, чем через 5 дней, то следует выписать авансовую СФ. Она подтвердит факт произошедшей сделки и будет доказывать покупающей стороне, что они приобрели изделия или услугу. Если в ней позже будут выявлены ошибки, то можно выписать дополнительную, корректировочную СФ.

Если в ней позже будут выявлены ошибки, то можно выписать дополнительную, корректировочную СФ.

Для бухгалтера это бумаги, которые помогают вести учет, подтверждают текущие хозяйственные операции и являются возможностью получить вычет.

Порядок заполнения счета-фактуры

Какие поля необходимо заполнять – мы рассмотрели выше. Теперь давайте пройдем по строкам:

- (1). Здесь будет дата и номер.

- (2), (2а), (2б), (6), (6а),(6б). Название, адреса, ИНН и КПП покупающей и продающей сторон. Все в соответствии с учредительными бумагами и уставом, даже, если это пишется в сокращенном виде.

- (3), (4). Наименование и почтовый адрес, которые указываются для получателя и отправителя груза. Для СФ, которая готовится на основе работ или услуг, ставится прочерк в этом поле.

- (5). Дата и номер, который был присвоен платежному документу в случае, если давали аванс. Когда он не выдавался или не был денежным, указывается прочерк.

- (7). Как называется валюта и ее код. Даже если компания всегда работала исключительно в рублях, в каждой СФ это пишется заново. Не должно быть двусмысленности или других вариантов.

- Таблица с графами. В 1 графе наименование реализуемых в данный момент продуктов и так, как оно было прописано в договоре или накладной.

- Графа 2, 2а, 3, 4. Код и обозначение того, в чем измеряется товар, объем, стоимость без НДС.

- Графа 6. Сумма акциза или фраза «без акциза» в зависимости от вида продукции.

- 7, 8. Размер налоговой ставки и сколько она составила в рублях и копейках, не округляется до целых чисел.

- 5, 9. Общая стоимость всего продаваемого. В первом случае без НДС, а во втором – уже с учетом начисленного налога. Прописывается два раза даже если компания работает без НДС.

- 10, 10а, 11. Необходимо заполнять только в случае, если фирма реализует или перепродает импортные товары.

В конце обязательно расписывается руководитель организации или его доверенный человек – обычно это бухгалтер. Ниже печать, которая заверяет корректность всех заполненных полей.

Ниже печать, которая заверяет корректность всех заполненных полей.

Можно ли составить электронно

Законы РФ разрешают выставлять и принимать такие варианты СФ. Главное, чтобы она была правильно составлена в соответствии со всеми правилами и передана через оператора документооборота в том формате, в котором это установил ФНС.

Для компаний этот вид бумаг является таким же юридически значимым, как и бумажная версия. Чтобы она стала официальным документом, достаточно подписать с помощью ЭЦП уполномоченные лица.

Журналы учета и книги

Это обязательные атрибуты функционирования любой организации. Каждый налогоплательщик обязан составлять СФ и вести данную документацию, когда операции подходят под налогообложение.

Так начисляется НДС в случаях реализации продукции, предоставления услуг или передачи имущественных прав. Продающая сторона должна зарегистрировать выписанную бумагу в специальной книге продаж. А покупающая – сделает аналогичную запись в своей, уже о покупках. Так она подтвердит право на получение вычета. Потом все эти суммы будут учтены в декларациях.

Так она подтвердит право на получение вычета. Потом все эти суммы будут учтены в декларациях.

Все о счет-фактуре для отправителя продавца

Обязанность составлять и отправлять клиенту СФ прописана в НК. Это действительно для всех операций, которые подпадают под налоговый учет. Составлять их следует по специальной форме, которая утверждена правительством РФ. Этот бланк можно найти во многих программах, которые помогают вести учет хозяйственных операций. Их составляют в бумажном и электронном виде.

Хотите внедрить «Склад 15»?

Получите всю необходимую информацию у специалиста.

Спасибо!

Спасибо, ваша заявка принята!

Продолжить

Соглашение о невыставлении

Если у продающей стороны есть поставщики или другие контрагенты, которые не платят НДС или освобождены от этой обязанности, то с каждой фирмой можно заключить особенное соглашение о том, что СФ не будет выставляться. Таким партнерам не актуален вопрос вычетов, им эти бумаги не пригодятся к учету.

Когда не требуется делать СФ

Можно не составлять документ, если:

- Сделка не относится к операциям, которые облагаются НДС.

- Предприниматели с одной или обеих сторон работают на специальных налоговых режимах.

- Организация продает изделия физическим лицам за «кэш».

- Юрлицо дарит что-то сотруднику или другому человеку безвозмездно.

Функционал СФ

Осталось до конца разобраться, что подтверждает выданная счет-фактура и какую функцию она выполняет.

Основная задача, которая вменяется этой документации – зафиксировать, что сделка состоялась, а деньги были перечислены или обещаны. Она записывается в книги и позже становится поводом для получения вычета.

Что будет, если в СФ есть ошибки

В любой, даже официальной бумаге, могут случайно допустить неточности, неправильно указать какую-то величину или наименование. Если СФ заполнена неверно, то покупателю могут отказать в получении вычета. Часто после этого клиент не желает продолжать торговые отношения с предприятием.

Часто после этого клиент не желает продолжать торговые отношения с предприятием.

Что можно корректировать

В части случаев допускается исправлять отдельные поля. Но важно учесть несколько правил:

- изменять только оба экземпляра – тот, что у продавца и тот, что у покупателя;

- все корректировки визируются руководителем продающей стороны, ставится печать;

- обязательно пишется дата, когда скорректировали данные, можно рядом с исправлением или на полях поблизости.

Еще один нюанс – если менять нужно много или это сложно из-за заполненных соседних строчек, то лучше составить бумагу заново. Это не будет противоречить законодательству.

Мы разобрали, что счет-фактура для целей налогообложения – это документ, подтверждающий, что продукция была отправлена от продавца получателю или просто продана ему. С помощью этой бумаги можно получить вычет, а также сформировать калькуляцию для заполнения налоговой декларации. Это нужный документ, без которого не может работать компания, реализуящая любой вид товаров или услуг.

Количество показов: 921

Статьи по схожей тематике

правил выставления счетов-фактур | Налоговый и таможенный союз

Правила ЕС и национальные правила

Налогооблагаемые лица, ведущие бизнес в ЕС, подчиняются:

- единому набору базовых правил выставления счетов для всего ЕС (статьи , статьи 217-240 Директивы по НДС ) и

- в определенных областях, национальные правила, установленные отдельной страной ЕС.

Основные принципы правил ЕС

Правила ЕС можно найти в Директиве по НДС:

- Электронные счета-фактуры эквивалентны бумажным — национальные налоговые органы не могут требовать от предприятий предоставления каких-либо уведомлений или получения разрешения .

- Предприятия вправе выставлять электронные счета-фактуры при условии их принятия получателем. Однако электронное выставление счетов станет обязательным при государственных закупках.

- В некоторых случаях предприятия могут передавать операции по выставлению счетов третьей стороне или заказчику (т.е. самостоятельно выставлять счета).

- Компании, как правило, могут свободно хранить счета где и как им удобно (в бумажном / электронном виде, в другой стране ЕС по сравнению с тем местом, где они находятся, и т. Д.)

Подробное объяснение правил выставления счетов для ЕС приводится в Пояснительных примечаниях. .

Национальные правила

Правила ЕС предоставляют странам ЕС возможность гибкого выбора на национальном уровне. Комиссия ЕС публикует подробную информацию о конкретных положениях, утвержденных каждой страной ЕС, на своем веб-сайте.

Когда выставление счета является обязательным?

Счет-фактура требуется для целей НДС в соответствии с правилами ЕС в:

- большинство поставок бизнес-бизнес (B2B)

- определенные транзакции бизнес-потребитель (B2C)

Также могут быть особые национальные правила операций, требующих выставления счета.

Поставки B2B

В большинстве случаев счета должны выставляться компанией всякий раз, когда товары или услуги поставляются:

- другому предприятию; или

- юридическое лицо, не облагаемое налогом (местные органы власти, ассоциации и т. д., не взимающие НДС).

Исключения

i. Освобожденные от налога финансовые и страховые услуги ( Статья 135 (1) (a) — (g) Директива по НДС )

Счет не требуется, если услуга предоставляется в другой стране ЕС.

Однако страны ЕС могут потребовать счет-фактуру, если:

- эти услуги предоставляются на их собственной территории или за пределами ЕС и

- поставщик находится на их территории или предоставляет услуги из стационарных помещений на их территории.

ii. Другие освобожденные от налога операции ( Статья 135 (1) (h) — (l) Директива по НДС, включая операции, связанные с землей )

Страны ЕС могут решить не требовать счет-фактуру, если эти операции выполняются на их территории.

Операции B2C

Компания должна выставить счет, когда она поставляет определенные товары необлагаемому налогом лицу (как правило, физическому лицу) в следующих случаях:

- дистанционная продажа при налогообложении в другой стране ЕС ( Статья 33 Директива по НДС )

- Новые транспортные средства, поставляемые в другую страну ЕС ( Статья 138 (2) (а) Директива по НДС ).

Особые национальные правила

В некоторых странах ЕС в определенных случаях обязательства по выставлению счетов могут быть более или менее обширными.

- Счет может потребоваться для поставок частным лицам, кроме тех, которые указаны в разделе B2C транзакции выше. В таких случаях счета-фактуры не обязательно должны содержать всю информацию, необходимую для полных счетов-фактур.

- Счет-фактура не требуется, например, для:

- определенных освобожденных от налогообложения транзакций (охватываемых Разделом IX Глав 2 и 3 Директивы по НДС ), в том числе упомянутых в B2B поставках раздел выше

- некоторые освобожденные транзакции с правом вычета ( поставки с нулевым рейтингом).

Какую информацию должен содержать счет-фактура?

Полные счета-фактуры НДС

Информация, необходимая во всех случаях

- Дата выставления

- Уникальный порядковый номер, идентифицирующий счет-фактуру

- Идентификационный номер НДС клиента (если покупатель несет ответственность за уплату налога по операции)

- Полное наименование и адрес поставщика

- Полное имя и адрес клиента

- Описание количества и типа поставленных товаров или типа и объема оказанных услуг

- Дата операции или платежа (если отличается от даты счета-фактуры)

- Примененная ставка НДС

- Сумма НДС к уплате

- Разбивка суммы НДС к уплате по ставке НДС или освобождению

- Цена за единицу товаров или услуг — без налога, скидок или уступок (если не включена в единицу pri

В некоторых случаях требуется дополнительная информация

- Освобожденные транзакции — ссылка на соответствующее (ЕС или национальное) законодательство или любая другая ссылка, указывающая на то, что это освобождение (по выбору поставщика).

- Клиент несет ответственность за уплату налога (т.е. в соответствии с процедурой обратного начисления) — слова « Обратное начисление ».

- Поставка новых транспортных средств внутри ЕС — детали, указанные в Статье 2 (2) (b) Директивы по НДС (, например, для автомобиля, его возраста и пробега ).

- Применяется схема маржи — ссылка на конкретную задействованную схему (, например, «Схема маржи — турагенты» ).

- Самостоятельное выставление счетов (счет выставляется клиентом вместо поставщика) — слова « Самостоятельный выставление счетов ».

- Налоговым лицом является налоговый представитель — его идентификационный номер плательщика НДС, полное имя и адрес.

- Поставщик использует систему кассового учета — слова « Кассовый учет »).

Упрощенный счет-фактура

- Дата выставления

- Идентификационный номер НДС поставщика

- Тип поставленных товаров или услуг

- Сумма НДС к оплате — или информация, необходимая для ее расчета

- Конкретная, однозначная ссылка на первоначальный счет-фактуру и детали, в которые вносятся изменения (в кредит-ноте, дебетовом авизо или другом документе, рассматриваемом как счет-фактура).

После того, как счет-фактура будет включать всю информацию, описанную выше (в зависимости от случая и страны ЕС), он предоставит доказательство того, что у вас есть право на вычет НДС в любой стране ЕС. Ни одна страна ЕС не может предотвратить это, потребовав дополнительную информацию в счете.

Ничто не мешает предприятиям предоставлять в своих счетах дополнительную информацию к описанной выше.

Требования к счетам в Нидерландах

Если вы предоставляете товары или услуги в Нидерландах, вы должны предоставить своим бизнес-клиентам счет.Вам также необходимо отправить счет-фактуру, если ваш клиент является юридическим лицом, которое не является предпринимателем, например, ассоциациями и фондами. Если вы поставляете товары или услуги частным лицам, вам не всегда нужно предоставлять счет-фактуру (см. Правила выставления счетов-фактур для частных лиц).

Ваши счета должны соответствовать ряду требований законодательства.

Что нужно указать в счете?

Вы должны указать ряд основных деталей:

- ваш идентификационный номер плательщика НДС

- сумма НДС

- дата выставления счета

- ваше имя и адрес

- имя и адрес вашего клиента

- ваш номер коммерческого реестра в Нидерландах

- какие товары или услуги были поставлены

- когда они были поставлены

- количество товаров или услуг

Счета-фактуры должны нумероваться последовательно. Вы должны исправлять счета-фактуры, не соответствующие этим требованиям. Это особенно важно для целей НДС, потому что, если ваши счета-фактуры не удовлетворяют требованиям, ваш покупатель не будет иметь права на вычет НДС.

Вы должны исправлять счета-фактуры, не соответствующие этим требованиям. Это особенно важно для целей НДС, потому что, если ваши счета-фактуры не удовлетворяют требованиям, ваш покупатель не будет иметь права на вычет НДС.

Если вы предоставляете товары или услуги другому государству-члену ЕС, вы также должны указать идентификационный номер плательщика НДС вашего клиента.

Счета должны быть отправлены до 15 числа месяца, следующего за месяцем, в котором вы предоставили услугу или продукт. Ваш клиент должен оплатить счет в течение срока платежа.

Упрощенные счета-фактуры

Если общая сумма вашего счета-фактуры не превышает 100 евро (включая НДС) или если это счет-фактура для исправления ранее отправленного, требования менее строги (на голландском языке) и должны содержать только следующее детали:

- наименование и адрес

- Сумма НДС

- дата выставления счета

- поставленные товары или услуги

- в случае исправленного счета-фактуры: ссылка на первоначальный счет.

Обратите внимание, что вам не разрешается отправлять упрощенные счета-фактуры, если вы поставляете:

- товаров или услуг в другую страну ЕС (доставка внутри сообщества)

- дистанционные продажи

- услуг в стране ЕС, в то время как НДС в отношении этой услуги взимается обратная оплата лицу, получающему услугу.

Правила отправки счетов-фактур частным лицам

Если вы поставляете услуги или товары частным лицам (на голландском языке), вам не нужно предоставлять счет-фактуру, если: стоматологическое сырье или оборудование, и не менее 80% ваших клиентов — предприниматели.

Освобождение от требований по выставлению счетов

В следующих случаях вам не нужно выполнять требования по счетам:

- Предприниматели в сфере такси и общественного транспорта

- Предприниматели, поставляющие товары, освобожденные от уплаты налога (если вы не освобождены частично, в в этом случае вам необходимо выполнить требования к счетам для тех товаров, для которых требуется счет).

- Предприниматели, согласившиеся с тем, что покупатель предоставит счет (например, на аукционах).

Минимальный срок хранения записей счетов-фактур

Вы должны хранить счета-фактуры, относящиеся к недвижимому имуществу, в течение 10 лет, а все другие счета-фактуры в течение 7 лет. Вы можете выписывать, получать и хранить свои квитанции и счета в электронном формате, но они должны содержать ту же информацию, что и исходные бумажные счета.

Срок действия счета-фактуры

Может оказаться, что вы отправите счет только через некоторое время. Если он отправлен в другую компанию и ему не более 5 лет, они все равно должны оплатить счет.Срок его действия истекает через 5 лет после окончания срока платежа, после чего ваш клиент больше не должен платить. Если вы продаете товары потребителям, срок действия вашего счета истекает через 2 года. Но если вы продаете услуги и путешествуете потребителям, срок составляет 5 лет. Если вы отправите своему клиенту напоминание до истечения срока, оно начнется снова. Это называется «прерывание».

Это называется «прерывание».

Электронное и цифровое выставление счетов

Вы можете отправить бумажный счет по почте, или вы можете отправить электронный или цифровой счет.

Электронное выставление счетов или выставление счетов осуществляется через бухгалтерское программное обеспечение или портал. В этом случае ваш электронный счет будет отправлен вашему клиенту напрямую через автоматизированную систему. Вы должны сначала убедиться, что ваш клиент согласился принять электронный счет. Это не обязательно. Электронное выставление счетов, также известное как электронный выставление счетов, является приемлемым методом выставления счетов во всем Европейском Союзе (ЕС).

Если вы отправляете счет в цифровом виде, вы отправляете счет в формате PDF по электронной почте.

Электронные и цифровые счета-фактуры должны удовлетворять одним и тем же требованиям.

Отправляйте электронные счета в государственные органы

Если вы выполняете работу для центрального правительства Нидерландов, вы обязаны отправлять электронный счет. Вы можете отправить электронный счет онлайн, используя электронный почтовый ящик организации Digipoort, вашу бухгалтерскую программу или портал поставщиков центрального правительства. Все правительственные организации (например, министерства, муниципалитеты, провинции и вневедомственные государственные органы) обязаны иметь возможность получать и обрабатывать электронные счета.

Вы можете отправить электронный счет онлайн, используя электронный почтовый ящик организации Digipoort, вашу бухгалтерскую программу или портал поставщиков центрального правительства. Все правительственные организации (например, министерства, муниципалитеты, провинции и вневедомственные государственные органы) обязаны иметь возможность получать и обрабатывать электронные счета.

Международные счета-фактуры

Если вы ведете бизнес с компаниями в других государствах-членах ЕС из Нидерландов, существуют дополнительные требования к счетам-фактурам на товары и услуги (на голландском языке). Для получения дополнительной информации свяжитесь с налоговой и таможенной администрацией Нидерландов. Что касается электронных счетов-фактур, у стран-членов ЕС могут быть свои собственные дополнительные требования.

Использование и проверка номеров НДС

Если вы ведете бизнес в Нидерландах или если у вас есть иностранная компания с голландским филиалом, вам, возможно, придется платить налог с оборота (НДС) в Нидерландах. Это также применимо, если ваша компания учреждена за границей, но ведет бизнес в Нидерландах. Во всех случаях вам понадобится идентификационный номер плательщика НДС ( btw-id или btw-identiftificatienummer ).

Это также применимо, если ваша компания учреждена за границей, но ведет бизнес в Нидерландах. Во всех случаях вам понадобится идентификационный номер плательщика НДС ( btw-id или btw-identiftificatienummer ).

Получение номера плательщика НДС и идентификатора плательщика НДС

Если вы открываете бизнес в Нидерландах, вы должны зарегистрировать его в Торговом реестре Нидерландов Торговой палаты Нидерландов ( KVK ). KVK отправит ваши данные в налоговую и таможенную администрацию Нидерландов ( Belastingdienst ).Они вышлют вам ваш налоговый номер НДС ( omzetbelastingnummer ) и идентификационный номер плательщика НДС (если применимо) по почте в течение 10 дней. Если вы зарегистрировались без предоставления всей необходимой информации, налоговая и таможенная администрация Нидерландов сначала оценит, являетесь ли вы предпринимателем для целей НДС.

Ваша компания учреждена за границей и предоставляет услуги в Нидерландах или поставляет товары голландским компаниям? Затем вам необходимо зарегистрироваться непосредственно в налоговой и таможенной службе Нидерландов.

Формат номеров НДС

Все голландские частные предприятия имеют идентификационный номер плательщика НДС ( btw-id ) и номер налогоплательщика НДС ( omzetbelastingnummer ). Идентификатор плательщика НДС состоит из следующего: код страны NL, 9 цифр, буква «B» и 2 контрольные цифры. 9 цифр не связаны с вашим служебным номером гражданина, а 2 контрольные цифры случайны. Идентификатор плательщика НДС будет выглядеть, например, следующим образом: NL000099998B57.

Номер НДС (номер налога с оборота) состоит из информационного номера юридических лиц и партнерств (RSIN) или вашего номера для обслуживания граждан (BSN), дополненного кодом, состоящим из трех символов от B01 до B99 (например, 123456789B01) .Это номер, который вы используете во всей переписке с налоговой и таможенной администрацией Нидерландов.

Отображение вашего идентификационного номера плательщика НДС

В ваших счетах должен четко отображаться ваш идентификационный номер плательщика НДС. Если вы предлагаете услуги или продаете продукты через веб-сайт, вы также должны указать свой идентификационный номер плательщика НДС на веб-сайте (на голландском языке). Компании из ЕС также должны указывать идентификационный номер плательщика НДС своих голландских клиентов в своих счетах. Кроме того, предприятия ЕС должны указать идентификационный номер плательщика НДС в сводной ведомости для поставленных товаров и услуг.

Проверка действительности номеров плательщиков НДС клиентов

Если вы хотите проверить действительность идентификационного номера плательщика НДС вашего голландского клиента или клиента, зарегистрированный офис в другой стране ЕС, вы можете использовать проверку номера НДС VIES Европейской комиссии. (Система обмена информацией по НДС, VIES). С помощью VIES вы также можете проверять имена и адреса клиентов из большинства государств-членов.

Если вы хотите узнать идентификационный номер плательщика НДС компании, вам следует связаться с этой компанией, чтобы получить этот номер непосредственно от нее.

Отмена регистрации вашего номера плательщика НДС

Если вы отмените регистрацию своей компании в KVK, отмена регистрации в базе данных налоговой и таможенной администрации Нидерландов произойдет автоматически. После этого регистрация вашего номера плательщика НДС будет отменена. Вы получите письменное подтверждение отмены регистрации.

Дополнительные и проверочные счета — ERP Financials

Назначение

Цель этой страницы — объяснить принцип регистрации для дополнительных и проверочных счетов-фактур и требования к разноске для правильного отображения в отчете журнала счетов-фактур.

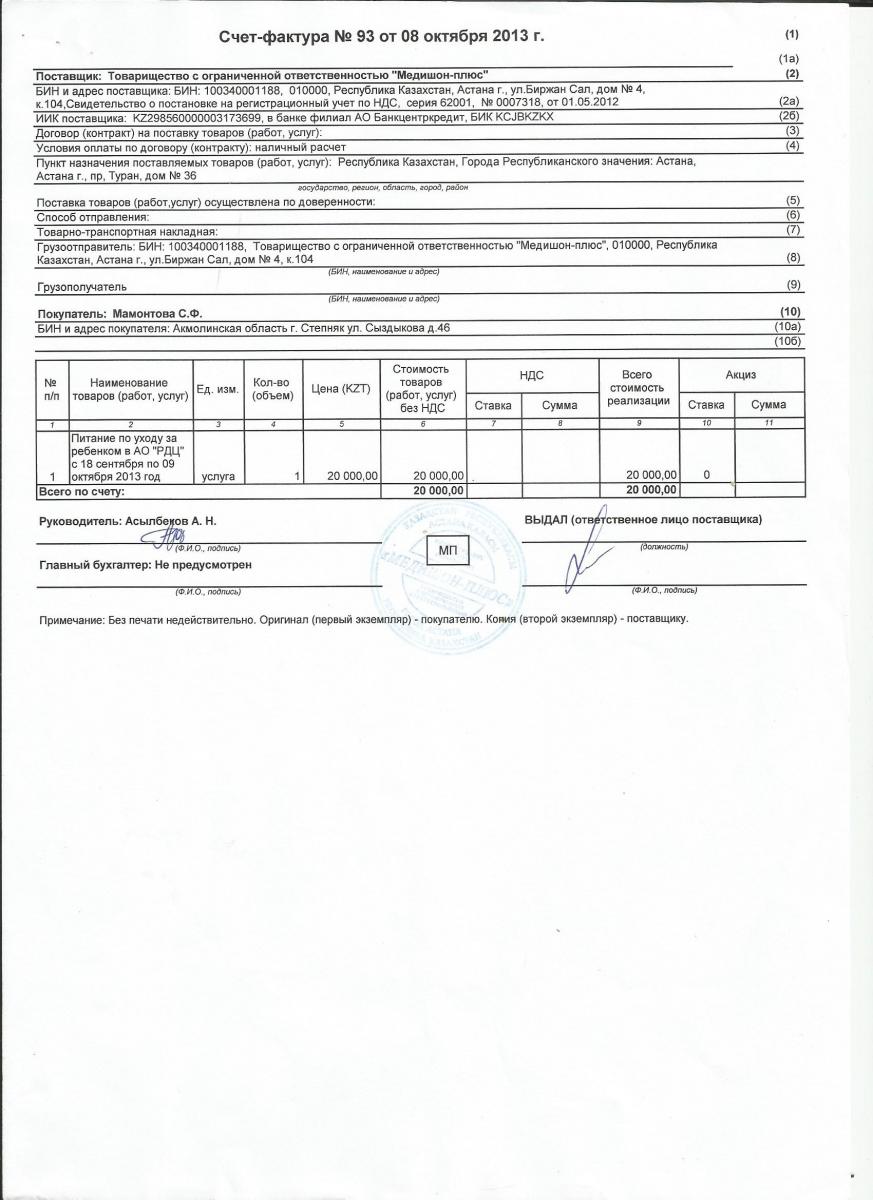

Обзор

Некоторые бизнес-сценарии в Казахстане требуют создания дополнительных или пересмотренных счетов-фактур. В этом документе описаны возможные правильные шаги для создания дополнительных и исправленных счетов-фактур и показаны некоторые примеры того, как эти документы будут отражены в журнале счетов-фактур НДС для описанных сценариев.

Дополнительный счет-фактура

Создание дополнительного счета-фактуры:

- Разносится первоначальный счет-фактура НДС.

- Проводится дополнительный счет-фактура.В случае создания Дополнительного счета-фактуры из:

- FI : Текст заголовка документа FI (BKPF-BKTXT) должен быть заполнен со ссылкой на Исходный счет-фактуру FI в формате NNNNNNNNNYYYY (10 число и 4 цифры года).

В случае создания дополнительного счета-фактуры для изменения одной из позиций исходного счета (счет-фактура содержит более 1 элемента) укажите ссылку на элемент XML-файла исходного счета-фактуры в текстовом поле элемента (BSEG-SGTXT), чтобы правильно отображать все элементы в XML .Например, если XML-файл исходного счета-фактуры содержит 3 элемента, а дополнительный счет-фактура имеет один элемент, который регулирует цену второго элемента XML-файла исходного счета-фактуры, тогда текст элемента единственного элемента дополнительного счета-фактуры должен содержать значение «2».

Примечание: ссылка на номер финансового документа в исходном счете-фактуре обязательна для дополнительного счета-фактуры: в случае документа фактуры укажите его в текстах заголовка с идентификатором ‘0001’, в случае финансового документа укажите его в тексте заголовка (BKPF-BKTXT ). В обоих случаях используйте формат:. - SD : Поддерживается несколько сценариев:

a) Ручное определение ссылки на исходный счет: SD Billing Invoice должен содержать номер документа FI (10 символов) и год (4 символа) исходного счета в тексте заголовка документа фактуры Заголовок формы (ID текста 0001). Формат ссылки такой же, как для FI.

b) Автоматическое определение ссылки на исходный счет-фактуру (SAP-нота 2808760): все документы должны быть созданы в одном потоке документов. Заказ на продажу для Дополнительного счета-фактуры должен быть создан со ссылкой на Исходный счет-фактуру (VA01-> Создать со ссылкой)В случае создания Дополнительного счета-фактуры для изменения одной из позиций Исходного счета-фактуры (счет-фактура содержит более 1 позиции).В зависимости от типа операции вы должны использовать разные сценарии для правильного отображения всех позиций в XML:

a) для изменения цены некоторых позиций в исходном счете-фактуре создать запрос кредитового или дебетового авизо со ссылкой на документ фактуры в исходном счете-фактуре.

b) для уменьшения количества некоторых позиций Исходного счета-фактуры создать Возврат счета-фактуры со ссылкой на документ фактуры Исходного счета-фактуры.

c) для заказа дополнительного количества некоторых позиций Исходного счета-фактуры, создайте Стандартный заказ со ссылкой на документ фактуры Исходного счета-фактуры.Предполагается, что количество и порядок позиций в документе фактуры идентичны количеству и порядку позиций в XML-файле. Конкретная реализация методов или расширений BAdI может изменить как количество, так и порядок элементов в XML-файле. В таких случаях невозможно однозначно определить соответствие элементов фактуры и элементов XML.

- MM : Дополнительный счет в MM должен содержать номер документа FI (10 символов) и год (4 символа) исходного счета в тексте заголовка документа (14 символов в поле BKTXT).

- FI : Текст заголовка документа FI (BKPF-BKTXT) должен быть заполнен со ссылкой на Исходный счет-фактуру FI в формате NNNNNNNNNYYYY (10 число и 4 цифры года).

Отражение в журнале счетов-фактур:

Дополнительный счет-фактура (например, 00

101 / 19.04.2017) будет отражен в журнале счетов-фактур со ссылкой на Исходный счет-фактуру (00100 / 01.04.2017). 2017): Запись создана на основе информации заголовка Дополнительного счета-фактуры FI 1800000002/2017 (в случае автоматического определения исходного счета-фактуры из SD текст заголовка документа может быть пустым):

Редакция счета-фактуры НДС

Внесение исправлений:

- Исходный счет-фактура НДС разносится и регистрируется в журнале счетов-фактур.

- Оригинальный счет-фактура сторнируется. В зависимости от того, где создается исходный счет (FI, SD или MM), он должен быть сторнирован в том же модуле. Например, счет MM, созданный в MIRO, должен быть сторнирован в MR8M.

- Ревизионная накладная создана. Если счет-фактура создается из:

- FI : Текст заголовка документа FI (BKPF-BKTXT) должен быть заполнен со ссылкой на Исходный счет-фактуру FI в формате NNNNNNNNNNYYYY (10 символов) номер и 4 цифры года).

- SD : Поддерживается несколько сценариев:

a) Ручное определение ссылки на исходный счет: счет-фактура в SD должен содержать номер документа FI (10 символов) и год (4 символа) исходного счета в тексте заголовка документа фактуры Заголовок формы (ID текста 0001). Формат ссылки такой же, как для FI.

b) Автоматическое определение ссылки на исходный счет-фактуру (SAP-нота 2808760): все документы должны быть созданы в одном потоке документов. Заказ на продажу для исправления счета-фактуры должен быть создан со ссылкой на Исходный счет-фактуру (VA01-> Создать со ссылкой)

- MM : MM-счет-фактура должен содержать номер документа FI (10 символов) и год (4 символа) Исходного счета-фактуры в тексте заголовка документа (14 символов в поле BKTXT).Формат ссылки такой же, как для FI.

Отражение в книге продаж / покупок:

Ревизионный счет-фактура (например, 00

103 / 19.04.2017) будет отражен в журнале счетов со ссылкой на Исходный счет-фактуру (00100 / 01.04.2017). 2017). В этом случае указанный счет-фактура будет помещен в область пересмотренного документа:

Документация для KZ-FI в SAP Help

SAP-нота 2043035 : Электронные счета-фактуры (Казахстан)

НДС

Обзор

Совет Европы — это международная организация , штаб-квартира которой находится в Страсбурге, Франция.Он был учрежден Статутом Совета Европы, подписанным 5 мая 1949 года в Лондоне, Соединенное Королевство. Он регулируется настоящим Уставом и различными соглашениями, уставными постановлениями и другими относящимися к нему текстами, которые, в частности, предусматривают привилегии и иммунитеты Организации. Он зарегистрирован во Франции под номером SIRET 778 860 080 00010 APE990Z.

Как международная организация, Совет Европы не имеет внутриобщинного номера НДС .

Его следует рассматривать как конечного потребителя , который платит НДС. Он не действует как предприятие, облагаемое НДС, которое взимает НДС или обратную оплату. Сделки с Советом Европы рассматриваются как от «B» до «C», от бизнеса к потребителю.

При подаче предложения кандидаты / участники торгов всегда должны учитывать статус освобождения своего клиента (Совет Европы) и характер продажи, а также указывать место налогообложения (территориальность).

В целом Совет Европы:

- уплачивает НДС за товары и услуги, купленные во Франции или облагаемые налогом во Франции — по предъявлении счета, подготовленного в соответствии с правилами ЕС (см. «Обязательные элементы для указания в счете»).

- не платит НДС , но предоставляет вместо него свидетельство об освобождении от НДС (статья 151 — Директива 2006/112 / CE) для товаров и услуг, приобретаемых или облагаемых налогом в Европейском Союзе (кроме Франции).

Этот сертификат должен быть запрошен Организацией у французской администрации до окончательного подписания контракта при представлении предварительного счета без налогов (в случае сомнений относительно соответствия этого предварительного счета поставщику / провайдеру следует связаться с Организацией). Однако Совет Европы не может гарантировать выдачу сертификата, поскольку сертификат выдается французской администрацией по запросу Совета.Если сертификат не выдается, товары или услуги должны быть выставлены с учетом налогов.

Сертификат должен храниться в бухгалтерской службе поставщика / поставщика и предъявляться налоговым органам для обоснования выставления счетов без учета налогов.

Примечание: Для поставщиков / поставщиков из Европейского Союза, за исключением Франции: определенные покупки / услуги, направленные на коллективное или индивидуальное удовлетворение личных потребностей, не могут пользоваться льготным сертификатом и должны быть выставлены с учетом налогов.В таком случае поставщику следует связаться с Организацией.

Налог на добавленную стоимость (НДС) — Официальный портал правительства ОАЭ

О НДС

Налог на добавленную стоимость (НДС) был введен в ОАЭ с 1 января 2018 года. Ставка НДС составляет 5 процентов. НДС предоставит ОАЭ новый источник дохода, который будет и дальше использоваться для предоставления высококачественных государственных услуг.Это также поможет правительству приблизиться к его видению снижения зависимости от нефти и других углеводородов как источника доходов.

Подробнее о НДС на сайтах:

Указания по НДС:

- Режим НДС для отдельных секторов (PDF, 218 КБ)

- НДС для предприятий (PDF, 2,6 МБ)

- НДС на образование (PDF, 1.81 МБ)

- НДС для розничных продавцов (PDF, 6.09 MB)

- Руководство по поставкам с нулевой ставкой и освобожденным от налогов (PDF, 1.44 МБ)

- 10 фактов об НДС (PDF, 1,64 МБ)

- НДС на недвижимость (PDF, 2,63 МБ)

- Режим НДС для импортных товаров (PDF, 336 КБ)

- Знай свои права — Налоговая накладная (PDF, 4 МБ)

- Знай свои права — Образование (PDF, 140 КБ)

- Знай свои права — Медицинские услуги (PDF, 139 КБ)

Ознакомьтесь с дополнительными руководствами, справками и разъяснениями Федерального налогового управления.

Закон о НДС:

Просмотрите налоговые законы и процедуры ОАЭ (НДС и акцизы) на веб-сайте Федеральной налоговой службы.

Полезные ссылки:

Критерии постановки на учет по НДС

Компания должна зарегистрироваться в качестве плательщика НДС, если ее налогооблагаемые поставки и импорт превышают 375 000 дирхамов ОАЭ в год.

Необязательно для предприятий, объем поставок и импорта которых превышает 187 500 дирхамов ОАЭ в год.

Коммерческий дом платит государству налог, который он взимает со своих клиентов. В то же время он получает от правительства возмещение налога, уплаченного поставщикам.

Иностранные предприятия также могут взыскать НДС, уплаченный при посещении ОАЭ.

Подробнее о регистрации НДС:

Как взимается НДС?

предприятий, зарегистрированных в качестве плательщиков НДС, собирают сумму от имени государства; потребители несут НДС в виде 5-процентного увеличения стоимости налогооблагаемых товаров и услуг, которые они приобретают в ОАЭ.

ОАЭ облагают НДС предприятия, зарегистрированные в налоговых органах, по ставке 5 процентов на налогооблагаемую поставку товаров или услуг на каждом этапе цепочки поставок.

Туристы в ОАЭ также платят НДС в точках продажи.

Для каких предприятий применяется НДС?

НДС в равной степени применяется к зарегистрированным в налоговых органах предприятиям, которые ведутся на материковой части ОАЭ и в свободных зонах.Однако, если Кабинет министров ОАЭ определяет определенную свободную зону как «определенную зону», для целей налогообложения она должна рассматриваться как находящаяся за пределами ОАЭ. Перемещение товаров между обозначенными зонами не облагается налогом.

Подача декларации по НДС

В конце каждого налогового периода предприятия, зарегистрированные в качестве плательщиков НДС, или «налогоплательщики» должны подавать «декларацию по НДС» в Федеральное налоговое управление (FTA).

В декларации по НДС суммируется стоимость поставок и покупок, произведенных налогоплательщиком в течение налогового периода, и отражены обязательства налогоплательщика по НДС.

Ответственность по НДС

Обязательство по НДС — это разница между исходящим налогом, подлежащим уплате (НДС, взимаемым с поставок товаров и услуг) за данный налоговый период, и предварительным налогом (НДС, уплаченным при закупках), возмещаемым за тот же налоговый период.

Если исходящий налог превышает сумму предварительного налога, разница должна быть уплачена в FTA. Если предварительный налог превышает исходящий налог, налогоплательщику будет возмещен излишек входного налога; он будет иметь право засчитать это в счет последующего платежа по соглашению о свободной торговле.

Как подать декларацию по НДС?

Вы должны подать налоговую декларацию в электронном виде через портал FTA: eservices.tax.gov.ae. Прежде чем заполнять форму декларации по НДС на портале, убедитесь, что вы выполнили все требования к налоговой декларации.

Когда предприятия должны подавать декларацию по НДС?

Налогооблагаемые предприятия должны подавать декларации по НДС в FTA на регулярной основе и обычно в течение 28 дней после окончания «налогового периода», определенного для каждого типа бизнеса.«Налоговый период» — это определенный период времени, за который рассчитывается и уплачивается подлежащий уплате налог. Стандартный налоговый период:

- ежеквартально для предприятий с годовым оборотом менее 150 миллионов дирхамов

- в месяц для предприятий с годовым оборотом от 150 миллионов дирхамов ОАЭ.

FTA может по своему выбору назначить другой налоговый период для определенного вида бизнеса. Непредставление налоговой декларации в указанные сроки влечет за собой наложение штрафов в соответствии с положениями Постановления Кабинета Министров №40 от 2017 года об административных штрафах за нарушение налогового законодательства в ОАЭ (PDF, 1 МБ).

Посмотрите это видео, чтобы узнать, как подать декларацию по НДС.

Посмотрите это видео, чтобы узнать, как вы оплачиваете свои обязательства по НДС.

Значение НДС

Влияние НДС на физических лиц

НДС, как общий налог на потребление, будет применяться к большинству операций с товарами и услугами.Может быть предоставлено ограниченное количество исключений.

В результате стоимость жизни, вероятно, немного вырастет, но это будет варьироваться в зависимости от образа жизни и поведения человека в отношении расходов. Если человек тратит в основном на те вещи, которые освобождены от НДС, он вряд ли увидит значительный рост.

Правительство будет включать правила, требующие от предприятий четкого определения размера НДС, который физическое лицо должно платить за каждую транзакцию. На основе этой информации люди могут решить, покупать ли что-то.

Влияние НДС на предприятия

Предприятия будут нести ответственность за тщательное документирование доходов, затрат и связанных с этим НДС.

Зарегистрированные предприятия и торговцы будут взимать НДС со всех своих клиентов по действующей ставке и нести НДС на товары / услуги, которые они покупают у поставщиков. Разница между этими суммами возвращается или выплачивается государству.

предприятий, зарегистрированных в качестве плательщиков НДС, как правило:

- должен взимать НДС с облагаемых налогом товаров или услуг, которые они поставляют

- может вернуть любой НДС, уплаченный за товары или услуги, связанные с бизнесом

- ведет ряд деловых записей, которые позволят правительству проверить правильность своих действий.

Компании, зарегистрированные в качестве плательщика НДС, должны регулярно сообщать государству сумму уплаченного и уплаченного НДС. Это будет официальная подача, и отчет будет производиться онлайн.

Если они заплатили больше НДС, чем заплатили, они должны выплатить разницу государству. Если они уплатили НДС больше, чем начислили, они могут вернуть разницу.

Запись создана на основе информации заголовка Дополнительного счета-фактуры FI 1800000002/2017 (в случае автоматического определения исходного счета-фактуры из SD текст заголовка документа может быть пустым):

Редакция счета-фактуры НДС

Внесение исправлений:

- Исходный счет-фактура НДС разносится и регистрируется в журнале счетов-фактур.

- Оригинальный счет-фактура сторнируется. В зависимости от того, где создается исходный счет (FI, SD или MM), он должен быть сторнирован в том же модуле. Например, счет MM, созданный в MIRO, должен быть сторнирован в MR8M.

- Ревизионная накладная создана. Если счет-фактура создается из:

- FI : Текст заголовка документа FI (BKPF-BKTXT) должен быть заполнен со ссылкой на Исходный счет-фактуру FI в формате NNNNNNNNNNYYYY (10 символов) номер и 4 цифры года).

- SD : Поддерживается несколько сценариев:

a) Ручное определение ссылки на исходный счет: счет-фактура в SD должен содержать номер документа FI (10 символов) и год (4 символа) исходного счета в тексте заголовка документа фактуры Заголовок формы (ID текста 0001). Формат ссылки такой же, как для FI.

b) Автоматическое определение ссылки на исходный счет-фактуру (SAP-нота 2808760): все документы должны быть созданы в одном потоке документов. Заказ на продажу для исправления счета-фактуры должен быть создан со ссылкой на Исходный счет-фактуру (VA01-> Создать со ссылкой) - MM : MM-счет-фактура должен содержать номер документа FI (10 символов) и год (4 символа) Исходного счета-фактуры в тексте заголовка документа (14 символов в поле BKTXT).Формат ссылки такой же, как для FI.

Отражение в книге продаж / покупок:

Ревизионный счет-фактура (например, 00

103 / 19.04.2017) будет отражен в журнале счетов со ссылкой на Исходный счет-фактуру (00100 / 01.04.2017). 2017). В этом случае указанный счет-фактура будет помещен в область пересмотренного документа:

Документация для KZ-FI в SAP Help

SAP-нота 2043035 : Электронные счета-фактуры (Казахстан)

НДС

Обзор

Совет Европы — это международная организация , штаб-квартира которой находится в Страсбурге, Франция.Он был учрежден Статутом Совета Европы, подписанным 5 мая 1949 года в Лондоне, Соединенное Королевство. Он регулируется настоящим Уставом и различными соглашениями, уставными постановлениями и другими относящимися к нему текстами, которые, в частности, предусматривают привилегии и иммунитеты Организации. Он зарегистрирован во Франции под номером SIRET 778 860 080 00010 APE990Z.

Как международная организация, Совет Европы не имеет внутриобщинного номера НДС .

Его следует рассматривать как конечного потребителя , который платит НДС. Он не действует как предприятие, облагаемое НДС, которое взимает НДС или обратную оплату. Сделки с Советом Европы рассматриваются как от «B» до «C», от бизнеса к потребителю.

При подаче предложения кандидаты / участники торгов всегда должны учитывать статус освобождения своего клиента (Совет Европы) и характер продажи, а также указывать место налогообложения (территориальность).

В целом Совет Европы:

- уплачивает НДС за товары и услуги, купленные во Франции или облагаемые налогом во Франции — по предъявлении счета, подготовленного в соответствии с правилами ЕС (см. «Обязательные элементы для указания в счете»).

- не платит НДС , но предоставляет вместо него свидетельство об освобождении от НДС (статья 151 — Директива 2006/112 / CE) для товаров и услуг, приобретаемых или облагаемых налогом в Европейском Союзе (кроме Франции).

Этот сертификат должен быть запрошен Организацией у французской администрации до окончательного подписания контракта при представлении предварительного счета без налогов (в случае сомнений относительно соответствия этого предварительного счета поставщику / провайдеру следует связаться с Организацией). Однако Совет Европы не может гарантировать выдачу сертификата, поскольку сертификат выдается французской администрацией по запросу Совета.Если сертификат не выдается, товары или услуги должны быть выставлены с учетом налогов.

Сертификат должен храниться в бухгалтерской службе поставщика / поставщика и предъявляться налоговым органам для обоснования выставления счетов без учета налогов.

Примечание: Для поставщиков / поставщиков из Европейского Союза, за исключением Франции: определенные покупки / услуги, направленные на коллективное или индивидуальное удовлетворение личных потребностей, не могут пользоваться льготным сертификатом и должны быть выставлены с учетом налогов.В таком случае поставщику следует связаться с Организацией.

Налог на добавленную стоимость (НДС) — Официальный портал правительства ОАЭ

О НДС

Налог на добавленную стоимость (НДС) был введен в ОАЭ с 1 января 2018 года. Ставка НДС составляет 5 процентов. НДС предоставит ОАЭ новый источник дохода, который будет и дальше использоваться для предоставления высококачественных государственных услуг.Это также поможет правительству приблизиться к его видению снижения зависимости от нефти и других углеводородов как источника доходов.

Подробнее о НДС на сайтах:

Указания по НДС:

- Режим НДС для отдельных секторов (PDF, 218 КБ)

- НДС для предприятий (PDF, 2,6 МБ)

- НДС на образование (PDF, 1.81 МБ)

- НДС для розничных продавцов (PDF, 6.09 MB)

- Руководство по поставкам с нулевой ставкой и освобожденным от налогов (PDF, 1.44 МБ)

- 10 фактов об НДС (PDF, 1,64 МБ)

- НДС на недвижимость (PDF, 2,63 МБ)

- Режим НДС для импортных товаров (PDF, 336 КБ)

- Знай свои права — Налоговая накладная (PDF, 4 МБ)

- Знай свои права — Образование (PDF, 140 КБ)

- Знай свои права — Медицинские услуги (PDF, 139 КБ)

Ознакомьтесь с дополнительными руководствами, справками и разъяснениями Федерального налогового управления.

Закон о НДС:

Просмотрите налоговые законы и процедуры ОАЭ (НДС и акцизы) на веб-сайте Федеральной налоговой службы.

Полезные ссылки:

Критерии постановки на учет по НДС

Компания должна зарегистрироваться в качестве плательщика НДС, если ее налогооблагаемые поставки и импорт превышают 375 000 дирхамов ОАЭ в год.

Необязательно для предприятий, объем поставок и импорта которых превышает 187 500 дирхамов ОАЭ в год.

Коммерческий дом платит государству налог, который он взимает со своих клиентов. В то же время он получает от правительства возмещение налога, уплаченного поставщикам.

Иностранные предприятия также могут взыскать НДС, уплаченный при посещении ОАЭ.

Подробнее о регистрации НДС:

Как взимается НДС?

предприятий, зарегистрированных в качестве плательщиков НДС, собирают сумму от имени государства; потребители несут НДС в виде 5-процентного увеличения стоимости налогооблагаемых товаров и услуг, которые они приобретают в ОАЭ.

ОАЭ облагают НДС предприятия, зарегистрированные в налоговых органах, по ставке 5 процентов на налогооблагаемую поставку товаров или услуг на каждом этапе цепочки поставок.

Туристы в ОАЭ также платят НДС в точках продажи.

Для каких предприятий применяется НДС?

НДС в равной степени применяется к зарегистрированным в налоговых органах предприятиям, которые ведутся на материковой части ОАЭ и в свободных зонах.Однако, если Кабинет министров ОАЭ определяет определенную свободную зону как «определенную зону», для целей налогообложения она должна рассматриваться как находящаяся за пределами ОАЭ. Перемещение товаров между обозначенными зонами не облагается налогом.

Подача декларации по НДС

В конце каждого налогового периода предприятия, зарегистрированные в качестве плательщиков НДС, или «налогоплательщики» должны подавать «декларацию по НДС» в Федеральное налоговое управление (FTA).

В декларации по НДС суммируется стоимость поставок и покупок, произведенных налогоплательщиком в течение налогового периода, и отражены обязательства налогоплательщика по НДС.

Ответственность по НДС

Обязательство по НДС — это разница между исходящим налогом, подлежащим уплате (НДС, взимаемым с поставок товаров и услуг) за данный налоговый период, и предварительным налогом (НДС, уплаченным при закупках), возмещаемым за тот же налоговый период.

Если исходящий налог превышает сумму предварительного налога, разница должна быть уплачена в FTA. Если предварительный налог превышает исходящий налог, налогоплательщику будет возмещен излишек входного налога; он будет иметь право засчитать это в счет последующего платежа по соглашению о свободной торговле.

Как подать декларацию по НДС?

Вы должны подать налоговую декларацию в электронном виде через портал FTA: eservices.tax.gov.ae. Прежде чем заполнять форму декларации по НДС на портале, убедитесь, что вы выполнили все требования к налоговой декларации.

Когда предприятия должны подавать декларацию по НДС?

Налогооблагаемые предприятия должны подавать декларации по НДС в FTA на регулярной основе и обычно в течение 28 дней после окончания «налогового периода», определенного для каждого типа бизнеса.«Налоговый период» — это определенный период времени, за который рассчитывается и уплачивается подлежащий уплате налог. Стандартный налоговый период:

- ежеквартально для предприятий с годовым оборотом менее 150 миллионов дирхамов

- в месяц для предприятий с годовым оборотом от 150 миллионов дирхамов ОАЭ.