Реквизиты Отделения

УФК по Курганской области (ГУ — Курганское РО Фонда социального страхования Российской Федерации л/с 04434011430)

Счет банка получателя — 40102810345370000037

Казначейский счет — 03100643000000014300

ОТДЕЛЕНИЕ КУРГАН БАНКА РОССИИ//УФК по Курганской области г. Курган

Курган

БИК 013735150

ОКТМО 37701000

ИНН 4501004324

КПП 450101001

КБК 393 1 02 02050 07 1000 160 — страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

КБК 393 1 02 02050 07 2100 160 — пени, начисленные за неуплату страховых взносов по обязательному социальному страхование от несчастных случаев на производстве и профессиональных заболеваний в установленный срок;

КБК 393 1 02 02050 07 2200 160 — проценты, начисленные на сумму отсрочки (рассрочки) по уплате страховых взносов по обязательному социальному страхование от несчастных случаев на производстве и профессиональных заболеваний;

КБК 393 1 02 02050 07 3000 160 — штрафы, исчисляемые исходя из суммы начисленных или неуплаченных (не полностью уплаченных) страховых взносов на обязательное социальное страхование от несчастных случаев на производстве

КБК 393 1 16 07090 07 0000 140 – поступление денежных взысканий (штрафов)

— за нарушение страхователями установленного срока регистрации в качестве страхователя;

— за несоблюдение порядка представления расчета по начисленным и уплаченным страховым взносам в электронном виде;

— за отказ или непредставление в установленный срок документов и (или) иных сведений, необходимых для осуществления контроля за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) страховых взносов;

— поступление от организаций (должностных лиц организаций) прочих поступлений от денежных взысканий (штрафов), включая штрафы за административные правонарушения, и иных сумм в возмещение ущерба, зачисляемых в бюджет Фонда социального страхования Российской Федерации

КБК 393 1 17 06020 07 6000 180 — страховые взносы от лиц, добровольно вступивших в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством;

КБК 393 1 17 04000 01 6000 180 — поступления от зачисления капитализированных платежей предприятий.

Реквизиты для зачисления платежей — Иркутская область. Официальный портал

Обратите внимание! В соответствии с Постановлением Правительства РФ от 23.09.2020 №1538 «О внесении изменений в постановление Правительства Российской Федерации от 13 ноября 2013 г. №1013 технический осмотр квадроциклов с 07.10.2020 года необходимо проходить в органах гостехнадзора.

Из-за неблагоприятной эпидемиологической обстановки:

Получателям государственных услуг предварительно необходимо осуществить удаленную консультацию по порядку оказания государственных услуг и осуществить запись на прием по телефонам соответствующих подразделений (телефоны подразделений)

Получателям справок о наличии или отсутствии зарегистрированных самоходных машин заявление необходимо подать в сканированном виде на адрес электронной почты [email protected]. Выдача справки заявителю осуществляется по истечении 5 рабочих дней с даты подачи заявления лично при предъявлении паспорта или доверенному лицу при предъявлении доверенности и паспорта по адресу: г. Иркутск, ул. Мухиной, д. 2А, каб. 216 либо направляется посредством АО Почта России на адрес регистрации заявителя.

Иркутск, ул. Мухиной, д. 2А, каб. 216 либо направляется посредством АО Почта России на адрес регистрации заявителя.

Административные взыскания

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

АЛАРСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25605426

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25605426

Платежи — 80911502020020001140 ОКТМО 25605426

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25605426

Г. АНГАРСК И АНГАРСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25703000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25703000

Платежи — 80911502020020001140 ОКТМО 25703000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25703000

БАЛАГАНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25601151

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25601151

Платежи — 80911502020020001140 ОКТМО 25601151

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25601151

БАЯНДАЕВСКИЙ И ОЛЬХОНСКИЙ РАЙОНЫ

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

Баяндаевский район

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25607405

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25607405

Платежи — 80911502020020001140 ОКТМО 25607

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25607405

Ольхонский район

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25630000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25630000

Платежи — 80911502020020001140 ОКТМО 25630000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25607405

Г. БОДАЙБО, БОДАЙБИНСКИЙ и МАМСКО-ЧУЙСКИЙ РАЙОНЫ

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г. Иркутск

Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25602101

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25602101

Платежи — 80911502020020001140 ОКТМО 25602101

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25602101

БОХАНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25609405

пошлина – 80910807142011000110 ОКТМО 25609405

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25609405

Платежи — 80911502020020001140 ОКТМО 25609405

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25609405

Г. БРАТСК И БРАТСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

г. Братск

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25714000

пошлина – 80910807142011000110 ОКТМО 25714000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25714000

Платежи — 80911502020020001140 ОКТМО 25714000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

25714000

Братский район

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25604000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25604000

Платежи — 80911502020020001140 ОКТМО 25604000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25714000

ЖИГАЛОВСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25606151

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25606151

Платежи — 80911502020020001140 ОКТМО 25606151

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП ОКТМО 25606151

ЗАЛАРИНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25608151

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25608151

Платежи — 80911502020020001140 ОКТМО 25608151

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25608151

Г. ЗИМА И ЗИМИНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

г. Зима

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25720000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25720000

Платежи — 80911502020020001140 ОКТМО 25720000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25720000

Зиминский район

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25610000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25610000

Платежи — 80911502020020001140 ОКТМО 25610000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25720000

Г. ИРКУТСК И ИРКУТСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г. Иркутск

Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

г. Иркутск

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25701000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25701000

Платежи — 80911502020020001140 ОКТМО 25701000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25701000

Иркутский район

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25612000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25612000

Платежи — 80911502020020001140 ОКТМО 25612000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25701000

КАЗАЧИНСКО-ЛЕНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25614154

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25614154

Платежи — 80911502020020001140 ОКТМО 25614154

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25614154

КАЧУГСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25618151

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25618151

Платежи — 80911502020020001140 ОКТМО 25618151

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25618151

КИРЕНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25620101

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25620101

Платежи — 80911502020020001140 ОКТМО 25620101

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25620101

КУЙТУНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25622151

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25622151

Платежи — 80911502020020001140 ОКТМО 25622151

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

1. 19.22 КоАП

ОКТМО 25622151

НИЖНЕИЛИМСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25626101

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25626101

Платежи — 80911502020020001140 ОКТМО 25626101

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25626101

Г. НИЖНЕУДИНСК И НИЖНЕУДИНСКИЙ РАЙОН

НИЖНЕУДИНСК И НИЖНЕУДИНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25628101

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25628101

Платежи — 80911502020020001140 ОКТМО 25628101

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25628101

НУКУТСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г. Иркутск

Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25629410

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25629410

Платежи — 80911502020020001140 ОКТМО 25629410

Штрафы — КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25629410

ОСИНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25631427

пошлина – 80910807142011000110 ОКТМО 25631427

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25631427

Платежи — 80911502020020001140 ОКТМО 25631427

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25631427

СЛЮДЯНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25634101

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25634101

пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25634101

Платежи — 80911502020020001140 ОКТМО 25634101

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25634101

Г. ТАЙШЕТ И ТАЙШЕТСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25636101

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25636101

Платежи — 80911502020020001140 ОКТМО 25636101

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25636101

Г. ТУЛУН И ТУЛУНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

г. Тулун

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25732000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25732000

Платежи — 80911502020020001140 ОКТМО 25732000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25732000

Тулунский район

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25638000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25638000

Платежи — 80911502020020001140 ОКТМО 25638000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25732000

Г. УСОЛЬЕ-СИБИРСКОЕ и УСОЛЬСКИЙ РАЙОН

УСОЛЬЕ-СИБИРСКОЕ и УСОЛЬСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

г. Усолье-Сибирское

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25736000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25736000

Платежи — 80911502020020001140 ОКТМО 25736000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25736000

Усольский район

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25640000

пошлина – 80910807142011000110 ОКТМО 25640000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25640000

Платежи — 80911502020020001140 ОКТМО 25640000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25736000

Г. УСТЬ-ИЛИМСК И УСТЬ-ИЛИМСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

г. Усть-Илимск

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25738000

пошлина – 80910807142011000110 ОКТМО 25738000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25738000

Платежи — 80911502020020001140 ОКТМО 25738000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25738000

Усть-Илимский район

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25642000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25642000

Платежи — 80911502020020001140 ОКТМО 25642000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25738000

Г. УСТЬ-КУТ И УСТЬ-КУТСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25644101

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25644101

Платежи — 80911502020020001140 ОКТМО 25644101

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25644101

УСТЬ-УДИНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25646151

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25646151

Платежи — 80911502020020001140 ОКТМО 25646151

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25646151

Г. ЧЕРЕМХОВО И ЧЕРЕМХОВСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

г. Черемхово

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25745000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25745000

Платежи — 80911502020020001140 ОКТМО 25745000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25745000

Черемховский район

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25648000

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25648000

Платежи — 80911502020020001140 ОКТМО 25648000

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25745000

ЧУНСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г. Иркутск

Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25650151

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25650151

Платежи — 80911502020020001140 ОКТМО 25650151

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25650151

ШЕЛЕХОВСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25655101

пошлина – 80910807142011000110 ОКТМО 25655101

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25655101

Платежи — 80911502020020001140 ОКТМО 25655101

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25655101

ЭХИРИТ-БУЛАГАТСКИЙ РАЙОН

УФК по Иркутской области (Служба Гостехнадзора Иркутской области)

ИНН 3808171972

КПП 381201001

ОТДЕЛЕНИЕ ИРКУТСК//УФК по Иркутской области г.Иркутск

БИК: 012520101

ЕКС: 40102810145370000026

КС: 03100643000000013400

КБК: Гос. пошлина – 80910807142011000110 ОКТМО 25657444

Гос. пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25657444

пошлина – 80910807160011000110 (за выдачу учебным учреждениям образовательных свидетельств) ОКТМО 25657444

Платежи — 80911502020020001140 ОКТМО 25657444

КБК Штрафы —

80911601082010022140 СТ. 8.22 КоАП

80911601082010023140 СТ. 8.23 КоАП

80911601092010003140 СТ. 9.3 КоАП

80911601122010000140 СТ. 12.37 КоАП

80911601192010022140 Ч. 1. 19.22 КоАП

ОКТМО 25657444

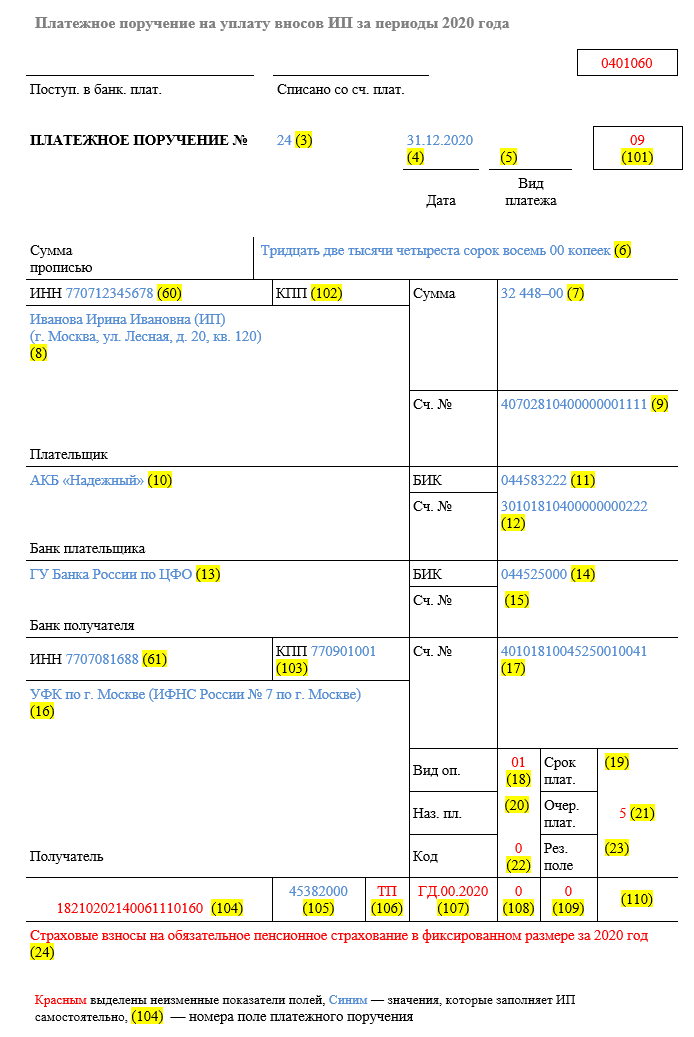

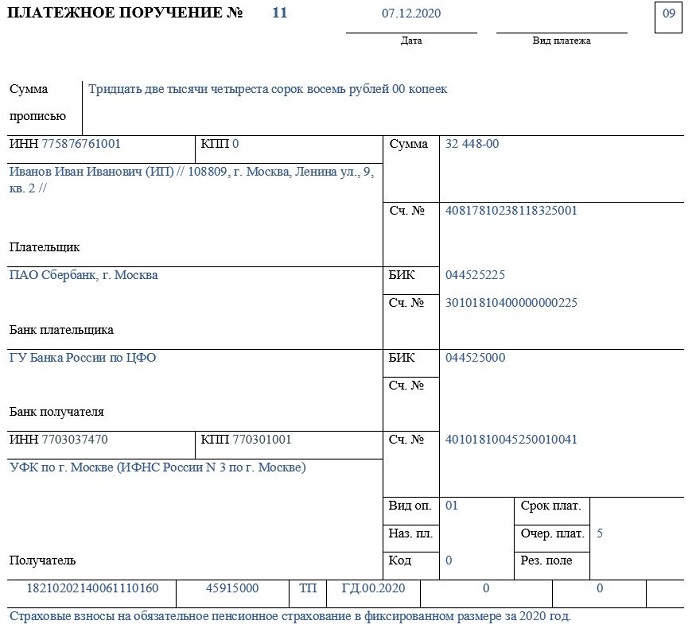

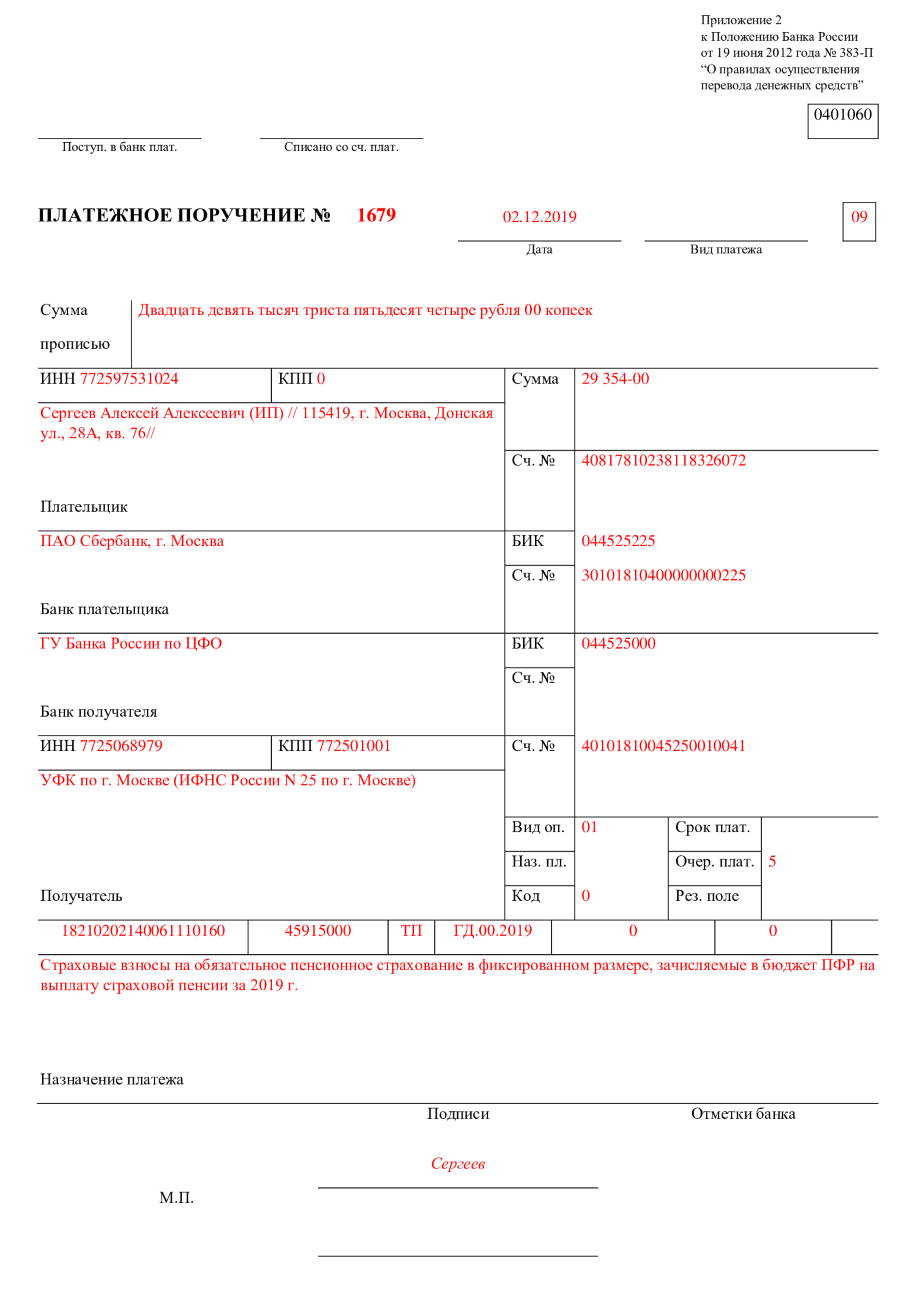

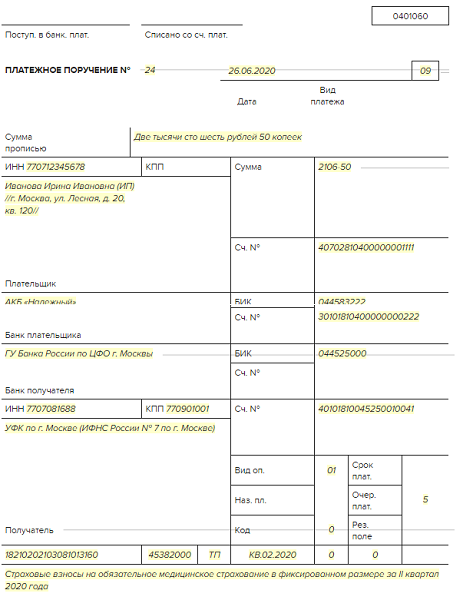

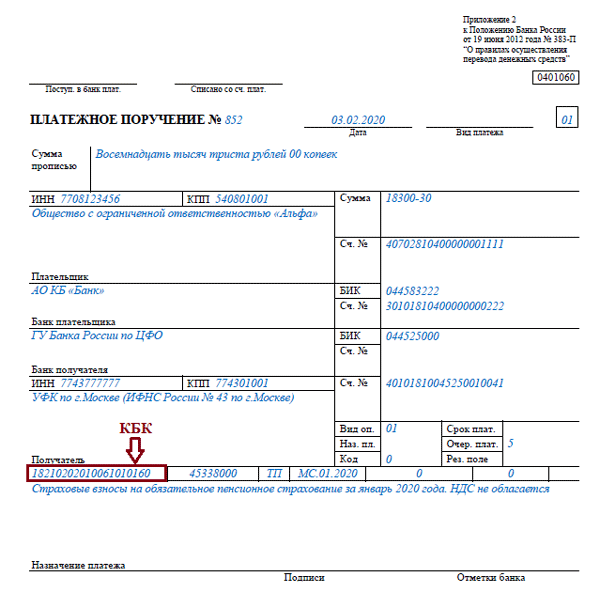

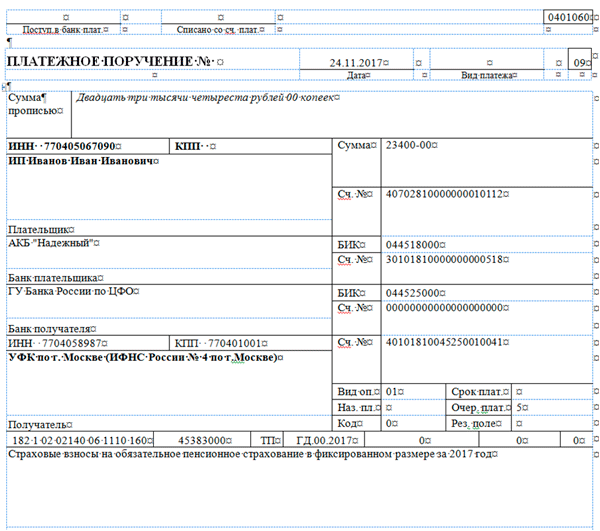

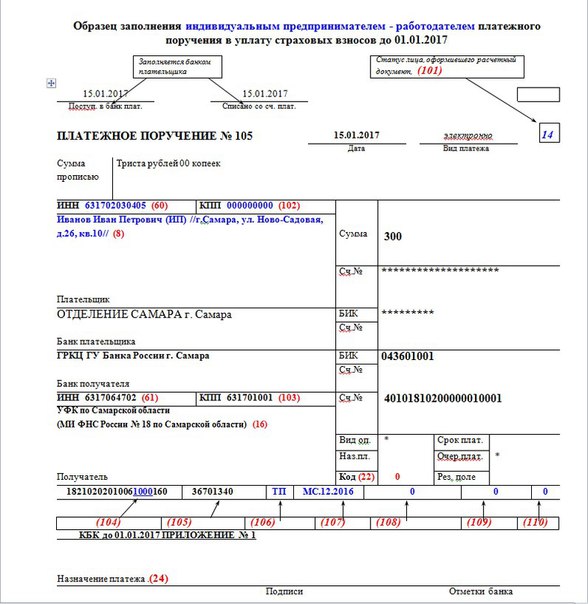

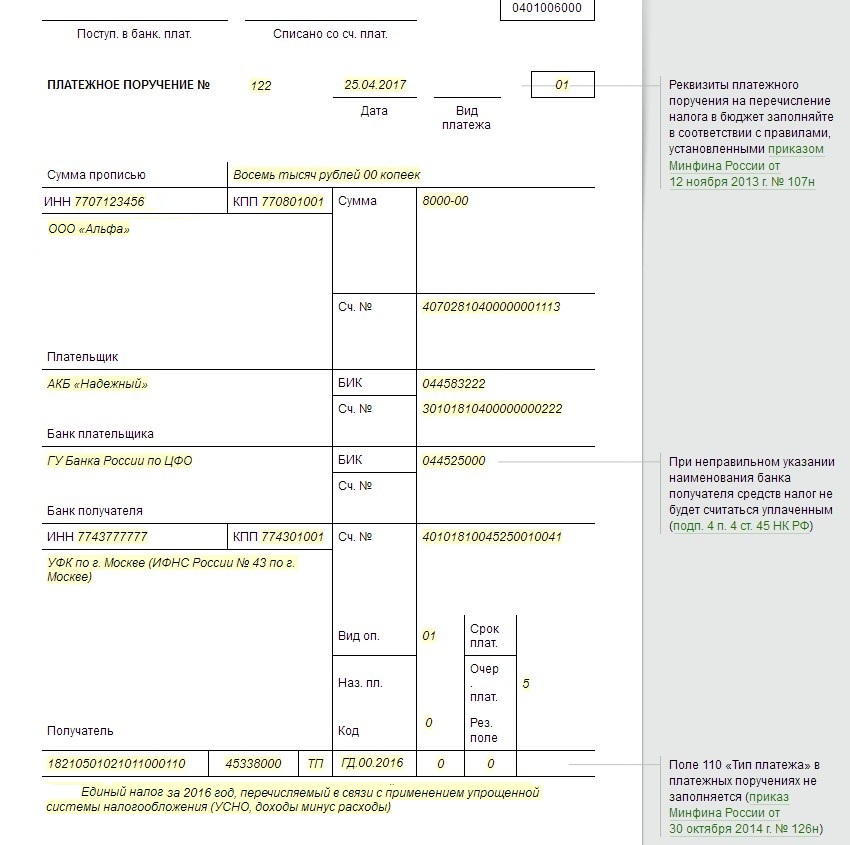

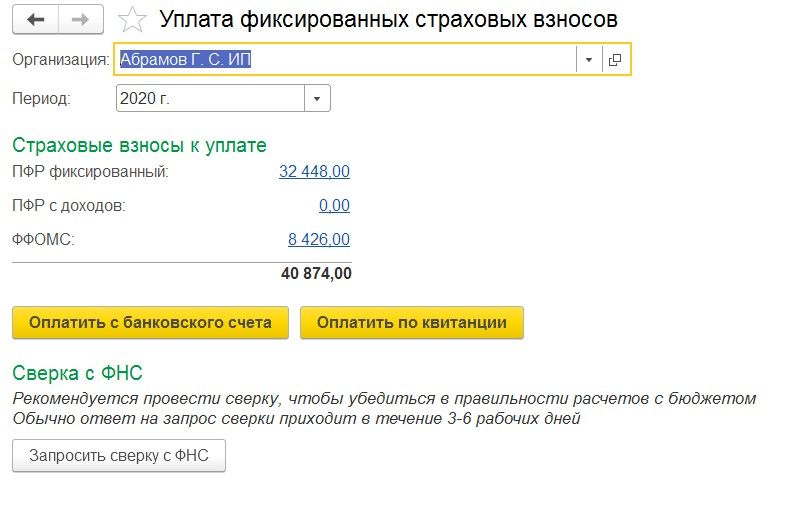

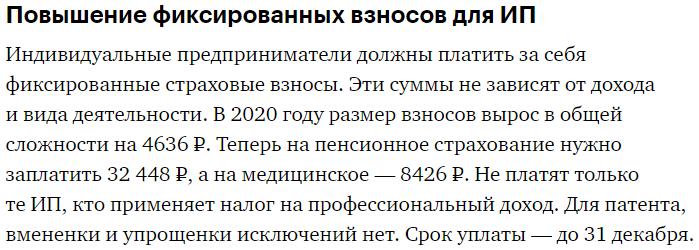

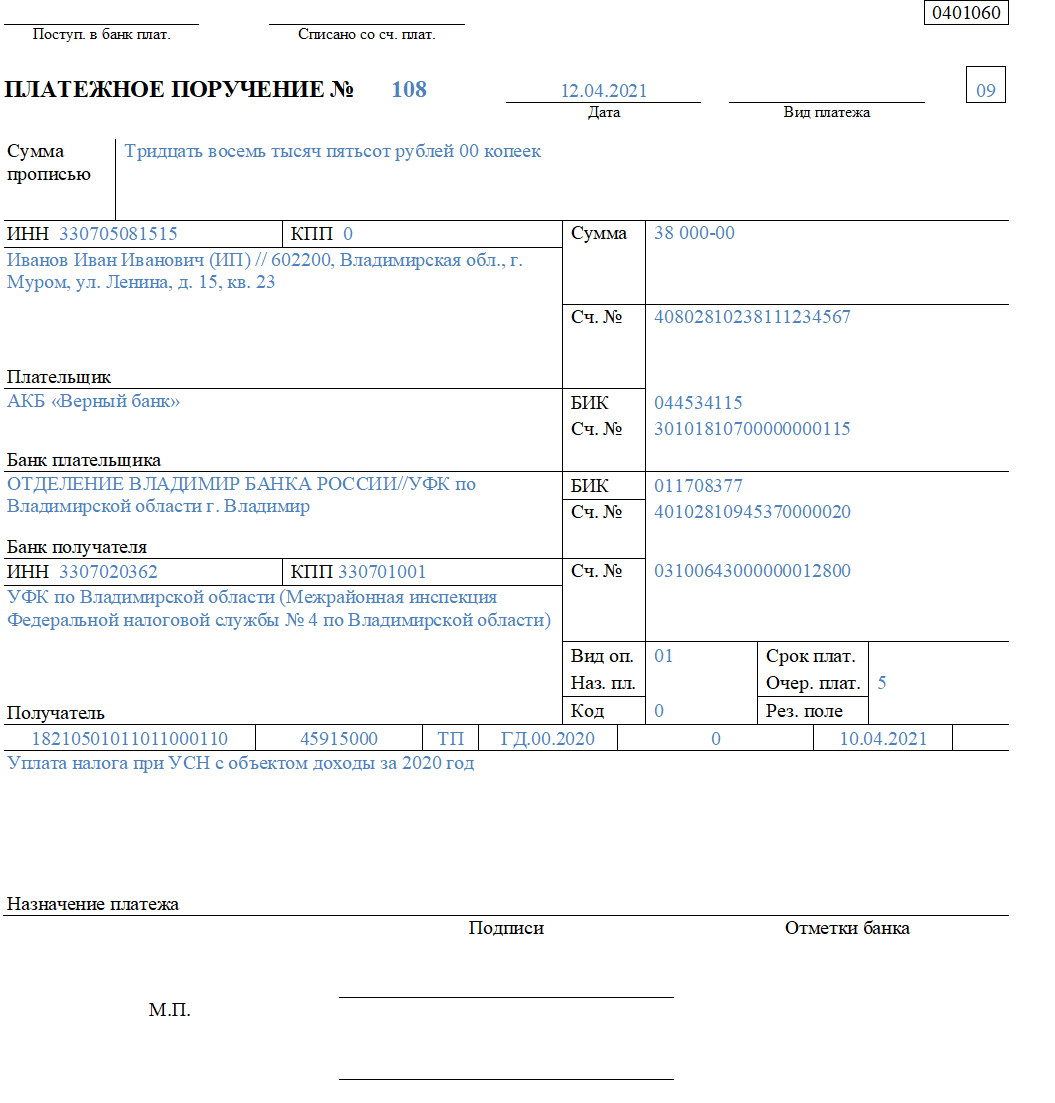

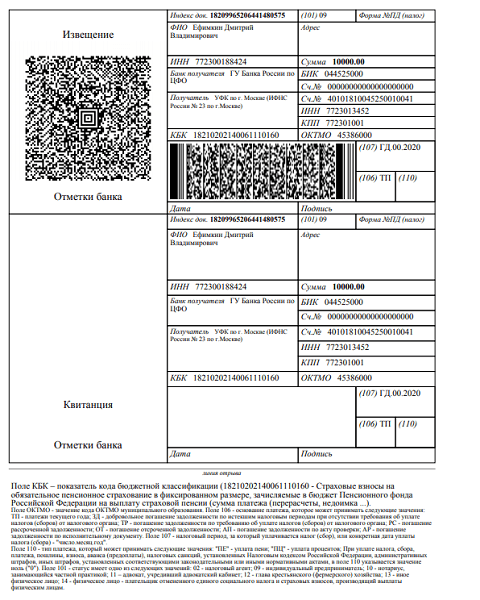

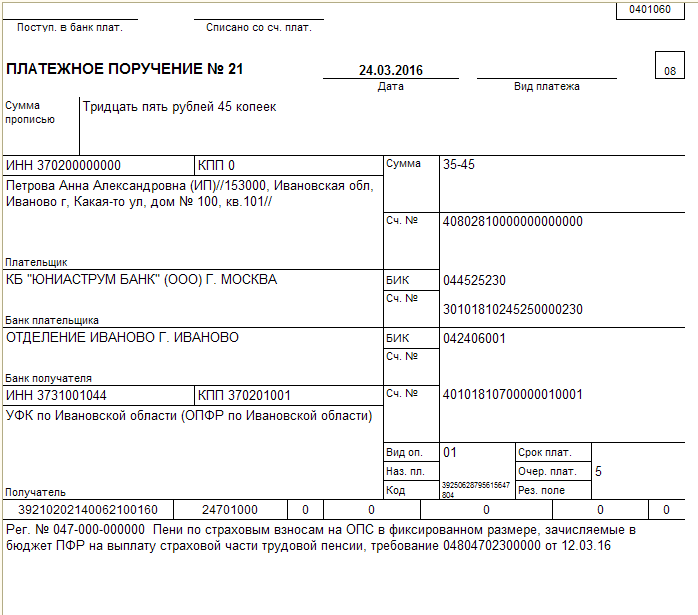

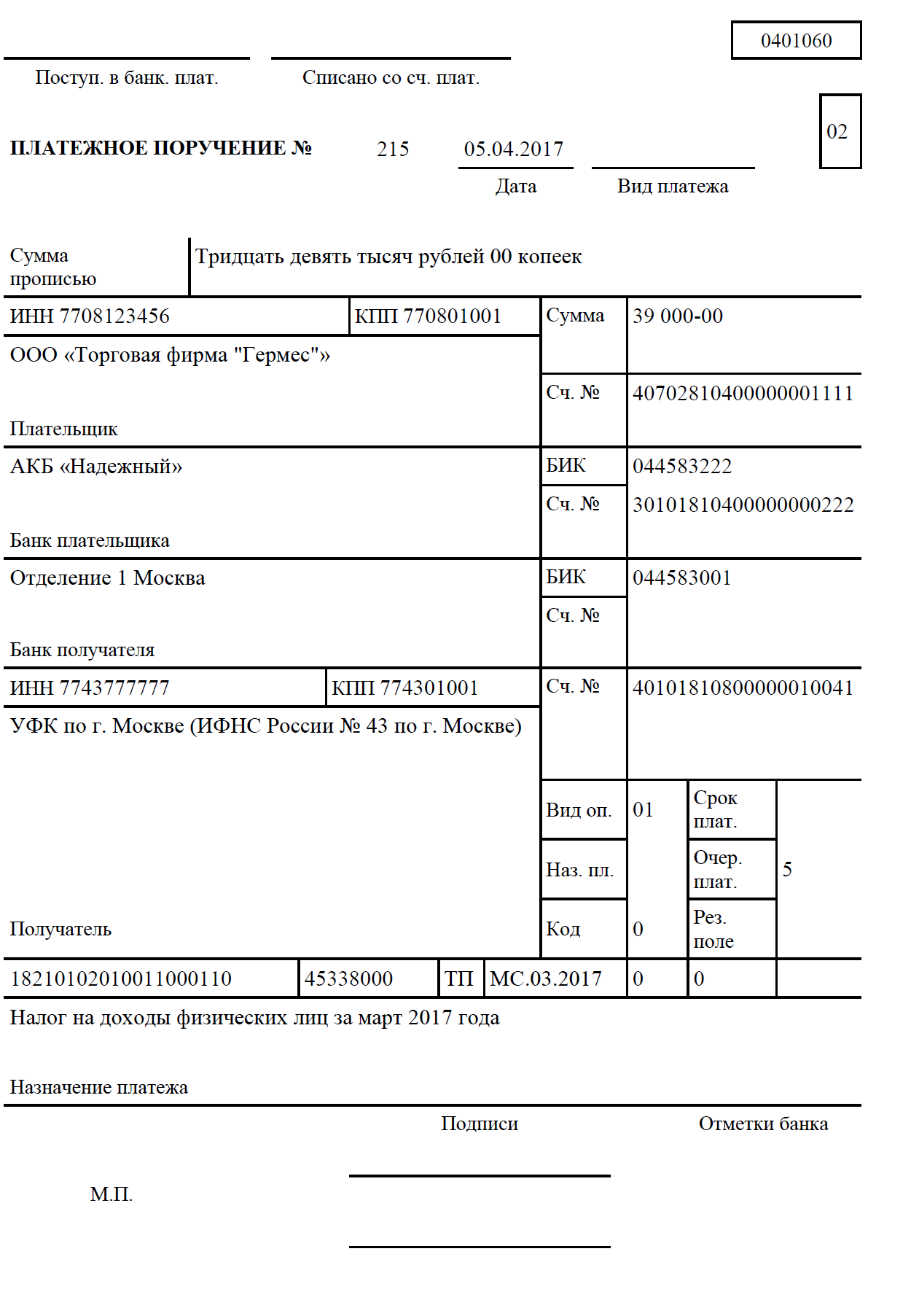

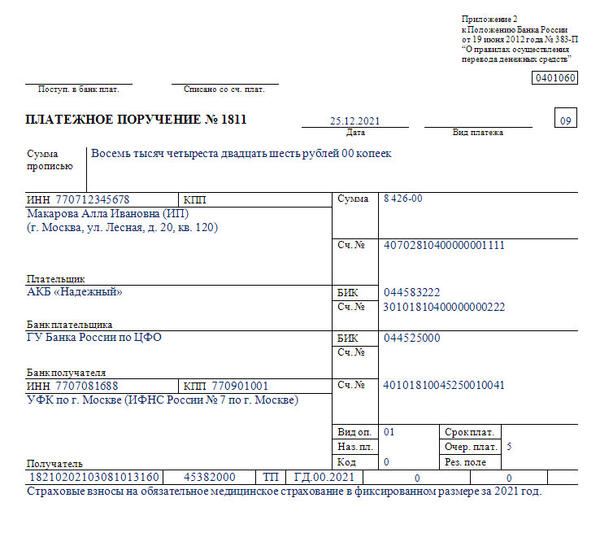

Платежное поручение в ПФР по страховым взносам в 2021 году для ИП: статус плательщика, образец заполнения

2021 – год сюрпризов для ИП. Очередное новшество коснулось страховых взносов. Теперь их принимает ИФНС, а не ПФР, что повлекло за собой и изменение самих платежек. Форма осталась прежней, но некоторые поля впору заполнять по усовершенствованным правилам. Так, статус плательщика ИП в платежном поручении в ПФР в 2021 году устарел, поменялись и КБК. Поля, в которых прописывались нули, теперь заполняются. Обо всем этом и многом другом читайте далее.

Так, статус плательщика ИП в платежном поручении в ПФР в 2021 году устарел, поменялись и КБК. Поля, в которых прописывались нули, теперь заполняются. Обо всем этом и многом другом читайте далее.

Новый получатель фиксированных страховых взносов – ИФНС

Передача администрирования сборов в федеральную налоговую инспекцию неудивительна. Еще до внедрения страховых взносов именно этот орган принимал платежи по единому социальному налогу, который ИП и организации платили за свое страхование и страхование сотрудников.

Когда же вместо ЕСН стали применять страховые взносы, было принято решение о формировании внебюджетных фондов, которые и занялись их сбором. Это всем знакомые ПФР, ФФОМС, ФСС. Они не справились со своей задачей, что подтверждается статистикой – с 2011 г. задолженность по пенсионным отчислениям превысила 200 млрд. Так что, идея вернуть сбор взносов под контроль налоговой напрашивалась сама собой.

Теперь по постановлению правительства РФ платежное поручение по страховым взносам в ПФР в 2021 году для ИП за себя составлять не нужно.Теперь сбор фиксированных выплат – удел налоговой службы.

ИФНС будет принимать следующие фиксированные страховые взносы:

- Пенсионные;

- Медицинские;

- Социальные (необязательные для предпринимателя).

В НК российской федерации добавлена глава номер 34, в которой закреплены как размеры взносов, так и порядок их оплаты. Поэтому кроме заполнения п/п с учетом изменений ни с какими неприятными новшествами ИП не столкнутся.

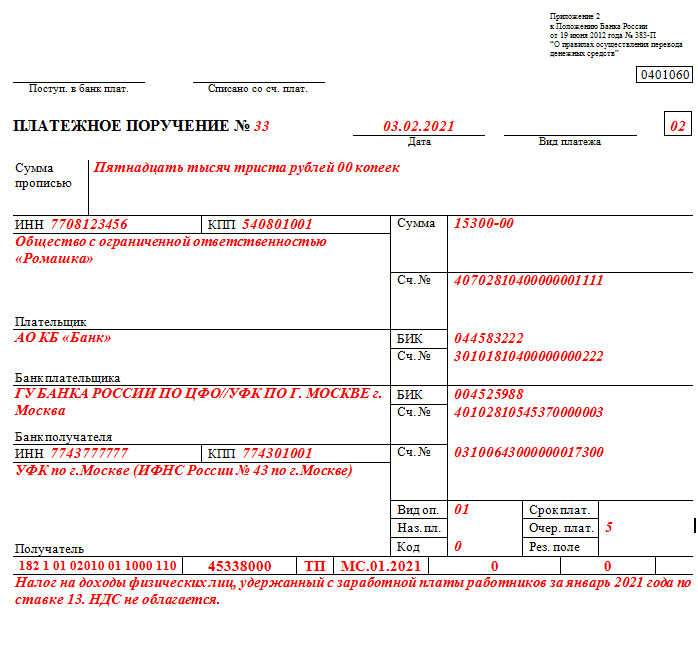

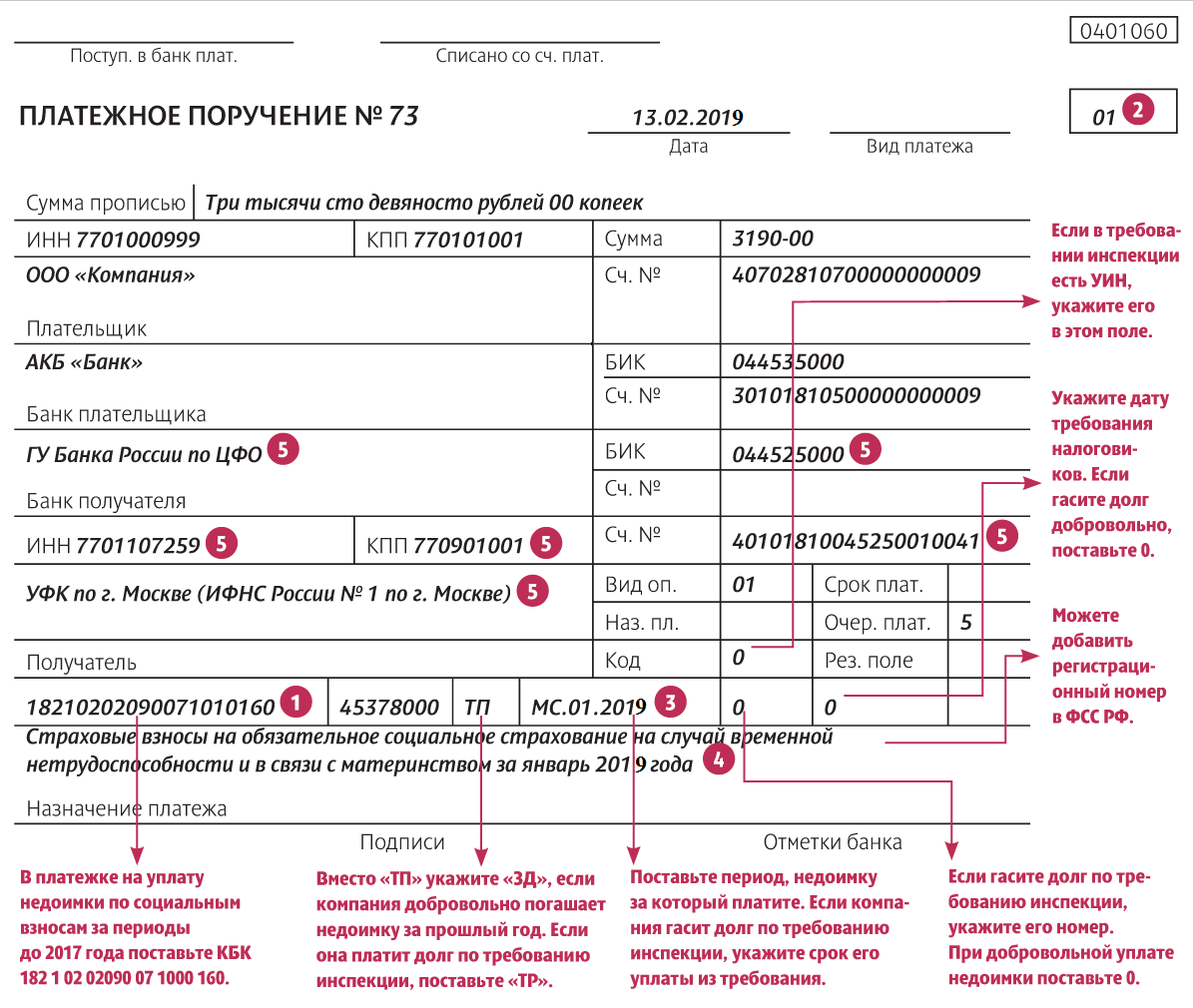

Что же касается платежки, то теперь в поле «Получатель» следует писать краткое название федерального казначейства и краткое наименование своей налоговой инспекции. Второе заключается в скобки. К примеру, УФК по г. Москве (ИФНС России №56 по г. Москве). Выбирать нужно инспекцию по месту жительства либо регистрации, а не ту, которая работает где-то поблизости.

Как узнать реквизиты своей ИФНС

Узнать платежные реквизиты своего казначейства можно на сайте ФНС на странице https://service. nalog.ru/addrno.do. Чтобы найти ее самостоятельно, нажмите на оранжевую кнопку с надписью «Сервисы» и выберите в выпадающем списке «Адрес, платежные реквизиты инспекции».

nalog.ru/addrno.do. Чтобы найти ее самостоятельно, нажмите на оранжевую кнопку с надписью «Сервисы» и выберите в выпадающем списке «Адрес, платежные реквизиты инспекции».

Поставьте галочку на ИП и введите адрес регистрации своего бизнеса. Если знаете номер своей инспекции, укажите его. Затем нажмите «Далее» и в окне отобразятся все реквизиты вашей ИФНС, актуальные на данный момент.

Через этот же сервис можно узнать ОКТМО.

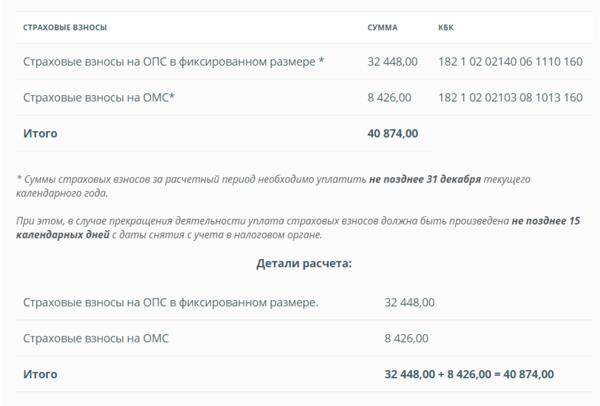

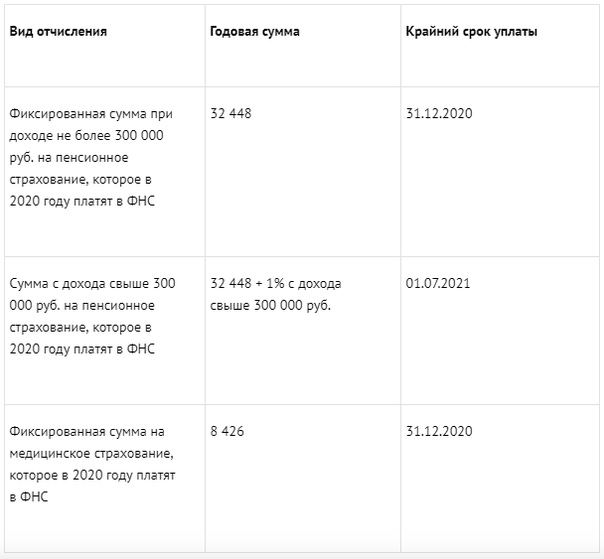

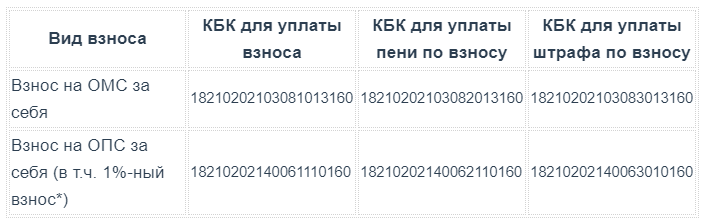

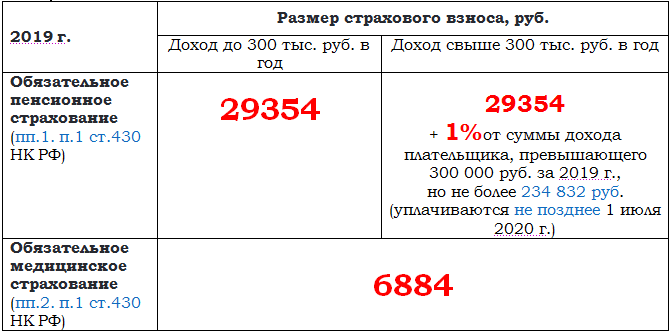

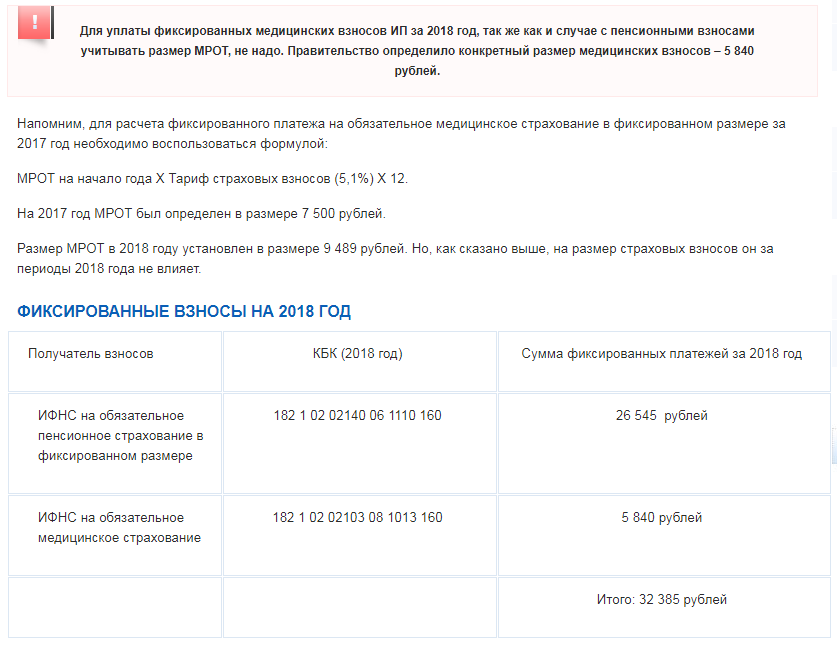

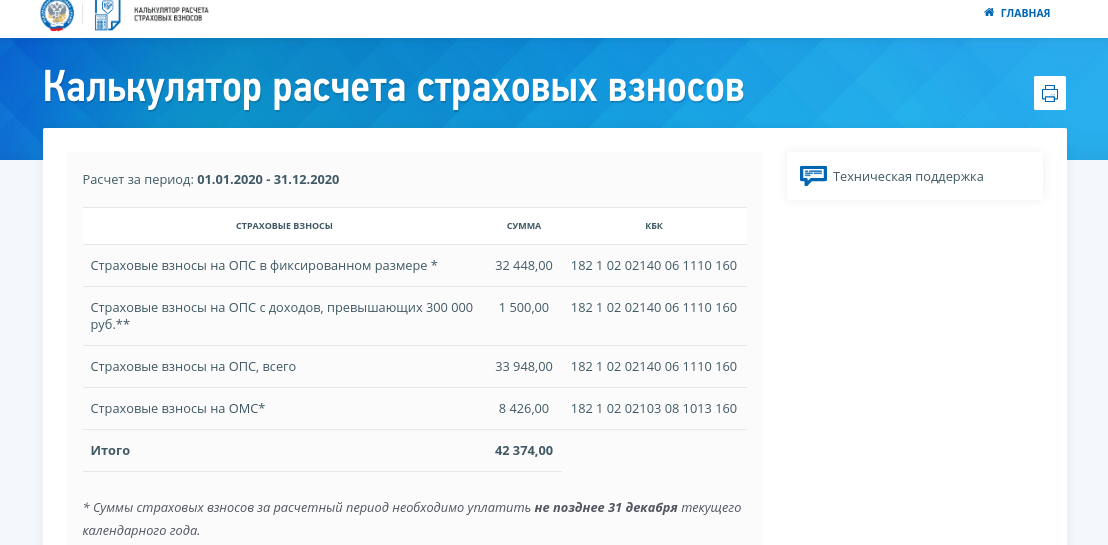

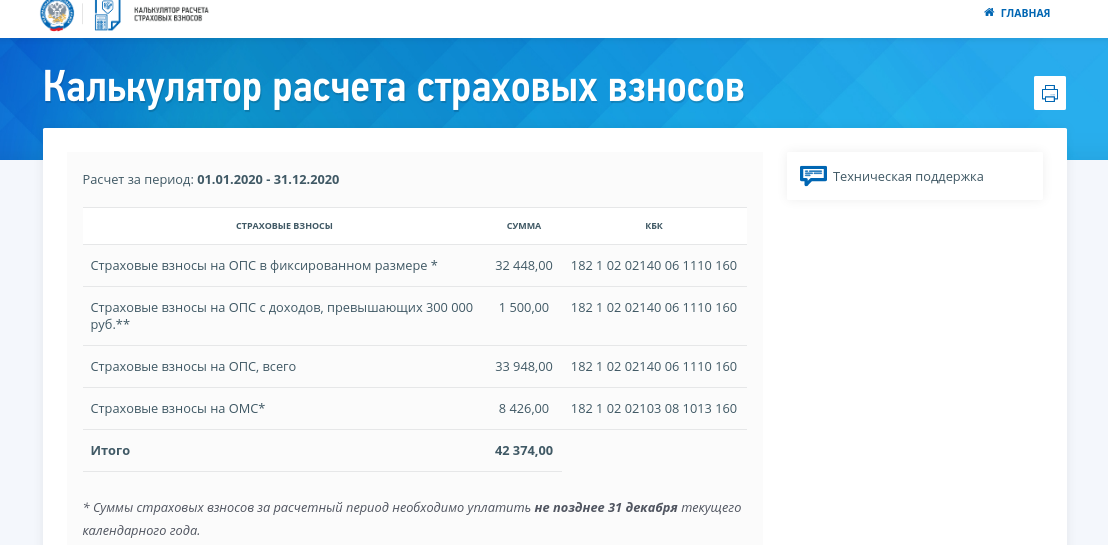

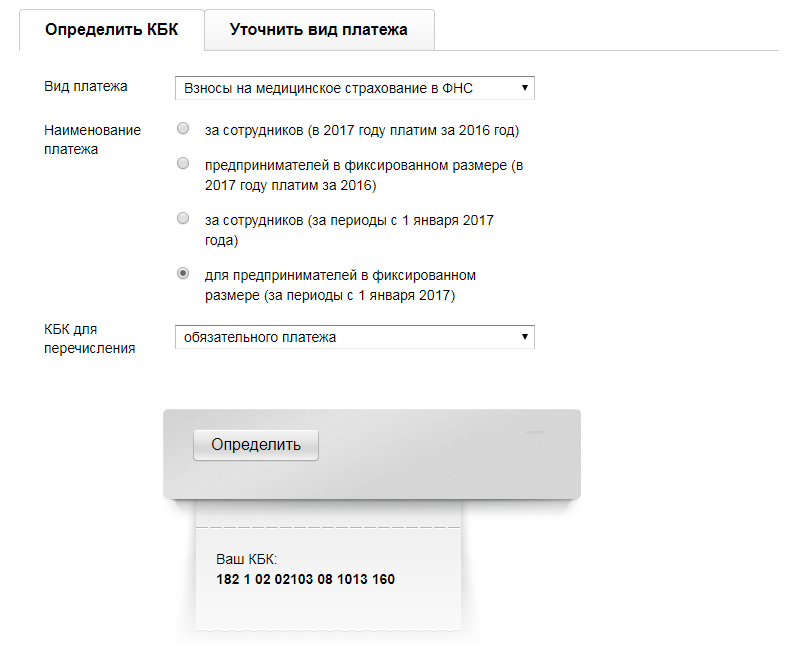

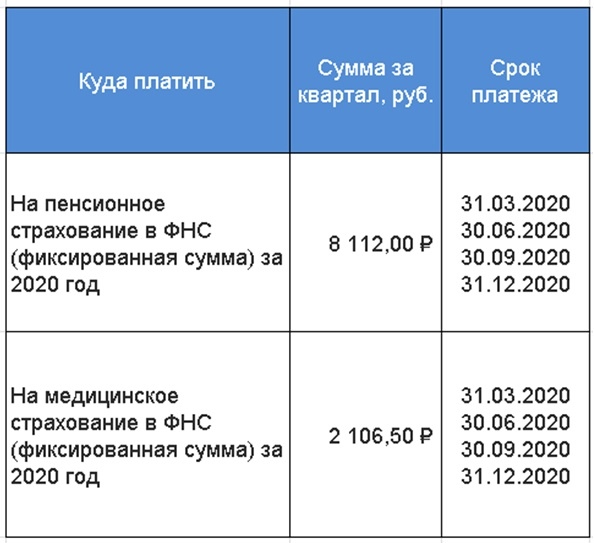

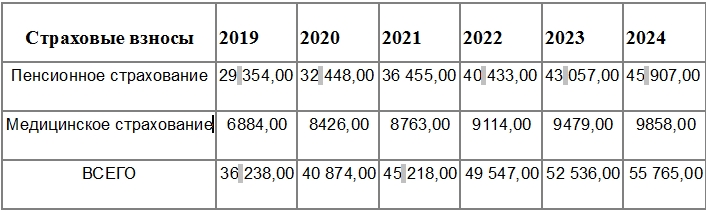

Новые КБК для фиксированных взносов

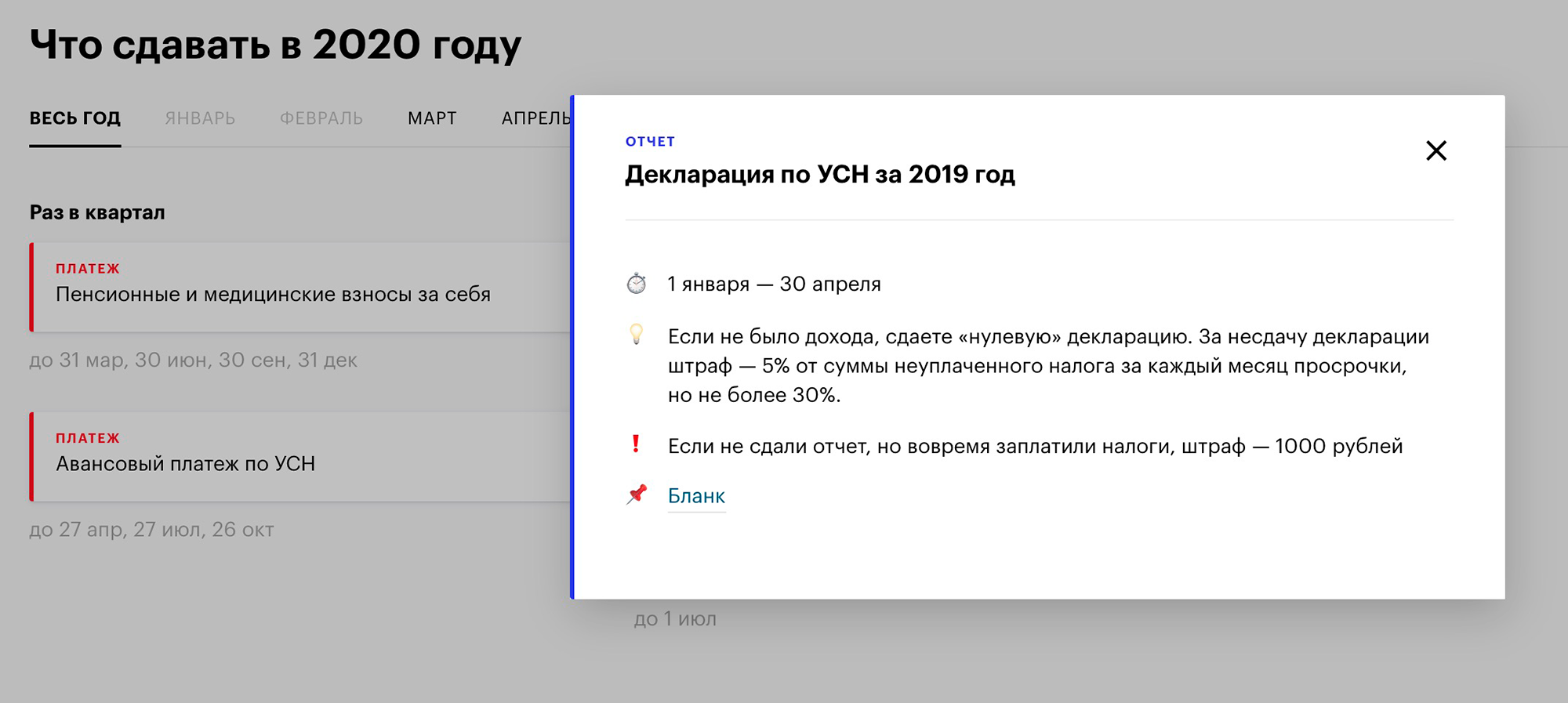

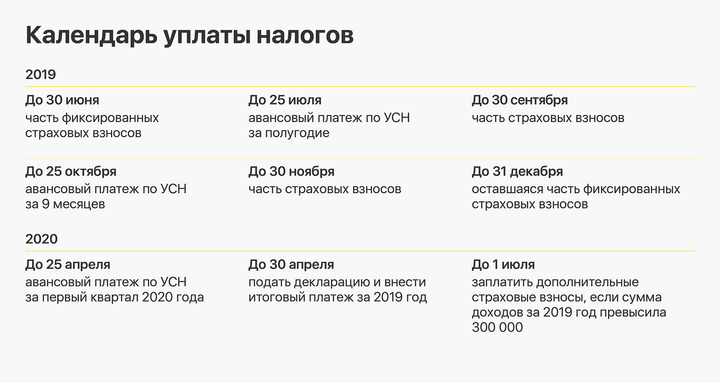

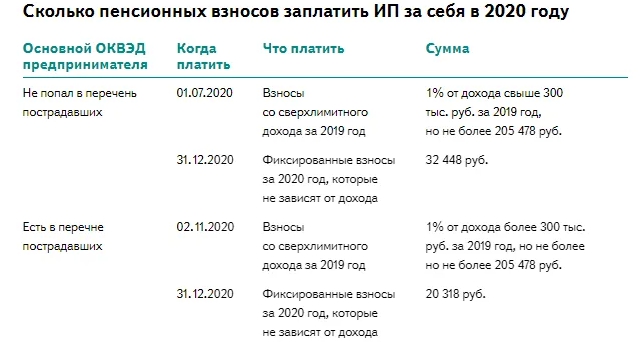

Здесь речь идет о фиксированных годовых сборах. То есть тех, которые предприниматели должны уплачивать всего 1 раз в год. Правда лучше перечислять такие платежи ежеквартально, чтобы уменьшить на них сумму авансовых перечислений.

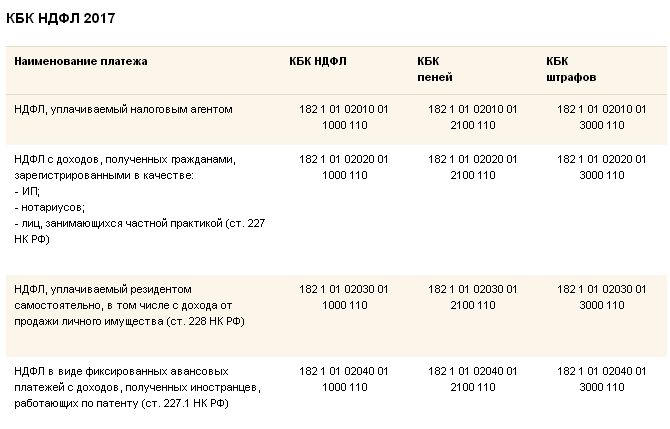

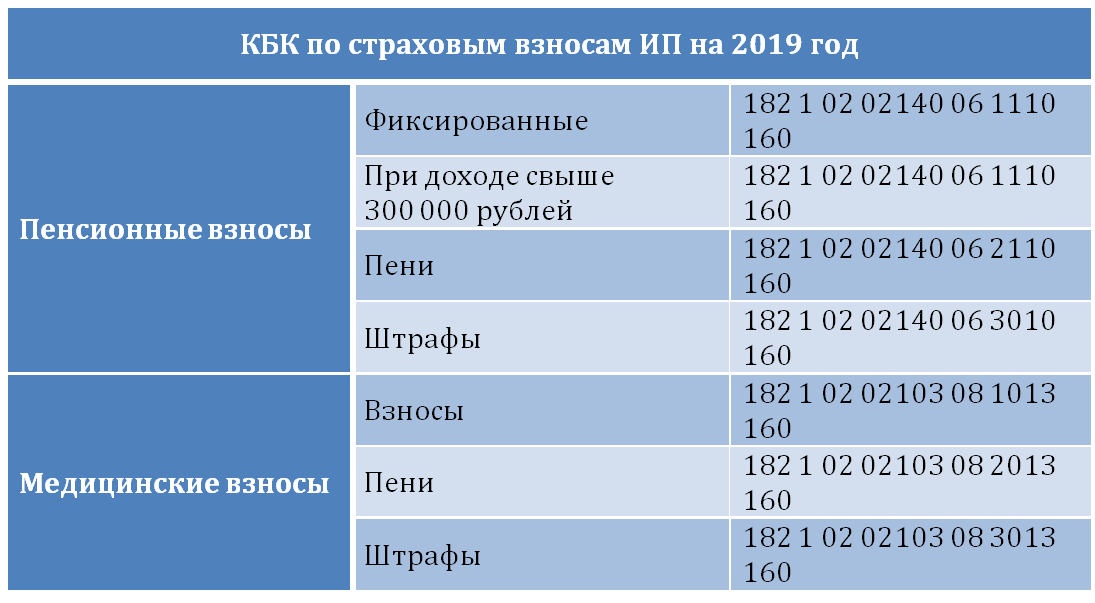

Пенсия, медицинские и, если предприниматель решил оплатить их по собственной воле, социальные сборы за 2021 следует вносить по новым КБК. За предыдущий – по старым. Наглядно сравнить КБК можно в таблице:

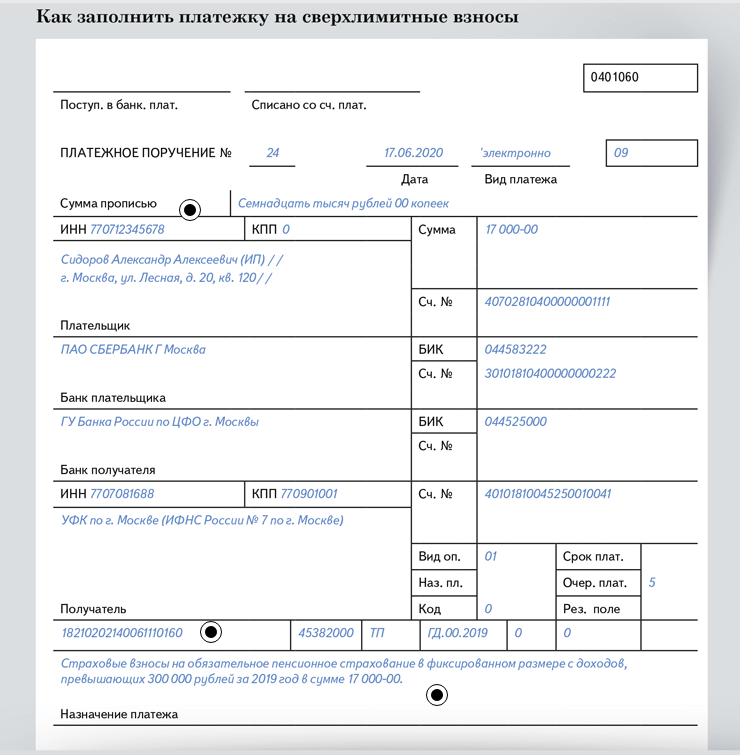

Новые КБК для дополнительных страховых сборов

Когда доходы индивидуального предпринимателя превышают фиксированные 300 тыс. , он должен доплатить в ИФНС средства в размере одного процента с превышения. Не со всей суммы, а с образовавшейся разницы между фактическим доходом и 300000. Так было всегда, только раньше этот налог уплачивался в ПФР.

, он должен доплатить в ИФНС средства в размере одного процента с превышения. Не со всей суммы, а с образовавшейся разницы между фактическим доходом и 300000. Так было всегда, только раньше этот налог уплачивался в ПФР.

КБК для взносов с превышения изменились. Также, как и в вышеописанном случае, если сбор вносится за прошлый год, КБК в бланк платежки пишутся старые, за новый – измененные. Посмотреть их можно в таблице:

Есть еще один нюанс по КБК для страховых взносов:

- Если сборы оплачиваются за 2020, то КБК для простых взносов и с превышения пишутся разные.

- Если за 2021 – одинаковые.

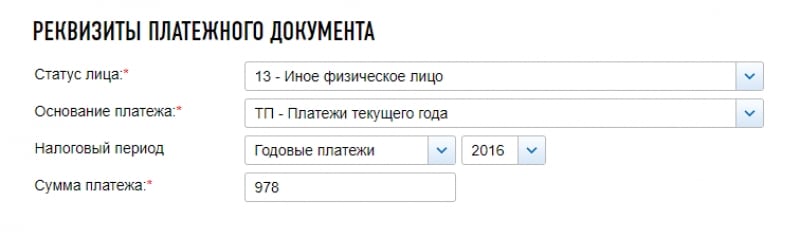

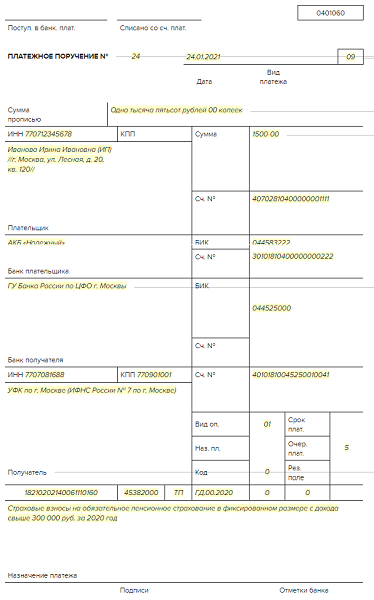

Новый статус ИП в платежке на страховые взносы в 2021 году

Неважно какой взнос вы оплачиваете, обязательный страховой или дополнительный со сверхдохода, указывайте статус плательщика 09. В приказе Минфина от ноября 2013 он значится как статус плательщика взносов с доходов предпринимателя.

Поля под названиями «Основание выплаты», «Налоговый период» теперь заполняются. Вместо привычных нулей в первом укажите «ТП» для взносов за 2021 год или «ЗД» для сборов за прошлый. А во втором – «ГД.00.2021» если вносите платежи за период этого года или «ГД.00.2020» если вносите пошлину за период прошлого.

Вместо привычных нулей в первом укажите «ТП» для взносов за 2021 год или «ЗД» для сборов за прошлый. А во втором – «ГД.00.2021» если вносите платежи за период этого года или «ГД.00.2020» если вносите пошлину за период прошлого.

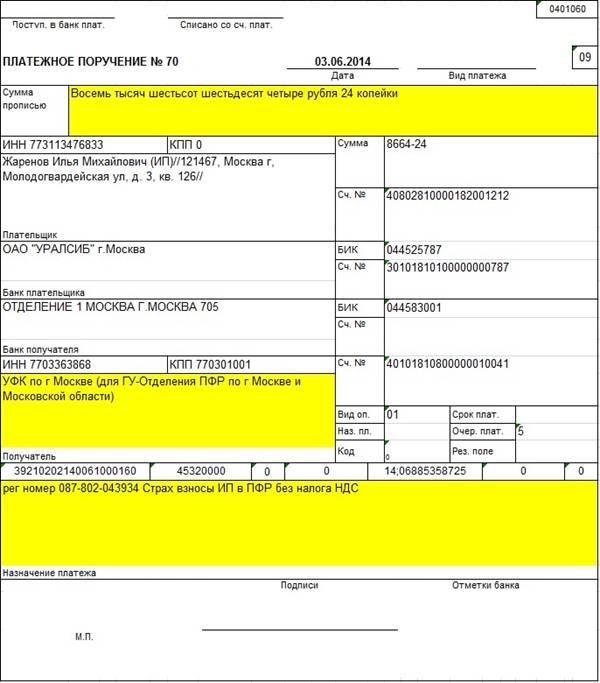

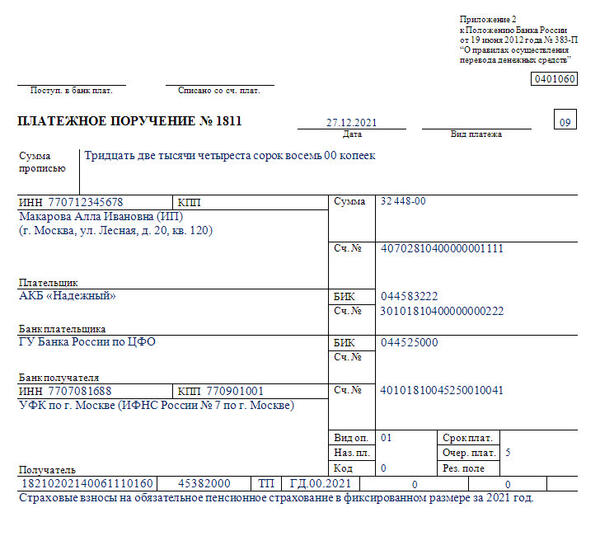

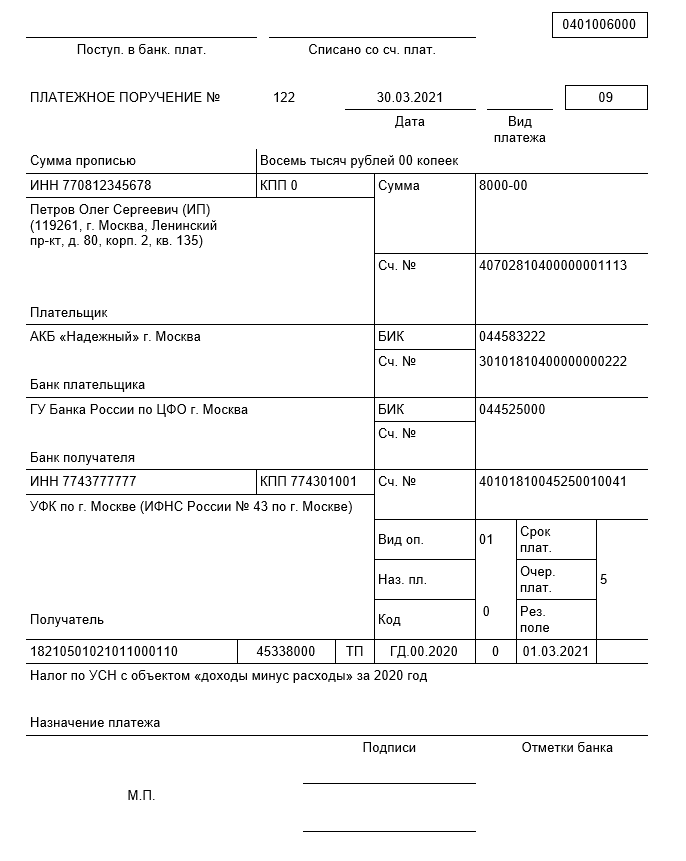

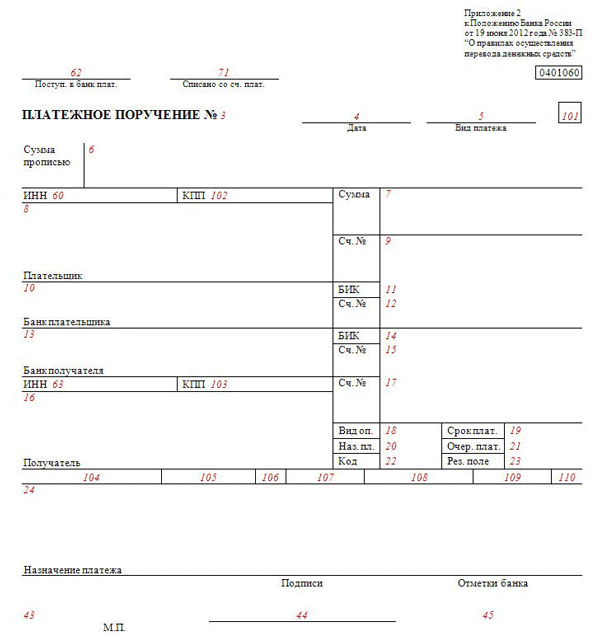

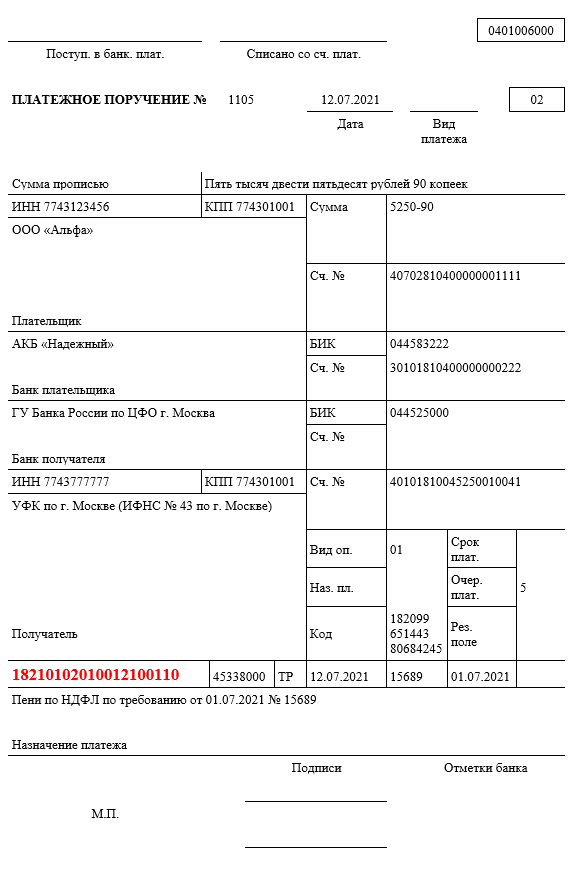

Образец п/п в ПФР в 2021 году для ИП без работников

Чтобы наглядно убедиться, что практически ничего в п/п не поменялось, рассмотрим образец заполнения платежки в ПФР по фиксированному платежу для ИП за себя в 2021 году. А точнее уже не в пенсионный фонд, а в ИФНС.

Инструкция по заполнению п/п для уплаты страховых сборов:

- Поля «Поступило» и «Списано» – здесь отметки ставит сам банк, плательщики их не заполняют.

- «Платежное поручение №» – поставьте номер, который вы присвоили своему п/п.

- «Дата» – день, месяц и год, когда вы закончили формировать п/п. Строго в таком порядке.

- «Вид платежа» – здесь укажите способ оплаты: «Электронно», «Срочно», «Почтой» или ничего не пишите, если решили посетить банк лично.

- В квадрате в правом углу указываем статус 09.

- «Сумма» и «сумма прописью» – укажите сумму платежа и прописью, и цифрами.

- «ИНН» – для предпринимателей это 12 цифр.

- «КПП» – предприниматели данное поле не заполняют.

- «Плательщик» – укажите такое же наименование, как в регистрации ИП.

- «Сч. №» – здесь напишите номер своего счета, с которого будете платить страховой взнос.

- «Банк плательщика» – название банка, где зарегистрирован ваш счет.

- «БИК» – БИК этого банка.

- «Сч. №» – его корреспондентский счет.

- «Банк получателя» – впишите туда наименование банка, в открыт счет вашей инспекции.

- БИК этого банка.

- «Сч. №» – не заполняем.

- «Получатель» – название вашего налогового органа.

- «Сч. №» – номер его счета.

- «Вид операции» – впишите 01. Этот номер означает налоговое поручение.

- «Очередность платежа» – всегда ставится цифра 5.

- «Код» — 0.

Внизу имеется еще 7 полей. Внесите в них сведения в следующем порядке:

- КБК;

- ОКТМО;

- Основание для платежа: ТП – если это текущий платеж, ЗД – доплата за прошедшие периоды по проверенным расчетам, АП – по акту проверки налоговой, ТР – по требованию федеральной налоговой службы.

- Период оплаты: МС.01.2021 – ежемесячная плата страховых взносов, КВ.01.2021 – добавка по уточненным цифрам, ГД.01.2021 – пошлина по решению проверки из налоговой.

- Номер п/п – 0. Или иной, который обозначен на решении проверки.

- Дата – 0. И снова, если страховой взнос вносится как доплата или по решению ИФНС, укажите ту дату, когда это решение было принято.

- Следующее поле пропускаем.

- А в конце, в большой ячейке, пишем назначение платежа.

- В завершение ставится печать ИП, если она есть.

Скачать образец заполнения платежного поручения по страховым взносам в ПФР (пенсионный фонд) в 2021 году для ИП за себя можно здесь

Где сформировать платежку – онлайн заполнение

Если раньше сформировать платежку в ПФР для ИП можно было в специальном сервисе на сайте самого ПФР, то теперь такой функции там нет. За ненадобностью, ведь вся ответственность за взносы легла на налоговую. А вот на сайте ИФНС такая рабочая опция появилась.

За ненадобностью, ведь вся ответственность за взносы легла на налоговую. А вот на сайте ИФНС такая рабочая опция появилась.

Рассмотрим пример, как составляется бывшая некогда платежка в пенсионный фонд в 2021 году для ИП без работников на сайте ФНС https://service.nalog.ru/payment/payment.html:

- Заходим в сервис «Заполнение платежного документа».

- Вводим код ИФНС, жмем далее.

- Выбираем наименование своего муниципального учреждения, переходим далее.

- В выпадающей сроке нажимаем на «Платежное поручение».

- Затем тип платежа «Уплата налога, сбора, взноса».

- Вписываем КБК, жмем далее.

- Нажимаем на статус плательщика 01. Там тоже будет выпадающая строка.

- Выбираем основание платежа, к примеру, ТП.

- Нужный налоговый период и снова далее.

- Появится строка «Дата подписи декларации». Набираем, если знаем. Если нет, пусть пустует.

- Сейчас перед нами «Очередность платежа», проставляем 5.

- Затем следует заполнить строки для ИНН, реквизиты, ИПП, сумму страхового взноса.

- Вот и вся инструкция. Теперь все время жмем далее, и готовое п/п загрузится на компьютер.

В заполнении платежки на страховые взносы, как и прежде, нет ничего сложного, однако в 2021 году нужно быть чуточку внимательнее, чтобы не внести устаревшие данные.

Реквизиты для уплаты страховых взносов с 1 ЯНВАРЯ 2021 ГОДА

-

Обновлено: 21 Декабрь 2020

-

Создано: 16 Декабрь 2020

-

| Просмотров: 9629

В связи с вступлением в силу с 1 января 2021 года положений Федерального закона от 27. 12.2019 № 478-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации в части казначейского обслуживания и системы казначейских платежей», денежные средства бюджетов, в том числе бюджетов внебюджетных фондов, с 1 января 2021 года будут учитываться на счетах Федерального казначейства.

12.2019 № 478-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации в части казначейского обслуживания и системы казначейских платежей», денежные средства бюджетов, в том числе бюджетов внебюджетных фондов, с 1 января 2021 года будут учитываться на счетах Федерального казначейства.

В связи с этим, с 1 января 2021 года в территориальных органах Федерального казначейства будут открыты казначейские счета всем участникам бюджетного процесса (в том числе региональным отделениям Фонда и центрам реабилитации Фонда).

ПЛАТЕЖИ В ФОНД СОЦИАЛЬНОГО СТРАХОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ С 1 ЯНВАРЯ 2021 ГОДА

|

Обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний |

|

Тариф зависит от вида деятельности предприятия (организации) Срок уплаты страховых взносов — 15 число каждого месяца |

|

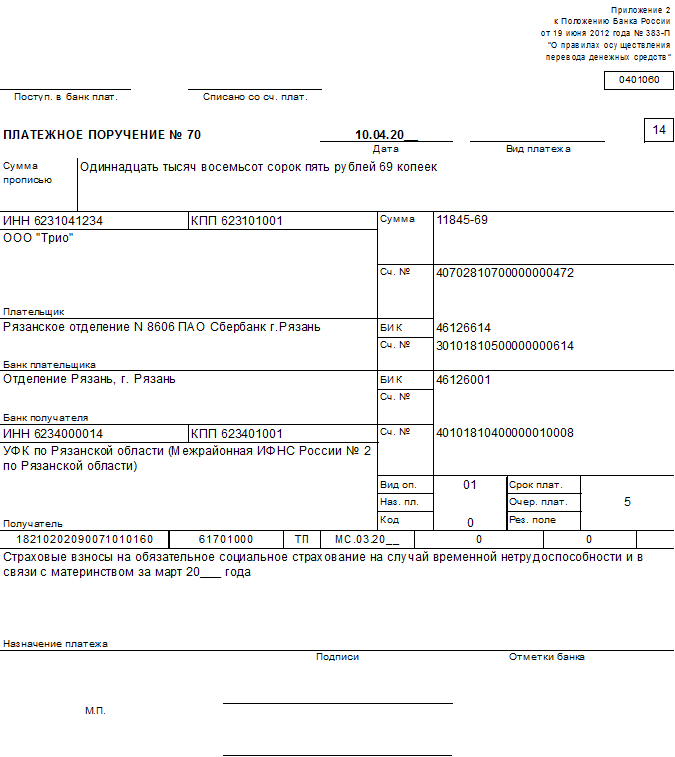

Реквизиты для перечисления: Получатель УФК по Ивановской области (Государственное учреждение — Ивановское региональное отделение Фонда социального страхования Российской Федерации л/с 04334016660) Статус плательщика 08 КБК доходов, указываемых в платежных документах: КБК 393 1 02 02050 07 1000 160 — страховые взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний; КБК 393 1 02 02050 07 2100 160— пени по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний; КБК 393 1 02 02050 07 3000 160 — штрафы, исчисляемые исходя из суммы начисленных или неуплаченных (не полностью уплаченных) страховых взносов: КБК 393 1 16 07090 07 0000 140 — штрафы: КБК 393 1 16 01230 07 0000 140 — административные штрафы по всем основаниям; КБК 393 1 17 04000 01 6000 180 — капитализированные платежи в установленных законом случаях. Образец платежного поручения на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний |

ВНИМАНИЕ! С 01.01.2021 г. все платежи осуществляем по новым реквизитам! — Новости

21.01.2021ВНИМАНИЕ! С 01.01.2021 г. все платежи осуществляем по новым реквизитам!

Реквизиты получателя распоряжения о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации|

Наименование территориального органа Федерального казначейства |

БИК банка |

Наименование банка получателя |

Расчетный счет |

Корреспондентский счёт |

|

1 |

2 |

3 |

4 |

5 |

|

Управление Федерального казначейства по Псковской области |

015805002 |

ОТДЕЛЕНИЕ ПСКОВ/УФК ПО ПСКОВСКОЙ ОБЛАСТИ, г. |

03100643000000015700 |

40102810145370000049 |

ФИКСИРОВАННЫЕ СУММЫ СТРАХОВЫХ ВЗНОСОВ и КБК для уплаты страховых взносов для индивидуальных предпринимателей в 2021 г.

ОПС — КБК 182 1 02 02140 06 1110 160 — Сумма за год- 32 448,00

ОМС — КБК 182 1 02 02103 08 1013 160 – Сумма за год 8 426,00

Все новости

Зарплата предпринимателя: решите, сколько платить

Любой, кто не был владельцем бизнеса, может романтизировать идею «быть предпринимателем». Легко представить себе гламурных руководителей, у которых есть все вместе и которые получают большие зарплаты. Но если вы были предпринимателем, вы знаете, что жизнь владельца бизнеса редко бывает настолько простой, особенно когда речь идет о зарплате владельца малого бизнеса.

Если вы только начинаете или занимаетесь этим бизнесом много лет, вы, вероятно, постоянно спрашиваете себя — нужно ли вам получать зарплату?

Одним словом: Да.Ну, наверное. По крайней мере, до некоторой степени.

Какая средняя зарплата предпринимателя?

Если вы думаете, сколько платить себе как предпринимателю, вам может быть интересно, что делают другие на вашем месте. Хотя многие владельцы малого бизнеса вообще не берут зарплату, это не означает, что вы должны сами отказаться от зарплаты предпринимателя. Опрос American Express показал, что средняя зарплата предпринимателя составляет всего 68 000 долларов, что немного ниже, чем в предыдущем году. По данным Payscale, эта цифра приближается к 72000 долларов.

В любом случае очевидно, что большинство владельцев малого бизнеса делают это потому, что им это нравится, а не потому, что они хотят быстро разбогатеть. Любой, кто был предпринимателем, знает, что это тяжелая работа, которая часто длится до поздних ночей и выходных. Хорошая новость заключается в том, что по мере вашего роста вы можете ожидать, что и ваша зарплата предпринимателя будет расти.

Хорошая новость заключается в том, что по мере вашего роста вы можете ожидать, что и ваша зарплата предпринимателя будет расти.

Почему предпринимателю нужно брать зарплату?

Вы, вероятно, работали над открытием своего бизнеса больше, чем когда-либо на любой другой работе в своей жизни.Это работа 24/7/365, которая никогда не заканчивается. И тебе повезет, если тебе удастся подумать о чем-нибудь другом. Вы пролили кровь, пот, слезы и неизвестно чем еще, чтобы воплотить эту мечту в реальность. Возможно, он еще не идеален, и у вас может не быть всего этого вместе, но вам нужно хотя бы запланировать получение некоторой компенсации за это.

Важно знать, что не существует только одного типа заработной платы предпринимателя. И нет точного уравнения для определения того, как предприниматели должны платить себе, поскольку правильный выбор сильно зависит от типа вашего бизнеса, возраста, финансового состояния и т. Д.

Но все это означает, что существуют разные подходы в зависимости от вашего вида бизнеса. Различные варианты заработной платы предпринимателя для владельцев бизнеса имеют свои плюсы, минусы и юридические последствия того, как и когда получать зарплату. Все они могут помочь вам решить, сколько именно вы должны платить сами.

Различные варианты заработной платы предпринимателя для владельцев бизнеса имеют свои плюсы, минусы и юридические последствия того, как и когда получать зарплату. Все они могут помочь вам решить, сколько именно вы должны платить сами.

Сравнить карты

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией.Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой.Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. |

Обычная годовая процентная ставка20,99% Переменная годовая процентная ставка | Обычная годовая процентная ставка13,24% — 19,24% Переменная годовая процентная ставка | |

Начальная 2 годовая процентная ставка % начальная годовая процентная ставка на покупки в течение 12 месяцев с даты открытия счета | Начальная годовая процентная ставка0% начальная годовая процентная ставка на покупки на 12 месяцев | |

5 шагов, чтобы заплатить себе зарплата предпринимателя

Шаг 1: Разделите свой бизнес и личные финансы как можно скорее

В те ранние дни, когда управление вашим бизнесом происходит в сумерки после рабочего дня, слишком многие предприниматели стирают границы между бизнесом и личными финансами.Прежде чем вы даже начнете обсуждать, как платить себе, важно сначала составить план, чтобы отдельно отслеживать расходы и доходы вашего бизнеса.

Это начинается с отдельного коммерческого банковского счета. Смешение деловых и личных финансов не только вызывает головные боли у бухгалтерского учета — оно также может испортить ваши шансы на получение ссуды для малого бизнеса, когда ваш бизнес будет к этому готов, и может вызвать у вас горячую воду с IRS. Если вы все еще используете тот же текущий счет для управления бизнесом и личными финансами, исправьте это сейчас.

Вы можете начать с подачи заявки на открытие бизнес-счета онлайн или посмотреть, предлагает ли ваш местный банк бесплатные варианты бизнес-счета.

Вам также следует рассмотреть возможность подачи заявления на получение бизнес-кредитной карты, которую вы регулярно платите со своего банковского счета. Это может помочь вам увеличить кредитоспособность по мере роста вашего бизнеса.

Шаг 2. Выберите подходящую заработную плату предпринимателя

После того, как ваш бизнес и личные финансы разделены и организованы, вам нужно будет подумать о том, как платить самому себе.

Но прежде чем вы взвесите все «за» и «против» различных размеров и сроков компенсации, ваше решение о том, как и когда получать зарплату, будет зависеть от структуры вашего бизнеса. (Если вы не уверены, какой у вас тип бизнеса, найдите здесь тип своего предприятия.)

Требования IRS к компенсации владельцу различны для корпораций, индивидуальных предпринимателей, партнерств и LLC, поэтому вам необходимо сначала определить ваши законные права и обязанности.

По большей части существует два основных способа выплатить себе зарплату предпринимателя — обычную зарплату или через розыгрыши собственника.

Метод заработной платы по сути такой же, как и оплата труда в целом. Вам платят по регулярному графику либо в зависимости от отработанного времени, либо по фиксированной ставке.

Фактически, если вы служащий C-корпорации или владелец S-Corporation, вы по закону обязаны получать регулярную зарплату с удержаниями для социального обеспечения, Medicare, а также федерального подоходного налога и налога штата.

Привлечение собственника — это изъятие из прибыли вашей компании (прибыли, а не доходов), подлежащее выплате вам, собственнику. Убедитесь, что вы учитываете все расходы (аренда, коммунальные услуги, заработная плата и льготы сотрудников, расходные материалы, необходимое оборудование и все остальное), когда подсчитываете, сколько вы можете позволить себе безопасно вынести из своего бизнеса на свой собственный карман. и когда.

Это означает, что вам необходимо знать отчеты о прибылях и убытках вашей компании как внутри, так и снаружи, прежде чем принимать это решение.

Розыгрыши не подлежат удержанию для Medicare, Social Security или подоходного налога в момент их выплаты, но помните, что вам все равно придется сообщать этот доход и платить с него эквивалентные налоги в конце года. . Если вы все же проводите розыгрыши, ведите чистый учет и постоянно откладывайте деньги на налоги, чтобы вас не застали врасплох в День налоговой инспекции. Программное обеспечение для бухгалтерского учета вашего малого бизнеса также может автоматизировать этот процесс.

Индивидуальные предприниматели, партнеры и владельцы LLC не подчиняются тем же правилам, что и корпорации.То, что остается после вычета расходов по Форме 1040, Приложению C (для индивидуальных предпринимателей) или Форме 1065 (для партнерств), является прибылью и рассматривается IRS как личный доход владельца.

По сути, эти владельцы бизнеса работают не по найму: как таковые, они могут платить себе, сколько хотят, рисовать или получать зарплату. Владельцы S-corp также могут получить ничью сверх своей зарплаты.

Шаг 3. Осознайте преимущества выплаты заработной платы предпринимателю — даже если вам это не нужно.

Хотя индивидуальные предприниматели или партнеры не обязаны получать зарплату предпринимателя (с соответствующими удержаниями), это в любом случае это хорошая идея.

Во-первых, выплата себе зарплаты свидетельствует о приверженности в глазах ваших сотрудников и инвесторов.

Доказывает, что ваше собственное финансовое благополучие зависит от финансового успеха успеха вашего бизнеса. Точно так же зарплата показывает IRS, что ваш бизнес — это законный бизнес, а не просто хобби, которое приносит деньги.

Точно так же зарплата показывает IRS, что ваш бизнес — это законный бизнес, а не просто хобби, которое приносит деньги.

Заработок предпринимателя (пусть даже небольшой) с самого начала не только сделает ваши личные финансы более управляемыми, но также поможет вам вести точный финансовый учет и увидеть общую картину благополучия вашей компании. путем создания более четкой картины затрат компании с самого начала.

1. Определите «разумную компенсацию»

При получении зарплаты все работодатели должны получить «разумную компенсацию» в соответствии с IRS, которая, по сути, сопоставима с заработной платой сотрудника, выполняющего вашу роль в другом бизнесе. .

Но как выглядит «разумная компенсация» за вашу работу в качестве владельца бизнеса?

Один из способов подсчитать это число, особенно на начальном этапе роста вашего бизнеса, — это посмотреть, что вам нужно для покрытия ваших основных расходов на жизнь.Вы также можете немного поработать и посмотреть на такие места, как Glassdoor, которые дают рыночную оценку определенных позиций, или проявить изобретательность и спросить других владельцев в вашей отрасли..png) (Поверьте, они тоже были на вашем месте раньше.)

(Поверьте, они тоже были на вашем месте раньше.)

Если вы беспокоитесь о покрытии колеблющихся расходов, подумайте о том, чтобы установить зарплату предпринимателя в виде процента от прибыли, а не фиксированной годовой суммы. Это лучше всего подходит для предприятий, которые работают несколько лет и в настоящее время получают довольно стабильную прибыль.Затем, если ваш бизнес в данном году будет лучше, чем ожидалось, вы можете дать себе бонус!

2. Определите день выплаты жалованья

Как и в случае с размером вашей зарплаты, планирование ваших зарплат в качестве владельца должно быть сопоставимо с расписанием сотрудника, выполняющего аналогичную роль в аналогичном бизнесе.

Обычные графики заработной платы в США, как правило, составляют один или два раза в месяц. Эти графики также обеспечивают хорошую основу для вашей собственной зарплаты. Некоторые стартапы платят ежемесячно.Если вы не знаете, когда лучше всего подходит для вашего бизнеса, поговорите со своим бухгалтером.

Если вы платите сами через систему жеребьевки, старайтесь как можно больше придерживаться единого графика. Несогласованные розыгрыши могут показаться налоговой инспекции подозрительной и даже могут вызвать налоговую проверку вашей компании. Вам также может быть сложно управлять денежным потоком вашего бизнеса, а также вашими личными финансами. Последовательный график поможет убедить IRS в том, что все в порядке.

Шаг 4. Расчет компенсации

В конечном счете, не существует волшебной формулы или калькулятора заработной платы владельцев малого бизнеса, чтобы точно определить, сколько платить самому себе. Это чрезвычайно специфический для бизнеса вопрос, который зависит от множества практических и личных факторов.

Чтобы набрать нужный номер, просмотрите этот контрольный список:

Если бы вас нанял кто-то другой для выполнения той работы, которую вы делаете сейчас, какой была бы ваша зарплата?

Изучите почасовую или ежегодную рыночную стоимость через отраслевую ассоциацию, страницу статистики доходов SBA или списки зарплат на сайтах, включая Glassdoor, Salary. com или Payscale.

com или Payscale.

Тем не менее, определить вашу рыночную стоимость может быть непросто, если, как и многие владельцы малого бизнеса, вы носите миллион разных шляп за один день. Итак, если найти подходящее описание вакансии не удается, воспользуйтесь противоположным подходом. Перечислите наиболее распространенные обязанности, которые вы берете на себя, а затем определите, во что вам обойдется передача этих задач кому-то другому.

Это общее число иногда называют вашей «истинной заработной платой».

В зависимости от типа вашей компании и от того, получаете ли вы зарплату или получаете деньги, есть налоговые плюсы и минусы для получения выплаты по сравнению с реинвестированием в вашу компанию.Убедитесь, что вы узнали об этих плюсах и минусах, и планируйте заранее.

Проконсультируйтесь с квалифицированным бухгалтером — в идеале — с вашим собственным бизнесом, но также подойдет и сертифицированный бухгалтер — чтобы выяснить, какие налоговые правила влияют на вашу компанию и как. Бухгалтер также может помочь вам найти способы максимально использовать вычеты, распределение акционеров и другие налоговые льготы, которые помогут вам найти деньги для выплаты заработной платы предпринимателя.

Бухгалтер также может помочь вам найти способы максимально использовать вычеты, распределение акционеров и другие налоговые льготы, которые помогут вам найти деньги для выплаты заработной платы предпринимателя.

Тем не менее, инвестирование части средств обратно в компанию (а не получение их в качестве компенсации) — еще один способ помочь минимизировать налоговое бремя.И в конечном итоге кредиторы захотят убедиться, что вы инвестировали в свой бизнес, особенно если вы подаете заявку на получение очень желательной ссуды SBA.

3. Оплата труда ваших сотрудников

Индивидуальные предприниматели могут игнорировать этот раздел, но если у вас есть один или несколько сотрудников, этот фактор важно учитывать.

Конечно, вы работаете и думаете о своей работе утром, в полдень и вечером, но вполне вероятно, что некоторые другие люди тоже. Если вы привлекли талантливых специалистов по дешевке обещаниями капитала или бонусов в будущем, выплачивать себе солидную зарплату предпринимателя тем временем — смертельный шаг для морального духа.

В то же время вообще не платить себе — это не всегда правильный шаг. Фактически, эксперты показали, что выплата себе зарплаты на самом деле является показателем вашей приверженности в глазах ваших сотрудников, потому что это доказывает, что вы вложили средства. То есть от финансового успеха бизнеса зависит собственное финансовое благополучие.

4. Денежный поток

Проблемы с денежным потоком — это первый и самый непосредственный фактор, который может убить успех процветающего бизнеса, поэтому этот фактор будет иметь большое влияние на получаемую вами зарплату владельца малого бизнеса.Вам не обязательно быть очень прибыльным с самого начала, но если ваш бизнес не может оплачивать базовые расходы, такие как аренда офиса / торгового помещения, заработная плата сотрудников и затраты на товарно-материальные запасы, вы не сможете долго работать в бизнесе.

Прежде чем вы решите, сколько платить себе как владельцу бизнеса, пора внимательно ознакомиться с финансовыми отчетами вашей компании. Поговорите со своим бухгалтером, чтобы лучше понять поток денежных средств вашей компании и определить, что вы можете себе позволить.

Поговорите со своим бухгалтером, чтобы лучше понять поток денежных средств вашей компании и определить, что вы можете себе позволить.

Если ваша компания еще не получает достаточно прибыли, чтобы платить вам, возможно, пришло время подумать о повышении цен, чтобы это произошло.Вы также можете взять долговую расписку со своего бизнеса, но имейте в виду, что если ваш бизнес сводит концы с концами в долгосрочной перспективе, потому что вы не получаете зарплату, у вашей компании могут быть проблемы.

5. Темпы роста

Если ваша компания быстро растет, вам может потребоваться весь оборотный капитал, который вы можете получить, чтобы позволить себе новые расходы.

Как правило, каждая возникающая возможность сопряжена с собственными издержками, поэтому отсутствие доступа к оборотному капиталу может значительно ограничить вашу способность продолжать рост.Если вы получаете больше зарплаты, чем вам нужно, вы можете заставить себя брать дополнительные ссуды, чтобы позволить себе такую траекторию роста.

Конечно, вы должны уметь покрывать свои основные расходы. Тем не менее, не забывайте планировать рост, чтобы избежать долгов, которые в долгосрочной перспективе могут вам дороже.

6. Что вы можете себе позволить

Хотя мы перечислили этот фактор в последнюю очередь, в некотором смысле, это наиболее важный фактор при определении того, как и когда платить самому.То есть на сколько или мало вы или ваша семья можете позволить себе жить в разумных пределах?

Некоторые предприниматели попадают в удачное положение, в котором отсутствие или небольшая зарплата на какое-то время не имеет большого значения. Возможно, ваш супруг (а) приносит домой солидную зарплату для вашей семьи, вы получаете наследство или семейный траст или живете на доходы от бизнеса, который вы открыли и продали в прошлом.

Если это так, и вы предпочитаете вдвое увеличить свой бизнес, не тратя лишних оборотных средств, — обязательно! Вы можете получить минимальную сумму, требуемую законом, в зависимости от юридической структуры вашего бизнеса.

С другой стороны, если вам действительно нужно рассчитывать на доход от вашего бизнеса в краткосрочной перспективе, важно, чтобы вы немедленно составили план для этого, хотя бы в некоторой степени. В конце концов, даже если ваша основная мотивация не связана с финансами, ведение бизнеса не будет устойчивым, если вы беспокоитесь о покрытии основных расходов на жизнь своей семьи.

Шаг 5: плати себе!

Решение о том, сколько именно платить себе при открытии бизнеса, является одновременно эмоциональным и практическим решением.

Легко увязнуть в идеализме предпринимательства и почувствовать себя не принадлежащим к числу руководителей Кремниевой долины, у которых, кажется, есть все. Или, может быть, так же плохо — давать себе ненужную поддержку эго и не реалистично оценивать свою ситуацию. Один может быть несправедливым по отношению к вашим личным расходам и потребностям, а другой может быть смертельным для роста и денежного потока.

Несмотря на то, что не существует точного уравнения заработной платы предпринимателя, которое помогло бы вам определить, когда и сколько, лучший способ избежать каких-либо эмоциональных переборов и криков — это думать о своей компенсации строго с точки зрения бизнеса. Что в долгосрочных интересах вашей компании? С этим умом вы в конечном итоге получите то, что справедливо для вашего бизнеса — и для вас самих.

Что в долгосрочных интересах вашей компании? С этим умом вы в конечном итоге получите то, что справедливо для вашего бизнеса — и для вас самих.

Эта статья изначально была опубликована на JustBusiness, дочерней компании NerdWallet.

Новая помощь в связи с COVID-19 для малых предприятий и самозанятых

В условиях продолжающейся пандемии коронавируса многие малые предприятия продолжают сталкиваться с экстремальным давлением, вынужденным приспосабливаться к постоянно меняющимся правилам отключения и внедрять новые методы, чтобы удержать клиентов и сотрудников безопасный.

Конгресс одобрил, а президент Трамп подписал на конец года пакет помощи в связи с коронавирусом на сумму 900 миллиардов долларов, который обеспечит вторую индивидуальную стимулирующую выплату. Он также предоставляет дополнительные ссуды и льготы для владельцев малого бизнеса и самозанятых, включая «гигантов».

Вот что мы знаем об изменениях в программах помощи малым предприятиям и самозанятым работникам.

НАЙТИ ЗАЙМЫ, НЕ СВЯЗАННЫЕ С ГЧПГЧП исчерпал свои средства, но другие кредиторы могут помочь вам.См. Варианты с Fundera от NerdWallet. |

1. Доступ к ссудам и немедленным средствам на случай чрезвычайной ситуации

Чтобы поддерживать бизнес на плаву и получать зарплату сотрудникам, законодательство предусматривает еще один раунд выдачи первого и второго безвозвратных ссуд для владельцев малого бизнеса.

В счете на оказание помощи предусмотрено 284,5 миллиарда долларов на Программу защиты зарплаты, которая предлагает ссуды под гарантию Управления малого бизнеса под 1% процентной ставки.

Новое разрешение на ГЧП расширяет финансирование для большего числа отраслей и предприятий, а также позволяет некоторым предприятиям претендовать на получение второго кредита ГЧП. Вторые ссуды нацелены на предыдущих заемщиков, у которых не более 300 сотрудников и которые могут показать снижение годовой валовой выручки на 25% или в любом квартале 2020 года по сравнению с тем же периодом 2019 года. Компании также должны использовать или планировать использовать весь свой первый ГЧП заем, чтобы претендовать на второй заем.

Компании также должны использовать или планировать использовать весь свой первый ГЧП заем, чтобы претендовать на второй заем.

Самостоятельные работники, независимые подрядчики и индивидуальные предприниматели также имеют право на получение первого и второго займов ГЧП.

Ссуды не требуют комиссий, личных гарантий или залога, которые обычно включают ссуды для малого бизнеса.

Эти ссуды должны использоваться для выплаты заработной платы и компенсационных расходов, льгот на медицинское обслуживание, процентов по ипотеке, аренды, коммунальных услуг и процентов по прочим существующим долгам предприятия.

Счет за оказание помощи расширяет допустимые расходы, включая операционные расходы, такие как программное обеспечение; затраты поставщика; модификации защитного оборудования и рабочего места в соответствии с нормами здравоохранения.Он также покрывает имущественный ущерб в результате общественных беспорядков в 2020 году, если эти расходы не были покрыты страховкой.

В законопроекте о чрезвычайной помощи также выделяется 20 миллиардов долларов на вторую программу SBA, «Ссуды на случай бедствия на случай причинения вреда», которые предлагаются непосредственно федеральным агентством. Этот раунд EIDL нацелен на малый бизнес в сообществах с низкими доходами согласно законопроекту.

EIDL можно перевести в ссуду по программе защиты зарплаты, чтобы воспользоваться возможностью прощения ссуды. Пакет помощи, однако, устранит положение, требующее, чтобы заемщики ГЧП вычитали аванс EIDL из ссуды ГЧП, имеющей право на прощение ссуды.

Соответствующие критериям владельцы объектов и промоутеры также могут претендовать на получение гранта для операторов закрытых объектов, который предлагает гранты для малого бизнеса в размере 15 миллиардов долларов. Операторы кинотеатров, представители талантов и другие соответствующие компании могут получить грант в размере до 45% от их валового дохода. Максимальная сумма — 10 миллионов долларов.

Вы не можете претендовать на этот грант и получить ссуду ГЧП 27 декабря 2020 г. или позже.

или позже.

2. Прощение долга по заработной плате, операционные расходы

Ссуды по программе защиты зарплаты подлежат 100% прощению при условии, что вы использовать выручку на допустимых расходах в течение выбранного вами периода от восьми до 24 недель после отправки.Вам не нужно будет возвращать ссуду, если вы потратите не менее 60% ссуды на заработную плату, а оставшиеся 40% — на другие покрываемые расходы (подробно описанные выше), включая выплаты процентов по ипотеке, арендную плату, коммунальные услуги, программное обеспечение и поставщика. расходы. Эта сумма прощения не будет облагаться налогом как валовой доход, как иногда бывает прощенный долг.

3. Налоговые льготы работодателя

«Кредит удержания сотрудников» был учрежден в соответствии с Законом CARES в марте 2020 года. Первоначально он предусматривал налоговый кредит в размере 50% от заработной платы на заработную плату до 10 000 долларов США на сотрудника для предприятий, которые закрылись в соответствии с По государственным заказам или произошло снижение валовой выручки на 50% и более по сравнению с тем же периодом 2019 года.

Особенности налогового кредита — кто имеет право и в каком размере — были расширены в рамках законопроекта о помощи в связи с коронавирусом в декабре 2020 года. Начиная с 1 января 2021 года кредит на заработную плату увеличился до 70% и теперь доступен предприятиям, у которых валовая выручка снизилась на 20% по сравнению с тем же кварталом 2019 года. Предприятия, которые принимают ссуду по Программе защиты зарплаты, теперь могут требовать удержания кредит на любую квалифицированную заработную плату, не покрытую их ссудой ГЧП.

Закон о реагировании на коронавирус «Семья прежде всего» требует определенных затрат в интересах общественного и экономического здоровья, но налоговые льготы компенсируют эти затраты.

Требования работодателя

Две недели оплачиваемого отпуска работникам, находящимся на карантине или лицам с симптомами COVID-19, ожидающим постановки диагноза, не более 100% от их обычной заработной платы или минимальной заработной платы, в зависимости от того, что больше, до 511 долларов в день или 5110 долларов за две недели.

Две недели оплачиваемого отпуска для тех, кто не может работать из-за того, что им приходится ухаживать за любимым человеком, помещенным на карантин, с ограничением до двух третей обычной заработной платы работника или двух третей минимальной заработной платы, в зависимости от того, что больше, до 200 долларов в день и 2000 долларов в течение двухнедельного периода.

Оплачиваемый отпуск до 12 недель для сотрудников, которые должны заботиться о своих детях, чьи школы или детские учреждения закрыты из-за COVID-19. Эти выплаты ограничиваются двумя третями обычной заработной платы работника или двумя третями минимальной заработной платы, в зависимости от того, что больше, до 200 долларов в день или 12 000 долларов в течение 12-недельного периода.

Малые предприятия могут иметь право на освобождение от уплаты налогов, когда дело доходит до отпуска, связанного с закрытием ухода за детьми и закрытием школы, если предоставление этого оплачиваемого отпуска может поставить под угрозу бизнес.

Поскольку эти требования являются дорогостоящими, работодатели и самозанятые имеют право на возмещение этих платежей и затрат на поддержание медицинского страхования сотрудников.

Законопроект о льготах продлевает возмещение в форме налоговых кредитов до конца марта 2021 года.

4. Отсрочка существующих займов SBA

Законопроект о льготах продлевает отсрочку платежей по существующим бизнес-займам, гарантированным SBA еще на три месяца, начиная с февраля 2021 года.Платежи будут ограничены 9000 долларов на заемщика в месяц.

Это означает, что вам не нужно будет производить платежи, и вместо этого SBA будет платить вашему кредитору, начиная со следующего платежа.

Если ваш текущий кредит уже отсрочен, он войдет в этот шестимесячный льготный период после того, как истечет ваша текущая отсрочка.

5. Просроченные налоговые платежи

Вы можете отложить платежи по налогу на заработную плату, обычно подлежащие уплате, до 1 января 2021 года. Половина задержанных налогов должна быть уплачена до декабря.31 декабря 2021 года, а остаток — к 31 декабря 2022 года.

Половина задержанных налогов должна быть уплачена до декабря.31 декабря 2021 года, а остаток — к 31 декабря 2022 года.

Руководство по федеральным программам поддержки малого бизнеса

Постоянные обновления нового законодательства будут предоставляться по мере его появления и в том, что касается владельцев бизнеса, борющихся с коронавирусом. — Getty Images / яркие звездыОбновлено 01.06.21: Портал заявок на получение кредита ГЧП закрыт. Заявки на ГЧП больше не принимаются. Дополнительную информацию о других грантах, кредитах и программах, доступных для малого бизнеса, см. В следующих статьях:

В период с марта 2020 года по март 2021 года Конгресс принял несколько масштабных законодательных актов, чтобы помочь частным лицам и предприятиям пережить экономические потрясения, вызванные пандемией.Эти пакеты включают в себя безнадежные ссуды, прямые выплаты, налоговые льготы, гранты, расширенные пособия по безработице и многое другое.

Администрации Трампа и Байдена внедрили различные программы и административные изменения на протяжении всей пандемии. Последний законопроект о коронавирусе — это Закон об американском плане спасения (ARPA) на 1,9 триллиона долларов, подписанный президентом Байденом в марте 2021 года.

Во время пандемии было принято так много федеральных программ помощи и изменений в политике, что малому бизнесу может быть трудно отслеживать их все.Ниже приведены основные программы помощи в связи с коронавирусом и изменения в политике, о которых должен знать малый бизнес.

Программа защиты зарплаты (PPP) (финансирование PPP больше не доступно)

Одной из самых обширных программ, которые Конгресс принял, чтобы помочь предприятиям пережить пандемию, является Программа защиты зарплаты (PPP), которая изначально была принята как часть Закона CARES, а затем неоднократно изменялась. С момента утверждения ГЧП в марте 2020 года компаниям было выдано более 700 миллиардов долларов безнадежных ссуд.

кредитов ГЧП выдаются частными кредиторами, кредитными союзами и небанковскими кредиторами, но поддерживаются Управлением малого бизнеса (SBA). Основная цель ГЧП — заставить малые предприятия удерживать работников на заработной плате и повторно нанимать уволенных работников. Если предприятия расходуют выделенные средства одобренным образом, вся сумма кредита может быть прощена.

Компании могут подавать заявки на ссуды ГЧП первой и второй розыгрыша до 31 марта 2021 года, но этот срок может быть продлен.Они должны сначала поговорить с существующим кредитором, но если это не сработает, SBA также имеет инструмент под названием Lender Match, который может помочь найти утвержденных кредиторов ГЧП.

Подробнее о PPP здесь.

Стимулирующие выплаты

Другой важный способ, которым федеральное правительство пыталось помочь частным лицам и малым предприятиям, — это распределение прямых платежей. В 2020 году выплаты в размере 1200 и 600 долларов были выплачены лицам, которые сообщили о скорректированном валовом доходе в размере 75000 долларов в год или меньше, или парам, которые совместно подают документы с общим доходом менее 150 000 долларов в год. В 2021 году Конгресс санкционировал выплату $ 1,4000 с аналогичными ограничениями дохода. Хотя эти платежи предназначены для помощи широкому кругу американцев, они также могут помочь владельцам малого бизнеса, которые соответствуют требованиям.

В 2021 году Конгресс санкционировал выплату $ 1,4000 с аналогичными ограничениями дохода. Хотя эти платежи предназначены для помощи широкому кругу американцев, они также могут помочь владельцам малого бизнеса, которые соответствуют требованиям.

Узнайте больше о стимулирующих платежах от IRS.

COBRA Субсидии на здравоохранение

Одно из самых значительных изменений политики для работодателей в ARPA — это включение новых субсидий COBRA на медицинские страховые взносы для сотрудников, которые были уволены или уволены.

Работодатели обязаны предлагать страховое покрытие COBRA большинству бывших сотрудников на срок до 18 месяцев. Тем не менее, бывший сотрудник часто должен оплачивать полную стоимость страхового покрытия без субсидирования расходов работодателем. ARPA изменяет это, поэтому работодатели, планы или страховщики должны предоставлять субсидированное покрытие COBRA для правомочных лиц с 1 апреля по 30 сентября 2021 года.

В то время как работодатели понесут более высокие первоначальные затраты, ARPA также создало новые подлежащие уплате и возмещению налоговые льготы для компенсации затрат.Работодатели (или планы, или страховщики) могут возместить затраты, потребовав налоговой льготы по стандартным налогам на заработную плату.

Подробнее об изменениях субсидий COBRA здесь.

Гранты для операторов закрытых помещений (SVO) (уже открыты)

Конгресс создал программу грантов для операторов закрытых помещений (SVO) в декабре 2020 года, чтобы помочь живым объектам, пострадавшим от ограничений COVID-19. В рамках программы грантов SVO 16 миллиардов долларов будут распределены между операторами концертных площадок, включая подходящие кинотеатры, концертные залы, музеи и организации исполнительского искусства.

Значительное изменение в грантах SVO произошло в марте 2021 года, когда ARPA пересмотрело соответствующие критерии. На момент написания этой статьи организации могут получать ссуды ГЧП первого и второго тиража и по-прежнему подавать заявки на гранты SVO, но суммы грантов будут уменьшены на величину их ссуд ГЧП.

Эти гранты администрируются непосредственно SBA, и портал заявок открыт. В частности, заинтересованные кандидаты должны создать учетную запись пользователя login.gov, получить номер D-U-N-S и зарегистрироваться в SAM.gov немедленно, если они хотят подать заявку быстро.

Открыт портал заявок на гранты SVO. Кандидаты могут продолжить регистрацию учетной записи портала приложений.

Подробнее о грантах SVO читайте здесь.

Гранты Фонда восстановления ресторанов (ФРФ)

Одна из наиболее важных частей ARPA — это новый Фонд восстановления ресторанов (RRF). Эта грантовая программа на сумму 28,6 миллиарда долларов будет специально нацелена на популярные рестораны и бары. Затронутые организации смогут подавать заявки на гранты на основе потерянной валовой выручки в период с 2019 по 2020 год, при этом максимальный размер гранта составляет 5 миллионов долларов для ресторанов и 10 миллионов долларов для ресторанных групп.

SBA будет администрировать и распределять гранты РФС. Чтобы подать заявку, предприятиям необходимо будет подать заявку через партнерские точки продаж, признанные SBA, или напрямую через SBA через портал онлайн-заявок. (Дата запуска портала приложений с середины апреля 2021 года не установлена.)