- Перевод денег между своими расчетными счётами

- Назначение платежа — что писать в платежном поручении при переводе с одного расчетного счета на другой через Сбербанк Онлайн

- Перевод денежных средств с одного расчетного счета на другой

- Что писать в назначении платежа при переводе частному лицу?

- что это такое, как сделать межбанковский платеж

- Перевод между своими счетами и картами в Сбербанк Онлайн, с мобильного через СМС

- Как перевести деньги с одного банковского счета на другой

- Как отправить деньги за границу с банковского счета

- Перевести средства через InstaPay | БПИ

- Как избежать переплаты в 2020 году

- Часто задаваемые вопросы | Первый банк Содружества

- Неподдерживаемый браузер — Standard Chartered HK

Перевод денег между своими расчетными счётами

Добрый день. Ни в коем случае. Налог уплачивается не с денег, поступивших на расчетный счет, а с дохода. Доходом с позиции ст.346.15 и 248 НК РФ являются:

Статья 346.15. Порядок определения доходов

1. При определении объекта налогообложения учитываются доходы, определяемые в порядке, установленном пунктами 1 и 2 статьи 248 настоящего Кодекса.

1.1. При определении объекта налогообложения не учитываются:

1) доходы, указанные в статье 251 настоящего Кодекса;

2) доходы организации, облагаемые налогом на прибыль организаций по налоговым ставкам, предусмотренным пунктами 1.6, 3 и 4 статьи 284 настоящего Кодекса, в порядке, установленном главой 25 настоящего Кодекса;

3) доходы индивидуального предпринимателя, облагаемые налогом на доходы физических лиц по налоговым ставкам, предусмотренным пунктами 2, 4 и 5 статьи 224 настоящего Кодекса, в порядке, установленном главой 23 настоящего Кодекса..

.. Статья 248. Порядок определения доходов. Классификация доходов

1. К доходам в целях настоящей главы относятся:

1) доходы от реализации товаров (работ, услуг) и имущественных прав (далее — доходы от реализации).

В целях настоящей главы товары определяются в соответствии с пунктом 3 статьи 38 настоящего Кодекса;

2) внереализационные доходы.

При определении доходов из них исключаются суммы налогов, предъявленные в соответствии с настоящим Кодексом налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав).

Доходы определяются на основании первичных документов и других документов, подтверждающих полученные налогоплательщиком доходы, и документов налогового учета.Доходы от реализации определяются в порядке, установленном статьей 249 настоящего Кодекса с учетом положений настоящей главы.

Внереализационные доходы определяются в порядке, установленном статьей 250 настоящего Кодекса с учетом положений настоящей главы.

2. Для целей настоящей главы имущество (работы, услуги) или имущественные прав

Назначение платежа — что писать в платежном поручении при переводе с одного расчетного счета на другой через Сбербанк Онлайн

Автор Силуанов Антон На чтение 7 мин. Просмотров 255 Обновлено

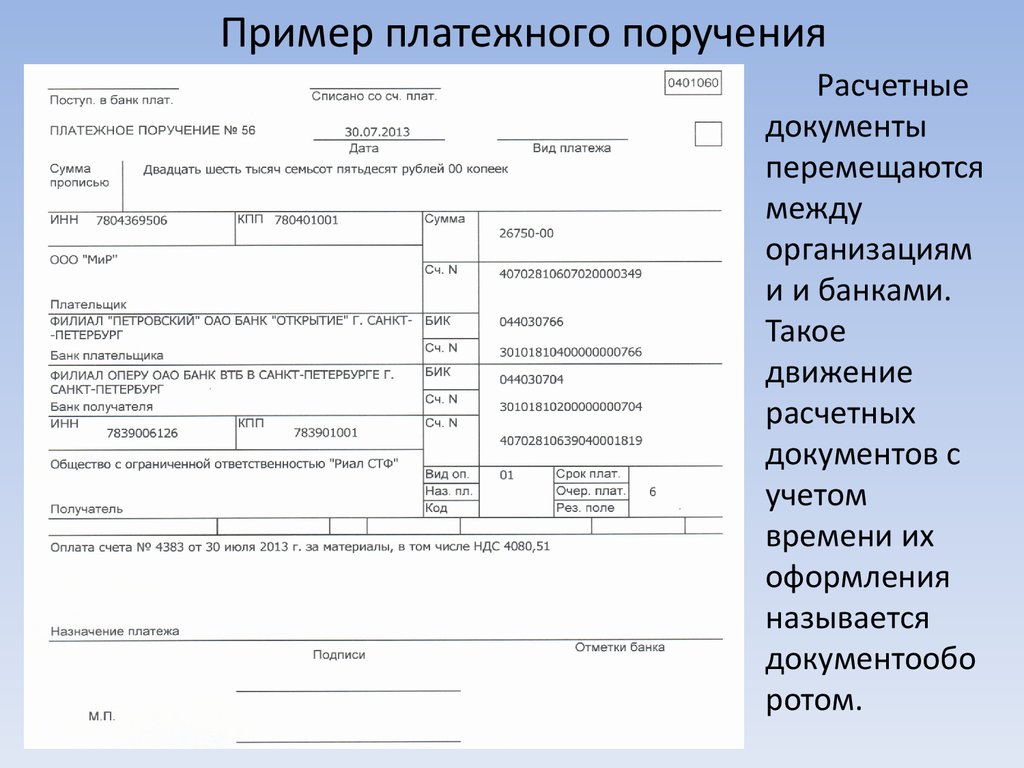

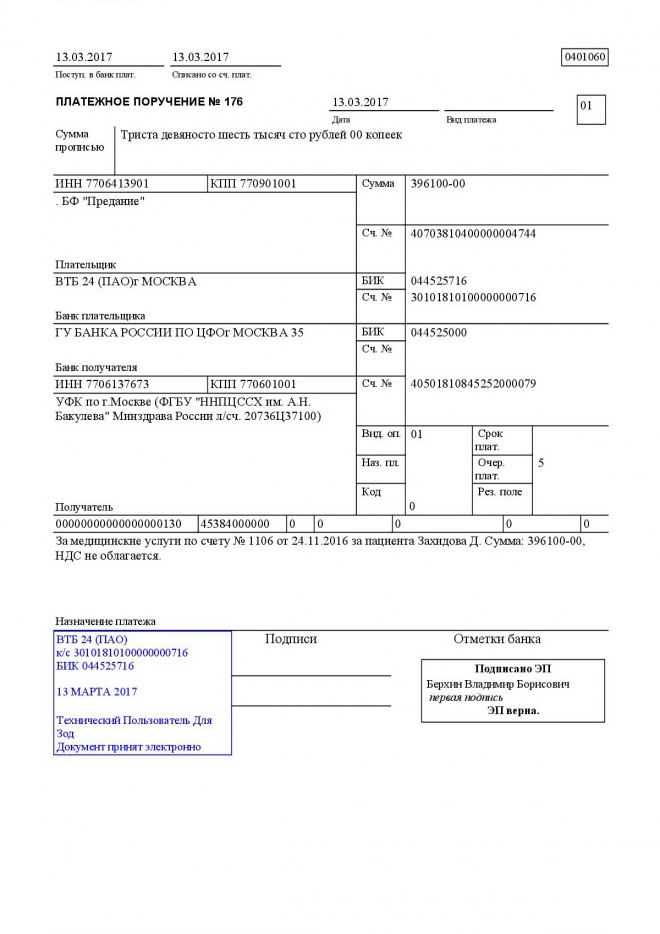

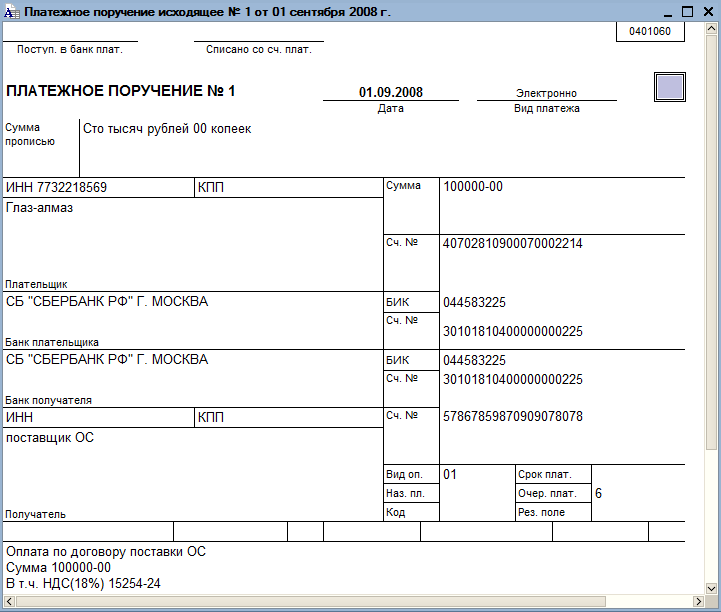

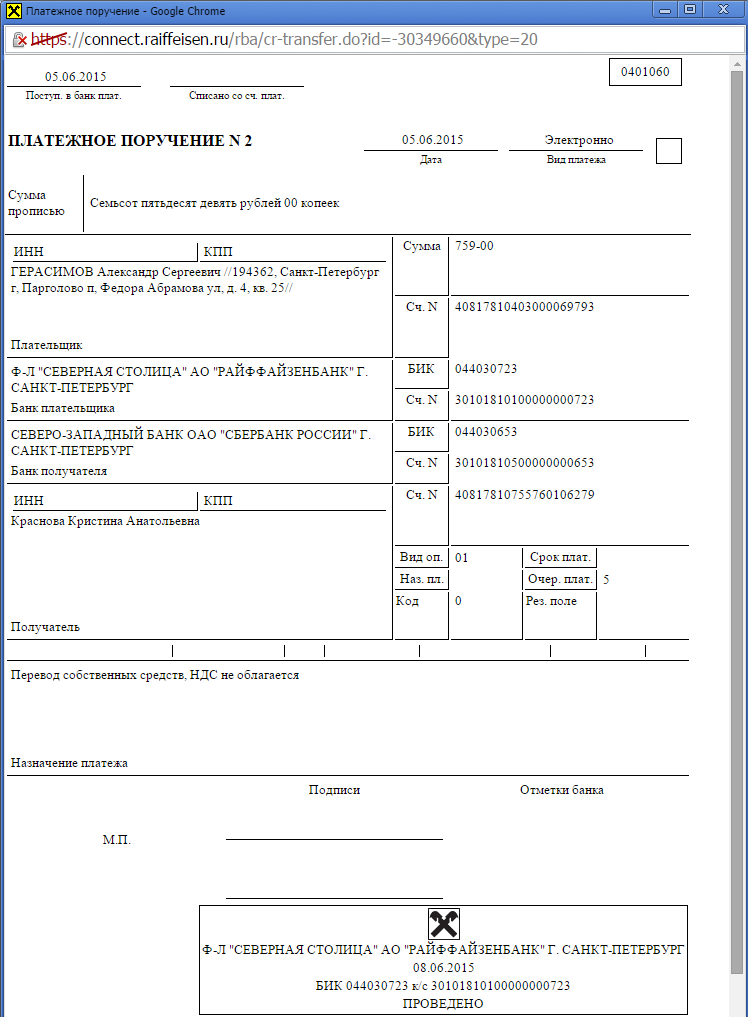

Российское законодательство с 2012 года установило определенные требования для создания платежных поручений на оплату или переводы между счетами. Именно в этом документе указаны все нюансы по корректному заполнению платежных поручений. В данном материале мы расскажем о том, что писать в разделе назначение платежа, а также постараемся привести несколько примеров применения рассматриваемого бухгалтерского параметра.

Что писать в назначение платежа

Если Вы не знаете, что вообще такое назначение платежа, в обязательном порядке стоит рассмотреть положение, опубликованное Центральным Банком России в далеком 2012 году, а именно 22 июня. По сути своей, назначение платежа является очередным реквизитом, который требуется учитывать в сфере трансфертов денежных средств.

По сути своей, назначение платежа является очередным реквизитом, который требуется учитывать в сфере трансфертов денежных средств.

Стоит сказать, что современные платежные поручения можно составлять не только в обычном бумажном варианте, но и в электронном виде, что, кстати говоря, очень удобно. Как бы то ни было, в обоих случаях все поля того или иного платежного поручения должны быть корректно заполнены, в ином случае финансовая организация откажет в транзакции.

Вашему вниманию предлагаем основную инструкцию, а также рекомендации того, что именно следует указывать в разделе в назначении платежа:

- Наименование предоставленной услуги или реализованного товара;

- Дата, а также номер контракта или договора, например аренды помещения, купли-продажи, услуг и др.;

- Понадобиться предоставить все данные о существующих товарных документах, являющихся основанием для осуществления денежного перевода;

- Точные реквизиты банка, которому собственно и предназначается перечисляемая сумма средств.

Не указываются они в том случае, если в платежке не выделены соответствующие разделы;

Не указываются они в том случае, если в платежке не выделены соответствующие разделы; - Также понадобиться информация о финансовых учреждениях, являющихся участниками операции по перечислению средств;

- Общая сумма начисленного НДС;

- При необходимости иные данные, необходимые для обеспечения полной идентификации платежа.

Разновидности назначения платежей

Правила по осуществлению переводов, прописанные в документе № 383-П от 19.06.2012, законодателями не установлены какие-либо жесткие требования к тому, какую именно информацию следует вносить в рассматриваемый реквизит, а именно назначение платежа. Однако следует напомнить о том, что приложении № 1 все же включает в себя рекомендуемые варианты, следующие включать в данное поле. Именно о них мы и предлагаем поговорить немного ниже:

- Разновидность обязательных налоговых отчислений, их период;

- Номера, а также даты договоров, контрактов и товарных документов;

- Налог на добавленную стоимость;

- Наименование полученных компанией или ИП услуг, а также товаров или выполненных работ;

- Прочие данные и информация.

Особенности написания в платежном поручении

Чтобы не допускать просчетов при ведении бухгалтерского учета, специалисты, работающие в компании должны корректно указывать основное назначение платежа в каждом отдельном платежном поручении. Не менее важно и то, что для налогового учета следует предоставить данные о том, за что именно производится перевод денежных средств.

Как правило, бухгалтера выделяют три вида платежных поручения, а именно:

- Платежка для обеспечения перечисления денежных средств на собственные счета индивидуального предпринимателя или компании;

- Переводы денежных средств частным лицам за оказанные услуги или товар;

- Оплата выставленных счетов за полученные услуги от юридических лиц.

При несоблюдении установленных законом требований при оформлении раздела назначения платежа, финансовый институт имеет полное право отклонить исполнение операции до момента устранения всего перечня допущенных неточностей.

Обычно при возникновении подобных вопросов с отправителем связывается специалист банка и ставит его в известность о наличии проблемы. Дабы не допустить проволочек с платежами, в случае возникновения вопросов, лучше заранее проконсультироваться с сотрудниками финансового учреждения и попросить помощи в заполнении того или иного платежного поручения.

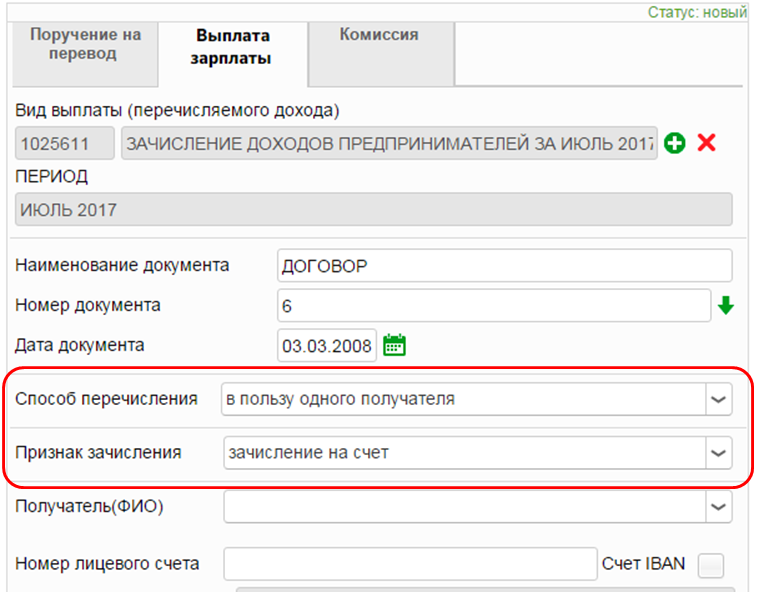

При создании поручения в Сбербанк Онлайн

Не секрет, что такой сервис, как Сбербанк Бизнес Онлайн присутствует в каждой компании, а также в офисе любого частного предпринимателя. К сожалению, молодые специалисты при онлайн работе с рассматриваемой виртуальной системой не всегда знают, что писать в разделе назначение платежа, а посему у них возникают определенные вопросы в этой сфере. Итак, попробуем разобраться, что это такое.

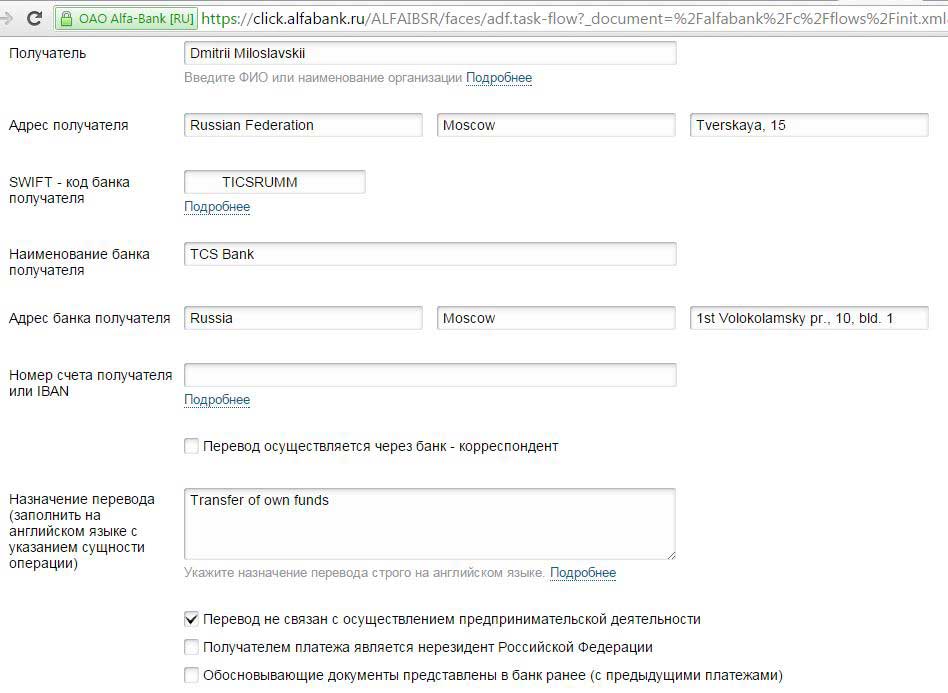

При осуществлении денежных переводов, проводящихся при помощи виртуального сервиса Сбербанка в режиме онлайн, раздел назначения платежа практически всегда присутствует.

Если данная графа помечена красным символом, как правило звездочкой, значит, она подлежит корректному заполнению в обязательном порядке.

Как уже упоминалось, законодатель не устанавливает жестких рамок при заполнении раздела и предполагает произвольную форму. Но отправитель обязан донести до представителей банка понятную информацию. В общем, данные должны помочь операторам сформировать и осуществить перевод указанной суммы конечному потребителю. Следует быть очень внимательным при проведении мероприятия по заполнению обязательных разделов.

На сегодняшний день, такое учреждение как Сбербанк, позволяет свои клиентам формировать платежное поручение автоматически, при фотографировании счетаЕсли обнаружиться ошибка в виде некорректно заполненного поля, обеспечить отзыв заявки, то отправить ее заново через онлайн версию будет невозможно. Придется лично отправляться в ближайшее отделение, тратить свое время и время специалиста Сбербанка и заниматься корректировкой платежки. Также заметим, что текст в разделе назначения платежа не должен быть больше 210 символов, причем в это количество включаются пробелы, а также всевозможные разделители.

При переводе с одного расчетного счета на другой

Иногда, компании или предпринимателю требуется осуществить перевод с одного расчетного счета на другой и что в таком случае указывать в разделе назначения платежа многие не знают. Не секрет, что каждый руководитель, а также бизнесмен имеет в своем распоряжении несколько расчетных счетов и, хотя они не являются обязательным атрибутом, все же это очень удобно. Например, с одного счета можно осуществлять всевозможные обязательные платежи, в том числе налоги, а вот со второго счета вести выплаты своим партнерами, а также аккумулировать полученную прибыль от своей деятельности.

В любом случае, деньги, полученные от хозяйственной деятельности, собственник предприятия всегда сможет перевести со счета фирмы на свой личный баланс без особых проблем. Естественно, перечисление средств должно быть оформлено платежным поручением и неизменно один из реквизитов документа – это назначение платежа, а именно «Перевод собственных денег компании или ИП». Также можно написать — «Перевод личного характера»

Также можно написать — «Перевод личного характера»

Есть ли лимит в количестве символов

Да есть. Важно знать, что положением, установлен лимит объема символов, которые можно вбить в раздел Назначение платежа. Их количество не может превышать 210 единиц. Чтобы попасть в указанные рамки, законодателями разрешено предоставлять данные обобщенно, но без серьезного искажения конкретной цели денежного перевода.

- В графе назначение платежа бухгалтером или лицом его заменяющим указывается вид операции, на основании чего осуществляется финансовый перевод. Это может быть заработная плата сотрудникам компании, покупка необходимого для работы офиса товаров, оплата полученных услуг;

- В разделе основание платежа следует указать номер, а также дату договора, на основании которого будет выполнен перевод;

- Графа наименование работ должна содержать перечень, а также сводное наименование.

Это могут быть платежи за коммунальные услуги, выполненные работы по монтажу оборудования, ремонт высокотехнологичной техники, доставка товара;

Это могут быть платежи за коммунальные услуги, выполненные работы по монтажу оборудования, ремонт высокотехнологичной техники, доставка товара; - Вид платежа, например, предварительная оплата, либо доплата к уже переведенной сумме денег. Также это может быть авансовый платеж и т.д.;

- Прочая информация, необходимая банку для идентификации платежа.

Заключение

Если допустить некорректное указание назначения, то при обработке документа сотрудник банка имеет полное право не выполнять операцию, а отправить бумагу для выполнения соответствующих исправлений. Прописывайте точно, за что именно будет переведена та или иная сумма, ведь это влечет основания оплаты НДС. Еще раз скажем о том, что при наличии сомнений, лучше заранее проконсультироваться у профессионалов, точно знающих, что писать в разделе назначение платежа. Это поможет избежать досадных проволочек, связанных с приостановкой операции до момента устранения всего объема допущенных неточностей.

Перевод денежных средств с одного расчетного счета на другой

Разумеется, перевод денежных средств с одного расчетного счета на другой требуется гражданину не так часто как, например, перевод денег с карты на карту.

Как осуществить перевод?

Перевод собственных средств со счета на банковский счет гражданина сделать несложно, однако эта операция немного сложнее, чем перевод денег с карты на банковскую карточку. Если находитесь неподалеку от отделения кредитной организации, в которой у вас открыт расчетный счет, смело отправляйтесь туда с паспортом и данными для платежа. Можно также захватить с собой договор на открытие счета, хотя сейчас вся необходимая информация есть в банковской базе, главное личность свою подтвердить. Запишите на листочек и возьмите с собой:

- Фамилию Имя и Отчество владельца расчетного счета, которому вы собираетесь перевести деньги. ФИО должны быть написаны точно как в паспорте, если деньги нужно перевести на расчетный счет в заграничный банк потребуется ФИО написанные латиницей;

- 20-значный номер расчетного счета лица получающего от вас деньги;

- 9-значный БИК кредитной организации, в которой открыт данный счет получателя;

Возможно, еще потребуется БИК и ИНН, но это не во всех случаях.

Специалист попросит вас подождать немного, загрузит базу и попросит вас назвать выше перечисленные реквизиты. Будьте внимательно и не спешите. Назовите все правильно, чтобы платеж прошел. Далее специалист спросит вас о сумме перевода. Называете сумму с точностью до копейки. Когда специалист банка оформит перевод, попросите у него квитанцию, хотя он и сам ее должен выдать. Храните квитанцию обязательно!

Сколько будут идти деньги?

К сожалению, точно назвать сроки перевода не могут даже банковские работники. Все будет зависеть от скорости обработки данных и от наплыва клиентов. В авральные месяцы перевод может задержаться на срок до 5 рабочих дней. Существуют также некоторые особенности, которые влияют на сроки перевода.

- Если перевод денег со счета одного банка уйдет на счет этого же банка в пределах региона, тогда операция будет совершена за 1 рабочий день, даже быстрее.

Если вы с утра отправите перевод, после обеда деньги зачислят.

Если вы с утра отправите перевод, после обеда деньги зачислят. - Если перевод сделан на счет открытый в другом банке в пределах региона, тогда деньги придут через 1,5-2 дня.

- Если перевод делается на счет, открытый в стороннем банке за пределы региона, понадобится от 2 до 5 дней.

- Зарубежный перевод, да еще в валюте будет идти 3,4, а возможно и 5 рабочих дней. Делая зарубежный валютный перевод, следует учитывать заграничные праздники, например «Китайский новый год». Отправите деньги под праздники и будете ждать совершения операции очень долго.

Валютные переводы идут немного дольше, хотя все зависит от кредитной организации, которая вас обслуживает и от ее сотрудников.

В системе Сбербанк Онлайн

Поход в банк – дело непривычное, особенно для пользователей системы Сбербанк Онлайн. И, действительно, зачем лишний раз выходить из дома, когда под рукой есть компьютер с выходом в Интернет и регистрационные данные, полученные в отделении Сбербанка.

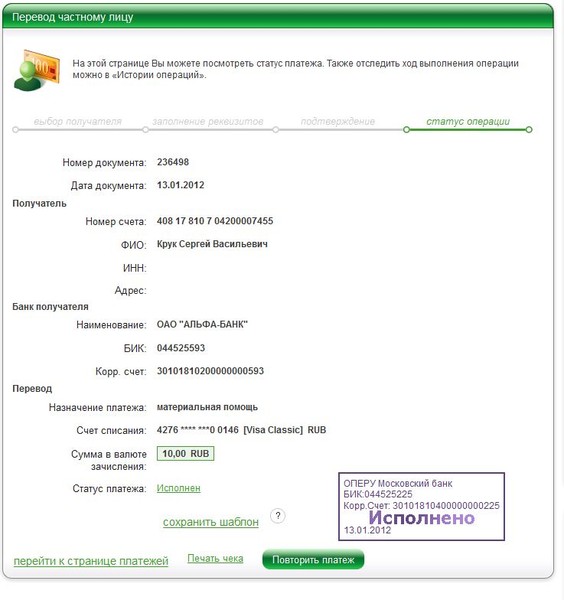

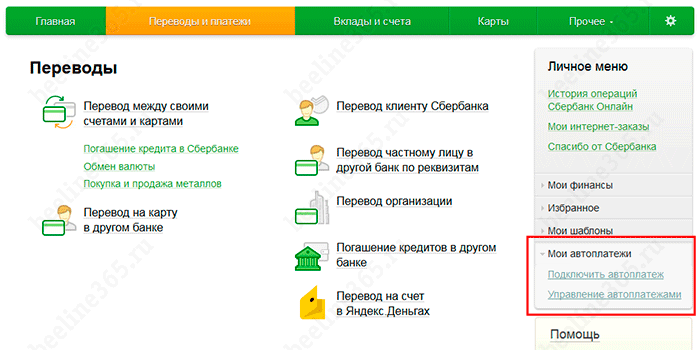

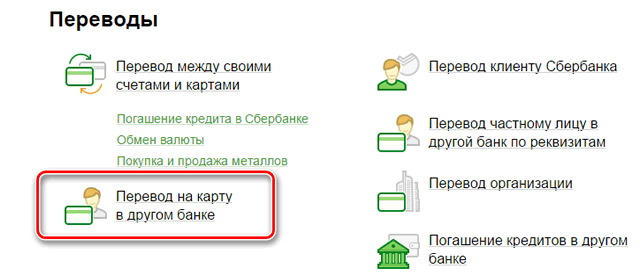

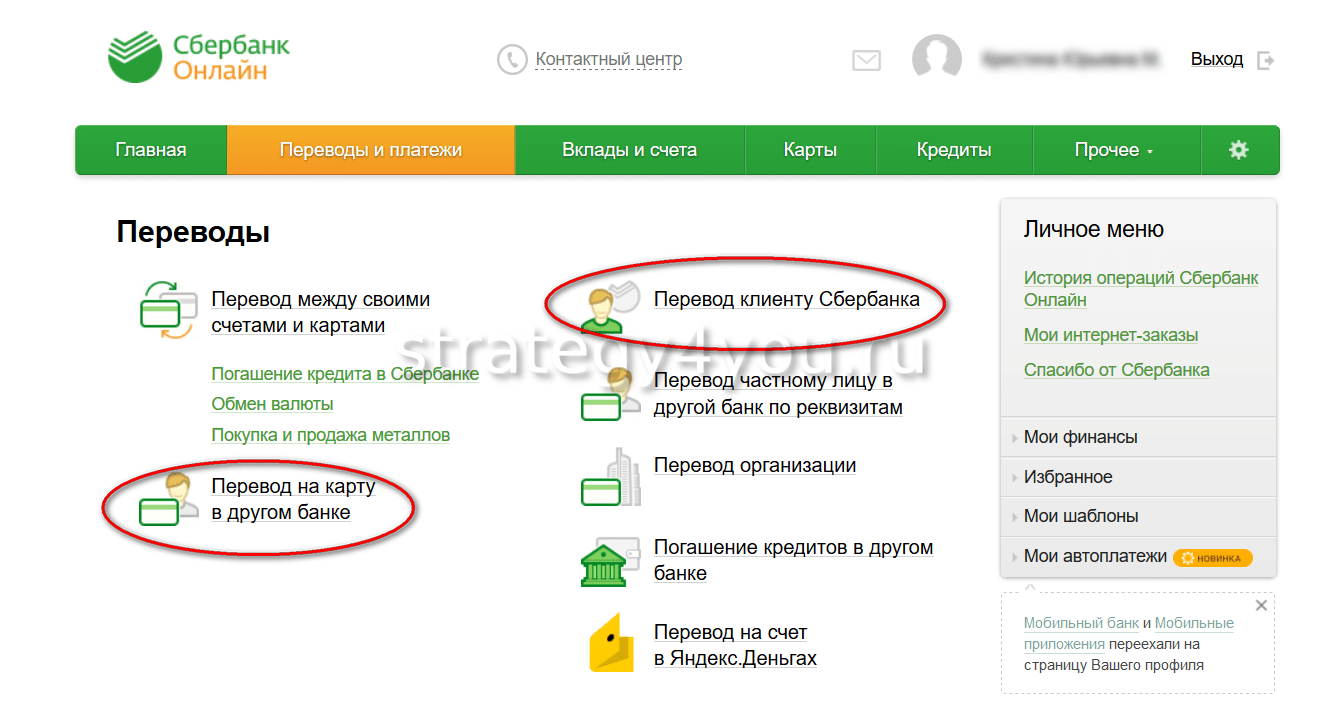

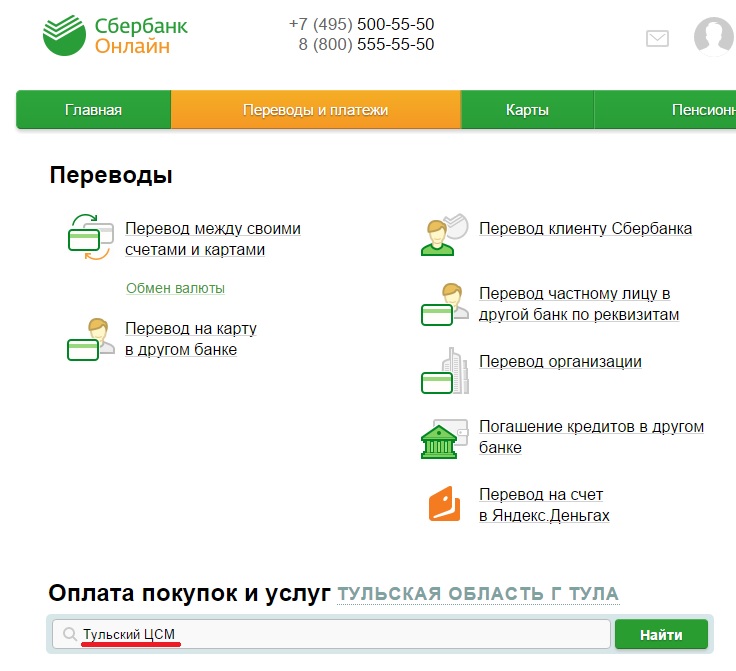

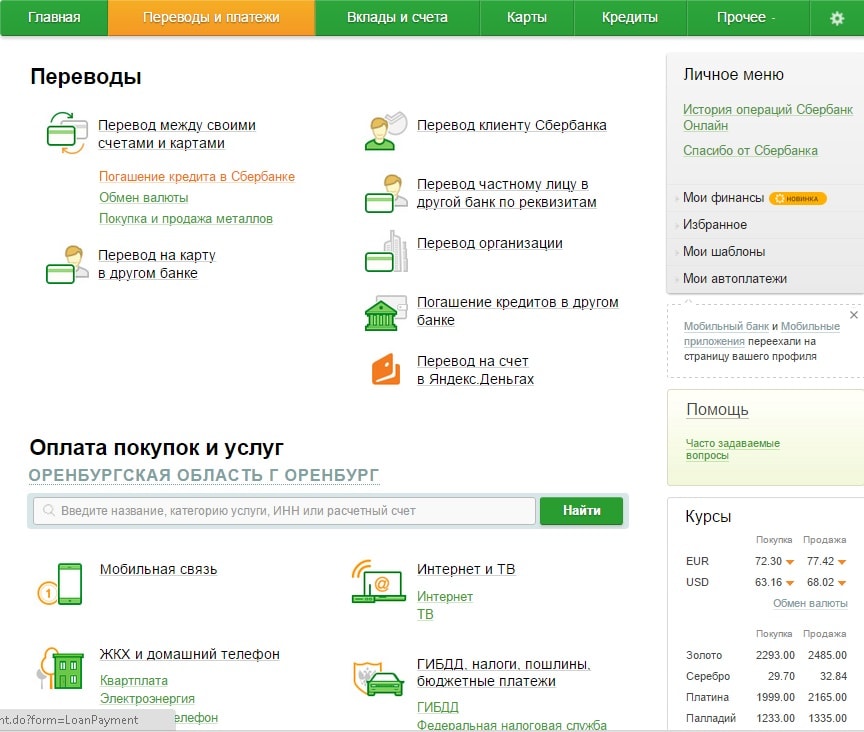

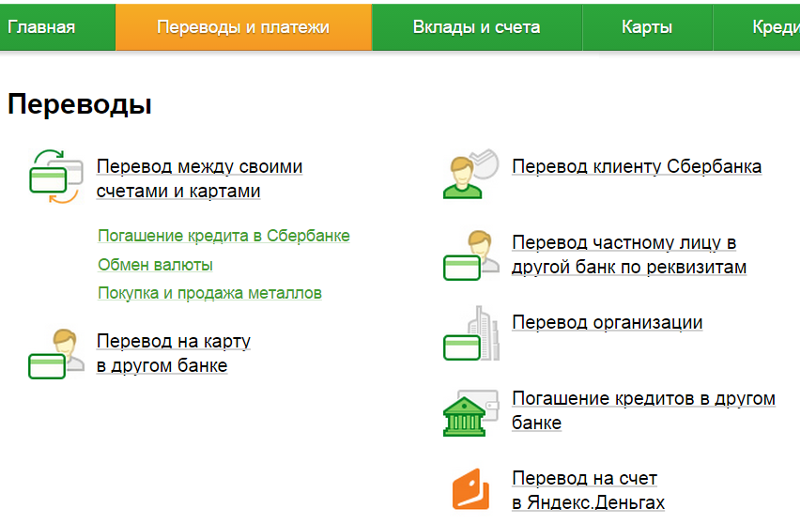

Зайдя в систему Сбербанк Онлайн, вам надлежит перейти в раздел «Переводы и платежи». Если вы переводите деньги физическому лицу на счет в иной банк, то нужно открыть подраздел «Перевод частному лицу в иной банк по реквизитам». Если вы переводите деньги на счет открытый в ПАО Сбербанке, выбирайте подраздел «Перевод клиенту Сбербанка». И, наконец, если вам нужно скинуть деньги на счет организации, то выбираете «Перевод организации».

Открыв один из вышеперечисленных подразделов, вы заполняете реквизиты платежа, потом вводите сумму и подтверждаете финансовую операцию. Все очень просто, да и деньги со счета списываются быстро. Правда на скорость перевода использование системы Сбербанк Онлайн влияет слабо.

Что писать в назначении платежа при переводе частному лицу?

С данной проблемой соприкасается огромное количество пользователей в интернете, они хотят осуществить денежный перевод, без лишних неудобств и сохранить свое время, не тратя его на простой в очередях.

Любая банковская система принимает расчетный документ, который имеет в наличии письменное поручение плательщика банку о переводе с его счета денежных средств насчет получателя. Расчетный документ состоит из обязательных сведений, в которые входит назначение платежа.

Немалое количество налогоплательщиков сталкивается с трудностью во время заполнения этой графы. Поэтому для многих написание такого рода платежа является затяжной и утомительной процедурой.

Назначение платежа, что это?

Это уточняющие данные для распознавания цепи финансового перевода. Строка об операции перевода имеет большое значение, тогда, когда банк осуществляет сразу небольшое количество видов услуг, ведь ему требуется идентифицировать содержание такого платежа.

В некоторых формах по распознаванию платежа в интернете, поле об операции перевода, может не находиться. Это случается, только когда о денежном переводе средств все понятно, без вспомогательной информации.

Однако если строка приводится, чаще всего оно помечается в виде красной звезды, отсюда следует, что сведения о переводе следует непременно заполнить. Выяснив, что такое назначение платежа, проблем с написанием этого поля не возникнет.

Выяснив, что такое назначение платежа, проблем с написанием этого поля не возникнет.

Как заполнить графу?

Назначение платежа пишется в произвольной форме, определенных требований для заполнения информации не требуется. Важно, чтобы банковские работники, а также адресаты смогли по сведениям, обозначенным в этой строке определить отправителя денежного перевода и разобрать, за что была внесена плата.

При написании этой графы не стоит указывать неточные сведения, потому что может получиться неприятное обстоятельство, вследствие чего кредитная система не пропустит этот перевод, а трансмиттер будет вынужден отменить его и создать другой. После этого осуществить перевод средств через систему в интернете не получится, придется идти в отделение банка.

Основные правила во время написания графы о назначении платежа:

- примечание должно быть написано на понятном языке для работников банка, и для получателя;

- название операции необходимо указать таким образом, чтобы перевод можно было легко идентифицировать;

- пользователь имеет возможность заполнять информацию без особых требований.

Большинство сайтов стали предлагать клиентам указывать в примечаниях к переводу, что это возврат долга, но такое заполнение считается ошибкой. Мнение юристов, по этому поводу заключается в нижеприведенном: долговые платежи не являются доходом, а значит не облагаются налогом и естественно, что налоговая система не может их проверять.

Разумеется, еще не все банковские системы блокируют долговые платежи, ну чтобы себя обезопасить в примечаниях про долговой перевод не стоит указывать. Более верное выражение – это дарение. Лучше указать, что денежный платеж, является просто подарком. Согласно законодательству, дарение определенной суммы не нуждается в составлении подходящего договора, так что даже придирчивому банку будет нечего предъявить отправителю.

Помните, что допустимый объем текста составляет не больше 210 символов, вместе с пробелами и знаками.

Перевод частному лицу

Строка для такого платежа появится тогда, когда пользователь отправляет определенную сумму по номеру карты, а не по счету.

Когда нужно отправить денежную сумму родственнику, можно просто отметить, что это некоммерческий перевод. Во время перевода частному лицу, не родственнику тоже можно написать, что это частный неторговый перевод. Еще позволяется отметить, что это безвозмездный перевод средств. Операцию перевода физическому лицу разрешается охарактеризовать как финансовую помощь, алименты на ребенка и прочее. Все эти версии тоже идентифицируют как некоммерческую деятельность.

Во время покупки товара с оплатой через сайт банка с необходимостью отправки средств частному лицу, нужно в строчке о назначении платежа дать информацию, что такая финансовая операция является коммерческой. Но если продавец, занимается розничной торговлей без регистрации торговой деятельности, он может обратится с просьбой не указывать в этой строке, что платеж является коммерческим, ведь тогда банковская система заблокирует данный счет. Стоит заметить, что банк имеет возможность не допустить транзакцию подозрительно заполненного перевода.

Ошибка в документе: как быть

После завершения оформления платежа необходимо выполнить итоговый осмотр на наличие ошибок и погрешностей в указанных данных. В случае выявления неточностей в одной из строк платежа, потребуется заполнить документ с самого начала. Если сделать это уже не удается, то важно, как можно раньше отменить перевод. Сделать это позволяется двумя вариантами:

- позвонить сотрудникам банка;

- связаться со службой поддержки на сайте банка.

Стоит отметить, что у финансового перевода есть установленные часы на обработку. Если операция отмены данного платежа затянется по времени, то позднее его нельзя будет отозвать.

После отправления просьбы об отмене такого документа, банк обязательно начнет рассматривать возникшую проблему. Банковская система не сможет пропустить запрос о переводе определенной суммы беря за основу неточные сведения, приведенные в рассматриваемом реквизите. Получается, что вся сумма будет отправлена назад.

На оформление строки о назначении платежа уйдет небольшой промежуток времени, а работа банка упростится при рассмотрении денежного перевода частному лицу. Постарайтесь записать точные сведения по максимуму, только в сжатой форме и тогда появится возможность избежать ошибок при написании документа.

что это такое, как сделать межбанковский платеж

У большинства россиян открыты банковские счета, на которые им поступает заработная плата, пенсия, стипендия и другие средства. С этих счетов граждане также проводят различные расходные операции: оплачивают услуги ЖКХ, сотовых операторов, переводят деньги друг другу, рассчитываются за товары и услуги. По российскому законодательству расчетные счета открыты также всем юридическим лицам. Без банковского счета компаниям запрещено заниматься какой-либо финансовой деятельностью.

Но что такое банковский перевод, как его сделать и какой при этом происходит процесс списания и зачисления для большинства остается непонятным. Безналичные способы оплаты проходят внутри банка, и остаются скрытыми для обывателя. Бробанк собрал информацию о том, что же это такое, а также как происходят межбанковские и внутрибанковские расчеты между клиентами.

Безналичные способы оплаты проходят внутри банка, и остаются скрытыми для обывателя. Бробанк собрал информацию о том, что же это такое, а также как происходят межбанковские и внутрибанковские расчеты между клиентами.

Что такое реквизиты и перевод в банке

При открытии банковского счета любому физическому или юридическому лицу присваиваются уникальные реквизиты. Они не повторяются больше нигде и никогда. Нет двух клиентов с одинаковыми номерами счетов, это отслеживает АБС — автоматизированная банковская система. Также и сам банк при регистрации в Центробанке России получает уникальные реквизиты.

Для совершения банковского перевода отправитель средств создает платежное поручение. Такие документы при безналичных расчетах формируют как физические, так и юридические лица.

Для этого клиенты используют два варианта передачи распоряжения банку:

- платежное поручение, напечатанное на бумаге;

- электронное платежное поручение, которое формируется пользователем: в интернет-банке, мобильном приложении или в системе Банк-Клиент для юридических лиц.

Платежное поручение — это распоряжение банку на отправку денег с текущего счета плательщика на счет другого лица. Счет получателя денег может быть открыт в том же финансовом учреждении или любом другом. Как в внутри РФ, так и за пределами страны банка-отправителя.

Банковские переводы проводят все пользователи безналичных расчетов. Это такие виды операций:

- расчеты по кредитным и дебетовым картам;

- оплата в интернет-банке или мобильном приложении банковским переводом за услуги ЖКХ, сотового оператора, в оплату налогов, штрафов;

- безналичные расчеты за товары и услуги между частными лицами и компаниями или только юридическими лицами, совершенные по картам или платежными поручениями;

- перечисление денег между клиентскими счетами внутри одного или разных банков.

В платежке на банковский перевод полностью указаны реквизиты двух обслуживающих банков, а также данные плательщика и получателя. Банк, который исполняет пересылку средств, принимает расчетный документ в безоговорочном порядке и исполняет его, если на расчетном счете отправителя достаточная сумма для проведения платежа.

Банковские переводы по платежкам

Перед исполнением платежного поручения банк отправителя проверяет правильность заполнения таких реквизитов:

- наименование обслуживающего банка;

- наименование банка получателя;

- банковские идентификационные номера (БИК) двух финансовых организаций, между которыми происходит пересылка средств;

- полное наименование организации отправителя или ФИО, если это физическое лицо;

- расчетный счет, с которого происходит перечисление денег;

- ОКПО плательщика;

- ИНН отправителя;

- сумма переводимых средств цифрами и прописью;

- содержание сделки, которое должно отражать суть перевода и соответствовать российскому законодательству;

- полное наименование организации получателя или ФИО, если это физическое лицо;

- расчетный счет, куда производится зачисление денег;

- ИНН получателя.

Если банк-отправитель выявляет какие-то ошибки в платежном поручении, то он вправе не исполнять его. Сотрудники кредитной организации обязаны вернуть клиенту электронный документ или бумажную платежку для устранения неточностей в реквизитах или назначении платежа.

Сотрудники кредитной организации обязаны вернуть клиенту электронный документ или бумажную платежку для устранения неточностей в реквизитах или назначении платежа.

Межбанковские переводы и корсчета

Когда перечисление средств происходит между разными банками, но внутри территории одного государства — это называется межбанковским переводом. Чтобы операция могла быть произведена, каждому банку присваивается корреспондентский счет, который регистрируется в Банке России. Корсчета бывают двух видов:

- ЛОРО — счет Центрального банка страны в определенном кредитном учреждении;

- НОСТРО — счет, открытый кредитно-финансовой организации в Банке России.

Для понимания того, как проходит процедура перевода денег между банковскими учреждениями, рассмотрим такой пример:

Отправитель А дает поручение банку ХХХ направить деньги получателю В, которому открыт счет в банке YYY. По платежке банк А списывает, указанную сумму со счета клиента А.

Посредством транзитного счета деньги попадают на корсчет в Центробанк России, где банковский перевод подлежит проверке на соответствие действующему законодательству РФ. Если все данные верны, то средства зачисляют на транзитный счет банка YYY. Банк-получатель YYY проверяет наличие вписанного в платежке номера расчетного счета и имени клиента в своей базе данных.

Если такой клиент В не найден, то платеж возвращается в Центробанк, а оттуда и в банк отправителя А с указанием о том, что данный получатель не найден или указанный расчетный счет не существует. Банк ХХХ обязан внести изменения в сформированное платежное поручение или вернуть деньги отправителю В. Банк отправителя ХХХ, при этом, не несет ответственности за допущенные ошибки в платежном поручении, он только исполняет распоряжение, данное ему владельцем счета А.

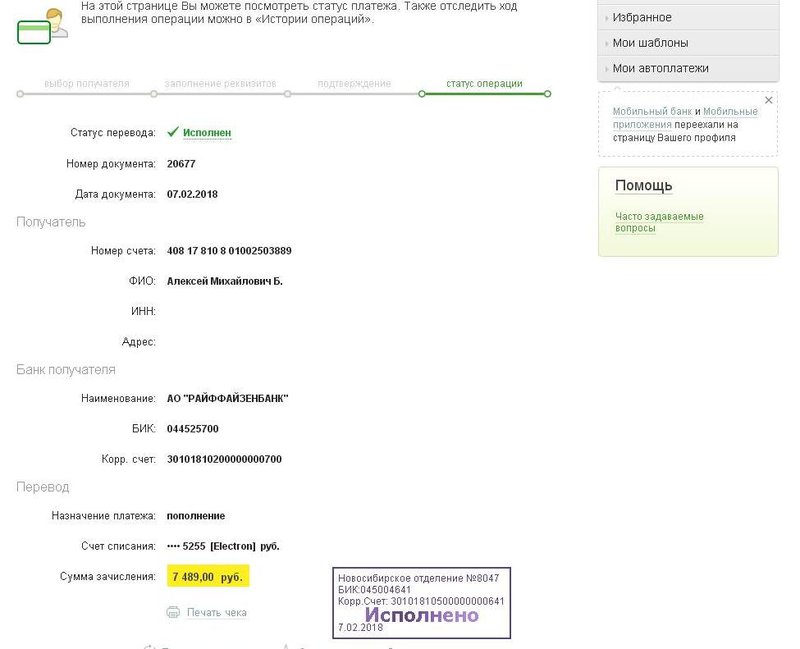

Как информируют при поступлении денег на счет

Когда платежное получение приобретает статус «Исполнено», вернуть деньги по инициативе отправителя нельзя. Средства, переведенные через банки, зачисляются на счета получателей до 3-х рабочих дней.

Средства, переведенные через банки, зачисляются на счета получателей до 3-х рабочих дней.

О том зачислены средства получателю или нет, может проинформировать только владелец счета.

Банк получателя не имеет права давать такую информацию никому кроме самого лица, которому открыт данный счет. Поэтому бессмысленно звонить в банк контрагента и пытаться получить ответ на вопрос дошли деньги или нет.

Если, по утверждению получателя, деньги так и не поступили на его расчетный счет можно заказать банковское расследование. Для этого отправителю средств потребуется обратиться в свой обслуживающий банк и указать номер документа, дату операции и сумму «потерянной» платежки. Здесь же понадобится подать заявление на розыск банковского перевода.

Пока не истекли 3 дня с даты отправки средств заказывать поиск бессмысленно. Иногда бывает и так, что спустя отведенное время деньги «самостоятельно» возвращаются отправителю. Это происходит при обнаружении ошибок в данных клиента-получателя или реквизитах банка-получателя.

Внутрибанковские переводы

Переводы средств между разными филиалами одного банка происходят в разы быстрее, чем межбанковские. Для внутрибанковских переводов не задействуются корсчета. Все операции проходят внутри одного кредитно-финансового учреждения.

Еще быстрее происходит расчет между клиентами, если отправитель и получатель обслуживаются в одном филиале. В этом случае денежные средства списываются напрямую с дебета счета плательщика и зачисляются на кредит счета получателя. Транзакция фиксируется мгновенно, как только специалист банка вводит в систему платежное поручение или подтверждает операцию, проведенную в Банк-Клиенте, интернет-банке или мобильном приложении.

Межгосударственные банковские переводы

Для проведения международных банковских переводов создана система SWIFT и другие подобные ей способы передачи данных. По сути, СВИФТ не переводит деньги, а только передает информацию об операции. В системе поддерживается один из типов сообщений МТ103, который позволяет одному банковскому учреждению давать распоряжение другому на перечисление денег между счетами клиентов этих банков. При этом сама система контролирует действия всех банков-участников перевода, чтобы средства были списаны и зачислены быстро и безопасно.

При этом сама система контролирует действия всех банков-участников перевода, чтобы средства были списаны и зачислены быстро и безопасно.

Не все транзакции межгосударственного перечисления проходят по прямому пути. Гораздо чаще у международного перевода длинная цепочка переходов между банками, у которых открыты взаимные корреспондентские счета. Чем больше банков-участников перевода средств, тем дороже обходится банковский перевод отправителю.

Процедура перечисления международного банковского перевода выглядит так:

- списание суммы с баланса отправителя;

- зачисление на корсчет банка-отправителя;

- перевод между корсчетами банков-посредников;

- зачисление на корсчет банка-получателя;

- зачисление на счет получателя.

Такая пересылка между банками в разных государствах длиться до 7-ми банковских дней. Систему СВИФТ переводом используют и для внутригосударственных переводов. С ее помощью проходят расчеты как между контрагентами юридическими лицами, так и между физическими.

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Комментарии: 0

Перевод между своими счетами и картами в Сбербанк Онлайн, с мобильного через СМС

Многие пользователи личного кабинета Сбербанк Онлайн, да и в целом практически все клиенты банка очень часто задаются вопросами переводов денежных средств. Тема достаточно большая и требует определенной сегментации, чтобы каждый смог найти ответ на свой конкретный вопрос. Данный обзор мы хотим посвятить движению средств между своими картами. Мы подробно ответим на то, как это правильно делать, используя личный кабинет.

Содержание обзора:

Условия данной темы

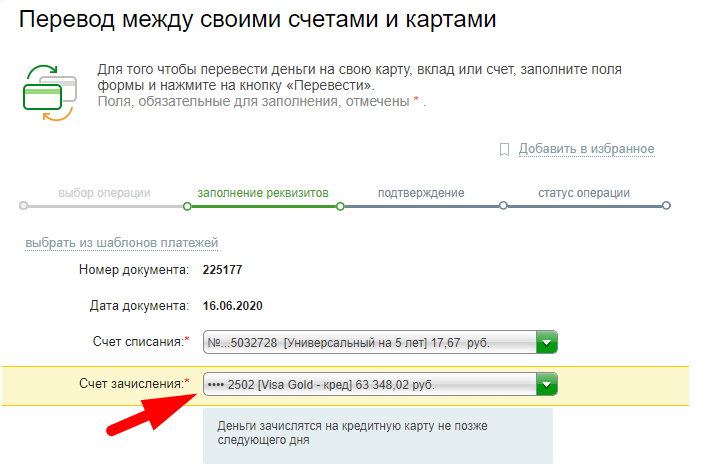

Итак, у вас есть несколько карт и вы хотите произвести перевод с одной карты на другую. Обратите внимание на то, что в данной теме речь идет о двух картах Сбербанка. Мы расскажем о переводе денег в одном личном кабинете Сбербанк Онлайн, то есть две эти карты оформлены на одно лицо.

Сразу хочется сообщить о том, что комиссия за перевод между своими картами в Сбербанк Онлайн не взимается.

Как перевести деньги с одной карты на другую через Сбербанк Онлайн

Вход в Личный кабинет

Для начала пройдите авторизацию в личном кабинете Сбербанк Онлайн. О том, как это сделать мы подробно рассказали в разделе Личный кабинет Сбербанк Онлайн.

Меню «Переводы и платежи»

Когда вы войдете в систему, обратите внимание на главное меню. Вторым пунктом будет раздел «Переводы и платежи». Именно он вам и нужен, нажмите на него.

Нажмите в меню на «Переводы и платежи»

Раздел «Перевод между своими счетами и картами»

Когда страница загрузится, вашему вниманию будут представлены широкие возможности по переводам денежных средств. Кстати, система делит все операции на основные и второстепенные. Основные и они же часто используемые идут вначале страницы. Дополнительные – это «Оплата покупок и услуг» в вашем городе. Они идут после поисковой строки.

Они идут после поисковой строки.

Итак, согласно нашей теме на данной странице вам потребуется выбрать раздел «Перевод между своими счетами и картами». Нажмите на него, чтобы перейти к специальной форме для заполнения.

Выберите операцию «Перевод между своими счетами и картами»

Заполнения формы для перевода денег между своими картами (заполнение реквизитов)

Форма для перевода денег между своими картами в Сбербанк Онлайн состоит из пяти полей. Два из них, «Номер документа» и «Дата документа» заполняются автоматически системой, а остальные три вам придется заполнить самостоятельно.

- А именно укажите «Счет списания». То есть выберите карту, с которой вы хотите перевести деньги. В качестве «Счета списания» может быть также вклад, открытый в вашем личном кабинете. Обратите внимание, что в условиях данного вклада должно быть предусмотрено частичное снятие денежных средств.

- Далее укажите «Счет зачисления». Выберите карту, на которую требуется перевести денежные средства.

- В последнем поле укажите сумму, которую следует перевести с карты на карту.

Заполнения формы для перевода денег между своими картами (заполнение реквизитов)

Если вы заполнили форму, то перед совершение операции проверьте правильность заполнения всех пунктов. Если все хорошо, то нажмите «Перевести».

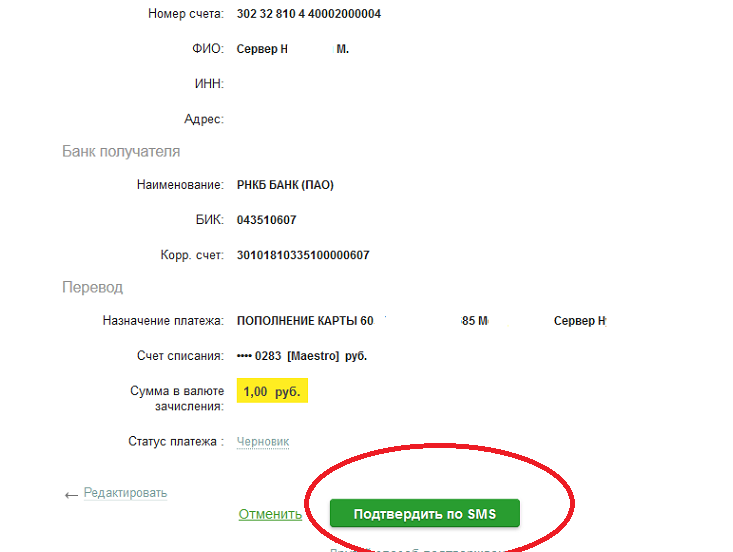

Подтверждение операции

После нажатия на кнопку «Перевести» система перекинет вас на страницу подтверждения действия. Если вы согласны со всеми условиями нажмите «Подтвердить».

Внимательно проверьте реквизиты платежа и нажмите на кнопку «Подтвердить»

Статус операции

После подтверждения система осуществит перевод денежных средств согласно условиям заполненной формы.

Операция успешно проведена

Обратите внимание, что при переводе с одного своего счета на другой подтверждение действия с помощью пароля присланного в SMS не требуется. Система сразу переведет деньги и пришлет уведомление о проведенной финансовой операции по SMS.

Перевод между своими картами по СМС с помощью мобильного телефона

Вы можете осуществить перевод денежных средств между своими картами при помощи мобильного телефона и специальной команды. Но номер 900 сформируйте такое сообщение:

ПЕРЕВОД 1234 5678 910

- 1234 — последние цифры карты с которой вы планируете осуществить перевод.

- 5678 — последние цифры карты на которую вы планируете осуществить перевод.

- 910 — сумма которую вы хотите перевести.

Если у вас остались вопросы по поводу перевода денег между своими картами от Сбербанка, пишите в комментариях данного раздела. Мы по возможности отвечаем на все вопросы в максимально короткий срок.

Как перевести деньги с одного банковского счета на другой

finder.com войти в системуПоиск

Поиск

- Коронавирус

- Деньги

- Страхование

- Интернет + Мобильный

- Покупки

- Бизнес

- Калькуляторы

- Новости

- регистр

- Мой аккаунт

- Кредитные карты

- Сравните кредитные карты

- Коронавирус и кредитные карты

- Лучшие открытки 2020 года

- Карты переноса верхнего баланса

- Лучшие карты 0% годовых

- Лучшие карты без ежегодного сбора

- Лучшие награды

- Лучшие кэшбэк-карты

- Лучшие туристические карты

- Карты лучших авиакомпаний

- Лучшие визитки

- Лучшие защищенные карты

Card Finder: получите персональную рекомендацию по карте с помощью этого бесплатного инструмента

Пройти тест - Кредиты

- Персональные ссуды

- Бизнес кредиты

- Краткосрочные займы

- Кредиты в рассрочку

- Консолидировать долг

- Беззалоговые займы

- Студенческие кредиты

- Автокредиты

Найдите лучшее предложение личного кредита

Посмотреть лучшие кредиты - Банковское дело

- Лучшая экономия 2020 года

- Лучшие ставки CD в 2020 году

- Лучшие бонусы и акции

- Обзор банковского дела

- Сберегательные счета

- Проверка учетных записей

- Цифровой банкинг

- Дебетовые карты

- Карты предоплаты

Как отправить деньги за границу с банковского счета

искатель. com

войти в систему

com

войти в систему Поиск

Поиск

- Коронавирус

- Деньги

- Страхование

- Интернет + Мобильный

- Покупки

- Бизнес

- Калькуляторы

- Новости

- регистр

- Мой аккаунт

- Кредитные карты

- Сравните кредитные карты

- Коронавирус и кредитные карты

- Лучшие открытки 2020 года

- Карты переноса верхнего баланса

- Лучшие карты 0% годовых

- Лучшие карты без ежегодного сбора

Перевести средства через InstaPay | БПИ

- Дом

- Банка

Исследуйте банк

Типы счетов

- Сберегательные счета

- Проверка учетных записей

- Срочные депозитные счета

- Счета для зарубежных филиппинцев

Услуги

- Иностранная валюта

- Перевод средств

- Перевод средств в другие банки

- Оплачивать счета и многое другое

- Отправить деньги за границу

- Отправить деньги партнеру по выплате

- Перевод на Филиппины

- Заимствовать

Узнать больше

Виды кредитных продуктов

- Авто кредит

- Кредит на дом

- Персональный кредит

- Заем Ка-Негосио

- Открытки

Исследуйте карты

Типы карт

- Кредитные карты

- Дебетовые карты

- Банка

Исследуйте банк

Как избежать переплаты в 2020 году

Возможно, вы новый владелец бизнеса, который впервые задумывается о том, чтобы принимать платежи по кредитной карте. Или вы можете быть опытным в обработке кредитных карт, стремясь снизить текущие ставки. В любом случае, вам нужно более глубокое понимание всех тонкостей процесса обработки, чтобы недобросовестные продавцы не обманули вас.

Или вы можете быть опытным в обработке кредитных карт, стремясь снизить текущие ставки. В любом случае, вам нужно более глубокое понимание всех тонкостей процесса обработки, чтобы недобросовестные продавцы не обманули вас.

Это статья для вас.

Однако вам нужно выделить время. Статья длинная, но если вы будете ее придерживаться, мы обещаем, что вы лучше поймете, как работает сложный мир обработки кредитных карт продавца. Вы также поймете, как защитить себя, когда начнете искать обработчика кредитной карты.

Мы предоставим вам некоторые средние тарифы для продавцов кредитных карт, которые следует учитывать при поиске обработчиков кредитных карт, которые могут подойти для вашего бизнеса. Мы также объясним, почему эти средние ставки, вероятно, не работают из-за лабиринтных бизнес-моделей, которые используют эти процессоры. Мы поможем вам определить, какая бизнес-модель лучше всего подходит для вашего бизнеса.

Эта статья содержит множество ссылок на другие статьи на нашем веб-сайте, поэтому, если вы хотите, вы можете глубже погрузиться в ответы на свои конкретные вопросы. Если вы визуально обучаетесь, ознакомьтесь с нашей инфографической статьей о комиссиях за обработку кредитных карт.

Если вы визуально обучаетесь, ознакомьтесь с нашей инфографической статьей о комиссиях за обработку кредитных карт.

Давайте начнем.

Что такое комиссия продавца кредитной карты?

Когда вы принимаете кредитные карты в качестве оплаты, с вас всегда взимается комиссия за обработку. Это то, что мы обычно имеем в виду, когда говорим «комиссия продавца кредитной карты», хотя иногда ее называют «ставкой дисконтирования». Комиссия устанавливается поставщиком вашего торгового счета, хотя ряд разных организаций зарабатывают деньги на каждой транзакции, которую вы обрабатываете.Как правило, эта комиссия представляет собой сочетание трех факторов: комиссии за обмен, комиссию за оценку (или обслуживание) и наценку платежной системы. Мы немного разберемся, что каждый из этих факторов означает для вашего бизнеса.

В то время как ваша платежная система является стороной, которая устанавливает комиссию продавца, эмитент карты и сеть карт играют ведущую роль в определении комиссий, которые в конечном итоге взимаются с транзакций, которые вы обрабатываете.

Какова средняя комиссия за обработку кредитной карты для малого бизнеса?

Все мы знаем, что иметь в виду среднее число очень полезно при сравнении ставок дисконтирования.Однако не существует единого окончательного набора общепринятых статистических данных, показывающих средние затраты четырех основных сетей кредитных карт. Вот почему мы создали таблицу, в которой показаны оценки средних затрат четырех крупных карточных сетей из трех разных источников: Payment Depot, Fool.com и Square.

| Платежное депо | Fool.com | Квадрат | |

|---|---|---|---|

| Виза: | от 1,43% до 2,4% | 1.29% + 0,05 доллара США до 2,54% + 0,10 доллара США | 1,43% -2,4% |

| Mastercard: | от 1,55% до 2,6% | 1,29% + 0,05 доллара США до 2,64% + 0,10 доллара США | 1,55% -2,6% |

| Откройте для себя: | от 1,56% до 2,3% | 1,53% + 0,05 доллара США до 2,53% + 0,10 доллара США | 1,56% -2,3% |

| American Express: | от 2,5% до 3,5% | 1,58% + 0,10 доллара США до 3,3% + 0,10 доллара США | 2. 5% -3,5% 5% -3,5% |

Кроме того, Payment Depot подсчитала, что в совокупности средние затраты на обработку кредитной карты составляют:

- От 1,5% до 2,9% для карт, перенесенных / пропущенных

- 3,5% за вводимые транзакции

Имейте в виду, что эти цифры являются приблизительными. Фактические комиссии зависят от многих факторов, в том числе от типа транзакции, которую вы обрабатываете чаще всего (лично или через Интернет), от вашего конкретного типа бизнеса (средний риск илис высоким риском) и размером вашей средней транзакции. Как только вы поймете, как эти факторы могут повлиять на ваши ставки, у вас будет гораздо больше возможностей оценить уместность цитаты, чем просто сравнивая ее с простым «средним».

Все, что вам нужно знать о комиссиях за торговый счет

Индустрия кредитных карт несколько устарела и не имеет конкуренции. Таким образом, все вышестоящие стараются переложить свои затраты на потом, и обычно — из-за указанного отсутствия конкуренции — им это сходит с рук. Лучший способ увидеть, куда добавляются эти восходящие затраты, — это понять, как работает транзакция по платежной карте. Таким образом, вы можете увидеть, где может взиматься плата за конкретную транзакцию.

Лучший способ увидеть, куда добавляются эти восходящие затраты, — это понять, как работает транзакция по платежной карте. Таким образом, вы можете увидеть, где может взиматься плата за конкретную транзакцию.

Когда обработчик кредитной карты назначает вам цену, вы обычно видите процент и фиксированную комиссию. Давайте начнем с , почему с вас выставляют такую оплату.

Почему продавцы платят процентную ставку и фиксированную комиссию

Как только вы начнете принимать платежи по кредитной карте, первое, что вы можете заметить, это то, что с вас взимается несколько необычный способ: Ваши затраты на обработку платежной карты составляют комбинированный процент плюс фиксированная плата .Для этого есть причина, и она связана с фиксированными бизнес-затратами (например, оборудованием) поставщиков услуг верхнего уровня и финансовыми рисками.

Для обработки транзакции в современной индустрии кредитных карт используется большое количество компьютерных технологий, которые все соединены в частную компьютерную сеть. У каждого игрока в отрасли есть расходы на содержание своей части этой сети, включая оплату оборудования, программного обеспечения и сетевого подключения. Поскольку эта стоимость обслуживания является постоянной, вышестоящие провайдеры передают ее вам в качестве фиксированной платы за доступ / использование.

У каждого игрока в отрасли есть расходы на содержание своей части этой сети, включая оплату оборудования, программного обеспечения и сетевого подключения. Поскольку эта стоимость обслуживания является постоянной, вышестоящие провайдеры передают ее вам в качестве фиксированной платы за доступ / использование.

Помимо компьютерной сети, каждый платеж по карте связан с финансовым аспектом. Кредитная карта на самом деле представляет собой мини-ссуду, которую банк предоставляет держателю кредитной карты , поэтому существует постоянный риск того, что банк не получит возврат. Даже транзакции по дебетовым картам связаны с небольшим финансовым риском в виде овердрафта на банковском счете. Легко понять, что банк съест больше убытков, если кто-то не выплатит ссуду за компьютер за 1500 долларов, чем за 15-долларовый бранч. Вот почему банки хотят больше денег, чтобы нести риск больших потерь.Для этого риск выражается в процентах от общей суммы покупки.

Таким образом, за каждую транзакцию по платежной карте продавец платит:

Плата за обработку = плата за финансовый риск + фиксированные затраты на бизнес (например, компьютерную сеть)

Формула имеет смысл, поскольку в ней учитываются как постоянные, так и переменные затраты, связанные с использованием платежной карты. (Обратите внимание, что есть некоторые бизнес-модели обработки платежей, которые основаны только на процентах.Процентная ставка, как правило, ближе к верхнему пределу нормы, и расходы, связанные с технологиями, обычно объединяются в процентные расходы.)

(Обратите внимание, что есть некоторые бизнес-модели обработки платежей, которые основаны только на процентах.Процентная ставка, как правило, ближе к верхнему пределу нормы, и расходы, связанные с технологиями, обычно объединяются в процентные расходы.)

Теперь давайте посмотрим, кто и что взимает.

Знайте стороны, участвующие в обработке платежей

Чтобы понять комиссию за обработку, взимаемую продавцом, вам также необходимо знать стороны, участвующие в отрасли. Давайте обсудим финансовых «посредников» между покупателем и продавцом. В их числе:

- Ассоциации кредитных карт: Это компании, которые создают кредитные карты, такие как Visa, Mastercard и American Express.Часто называемые сетями кредитных карт , они устанавливают все правила, определяя справедливую скорость обработки данных для каждой отрасли, поддерживают безопасность и шифрование аппаратного и программного обеспечения, как и когда размещать рекламу для потребителей и т.

Д.

Д. - Банки-эмитенты кредитных карт: Это финансовые учреждения, такие как Chase, Citi и Wells Fargo, которые выдают кредитные карты потребителям. Некоторые карточные ассоциации, такие как Discover и American Express, также берут на себя роль банка-эмитента, разрабатывая и выпуская свои собственные карты.Банки-эмитенты — это те, которые оценивают кредитоспособность потребителя, прежде чем принять решение о выпуске карты для потребителя. Подробнее читайте в нашей статье о банках-эмитентах.

- Эквайеры кредитных карт: Они также известны как банки-эквайеры, хотя не все они должны быть банками в традиционном смысле; они могут быть финансовыми учреждениями с характеристиками банка. Они открывают торговца с торговым счетом, специализированным банковским счетом, используемым исключительно для приема платежей по картам от банков-эмитентов.Часто набор предварительно утвержденных организаций, таких как обработчик кредитных карт, также может получать средства из учетной записи.

Эквайеры действуют как посредники, связываясь с банками-эмитентами, ассоциациями кредитных карт и обработчиками кредитных карт и получая от них деньги. Если вы хотите узнать больше, у нас есть подробная статья об эквайерах.

Эквайеры действуют как посредники, связываясь с банками-эмитентами, ассоциациями кредитных карт и обработчиками кредитных карт и получая от них деньги. Если вы хотите узнать больше, у нас есть подробная статья об эквайерах. - Обработчики кредитных карт: Это универсальные компании, с которыми торговец имеет дело, чтобы настроить процессинг платежных карт. Вы можете работать с ними напрямую или с одним из их торговых посредников.Процессоры настраивают обработку платежей за вас, помогая вам получить торговый счет и убедившись, что у вас есть необходимое оборудование и программное обеспечение для приема платежных карт. Иногда эквайер и переработчик являются одной и той же компанией, но продавец имеет дело только с процессорной частью бизнеса (что означает, что вы не сможете договориться о снижении оптовых расходов эквайерной стороны). Обработчики часто заключают контракты с другими поставщиками услуг и объединяют эти услуги в один счет. Например, если вы настроили процессор (обычно за дополнительную плату), вы можете получить платежный шлюз для приема онлайн-платежей, электронное хранилище для хранения информации о платежной карте вашего клиента, чтобы постоянные клиенты могли быстрее оформлять заказ, аппаратное обеспечение и программное обеспечение, позволяющее принимать платежные карты с помощью мобильных устройств, а также аналогичные услуги с добавленной стоимостью.

- Платежные шлюзы: Это специальные порталы, которые направляют транзакции эквайеру, обычно в случае корзины покупок в Интернете. Процессоры обычно включают в себя какой-то шлюз, поэтому вам, возможно, не придется искать его отдельно для вашего бизнеса.

Теперь, когда мы ознакомились со всеми основными организациями, участвующими в транзакциях с платежными картами, давайте посмотрим, что происходит, когда транзакция происходит.

Follow The Money: поток платежных операций по кредитной карте

Процесс транзакции начинается с того, что клиент использует кредитную или дебетовую карту, лично или через Интернет.

- Авторизация: После того, как информация о карте считывается в автомат для кредитных карт или вручную вводится в шлюз, она отправляется через Интернет на ваш процессор для следующего шага. Ваш процессор действует как гаишник и отправляет информацию о карте в соответствующую сеть карт (например, Visa, Mastercard, Discover и т.

Д.) С запросом для обработки. Затем сеть карт пересылает запрос на обработку банку-эмитенту карты, и банк проверяет, достаточно ли у держателя карты кредита для покрытия покупки.Если имеется достаточно кредитов и карта зарегистрирована как действительная, покупка утверждается, и сообщение об одобрении отправляется обратно продавцу. Все это делается в электронном виде за считанные секунды.

Д.) С запросом для обработки. Затем сеть карт пересылает запрос на обработку банку-эмитенту карты, и банк проверяет, достаточно ли у держателя карты кредита для покрытия покупки.Если имеется достаточно кредитов и карта зарегистрирована как действительная, покупка утверждается, и сообщение об одобрении отправляется обратно продавцу. Все это делается в электронном виде за считанные секунды. - Подача: Транзакция между продавцом и потребителем происходит (т. Е. Происходит обмен товарами или услугами), и продавец отправляет авторизованную транзакцию для оплаты. Подача может происходить немедленно или задерживаться в пакете где-то в процессе, а затем отправляться в конце дня или после выходных.Отправка сначала отправляется процессору, который, как и раньше, перенаправляет запрос в соответствующую сеть карт. Затем сеть отправляет заявку в банк-эмитент. Банк-эмитент выплачивает указанную сумму.

- Расчет: Выплата из банка-эмитента осуществляется стандартными методами межбанковских денежных переводов до тех пор, пока деньги не поступят на торговый счет.

Карточная сеть, процессор и банк (-ы) берут на себя часть комиссии за транзакцию. На этом этапе продавец может снять деньги со счета.Если ваш процессор является сторонним процессором (также известным как поставщик платежных услуг), этот шаг немного отличается, но в конце концов продавец получает деньги.

Карточная сеть, процессор и банк (-ы) берут на себя часть комиссии за транзакцию. На этом этапе продавец может снять деньги со счета.Если ваш процессор является сторонним процессором (также известным как поставщик платежных услуг), этот шаг немного отличается, но в конце концов продавец получает деньги. - Споры: Иногда платеж с платежной карты отменяется через несколько дней или месяцев после процесса, описанного выше. Может случиться так, что товар был дефектным или платеж с карты был списан с использованием мошенничества / без разрешения. В любом случае владелец карты требует снятия списания. Продавец может либо согласиться на возмещение, либо вступить в процесс спора, чтобы доказать, что платеж не был мошенническим.Для разрешения спора между банками должны быть выделены дополнительные ресурсы, поэтому могут возникнуть дополнительные расходы.

Часто задаваемые вопросы | Первый банк Содружества

Если у вас есть вопросы, у нас есть ответы. Наша команда всегда находится на расстоянии телефонного звонка, но мы также ведем список часто задаваемых вопросов, которые мы получаем от наших клиентов.

Наша команда всегда находится на расстоянии телефонного звонка, но мы также ведем список часто задаваемых вопросов, которые мы получаем от наших клиентов.

Адреса и обслуживание клиентов

Как узнать часы работы моего отделения?

Воспользуйтесь нашим инструментом поиска банкоматов / отделений.Вы можете найти офисы и банкоматы рядом с вами.

Как мне с вами связаться, если мой филиал закрыт?

Наша команда Центра взаимодействия доступна по телефону 800-711-BANK (2265) с понедельника по пятницу с 7:00 до 21:00. и по выходным с 8:00 до 17:00. У нас также есть услуги TTY / TDD для людей с нарушениями речи и слуха по телефону 877-816-1801.

Как мне изменить свой адрес?

Чтобы изменить свой адрес, позвоните нам по телефону 800-711-BANK (2265) или посетите любой из наших общественных офисов.

Могу ли я получить иностранную валюту?

Мы определенно можем помочь вам в этом в любом из наших общественных офисов. Просто свяжитесь с нами заблаговременно до поездки, чтобы убедиться, что все готово.

Просто свяжитесь с нами заблаговременно до поездки, чтобы убедиться, что все готово.

Вопросы по аккаунту

Куда мне отправить платеж по кредиту по почте?

Все платежи по кредиту от First Commonwealth Bank следует отправлять по почте:

First Commonwealth Bank, обработка платежей

PO Box 537

Indiana, PA 15701

Почему на моем сберегательном счете взимается комиссия за превышение транзакции?

являются частью федерального постановления, которое ограничивает количество «удобных» снятия средств или переводов, которые вы можете сделать на один из своих счетов или третьему лицу за цикл выписки.Это постановление было сделано, чтобы побудить клиентов использовать сберегательные счета для увеличения сбережений, а не использовать их в качестве транзакционного счета (для этого лучше подходят текущие счета).

Что такое плата за бездействие?

Неактивность — это когда на счету нет депозитов или снятия средств в течение одного года. Плата за бездействие взимается только со счетов Hometown Checking, Business Checking, Elite Business Checking, Business Sweep и Elite Business Sweep.

Плата за бездействие взимается только со счетов Hometown Checking, Business Checking, Elite Business Checking, Business Sweep и Elite Business Sweep.

Как настроить стоп-платеж?

Есть три простых способа настроить стоп-платеж.Посетите нас лично в любом из наших общественных офисов, позвоните нам по телефону 800-711-BANK (2265) или воспользуйтесь онлайн-банкингом. После того, как вы вошли в систему онлайн-банкинга, перейдите на страницу транзакции учетной записи для учетной записи, для которой вам нужно разместить остановку платежа. Появится дополнительная вкладка с опцией остановки платежа.

Как я могу сбросить PIN-код дебетовой карты?

Если вы знаете свой текущий PIN-код и вам просто нужно его изменить, вы можете сделать это в любом из наших банкоматов. Если вы забыли свой PIN-код (не беспокойтесь, это случается), просто позвоните нам по телефону 800-711-BANK (2265) и запросите почтовую рассылку с PIN-кодом.

Как получить денежный перевод или кассовый чек?

Это легко — просто посетите любой из наших общественных офисов, и мы будем рады помочь.

Как я могу закрыть свою учетную запись?

Помимо грусти по поводу вашего ухода, чтобы закрыть счет, вам просто нужно позвонить нам по телефону 800-711-BANK (2265) или посетить любой из наших общественных офисов.

Мне нужен студенческий заем. Вы можете помочь?

У нас есть варианты помочь в оплате образования, о которых мы хотели бы поговорить.Позвоните нам по телефону 800-711-BANK (2265) или посетите любой из наших общественных офисов.

Интернет- и мобильный банк

У меня проблемы с регистрацией в онлайн-банке. В нем говорится, что у меня уже есть учетная запись или что моя информация неверна.

Возможно, у вас уже есть профиль в нашей системе онлайн-банкинга. Убедитесь, что номер вашего счета указан правильно, и если у вас все еще возникают проблемы, просто позвоните нам.

Мне не удается сбросить пароль.

У нас есть опция «Забыли пароль», но если у вас возникли проблемы с правильным ответом на вопросы, мы можем помочь! Позвоните нам по телефону 800-711-БАНК (2265).

Почему мне нужно сбросить контрольные вопросы?

Для этого есть несколько причин, но самая важная заключается в том, что, регулярно сбрасывая контрольные вопросы, вы предотвращаете легкое получение вашей информации вредоносными программами, которые могут собирать нажатия клавиш.

Почему я вижу другой защищенный образ при попытке входа в систему?

Раньше вы видели цветок, а теперь видите собаку? Вероятно, это потому, что вы неправильно ввели свое имя пользователя.Просто попробуйте еще раз или, если вы не знаете свое имя пользователя, позвоните нам по телефону 800-711-BANK (2265).

Моя учетная запись заблокирована. Помогите.

Это может быть связано с неправильным вводом имени пользователя или пароля слишком много раз. Попробуйте использовать ссылку «Забыли пароль», которая появляется после того, как вы введете свое имя пользователя.

Как включить Touch ID в моем приложении?

Есть опция на экране входа в систему, или вы можете войти в систему, открыть раскрывающееся меню слева и выбрать «Настройки». «Ищите Touch ID.

«Ищите Touch ID.

Что означает, когда я вижу «Vertex Teller Debit» в моей истории транзакций?

Это указывает на транзакцию, которую вы совершили без рецепта в одном из наших общественных офисов.

Как мне подписаться на eStatements?

Войдите в интернет-банк, выберите вкладку «eNotices» и следуйте инструкциям, чтобы начать работу. Это включает в себя ввод некоторой информации и согласие с нашим соглашением об электронной подписке.

Как настроить внешний перевод?

После входа в систему онлайн-банкинга выберите вкладку «Внешние переводы», добавьте учетную запись, а затем подтвердите учетную запись, что будет сделано, когда мы сделаем два небольших депозита на этот счет.

Как мне запланировать платеж?

На странице платежей справа от получателей вы увидите список сумм и дат, подлежащих выплате. У даты есть вариант календаря, и она автоматически появляется при нажатии на поле «Дата платежа». В мобильном телефоне просто нажмите значок + на странице «Оплата счетов».

В мобильном телефоне просто нажмите значок + на странице «Оплата счетов».

Могу ли я удалить получателя платежа?

Да, как только вы войдете в систему, выберите получателя, которого хотите удалить, щелкнув его имя.Вы перейдете на страницу сведений о получателе платежа и справа от его имени найдите «Изменить получателя». Это дает вам возможность удалить. Вы также можете изменить имя Получателя на какое-нибудь забавное, например, «Бести» или «Друг».

Как остановить регулярный платеж?

Выберите получателя платежа, затем на следующем экране выберите «Редактировать повторяющийся». Оттуда вы увидите несколько вариантов редактирования платежа — выберите «Редактировать всю серию». Вы попадете на страницу, где внизу вы можете выбрать «Я хочу остановить этот платеж.«

Мой сохраненный пароль в интернет-банке не обновляется.

Есть несколько простых шагов, чтобы обновить сохраненный пароль. Отключите «Предложение сохранить пароль» и «Функция автоматического входа». Очистите файлы cookie, пароли и другие данные для входа, историю, сохраненные файлы и кеш. Закройте все браузеры и попробуйте еще раз. Если проблема не исчезнет, свяжитесь с нами по телефону 1-800-711-BANK (2265).

Очистите файлы cookie, пароли и другие данные для входа, историю, сохраненные файлы и кеш. Закройте все браузеры и попробуйте еще раз. Если проблема не исчезнет, свяжитесь с нами по телефону 1-800-711-BANK (2265).

& nps;

Защита от овердрафта

Что такое защита от овердрафта?

План защиты от овердрафта(OD Protection) обеспечивает безопасный и недорогой способ защиты от случайного овердрафта, и он ничего не стоит вам, пока вы не воспользуетесь услугой.Он позволяет связать ваш текущий счет в First Commonwealth Bank с другим счетом, и если вы перерасчитываете свой чек, точная сумма переводится с вашего связанного счета для покрытия транзакции (транзакций) 1 . Может взиматься комиссия за перевод.

Как мне контролировать или настраивать параметры овердрафта?

Мы предлагаем несколько инструментов, которые помогут вам управлять своими счетами и контролировать их:

- Интернет-банкинг и мобильный банкинг 2 обеспечивают круглосуточный доступ к вашим счетам, включая просмотр незавершенных и опубликованных транзакций.

Вы также можете:

Вы также можете: - Переводите средства между своими счетами в несколько простых кликов

- Настройте оповещения, которые можно отправлять по электронной почте или в текстовом сообщении, чтобы помочь управлять своими деньгами.

- Наш Центр взаимодействия предоставляет вам доступ к вашим счетам по телефону 1-800-711-BANK (2265).

Какие счета имеют право на защиту от овердрафта?

Проверка нашего родного города, проверка родного города + проверка интересов и проверка родного города

Неподдерживаемый браузер — Standard Chartered HK

форма близко- Дом

- Назад

Ты в Гонконге Рынок:

Добро пожаловать в

Standard Chartered

Гонконг Easy Banking Юаней Премиум-банкинг Бизнес-банкинг Приоритетное банковское дело Коммерческий банкинг Личный банк Корпоративный банкинг

Не указываются они в том случае, если в платежке не выделены соответствующие разделы;

Не указываются они в том случае, если в платежке не выделены соответствующие разделы;

Это могут быть платежи за коммунальные услуги, выполненные работы по монтажу оборудования, ремонт высокотехнологичной техники, доставка товара;

Это могут быть платежи за коммунальные услуги, выполненные работы по монтажу оборудования, ремонт высокотехнологичной техники, доставка товара; Если вы с утра отправите перевод, после обеда деньги зачислят.

Если вы с утра отправите перевод, после обеда деньги зачислят.

Посредством транзитного счета деньги попадают на корсчет в Центробанк России, где банковский перевод подлежит проверке на соответствие действующему законодательству РФ. Если все данные верны, то средства зачисляют на транзитный счет банка YYY. Банк-получатель YYY проверяет наличие вписанного в платежке номера расчетного счета и имени клиента в своей базе данных.

Посредством транзитного счета деньги попадают на корсчет в Центробанк России, где банковский перевод подлежит проверке на соответствие действующему законодательству РФ. Если все данные верны, то средства зачисляют на транзитный счет банка YYY. Банк-получатель YYY проверяет наличие вписанного в платежке номера расчетного счета и имени клиента в своей базе данных.

Д.

Д. Эквайеры действуют как посредники, связываясь с банками-эмитентами, ассоциациями кредитных карт и обработчиками кредитных карт и получая от них деньги. Если вы хотите узнать больше, у нас есть подробная статья об эквайерах.

Эквайеры действуют как посредники, связываясь с банками-эмитентами, ассоциациями кредитных карт и обработчиками кредитных карт и получая от них деньги. Если вы хотите узнать больше, у нас есть подробная статья об эквайерах.

Д.) С запросом для обработки. Затем сеть карт пересылает запрос на обработку банку-эмитенту карты, и банк проверяет, достаточно ли у держателя карты кредита для покрытия покупки.Если имеется достаточно кредитов и карта зарегистрирована как действительная, покупка утверждается, и сообщение об одобрении отправляется обратно продавцу. Все это делается в электронном виде за считанные секунды.

Д.) С запросом для обработки. Затем сеть карт пересылает запрос на обработку банку-эмитенту карты, и банк проверяет, достаточно ли у держателя карты кредита для покрытия покупки.Если имеется достаточно кредитов и карта зарегистрирована как действительная, покупка утверждается, и сообщение об одобрении отправляется обратно продавцу. Все это делается в электронном виде за считанные секунды. Карточная сеть, процессор и банк (-ы) берут на себя часть комиссии за транзакцию. На этом этапе продавец может снять деньги со счета.Если ваш процессор является сторонним процессором (также известным как поставщик платежных услуг), этот шаг немного отличается, но в конце концов продавец получает деньги.

Карточная сеть, процессор и банк (-ы) берут на себя часть комиссии за транзакцию. На этом этапе продавец может снять деньги со счета.Если ваш процессор является сторонним процессором (также известным как поставщик платежных услуг), этот шаг немного отличается, но в конце концов продавец получает деньги. Вы также можете:

Вы также можете: