- Кредит на развитие бизнеса — 59 кредитов на открытие и развитие малого бизнеса с нуля

- Кредиты для бизнеса для ИП в Москве

- Где получить кредит начинающему предпринимателю?

- Где взять кредит начинающему предпринимателю?

- Сущностные особенности заемного капитала

- Процесс оформления кредита и условия

- Немного о лизинге

- Альтернативные формы финансирования

- Детальные особенности франчайзинга и коммерческого кредита

- Другие варианты кредитования

- Инвестиционное финансирование

- Кредит для начинающих индивидуальных предпринимателей

- Цели для займа

- Условия от Сбербанка России

- [Последний!] 12 самых популярных веб-сайтов, которые предоставляют быстрые ссуды без залога в Нигерии

- [Последняя версия!] 7 лучших мобильных приложений для кредитования онлайн в Нигерии

- Как получить жилищный заем: руководство по жилищному займу для начинающих

- Каков процесс подачи заявки на жилищный кредит?

- Как получить предварительное одобрение ипотеки

- Жилищный кредит Smart Booster

- Общие потребности в жилищном кредите

- Страхование ипотеки кредиторов (LMI)

- Накопление на домашний депозит

- Различные виды жилищного кредита

- 1. Жилищные ссуды для малоимущих (или самозанятых)

- 2. Гарантия жилищного кредита

- 3. Ипотека с высвобождением капитала

- 4. Жилищные ссуды с низким доходом

- 5.Ипотечные ссуды с иностранными доходами

- 6. Жилищный кредит для студентов

- 7. Жилищный кредит для родителей-одиночек

- 8. Переезд ипотечные кредиты

- 9.Сельское жилищное строительство

- Часто задаваемые вопросы

- Руководство по онлайн-банкингу для новичков

Кредит на развитие бизнеса — 59 кредитов на открытие и развитие малого бизнеса с нуля

Взять кредит на развитие малого и среднего бизнеса в банках России

Владельцам малого и среднего бизнеса очень часто необходима финансовая помощь, как на старте предпринимательской деятельности, так и на этапе развития. Многие банки России предлагают взять кредит на развитие бизнеса. Узнать экономически выгодные предложения кредитов на бизнес можно на нашем сайте.

Главные характеристики кредитов на развитие бизнеса

Получение кредита для открытия бизнеса с нуля является максимально сложной процедурой, и требует обеспечения в виде недвижимости, транспортного средства, ценных бумаг, или/и авторитетного поручителя. Для этого предпринимателю необходимо выполнить множество требований и условий, основные из них:

- Составить детальный бизнес-план.

- Предоставить технико-экономическое обоснование проекта.

- Иметь положительную кредитную историю.

- Отсутствие кредитных обязательств в выбранном и других банках России.

- Предоставить справку из налоговой о регистрации предпринимательской деятельности.

- Подтвердить платежеспособность, предоставить залог.

- Предоставить полный пакет документов (он может варьироваться в зависимости от выбранного финансового учреждения).

Предпринимателем, чей бизнес существует более трех месяцев, получить кредит на развитие бизнеса или кредит на инвестиционные цели немного проще. При этом, банк учитывает финансовые показатели компании, качество деловой репутации, положение бизнеса в выбранной отрасли, количество и качество собственной материальной базы. На какие цели может оформляться кредит:

- На развитие существующего бизнеса.

- Для увеличения оборотных средств.

- Кредит на оборудование для бизнеса, сырья и других главных для подержания производственной и предпринимательской деятельности средств.

Как получить кредит под развитие бизнеса?

Получить финансовую помощь можно во многих ведущих банках, таких как ВТБ, Тинькофф, Совкомбанк, Сбербанк, Альфа Банк, Россельхозбанк. Оценив и сравнив условия нескольких кредитных предложений, необходимо подать заявку в выбранную финансовую организацию. Получив положительное решение, необходимо посетить отделение банка с полным перечнем необходимых документов.

Все кредиты в РФ

| Кредит для бизнеса Микро-лайт | от 12.25% годовых | от 116 668 /мес на 36 месяцев | Учредительные документы ИП, ОАО, ООО и др. Без залога Единовременный кредит | Лиц. № 1810 | |

| Инвестиционное кредитование | от 12% годовых | от 116 250 /мес на 36 месяцев | Док-ты по запросу банка ИП, ОАО, ООО и др. Требуется залог Кредит, невозобн. кредитная линия | Лиц. № 3124 | |

| Кредит для бизнеса Лизинг | от 10% годовых | от 112 935 /мес на 36 месяцев | Док-ты по запросу банка ИП, ОАО, ООО и др. Требуется залог Единовременный кредит | Лиц. № 3124 | |

| Еще 1 кредит | |||||

| Кредит для бизнеса Банковская гарантия | от 1.5% годовых | от 99 487 /мес на 36 месяцев | Док-ты по запросу банка ИП, ОАО, ООО и др. Требуется залог Единовременный кредит | Лиц. № 1637 | |

| Кредит для бизнеса На приобретение транспорта, оборудования, недвижимости | от 10.5% годовых | от 113 759 /мес на 36 месяцев | Док-ты по запросу банка ИП, ОАО, ООО и др. Требуется залог Единовременный кредит | Лиц. № 1637 | |

| Кредит для бизнеса Рефинансирование | от 10.5% годовых | от 113 759 /мес на 36 месяцев | Док-ты по запросу банка ИП, ОАО, ООО и др. Требуется залог Единовременный кредит | Лиц. № 1637 | |

| Инвестиционный кредит | от 10.5% годовых | от 113 759 /мес на 36 месяцев | Док-ты по запросу банка ИП, ОАО, ООО и др. Требуется залог Единовременный кредит | Лиц. № 1637 | |

| Еще 3 кредита | |||||

| Кредит на возобновление бизнеса | от 2% годовых | от 100 249 /мес на 36 месяцев | Док-ты по запросу банка ИП, ООО ИП, малый, средний бизнес Без залога | Лиц. № 2209 | |

| Возобновляемая кредитная линия | от 7.9% годовых | от 109 516 /мес на 36 месяцев | Док-ты по запросу банка ИП, ОАО, ООО и др. Требуется залог Возобновляемая кредитная линия | Лиц. № 2209 | |

| Кредит для бизнеса Рефинансирование | от 7.9% годовых | от 109 516 /мес на 36 месяцев | Док-ты по запросу банка ИП, ОАО, ООО и др. Требуется залог Кредит, кредитные линии | Лиц. № 2209 | |

| Кредит для бизнеса Овердрафт | |||||

Где получить кредит начинающему предпринимателю?

Финансирование бизнеса » Где взять кредит на бизнес »

Сделаем обзор возможностей получения кредита начинающим предпринимателем (ИП или создателем своей фирмы).

Что должен знать предприниматель-новичок

Вот несколько фактов, которые стоит уяснить, прежде чем приступать к поискам кредита.

- Банки практически никогда не выдают займы юридическим лицам и тем более ИП, если их «стаж» в бизнесе менее полугода. Если вы только планируете открыть бизнес, то стоит поискать другие способы получения стартового капитала.

- Просто под бизнес-план кредит также практически никогда не дается. Обычно требуется обеспечение (залог) либо поручительство обладающего хорjшим состоянием лица (физического или юридического).

- Помимо банков, есть другие способы получить заем. Хорошая новость: некоторые из них, например, государственные гранты, не требуется возвращать. Плохая новость: обычно условия менее выгодны, чем в банках. для того, чтобы получить деньги на выгодных условиях (или безвозмездно), приходится вложить немало усилий и времени — так что в итоге подобная помощь оказывается не слишком-то выгодной.

Где могут дать кредит начинающему бизнесмену?

А теперь ближе к делу. Где именно, в каких банках и других организациях вас может ждать положительное решение на льготных условиях?

- Банки с государственным участием. Сбербанк, ВТБ, Россельхозбанк (последний особенно актуален для начинающих фермеров и создателей производств, ориентированных на сельское хозяйство). У Сбербанка практически во всех регионах в настоящее время действует программа кредитования для тех, кто хочет создать бизнес — при условии покупки франшизы или использования типового бизнес-плана.

- Небанковские кредитные организации. Это различные кредитные союзы и кооперативы. Кстати, зачастую они формируются при союзах и объединениях молодых предпринимателей.

- Государственные фонды поддержки предпринимателей. Могут предоставлять поручительство, давать займы с низкой процентной ставкой или вообще без нее. Многие не верят в эффективность работы подобных организаций. Возможно, эффективность в самом деле невелика, но в каждом конкретном случае заинтересованный человек вполне может получить помощь.

Все вышесказанное, кстати, отнюдь не означает, что тому, кто решил запустить свой бизнес обязательно стоит пытаться найти что-то из государственной кормушки или другими способами получить льготы, забыв об обычных коммерческих банках.

Повторимся, зачастую усилия, которые приходится тратить на получение помощи, перекрывают ее реальный размер. Поэтому не стоит забывать о простой возможности, которой пользовались очень многие начинающие бизнесмены.

Этот способ — взять потребительский кредит наличными и вместо того, чтобы проесть его или потратить на бытовую технику, вложить в свое дело. ИП ведь остается физическим лицом, ничто не мешает ему получить заем в этом статусе. Вполне рабочий метод, а главное, вы можете получить деньги довольно быстро.

Где взять кредит начинающему предпринимателю?

В современных условиях ритма жизни все больше людей открывают собственное дело или становятся индивидуальными предпринимателями. В основе любой бизнес требует начального капитала. Для хорошего продвижения карьеры недостаточно только идеи или проекта, для этого потребуются средства.

Они, в свою очередь, могут быть собственными и привлеченными. Большинство начинающих деловых людей задумываются о том, как взять кредит начинающему предпринимателю. Чтобы бизнес развивался и был конкурентоспособным, необходимо сформировать начальный капитал, а если его недостаточно, то стоит обратиться за финансовой поддержкой к внебюджетным организациям.

Сущностные особенности заемного капитала

В большинстве случаев собственных средств не хватает, поскольку требуется закупка сырья, материала, товаров и других необходимых элементов для функционирования бизнеса. В таком случае предприниматель может обратиться за помощью к внебюджетным источникам:

- банковский кредит;

- микрофинансовые организации;

- меценаты;

- частные инвесторы;

- франчайзинг;

- лизинг;

- факторинг.

Привлеченные материальные источники в результате входят в состав текущего и основного капитала. Инвестиции или кредитные средства имеют ряд особенностей: их, необходимо будет вернуть в конкретно оговоренный заранее срок и, скорее всего, с определенной прибылью для организации, в которой они были взяты.

Процесс оформления кредита и условия

Кредит для начинающих предпринимателей требуется в большинстве существующих случаев. Если бизнесмен изначально берет заемные средства в организациях, то особенности поступления и возврата будут четко указаны и регламентированы в договоре. По сути, это считается ссудой между экономическими партнерами на взаимовыгодных условиях, в результате чего кредитор получит свои проценты.

Возникновение подобной формы заемных средств произошло еще во времена упадка первобытной общины, затем с развитием системы капитализма появилось ростовщичество, которое имело огромный процент. В узком понимании кредит является ссудным капиталом, который имеет сроки возврата и уплаты процента. Амортизационные фонды могут выступать как данная форма, однако только до момента приобретения новых материальных активов для производственных отношений.

Немного о лизинге

Это форма кредита для начинающих предпринимателей и предназначена она для сдачи в аренду основного фонда или множества с определенными целями и задачами. Есть краткосрочный вариант лизинга, который предназначен для пользования в рамках небольшого периода времени. Финансовый договор этого вида материальной поддержки имеет свои преимущества для обеих сторон. За эксплуатацию ответственность несет исполнитель, но он может приобрести объект в вечное пользование. Достоинствами лизинга являются:

- усовершенствование фондов даже при отсутствии реальных ресурсов;

- оплата производится только за аренду;

- сумма уплаты налога снижается;

- оборудование используется современное.

Наряду с положительными сторонами у рассматриваемого кредита существуют следующие недостатки:

- цена на услуги лизинга завышена;

- правила и штрафы достаточно строгие и сложные.

Помимо этого, начинающий бизнесмен может получить материальные ресурсы из других организаций и источников.

Альтернативные формы финансирования

В данном случае дополнительными видами получения субсидий или инвестирования являются факторинг и франчайзинг. И если первый подойдет для субъектов хозяйствования на любом уровне развития, то второй предоставляется как кредит для начинающих индивидуальных предпринимателей.

Суть первого вида выделения ресурсов заключается в форме посредничества, в которой функционирует не менее трех представителей. Причем в основном факторинг используется на предприятиях с дефицитом оборотных средств с целью увеличения конкурентоспособности и при этом с возможностью для поставщика предоставлять клиентам отсрочки. Расчетные операции могут быть долгосрочными и краткими. Услуги возмещаются комиссионным вознаграждением, которое передается основной факторинговой компании.

Детальные особенности франчайзинга и коммерческого кредита

Если предпринимателю или крупной компании нужны средства для старта бизнеса или для его расширения, но опять же с целью нового начала, то в данной ситуации должен рассматриваться франчайзинг. Эта форма альтернативного финансирования основывается на том, что крупная компания, имеющая имя или являющаяся брендом, выдает исключительные права на сбыт продуктов или проектов под своей торговой маркой. При этом инвестировании фирма получает проценты с прибыли или продажи проекта или продукта. Это сотрудничество способствует не только расширению бизнеса, но даже при минимальных собственных средствах дает возможность добиться успеха.

Коммерческий кредит – форма взаимоотношений между продавцом и покупателем. Заключается он в том, что реализатор товаров или продуктов выдается отсрочку платежей для клиента. При этом каждый должен согласиться с условиями и составить договор.

Другие варианты кредитования

Микрофинансовые организации быстрее помогут с решением вопроса о ресурсах. В таких фирмах не потребуется специфических справок, документов и прочих свидетельств и сведений. Данный способ –идеальный вариант для начинающих или уже конкурентоспособных бизнесменов и предпринимателей. Частные инвестиционные отношения встречаются реже, как правило, для высокотехнологических программ, стартапов. В этой ситуации прибыль получается путем прямой или косвенной продажи научных или технических продуктов. Разработка и реализация происходит быстро и легко. Закупаются материалы, сотрудники работают, прибыль делится. Если человек не занимается техникой или компьютеризированными программами, то частный инвестор не выдаст средства.

Инвестиционное финансирование

Это выдача средств от частных компаний или в виде кредита начинающим предпринимателям на создание собственного бизнеса или реализацию какого-либо проекта. В данном случае этот вариант наиболее часто рассматривается, если необходимы крупные суммы денег, которые не может выдать банк или микрофинансовые организации. Для получения такого рода финансирования наиболее часто требуется бизнес-план или подробная производственная смета, которую нужно детально расписать.

Также этот способ имеет преимущество в виде отсрочки платежей или получения непосредственной прибыли. К примеру, предпринимателю срочно требуется запустить проект, усовершенствовать торговую точку, модернизировать оборудование и тому подобное. Детальный анализ плана позволяет потенциальному инвестору увидеть преимущества или выявить возможную прибыль для себя.

В результате кредитор и предприниматель остаются в выигрыше, ибо первый получит свой процент или рекламу, в зависимости от проекта и плана, второй – большую сумму наличных сразу и возможность действовать незамедлительно. Правда, в данном случае чаще подобные взаимовыгодные отношения создаются на основе уже пройденного сотрудничества между компаниями с устоявшейся репутацией.

Кредит для начинающих индивидуальных предпринимателей

Развитая экономическая ситуация в стране позволяет расширять возможности различных видов деятельности. По сути, требуются огромные собственные ресурсы, чтобы развивать или совершенствовать собственную организацию. Кредит для начинающих предпринимателей на открытие бизнеса на сегодняшний день является актуальным вопросом, ввиду того, что собственного имущества или финансов нет в наличии. Чтобы получить ссуду в банковской системе, не обязательно иметь недвижимое или движимое имущество в качестве залоговой стоимости. Сейчас получить ресурсы можно несколькими способами:

- Овердрафт, покрывающий остаток денежных средств на расчетном счету. Этот вариант используется как пополнение оборотных ресурсов.

- Заем, который используется повсеместно и постоянно. Данный способ подразумевает выдачу материальных активов предпринимателю как физическому лицу на потребительские нужды.

- Полноценное кредитование основано на выдаче ссуд на длительный срок.

Банки могут также выдавать кредиты для начинающих предпринимателей с какой-либо целью.

Цели для займа

Наиболее часто встречаются системы, которые с особой осторожностью выдают средства бизнесменам. Но если есть фактор стабильности, то есть человек работает успешно и конкурентоспособно на протяжении полугода, то вопросов обычно не возникает. Кредит начинающему предпринимателю без залога выдается реже, но ситуацию может исправить поручительство, хотя сегодня наблюдается тенденция, при которой и это условие необязательно. Итак, основные цели для финансирования:

- Потребительский, нецелевой, использующийся на развитие или запуск проекта кредит. Но при этом бизнесмен просит выдать средства как физическому лицу.

- Инвестиции, которые встречаются чаще, ибо без залога и поручительства работает несколько банковских систем.

- На стабилизацию или повышение конкурентоспособности бизнеса. Для этой цели лучше обращаться туда, где имеется расчетный счет. В процессе юристы оценят работу и предложат оптимальные условия и обслуживание.

- Взятие ссуды после того, как она уже была получена. Этот вариант позволяет разбить уже имеющийся заем на несколько или на более длительный срок.

- Кредит начинающим предпринимателям с нулевым отчетом. Если необходимо подобное инвестирование, то лучше обратиться к организациям с четким производственным планом или сметой, при этом она должна отражать существующие реалии в выбранном для работы регионе.

Программ для выдачи ссуд существует огромное множество. Каждый из представленных вариантов будет иметь определенную ставку и возможности.

Кроме указанных выше требований, заемщику могут предъявить определенные условия для выдачи ему ссуды. Почти все банковские учредители и системы установили параметры, по которым предприниматель может получить ссуду. Как правило, бизнесмен должен соответствовать следующим критериям:

- российское гражданство;

- регистрация ИП;

- рамки по возрасту – кандидат должен быть старше 21 года;

- положительная история взятия кредитов, если она была;

- наличие работников.

Как правило, выдача ссуд осуществляется по индивидуальным характеристикам. Размер займа, сроки, варианты произведения платежей устанавливаются на основе определенных факторов.

Условия от Сбербанка России

Эта банковская система наиболее благоприятно относится к предпринимателям и бизнесу. Если требуется финансирование, то большинство компаний и людей обращается именно к нему. Потому что это финансовое учреждение ежегодно совершенствует свои услуги и выдает определенные привилегии постоянным клиентам. Как правило, кредит Сбербанка начинающим предпринимателям отличается своими преимуществами и положительными сторонами.

Ссуду могут получить бизнесмены с хорошей историей займов, стабильным рабочим планом или производственной сметой, если это касается начала бизнеса. Также потребуется недвижимый залог и поручитель. Сбербанк уникален тем, что, в отличие от остальных систем, может выдать экспресс-средства быстро и легко. Главное, иметь пакет необходимых документов. Кроме этого, предлагается простой потребительский кредит и наличными на становление и совершенствование бизнеса. В этой организации существуют наиболее привлекательные условия для сотрудничества, которые основаны на доверии и взаимной выгоде. Кредит для начинающих предпринимателей очень быстро и без особых хлопот можно получить в Сбербанке, при этом нужно соблюдать основные требования и условия финансовой организации.

[Последний!] 12 самых популярных веб-сайтов, которые предоставляют быстрые ссуды без залога в Нигерии

*** Прежде чем продолжить, обратите внимание, что Invoice NG не предоставляет кредитных услуг. Следовательно, все запросы на кредиты и сопутствующие услуги будут игнорироваться.

Кредит — это финансовый инструмент, который помогает как юридическим, так и физическим лицам выполнять финансовые обязательства. Однако большинству кредиторов часто требуется форма залога в качестве обеспечения, прежде чем они выдадут ссуду для обеспечения ее погашения.

Не у каждого человека в Нигерии есть то, что они могут предложить в качестве залога для получения кредита. Вот почему очень важны кредиты без залога. К счастью, сегодня владельцы бизнеса и частные лица могут подавать заявки на быстрые онлайн-ссуды, не предоставляя свои активы в качестве залога.

В этом посте мы говорили о 10 лучших веб-сайтах в Нигерии, которые предлагают быстрые ссуды малым предприятиям и физическим лицам без залога в Нигерии.

1. GROFIN

GroFin предоставляет кредиты для малого и среднего бизнеса (МСП) в Африке и на Ближнем Востоке. Если у вас есть инвестиционные возможности и вы хотите расширить свой бизнес, то GroFin — ваш лучший выбор.

С помощью GroFin предприятия могут получить бизнес-ссуды на сумму от 100 000 до 1 доллара США.5 миллионов. Если вы считаете, что ваша компания соответствует обязательному контрольному списку, вы можете подать онлайн-заявку здесь.

Также прочтите: Как получить бизнес-ссуду в Нигерии: полное руководство.

2. СМЕДАН

Последним в списке идет SMEDAN, поддерживаемая государством инициатива по предоставлению быстрых и простых бизнес-кредитов нигерийским МСП, нуждающимся в финансировании. Основная миссия организации — продвигать предпринимательство среди нигерийцев, а также предоставлять капитал для открытия бизнеса.

Помимо финансирования, SMEDAN также предоставляет владельцам бизнеса практическое обучение и поддержку, чтобы помочь им вести свой бизнес. Если вы хотите подать заявку, нажмите здесь, чтобы получить доступ к их онлайн-порталу .

3. LYDIA.CO

Lidya — это онлайн-платформа, которая предоставляет предприятиям доступ к финансам. Платформа предлагает малому и среднему бизнесу беззалоговые кредиты на сумму от 500 до 15 000 долларов.

По словам основателей, «Lidya использует технологии и алгоритмы для оценки риска перед выдачей кредитов, это позволяет им предлагать этим клиентам финансовые продукты по невысокой цене.”

4. АЭЛЛА-КРЕДИТ

Aella Credit создает платформы, которые упрощают доступ к финансированию для физических лиц в Африке. Основное внимание уделяется кредитованию сотрудников и расширению их возможностей, компания была связана с тремя основными агентствами кредитных бюро в Нигерии, чтобы предоставлять своим клиентам быстрые и доступные ссуды без оформления документов.

Aella Credit использует собственный алгоритм оценки кредитоспособности для определения кредитоспособности своих пользователей.Алгоритм, который был создан после того, как команда собрала более пяти лет рыночных данных и анализа, обрабатывает право заявителя на получение ссуды с учетом социальных и демографических факторов, а также соотношения его долга к доходу.

5. ZEDVANCE

Zedvance — это компания по потребительскому кредитованию, которая занимается предоставлением потребительских кредитов физическим лицам. Вы можете занять до 3 миллионов найр менее чем за 24 часа.

Компания специально предоставляет ссуды лицам, получающим зарплату, но если у вас есть зарплата с побочным бизнесом, вы можете заключить сделку для финансирования своего бизнеса.

Также Прочтите: 7 лучших бизнес-грантов и ссуд, доступных для малого бизнеса в Нигерии.

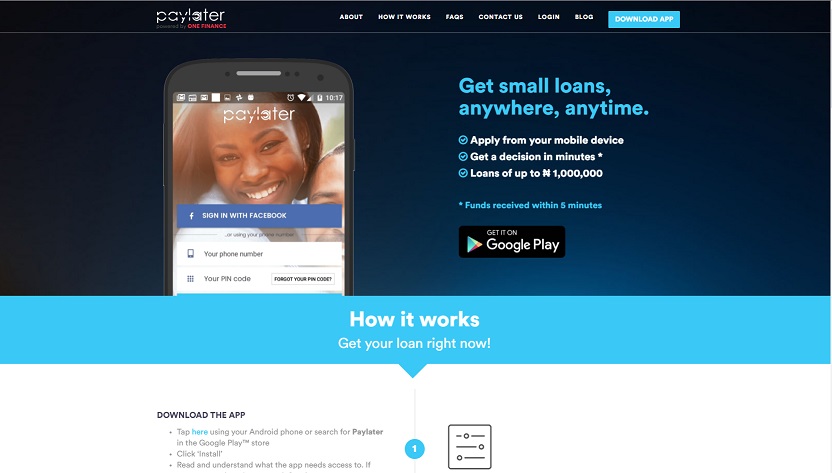

6. ПЛАТЕЖНИК

Paylater — это простая и полностью онлайн-платформа для кредитования, которая предоставляет краткосрочные ссуды частным лицам и малым предприятиям в Нигерии для покрытия непредвиденных расходов или срочных потребностей в денежных средствах.

С Paylater вы можете получить беззалоговый кредит до 500 000 найр.После утверждения заявки средства обычно поступают в течение 1–3 рабочих дней. Своевременные выплаты могут предоставить вам доступ к более высоким кредитным лимитам для вашей следующей ссуды.

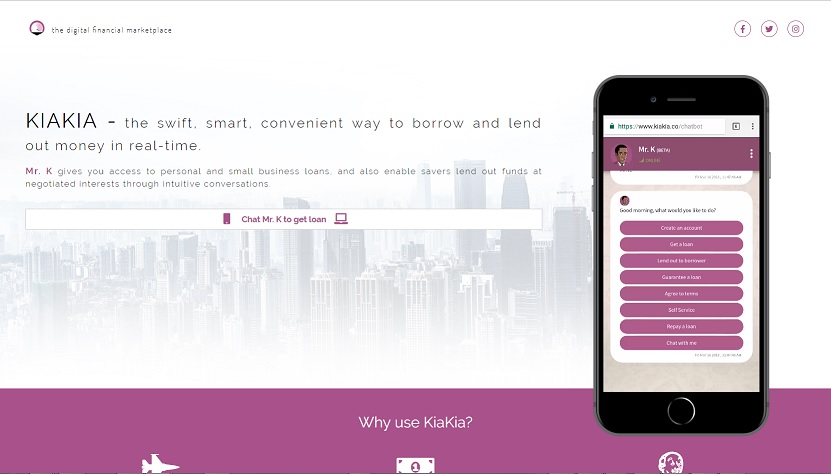

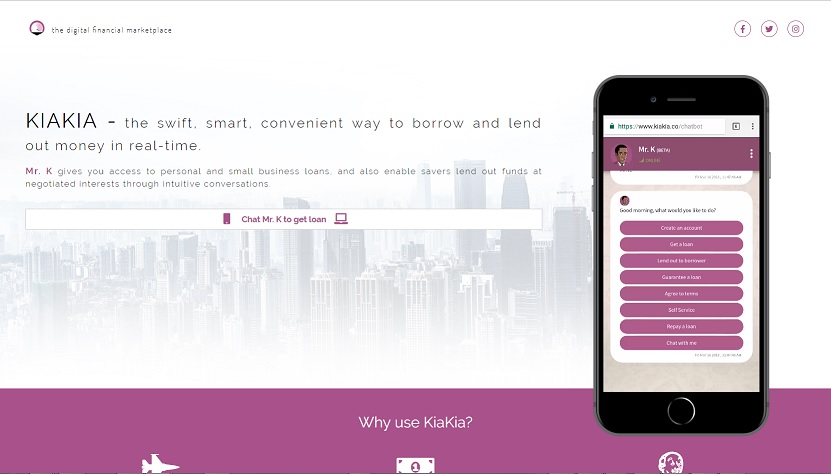

7. KIAKIA.CO

KiaKia — это кредитор цифровых денег для нигерийских предприятий. KiaKia использует психометрию, большие данные, машинное обучение и цифровую криминалистику для своего собственного алгоритма кредитного скоринга и оценки кредитного риска, чтобы предоставлять прямые и параллельные личные и бизнес-ссуды миллионам физических лиц и МСП без кредитной информации.

Название KiaKia произошло от нигерийского языка, что означает «быстро и быстро». По их словам, решение очень простое и быстрое, но очень эффективное и действенное.

8. ONE-FI

Ранее известная как One Credit, OneFi — это компания, предоставляющая кредитные услуги, которая предлагает краткосрочные потребительские кредиты кредитоспособным лицам с ограниченным доступом к финансам.

Цикл погашения ссуды One-Fi обычно составляет от 3 до 6 месяцев, при сумме ссуды до 200 000 NR или более.

Также читайте: Пять способов получить средства для стартапа в Нигерии.

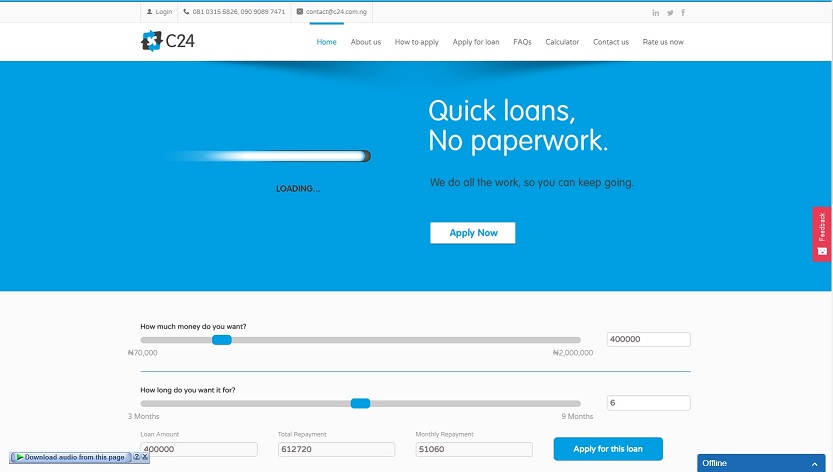

9. C24

C24 Limited — это микрофинансовое учреждение, которое было создано с единственной миссией — создать для людей возможность реализовать возможности вокруг себя, помогая им получать денежные ссуды, когда они в этом нуждаются.

C24 понимает необходимость быстрых ссуд наличными и необходимость более быстрой обработки ссуд.Их процесс онлайн-ссуды был оптимизирован, чтобы помочь заявителям избежать стресса, связанного с другими кредитными компаниями.

10. QUICKCHECK

QuickCheck — это современная платформа для кредитования физических лиц и малого бизнеса. QuickCheck использует мобильные технологии, чтобы позволить частным лицам и малым предприятиям получить доступ к финансовым кредитам.

Согласно платформе, пользователи могут получить доступ к быстрым и беспроблемным кредитам на сумму до 30 000 найр без какого-либо залога на срок 15 или 30 дней.

11. SPECTA

Specta — это платформа для онлайн-кредитования, которая дает вам ссуды на сумму до 5 миллионов за одну транзакцию в течение 5 минут! Без залога, без документов и без посещения офиса. Со Specta вы можете позаботиться о насущных личных и деловых потребностях в любом месте и в любое время.

Specta имеет 2 кредитных продукта: MySpecta, который предлагает индивидуальные кредитные услуги, и Specta4Business, который предоставляет быстрый и доступный кредит для корпораций и владельцев бизнеса.

Также читайте: Как получить бизнес-ссуду в Банке развития Нигерии.

12. БЫСТРЫЙ КРЕДИТ

FastCredit предлагает бизнес-кредиты микро-, малым и средним предприятиям для поддержки роста бизнеса. Ссуды обеспечены поручителями и выдаются на максимальный срок 6 месяцев для владельцев бизнеса, которые соответствуют критериям.

Помимо бизнес-кредитов, они также предлагают простые и быстрые «универсальные» кредиты наличными сотрудникам таких корпораций, как банки, TELCO, страховые / другие финансовые учреждения, FMCG, фармацевтика, авиация, сотрудники нефтегазовой отрасли и т. Д., Чтобы позволить им срочно удовлетворить свои потребительские потребности.

.[Последняя версия!] 7 лучших мобильных приложений для кредитования онлайн в Нигерии

Чаще всего многим частным лицам и владельцам бизнеса могут потребоваться дополнительные деньги для решения некоторых финансовых проблем. В такие времена, когда все средства получения денег исчерпаны, лучшей альтернативой является рассмотрение возможности получения быстрой и легко доступной ссуды через Интернет.

Процесс получения быстрых ссуд в нигерийских банках довольно длительный и утомительный для любого человека, который хочет получить лишь небольшую сумму ссуды на короткий период времени.

Благодаря революции в сфере финансовых технологий в Нигерии стартапы по онлайн-кредитованию упрощают для предприятий и частных лиц доступ к быстрым займам, когда это необходимо. Вот список из 7 лучших мобильных приложений для онлайн-бизнеса и личных займов в Нигерии.

1. Paylater

Paylater — это простая в использовании и полностью онлайн-платформа для кредитования, которая предоставляет краткосрочные ссуды частным лицам и малым предприятиям в Нигерии для покрытия непредвиденных расходов или срочных денежных потребностей.

С Paylater вы можете получить беззалоговый кредит до 500 000 найр.После утверждения заявки средства обычно поступают в течение 1–3 рабочих дней. Своевременные выплаты могут предоставить вам доступ к более высоким кредитным лимитам для вашей следующей ссуды.

Загрузите приложение Paylater, чтобы получать быстрые и гибкие ссуды по доступным ставкам.

Также читайте: 7 лучших бизнес-грантов и ссуд, доступных для малого бизнеса в Нигерии.

2. Palmcredit

PalmCredit — это виртуальная кредитная карта, которая упрощает получение кредита в любое время и в любом месте.Palmcredit предлагает ссуды на сумму до 100 000 фунтов стерлингов в считанные минуты на вашем мобильном телефоне.

С PalmCredit получить мобильный кредит очень просто. Подайте заявку на получение кредитного лимита за считанные минуты, а затем возьмите столько мгновенных кредитов, сколько вам нужно, без дополнительных шагов по утверждению. Это кредитная революция!

Как только вы платите, ваш кредитный рейтинг обновляется. Выплачивайте вовремя и наблюдайте, как ваш лимит вырастет до 100 000 N.

Загрузите приложение Palmcredit, чтобы получать мгновенные и гибкие кредиты по доступным ставкам.

3.Филиал

Branch — это простое, но мощное мобильное приложение для кредитования в Нигерии и Кении. Получать быстрые и мгновенные ссуды в Branch App так быстро и легко. Это поможет вам решить свои финансовые вопросы в режиме реального времени.

Филиалпредлагает кредиты от 1500 до 150 000 вон. Срок кредита составляет от 4 до 64 недель. Процентные ставки варьируются от 14% до 28% с эквивалентной ежемесячной процентной ставкой от 1% до 21%, в зависимости от выбранного варианта кредита.

Загрузите приложение Branch для доступа к быстрым и мгновенным займам.

Также читайте: 10 малых предприятий, которые делают больше всего миллионов в Нигерии.

4. QuickCheck

QuickCheck — это современная платформа для кредитования физических лиц и малого бизнеса. QuickCheck использует мобильные технологии, чтобы позволить частным лицам и малым предприятиям получить доступ к финансовым кредитам.

Согласно платформе, пользователи могут получить доступ к быстрым и беспроблемным кредитам на сумму до 30 000 найр без какого-либо залога на срок 15 или 30 дней.

Вы можете получить приложение QuickCheck в магазине Google Play.

5. Аэлла Кредит

Aella Credit создает платформы, которые упрощают доступ к финансированию для жителей Африки. Основное внимание уделяется кредитованию сотрудников и расширению их возможностей, компания была связана с тремя основными агентствами кредитных бюро в Нигерии, чтобы предоставлять своим клиентам быстрые и доступные ссуды без оформления документов.

Aella Credit использует собственный алгоритм оценки кредитоспособности для определения кредитоспособности своих пользователей.Алгоритм, который был создан после того, как команда собрала более пяти лет рыночных данных и анализа, обрабатывает право заявителя на получение ссуды с учетом социальных и демографических факторов, а также соотношения его долга к доходу.

Загрузите приложение Aella Credit прямо сейчас, чтобы начать.

Также читайте: Пять способов получить средства для стартапа в Нигерии.

6. FairMoney

FairMoney предлагает краткосрочные ссуды для покрытия неотложных нужд, оплаты счетов, бизнеса и многого другого.Они предоставляют доступ к кредитам в любое время и в любом месте с помощью нашей заявки на кредит в течение 5 минут.

Пакеты FairMoney включают личную ссуду, ссуду на образование, ссуду для бизнеса и многое другое. Благодаря эффективному использованию технологий они могут предоставить всем нашим уважаемым клиентам быстрое и эффективное кредитное приложение.

7. KiaKia

KiaKia — это мобильное веб-приложение, которое дает вам доступ к личным займам и займам для малого бизнеса, а также позволяет вкладчикам ссужать средства под согласованные проценты посредством интуитивного общения.

KiaKia использует психометрию, большие данные, машинное обучение и цифровую судебную экспертизу для своего собственного алгоритма кредитного скоринга и оценки кредитного риска, чтобы предоставлять прямые и параллельные личные и бизнес-ссуды миллионам физических лиц и МСП без кредитной информации.

Щелкните здесь, чтобы перейти к мобильному веб-приложению Kiakia.

Заключение.

Хотя большинство этих платформ заявляют, что предлагают быстрые займы без какого-либо залога, рекомендуется внимательно изучить их Условия и положения (T&C), прежде чем подавать заявку.

Еще один фактор, который следует учитывать, — это процентная ставка и период окупаемости . Как бизнес, вы не захотите брать ссуды с очень коротким периодом окупаемости, за исключением того, что вы очень уверены, что вернете деньги в кратчайшие сроки.

.Как получить жилищный заем: руководство по жилищному займу для начинающих

Каков процесс подачи заявки на жилищный кредит?

Процесс подачи заявки на жилищный кредит может быть довольно длительным, но не слишком сложным. Обычно это включает следующие шаги:

- Сбор необходимых документов

- Сравнение поставщиков жилищных кредитов

- Предварительная оценка кредитора

- Подача заявки кредитору

- Кредитор завершает оценку имущества

- Кредитор утверждает или отклоняет ссуду

- Они отправили вам предложение

- Кредит погашен, и средства авансированы вам.

Как получить предварительное одобрение ипотеки

Документы, необходимые для предварительного одобрения жилищного кредита

Предварительное одобрение ипотечного кредита позволяет вам получить заем на определенную сумму, что дает вам хорошее представление о том, что вы можете и не можете себе позволить. Документы, необходимые для предварительного одобрения жилищного кредита, включают:

- Подтверждение дохода (расчетные ведомости, налоговые декларации и т. Д.)

- Выписки из банка и справка о сбережениях

- Список ваших текущих активов и пассивов (например,г. кредитная карта и личный кредит)

- 100 пунктов удостоверения личности (водительские права, паспорт, карта Medicare и т. Д.)

Предварительное одобрение не гарантирует, что ваша заявка на жилищный кредит будет успешной.

Ниже приведены некоторые жилищные ссуды с низкой переменной ставкой для рефинансирования в этом месяце.

Объявление

Жилищный кредит Smart Booster

Характеристики продукта

- Переменная скидка на 1 год <= 80% LVR

- Без комиссии

- Неограниченная перерисовка

Ежемесячные выплаты: $ 1 476

Объявленная цена

(стр.а.)

1,99%

Сравнение

Ставка (в год)

2,47%

Характеристики продукта

- Скидка переменная на 1 год

- Без комиссии

- Неограниченная перерисовка

Как долго длится предварительное одобрение ипотеки?

Предварительное одобрение ипотеки, или условное одобрение, обычно длится от трех до шести месяцев у большинства традиционных кредиторов.Они не любят делать предварительные утверждения дольше, чем это, поскольку финансовое положение людей может измениться, как и рынок недвижимости.

Предварительное одобрение суммы кредита может дать вам лучшее представление о ваших кредитных возможностях и ускорить процесс подачи заявки.

Какой размер ипотеки я могу получить?

Технически нет предела тому, сколько люди могут взять взаймы для жилищного кредита, но то, сколько вы можете занять, будет зависеть от:

- Ваша годовая зарплата до налогообложения

- Другой регулярный доход, который вы получаете (доход от аренды, вторая работа и т. Д.)

- Ваши ежемесячные расходы на проживание

- Регулярные выплаты займа и кредита

- История ваших сбережений

- Количество ваших иждивенцев (обычно детей)

- Ваше семейное положение

- Вид жилищного кредита (собственник-арендатор, инвестор и др.)

- Продолжительность жилищного кредита

Разные провайдеры позволят вам брать займы на разные суммы, поэтому поговорите с кем-нибудь из нескольких разных кредиторов, чтобы узнать, какой из них лучше всего подходит для вас.

Общие потребности в жилищном кредите

Подача заявления на получение жилищного кредита может быть длительным процессом, но вы можете ускорить его, зная, что вам понадобится:

- Залог за дом (не менее 5%)

- Кредитная история (хороший балл повысит ваши шансы)

- Стабильный доход (чем выше, тем лучше)

- Отсутствие долгов

- Удостоверение личности с фотографией (водительские права, паспорт и т. Д.)

- Выписки с банковского счета и расчетные листы

- Тарифы Совета на любую другую собственность, которой вы владеете

- Другие документы, такие как Грант первого домовладельца

Критерии для покупки жилья впервые

Грант для первого домовладельца имеет разные требования и детали права в каждом штате, но обычно он работает следующим образом:

- Вы должны быть постоянным жителем Австралии и моложе 18 лет

- Вам необходимо купить новый или существующий дом физическому лицу

- Вы не должны использовать грант ранее

- Вы не должны владеть домом с 2000 года

- Вы должны планировать проживание в доме как минимум шесть месяцев подряд

Для получения дополнительной информации проверьте данные о праве на льготы в вашем штате.

Страхование ипотеки кредиторов (LMI)

Является ли ипотечное страхование кредиторами разовым платежом?

Да, ипотечное страхование кредиторов является единовременным платежом, выплачиваемым во время погашения кредита. Его не нужно платить регулярно, как при погашении ипотечного кредита, поэтому вам нужно будет учесть единовременную выплату LMi в своем бюджете перед покупкой дома.

Ссуды с депозитом менее 20% обычно требуют, чтобы вы заплатили кредиторам ипотечную страховку.

Возмещается ли ипотечное страхование?

Страхование ипотечного кредита(LMI) не подлежит возмещению, по крайней мере, для кредитов, погашенных после 2012 года. Таким образом, если вы переключитесь на другого кредитора или полностью откажетесь от жилищного кредита, вы не сможете получить возмещение по страхованию ипотечного кредита кредиторами. Чтобы полностью не платить кредиторам ипотечное страхование, постарайтесь внести залог не менее 20%.

Как получить жилищный кредит без LMI?

PMI (частное ипотечное страхование) — также известное как LMI (ипотечное страхование кредиторов) — можно избежать, заплатив депозит в размере 20% или более по жилищному кредиту.PMI предназначен для защиты кредитора в случае дефолта по кредиту, который они считают более вероятным при меньшем депозите.

Это общее правило, но не всегда так — некоторые кредиторы не взимают с LMI депозит менее 20%. Проверьте их PDS (заявление о раскрытии информации о продукте), чтобы узнать, каковы их требования.

Накопление на домашний депозит

Какой размер залога требуется для жилищного кредита?

Сумма, необходимая для внесения депозита за дом, варьируется, но обычно вам потребуется не менее 5% от стоимости недвижимости, что составляет 95% LVR (отношение кредита к стоимости).

Однако, чтобы не платить кредиторам ипотечное страхование (LMI), большинство кредиторов потребуют от вас внести залог в размере 20% от стоимости имущества.

Стоит ли брать личный заем на домашний депозит?

Можно получить личную ссуду на домашний депозит, но многие поставщики услуг не решатся принять заемщика без реальных сбережений. Вам следует брать личную ссуду на домашний депозит только в том случае, если вы уверены в своей способности выплатить и то, и другое одновременно.

Кредиторы, которые предоставляют частные ссуды для вкладов, обычно требуют от вас высокого дохода и могут взимать с вас более высокую ставку из-за более высокого предполагаемого риска.

Как получить ипотеку 95%

95% ипотека — это жилищный заем, при котором вы занимаете 95% стоимости недвижимости, то есть залог всего 5%. Этот тип ссуды позволяет людям копить на дом, поскольку 5% намного меньше стандартных 20%, требуемых кредиторами.

Не все кредиторы разрешат 95% жилищных кредитов.Чтобы получить 95% -ный ипотечный кредит, вам необходимо продемонстрировать сильную способность погашать выплаты, поскольку вы будете платить гораздо больше процентов по сравнению с 20% -ной ипотекой. Дом, который вы покупаете, также должен быть разумным (не слишком дорогим или модным).

Различные виды жилищного кредита

1. Жилищные ссуды для малоимущих (или самозанятых)

Жилищные ссуды с низким уровнем документации — это жилищные ссуды с низким уровнем документации: в основном используются людьми, которые испытывают трудности с предоставлением множества документов, которые обычно необходимы для обеспечения жилищного ссуды, таких как платежные ведомости, налоговые декларации, доказательства занятости и т.Они обычно используются самозанятыми людьми, фрилансерами или владельцами малого бизнеса, у которых их может не быть.

Жилищные ссуды с низким уровнем документации могут иметь более высокие комиссии и процентные ставки, а также более ограничительные условия кредитования, но не всегда. Это будет зависеть от кредитора и уровня предоставленной вами проверки.

2. Гарантия жилищного кредита

Гарантированные жилищные ссуды (иногда называемые семейными гарантиями или поручительскими ссудами) предполагают, что родители используют часть капитала в их нынешней собственности, чтобы помочь своим детям оплатить домашний депозит.

Быть поручителем — это непростое решение, поскольку вы эффективно используете свой дом в качестве обеспечения по ссуде. Если ваши дети не смогут погасить выплаты, вы рискуете потерять собственный дом!

3. Ипотека с высвобождением капитала

Ипотека с высвобождением капитала также известна как обратная ипотека. Имея ипотеку с выпуском акций, люди старше 55 могут использовать собственный капитал в своих домах для заимствования денег в виде единовременной суммы, кредитной линии или регулярного дохода.

Вам не нужно платить проценты по ипотеке с выпуском акций, но со временем они усугубляются и добавляются к остатку по ссуде. Как правило, вам следует поговорить с финансовым консультантом, прежде чем брать этот вид кредита.

4. Жилищные ссуды с низким доходом

Получить ипотечный кредит малообеспеченным семьям труднее, но не невозможно. Хотя не существует такой вещи, как жилищные ссуды для малообеспеченных, вы можете повысить свои шансы на получение ипотечного кредита с помощью:

- Совместное подписание с партнером

- Использование поручителя

- Жить по средствам, подав заявку на более дешевый дом

- Выбор более длительного срока кредита (в целом вы заплатите больше, но регулярные выплаты будут меньше)

- Показывает кредитору план сбережений с расходами, на которые вы можете сократить

5.Ипотечные ссуды с иностранными доходами

Жилищные ссуды для иностранных граждан в основном предназначены для австралийских эмигрантов, которые зарабатывают иностранную валюту и хотят купить недвижимость в Австралии. Многие банки предлагают ипотечные кредиты с иностранным доходом в Австралии, и они принимают самые разные валюты — обычно вы найдете их список на их веб-сайтах или попросите их.

Чтобы учесть колебания обменного курса, вы можете использовать только 60-90% своего иностранного дохода, поэтому вам все равно может потребоваться какая-то форма австралийского дохода (например, аренда недвижимости) для успешного отбора.

6. Жилищный кредит для студентов

Получить ипотечный кредит, будучи студентом, сложно, потому что кредиторы довольно строги в отношении своих требований к доходу. Они оценят вашу способность выплачивать ежемесячные выплаты процентов по жилищному кредиту, и, будучи студентом, вы вряд ли будете зарабатывать достаточно, чтобы получить жилищный ссуду без серьезных сбережений.

Если вы хотите купить дом, будучи студентом, вам нужно накопить на депозит. Депозит менее 20% от стоимости недвижимости привлечет страхование ипотеки кредитора.

7. Жилищный кредит для родителей-одиночек

Получить жилищный заем в качестве родителя-одиночки сложно, но возможно. Кредиторы оценивают доход семьи, поэтому наличие только одного дохода вместо двух затруднит получение одобрения для получения кредита. Они также подумают, что вам будет труднее выполнять ежемесячные выплаты по кредиту.

Кредиторы действительно рассматривают выплаты Centrelink и государственные пособия по уходу за детьми в качестве дохода. Будьте реалистичны в том, что, по вашему мнению, вы можете себе позволить как родитель-одиночка при подаче заявления на жилищный кредит.

8. Переезд ипотечные кредиты

Жилищные ссуды на переезд, также известные как промежуточные жилищные ссуды, — это ссуды для людей, которые купили новый дом и находятся в процессе переезда. Этот заем используется, чтобы «сократить время» между расчетами, предоставляя вам средства, пока вы продаете свой нынешний дом за счет собственного капитала.

Большинство промежуточных ссуд действуют до 6 месяцев для существующих домов или до 12 месяцев, если вы строите новый дом.

9.Сельское жилищное строительство

Сельские жилищные ссуды могут использоваться для приобретения сельской собственности, обозначенной как «хобби-ферма», то есть ведения сельского хозяйства в личных целях, а не в коммерческих целях. Любая земля, приносящая доход более 20 000 долларов, считается приносящей доход и не может претендовать на это. Кредиторы разрешат вам взять в долг до 95% стоимости земли (100% с поручителем), но не могут предлагать ссуду на землю более 10-15 га.

Часто задаваемые вопросы

Каков кредитный рейтинг, чтобы претендовать на ипотеку?

Теоретически вы можете получить ипотеку с любым кредитным рейтингом, но при более низком рейтинге будет сложнее получить одобрение на получение ссуды от уважаемых кредиторов.Большинство кредиторов не публикуют свои критерии кредитования, поэтому невозможно точно сказать, что вам нужно.

Что произойдет, если я не верну свой жилищный кредит?

Невыполнение обязательств по ипотеке (невыплата погашения в течение 90 дней) не приведет к банкротству, но потребует от вас уплаты пошлины за просрочку платежа в размере до 200 долларов. Это может показаться относительно незначительным, но невыполнение обязательств по ипотеке также будет записано в вашем кредитном файле, что приведет к повреждению вашего кредитного рейтинга. Кроме того, пропуск погашения через месяц или два также увеличит продолжительность вашего жилищного кредита, что со временем приведет к увеличению процентных платежей.

Как получить ипотечный кредит на строительство дома?

Жилищный кредит на строительство дома — это особый вид ссуды, который называется ссудой на строительство. При строительстве дома вы платите банку «промежуточные платежи», которые выплачиваются за каждый этап строительства. Если из 400 000 долларов использовалось только 200 000 долларов, вы будете платить проценты только с этих 200 000 долларов.

Как получить ипотечный кредит на покупку земли?

Невозможно получить ипотечный кредит на покупку земли, по крайней мере, на традиционную.Вместо этого вы получаете то, что называется ссудой на освобождение земли, которую банки выдают людям для покупки участка земли, на котором они собираются когда-нибудь построить дом. Земельные ссуды могут иметь более высокие комиссионные, процентные ставки и более жесткие ограничения из-за более высокого риска, который они представляют для кредиторов.

Что такое ипотечный стресс?

Ипотечный стресс не имеет «официального» определения, но общепринято считать, что если 30% или более вашего дохода до налогообложения идет на погашение ипотечного кредита, то вы испытываете ипотечный стресс.Это может серьезно сказаться на финансах людей. Недавние исследования показали, что около трети домовладельцев страдают от ипотечного стресса.

Заявление об ограничении ответственности

При выборе вышеуказанных продуктов не учитывался весь рынок. Скорее, была рассмотрена сокращенная часть рынка, которая включает розничные продукты, по крайней мере, от четырех крупных банков, 10 ведущих организаций, принадлежащих клиентам, и более крупных небанковских организаций Австралии:

- Четыре больших банка: ANZ, CBA, NAB и Westpac

- 10 ведущих организаций, принадлежащих клиентам, входят в десятку крупнейших взаимных банков, кредитных союзов и строительных обществ в Австралии, согласно рейтингу активов под управлением в ноябре 2019 года.Это (в порядке убывания): Credit Union Australia, Newcastle Permanent, Heritage Bank, Peoples ’Choice Credit Union, Teachers Mutual Bank, Greater Bank, IMB Bank, Beyond Bank, Bank Australia и P&N Bank.

- Крупными небанковскими кредиторами являются те, у кого (в 2020 году) австралийские ссуды и авансы имеют более 9 миллиардов долларов. Эти группы: Resimac, Pepper, Liberty и Firstmac.

Продукты некоторых поставщиков могут быть доступны не во всех штатах. Чтобы принять во внимание, продукт и ставка должны быть четко опубликованы на веб-сайте поставщика продукта.

В интересах полного раскрытия информации Savings.com.au, Performance Drive и Loans.com.au являются частью Firstmac Group. Чтобы узнать о том, как Savings.com.au управляет потенциальными конфликтами интересов, а также о том, как нам платят, перейдите по ссылкам на веб-сайте.

* Ставка сравнения основана на ссуде в размере 150 000 долларов США на 25 лет. Предупреждение: этот коэффициент сравнения верен только для этого примера и может не включать все комиссии и сборы. Различные условия, комиссии или другие суммы кредита могут привести к другой ставке сравнения.

.Руководство по онлайн-банкингу для новичков

Интернет-банкинг, также известный как Интернет-банкинг, становится все более популярным за последнее десятилетие. Это отличный способ взять под контроль свои финансы и простой способ быть в курсе последних платежей. Более половины из нас теперь избегают очередей в отделениях банка, открывая свои счета прямо с компьютеров, планшетов или смартфонов. Но как это работает и безопасно ли это?

Что такое онлайн-банкинг?

?Личный кабинет

У вас более одной учетной записи? Новые услуги означают, что теперь вы можете видеть все свои счета в одном банковском приложении.Узнайте больше здесь.

Онлайн-банкинг означает доступ к вашему банковскому счету и выполнение финансовых транзакций через Интернет на вашем смартфоне, планшете или компьютере.

Это быстро, обычно бесплатно и позволяет выполнять ряд задач, таких как оплата счетов и перевод денег, без необходимости посещения или звонка в банк.

Во многих банках также есть бесплатные приложения, которые позволяют пользоваться этими услугами со своего смартфона или планшета.

?Согласно FCA, у вас на 24% меньше шансов понести неорганизованный овердрафт, если вы используете приложение для мобильного банкинга и службу текстовых уведомлений.

Большинство банков позволяют использовать свой онлайн-счет для:

- Проверьте свой банковский баланс в любое время

- Оплачивайте счета и переводите деньги на другие счета

- Проверить любые связанные ипотечные кредиты, ссуды, сберегательные счета или МСА

- Проверьте свои банковские выписки и откажитесь от бумажных документов (перестаньте получать бумажные счета)

- Настройка или отмена прямого дебетования и постоянных поручений

- Проверьте возможные инвестиции, связанные с вашей учетной записью

Насколько безопасен онлайн-банкинг?

Доступ к вашему банковскому счету в Интернете, как правило, безопасен, если вы вводите все правильные данные при совершении транзакции и следуете нескольким правилам:

?Банки принимают множество мер предосторожности, чтобы обеспечить безопасность вашего онлайн-аккаунта.К ним относятся зашифрованные веб-сайты, выход из системы по таймеру и множество процессов аутентификации. Более подробную информацию вы можете узнать в своем банке.

- Регулярно проверяйте выписку и сообщайте в банк о любых странных действиях.

- Не отвечайте на электронные письма якобы от вашего банка, в которых запрашиваются личные данные или пароли.

- Всегда не забывайте выходить из сеанса онлайн-банкинга.

- Используйте только безопасное соединение Wi-Fi для доступа к своему банковскому счету.

- Общедоступные подключения к Wi-Fi часто небезопасны, поэтому не используйте их для банковских операций или покупок.Если вы путешествуете с мобильным телефоном или планшетом, безопаснее использовать соединение 3G или 4G.

- Поддерживайте свою операционную систему и антивирусное программное обеспечение в актуальном состоянии.

- Тщательно выбирайте пароли — создавайте их, комбинируя три случайных слова, и не используйте один и тот же пароль повторно для разных учетных записей.

Безопасный мобильный банкинг

Доступ к учетной записи через смартфон — через веб-сайт или банковское приложение — становится все более популярным.

Это быстрый и удобный способ управлять своими финансами, и банки вкладывают значительные средства в обеспечение безопасности мобильного банкинга.

Что делать, если что-то пойдет не так?

Если вы заметили что-то странное в своем аккаунте или случайно осуществили платеж не на тот счет, как можно скорее свяжитесь со своим банком.

Как настроить онлайн-банкинг

Большинство банков Великобритании предоставляют услуги онлайн-банкинга.

Чтобы узнать, можете ли вы получить онлайн-доступ к своему счету, посетите веб-сайт своего банка, позвоните ему или загляните в отделение.

По соображениям безопасности процесс регистрации часто состоит из нескольких шагов.

Сюда могут входить:

- Посещение местного отделения банка,

- Сообщение пароля и

- В некоторых случаях, получив небольшое устройство безопасности, вам потребуется войти в систему.

Мой банк не предлагает интернет-банкинг

Если ваш банк не предлагает онлайн-банкинг или вас не устраивает предоставляемая услуга, вы можете переключиться на другого поставщика.

Как получить доступ к онлайн-банкингу без подключения к Интернету

Даже если у вас дома нет подключения к Интернету, вы можете получить доступ к своей учетной записи в Интернете с помощью компьютера в отделении банка.

Вы также можете получить доступ к своему онлайн-банковскому счету через безопасное соединение в доме друга или родственника.