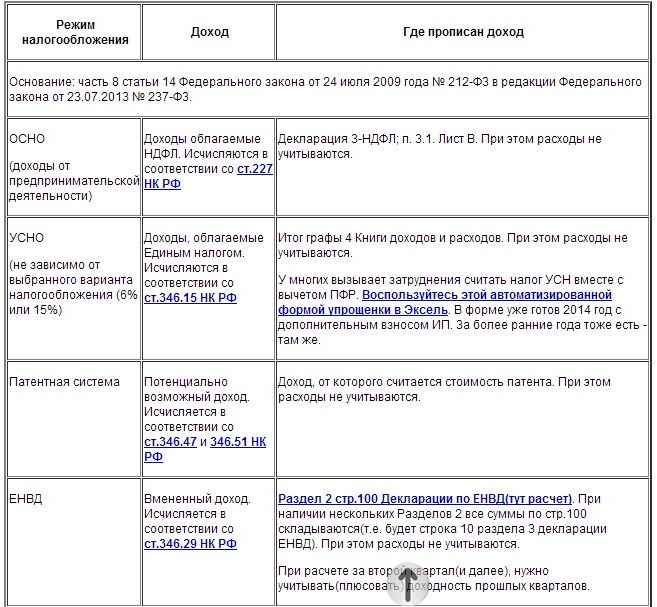

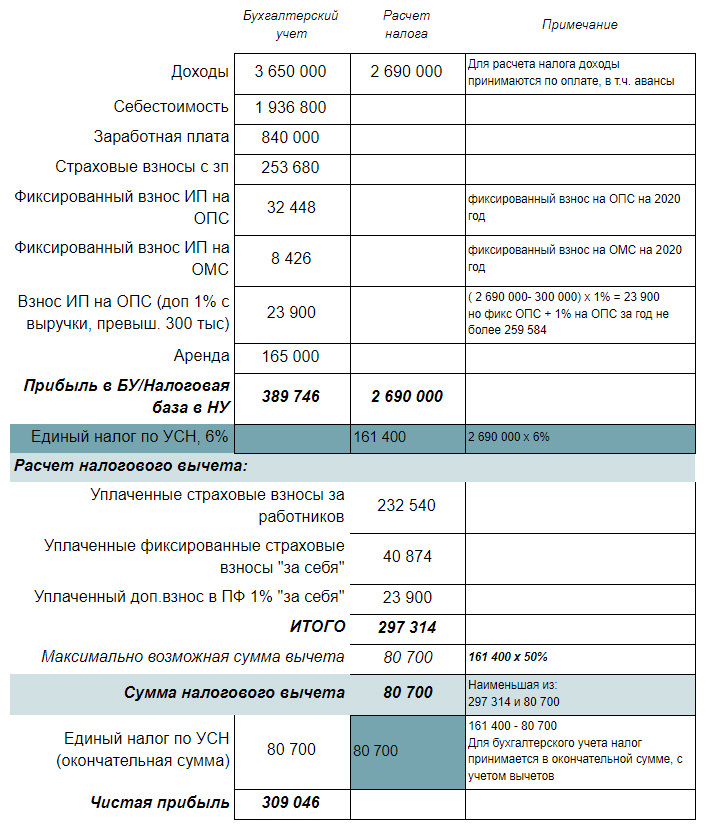

- Минимальный налог на УСН «Доходы минус расходы» в 2020 году

- как платить налог ИП при дистанционной торговле?

- Какие налоги платит ИП на упрощенке

- GST Платежи и возврат

- Последние обновления по возврату GST

- 1. Какие платежи будут производиться по GST?

- 2. Как рассчитать размер подлежащего уплате налога на товары и услуги?

- 3.Кто должен произвести оплату?

- 4. Когда следует произвести оплату GST?

- 5. Что такое электронные книги?

- 6. Как произвести оплату GST?

- 7. Каков штраф за неуплату или просрочку платежа?

- 1. Что такое возврат НДС?

- 2. Когда можно запросить возврат?

- 3. Как рассчитать возврат GST?

- 4. Каков срок подачи заявки на возврат?

- 5. Как запросить возврат НДС?

- IRAS | Как платить налог

- Как рассчитать и уплатить ежеквартальную оценку налогов

- Как и когда платить налоги по GST?

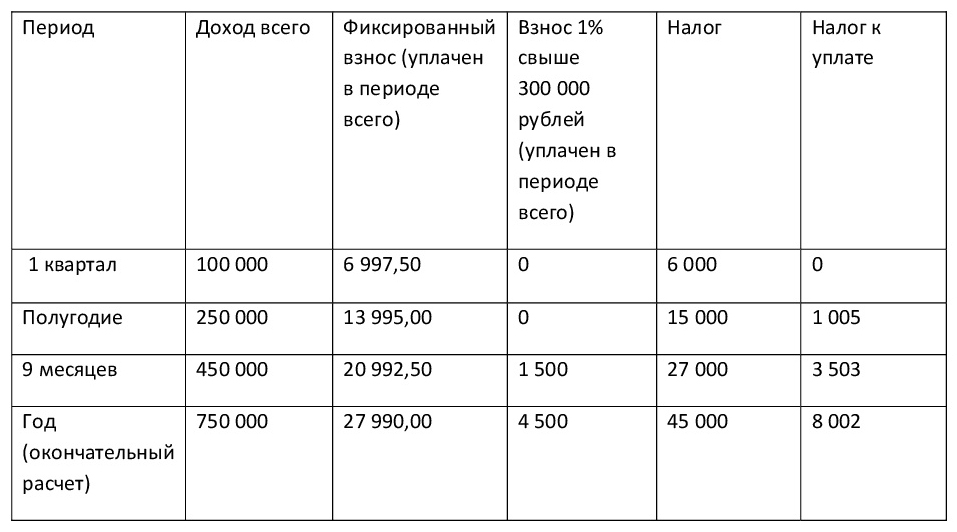

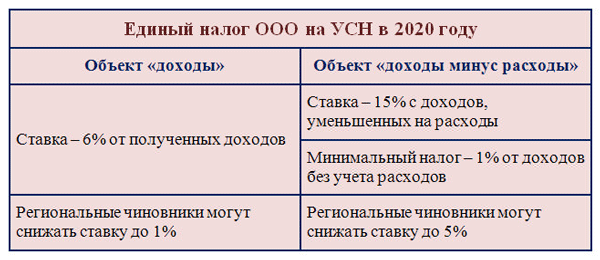

Минимальный налог на УСН «Доходы минус расходы» в 2020 году

Организации и предприниматели должны заплатить минимум 1% от доходов

На первых порах бизнеса предприниматели часто работают в ноль, а то и в убыток. Когда расходы превышают доходы или равны им, налог УСН, рассчитанный по общим правилам, оказывается нулевым. Государство решило, что налог не может быть меньше 1% от доходов. Это и есть минимальный налог, который нужно заплатить, если расходы превысили или сравнялись с доходами.

Сдавайте отчётность в три клика

Эльба поможет вам работать без бухгалтера. Она подготовит отчёты, посчитает налоги и не потребует от вас специальных знаний.

Как рассчитывается минимальный налог

Минимальный налог возникает только по итогам года. Каждый квартал нужно рассчитывать и платить налог как обычно: из доходов с начала года вычитаете расходы, умножаете на налоговую ставку УСН «Доходы — Расходы» в вашем регионе и получаете налог, который нужно заплатить.

Что делать по итогам года:

- Считаете налог как обычно.

- Сравниваете полученную сумму с минимальным налогом — 1% от годовых доходов.

- Если посчитанный как обычно налог больше 1% от дохода или равен этой сумме, вы платите обычный налог УСН. Если налог получился меньше 1% от дохода, тогда платите минимальный налог. Проще всего понять расчет на конкретном примере.

КБК для минимального налога в 2020 году

Не отличается от КБК обычного налога при УСН «Доходы минус расходы» 182 1 05 01021 01 1000 110. Только минимальный налог за 2015 и предыдущие годы платили на отдельный КБК.

Авансовые платежи учитываются в счёт минимального налога

Весь год вы как обычно перечисляли квартальные авансовые платежи УСН, а по итогам года у вас получился минимальный налог. Авансовые платежи, который вы уже перечислили, учитываются в счёт минимального налога.

Подавать заявление о зачёте авансовых платежей в счёт минимального налога не нужно. Налоговая поймёт это из вашей декларации по УСН.

Налоговая поймёт это из вашей декларации по УСН.

С Эльбой вам не нужно разбираться с расчётом налога УСН, сравнивать обычный налог с минимальным. Эльба рассчитает все платежи в соответствии с действующим законодательством и напомнит, когда нужно заплатить и отчитаться.

как платить налог ИП при дистанционной торговле?

При дистанционной торговле, к которой относятся интернет-магазины, деньги предпринимателю часто поступают не в день оплаты покупателем, а с задержкой. И часто — в сумме меньшей, чем оплатил клиент: уже за вычетом комиссии, например, курьерской службы или платежного агрегатора (Яндекс.Касса, NextPay, Робокасса и пр.).

Возникает два вопроса: «с чего платить налог?» и «когда учесть доход?».

Каждый магазин рад покупателю, но радость может быть неполной, если возникнут вопросы по налогам. Рассмотрим все варианты оплаты для интернет-магазина ИП на упрощенной системе налогообложения.

С какой суммы платить УСН при дистанционной торговле?

При любых вариантах оплаты:

- Оплата курьеру при доставке.

Курьерская служба. Курьер в штате

Курьерская служба. Курьер в штате - Оплата онлайн на сайте. Интернет-эквайринг. Платежные агрегаторы

- Оплата наложенным платежом. Почта России

— предприниматель отражает в Книге доходов (или Книге доходов и расходов при УСН «доходы минус расходы») полученную выручку:

в сумме произведенной покупателем оплаты, т.е. в полной сумме, даже если на расчетный счет поступают средства за вычетом комиссии, например, службы доставки или системы приема платежей.

Суть проста. Если вы – предприниматель на УСН и продаете дистанционно, то вы для покупателя организовываете доставку и оплату, и посредник – будь то служба доставки или платежный агрегатор — действует по заключенному с вами договору. Все, что в рамках заключенного между вами и посредником договора — все это ваши расходы — уменьшать доходы на эти суммы «автоматически» нельзя.

Доход учитывается в полном размере (как заплатил покупатель), а далее: при УСН «доходы минус расходы» берутся в расчет расходы на услуги посредника, при УСН «доходы» – со всей суммы платится налог.

По сути, посредник мог бы перечислять вам полную сумму, принятую от покупателя, а вы затем оплачивали бы ему услуги – и вопроса бы не возникло: вы в полной сумме получаете доход и, исходя из полной суммы, считаете УСН. Оттого, что посредник сразу «оставляет» себе причитающиеся выплаты – ничего не меняется.

Для иллюстрации возьмем отправку товара почтой России наложенным платежом. Вы платите на почте за пересылку, включаете сумму доставки в счет покупателю (отдельной строкой или просто в цену товара – неважно), стоимость посылки — это товар и доставка. Покупатель на почте оплачивает стоимость посылки, а сверх нее – он платит комиссию почте за отправку вам денег, порядка 5% — 8%. Вы получаете от почты стоимость посылки, если на расчетный счет, то, как правило, еще и за минусом комиссии почты за перечисление денег вам на расчетный счет.

Доходом при этом считается – стоимость посылки, то есть те деньги, которые покупатель отправил вам. Дополнительная комиссия почты с покупателя за перевод вас не касается — это взаимоотношения почты и покупателя (этих тарифов в вашем договоре с почтой нет). А вот плата за пересылку или комиссия, которую с вас удержала почта за зачисление вам на расчетный счет – это ваши расходы. Они идут в рамках договора между вами и Почтой России. На них можно уменьшить доход в общем порядке только при УСН «доходы минус расходы».

А вот плата за пересылку или комиссия, которую с вас удержала почта за зачисление вам на расчетный счет – это ваши расходы. Они идут в рамках договора между вами и Почтой России. На них можно уменьшить доход в общем порядке только при УСН «доходы минус расходы».

На практике предприниматели на урощенке иногда для расчета налога берут только фактически поступающие на расчетный счет средства, таким образом, комиссия курьерской службы или иного посредника не идет в доходы, и с этих сумм не платится УСН.

Это противоречит законодательству. Если необходимо более убедительное толкование – приводим ссылки на все нужные статьи и трактовки.

Посмотреть доводы, изложенные в Письмах ФНС России от 11.10.2010 № ЯК-17-3/1378@, от 06.02.2012 N ЕД-4-3/1823@, в Письме УФНС РФ по г. Москве от 02.09.2010 № 20-14/2/092620@ᐈ При получении оплаты через агента (агентский договор)

Согласно п. 1 ст. 1005 Гражданского кодекса Российской Федерации по агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала.

В соответствии с п. 1 ст. 346.15 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщиками, применяющими упрощенную систему налогообложения, доходы от реализации товаров (работ, услуг) и имущественных прав определяются в порядке, установленном ст. 249 Кодекса, а внереализационные доходы — ст. 250 Кодекса. При этом не учитываются доходы, указанные в ст. 251 Кодекса.

Статьей 251 Кодекса не предусмотрено уменьшение доходов принципалов на сумму вознаграждений, уплачиваемых ими агентам.

Поэтому доходы принципалов, применяющих упрощенную систему налогообложения и признающих в качестве объекта налогообложения доходы, не должны уменьшаться на сумму агентского вознаграждения, удерживаемого агентом из выручки от реализации, поступающей на его расчетный счет, при ее перечислении принципалу.

В данном случае доходом принципала является вся сумма выручки от реализации услуг, поступающая на счет агента.

ᐈ При реализации по договору комиссии

Согласно пункту 1 статьи 996 ГК РФ вещи, поступившие к комиссионеру от комитента либо приобретенные комиссионером за счет комитента, являются собственностью последнего.

Кроме того, в статьях 999-1001 ГК РФ установлено, что по исполнении поручения комиссионер обязан представить комитенту отчет и передать ему все полученное по договору комиссии. Комитент должен принять от комиссионера все исполненное по договору комиссии.

Таким образом, доходом индивидуального предпринимателя — комитента по договору комиссии является вся сумма, поступившая от покупателей на счет комиссионера и отражаемая им в своем отчете.

Обратите внимание.

Раньше налоговый орган мог далеко не сразу выявить нарушение, особенно при УСН «доходы», поскольку в основном контроль заключается в сверке поступлений на счет ИП и указанных в декларации доходов. Именно это является поводом для мнения, что «доходы – только то, что фактически поступило на счет», а доказательством служит «сдаю уже пару лет декларации – и никаких проблем».

Теперь при подключении онлайн-кассы ФНС знает полные суммы оплат покупателей и сможет легко выявить недоплату налога.

Да, пока еще есть предприниматели, которые «успешно нарушают». Но в случае более детальной проверки грядет доначисление налога и штрафных санкций за предыдущие три года. Соизмерьте выгоду и риск – и выбор за вами.

Но в случае более детальной проверки грядет доначисление налога и штрафных санкций за предыдущие три года. Соизмерьте выгоду и риск – и выбор за вами.

Какой датой учитывать доход при разных видах оплаты?

- Оплата курьеру при доставке. Курьерская служба. Курьер в штате

Если курьер – ваш сотрудник, то, и при оплате наличными, и при оплате банковской картой через мобильный POS-терминал, курьер должен выдать покупателю кассовый чек.

То есть у курьера должен быть переносной кассовый аппарат. На курьера фактически возлагаются функции кассира, поэтому не забудьте про заключение договора о материальной ответственности.

В день получения наличной оплаты от клиента курьер должен сдать выручку, показания кассового аппарата заносятся в журнал кассира-операциониста.

Предприниматель отражает в Книге доходов полученную выручку:

в дату оплаты покупателем.

Если доставка осуществляется курьерской службой, необходимо в договоре предусмотреть кассовое обслуживание. В этом случае выдача кассового чека осуществляется от имени службы доставки, и вам заниматься «кассовыми» вопросами не придется.

В этом случае выдача кассового чека осуществляется от имени службы доставки, и вам заниматься «кассовыми» вопросами не придется.

Вы просто получаете денежные средства на расчетный счет, но, как правило, с задержкой в несколько дней.

Как при работе с курьерской службой, аналогичная ситуация возникает и при прочих вариантах оплаты:

- Оплата онлайн на сайте (интернет-эквайринг, платежные агрегаторы),

- Оплата наложенным платежом (Почта России),

— вы получаете денежные средства не в дату оплаты покупателем, а с задержкой.

Какой датой учесть доход?

Вариант 1. Самый безопасный вариант учета

Предприниматель отражает в Книге доходов полученную выручку:

датой оплаты покупателем, а не датой фактического прихода денег на счет ИП.

Вариант 2. Имеет место быть, но может не совпасть с мнением налоговой инспекции

Предприниматель отражает в Книге доходов полученную выручку:

в дату фактического прихода денег на счет ИП.

Это нельзя однозначно назвать нарушением: трактовка Налогового кодекса неоднозначна. И дело здесь в пункте 1 статьи 346.17 Кодекса:

датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу (1), получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (2) (кассовый метод).

На фразу (1) обращают внимание Минфин и ФНС, когда придерживаются мнения, что предприниматель на УСН отражает в Книге доходов выручку только тогда, когда реально ее получил (т.е. по факту зачисления на счет ИП).

На фразу (2) обращают внимание также Минфин и ФНС, когда считают, что оплата покупателем, например, курьерской службе, почте или другому посреднику (агенту, комиссионеру) – это и есть погашение задолженности перед предпринимателем «иным способом», поэтому ИП должен отразить доходы датой, когда покупатель рассчитался с посредником. И неважно, что предприниматель эти деньги получил позже.

И неважно, что предприниматель эти деньги получил позже.

Поскольку применение варианта №2 — учет дохода по фактической дате поступления продавцу — ведет к занижению налога на отчетную дату, то применение такого подхода, особенно при работе с курьерской службой или другим посредником (не банком), может быть чревато судебным разбирательством. Шансы отстоять свою правоту в суде немалые, но это затраты времени и сил, а также все равно некоторые риски. Оно вам надо?

Экономии на налоге здесь нет, только вопрос постановки учета. По нашему мнению, лучше «настроить» учет, который, кстати, даст и отличную аналитику. Например, что уже оплачено клиентами, но «зависло» у посредника. Но если есть причины так не делать – после статьи мы привели все доводы для нужного именно вам варианта.

Законодательный фундамент и разъяснения ведомств- Письмо Минфина РФ от 22.08.2014 № 03-11-11/42017 (платежный агрегатор: при оплате покупателем товара электронными денежными средствами – доходы учитываются на дату оплаты вне зависимости от даты поступления на р/счет продавца)

- Письмо Минфина РФ 03.

04.2009 № 03-11-06/2/58, УФНС России по г. Москве от 26.11.2010 № 16-15/124515@ (эквайринг: при оплате покупателями при помощи карт доход учитывается на дату фактического зачисления средств на р/счет продавца)

04.2009 № 03-11-06/2/58, УФНС России по г. Москве от 26.11.2010 № 16-15/124515@ (эквайринг: при оплате покупателями при помощи карт доход учитывается на дату фактического зачисления средств на р/счет продавца) - Письмо Минфина РФ от 24.05.2011 N 03-11-06/2/80 (работа через посредника по агентскому договору: выручка при УСН учитывается в дату фактического поступления средств на р/счет продавца)

- Письмо ФНС России от 06.02.2012 N ЕД-4-3/1823@, Письмо ФНС РФ от 11.10.2010 № ЯК-17-3/1378@ (работа через посредника по агентскому договору: выручка при УСН учитывается в полной сумме, оплаченной покупателем, в дату оплаты покупателем)

- Письмо УФНС РФ по г. Москве от 02.09.2010 № 20-14/2/092620@ (работа через посредника по договору комиссии: выручка при УСН учитывается в полной сумме, оплаченной покупателем, в дату оплаты покупателем)

- Постановление ФАС Уральского округа от 09.09.2010 N Ф09-7027/10-С2 по делу N А50-41528/2009 (работа через посредника по договору комиссии: выручка при УСН учитывается в дату фактического поступления средств на р/счет продавца)

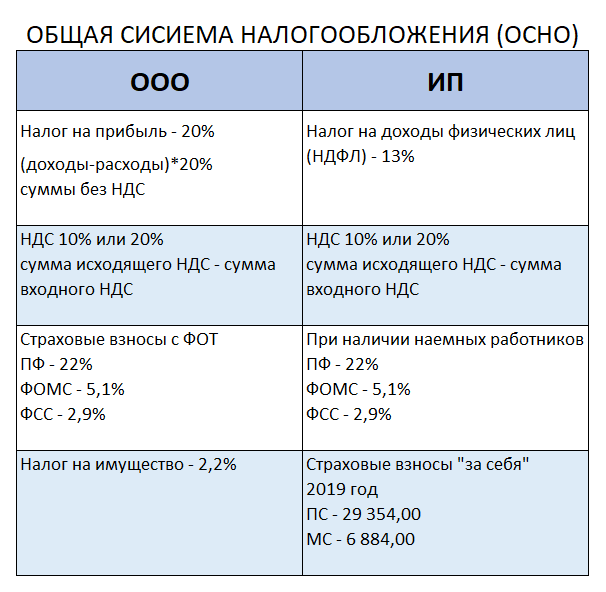

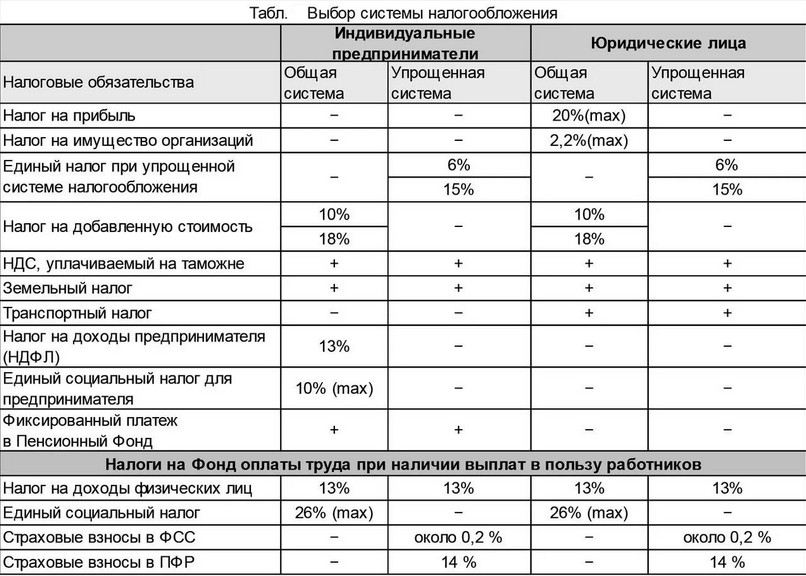

Какие налоги платит ИП на упрощенке

Инструкция

Если вы решили стать индивидуальным предпринимателем, будьте готовы к тому, что вам придется оплачивать налоговые отчисления не только за себя, но и за своих сотрудников. Делать это необходимо вовремя во избежание наложения на вас крупных штрафных санкций налоговыми инспекторами.

Делать это необходимо вовремя во избежание наложения на вас крупных штрафных санкций налоговыми инспекторами.

Чтобы вычислить размер ежемесячного платежа в ПФР для вас и ваших сотрудников, необходимо найти 26% от МРОТ, а затем умножить это число на два. Для получения размера месячного платежа в ФФОМС умножьте МРОТ на 5,1%. При этом взносы в ФСС, согласно данной схеме налогообложения, вы отчислять не обязаны.

Упрощенная система налогообложения («упрощенка», или УСН) потребует от вас уплаты дополнительных взносов. Изначально она вводилась для того, чтобы снизить налоговую нагрузку на малый и средний бизнес, а также для того чтобы упростить ведение бухучета и налогового учета. Если вы только делаете первые шаги в мире бизнеса, эта схема налогообложения подойдет вам больше всего.

Если вы только делаете первые шаги в мире бизнеса, эта схема налогообложения подойдет вам больше всего.Как индивидуальный предприниматель, работающий по «упрощенке», вы должны выплачивать все налоговые взносы раз в квартал. Таким образом, за год вам понадобится совершить всего лишь четыре налоговых операции. Все налоги вы обязаны уплачивать не позже 25 числа того месяца, который считается отчетным (25 апреля, 25 июля, 25 октября). Схема налоговых выплат за четвертый квартал немного отличается, здесь вы должны погасить налоговую задолженность не позже 30 апреля года, следующего за отчетным.

В том случае, если вы используете УСН, налоговый взнос для вас составит 6% от вашего чистого дохода в первые полгода работы, а затем вам нужно будет ежеквартально отчислять по 15% от прибыли.

Кроме всего прочего, вы обязаны оплачивать налоговые взносы за акцизы, а также таможенные и государственные пошлины. Уплата транспортного, земельного, водного налогов, а также налога на добычу природных ископаемых, является обязательной. В том случае, если в своей работе вы используете объекты живого мира и водных биоресурсов, вам придется оплатить дополнительный налоговый сбор. Если для вас эти налоговые взносы являются актуальными, обратитесь в региональное подразделение федеральной налоговой службы и уточните их действующий номинал.

В том случае, если в своей работе вы используете объекты живого мира и водных биоресурсов, вам придется оплатить дополнительный налоговый сбор. Если для вас эти налоговые взносы являются актуальными, обратитесь в региональное подразделение федеральной налоговой службы и уточните их действующий номинал.

GST Платежи и возврат

Текущая подача декларации GST требует, чтобы каждый месяц после подачи GSTR-1 для отчета о продажах необходимо подавать GSTR-3B, чтобы сообщить ITC и произвести необходимый GST-платеж. Также, если требуется запросить возврат, то же самое можно сделать, заполнив соответствующие формы возврата.

Последние обновления по возврату GST

Дополнение от 27.06.2020

Полная или часть суммы, заявленной на возмещение, могла быть отклонена посредством уведомления, выпущенного властями.После завершения надлежащих процедур окончательный приказ должен быть выдан в течение 60 дней с даты получения заявления на возврат.

В случае, если этот срок истекает с 20 марта по 30 августа 2020 года, последняя дата выдачи приказа будет перенесена на более позднюю из следующих дат:

- 15 дней с даты получения ответа от заявителя на уведомление, или

- 31 августа 2020

Дополнение от 03.04.2020

Срок выполнения или соответствия продлен до 30 июня 2020 года, при этом срок / срок / дата истечения срока действия приходится на период с 20 марта 2020 года по 29 июня 2020 года.Сюда входят случаи, когда срок подачи заявки на возврат GST в RFD-01 истекает с 20 марта 2020 г. по 29 июня 2020 г.

Обновление от сентября 2019 г.

RFD-01 (полная функция обработки онлайн-возврата) введена в действие с 26 сентября 2019 года.

1. Какие платежи будут производиться по GST?

По GST подлежащий уплате налог в основном делится на 3 —

- IGST — Оплачивается при межгосударственной поставке (оплачивается в центр)

- CGST — Оплачивается при поставке в пределах штата (оплачивается в центр)

- SGST — Оплачивается при поставке в пределах государства (оплачивается государству)

| ОБСТОЯТЕЛЬСТВА | CGST | SGST | IGST |

| Товары, проданные из Дели в Бомбей | НЕТ | НЕТ | ДА |

| Товары, проданные в Бомбее | ДА | ДА | НЕТ |

| Товары, проданные из Бомбея в Пуну | ДА | ДА | НЕТ |

Помимо вышеуказанных платежей, эти платежи должен производить дилер —

- Налог, удерживаемый у источника (TDS) — TDS — это механизм, с помощью которого дилер удерживает налог перед осуществлением платежа поставщику

Например —

Государственное учреждение передает застройщику договор на прокладку дороги. Стоимость контракта составляет 10 лакхов.

Стоимость контракта составляет 10 лакхов.

Когда государственное учреждение производит платеж застройщику, TDS @ 1% (что составляет 10 000 рупий) будет вычтен, и будет выплачена сумма остатка.

- Налог, взимаемый у источника (TCS) — TCS предназначен в основном для агрегаторов электронной коммерции. Это означает, что любой дилер, продающий через электронную торговлю, получит оплату после вычета TCS @ 2%.

Это положение в настоящее время смягчено и не будет применяться к уведомлению правительства.

- Обратный сбор — обязательство по уплате налоговых сдвигов от поставщика товаров и услуг к получателю. Чтобы узнать больше об обратном списании, прочтите нашу статью «Знайте все о обратном списании по налогу на товары и услуги»

- Проценты, пени, комиссии и другие выплаты

2. Как рассчитать размер подлежащего уплате налога на товары и услуги?

Обычно сумма Предварительного налогового кредита должна быть уменьшена из суммы Внешних налоговых обязательств для расчета общей суммы подлежащего уплате налога на товары и услуги.

TDS / TCS будет уменьшено из общей суммы GST, чтобы получить чистую сумму к оплате. Проценты и штрафы за просрочку платежа (если таковые имеются) будут добавлены для получения окончательной суммы.

Кроме того, ITC не может быть востребован по процентам и штрафам за просрочку платежа. И проценты, и штрафы за просрочку платежа должны быть оплачены наличными.

Методика расчета различается для разных типов дилеров —

Постоянный дилер

Обычный дилер обязан уплатить налог на товары и услуги за исходящие поставки, а также может потребовать предварительный налоговый кредит (ITC) для покупок, сделанных им.

GST, уплачиваемый обычным дилером, представляет собой разницу между внешним налоговым обязательством и ITC.

Дилер по составу

Оплата GST для дилера композиции сравнительно проще. Дилер, выбравший композиционную схему, должен уплатить фиксированный процент GST от общих произведенных исходящих поставок.

GST оплачивается в зависимости от вида деятельности дилера композиции.

3.Кто должен произвести оплату?

Эти дилеры обязаны произвести оплату GST —

- Зарегистрированный дилер должен произвести оплату GST, если существует ответственность GST.

- Зарегистрированный дилер должен платить налог в соответствии с механизмом обратного взимания платы (RCM).

- Оператор электронной торговли обязан собирать и оплачивать TCS

- Дилеры потребовали вычесть TDS

4. Когда следует произвести оплату GST?

ОплатаGST должна быть произведена при подаче GSTR 3 i.е до 20 числа следующего месяца.

5. Что такое электронные книги?

Эти бухгалтерские книги ведутся в электронном виде на портале GST.

6. Как произвести оплату GST?

Оплата GST может быть произведена 2 способами —

- Оплата через кредитную книгу —

Кредит ITC может быть получен дилерами для оплаты GST. Кредит можно взять только для уплаты налога.Проценты, пени и штрафы за просрочку платежа не могут быть оплачены с помощью ИТЦ.

Кредит можно взять только для уплаты налога.Проценты, пени и штрафы за просрочку платежа не могут быть оплачены с помощью ИТЦ.

- Оплата через кассу —

Оплата GST может быть произведена онлайн или офлайн. Чаллан должен быть создан на портале GST как для онлайн, так и для офлайн-оплаты GST.

Если налоговые обязательства превышают 10 000 рупий, уплата налогов онлайн является обязательной.

7. Каков штраф за неуплату или просрочку платежа?

Если GST уплачен не должным образом, неуплаченные или уплаченные проценты за просрочку платежа в размере 18% должны быть уплачены дилером.

Также подлежит уплате штраф. Штраф выше рупий. 10 000 или 10% недополученной или невыплаченной суммы налога.

1. Что такое возврат НДС?

Обычно, когда уплаченный GST превышает обязательство по GST, возникает ситуация с требованием возврата GST. В рамках GST процесс запроса возмещения стандартизирован, чтобы избежать путаницы. Процесс находится в режиме онлайн, и для него также установлены временные ограничения.

Процесс находится в режиме онлайн, и для него также установлены временные ограничения.

2. Когда можно запросить возврат?

Есть много случаев, когда можно требовать возмещения.Вот некоторые из них —

Превышение уплаты налога произведено по ошибке или упущению.

- Дилер Экспорт (включая условный экспорт) товаров / услуг по требованию скидки или возврата

- Накопление ИТК в связи с освобождением от налогов или нулевой рейтинговой оценкой продукции

- Возврат налога, уплаченного за покупки, сделанные посольствами или органами ООН

- Возврат налогов для иностранных туристов

- Завершение предварительной оценки

3. Как рассчитать возврат GST?

Рассмотрим простой случай уплаты сверхнормативного налога.

Обязательство г-на Б. по налогу на товары и услуги за сентябрь составляет 50000 рупий. Но из-за ошибки г-н Б. уплатил налог на товары и услуги в размере 5 лакхов.

Теперь г-н Б. произвел дополнительную оплату GST в размере 4,5 лакха, которую он может потребовать в качестве возмещения. Срок для требования возврата составляет 2 года с даты оплаты.

4. Каков срок подачи заявки на возврат?

Срок подачи заявки на возврат составляет 2 года с соответствующей даты.

Соответствующая дата в каждом случае разная.

Вот соответствующие даты для некоторых случаев —

| Причина требования возврата GST | Соответствующая дата |

| Доплата по GST | Дата платежа |

| Экспорт или условный экспорт товаров или услуг | Дата отправки / погрузки / пересечения границы |

| ITC накапливается, поскольку продукция освобождена от налогов или имеет нулевую ставку | Последняя дата финансового года, которому принадлежит кредит |

| Завершение предварительной оценки | Дата корректировки налога |

Также при просрочке возврата — 24% р. а. выплачивается государством.

а. выплачивается государством.

5. Как запросить возврат НДС?

Заявление на возврат необходимо подать по форме RFD 01 в течение 2 лет с соответствующей даты.

Бланк также должен быть заверен дипломированным бухгалтером.

Вы можете очень легко подать декларацию с помощью программного обеспечения ClearTax GST.

Зарегистрируйтесь сейчас и попробуйте сами.

IRAS | Как платить налог

GIRO (Обычное межбанковское повторяющееся поручение) является предпочтительным способом оплаты.

GIRO

Большинство налогоплательщиков используют GIRO для уплаты налогов.

Воспользуйтесь до 12 беспроцентных ежемесячных платежей или выберите единовременный ежегодный вычет.

Использовать другой банковский счет для моей существующей сделки GIRO

- Подайте новую заявку на GIRO

- Пересмотренный план оплаты будет отправлен после обработки заявки

- Войдите на портал myTax, чтобы просмотреть детали плана оплаты (выберите «Учетная запись»> «Просмотреть план оплаты»)

Прекратить мой GIRO Расположение

- Прекратить действие через интернет-банкинг или связаться с вашим банком напрямую

- Немедленно оплатить задолженность по налогу, чтобы избежать штрафа за просрочку платежа

Изменить тип моего плана (e. грамм. ежемесячный взнос до единовременного вычета)

грамм. ежемесячный взнос до единовременного вычета)

Запрос на продление плана платежей

Режимы электронных платежей

Кредитная карта

Узнайте в банке-эмитенте вашей кредитной карты, предлагают ли они какие-либо схемы оплаты подоходного налога с помощью кредитной карты. Вы также можете использовать Mastercard (кредитные или дебетовые карты) для оплаты налогов на AXS e-Station через Интернет или мобильное приложение AXS m-Station. Платежи по кредитным картам не предлагаются IRAS напрямую из-за высоких транзакционных издержек, взимаемых поставщиками услуг кредитных карт.Это сделано для того, чтобы снизить стоимость сбора, чтобы сохранить государственные средства.Телеграфный перевод

Телеграфный перевод предназначен только для платежей из-за границы, и перечисленные выше способы оплаты не применимы.Как рассчитать и уплатить ежеквартальную оценку налогов

Что такое ежеквартальная оценка налогов?

Квартальные налоги уплачиваются четыре раза в год лицами, которые работают не по найму или получают независимый доход, также известный как доход 1099. Когда вы работаете на фрилансе или становитесь подрядчиком, вы по сути становитесь индивидуальным бизнесом. Подобно тому, как компании удерживают и платят налоги FICA (для взносов в систему социального обеспечения и Medicare) для каждого сотрудника, подрядчики также платят свою долю через налоги SECA.

Когда вы работаете на фрилансе или становитесь подрядчиком, вы по сути становитесь индивидуальным бизнесом. Подобно тому, как компании удерживают и платят налоги FICA (для взносов в систему социального обеспечения и Medicare) для каждого сотрудника, подрядчики также платят свою долю через налоги SECA.

Кто платит ежеквартальные налоги?

Любой, кто является 1099 подрядчиком, независимым подрядчиком, фрилансером или самозанятым. Сюда часто входят водители Uber, строители, инструкторы по йоге, актеры, юристы и многие другие профессии.Для этого существуют определенные правила, но, как правило, вы должны платить ежеквартальные налоги, если вы ожидаете, что должны заплатить 1000 долларов или более в виде налогов за год (или примерно, если вы планируете получить более 3000 долларов из 1099 дохода). Если вы зарабатываете более 600 долларов на концерте или проекте, компания обычно отправляет вам 1099-MISC до 31 января. Даже если вы не получите форму 1099, вам все равно придется отслеживать и платить ежеквартальные налоги, если вы планируете зарабатывать 3000 долларов или больше.

Что нужно отслеживать, чтобы платить?

Вам необходимо будет тщательно отслеживать и собирать доходы (в виде квитанций о заработной плате или счетах) и тип бизнеса (если вы выполняете разные виды работ).Чтобы снизить размер вашей задолженности, важно также отслеживать расходы. Общие расходы включают все, что «обычное и необходимое для вашего бизнеса». Типичные примеры:

Пробег

Расходы на домашний офис

Питание с клиентами

Расходные материалы

Программное обеспечение для бизнеса: Adobe, Microsoft Office

Как безопасное практическое правило, откладывает 30% от каждой зарплаты , чтобы вы когда придет время, смогу позволить себе платить ежеквартальные налоги.Умно отслеживая отчисления, вы можете сократить этот процент, когда придет время платить, и сохранить больше из тех 30%, которые вы отложили.

Как вы платите?

Вот формы, которые вам понадобятся для расчета и подачи квартальных налогов:

1099 : Компания (-а), на которую вы работали, суммирует общую сумму, которую они заплатили вам, в 1099 в конце год.

График C : Вы записываете свой доход 1099 плюс любые связанные с этим расходы (которые возвращают прибыль вашего бизнеса, т.е.е. заработок — расходы = прибыль). Затем эта прибыль подлежит обложению налогом на самозанятость и федеральным подоходным налогом и налогом штата.

1040-ES : Рабочий лист для расчета квартальных налогов

1040 и График SE : Где вы рассчитываете и регистрируете подоходный налог на конец года и налоги на самозанятость

Когда вы платите?

Вот крайние сроки на 2015 год:

Как мне отправить платеж?

У вас есть два способа отправить платеж:

1.В электронном виде : Платеж должен быть отправлен до 20:00 по восточному времени, а затем за день до установленной даты через систему EFTPS.gov. Вы можете получить доступ к прямой оплате здесь.

2. Обычная почта : Отметьте платеж в срок или раньше. Сначала распечатайте и заполните форму 1040-ES для соответствующего квартала (на 15 сентября это будет ваучер на 3 квартал). Затем выпишите чек в Казначейство США на сумму вашей задолженности. Наконец, отправьте его в ближайший к вам почтовый центр IRS.

Обычная почта : Отметьте платеж в срок или раньше. Сначала распечатайте и заполните форму 1040-ES для соответствующего квартала (на 15 сентября это будет ваучер на 3 квартал). Затем выпишите чек в Казначейство США на сумму вашей задолженности. Наконец, отправьте его в ближайший к вам почтовый центр IRS.

Что будет, если вы не заплатите?

Если вы не будете платить ежеквартально в установленный срок, вам может грозить штраф: обычно вы платите штраф в размере 6–8% от недоплаченной суммы. Таким образом, если вы заработали 10 000 долларов, задолжали 2 000 долларов по налогам и не платили квартальные налоги, вы можете подвергнуться штрафу в размере 6% от недоплаты в размере 2 000 долларов, что составляет 120 долларов — черт возьми!

—————

Вы владелец бизнеса и хотите упростить выплаты своим фрилансерам? Payable собирает всю информацию, необходимую не только для простых и быстрых выплат, но и автоматически генерирует распечатываемые формы 1099 для всех ваших подрядчиков в конце года. Сэкономьте много времени и денег — ваши фрилансеры будут вам благодарны!

Сэкономьте много времени и денег — ваши фрилансеры будут вам благодарны!

Как и когда платить налоги по GST?

Согласно законам GST, налогоплательщик должен использовать общий портал, который будет рассчитывать налог, подлежащий уплате налогоплательщиком, на основе предоставленной им информации об исходящих поставках. Кроме того, в случае механизма обратного начисления, подлежащий уплате налог рассчитывается на основе информации о внешней поставке, заявленной поставщиком Товара.

Ниже приводится краткое изложение того, что содержится в разделах 49 и 50 Закона о налоге на товары и услуги в отношении уплаты налогов и других сборов и положений о процентах.

В. Каковы сроки уплаты налогов?

Сроки уплаты налогов различаются для разных категорий зарегистрированных налогоплательщиков. Их краткое содержание приводится ниже:

Старший № | Категория Assessee | Срок оплаты | Банкноты |

1. | Лица, зарегистрированные по схеме составления | 18 числа месяца, следующего за соответствующим кварталом | Схема составления предназначена только для предприятий, торгующих товарами и имеющих годовой оборот ниже рупий. 50 лакхов. Поставщики услуг не подпадают под действие этой схемы |

2. | Государственные департаменты или агентства, обязанные вычитать налог у источника | 10-го числа следующего месяца | Реквизиты уплаты налога должны быть указаны в ГСТР-7 в электронном виде. |

3. | Налогооблагаемое лицо-нерезидент | В течение 20 дней с конца Календарного месяца или в течение 7 дней с последней даты Срока действия Регистрации | Любое лицо, которое время от времени совершает операции, связанные с поставкой товаров или услуг, или и тем, и другим, будь то в качестве принципала или агента или в любом другом качестве, но не имеющее постоянного места нахождения или постоянного места жительства в Индии, называется налогоплательщиком-нерезидентом. |

4. | Операторы электронной торговли | 10-го числа следующего месяца | – |

5. | Иные, чем указанные выше (т. Е. Обычные налогоплательщики) | 20 числа следующего месяца | Подробная информация об уплаченном налоге должна быть указана в декларации, без которой декларация не считается действительной. |

В. Как уплачивать налоги?

На Общем портале должна вестись электронная кассовая книга, в которой должны содержаться подробные сведения о транзакциях сумм, внесенных для уплаты налогов и их использования. Это будет работать почти так же, как сейчас работает банковский счет. Упоминание кредита (Cr.) В бухгалтерской книге означает, что сумма внесена в бухгалтерскую книгу, а упоминание дебетовой (dr.) в нем означает, что сумма была использована для уплаты взносов.

Как внести сумму на Портал?

Ассесси должен сгенерировать Challan в форме GST PMT-6 с портала и ввести данные о различных суммах (налог, проценты, штрафы и т. Д.), Которые должны быть внесены им на хранение, а затем произвести платеж, используя любой из способов, указанных ниже:

- Интернет-банк через уполномоченные банки

- Дебетовые или кредитные карты уполномоченных банков

- НЕФТЬ или RTGS из любого банка

- Внебиржевой (OTC) Оплата через уполномоченные банки для депозитов до Rs.10 000 за каждый налоговый месяц или квартал, в зависимости от случая, наличными, чеком или DD. (В случае государственных ведомств, которым необходимо платить налоги, ограничение в 10 000 рупий не применяется)

Примечание. Любая комиссия за обслуживание или сборы, подлежащие уплате в отношении таких онлайн-платежей, несет лицо, производящее платежи. [Например, если человек должен внести на депозит рупий. 10 налогов в качестве налоговых обязательств и рупий. 500 — это плата за транзакцию, тогда лицо должно нести рупий.500 в качестве стоимости и внесите полную стоимость рупий. 10 лаков (скорректированных) правительству.]

Как будет производиться налоговый расчет?

Налоговое обязательство будет рассчитываться на основе информации, предоставленной поставщиком исходящих поставок в Форме GSTR-3. Следующие данные будут автоматически добавлены из других форм в GSTR-3

Детали, которые будут заполнены автоматически | С какой формы? |

| GSTR-1 (Подробная информация о произведенных поставках налогооблагаемых товаров и / или услуг за границу) |

| GSTR-2 (Подробная информация о входящих поставках налогооблагаемых товаров и / или услуг, осуществленных с требованием предварительного налогового кредита) |

| То же самое должно быть автоматически создано государственной системой |

Впоследствии налоговое обязательство будет рассчитано как сумма четырех частей в форме GSTR-3 следующим образом:

- Налоговые обязательства по исходящим поставкам — Должно быть автоматически заполнено из GSTR-3, как описано выше.

- Налоговые обязательства по входящим поставкам по обратному начислению — Должны быть автоматически заполнены из GSTR-2

- ITC Reversal — Должен быть автоматически заполнен из GSTR-2

- Добавлен или уменьшен выходной налог из-за отсутствия исправления или исправления сообщенных несоответствий — Должен быть автоматически создан государственной системой

Что такое электронный реестр налоговой ответственности и как налог, уплаченный через Challan, будет корректироваться в электронном реестре налоговой ответственности?

Электронный реестр налоговых обязательств — это электронный реестр, содержащий 2 части (1 — Электронная кредитная книга и 2 — Электронная кассовая книга), которые ведутся на Общем портале и содержат подробную информацию обо всех подлежащих выплате и уплаченных суммах, таких как налоги, проценты, штрафы, Штраф и др.

Он должен содержать столбцы Dr (Дебет) и Cr (Кредит), в которых Др. Против суммы означает любую сумму (налог, проценты, штраф), подлежащую уплате по исходящим поставкам, включая экспорт, или по обратной оплате. Аналогично Cr. Против суммы означает любую сумму, уплаченную в течение периода либо с использованием входящего кредита, либо наличными. Платежи, произведенные по статье «Наличные», также отражаются в GST PMT-1.

Кроме того, в соответствии с положениями Раздела 49 (8) Закона о налогах на товары и услуги, сумма, внесенная в электронную кассу, должна быть скорректирована, как показано ниже в примере, независимо от деталей, указанных в Challan:

г.У Шива было следующее налоговое обязательство по выходному налогу —

.За август 2017 года | Налог в размере рупий. 5,00,000 и проценты в размере рупий. 15,500 |

За сентябрь 2017 г. | Налог в размере рупий. 3,00,000 и проценты в размере рупий. 12 500 |

Теперь, если он внесет на депозит рупий.7,00,000 на Счет в качестве суммы налога, она не будет полностью рассматриваться как налог, а будет выглядеть следующим образом:

Описание | Сумма |

Налоговое обязательство за август 2017 года | рупий. 5,00,000 |

Проценты за август 2017 года | рупий.15 500 |

Налоговое обязательство за сентябрь 2017 года | рупий. 1,84,500 |

Итого | рупий. 7,00,000 |

У мистера Шива нет выбора, кроме как изменить сумму указанным выше способом. Он не может утверждать, что проценты по поставкам, произведенным в августе 2017 года, будут выплачены им позже.

Как можно использовать кредит на вводимые ресурсы?

Кредит, доступный в Электронной кредитной книге, можно получить следующим образом:

Налоговый зачет | Первый приоритет использования | Второй приоритет использования |

Входной интегрированный GST | Выход интегрированный GST | Выходной центральный GST и государственный GST |

Центральный ввод GST | Центральный вывод GST | Выход интегрированный GST |

Состояние входа GST | Состояние выхода GST | Выход интегрированный GST |

Входная территория Союза GST | Выход Союзной территории GST | Выход интегрированный GST |

Примечание:

- Кредит Центрального GST не может быть использован для оплаты GST штата или Союзной территории.

- Платежи налога в соответствии с механизмом обратного взимания, а также любые проценты, штрафы или сборы не могут быть произведены с использованием входных кредитов, доступных в Электронной кредитной книге.

В. Каковы положения о пени и штрафах за просрочку или неуплату налогов?

Согласно соответствующим положениям, проценты подлежат уплате по ставке, которая должна быть указана, не превышающей 18% за период задержки в уплате налогов, и она же должна быть рассчитана со дня, следующего за днем, когда налог должен был быть уплачен. платный.

Штраф за то же самое регулируется положениями Раздела 122 (1) Закона о налогах на товары и услуги, которые предусматривают штраф в размере рупий. 10 000 или 10% недополученного или невыплаченного налога в зависимости от того, какая сумма больше. Такой штраф взимается в случае неуплаты налогов в течение периода, превышающего 3 месяца с даты, на которую такая сумма была первоначально уплачена.

Курьерская служба. Курьер в штате

Курьерская служба. Курьер в штате 04.2009 № 03-11-06/2/58, УФНС России по г. Москве от 26.11.2010 № 16-15/124515@ (эквайринг: при оплате покупателями при помощи карт доход учитывается на дату фактического зачисления средств на р/счет продавца)

04.2009 № 03-11-06/2/58, УФНС России по г. Москве от 26.11.2010 № 16-15/124515@ (эквайринг: при оплате покупателями при помощи карт доход учитывается на дату фактического зачисления средств на р/счет продавца)