- Внутреннее финансирование — Энциклопедия по экономике

- Внутреннее финансирование — Большая Энциклопедия Нефти и Газа, статья, страница 1

- внутреннее и внешнее финансирование компании – тема научной статьи по экономике и бизнесу читайте бесплатно текст научно-исследовательской работы в электронной библиотеке КиберЛенинка

- внешнее финансирование — Перевод на английский — примеры русский

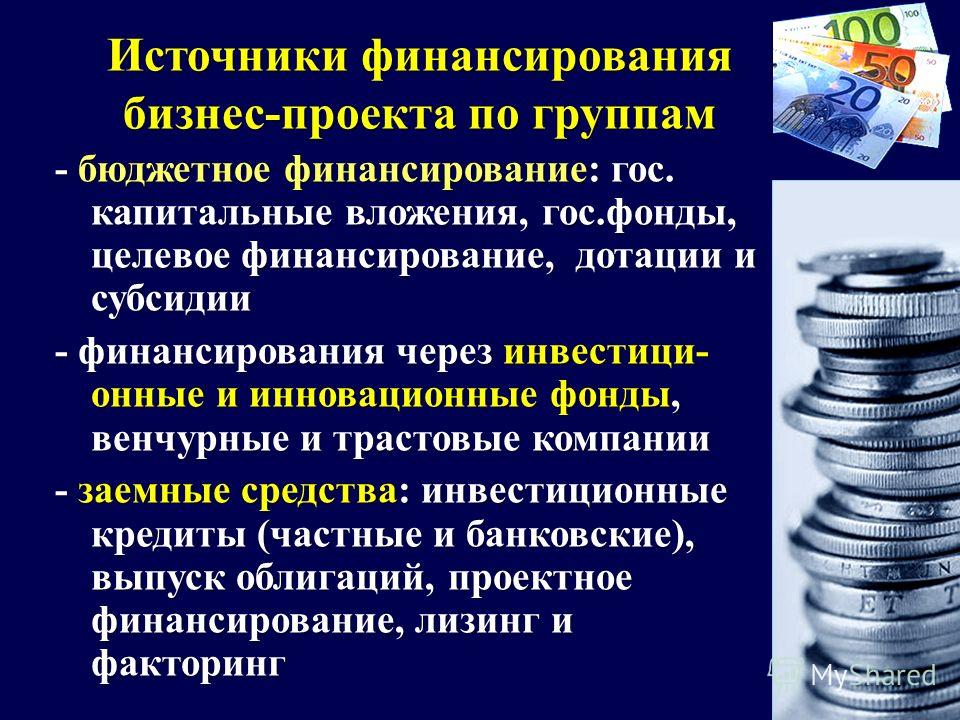

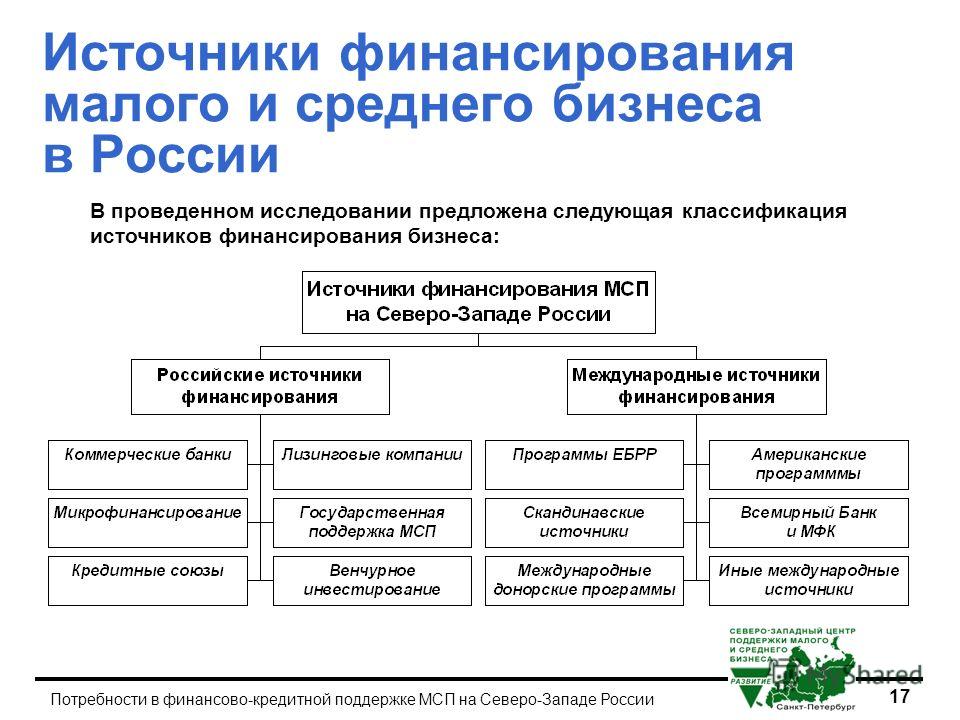

- внешние и внутренние, условия получения инвестиций

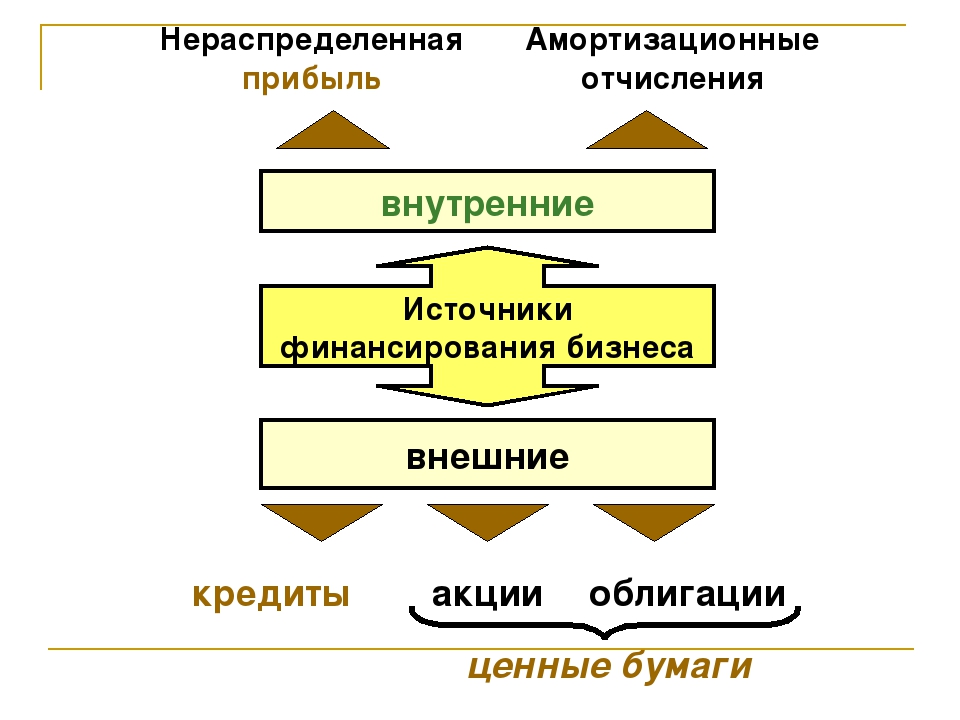

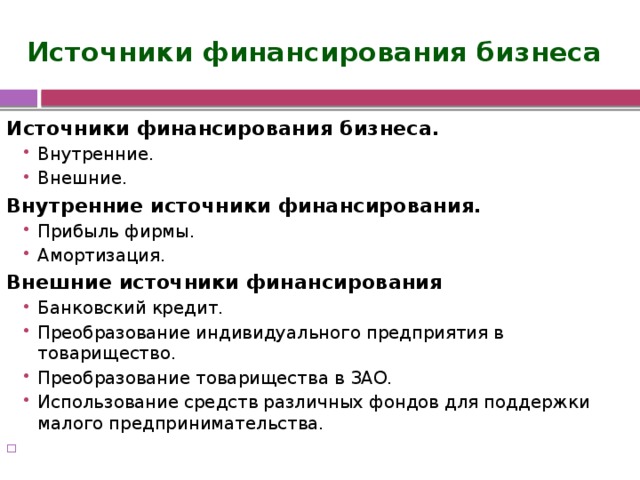

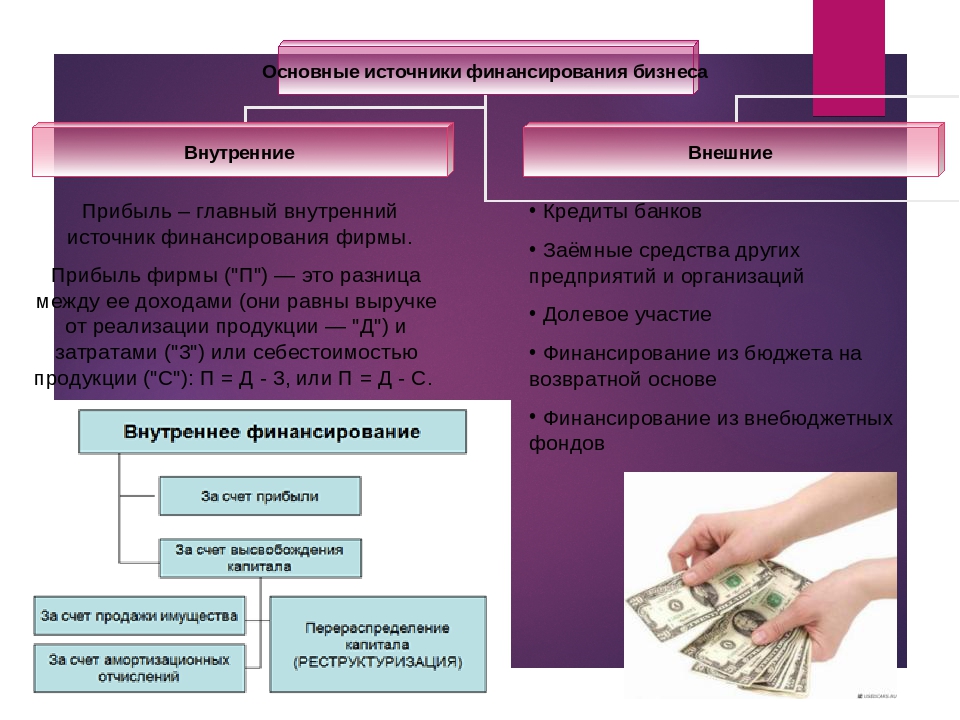

- Внешние и внутренние источники финансирования бизнеса

- Внутреннее финансирование — Internal financing

- Внутреннее и внешнее финансирование | GoCardless

- Внутреннее и внешнее финансирование — скромные деньги

- В чем разница между внешним и внутренним финансированием? | greenmatch

- Внутренние и внешние источники финансирования — определения, объяснения, различия

- Определение внутреннего финансирования — Blackwell Global

- Внутренние и внешние источники финансирования — Источники финансирования — Eduqas — Редакция GCSE Business — Eduqas

- Внутренний и внешний — деньги, банковские и финансовые рынки

Внутреннее финансирование — Энциклопедия по экономике

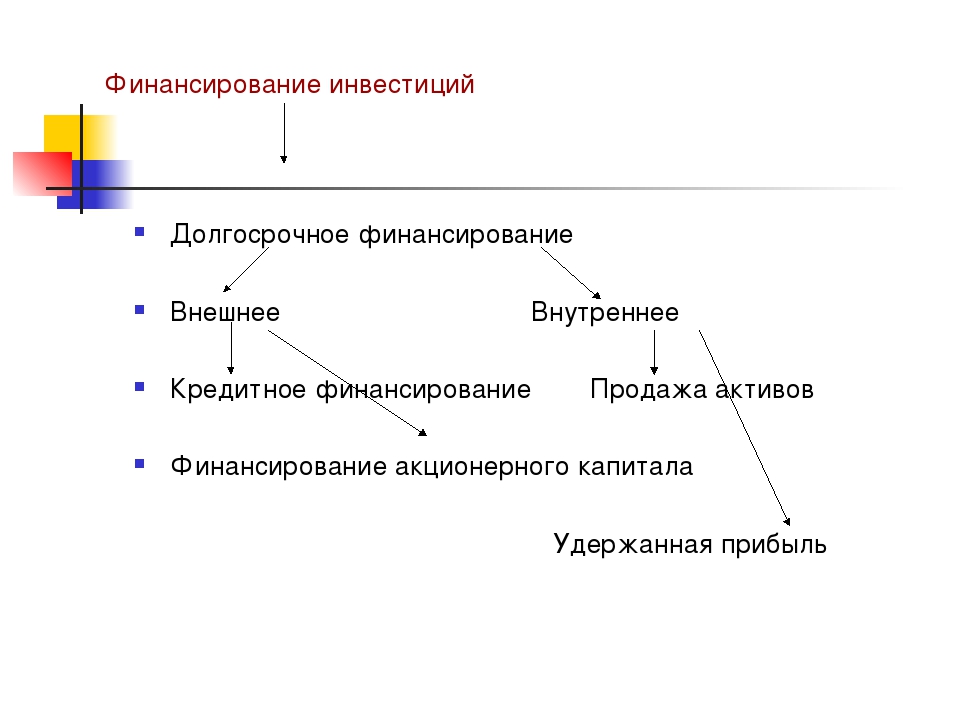

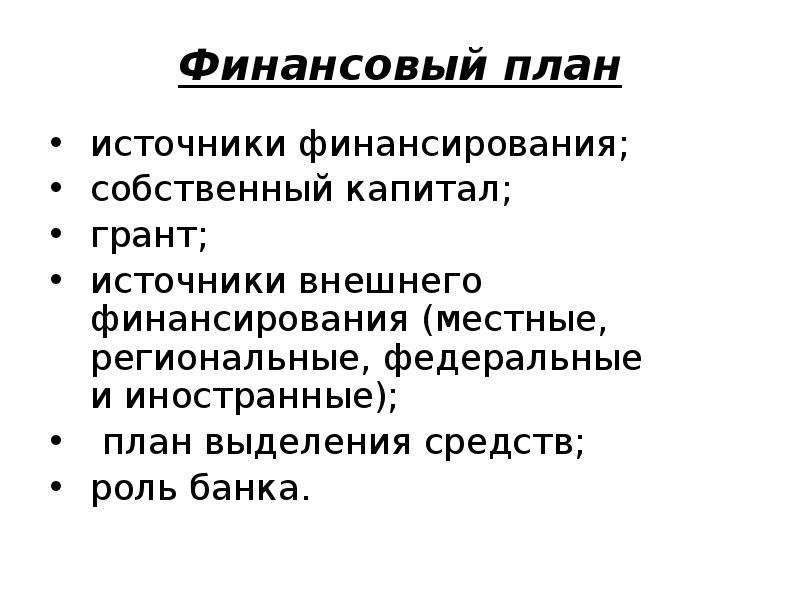

Чтобы положить предел финансовому риску, необходимо стабильное отношение акционерного капитала к общей сумме активов. Результаты опроса показывают, как относятся компании к этой задаче. Важно отметить, что большинство компаний рассматривает отношение акционерного капитала к общей сумме активов как долгосрочную задачу. Они связывают потенциальные возможности долгосрочной прибыли, ликвидность в отдаленном будущем и стратегию корпорации с долгосрочными и текущими задачами. Так как более важной считается долгосрочная задача, может случиться так, что объем задолженностей за короткое время выйдет за предел допустимого. Однако с точки зрения долгосрочной перспективы ожидается равновесие. Например, ряд компаний ответил, что, принимая в расчет рост фирмы, они могут взяться за внешнее финансирование, а позднее попытаются стабилизировать свою финансовую структуру, уделяя больше внимания нераспределенной прибыли или ограничивая капиталовложения до такого уровня, при котором они могут обходиться с помощью внутреннего финансирования.

С начала 80-х годов стратегия финансирования явно поляризовалась и произошла диверсификация финансовых источников. В табл. 16 сравниваются основные источники капиталов в 70-е и 80-е годы. В 70-е годы банковские займы стояли на первом месте. Однако в 80-е годы на первое и второе места вышли два типа внутреннего финансирования, и стало очевидным преимущество нераспределенной прибыли (внутренние акции и конвертируемые облигации по существующим ценам). [c.230]

Рентабельность чистых активов определяет границы и темп роста собственного капитала за счет реинвестирования прибыли. Таким образом, данный показатель лежит в основе темпов устойчивого роста организации, ее способности развиваться за счет внутреннего финансирования. [c.230]

[c.230]

Внутреннее финансирование, включая внутреннюю финансовую стратегию, отличается от портфельной стратегии. Внутреннее финансирование обеспечивает конкурентоспособность предприятия, а портфельная [c.207]

Задача внутреннего финансирования — обеспечить распределение ресурсов и их координацию для достижения поставленных целей. Задача портфельной стратегии — создать эффективную структуру внешних инвестиций. Для внутреннего финансирования важна функциональная стратегия, позволяющая учитывать деятельность отделов и служб предприятия. [c.209]

Классификация источников внутреннего финансирования дефицитов бюджетов Российской Федерации включает следующие статьи [c.334]

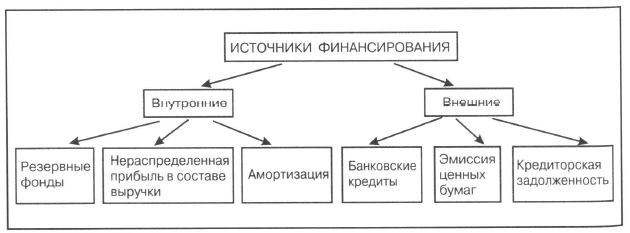

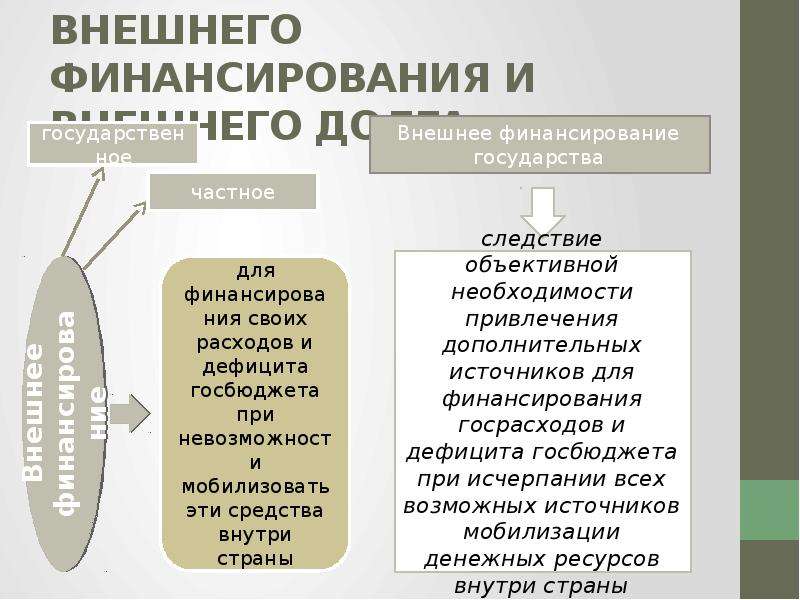

Общий объем финансирования складывается из суммы показателей внутреннего и внешнего финансирования. Показатель внутреннего финансирования включает займы ЦБ РФ, займы других банков, займы государственных внебюджетных фондов, займы других уровней власти, выпуск и размещение государственных казначейских обязательств и других государственных ценных бумаг, изменение остатков средств на счетах бюджета, изменение золото-валютных резервов. Внешнее финансирование складывается за счет займов международных финансовых организаций, правительств иностранных государств, иностранных банков и фирм.

[c.228]

Внешнее финансирование складывается за счет займов международных финансовых организаций, правительств иностранных государств, иностранных банков и фирм.

[c.228]

Внутреннее финансирование отражает все операции по финансированию государственного бюджета со стороны учреждений государственного управления и резидентов данной страны (предприятий, учреждений управления, частных лиц и т.д.). К внутреннему финансированию относятся изменение резервов национальной валюты депозитов, хранящихся в финансовых учреждениях — резидентах данной страны выпуск ценных бумаг резидентами данной страны (используемых учреждениями управления с целью управления ликвидностью). [c.228]

Прочее внутреннее финансирование [c.229]

Новой аналитической задачей статистики государственного бюджета являются изучение источников бюджетного финансирования и определение роли каждого источника в покрытии дефицита государственного бюджета. В 1997 г. внутреннее финансирование составило 46,2% уровня общего финансирования, а внешнее финансирование — 56,4%.

Денежный поток представляет собой излишек средств, имеющийся в неограниченном распоряжении предприятия для целей финансирования. В этом качестве денежный поток является для руководства предприятия прежде всего масштабом измерения возможностей внутреннего финансирования. Он существенно влияет на планирование других частных [c.182]

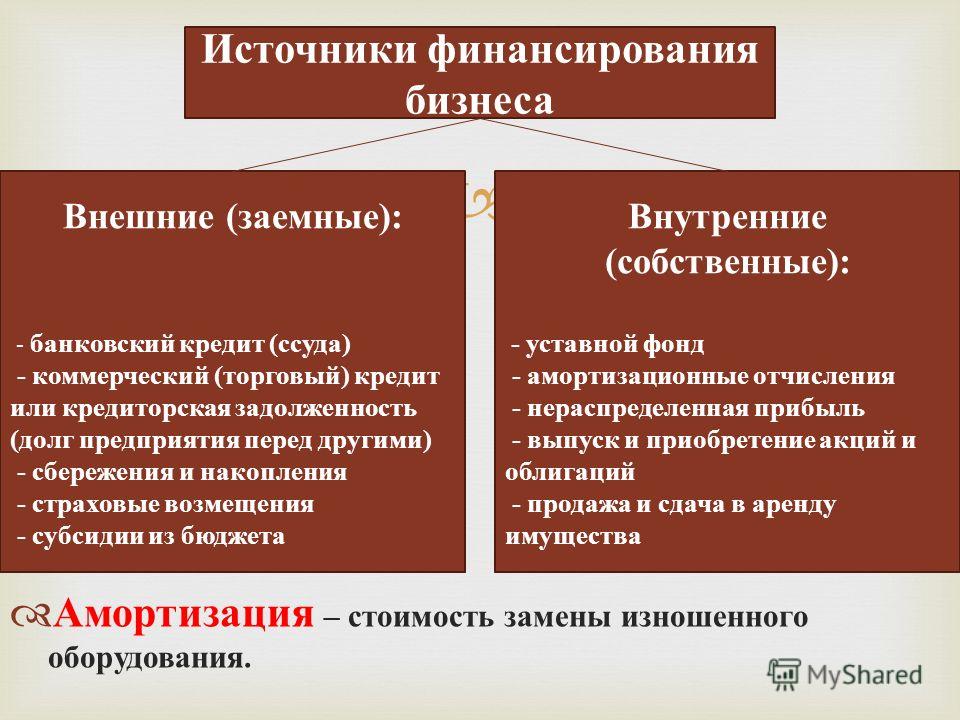

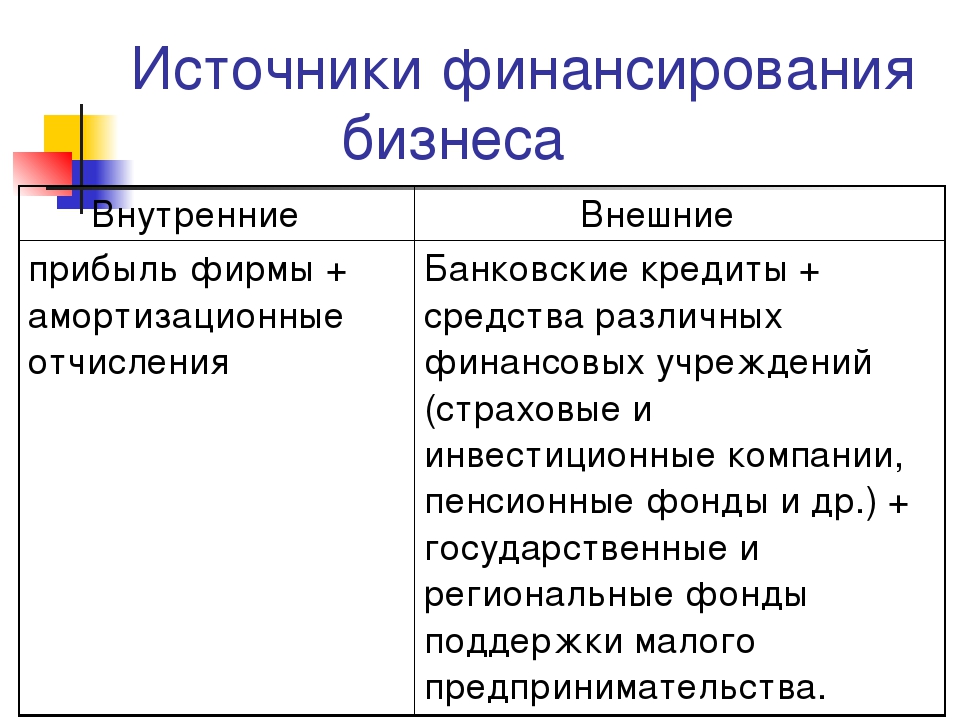

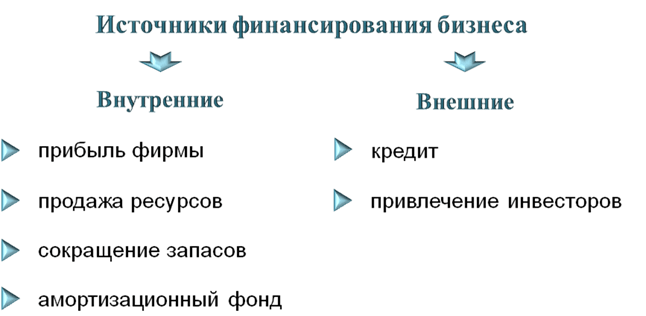

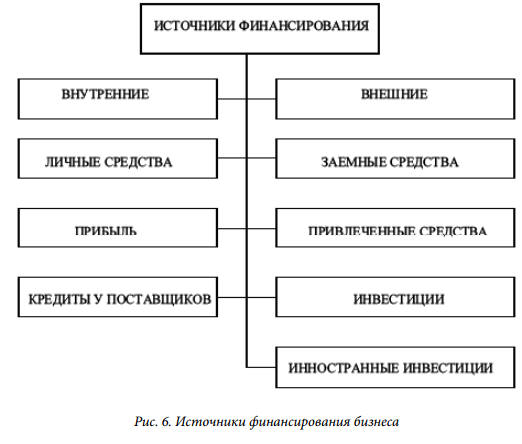

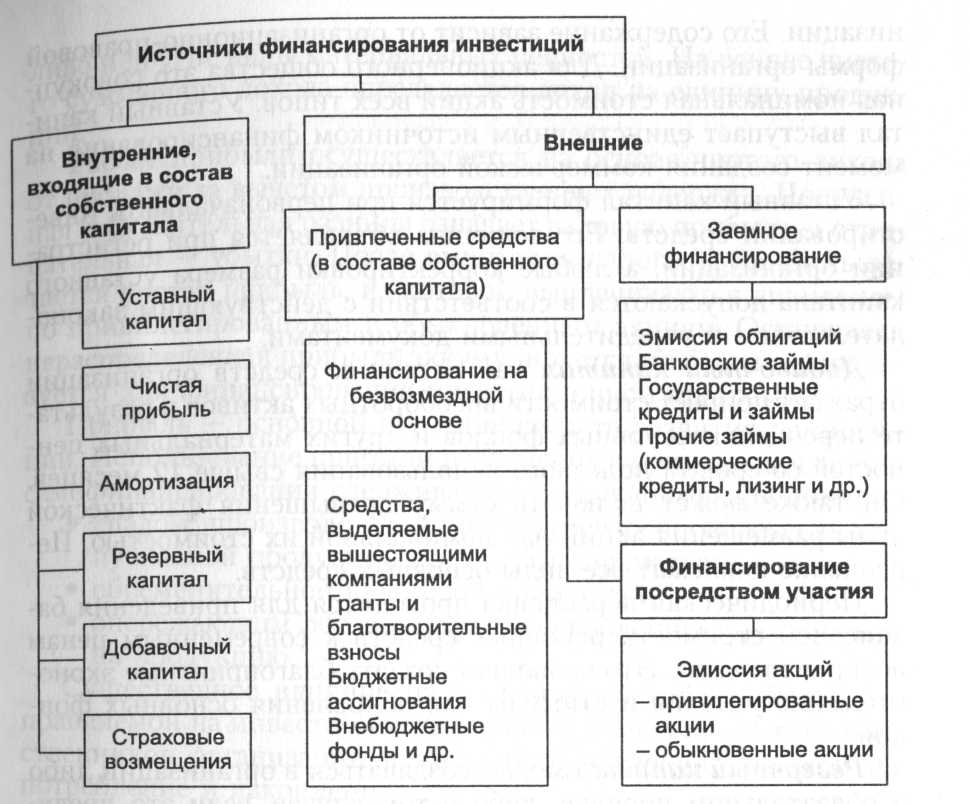

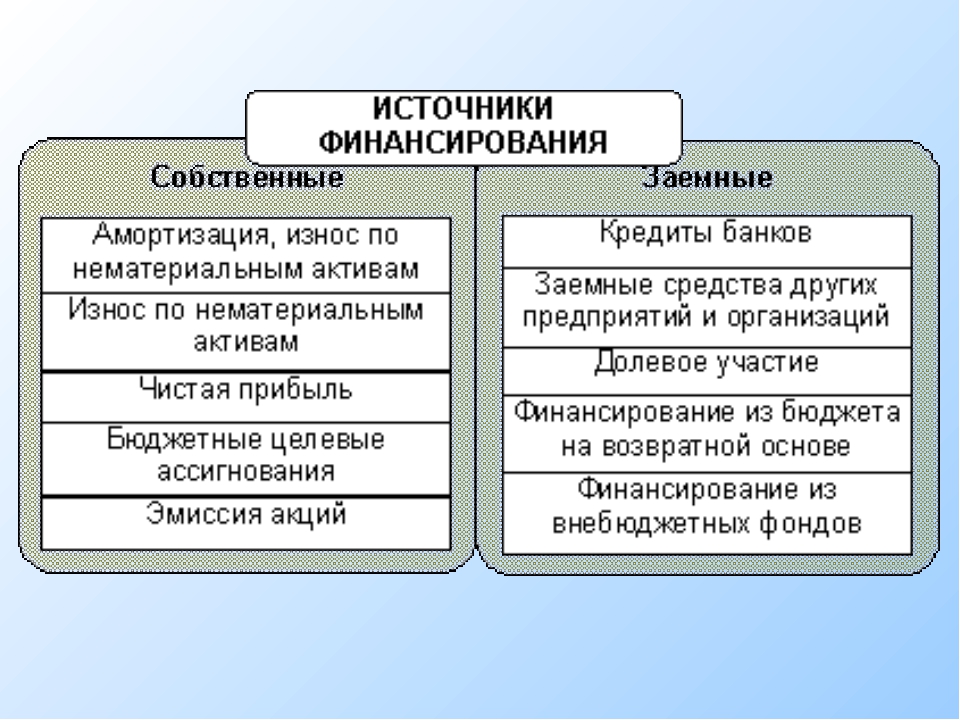

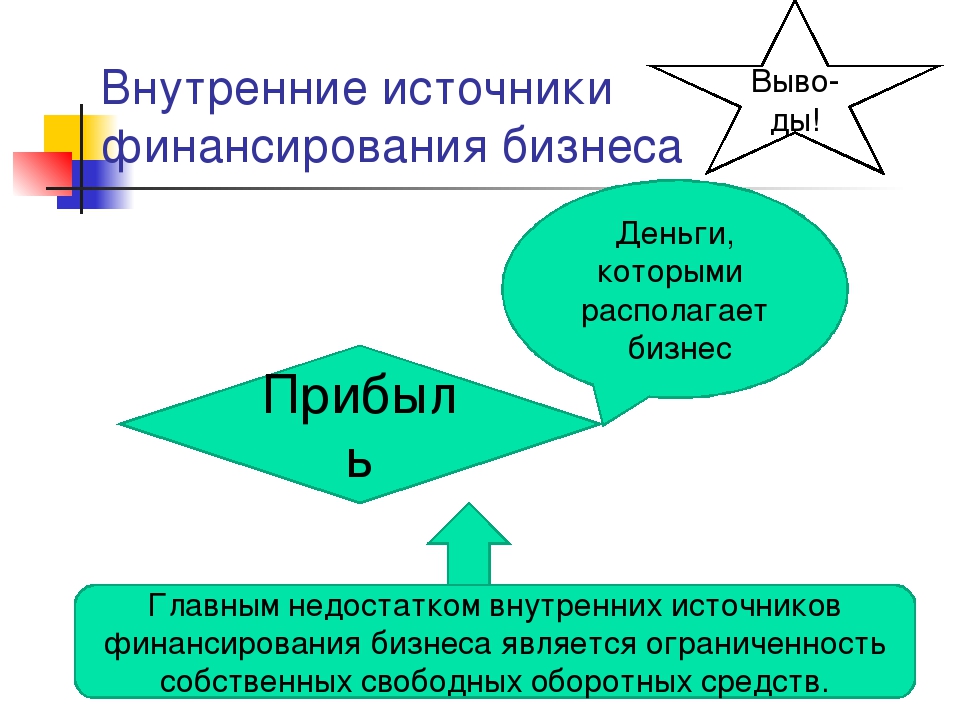

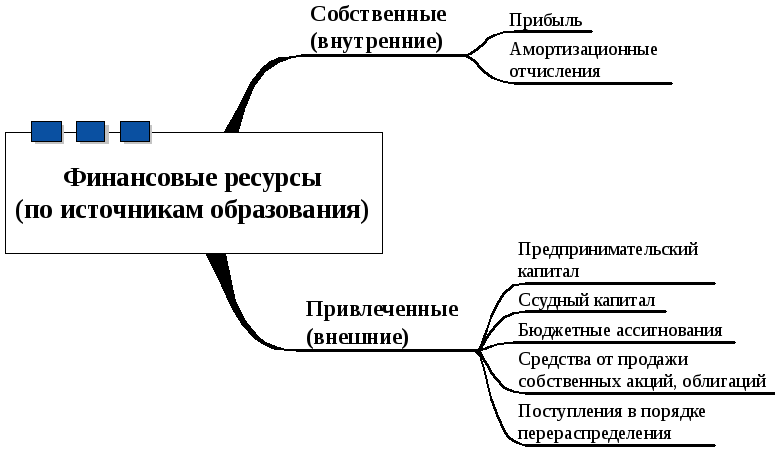

Внутреннее финансирование предполагает использование собственных средств и прежде всего — чистой прибыли и амортизационных отчислений. Различают активное и неактивное (скрытое) самофинансирование. В случае активного самофинансирования единственным источником покрытия потребностей предприятия служит прибыль, которой должно хватать для уплаты налогов в бюджетную систему, процентов за кредит (сверх учетной ставки ЦБ РФ), процентов и дивидендов по ценным бумагам эмитента, расширения основных фондов и нематериальных активов, пополнения оборотных средств, выполнения социальных программ.

Ретроспективный и перспективный анализ денежных потоков осуществляется в целом по предприятию и видам его деятельности с целью изучения их динамики, возможностей внутреннего финансирования, определения перспективной платежеспособности. [c.63]

Наличие активного рынка банковских акцептов делает возможным финансирование зарубежной торговли по процентным ставкам, приближающимся к ставкам по коммерческим векселям. Хотя принципы действия акцепта одинаковы для международной и внутренней торговли, на внутреннее обращение приходится меньшая часть общей суммы банковских акцептов. Помимо торговли внутреннее финансирование при помощи акцептов используется в связи с хранением таких товаров, как зерно. На основании тратты, полученной от компании, банк можег авансировать ей средства. После акцепта тратты ее можно продать на рынке банковских акцептов. Процентные затраты заемщика — это ставка, которую получает инвестор, плюс сборы банку и дилеру, часто в сумме составляющие 7/8%.

В части VI мы рассмотрели вопросы о том, каким образом фирма решает проблемы капитализации в долгосрочном периоде и как она использует внутреннее финансирование за счет нераспределенной прибыли. Теперь мы займемся выяснением того, каким образом фирма мобилизует долгосрочный капитал извне. Если выражаться конкретнее, в этой главе рассмотрены порядок реализации фирмой ее акций и облигаций. Здесь мы узнаем о том, как размещаются выпуски ценных бумаг через инвестиционные банки, посредством привилегированных подписок среди акционеров фирмы и напрямую среди институциональных инвесторов. Содержание этой главы базируется на понятиях и определениях из гл. 3, где изучены финансовые рынки вообще. [c.541]

Фирмы устанавливают иерархические предпочтения для новых источников финансирования. Наиболее предпочтительно внутреннее финансирование, затем долги затем внешний собственный капитал. Коэффициенты долговой нагрузки каждой наблюдаемой фирмы отражают кумулятивные потребности во внешнем финансировании. Более рентабельные компании занимают меньше, поскольку у них есть достаточно внутренних источников.

[c.1052]

Коэффициенты долговой нагрузки каждой наблюдаемой фирмы отражают кумулятивные потребности во внешнем финансировании. Более рентабельные компании занимают меньше, поскольку у них есть достаточно внутренних источников.

[c.1052]

Инициативы должны быть направлены как на тех, кому требуются финансы, так и на тех, кто их поставляет. Отсутствие этого, вероятно, наибольший барьер на пути успешного венчурного инвестирования в условиях менее зрелых и переходных экономик. Часто утверждают, что активность венчурного капитала в большей степени сдерживается недостатком возможностей для инвестирования, а не финансов, а также венчурные капиталисты будут инвестировать больше, если будет больше «действительно привлекательных» проектов. Во-первых, требуются инициативы по стимулированию предпринимательства для увеличения числа предприятий с такими характеристиками. Во-вторых, нужны инициативы по воспитанию венчурной культуры среди предпринимателей в малом и среднем бизнесе с тем, чтобы такие предприниматели под привлекательные проекты искали венчурный капитал вместо того, чтобы полагаться на внутреннее финансирование или на получение кредитов.

Если корпорация привлекает из внешних источников средства, которые могут понадобиться для масштабного расширения ее бизнеса, управленческие решения оказываются более сложными и требуют, соответственно, больших затрат времени. Внешние инвесторы обычно хотят видеть детальные планы использования своих средств, а также хотят убедиться, что инвестиционные проекты компаний обеспечат денежные поступления, достаточные для покрытия расходов и получения прибыли. Они тщательно изучают планы корпорации и относятся к перспективам успеха более скептически, чем ее менеджеры. Таким образом, использование внешнего финансирования ставит компанию в тесную зависимость от рынка капиталов, выход на который связан с более высокими требованиями к инвестиционным планам корпорации, чем использование источников внутреннего финансирования. [c.288]

Использование внешнего финансирования ставит компанию в тесную зависимость от рынка капиталов, выход на который связан с более высокими требованиями к разработке инвестиционных планов корпорации, чем в случае использования источников внутреннего финансирования. [c.303]

[c.303]

Возможно, совет директоров СНК объявит к выплате лишь незначительный дивиденд или решит вообще его не выплачивать. Ведь если большую часть из 260 тыс. дол. чистой прибыли, а то и всю ее, использовать на расширение производства, наем новых работников или развитие исследовательских программ компании для дальнейшего совершенствования конструкции выпускаемых стульев, то благодаря этому прибыли компании могут возрасти и акционеры в будущем станут получать более высокие дивиденды, не вкладывая в компанию дополнительные средства. Такой метод распределения прибыли получил название внутреннее финансирование . [c.20]

Теория инвестирования в акции роста не нова — она получила распространение уже в 30-х годах. В ее основу положен принцип вложения денег в акции тех компаний, которые на протяжении нескольких лет добиваются темпов роста прибыли и дивидендов, превышающих темпы роста экономики в целом. Настоящая растущая компания в известной степени сама определяет свою судьбу, поскольку способна обеспечить себе внутреннее финансирование за счет реинвестирования прибылей. [c.155]

[c.155]

Внутреннее финансирование 20 Восходящий треугольник 283 Временная стоимость 334, 338, [c.337]

Федераций) классификацию источников внутреннего финансирования дефицитов [c.160]

Предприятия в основном применяют два способа финансирования инвестиций внутреннее финансирование за счет собственных средств, формируемой из амортизационных отчислений и получаемой прибыли, и внешнее — за счет долгосрочных займов (кредитов) и эмиссии акций, конвертируемых облигаций, использования других ценных бумаг. [c.318]

Так или иначе существование иерархии можно объяснить вполне рациональными экономическими причинами, например различиями в расходах на эмиссию ценных бумаг. Разумеется, внутреннее финансирование не связано ни с какими расходами на эмиссию ценных бумаг, но если требуются деньги извне, расходы на эмиссию долговых обязательств меньше, чем расходы на эмиссию акций. Таким образом, имеет смысл использовать нераспределенную прибыль, а не внешний капитал и создавать финансовый заслон в виде денежных средств, легко реализуемых рыночных ценных бумаг или неиспользованной кредитоем-кости, снижая тем самым опасность вынужденного выпуска акций в будущем. [c.484]

[c.484]

Если существует несколько экономических агентов, способные оказывать значительное влияние на стратегические действия друг друга, решающим фактором может стать их координация. Это особенно важно, когда ожидается возрастание прибыли (как в зарождающихся отраслях промышленности), или когда значительную роль в инвестировании должно играть внешнее финансирование (банковские кредиты или инвестиции в акционерный капитал), которое особенно важно при низкой норме прибыли. Однако и предприятия с высокой прибылью могут нуждаться во внешнем кредитном финансировании, поскольку их активы нельзя делить до бесконечности (отдавая очередную долю собственности инвестору -прим. редактора). В результате инвестирование может принять форму пошагового процесса, когда предприятия получают и тратят дискретные суммы денег. Внутреннее и внешнее финансирования не являются, таким образом, полностью взаимозаменяемыми, а скорее взаимодополняющими. Плохая координация инвесторов может привести их в инвестиционную ловушку. Если все агенты слишком осмотрительны (или не склонны к риску — на экономическом жаргоне risk-avers), они будут стремиться к минимальному недостаточному уровню инвестирования, что уменьшит их прибыль и на последующей второй фазе, оправдав их опасения, и приведет к еще большему сокращению инвестиции, чем вызовет дальнейшее уменьшение прибыльности. Если финансовая и банковская система дезорганизована и сама является причиной неопределенности, что собственно и имеет место в России, стоимость внешнего финансирования будет слишком высокой. Тогда предприятиям придется использовать преимущественно внутреннее финансирование, которое не является полноценной заменой внешнему, и тогда совокупный уровень и состав инвестиций могут оказаться неэффективными. Четвертым фактором, влияющим на конкретное решение об инвестировании, является характер и уровень государственных инвестиций. Частное и государственное инвестирование во многих случаях дополняют друг друга. причем государственное инвестирование

[c.

Если все агенты слишком осмотрительны (или не склонны к риску — на экономическом жаргоне risk-avers), они будут стремиться к минимальному недостаточному уровню инвестирования, что уменьшит их прибыль и на последующей второй фазе, оправдав их опасения, и приведет к еще большему сокращению инвестиции, чем вызовет дальнейшее уменьшение прибыльности. Если финансовая и банковская система дезорганизована и сама является причиной неопределенности, что собственно и имеет место в России, стоимость внешнего финансирования будет слишком высокой. Тогда предприятиям придется использовать преимущественно внутреннее финансирование, которое не является полноценной заменой внешнему, и тогда совокупный уровень и состав инвестиций могут оказаться неэффективными. Четвертым фактором, влияющим на конкретное решение об инвестировании, является характер и уровень государственных инвестиций. Частное и государственное инвестирование во многих случаях дополняют друг друга. причем государственное инвестирование

[c. 267]

267]

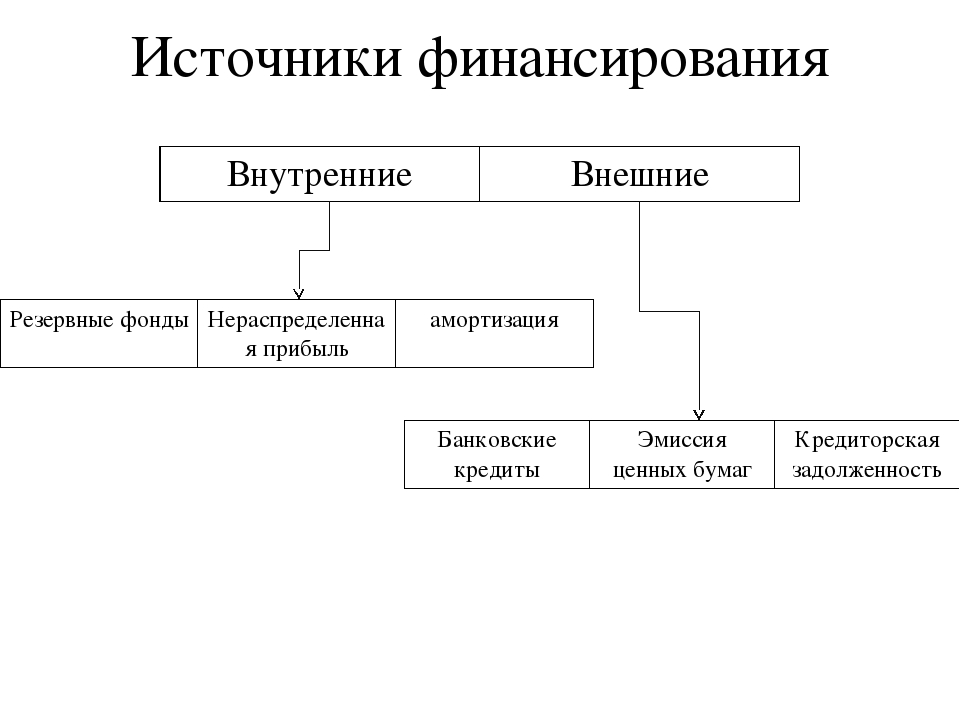

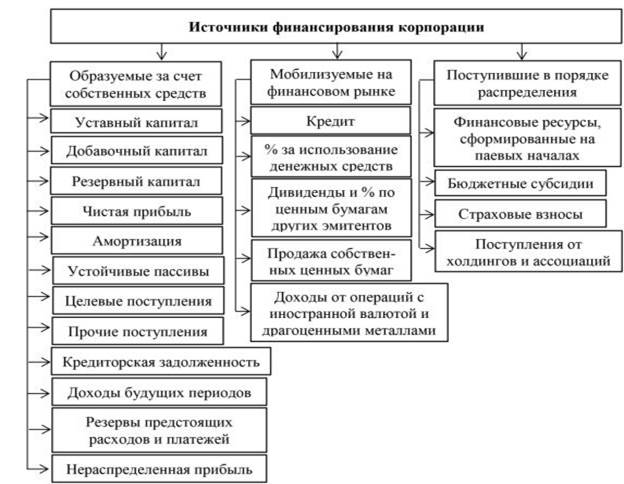

При анализе решений, принимаемых относительно структуры капитала, очень важно различать внутренние и внешние источники финансирования. Внутреннее финансирование (internal finan ing) развития фирмы обеспечивается за счет ее доходов. Оно включает такие источники, как нераспределенная прибыль, начисленная, но не выплаченная заработная плата или кредиторская задолженность. Если фирма [c.287]

Внутреннее финансирование — Большая Энциклопедия Нефти и Газа, статья, страница 1

Внутреннее финансирование

Cтраница 1

Внутреннее финансирование, включая внутреннюю финансовую стратегию, отличается от портфельной стратегии. [1]

Внутреннее финансирование предполагает использование собственных средств и прежде всего — чистой прибыли и амортизационных отчислений. Различают активное и неактивное ( скрытое) самофинансирование. [2]

Внутреннее финансирование предполагает использование собственных средств и прежде всего — чистой прибыли и амортизационных отчислений. Различают активное и неактивное ( скрытое) самофинансирование. В случае активного самофинансирования единственным источником покрытия потребностей предприятия служит прибыль, которой должно хватать для уплаты налогов в бюджетную систему, процентов за кредит ( сверх учетной ставки ЦБ РФ), процентов и дивидендов по ценным бумагам эмитента, расширения основных фондов и нематериальных активов, пополнения оборотных средств, выполнения социальных программ.

[3]

Различают активное и неактивное ( скрытое) самофинансирование. В случае активного самофинансирования единственным источником покрытия потребностей предприятия служит прибыль, которой должно хватать для уплаты налогов в бюджетную систему, процентов за кредит ( сверх учетной ставки ЦБ РФ), процентов и дивидендов по ценным бумагам эмитента, расширения основных фондов и нематериальных активов, пополнения оборотных средств, выполнения социальных программ.

[3]

Предприятия в основном применяют два способа финансирования инвестиций: внутреннее финансирование за счет собственных средств, формируемой из амортизационных отчислений и получаемой прибыли, и внешнее — за счет долгосрочных займов ( кредитов) и эмиссии акций, конвертируемых облигаций, использования других ценных бумаг. [4]

Получение долгосрочных займов, их объем зависят от объема внутреннего финансирования, т. к. банки при предоставлении долгосрочных кредитов особое внимание обращают на соотношение собственных и заемных средств. Объем собственных средств предприятия, их соотношение с заемными средствами характеризуют показатели ликвидности, риск банкротства предприятия в период реализации инвестиционного проекта.

[5]

к. банки при предоставлении долгосрочных кредитов особое внимание обращают на соотношение собственных и заемных средств. Объем собственных средств предприятия, их соотношение с заемными средствами характеризуют показатели ликвидности, риск банкротства предприятия в период реализации инвестиционного проекта.

[5]

Дефицит федерального бюджета в 1997 г. на 38 2 % был покрыт за счет внутреннего финансирования, в основном доходов от операций с ГКО. Только в первом полугодии 1997 г. в структуре источников финансирования федерального бюджета доля внешних источников возросла с 45 % по состоянию на 1 января 1997 г. до 64 % на 1 июля 1997 г. Однако, несмотря на рост абсолютных величин, вложения в базовые секторы экономики имеют тенденцию к регулярному снижению их доли в общем объеме инвестиций. [6]

Можно сказать, что выпуск акций применяется лишь в крайних случаях, когда исчерпаны другие возможности внешнего и внутреннего финансирования. [7]

[7]

В частности, ежегодно в законе о федеральном бюджете устанавливаются предельные объемы государственного внутреннего и внешнего долга; источники внутреннего финансирования бюджетного дефицита, включая поступления от эмиссии государственных ценных бумаг; предельный размер внешних заимствований; расходы на обслуживание государственного внутреннего и внешнего долга; верхние пределы государственных внутренних и внешних гарантий. По представлению Правительства РФ Государственная Дума РФ утверждает программу государственных внешних заимствований Российской Федерации и программу государственных внутренних заимствований Российской Федерации. [8]

В части VI мы рассмотрели вопросы о том, каким образом фирма решает проблемы капитализации в долгосрочном периоде и как она использует внутреннее финансирование за счет нераспределенной прибыли. Теперь мы займемся выяснением того, каким образом фирма мобилизует долгосрочный капитал извне. Если выражаться конкретнее, в этой главе рассмотрены порядок реализации фирмой ее акций и облигаций. Здесь мы узнаем о том, как размещаются выпуски ценных бумаг через инвестиционные банки, посредством привилегированных подписок среди акционеров фирмы и напрямую среди институциональных инвесторов. Содержание этой главы базируется на понятиях и определениях из гл.

[9]

Теперь мы займемся выяснением того, каким образом фирма мобилизует долгосрочный капитал извне. Если выражаться конкретнее, в этой главе рассмотрены порядок реализации фирмой ее акций и облигаций. Здесь мы узнаем о том, как размещаются выпуски ценных бумаг через инвестиционные банки, посредством привилегированных подписок среди акционеров фирмы и напрямую среди институциональных инвесторов. Содержание этой главы базируется на понятиях и определениях из гл.

[9]

Ретроспективный и перспективный анализ денежных потоков осуществляется в целом по предприятию и видам его деятельности с целью изучения их динамики, возможностей внутреннего финансирования, определения перспективной платежеспособности. [10]

Бюджетная классификация Российской Федерации включает: классификацию доходов бюджетов Российской Федерации; функциональную классификацию расходов бюджетов Российской Федерации; экономическую классификацию расходов бюджетов Российской Федерации; классификацию источников внутреннего финансирования дефицитов бюджетов Российской Федерации; классификацию источников внешнего финансирования дефицита федерального бюджета; классификацию видов государственных внутренних долгов Российской Федерации, субъектов Российской Федерации, муниципальных образований; классификацию видов государственного внешнего долга Российской Федерации и государственных внешних активов Российской Федерации; ведомственную классификацию расходов федерального бюджета. Утверждение классификации в форме федерального закона определяет правовое значение бюджетной классификации, заключающееся в обязательности применения единой группировки показателей любого бюджета, что обеспечивает одинаковую структуру бюджетного фонда независимо от уровня ( федерального, регионального, местного), на котором он формируется.

[11]

Утверждение классификации в форме федерального закона определяет правовое значение бюджетной классификации, заключающееся в обязательности применения единой группировки показателей любого бюджета, что обеспечивает одинаковую структуру бюджетного фонда независимо от уровня ( федерального, регионального, местного), на котором он формируется.

[11]

Использование внешнего финансирования ставит компанию в тесную зависимость от рынка капиталов, выход на который связан с более высокими требованиями к разработке инвестиционных планов корпорации, чем в случае использования источников внутреннего финансирования. [12]

При анализе решений, принимаемых относительно структуры капитала, очень важно различать внутренние и внешние источники финансирования. Внутреннее финансирование ( internal financing) развития фирмы обеспечивается за счет ее доходов. Оно включает такие источники, как нераспределенная прибыль, начисленная, но не выплаченная заработная плата или кредиторская задолженность. [13]

[13]

Фирмы устанавливают иерархические предпочтения для новых источников финансирования. Наиболее предпочтительно внутреннее финансирование, затем долги затем внешний собственный капитал. Коэффициенты долговой нагрузки каждой наблюдаемой фирмы отражают кумулятивные потребности во внешнем финансировании. Более рентабельные компании занимают меньше, поскольку у них есть достаточно внутренних источников. [14]

Общий объем финансирования складывается из суммы показателей внутреннего и внешнего финансирования. Показатель внутреннего финансирования включает займы ЦБ РФ, займы других банков, займы государственных внебюджетных фондов, займы других уровней власти, выпуск и размещение государственных казначейских обязательств и других государственных ценных бумаг, изменение остатков средств на счетах бюджета, изменение золото-валютных резервов. Внешнее финансирование складывается за счет займов международных финансовых организаций, правительств иностранных государств, иностранных банков и фирм. [15]

[15]

Страницы: 1 2 3

внутреннее и внешнее финансирование компании – тема научной статьи по экономике и бизнесу читайте бесплатно текст научно-исследовательской работы в электронной библиотеке КиберЛенинка

Иностранные инвестиции

основные инструменты привлечения иностранного капитала: внутреннее и внешнее финансирование компании

н.в. бекетов,

доктор экономических наук, профессор, директор Института проблем прикладной экономики Севера Якутского государственного университета

В эпоху глобализации мировой экономики многие хозяйствующие субъекты получают возможность воспользоваться преимуществами привлечения долгосрочного финансирования на международном рынке капитала. Решения, затрагивающие изменения в обязательствах компании, принято называть решениями о финансировании. Принятие решений о финансировании наряду с принятием инвестиционных решений является основным предметом финансового менеджмента на предприятии.

Решения, затрагивающие изменения в обязательствах компании, принято называть решениями о финансировании. Принятие решений о финансировании наряду с принятием инвестиционных решений является основным предметом финансового менеджмента на предприятии.

Каждое динамично развивающееся предприятие вынуждено принимать решение о приобретении новых основных средств, которые финансируются долгосрочными фондами. В качестве основной цели при принятии решений о финансировании часто выступает максимизация стоимости фирмы, т. е. рыночной стоимости акций компании. Стоимость фирмы в свою очередь зависит не только от того, какие активы она имеет, но и от того, какие обязательства у нее существуют, т. е. две фирмы, имеющие идентичные активы, но разную структуру обязательств, могут иметь разную стоимость.

Предприятие имеет возможность выбора различных вариантов финансирования своей де-ятельности1. Наиболее принципиальным является разделение финансирования на внутреннее (путем реинвестирования прибыли) и внешнее (за счет средств, которые предприятие привлекает). Если предприятие использует внутреннее финансирование, то пассивы компании не меняются. При этом финансирование за счет внутренних источников также можно считать вариантом решения о финансировании, поскольку отсутствие изменений в обязательствах — это также решение.

Если предприятие использует внутреннее финансирование, то пассивы компании не меняются. При этом финансирование за счет внутренних источников также можно считать вариантом решения о финансировании, поскольку отсутствие изменений в обязательствах — это также решение.

1 Лялин С. В. Корпоративные облигации: мировой опыт и российские перспективы. — М.: ДЭКС-ПРЕСС, 2002. — С. 39.

Несмотря на ведущую роль внутренних источников, привлечение капитала играет очень важную роль, поскольку дает возможность реализовывать проекты, которые на данный момент превышают имеющиеся у фирмы ресурсы, и, таким образом, привлечение финансирования дает возможность ускорить развитие.

Привлечение внешнего финансирования может быть осуществлено в двух принципиально различных формах—на долевой или на долговой основе. В случае привлечения средств на долевой основе предприятие предоставляет поставщикам капитала право собственности на определенную часть предприятия. Особенно наглядно это выражено при выпуске обыкновенных акций, когда поставщик капитала получает права собственности на часть компании. При привлечении капитала на долговой основе предприятие не дает поставщику капитала права собственности на часть предприятия, зато обязуется вернуть вложенные средства и, кроме того, заплатить процент за пользование капиталом. Основные формы привлечения финансирования на долговой основе — получение кредита в банке и выпуск долговых ценных бумаг. В настоящее время все большие возможности привлечения долгосрочного финансирования для российских компаний предлагают международные рынки капитала. Рассмотрим основные формы иностранного и международного долгового финансирования.

Особенно наглядно это выражено при выпуске обыкновенных акций, когда поставщик капитала получает права собственности на часть компании. При привлечении капитала на долговой основе предприятие не дает поставщику капитала права собственности на часть предприятия, зато обязуется вернуть вложенные средства и, кроме того, заплатить процент за пользование капиталом. Основные формы привлечения финансирования на долговой основе — получение кредита в банке и выпуск долговых ценных бумаг. В настоящее время все большие возможности привлечения долгосрочного финансирования для российских компаний предлагают международные рынки капитала. Рассмотрим основные формы иностранного и международного долгового финансирования.

Иностранное долгосрочное финансирование распадается на привлечение средств на иностранном фондовом рынке с помощью иностранных облигаций и акций и на получение иностранных займов. Существуют следующие способы привлечения средств на иностранных и еврорынках.

Иностранные облигации. Рынок иностранных облигаций является просто частью местного рынка об-

финансы и кредит

39

лигаций, выпущенных иностранцами. Иностранные облигации также регулируются местными законами и должны деноминироваться в местной валюте.

Иностранные акции. Вторая составляющая иностранного фондового рынка — финансирование путем продажи акций на иностранных рынках в валюте этих рынков. Преимущество этого источника финансовых ресурсов заключается в возможности диверсификации риска компании от продажи своих акций на одном национальном рынке. Примером могут служить так называемые акции «янки», продаваемые иностранными эмитентами в США. Корпорации, выпускающие акции «янки», должны соответствовать определенным требованиям. Эти требования к раскрытию финансовой информации и отчетности являются одними из самых высоких, что влечет за собой существенные затраты. Поэтому более дешевой альтернативой данному инструменту являются американские депозитарные расписки (АДР), которые позволяют не выполнять данных предписаний. Американские депозитарные расписки свидетельствуют о том, что их владельцы имеют акции какой-либо иностранной корпорации и дают держателям определенные права акционеров. Акции не пересекают национальных границ, а остаются в местных банках-хранителях на территории страны-эмитента этих бумаг.

Эти требования к раскрытию финансовой информации и отчетности являются одними из самых высоких, что влечет за собой существенные затраты. Поэтому более дешевой альтернативой данному инструменту являются американские депозитарные расписки (АДР), которые позволяют не выполнять данных предписаний. Американские депозитарные расписки свидетельствуют о том, что их владельцы имеют акции какой-либо иностранной корпорации и дают держателям определенные права акционеров. Акции не пересекают национальных границ, а остаются в местных банках-хранителях на территории страны-эмитента этих бумаг.

Иностранные банковские кредиты. Кроме иностранного финансирования на фондовых рынках компании привлекают иностранные банковские кредиты, которые представляют ту долю местного банковского кредитования, которая приходится на иностранцев для использования за границей.

Евровалютное долгосрочное финансирование представляет собой остальную часть международного долгосрочного финансирования. В отличие от иностранного, евровалютное долгосрочное финансирование осуществляется в иностранной валюте для страны, где оно было применено. Причем разделение по трем инструментам остается аналогичным разделению в иностранном фундировании. А именно: на акции, облигации и кредиты.

В отличие от иностранного, евровалютное долгосрочное финансирование осуществляется в иностранной валюте для страны, где оно было применено. Причем разделение по трем инструментам остается аналогичным разделению в иностранном фундировании. А именно: на акции, облигации и кредиты.

Глобальные депозитарные расписки. Если депозитарные расписки, выпускающиеся в долларах, размещаются на рынках за пределами США, то речь идет о глобальных депозитарных расписках (ГДР). Выпуск ГДР является составной частью второго направления международного рынка капиталов — евровалютного долгосрочного финансирования. Они торгуются на еврорынке. Принцип их обращения такой же, как и у АДР.

Евровалютные кредиты. Кроме ГДР евровалютное долгосрочное финансирование включает в себя евровалютные кредиты и еврооблигации.

Евровалютные кредиты выражены в свободно конвертируемой валюте, вложенной в банке, который находится вне страны ее происхождения.

Еврооблигации. Еврооблигации как альтернативы банковскому кредитованию при евровалютном финансировании выпускаются напрямую конечным заемщиком, минуя посредников в основном в лице банков. Однако банки также участвуют в выпуске и распространении еврооблигаций. Еврооблигации — это облигации, продаваемые вне страны, в чьей валюте они деноминированы2.

Рассматривая перечисленные виды долгосрочного финансирования с точки зрения их места в структуре капитала компании, необходимо отметить, что выпуск АДР и ГДР следует отнести к долевому варианту финансирования; иностранное банковское кредитование, еврокредитование и выпуск еврооблигаций представляют собой долгосрочное долговое финансирование. Для рассмотрения отличительных особенностей c точки зрения структуры капитала компании АДР, ГДР еврооблигаций и еврокредитов с учетом их преимуществ и недостатков необходимо проанализировать и сравнить их основные характерные признаки, представленные в следующей таблице3.

Выбирая способ финансирования, необходимо оценивать общую стоимость капитала компании в зависимости от того, какие доли в нем занимают различные способы финансирования (собственные средства, акции, кредиты, облигационные займы и т. д.). Если считать, что каждая составляющая имеет свою цену, то можно оценить, какую долю занимают различные виды капитала.

Если обозначить долю каждой компоненты через w (i), а требуемую норму доходности через r (i), то стоимость капитала является средневзвешенным стоимостей отдельных компонент: WACC = Z w (i) r (i). Как уже было сказано, целью деятельности фирмы обычно признается максимизация ее стоимости. Соответственно, чем выше стоимость капитала фирмы при заданной величине дохода, тем ниже стоимость фирмы, и наоборот. Поэтому задача максимизации стоимости фирмы эквивалентна задаче минимизации стоимости капитала. Исходя из этого, задачу выбора оптимальной структуры капитала можно сформулировать следующим образом:

найти такой вектор структуры капитала W, что WACC(W > min.

2 Семенов М. Международное долгосрочное финансирование, http://www. cfin. ru/mvestor/inter_lt_fmance. shtml

3 Минеева Е. Сравнение еврооблигаций и прочих методов привлечения средств на международных рынках капитала /Рынок ценных бумаг» № 13. — М. — C. 39.

Виды финансирования в структуре капитала компании

Признак адр, Гдр Еврооблигации, иностранные облигации, иностранные и еврокредиты

1. Категория финансирования Долевое Долговое

2. Статус инвестора Акционер Кредитор

3. Влияние на структуру акционерного капитала Ведет к размыванию Не происходит размывания

Такая задача была бы тривиальной, если стоимость различных источников финансирования была бы независимой от структуры капитала. Однако это не так. Чем выше доля долговых обязательств, тем, к примеру, выше риск для держателей обыкновенных акций или АДР. Таким образом, требуемая норма доходности по различным видам финансирования зависит от доли этого и других видов в общей структуре капитала, т. е. г (г) = Г (ф). Это делает задачу выбора оптимальной структуры капитала весьма нетривиальным процессом.

Однако это не так. Чем выше доля долговых обязательств, тем, к примеру, выше риск для держателей обыкновенных акций или АДР. Таким образом, требуемая норма доходности по различным видам финансирования зависит от доли этого и других видов в общей структуре капитала, т. е. г (г) = Г (ф). Это делает задачу выбора оптимальной структуры капитала весьма нетривиальным процессом.

Несмотря на большое количество работ, посвященных структуре капитала предприятия, единой теории структуры капитала фирмы фактически не существует. Тем не менее большое влияние на теорию структуры капитала фирмы оказали работы таких экономистов, как Модильяни и Миллер, Иенсен и Меклинг, Майерс. Современные взгляды на структуру капитала являются как бы синтезом моделей указанных экономистов, за что и получили название компромиссных моделей. Основное их содержание состоит в следующем.

Фирмы используют долговое финансирование в целях снизить свои налоговые платежи. При этом ограничением для чрезмерного использования долгового финансирования являются издержки финансовой несостоятельности и агентские издержки.

При этом ограничением для чрезмерного использования долгового финансирования являются издержки финансовой несостоятельности и агентские издержки.

Суть понятия «издержки финансовой несостоятельности» состоит в следующем: когда фирма оказывается в сложном финансовом положении, она теряет часть своих доходов или несет дополнительные расхо -ды. При проведении процедуры банкротства фирма может понести значительные административные расходы, и ликвидация активов может осуществляться по цене ниже их экономической стоимости. Все это в совокупности и обозначается понятием «издержки финансовой несостоятельности». Они приводят к снижению стоимости фирмы. В той мере, в какой фирма, использующая финансовый рычаг, имеет большую вероятность банкротства, чем компания без «рычага», она оказывается менее привлекательной для инвестиций (при прочих равных условиях). Вероятность банкротства не является линейной функцией

соотношения «долг / собственный капитал»: после перехода определенного порогового значения она начинает увеличиваться с повышенной скоростью, что отрицательно влияет на стоимость компании4.

С точки зрения влияния на структуру капитала и стоимость фирмы издержки на банкротство тесно связаны с так называемыми «издержками на мониторинг» (agency costs), суть которых состоит в том, что менеджмент компании (агенты) могут принимать решения, которые противоречат интересам акционеров и/или кредиторов (принципалы). Соответственно принципалы вынуждены нести затраты по мониторингу деятельности агента, и все равно возникают потери. Концепция агентской проблемы впервые наиболее полно была изложена в классической работе Иенсена и Меклинга «Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure».

Вместе с тем продуманное использование долгового финансирования (в том числе путем заимствования на международных рынках капиталов) способно оказать положительное влияние на совокупную стоимость компании, так как процентные платежи по долгам сокращают налогооблагаемую прибыль, создавая так называемый «налоговый щит» (tax shield).

Возвращаясь к вопросу о выборе долгового финансирования между банковскими кредитами и выпуском еврооблигаций (иностранных облигаций), необходимо отметить следующие факторы.

Привлекая финансирование в форме облигационного займа, фирмы рассчитывают снизить процентную ставку за счет устранения посредников. При этом, однако, фирмы вынуждены нести большие издержки по размещению облигаций. Кроме того, выпуск облигационного займа увеличивает риск финансовой несостоятельности и соответствующие издержки.

При выборе варианта долгового финансирования компании также необходимо принимать во внимание издержки по привлечению финансирования. При размещении облигаций предприятие неизбежно несет издержки по их размещению, которые могут достигать нескольких процентов от объема выпуска, поэтому размещение иностранных и еврооблигаций может оказаться предпочтительнее по сравнению с привлечением банковских кредитов только при больших объемах эмиссии, благодаря использованию эффекта экономии от масштабов.

Также необходимо учитывать значительно большую гибкость банков в случае наступления

4 Ван Хорн, Дж. К. Вахович Дж. М.(мл.). Основы финансового менеджмента. — II издание. — М.: ИД «Вильямс», 2004. — C. 631.

финансы и кредит

41

финансовых трудностей у заемщика. В большинстве случаев для предприятия значительно проще договориться с банком, чем с многочисленными держателями облигаций.

Говоря о выборе между вариантами долгового финансирования, можно сделать следующие выводы относительно того, какие предприятия чаще будут прибегать к выпуску облигаций.

1. К выпуску облигаций чаще прибегают крупные компании, привлекающие большой объем финансирования, используя эффект экономии от масштабов.

2. К размещению облигаций, как правило, прибегают фирмы, имеющие меньшие перспективы развития, с уже устоявшимся бизнесом.

3. К выпуску облигаций чаше прибегают фирмы, действующие в условиях большей информационной прозрачности. Если информация о фирме недоступна широкому кругу инвесторов, они могут быть достаточно враждебно настроены к покупке облигаций данной фирмы (adverse selection). Поэтому такие фирмы в большей степени ориентируются на банковские кредиты.

Таким образом, преимуществадолгового финансирования ограничиваются фактором издержек на мониторинг и издержек финансовой несостоятельности.

Вместе с тем привлечение финансирования путем выпуска фирмой долевых ценных бумаг (в том числе АДР и ГДР), помимо размывания капитала, также может оказывать дополнительное негативное влияние на стоимость компании. Так, например, оно может рассматриваться сторонними инвесторами как дополнительная информация о фирме. Дело в том, что в реальной жизни инвесторы не обладают всей полнотой информации о деятельности фирмы, и если собственники фирмы еще могут эту информацию получать, то у кредиторов такой возможности может и не быть, т. е. имеет место ситуация асимметрии информации. При этом инвесторы могут рассуждать следующим образом. Если менеджеры фирмы считают положение на предприятии хорошим, то они вряд ли будут заинтересованы в том, чтобы выпускать новые акции (исключением могут быть разве что молодые, быстро растущие компании). Менеджеры предпочтут осуществить выпуск долговых ценных бумаг. И, наоборот, если, по оценкам менеджеров, дела на предприятии идут плохо, они предпочтут выпустить долевые бумаги, чтобы разделить возможные неприятности с новыми акционерами. В результате выпуск давно существующей, устоявшейся фирмой акций воспринимается как сигнал о том, что фирма испытывает проблемы. Как следствие, при объявлении о дополнительной эмиссии акций цена акций фирмы падает.

Так, например, оно может рассматриваться сторонними инвесторами как дополнительная информация о фирме. Дело в том, что в реальной жизни инвесторы не обладают всей полнотой информации о деятельности фирмы, и если собственники фирмы еще могут эту информацию получать, то у кредиторов такой возможности может и не быть, т. е. имеет место ситуация асимметрии информации. При этом инвесторы могут рассуждать следующим образом. Если менеджеры фирмы считают положение на предприятии хорошим, то они вряд ли будут заинтересованы в том, чтобы выпускать новые акции (исключением могут быть разве что молодые, быстро растущие компании). Менеджеры предпочтут осуществить выпуск долговых ценных бумаг. И, наоборот, если, по оценкам менеджеров, дела на предприятии идут плохо, они предпочтут выпустить долевые бумаги, чтобы разделить возможные неприятности с новыми акционерами. В результате выпуск давно существующей, устоявшейся фирмой акций воспринимается как сигнал о том, что фирма испытывает проблемы. Как следствие, при объявлении о дополнительной эмиссии акций цена акций фирмы падает.

Подводя итоги, необходимо сказать, что российский эмитент при выходе на международный рынок ценных бумаг для привлечения иностранного капитала должен решить принципиально важный вопрос: допускать инвестора к управлению или нет, — или, иными словами, сохранить или потерять корпоративный контроль за предприятием?

Следующий не менее важный вопрос, тесно связанный с первым, — это решение об изменении структуры акционерного капитала, т. е. допустить «размывание» капитала или нет? Последнее обстоятельство также важно для России, ибо при неразвитом отечественном рынке акции компаний недооценены, а выпуск АДР или ГДР на эти акции может привести к продаже активов компании по заниженным ценам.

Важно подчеркнуть, что выбор программ АДР, не ведущих к привлечению капитала, во многом определяется их имиджевой ролью, при этом выпуск этих программ может рассматриваться в качестве подготовительного этапа как для выпуска АДР 3-го уровня (обращающихся на биржах США и требующих от эмитента наиболее полного раскрытия информации), так и для выпуска еврооблигаций. Именно это последнее звено является связующим в концепции привлечения иностранного капитала с помощью обоих инструментов.

Именно это последнее звено является связующим в концепции привлечения иностранного капитала с помощью обоих инструментов.

Таким образом, в результате проведенного сравнительного анализа становится понятным, что в настоящее время применение АДР, ГДР, еврооблигаций, привлечение иностранных и еврокредитов, являющихся важными инструментами международного финансирования, может носить не только альтернативный характер, но и рассматриваться как своего рода способ диверсификации инструментов для выхода на международный фондовый рынок. При этом процесс принятия решения относительно инструмента капитального финансирования достаточно трудоемок и чувствителен к окружению субъекта. Говоря о российских хозяйствующих субъектах, необходимо отметить сохранение определенных барьеров входа на международные финансовые рынки. Это объясняется во многом переходным характером российской экономики, характеризующимся некоторой неопределенностью и отличной от Запада практикой ведения бизнеса. Поэтому можно сделать вывод, что использование преимуществ международных рынков капитала доступно только крупным, надежным компаниям, являющимся, как правило, монополистами преимущественно в топливно-энергетическом комплексе и телекоммуникациях, активы которых способны генерировать значительные денежные потоки на стабильной основе.

Поэтому можно сделать вывод, что использование преимуществ международных рынков капитала доступно только крупным, надежным компаниям, являющимся, как правило, монополистами преимущественно в топливно-энергетическом комплексе и телекоммуникациях, активы которых способны генерировать значительные денежные потоки на стабильной основе.

внешнее финансирование — Перевод на английский — примеры русский

На основании Вашего запроса эти примеры могут содержать грубую лексику.

На основании Вашего запроса эти примеры могут содержать разговорную лексику.

Ввиду этого особенно важную роль по-прежнему играет внешнее финансирование.

Во-вторых, нельзя полагаться на внешнее финансирование здравоохранения — решения необходимо находить в рамках внутреннего финансирования.

Second, relying on external financing for health care is impossible, and solutions must be found within domestic financing.

Она выражает особую благодарность за внешнее финансирование, которое позволило ей выполнить ее мандат1.

She is particularly thankful for the external funding which has enabled her to carry out her mandate.До сих пор не использовалось внешнее финансирование, поскольку многие проекты осуществляются непосредственно между ведущими сотрудничество партнерами.

So far there has not been a use for external funding, since many projects are carried out directly between cooperating partners.В них следует учитывать, что основными формами финансирования развития информационной технологии являются частный капитал и внешнее финансирование.

They would take into account the fact that the main forms of financing in information technology development were private capital and external finance.

В инвестиционных и бюджетных процессах в НРС также все больше доминируют не ресурсы, мобилизуемые внутри стран, а внешнее финансирование.

Investment and budgetary processes in LDC economies are also increasingly dominated by external finance rather than domestically-generated resources.Значительным элементом экономической программы правительства является соответствующее внешнее финансирование, в частности поддержание платежного баланса.

An important element in the Government’s economic programme is appropriate external financing, in particular, maintaining the balance of payments.Основной мишенью активизировавшейся блокады является внешнее финансирование.

Новое внешнее финансирование, предоставляемое на цели образования, здравоохранения и питания, будет косвенным образом содействовать искоренению нищеты.

С 1990 года при росте задолженности инвестиции и внешнее финансирование резко пошли на убыль.

Investment and external financing have dramatically fallen since 1990, while indebtedness has risen.В условиях незначительного притока прямых иностранных инвестиций необходимо расширить внешнее финансирование для поддержки программы реформ и перехода к демократии.

In view of the insignificant flow of foreign direct investment, increased external financing was needed to support the reform programme and transition to the democratic process. Для большинства развивающихся стран внешнее финансирование приобрело большое значение, особенно как дополнение к внутренним ресурсам для финансирования развития.

Внутреннее и внешнее финансирование должно осуществляться на основе составления бюджета и заключения соглашений о партнерстве.

National funding and external funding should be secured through budgeting and partnership agreements.Таким образом, внешнее финансирование является неизбежной необходимостью.

После начала международного финансового кризиса резко возросли затраты на внешнее финансирование.

External financing costs have risen sharply since the international financial turmoil began.

Одновременно с этим также потребуется дополнительное внешнее финансирование в целях расширения или совершенствования инфраструктуры водоснабжения и санитарии, особенно в развивающихся странах.

At the same time, additional external funding will also be required for the expansion or improvement of water supply and sanitation facilities, particularly in developing countries.Африканским странам трудно изыскивать финансовые ресурсы для осуществления устойчивого развития, в связи с чем внешнее финансирование имеет особо важное значение.

For African countries, it is a struggle to find the financial resources to put sustainable development into practice, making external funding critical. Для того чтобы разорвать порочный круг низких темпов роста и нищеты, Африке нужно адекватное внешнее финансирование.

Инвесторы обеспечивают внешнее финансирование и, при условии если предварительно согласованные результаты достигнуты, получают вложенные средства.

As with SIBs, investors would provide external financing and only receive a return if pre-agreed outcomes are achieved.внешние и внутренние, условия получения инвестиций

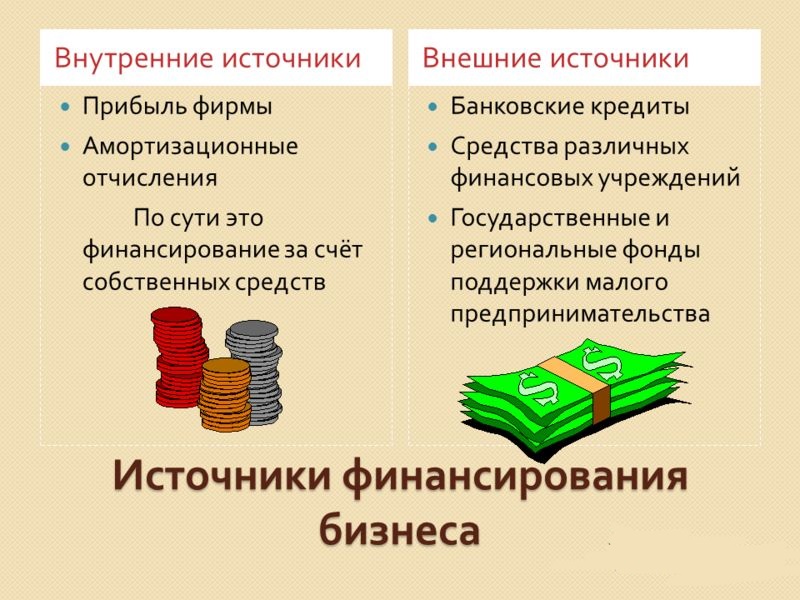

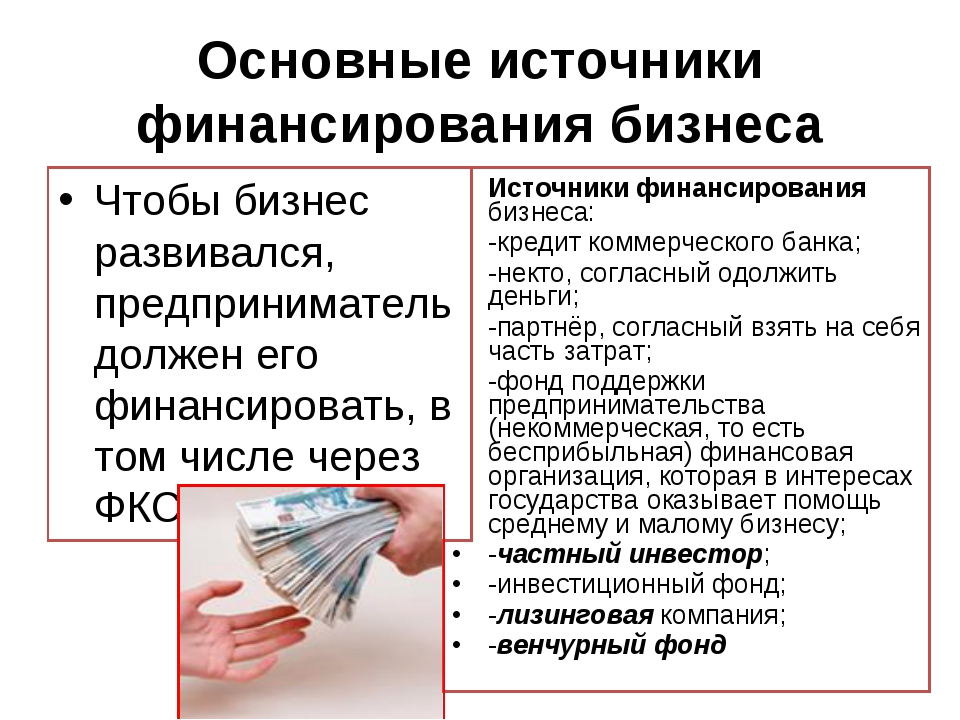

Любому бизнесу нужно финансирование на той стадии, когда он ещё только начинается и не перешел на самоокупаемость.

Молодым бизнесменам требуется поддержка, а поскольку государство не спешит её оказывать, искать приходится альтернативные варианты, где каждый выбирает на свой вкус.

Внешние варианты

К внешним источникам относят те, которые не связаны с самой фирмой и выделяют деньги со стороны. Их могут привлекать разные вещи – от доли в прибыли до процентов от долга – но суть всегда остается одной и той же: всегда можно найти кого-то, кто профинансирует проект.

Их могут привлекать разные вещи – от доли в прибыли до процентов от долга – но суть всегда остается одной и той же: всегда можно найти кого-то, кто профинансирует проект.

Есть два их вида:

- Долговые. Это источники, которые предоставляют деньги под процент и своевременный возврат. Такой способ финансирования считается лучшим, поскольку подразумевает, что отношения между кредитором и заемщиком закончатся, как только будет выплачен весь кредит и проценты по нему. Однако, есть и риск: если у фирмы не будет возможности выплачивать заём, это скажется на её репутации и на общем финансовом состоянии.

- Долевые. Это источники, которые предоставляют деньги под долю в будущей прибыли или под долю в фирме. Отношения с кредитором не закончатся никогда, поскольку после заключения договора он становится собственником части организации заемщика.

К долговым относят:

- Кредит под залог имущества. В этом случае гарантом того, что заём будет выплачен, становится имущество кредитуемого – чаще всего недвижимое, как наиболее стабильное и в цене, и в сохранности.

- Овердрафт. Кредит, при котором сумма долга выплачивается не по частям, а целиком, в конкретно обозначенный срок.

- Облигации. В этом случае компания расплачивается долговыми расписками, ценными долговыми бумагами, которые подразумевают, что долг будет выплачен в срок.

- Лизинг. В этом случае организация получает в пользование какой-то актив авансом, словно бы в аренду, с правом последующего выкупа. Считается наиболее выгодным способом кредитования, поскольку подразумевает получение не просто денег, а определенной полезной в работе вещи.

К долевым относят:

- Привлечение акционерного капитала. В этом случае компания выпускает акции, которые со временем начнут приносить акционерам прибыль. При правильной рекламе и продуманном бизнес-плане на них можно сколотить неплохой капитал.

- Привлечение венчурного капитала. Венчурный капитал похож на игру в русскую рулетку – инвесторы предоставляют молодым компаниям деньги, если они покажутся им интересными.

Взамен инвестор получает долю в доходах предприятия.

Взамен инвестор получает долю в доходах предприятия.

Все внешние способы получения финансирования связаны с риском. Невыплаты по кредиту, некорректное поведение инвесторов или их отказ от дальнейших инвестиций – все это может подорвать состояние молодой фирмы. Поэтому считается, что лучшим решением является попытка выжить за счет внутренних ресурсов.

Внутренние варианты

К внутренним источникам относят те, которые не требуют привлечения людей со стороны и не отличаются такими большими рисками. Среди них:

- Нераспределенная прибыль. Если у компании уже есть первая прибыль, она может воспользоваться ей, чтобы удовлетворить свои потребности и обеспечить следующую прибыль, которую можно будет использовать на расширение и улучшение предприятия.

- Автоматическое финансирование. В этом случае увеличивается пассивная кредитная задолженность компании, а также распределенная, но ещё не выплаченная заработная плата. Они используются для удовлетворения потребностей предприятия, что значительно повышает его риски – если бизнес не окупится, платить зарплату и выплачивать по кредиту станет нечем.

- Оптимизация капитала. В этом случае финансы появляются благодаря реорганизации бизнеса. Например, компания покупает более совершенные станки, которые в будущем будут работать вдвое быстрее, или урезает расходы на бензин, высвобождая дополнительные средства.

- Избавление от непрофильных активов. Если актив не приносит выгоды – его можно продать и купить что-нибудь, что будет её приносить.

В целом, грамотное использование внутренних активов и стартового капитала – залог любого успешного бизнеса. Но иногда без внешнего финансирования просто не обойтись – на начальных этапах, например, когда деятельность выходит в ноль и пока не приносит прибыли.

Подробнее о всех вариантах привлечения средств вы можете узнать из следующего видео:

Что нужно для получения инвестиций?

Деньги не берутся из воздуха. Чтобы получить финансирование, нужно привлечь инвестора, а чтобы сделать это, нужно несколько вещей:

- Продуманный бизнес-план, которым инвестор сможет заинтересоваться, и, желательно, человек, который сможет его представить.

В нем должны быть указаны:

В нем должны быть указаны:- Идея и цель, ради которой создается бизнес.

- Его описание – что он будет приносить людям, как он будет выглядеть для потребителя.

- Инвестиционное предложение – что именно требуется от инвестора и что он получит, если дело выгорит.

- Команда – кто собирается работать над проектом и насколько эти люди профессиональны.

- Продукт, рынок и производство – как будет производиться товар или услуга, как он будет продаваться и заинтересованы ли в нем покупатели.

- Активы – что у фирмы есть для того, чтобы заниматься бизнесом? Интеллектуальную собственность в этом пункте тоже нужно упомянуть.

- Бизнес-модель – как все будет работать, как деятельность будет устроена изнутри.

- Экономика проекта – предполагаемое финансирование, стартовый капитал, время, когда по прогнозу ожидается первая прибыль.

- Действия, которые будут предприняты после получения инвестиций – что будет куплено, что улучшено и к чему это приведет.

- Залог. Если привлечь инвестора исключительно на идею не получится – а такое вполне может случиться, если она не будет поистине гениальна (да и в этом случае история знает примеры, когда гений так и не находил финансирование), нужно будет что-то, что можно будет предложить банку в залог по кредиту. Недвижимость или автомобиль прекрасно подойдут.

- Кредитная история. Чтобы получить заём, нужно, чтобы не было просроченных ранее задолженностей.

Кроме того, нужно терпение, чтобы после десятого отказа продолжать попытки, и целеустремленность, чтобы даже после сотого «нет» продолжать верить в своей проект и добиваться его воплощения.

Внешние и внутренние источники финансирования бизнеса

Основные источники финансирования бизнесаСуществуют два основных источника финансирования бизнеса:

внутренний и внешний. И тот, и другой делятся на натуральные источники и

финансовые.

К внутренним натуральным источникам относятся сырье, оборудование, здания и сооружения.

К финансовым источникам относятся деньги. Внутренние резервы — это нераспределенная прибыль предприятия. Внешние – это кредиты натуральные и денежные.

Три источника финансирования бизнесаРассмотрим более подробно.

Внутренние источники: мы рассчитались по долгам, выплатили зарплату и налоги и оставшиеся деньги используем для расширения бизнеса.

Другим внутренним источником могут быть средства от передачи в аренду собственных площадей (зданий и сооружений).

Теперь возможен такой источник, как долги перед нашей компанией других контрагентов. То есть, раннее нами был поставлен товар в долг, и теперь этот долг нам возвращают.

Возврат этих средств выгодней на сумму, превышающую

первоначальную. Мы можем планировать ежемесячно суммы возвратов, как вливание в

собственный бизнес.

Конечно же, самый главный источник – это заемные средства. То есть, когда мы обращаемся в банк, либо по каким-то своим знакомым, берем деньги.

А возвращаем не только взятую сумму, но и проценты по данному кредиту. При этом просчитывается выгодность взятого кредита с учетом всех потерь.

Следующий внешний источник – это инвестиции в ваш бизнес. Это, когда вы приглашаете богатого инвестора вложить свои деньги.

Инвестор помогает вам с увеличением рабочих мест, с более выгодным приобретением сырья, с покупкой дорогого оборудования.

Инвестор старается вникнуть в ваш бизнес и дает советы, которые увеличивают прибыль от вложенных средств. За это вы договариваетесь возмещать вложенные средства определенным образом.

Если у вас крупная брендовая компания, то вы можете

выпустить на рынок свои акции. И тем самым, привлекаете дополнительные заемные

средства.

Важным источником служит государственный бюджет. Участвуя в различных государственных программах, вы можете получать финансирование на различных государственных уровнях.

Если ваш проект будет интересен городу, поселку, то предоставив план, можно получить финансовую помощь.

При этом надо понимать, что расходование этих средств возможно строго по утвержденной программе.

Просмотров: 271

Внутреннее финансирование — Internal financing

В теории структуры капитала , внутреннее финансирование является процесс в компании , используя свой прибыли или активы в качестве источника капитала для финансирования нового проекта или инвестиций . Внутренние источники финансирования контрастируют с внешними источниками финансирования . Основное различие между ними заключается в том, что внутреннее финансирование относится к бизнесу, генерирующему средства за счет деятельности и активов, которые уже существуют в компании, тогда как внешнее финансирование требует участия третьей стороны. Обычно считается, что внутреннее финансирование обходится фирме дешевле, чем внешнее финансирование, поскольку фирме не нужно нести транзакционные издержки, чтобы получить его, а также ей не нужно платить налоги, связанные с выплатой дивидендов . Многие экономисты спорят о том, является ли доступность внутреннего финансирования важным фактором, определяющим инвестиции компании. Связанное с этим противоречие заключается в том, означает ли тот факт, что внутреннее финансирование эмпирически коррелировано с инвестициями, фирмы имеют кредитные ограничения и, следовательно, зависят от внутреннего финансирования инвестиций. Исследования показывают, что наличие средств внутри компании является основным фактором для принятия инвестиционных решений. Однако успех и рост компании почти полностью зависят от финансового менеджмента, и использование внутреннего финансирования не означает явно успех или рост для фирмы. Финансовый менеджер может использовать ряд источников, включая, помимо прочего, нераспределенную прибыль , продажу активов, а также сокращение оборотного капитала и контроль над ним для стимулирования расширения и лучшего использования средств.

Обычно считается, что внутреннее финансирование обходится фирме дешевле, чем внешнее финансирование, поскольку фирме не нужно нести транзакционные издержки, чтобы получить его, а также ей не нужно платить налоги, связанные с выплатой дивидендов . Многие экономисты спорят о том, является ли доступность внутреннего финансирования важным фактором, определяющим инвестиции компании. Связанное с этим противоречие заключается в том, означает ли тот факт, что внутреннее финансирование эмпирически коррелировано с инвестициями, фирмы имеют кредитные ограничения и, следовательно, зависят от внутреннего финансирования инвестиций. Исследования показывают, что наличие средств внутри компании является основным фактором для принятия инвестиционных решений. Однако успех и рост компании почти полностью зависят от финансового менеджмента, и использование внутреннего финансирования не означает явно успех или рост для фирмы. Финансовый менеджер может использовать ряд источников, включая, помимо прочего, нераспределенную прибыль , продажу активов, а также сокращение оборотного капитала и контроль над ним для стимулирования расширения и лучшего использования средств. Доступность внутреннего финансирования не оказывает значительного влияния на рост компаний.

Доступность внутреннего финансирования не оказывает значительного влияния на рост компаний.

Внутренние финансы на практике

Конкретный источник внутреннего финансирования, используемый финансовым менеджером, зависит от отрасли, в которой работает фирма, целей фирмы и ограничений (финансовых или физических), которые налагаются на фирму. Вышеупомянутые источники внутреннего финансирования могут использоваться совместно или индивидуально. Сочетание методов, которые выберет финансовый менеджер, также зависит от нескольких факторов, включая цели фирмы, их ограничения и отрасль. Например, розничная фирма , специализирующаяся на потребительские товары , как правило , не так много активов в качестве автомобильного производителя . Следовательно, эти две фирмы будут отличаться тем, что розничная фирма будет больше полагаться на сокращение и контроль оборотного капитала и нераспределенной прибыли, в то время как производитель автомобилей будет генерировать больше средств за счет продажи активов (т. Е. Машин и оборудования).

Е. Машин и оборудования).

Серьезное падение внутреннего финансирования связано с финансовым менеджером и его мотивами. Финансовые менеджеры, контролирующие крупные внутренние источники финансирования, с большей вероятностью будут искать инвестиционные возможности, которые приносят более низкую доходность, чем акционеры, которые могут получить для себя в целях роста компании. С другой стороны, менеджеры, которые привлекают средства извне, находятся под пристальным вниманием финансового рынка и поэтому склонны действовать в интересах акционеров.

Преимущества и недостатки внутреннего финансирования

Внутреннее финансирование, как и все другие бизнес-функции, имеет свои преимущества и недостатки, а именно:

Преимущества

- Используя внутренние источники финансирования, финансовый менеджер помогает компании сохранять собственность и контроль. Если бы компания в качестве альтернативы выпустила новые акции для сбора средств, она бы уступила определенную долю контроля своим акционерам .

- Использование внутреннего финансирования означает отсутствие юридических обязательств перед компанией и снижение затрат. Юридические обязательства не имеют значения при использовании внутреннего финансирования, поскольку компания не обязана платить или консультироваться с какой-либо третьей стороной. Затраты меньше, поскольку исключается стоимость заимствования для привлечения средств за счет заемного финансирования .

- Внутреннее финансирование помогает улучшить (снизить) отношение долга к собственному капиталу компании, делая инвестиции в компанию привлекательной.

- Капитал доступен сразу

- Отсутствие контрольных процедур кредитоспособности

- Отсутствие влияния третьих лиц

- Больше гибкости

Недостатки

- Внутреннее финансирование не идеально подходит для долгосрочных проектов или ускоренного роста. Внутреннее финансирование ограничивает возможности компании заимствовать средства, и поэтому их рост ограничивается скоростью, с которой они могут получать прибыль.

- Долговое финансирование , форма внешнего финансирования , дает преимущество в виде налоговых вычетов на процентные платежи, производимые компанией. При выборе внутреннего финансирования компания не получает никаких налоговых льгот.

- Использование внутренних финансов ограничивает возможности компании по расширению своей сети . Ограничивая потенциальное расширение сети компании, они упускают потенциальные выгоды и внешний опыт.

- Без увеличения капитала

- Убытки (сокращение капитала) не подлежат налогообложению

- Ограничен в объеме (объем внешнего финансирования также ограничен, но снаружи — на рынках — доступно больше капитала, чем внутри компании)

Нераспределенная прибыль

Нераспределенная прибыль — наиболее распространенный источник внутреннего финансирования компании. Нераспределенная прибыль — это прибыль компании, которая не распределяется среди акционеров в форме дивидендов , а реинвестируется для финансирования новых проектов или предприятий. Поскольку нераспределенная прибыль реинвестируется , а не распределяется в виде дивидендов, компания должна гарантировать , что инвестиции , которые они делают, или проекты , которые они финансируют , используя доходы, дают норму прибыли , которая эквивалентна или выше , чем норма прибыли , что инвесторы могут генерировать реинвестируя те дивиденды, которые они могли бы получить, сохраняя при этом тот же уровень риска. В противном случае финансовый менеджер может столкнуться с неблагоприятными последствиями и рисковать потерять акционеров, что приведет к снижению стоимости компании .

Поскольку нераспределенная прибыль реинвестируется , а не распределяется в виде дивидендов, компания должна гарантировать , что инвестиции , которые они делают, или проекты , которые они финансируют , используя доходы, дают норму прибыли , которая эквивалентна или выше , чем норма прибыли , что инвесторы могут генерировать реинвестируя те дивиденды, которые они могли бы получить, сохраняя при этом тот же уровень риска. В противном случае финансовый менеджер может столкнуться с неблагоприятными последствиями и рисковать потерять акционеров, что приведет к снижению стоимости компании .

Реинвестирование прибыли помогает нынешним акционерам, поскольку позволяет им поддерживать стоимость своих акций. За счет внутренних источников финансирования компании не нужно будет выпускать новые акции для привлечения капитала посредством IPO, что предотвратит размывание текущей стоимости акций акционеров. Поскольку нераспределенная прибыль — это средства, которые уже проходят через компанию, фирме не нужно ждать получения этих средств, то есть они легко доступны для использования. Важно отметить, что компании могут делать больше, чем просто реинвестировать свои доходы или выплачивать их в качестве дивидендов. Когда компании решают выплачивать дивиденды, они используют только от 50% до 70% своей прибыли, остальная часть может быть использована в другом месте.

Поскольку нераспределенная прибыль — это средства, которые уже проходят через компанию, фирме не нужно ждать получения этих средств, то есть они легко доступны для использования. Важно отметить, что компании могут делать больше, чем просто реинвестировать свои доходы или выплачивать их в качестве дивидендов. Когда компании решают выплачивать дивиденды, они используют только от 50% до 70% своей прибыли, остальная часть может быть использована в другом месте.

Обычно большинство фирм в значительной степени полагаются на внутреннее финансирование, и нераспределенная прибыль остается наиболее распространенной формой финансирования для фирмы. Акционеры фирмы обычно рады реинвестированию нераспределенной прибыли в бизнес до тех пор, пока проекты, в которые инвестируются средства, дают положительную чистую приведенную стоимость . Причина этого в том, что любые инвестируемые проекты с положительной NPV впоследствии увеличивают благосостояние акционеров . Если собственных средств в виде нераспределенной прибыли недостаточно для покрытия стоимости инвестиций, компания сталкивается с финансовым дефицитом. Чтобы преодолеть этот дефицит, компании потребуется сократить выплату дивидендов , чтобы увеличить нераспределенную прибыль, или, в качестве альтернативы, получить средства из внешних источников. Исследования показывают, что финансовые менеджеры в значительной степени полагаются на внутреннее финансирование, потому что они склонны избегать внешнего финансирования из-за иррациональных или корыстных страхов. Например, выпуская новые акции для увеличения капитала, финансовый менеджер будет подвергаться тщательному анализу финансового рынка и может столкнуться с неудобными вопросами со стороны потенциальных инвесторов .

Чтобы преодолеть этот дефицит, компании потребуется сократить выплату дивидендов , чтобы увеличить нераспределенную прибыль, или, в качестве альтернативы, получить средства из внешних источников. Исследования показывают, что финансовые менеджеры в значительной степени полагаются на внутреннее финансирование, потому что они склонны избегать внешнего финансирования из-за иррациональных или корыстных страхов. Например, выпуская новые акции для увеличения капитала, финансовый менеджер будет подвергаться тщательному анализу финансового рынка и может столкнуться с неудобными вопросами со стороны потенциальных инвесторов .

Продажа активов

Продажа активов относится к компании, продающей часть или все свои активы в обмен на финансовую или физическую выгоду. Эти активы могут быть материальными (физическими), нематериальными (финансовыми) или их комбинацией. Продажа активов является важным аспектом внутреннего финансирования и одним из наиболее распространенных источников финансирования для компании. Активы, которые компания может продать, не ограничены. Финансовый менеджер должен разработать стратегию и решить, какие активы должны быть проданы, физические или финансовые, и это решение основывается либо на росте компании, либо на ее сокращении .

Активы, которые компания может продать, не ограничены. Финансовый менеджер должен разработать стратегию и решить, какие активы должны быть проданы, физические или финансовые, и это решение основывается либо на росте компании, либо на ее сокращении .

Продажа активов с теоретической точки зрения рассматривается как способ повышения эффективности активов или увеличения капитала. Повышая эффективность активов, что достигается путем перераспределения активов, компании могут воспользоваться преимуществами экономических изменений и повысить свою стоимость. Это отличается от продажи активов, которая служит цели генерирования капитала. Оба являются действительными подходами, с помощью которых компания может начать рост.

Поскольку бизнес сам по себе является активом, часть бизнеса может быть продана инвестору в обмен на наличные . Акции компании могут быть проданы на рынке акций . Для малых предприятий это может быть сделано путем добавления делового партнера, когда физическое лицо платит владельцу бизнеса определенную сумму денег в обмен на определенную степень контроля внутри бизнеса.

Продажа активов может привести к краткосрочному и долгосрочному финансированию в зависимости от типа проданного актива. Продажа устаревшего или устаревшего оборудования является источником краткосрочного внутреннего финансирования. Регулярная проверка реестра основных средств помогает найти активы, которые больше не используются и могут быть проданы, обычно с убытком, для удовлетворения финансовых потребностей. Продажа более значительных активов, таких как здания , земля и оборудование, может использоваться в качестве источника долгосрочного внутреннего финансирования, поскольку эти активы часто приносят повышенную финансовую прибыль. Если бизнес продает полезные активы или активы, срок полезного использования которых еще не истек, они могут оказаться в убытке, так как больше не будут получать выгоды от этого актива.

Снижение и контроль оборотного капитала

Сокращение оборотного капитала и контроль над ним относятся к сфере управления оборотным капиталом. По словам Сагнера, «Управление оборотным капиталом включает в себя организацию краткосрочных ресурсов компании для поддержания текущей деятельности, мобилизации средств и оптимизации ликвидности ». Оборотный капитал — это сложное понятие, которое можно описать как разницу между оборотными активами компании и их текущими обязательствами . Управляя оборотным капиталом и контролируя его, финансовый менеджер может перераспределять и реструктурировать средства для обеспечения необходимого компании капитала из внутреннего источника.

По словам Сагнера, «Управление оборотным капиталом включает в себя организацию краткосрочных ресурсов компании для поддержания текущей деятельности, мобилизации средств и оптимизации ликвидности ». Оборотный капитал — это сложное понятие, которое можно описать как разницу между оборотными активами компании и их текущими обязательствами . Управляя оборотным капиталом и контролируя его, финансовый менеджер может перераспределять и реструктурировать средства для обеспечения необходимого компании капитала из внутреннего источника.

Оборотный капитал — это мера способности фирмы выполнять свои краткосрочные финансовые обязательства , эффективность фирмы или недостаток в деловых операциях и краткосрочная финансовая устойчивость. Если текущие активы перевешивают текущие обязательства, у фирмы есть положительный оборотный капитал, и их способность инвестировать и расти увеличивается. Если текущие обязательства перевешивают текущие активы, у фирмы отрицательный оборотный капитал, и способность инвестировать и расти снижается вместе с возможностью погашать непогашенные долги .

Бизнес может уменьшить свой оборотный капитал за счет увеличения дебиторской и кредиторской задолженности . Ускорение цикла дебиторской задолженности означает, что компания может быстро генерировать денежные средства, получая денежные потоки и прибыль, которые они должны получить, до того, как они, как ожидается, будут получены. Удлинение кредиторской задолженности может помочь в сокращении оборотного капитала из-за задержки платежей. Это означает, что бизнес может высвободить оборотный капитал, который будет использоваться в качестве источника внутреннего финансирования, путем отсрочки платежей, связанных с уменьшением задолженности, возникающей по счетам, которые подлежат оплате бизнесом.

Смотрите также

внешние ссылки

Рекомендации

Внутреннее и внешнее финансирование | GoCardless

Когда дело доходит до поддержания работы вашего бизнеса, важно знать, откуда приходят ваши финансы. Есть много разных способов профинансировать свой бизнес и собрать деньги для поддержки своей деятельности. Их в основном можно разделить на две отдельные категории: внутренние источники финансирования и внешние источники финансирования. Но в чем разница между внутренними и внешними источниками финансирования? Узнайте все, что вам нужно знать о внутреннем vs.внешнее финансирование, прямо здесь.

Их в основном можно разделить на две отдельные категории: внутренние источники финансирования и внешние источники финансирования. Но в чем разница между внутренними и внешними источниками финансирования? Узнайте все, что вам нужно знать о внутреннем vs.внешнее финансирование, прямо здесь.

Каковы внутренние источники финансирования?

Внутренние источники финансирования — это варианты сбора средств, существующие внутри самого бизнеса. Это включает в себя все ваши повседневные операции по увеличению прибыли, такие как продажа акций или услуг. Это также может включать в себя продажу бизнес-активов, что является особенно важным вариантом, когда вы планируете изменить направление своего бизнеса или ищете варианты сокращения. Это также может быть полезным способом максимально использовать активы, которые сейчас устарели для вашего бизнеса, превратив их в финансирование ваших приоритетных операций.

Каковы внешние источники финансирования?

Внешние источники финансирования — это источники, не относящиеся к вашему бизнесу. Это могут быть деньги, которые поступают от ссуд или инвесторов через акции и акции, а также кредитные линии, которые могут быть открыты в банках или финансовых учреждениях.

Это могут быть деньги, которые поступают от ссуд или инвесторов через акции и акции, а также кредитные линии, которые могут быть открыты в банках или финансовых учреждениях.