- Заплати налоги спокойно — Московская перспектива

- Заплати налоги и спасись от коронавируса – Экономика – Коммерсантъ

- Заплати налоги до 1 декабря

- Заплати налоги и катайся: в Италии за долги конфисковали коллекцию машин

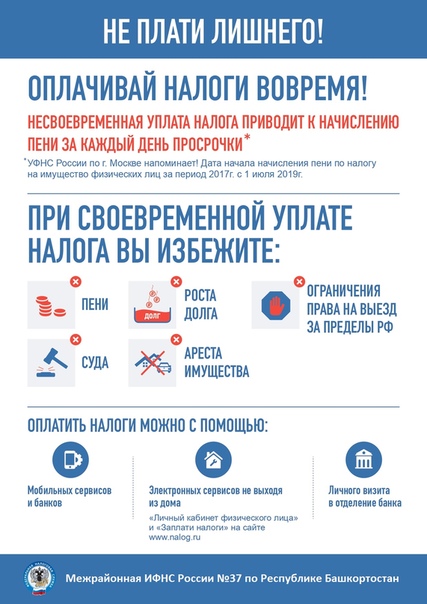

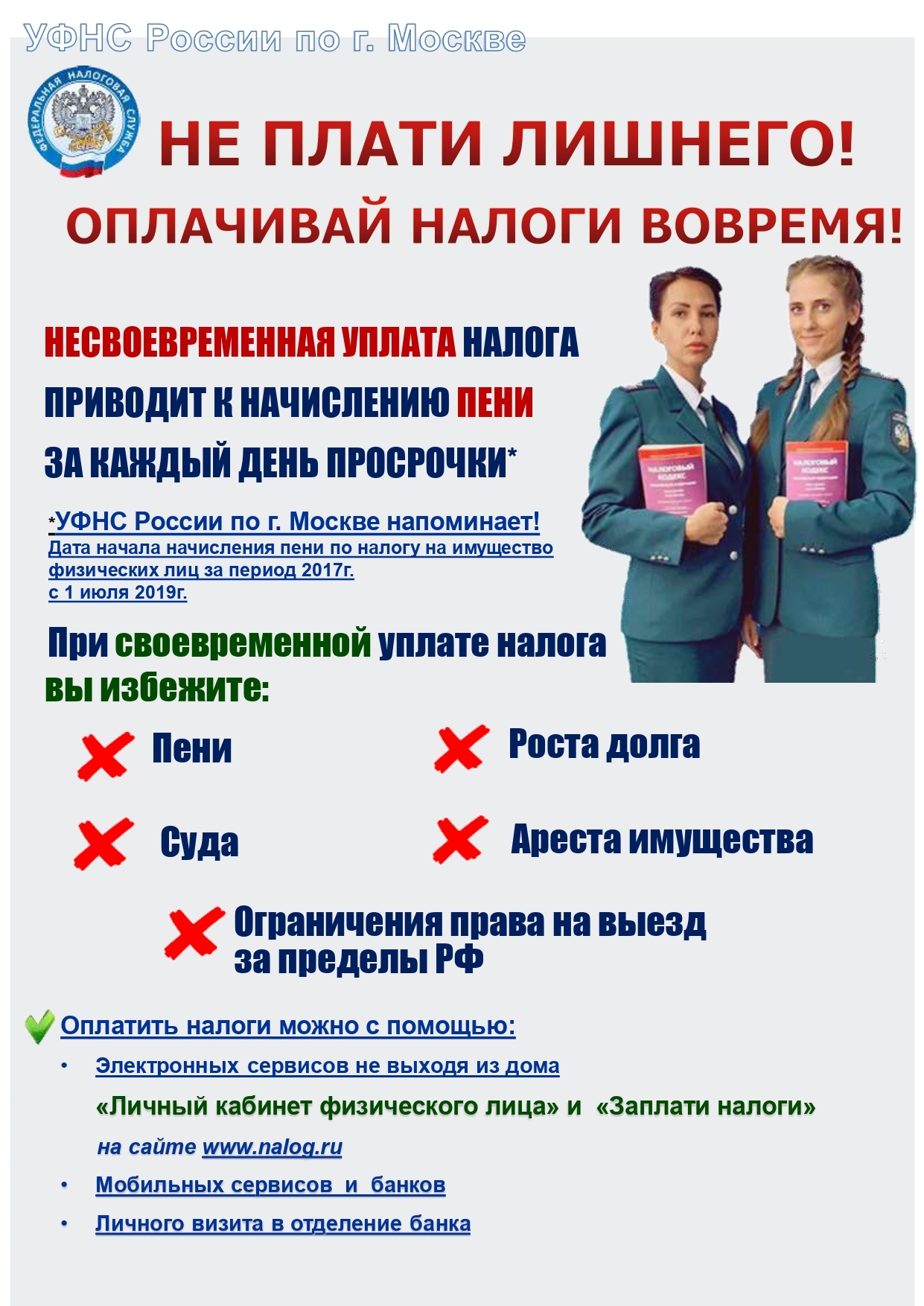

- Заплати имущественные налоги вовремя!

- Заплати налоги! — Хваловское сельское поселение

- Заплати налоги вовремя

- Бесплатный калькулятор зарплаты: почасовая оплата

- Налоговая информация для малого бизнеса | USAGov

- Посмотреть или заплатить налоги | Казначей-сборщик налогов

- Начало работы с Webfile

- способов оплаты | Monterey County, CA

- Оплата налогов онлайн | Округ Бексар, Техас

- Нужно ли платить налоги со стимулирующих выплат? Что вам нужно знать

Заплати налоги спокойно — Московская перспектива

Новости, Строительство Номер №29, 30 ноября — 6 декабря 2020

В новое здание Федеральной налоговой службы (ФНС) на Мосфильмовской улице переехали почти 700 сотрудников московских инспекций по Западному и Юго-Западному административным округам, которые прежде размещались в тесных и плохо приспособленных для работы помещениях, разбросанных по шести адресам. В день здесь обслуживают свыше полутора тысяч посетителей, и никаких очередей нет

На минувшей неделе мэр Москвы Сергей Собянин и руководитель ФНС Даниил Егоров осмотрели новое здание налоговой службы на Мосфильмовской улице, в которое переехали инспекции по ЗАО и ЮЗАО столицы. «За последние годы налоговая служба преобразилась кардинальным образом. Я помню ту, которая была в 2010-м.

По словам мэра, переезд в современное, оснащенное по последнему слову техники здание позволит повысить эффективность взаимодействия сотрудников ФНС за счет их концентрации в одном месте, а также создать хорошие условия для приема посетителей. «Но уж если в налоговую службу человеку нужно прийти лично, то здесь его должна встретить комфортная и дружелюбная среда. Да и сами сотрудники налоговых органов имеют полное право на то, чтобы удобно трудиться.

Здесь во фронт-офисе достаточно много людей. Тем не менее, работая с посетителями, с риском для собственного здоровья (в условиях пандемии) работники службы обеспечивают нормальное функционирование всей налоговой системы города – четкое поступление средств и, соответственно, финансирование всей социальной сферы столицы, всего нашего большого города», – подчеркнул Сергей Собянин. Строительство нового здания ФНС на Мосфильмовской улице началось в августе 2018 года и завершилось в декабре 2019-го. Финансирование работ осуществлялось в рамках Адресной инвестиционной программы.

Девятиэтажное здание с подземным этажом общей площадью 11,7 тыс. кв. метров возведено по индивидуальному проекту. Вентилируемый фасад облицевали керамогранитом спокойных серых оттенков и панелями из фиброцемента. Витражные блоки с двухкамерными стеклопакетами и вставками из эмалированного стекла выполнили из алюминиевого профиля.

Для посетителей на первом этаже здания оборудовали просторные зоны обслуживания. Здесь же находится конференц-зал на 75 мест и работает столовая для сотрудников.

Рабочие кабинеты расположены на шести этажах здания – со 2-го по 7-й. Серверные находятся в цоколе, а инженерные службы – на 8-м этаже. На прилегающей территории обустроена автостоянка на 32 машино-места. В новое здание были переведены 669 сотрудников налоговых инспекций № 29 и № 36, которые ранее размещались в тесных и плохо приспособленных для современной работы помещениях, разбросанных по шести адресам. «Хочу отметить, что помимо здания на Мосфильмовской в 2019–2020 годах в рамках АИП был также построен офис для размещения межрайонных инспекций ФНС России по крупнейшим налогоплательщикам на Большой Черкизовской улице», – напомнил глава стройкомплекса столицы Андрей Бочкарёв.

Заплати налоги и спасись от коронавируса – Экономика – Коммерсантъ

Неправительственная организация Tax Justice Network (TJN) выпустила доклад «State of Tax Justice 2020» о потерях государств мира от неуплаты налогов и вывода компаниями и частными лицами средств и активов в налоговые убежища. Из общемировых потерь $427 млрд на Россию приходится $5,1 млрд.

«По мере того как охваченные пандемией страны по всему миру борются со второй или третьей волной коронавируса, наше исследование впервые показывает, сколько каждое государство недополучает из-за налоговых злоупотреблений и какие страны и юрисдикции несут ответственность за эти нарушения»,— говорится в отчете.

По подсчетам TJN, неуплаченные $427 млрд эквивалентны годовому доходу 34 млн медсестер или потере годового заработка одной медсестры каждую секунду.

Из общей суммы больше половины — $245 млрд — это потери от действий крупных компаний. Еще $182 млрд — неуплата налогов частными лицами. Корпорации недоплачивают налоги при помощи вывода ежегодно примерно $1,38 трлн своих прибылей в налоговые убежища. Частные лица держат в «тихих гаванях» активы общей стоимостью около $10 трлн.

Корпорации недоплачивают налоги при помощи вывода ежегодно примерно $1,38 трлн своих прибылей в налоговые убежища. Частные лица держат в «тихих гаванях» активы общей стоимостью около $10 трлн.

Страны с высоким уровнем дохода теряют более значительную сумму ($382 млрд) по сравнению со странами с низким уровнем дохода ($45 млрд). Однако уклонение от налогов больше бьет именно по последним. У них потери составляют около 52% от совокупных затрат на здравоохранение. У стран с высоким уровнем доходов это лишь 8%.

С точки зрения потери доходов страны с низким уровнем также несут больший урон. Теряется порядка 5,8% от их общих налоговых поступлений. В странах с высоким доходом — только 2,5%.

Северная Америка и Европа теряют от налоговых уклонистов $95 млрд и $184 млрд соответственно. Латинская Америка и Африка — $43 млрд и $27 млрд соответственно. Однако для Северной Америки и Европы эти потери составляют 5,7% и 12,6% бюджетов на здравоохранение, а для Латинской Америки и Африки — 20,4% и 52,5%.

Налоговые потери по регионам и категориям с точки зрения доходов

открыть таблицу в новом окнеПо данным TJN, бюджет России теряет от налогового уклонения около $5,1 млрд в год. Это составляет 9,37% от ежегодных расходов на здравоохранение или 7,59% на образование, подсчитали авторы доклада. Они полагают, что средств, которые теряет российский бюджет, хватило бы на годовую зарплату 642,3 тыс. медсестер.

TJN называет и виновных в сложившейся ситуации — то есть страны и юрисдикции, которые используют уклонисты. Заморская территория Великобритании Каймановы острова несет ответственность за 16,5% всех мировых налоговых потерь, или около $70 млрд. На втором месте сама Великобритания (10%, или $42 млрд), на третьем — Нидерланды (8,5%, $36 млрд), на четвертом — Люксембург (6,5%, $27 млрд), на пятом — США (5,53%, $23 млрд).

Топ-15 стран, несущих наибольшую ответственность за глобальные налоговые потери

открыть таблицу в новом окнеАвторы предлагают властям ряд мер для борьбы с потерями из-за налоговых злоупотреблений компаний и частных лиц. Первой мерой TJN считает введение налога на сверхприбыль транснациональных корпораций, которые получают ее во время пандемии, например таких, как высокотехнологичные компании. TJN полагает, что такой налог должен быть введен не на национальном, а на международном уровне, чтобы IT-гиганты не смогли переводить прибыль в налоговые убежища.

Первой мерой TJN считает введение налога на сверхприбыль транснациональных корпораций, которые получают ее во время пандемии, например таких, как высокотехнологичные компании. TJN полагает, что такой налог должен быть введен не на национальном, а на международном уровне, чтобы IT-гиганты не смогли переводить прибыль в налоговые убежища.

Второй мерой авторы доклада считают введение налога на роскошь, поступления от которого должны идти в фонды по борьбе с пандемией. Повышенные ставки должны применяться к активам частных лиц, которые хранятся в офшорах и/или налоговых убежищах. Для этого правительства должны заключить соответствующие соглашения.

Третьей мерой TJN считает создание Конвенции ООН и международного форума, который занялся бы «выработкой многосторонних стандартов по корпоративному налогообложению, а также по межправительственному сотрудничеству в области налогообложения для достижения должной налоговой прозрачности».

Евгений Хвостик, Яна Рождественская

Заплати налоги до 1 декабря

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом. Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Данную область можно редактировать через систему управления сайтом. Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом. Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом.Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом. Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом. Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом. Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом.

Заплати налоги и катайся: в Италии за долги конфисковали коллекцию машин

https://ria.ru/20200723/1574775376.html

Заплати налоги и катайся: в Италии за долги конфисковали коллекцию машин

Заплати налоги и катайся: в Италии за долги конфисковали коллекцию машин

Финансовая гвардия Италии передала музею автомобилей в Турине коллекцию, конфискованную за неуплату налогов. Старинные машины и современные спорткары, сменившие РИА Новости, 23.07.2020

2020-07-23T13:13

2020-07-23T13:13

2020-07-23T15:49

ferrari

chevrolet

lamborghini

fiat 500

турин

harley-davidson motor company

фото

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn25.img.ria.ru/images/07e4/07/17/1574774353_0:73:1600:973_1920x0_80_0_0_9bef70f47517d5158d3fa14642bc2de5. jpg

jpg

Финансовая гвардия Италии передала музею автомобилей в Турине коллекцию, конфискованную за неуплату налогов. Старинные машины и современные спорткары, сменившие хозяина, — в фотоленте Ria.ru.

турин

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn24.img.ria.ru/images/07e4/07/17/1574774353_137:0:1558:1066_1920x0_80_0_0_3b5dca7eb1792a4052768636800ebaa9.jpgРИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

ferrari, chevrolet, lamborghini, fiat 500, турин, harley-davidson motor company, фото, фото

Заплати имущественные налоги вовремя!

В Московской области завершился расчет имущественных налогов для физических лиц (земельного и транспортного налогов, налога на имущество физических лиц) за 2017 год, и налогоплательщики Подмосковья начали получать уведомления на их уплату.

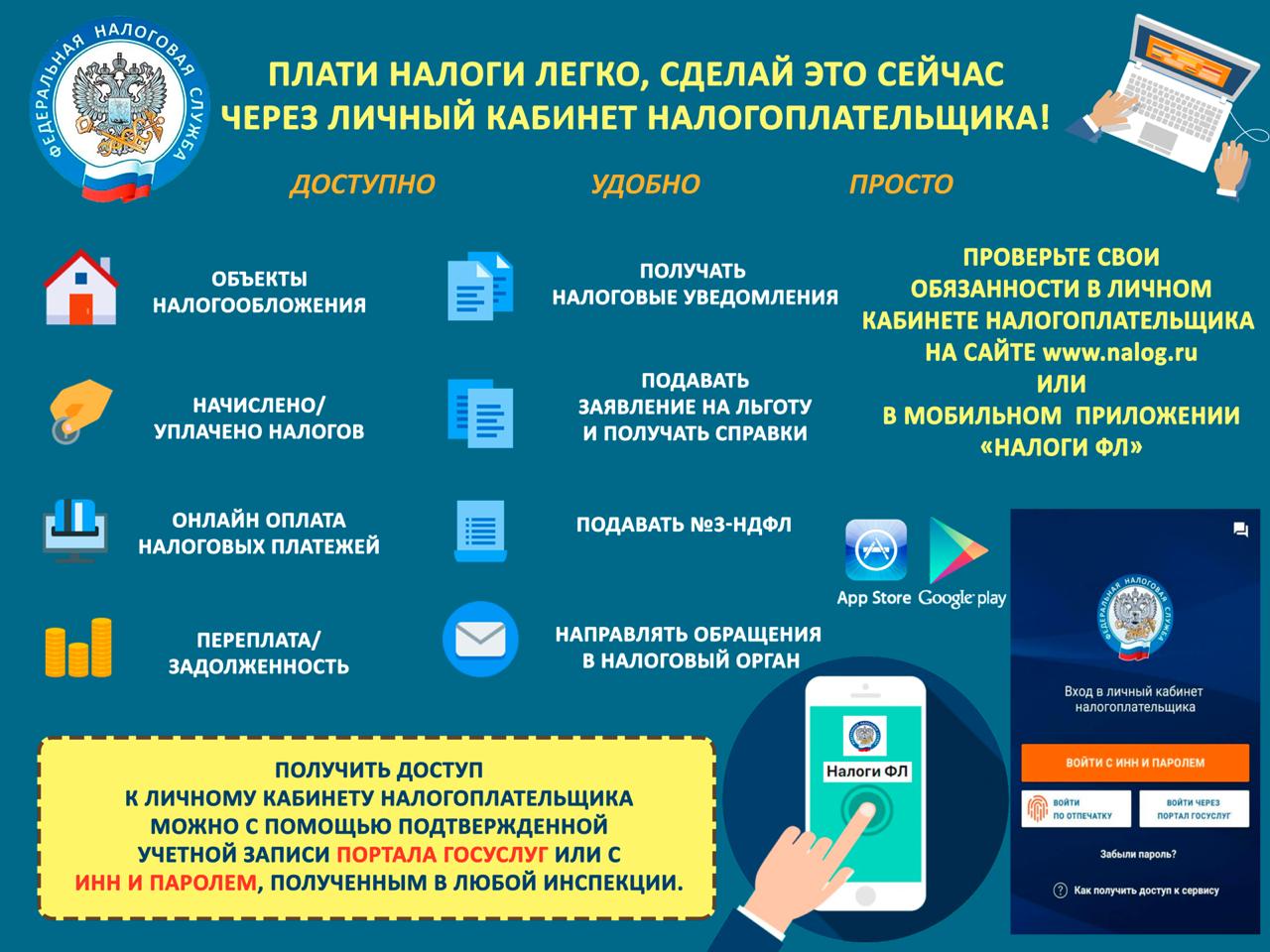

Налоговые уведомления направляются по почте заказным письмом или в электронном виде через Интернет-сервис «Личный кабинет налогоплательщика для физических лиц» на сайте Федеральной налоговой службы России (www.nalog.ru). Для пользователей «Личного кабинета налогоплательщика для физических лиц» уведомления размещаются в Личном кабинете и не дублируются почтовым сообщением.

На всей территории Российской Федерации установлен единый срок уплаты гражданами имущественных налогов — 1 декабря, в этом году с учетом выходных дней срок уплаты выпадает на 3 декабря.

Заплатить налоги можно как лично через кассы и терминалы кредитных организаций или отделения «Почты России», так и с помощью онлайн-сервисов ФНС России «Заплати налоги», «Личный кабинет налогоплательщика для физических лиц» и приложения «Налоги ФЛ» для мобильных устройств.

В случае неуплаты налогов в установленный срок уже с 4 декабря начнут начислять пени. Впоследствии неуплата может привести к аресту денежных средств на счетах в банке и личного имущества должника, а также к ограничению выезда за границу. Причем, если государство задействует принудительные механизмы взыскания долга, то должнику помимо долга и пеней придется заплатить государственную пошлину и исполнительский сбор Федеральной службы судебных приставов.

В целях упрощения уплаты налогов налоговая служба рекомендует зарегистрироваться в сервисе «Личный кабинет налогоплательщика для физических лиц». Для этого нужно один раз обратиться в любую налоговую инспекцию и получить логин и пароль. С помощью сервиса пользователь сможет не только оплачивать налоги онлайн, но и отправлять заявления на получение льгот и налоговых вычетов, обращаться за разъяснениями, а также отслеживать информацию о своем имуществе.

О последствиях неуплаты задолженности по имущественным налогам физических лиц рассказывает видеоролик, опубликованный на сайте ФНС России.

Заплати налоги! — Хваловское сельское поселение

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом. Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом. Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом.Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом. Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом. Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом. Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен.

Произвольный текст, который дает понять посетителю сайта, какую информацию данный блок содержит и чем будет полезен. Данную область можно редактировать через систему управления сайтом.

Данную область можно редактировать через систему управления сайтом.

Заплати налоги вовремя

17 окт. 2019 г., 8:27

Установленный срок для своевременной оплаты физлицами налоговых уведомлений за 2018 год истекает 2 декабря. Если налогоплательщик не заплатит вовремя, то уже со следующего дня (с 3 декабря 2019 года) он становится должником. Задолженность будет расти каждый день за счет начисления пеней.

Физические лица – владельцы объектов недвижимости или транспортных средств, которые никогда не получали налоговые уведомления или не заявляли льготы в отношении принадлежащих им налогооблагаемых объектов, обязаны сообщать о наличии таковых в любой налоговый орган по установленной форме. Сообщение с приложением копий правоустанавливающих (правоудостоверяющих) документов на объекты недвижимости или документов, подтверждающих государственную регистрацию транспортных средств, представляется однократно до 31 декабря года, следующего за истекшим налоговым периодом. Несвоевременное непредставление этого сообщения, влечет взыскание штрафа в размере 20% от неуплаченной суммы налога в отношении объекта имущества, по которому не представлено сообщение.

Несвоевременное непредставление этого сообщения, влечет взыскание штрафа в размере 20% от неуплаченной суммы налога в отношении объекта имущества, по которому не представлено сообщение.

Оплатить налоги можно с помощью сервиса «Заплати налоги» или в «Личном кабинете налогоплательщика для физических лиц». Для этого достаточно ввести реквизиты банковской карты или воспользоваться онлайн-сервисом одного из банков-партнёров ФНС России. Оплатить налоги также можно в банке, в кассах местных администраций или на почте. Подробная информация о последствиях неуплаты налогов представлена в коротком видеоролике на сайте ФНС России.

Если гражданин не получил уведомление за период владения налогооблагаемыми недвижимостью или транспортным средством, он может обратиться в любую налоговую инспекцию, уполномоченный МФЦ, направить заявление об этом через «Личный кабинет налогоплательщика» или с помощью сервиса «Обратиться в ФНС России».

Заместитель начальника Советник государственной гражданской

службы Российской Федерации 2 класса Е. Н. Тюкова

Н. Тюкова

Источник: http://inroshal.ru/novosti/ekonomika/zaplati-nalogi-vovremya

Бесплатный калькулятор зарплаты: почасовая оплата

Федеральный калькулятор зарплаты Фотография предоставлена: © iStock.com / RyanJLaneКраткие сведения о федеральной зарплате

- Ставки федерального подоходного налога варьируются от 10% до максимальной предельной ставки 37%.

- Средний доход домохозяйства в США в 2019 году составил 65 712 долларов.

- 43 штата США взимают свой собственный подоходный налог в 2020 налоговом году.

Когда вы начинаете новую работу или получаете повышение, вы соглашаетесь либо на почасовую оплату или годовая зарплата.Но для расчета вашей еженедельной получаемой заработной платы не просто умножить вашу почасовую заработную плату на количество часов, которые вы будете работать каждую неделю, или разделить вашу годовую зарплату на 52. Это потому, что ваш работодатель удерживает налоги с каждой зарплаты, снижая ваша общая оплата. Из-за большого количества удерживаемых налогов и разных ставок может быть сложно определить, сколько вы заберете домой. Здесь на помощь приходит наш калькулятор зарплаты.

Это потому, что ваш работодатель удерживает налоги с каждой зарплаты, снижая ваша общая оплата. Из-за большого количества удерживаемых налогов и разных ставок может быть сложно определить, сколько вы заберете домой. Здесь на помощь приходит наш калькулятор зарплаты.

Удержание налогов — это деньги, которые выплачиваются из вашей зарплаты для уплаты налогов, причем самым большим из них является подоходный налог.Федеральное правительство собирает ваши платежи по подоходному налогу постепенно в течение года, взимая непосредственно с каждой вашей зарплаты. Ваш работодатель несет ответственность за удержание этих денег на основании информации, предоставленной вами в форме W-4. Вы должны заполнить эту форму и отправить ее своему работодателю всякий раз, когда вы начинаете новую работу, но вам также может потребоваться повторно отправить ее после серьезных изменений в жизни, таких как брак.

Если вы все же внесете какие-либо изменения, ваш работодатель должен будет обновить ваши зарплаты, чтобы отразить эти изменения. У большинства людей, работающих на работодателя в США, из зарплаты удерживается федеральный подоходный налог, но некоторые люди освобождены от этого налога. Для освобождения от уплаты налога вы должны соответствовать обоим следующим критериям:

У большинства людей, работающих на работодателя в США, из зарплаты удерживается федеральный подоходный налог, но некоторые люди освобождены от этого налога. Для освобождения от уплаты налога вы должны соответствовать обоим следующим критериям:

- В предыдущем налоговом году вы получили возмещение всех федеральных подоходных налогов, удержанных из вашей зарплаты, поскольку у вас не было налоговых обязательств.

- В этом году вы ожидаете получить возмещение всего удержанного федерального подоходного налога, потому что вы снова ожидаете нулевых налоговых обязательств. Если вы считаете, что имеете право на это освобождение, вы можете указать это в своей форме W-4.

Федеральная верхняя ставка подоходного налога

| Год | Ставка |

|---|---|

| 2020 | 37,00% |

| 2019 | 37,00% |

| 2018 | 37,00% |

| 2017 | 39,60% |

| 2016 | 39,60% |

| 2015 | 39,60% |

| 2014 | 39,60% |

| 2013 | 39. 60% 60% |

| 2012 | 35,00% |

| 2011 | 35,00% |

| 2010 | 35,00% |

Когда дело доходит до удержания налогов, сотрудники сталкиваются с компромиссом между более крупными зарплатами и меньший налоговый счет. Важно отметить, что в то время как предыдущие версии W-4 позволяли запрашивать надбавки, текущая версия — нет. Кроме того, он удаляет возможность требовать освобождения от личных и / или зависимых лиц.Вместо этого заявители должны вводить годовые суммы в долларах для таких вещей, как общая годовая налогооблагаемая заработная плата, доход, не связанный с заработной платой, а также детализированные и другие вычеты. Новая версия также включает пятиэтапный процесс для указания дополнительного дохода, ввода долларовых сумм, заявления иждивенцев и ввода личной информации. Хотя те, кто нанят до 1 января 2020 года, не обязаны заполнять форму, вы можете сделать это, если вы меняете работу или корректируете свои удержания.

Одним из способов управления налоговыми счетами является корректировка удерживаемых налогов.Обратной стороной максимизации каждой зарплаты является то, что вы можете получить больший налоговый счет, если к апрелю у вас не будет удержанной суммы, достаточной для покрытия ваших налоговых обязательств за год. Это означало бы, что вместо возврата налога вы должны были бы деньги.

Если идея о большом разовом счете от IRS пугает вас, то вы можете проявить осторожность и скорректировать размер удержания. Каждая из ваших зарплат может быть меньше, но при заполнении налоговой декларации у вас больше шансов получить возврат налога и меньше вероятность возникновения налоговых обязательств.

Конечно, если вы выберете большее удержание и более крупное возмещение, вы фактически дадите правительству ссуду из дополнительных денег, удерживаемых из каждой зарплаты. Если вы выберете меньшее удержание, вы можете использовать дополнительные деньги из своей зарплаты в течение года и фактически зарабатывать на них деньги, например, инвестируя или помещая их на сберегательный счет с высокими процентами. Вы также можете использовать эти дополнительные деньги для дополнительных платежей по ссудам или другим долгам.

Вы также можете использовать эти дополнительные деньги для дополнительных платежей по ссудам или другим долгам.

Когда вы заполняете форму W-4, есть рабочие листы, которые помогут вам выполнить удержание на основе вашего семейного положения, количества детей, которые у вас есть, количества рабочих мест, которые у вас есть, вашего статуса подачи документов, а также того, утверждает ли кто-то вас как ваш иждивенец, планируете ли вы детализировать свои налоговые вычеты и планируете ли требовать определенные налоговые льготы.Вы также можете точно настроить удержание налогов, запросив определенную сумму в долларах дополнительного удержания с каждой зарплаты на вашем W-4.

Финансовый консультант может помочь вам понять, как налоги соответствуют вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Как работает ваша зарплата: удержание FICA Помимо удержания подоходного налога, другим основным федеральным компонентом удержания вашей зарплаты являются налоги FICA. FICA означает Федеральный закон о страховых взносах. Ваши налоги FICA — это ваш вклад в программы социального обеспечения и Medicare, к которым у вас будет доступ, когда вы станете старше. Это ваш способ внесения средств в систему.

FICA означает Федеральный закон о страховых взносах. Ваши налоги FICA — это ваш вклад в программы социального обеспечения и Medicare, к которым у вас будет доступ, когда вы станете старше. Это ваш способ внесения средств в систему.

Взносы FICA делятся между работником и работодателем. 6,2% от каждой вашей зарплаты удерживается в счет налогов на социальное обеспечение, а ваш работодатель вносит еще 6,2%. Однако 6,2%, которые вы платите, применяются только к доходу до предела налога на социальное обеспечение, который на 2021 год составляет 142800 долларов (по сравнению с 137 700 долларов в 2020 году).С любого дохода, который вы зарабатываете выше 142 800 долларов, не удерживается налог на социальное обеспечение. Тем не менее, из него по-прежнему будут удерживаться налоги с Medicare.

Нет ограничения дохода по налогам на Medicare. 1,45% от каждой вашей зарплаты удерживается в счет налогов Medicare, а ваш работодатель вносит еще 1,45%. Если вы зарабатываете больше определенной суммы, вы рискуете получить дополнительные 0,9% налогов от Medicare. Вот разбивка этих сумм:

Вот разбивка этих сумм:

- 200000 долларов для одиноких налогоплательщиков

- 250000 долларов для состоящих в браке налогоплательщиков, подающих совместно

- 125000 долларов для состоящих в браке налогоплательщиков, подающих раздельно

2020-2021 гг. Налогооблагаемый доход

— 80 250 долл.

— 80 250 долл.| В браке, отдельно подача | ||

| Налогооблагаемый доход | долл. США | 9004|

|---|---|---|

| 10% | ||

| 9 875 — 40 125 долларов | 12% | |

| 40 125 — 85 525 долларов | 22% | |

| 85 525 долларов — 163 300 долларов | 24% | |

| 163 300 долларов США — 207 350 | $ 207 350 — $ 311 025 | 35% |

| $ 311 025 + | 37% | |

| Глава домохозяйства | ||

| Налогооблагаемый доход | Ставка | |

|---|---|---|

| 0 — 14 100 долларов | 10% | |

| 14 100 — 53 700 долларов | 12% | |

| 53 700 — 85 500 долларов | ||

85 500 долл. США — 163 300 долл. США США — 163 300 долл. США | 24% | |

| 163 300 долл. США — 207 350 долл. США | 32% | |

| 207 350 долл. США — 518 400 долл. США | 35% | |

| долл. США 518 400 000 долл. США + | 9 6 912 90 | Если вы работаете на себя, вам необходимо заплатить налог на самозанятость, который равен доле налогов FICA как для работников, так и для работодателей (15.3% всего). К счастью, когда вы подаете налоговую декларацию, есть вычет, который позволяет вычесть половину налогов FICA, которые обычно платит ваш работодатель. В результате налоги FICA, которые вы платите, по-прежнему составляют всего 6,2% для социального обеспечения и 1,45% для Medicare. Как работает ваша зарплата: удержания Федеральный подоходный налог и удержание налога FICA являются обязательными, поэтому их невозможно обойти, если только ваш заработок не очень низкий. Однако это не единственные факторы, которые учитываются при расчете вашей зарплаты. Например, если вы платите какую-либо сумму в счет медицинского страхования, спонсируемого работодателем, эта сумма вычитается из вашей зарплаты. Когда вы регистрируетесь в плане медицинского страхования вашей компании, вы можете видеть сумму, которая вычитается из каждой зарплаты. Если вы решите внести вклад в сберегательный счет для здоровья (HSA) или счет гибких расходов (FSA) для покрытия медицинских расходов, эти взносы также вычитаются из вашей зарплаты. Также из вашей зарплаты вычитаются любые ваши пенсионные взносы до вычета налогов.Это взносы, которые вы вносите до удержания налогов из вашей зарплаты. Наиболее распространенные отчисления до налогообложения — это пенсионные счета, такие как 401 (k) или 403 (b). Поэтому, если вы решите откладывать 10% своего дохода в рамках плана 401 (k) вашей компании, 10% вашей зарплаты будет выплачиваться из каждой зарплаты. Если вы увеличите свои взносы, ваши зарплаты станут меньше. Однако внесение взносов до налогообложения также уменьшит размер вашей заработной платы, облагаемой подоходным налогом. Некоторые вычеты из вашей зарплаты производятся после уплаты налогов. К ним относятся вклады Roth 401 (k). Деньги для этих счетов поступают из вашей заработной платы после того, как налог на прибыль уже был применен. Причина использования одного из этих счетов вместо счета, принимающего деньги до налогообложения, заключается в том, что деньги в Roth IRA или Roth 401 (k) не облагаются налогом, и вам не нужно платить подоходный налог, когда вы снимаете их ( так как вы уже заплатили налоги с денег, когда они поступили). Если вы только начинаете свою карьеру или ожидаете, что уровень вашего дохода в будущем будет выше, такой аккаунт может в долгосрочной перспективе сэкономить вам на налогах. Как работает ваша зарплата: частота выплат Некоторые люди получают зарплату ежемесячно (12 в год), в то время как некоторым платят дважды в месяц в установленные даты (24 зарплаты в год), а другим — раз в две недели (26 зарплатных чеков). Если вы живете в штате или городе с подоходным налогом, эти налоги также повлияют на вашу получаемую домой зарплату.Как и в случае с вашими федеральными подоходными налогами, ваш работодатель будет удерживать часть каждой вашей зарплаты для покрытия налогов штата и местных налогов. Налоговая информация для малого бизнеса | USAGovНалоги на бизнес Как владельцу бизнеса важно понимать ваши федеральные, государственные и местные налоговые требования. Это поможет вам точно подавать налоговую декларацию и своевременно производить платежи.От структуры бизнеса, которую вы выбираете при открытии бизнеса, зависит, какие налоги вы будете платить и как их платить. Идентификационный номер работодателя (EIN)Большинству предприятий требуется идентификационный номер работодателя (EIN). Ваш EIN — это ваш федеральный идентификационный номер налогоплательщика. Вы должны получить его сразу после регистрации нового бизнеса. Узнайте в IRS, нужен ли вам EIN, как его получить, что делать, если вы потеряли или потеряли свой, и многое другое. Подоходный налогБольшинство предприятий должны подавать и платить федеральные налоги с любого дохода, заработанного или полученного в течение года.Однако товарищества подают ежегодную информационную декларацию, но не платят подоходный налог. Вместо этого каждый партнер сообщает свою долю прибыли или убытков партнерства в своей индивидуальной налоговой декларации. Практически каждый штат взимает налог на прибыль предприятий или корпораций. Однако в каждом штате и районе действуют свои налоговые законы. Узнайте требования к подоходному налогу с предприятий в вашем штате или территории. Налоги на трудоустройствоЕсли у вас есть сотрудники, существуют федеральные налоговые требования в отношении того, сколько вы должны платить, и форм, которые вы должны заполнить.Эти налоги на занятость включают: FUTA гарантирует, что люди могут получать пособие по безработице после потери работы. Предприятия во всех штатах платят государственное страхование компенсации работникам и налоги на страхование по безработице. Акцизный налогФедеральное правительство облагает налогом предприятия, производящие или продающие определенные продукты. Если в вашем бизнесе используются различные типы оборудования, сооружений или других продуктов, вам может потребоваться уплатить акцизный налог. Узнайте о федеральных требованиях по акцизному налогу и формах, которые вы должны заполнить. Налог на недвижимость В каждом штате существует свое определение того, какая собственность подлежит налогообложению. Некоторые штаты взимают налог на имущество с предприятий, занимающихся коммерческой недвижимостью. Налог с продаж и использованияГосударства могут облагать налогом продажу товаров и услуг.Проверьте, должна ли ваша компания регистрироваться для уплаты и / или сбора налога с продаж в вашем штате. Исключения из налога с продаж часто включают продукты питания, одежду, лекарства, газеты и коммунальные услуги. Штаты могут также облагать налогом ваш бизнес за использование товаров и услуг, если налог с продаж не был собран. Обычно это относится к товарам и услугам, приобретенным за пределами штата, в котором вы ведете бизнес. Расчетный налог Вы должны платить федеральный налог с дохода, который не подлежит удержанию.Или, если сумма удерживаемого вами федерального подоходного налога недостаточна для покрытия ваших налогов, вы должны заплатить ориентировочный налог. Налог на самозанятостьЕсли у вас есть собственный бизнес, вы должны платить налоги на социальное обеспечение и медицинскую помощь. В противном случае вы не попадете под действие системы социального обеспечения. Узнайте о том, кто должен платить налог на самозанятость и как его платить. Расчетные налогиРасчетный налог — это метод, используемый для уплаты налогов на прибыль, которая не подлежит удержанию.Это включает доход от самозанятости, проценты и дивиденды. Возможно, вам также придется заплатить расчетный налог, если сумма подоходного налога, удерживаемого из вашей заработной платы, пенсии или другого дохода, недостаточна. Кто должен платить расчетные налоги? Физические лица, ведущие собственный бизнес, обычно должны уплачивать расчетные налоговые платежи. Если вы не платите достаточную сумму подоходного налога в виде удерживаемых или расчетных налогов, с вас может взиматься штраф. Узнайте, нужно ли вам производить расчетные налоговые платежи и как платить. Когда должны быть уплачены исчисленные налоги?Год разделен на четыре периода для уплаты расчетного налога. Каждый период имеет определенный срок оплаты. Это предполагаемые даты уплаты федерального налога на 2020 год:

Льготы по налогу на энергиюНалоговые льготы, связанные с энергетикой, могут сделать улучшение энергоснабжения дома и предприятия более доступным.Есть кредиты на покупку энергоэффективных приборов и на улучшение энергосбережения. Узнайте, имеете ли вы право на получение государственных, местных, коммунальных или федеральных льгот. Государственные налоговые льготы на энергиюЭнергосберегающие улучшения домаКредиты на жилищную энергию позволяют сэкономить на любой из этих покупок для вашего дома:

Эти налоговые льготы действительны до 2021 года. Льготы по налогу на энергию на 2018–2020 годыЗакон, принятый в декабре 2019 года, повторно разрешил многие льготы по налогу на энергию, срок действия которых истек в 2017 году. Они имеют обратную силу до 2018 года и продлены до 2020 года или дольше. Они включают в себя кредиты на:

Посмотреть или заплатить налоги | Казначей-сборщик налоговВажное уведомление Из-за COVID-19 налогоплательщикам рекомендуется совершать платежи онлайн или по телефону. Список налогов на недвижимость округа Сан-Хоакин за текущий год доступен в Интернете или по телефону для запроса или для оплаты кредитной картой или чеком. Эта услуга по уплате налогов за предыдущий год недоступна по телефону. Планы платежей не могут быть запущены или оплачены онлайн или по телефону.Для получения информации о залоге или требовании звоните по телефону (209) 468-2133 или по факсу в наш офис по телефону (209) 468-9482. Пожалуйста, приготовьте номер ПЛАТЕЖНОЙ ПОСЫЛКИ (APN / AAN для поиска годовых, дополнительных и скрытых счетов) или НОМЕР ОЦЕНКИ (ASMT) из ваших налоговых счетов (ов). Комиссия за удобство:Если вы платите налоги онлайн или по телефону, в дополнение к уплаченной сумме налога на имущество взимается плата за удобство.Плата за удобство выплачивается поставщику услуг, а не округу Сан-Хоакин.

Непосредственно перед завершением транзакции будет указана сумма налогов и плата за удобство. У вас будет возможность НЕ завершать транзакцию в это время. Заявление об отказе от ответственности: Эта услуга была предоставлена, чтобы обеспечить легкий доступ к информации налогового инспектора округа Сан-Хоакин. Пользователи этой услуги берут на себя ответственность ввести правильную банковскую информацию. Если маршрутный номер, номер счета или имя владельца счета введены неправильно или если на счете недостаточно средств для расчета, будет выдан номер транзакции; однако транзакция не может быть успешно завершена.Не все счета подходят для электронных платежей. Перед отправкой платежа обратитесь в свое финансовое учреждение. Сборщик налогов не гарантирует бесперебойную доступность веб-сайтов или телефонных систем.Если платеж не получен до истечения срока просрочки, налогоплательщик несет ответственность за штрафные санкции, предусмотренные законом. , ЧТОБЫ СЛЫШАТЬ ИЛИ ОПЛАТИТЬ НАЛОГИ ПО ТЕЛЕФОНУ:ЗВОНИТЕ (866) 954-1829ДЛЯ ПРОСМОТРА ИЛИ ОПЛАТЫ НАЛОГОВ ОНЛАЙН:НАЖМИТЕ НА ОКНО НИЖЕ, ЧТОБЫ НАЧАТЬ Принимаю Онлайн-инструкции ШАГ 1. Прочитав заявление об отказе от ответственности, щелкните поле выше, и откроется новое окно запроса. ШАГ 2: Щелкните подчеркнутый номер экзамена (Asmt), который вы хотите просмотреть или оплатить. Отобразится подробная информация об оценке. ШАГ 3: Установите флажок под суммой, подлежащей выплате по частям, которые вы хотите оплатить, и нажмите кнопку «Добавить в корзину». ШАГ 4: Следуйте последующим инструкциям на экране для оплаты. Нужна помощь?Если у вас возникли вопросы или проблемы с оплатой по телефону или через Интернет, звоните по телефону (888) 907-3872. По всем вопросам, связанным с налогом на имущество, звоните в налоговую инспекцию по телефону (209) 468-2133. Для получения дополнительной контактной информации нашего отдела КЛИКНИТЕ СЮДА. Начало работы с WebfileНачало работы с Webfile Пропустить навигациюГленн Хегар Техасский контролер государственных счетов Гленн Хегар Техасский контролер государственных счетов Гленн Хегар Техасский контролер государственных счетов Основной поискНайти Все об экономикеПрограммыЗакупкиНалогиПрозрачность Кнопка перехода Заявление о браузере HB855 В 2015 году законодательный орган Техаса принял законопроект № 855, который требует от агентств штата публиковать на своих веб-сайтах список из трех наиболее часто используемых веб-браузеров. Мы поддерживаем:

Выберите идентификатор пользователяВаш идентификатор пользователя должен состоять из 10-25 символов — только буквы и цифры. Введите свой идентификатор в отведенное место и выберите Проверить доступность. Если вы получили сообщение. Требуемый идентификатор пользователя доступен. продолжить с остальной частью формы. Если вы получили сообщение Требуемый идентификатор пользователя недоступен, выберите новый идентификатор. Выберите парольВаш пароль должен состоять из 10-25 символов и содержать:

Подтвердите пароль Полная информация о пользователе Имя: Введите свое имя. Фамилия: Введите вашу фамилию. Адрес электронной почты: Введите свой адрес электронной почты. Номер телефона: Выберите мобильный или дополнительный. Введите свой номер телефона, сначала код города. Нажмите «Продолжить», чтобы перейти к шагу 2. Шаг 2 из 4. Контрольные вопросыКонтрольный вопрос и ответ: Выберите контрольные вопросы из раскрывающегося списка и введите ответ в предоставленное поле. Выберите вопросы, на которые у вас есть только один четкий ответ. Ответы чувствительны к регистру. Шаг 3 из 4. Примите условия использованияОзнакомьтесь с условиями использования. Выберите Я прочитал и согласен соблюдать Условия использования TxComptroller eSystems. чтобы согласиться с Условиями использования. Выберите «Распечатать эту страницу», чтобы получить распечатку условий использования. Выберите Продолжить. Шаг 4 из 4. Подтверждение адреса электронной почтыНа указанный вами адрес будет отправлено письмо.Нажмите кнопку «Подтвердить адрес электронной почты» или вставьте ссылку в браузер. Ссылка для подтверждения адреса электронной почты действительна в течение 24 часов. Если вы не получили письмо, проверьте папку нежелательной почты или спама. Вы также можете:

Вы перейдете на страницу, подтверждающую создание вашей учетной записи. Выберите «Продолжить в eSystems», чтобы вернуться на страницу входа. × После создания учетной записи вы должны получить доступ к налогам / сборам, которые вы хотите зарегистрировать и / или оплатить с помощью Webfile. Вам нужно сделать это только один раз для каждого налога / сбора и каждого налогоплательщика. Выберите «Добавить доступ налогоплательщика» и введите 11-значный номер налогоплательщика (без дефисов и пробелов), чтобы зарегистрировать / уплатить налоги и сборы для этого налогоплательщика. Выберите «Удалить доступ к веб-файлу», чтобы запретить доступ к учетной записи налогоплательщика из вашего профиля. Это не повлияет на налоговый учет; только удалите его из своего списка. Если вы хотите снова получить доступ к счету налогоплательщика, вам понадобится номер его веб-файла. Введите номер веб-файлаЧтобы подавать и / или платить налоги или сборы с помощью веб-файла, вам необходим персональный идентификационный код (номер веб-файла). Этот номер будет напечатан на возвратах и уведомлениях, которые вы получите от нас по почте. Ваш личный идентификационный код (номер веб-файла) будет одним из следующих:

Любая учетная запись налогоплательщика может быть назначена нескольким профилям пользователей веб-файлов

путем предоставления номера веб-файла налогоплательщика для аутентификации. Нажмите «Создать доступ». Положения и условияВнимательно прочтите Условия. Установив отметку «Я согласен» и выбрав «Продолжить», владелец учетной записи соглашается с условиями использования. «Владелец счета» — это ссылка на конкретный идентификатор пользователя, присвоенный этой учетной записи, и конкретный налог или сбор. Это не относится к руководству вашей компании, например, к генеральному директору (CEO). Доступ подтвержденТеперь вы можете использовать Webfile для подачи и / или уплаты налогов и сборов с этого аккаунта. Управление профилем: Выберите один из этих параметров, чтобы обновить свой профиль пользователя, изменить секретный вопрос, изменить пароль или вернуться в меню eSystems. ×способов оплаты | Monterey County, CAНалогоплательщикам доступны несколько вариантов уплаты налога на имущество.

Он-лайн (Интернет) ПлатежиПлатежи могут производиться через Интернет с использованием карт Visa, MasterCard, Discover, American Express, а также с помощью электронного чека или сберегательного счета. * Все платежи, обрабатываемые в режиме онлайн, будут облагаться комиссией за обслуживание. См. Ниже график оплаты.

* Комиссия за услуги Офис казначея-налогового инспектора не взимает комиссию за обработку платежей в режиме онлайн, однако поставщик, обрабатывающий ваши платежи, устанавливает следующие комиссии за услуги: Платежи через электронный чек — фиксированная комиссия в размере 0,25 доллара США (Все сервисные сборы рассчитываются продавцом кредитной карты, а не округом Монтерей.) ПРИМЕЧАНИЕ. При просмотре налоговой накладной видно, что у вас есть номер ASMT и номер FEE. Вам понадобится ваш 12-значный номер FEE, чтобы совершать платежи в Интернете. Чтобы узнать номер вашего FEE, свяжитесь с нашим офисом по телефону (831) 755-5057. Для оплаты онлайн:

будет раскрыта после того, как вы заполните обязательные поля для типа оплаты. (У вас есть возможность отменить платеж в любое время до окончательного утверждения.) Распечатайте копию номера подтверждения, который вы получите при завершении платежа. Этот номер является вашим подтверждением оплаты.Если вы не уверены, был ли платеж завершен, или если система не предоставила вам номер подтверждения, повторите попытку платежа. Наша система обеспечивает проводку ваших налогов в реальном времени — она не будет принимать дублирующие платежи для одного и того же взноса. По телефону Платежи могут производиться по телефону с использованием Visa, MasterCard, Discover, American Express или с помощью электронного чека или сберегательного дебетового счета через нашего поставщика электронных платежей.

* Комиссия за услуги Офис казначея-налогового инспектора не взимает плату за обработку платежей по телефону, однако поставщик, обрабатывающий ваши платежи по телефону, устанавливает следующие комиссии за услуги: Платежи через электронный чек — фиксированная комиссия в размере 0,25 доллара США (Все сервисные сборы рассчитываются продавцом кредитной карты, а не округом Монтерей.) Оба номера, перечисленные ниже, предлагают услуги на английском или испанском языках. 1-800-491-8003 — Прямая линия на ACI Payments Inc. 1-831-755-5057 — основной номер телефона налогового инспектора округа Монтерей. Выберите вариант 3 для уплаты налогов. Для осуществления платежей по телефону вам понадобится 12-значный номер ASMT, указанный в вашем налоговом счете. Если вам нужна помощь в поиске вашего номера ASMT, свяжитесь с нашим офисом по телефону (831) 755-5057. По телефону можно оплатить налоги только текущего года. Просрочка за предыдущий год может быть оплачена только по почте, через Интернет или лично. Запишите номер подтверждения, который вы получите при совершении платежа по телефону. Этот номер является вашим подтверждением оплаты. Если вы не уверены, был ли платеж завершен, или если система не предоставила вам номер подтверждения, повторите попытку платежа. Наша система обеспечивает проводку ваших налогов в реальном времени — она не будет принимать дублирующие платежи для одного и того же взноса. Лично В связи с развивающейся ситуацией с COVID-19 мы настоятельно рекомендуем налогоплательщикам переводить платежи по почте, через автоматизированную телефонную систему или через Интернет. Казначей округа Монтерей — налоговая инспекция Улица W. Alisal, 168 — 1-й этаж, Платежи в кассе могут производиться наличными, чеками, кассовыми чеками и денежными переводами.Все чеки должны быть выплачены: Сборщик налогов округа Монтерей. Кредитные / дебетовые карты не принимаются в наших кассах. Однако для вашего удобства в нашем холле есть компьютеры, с помощью которых можно производить налоговые платежи в режиме онлайн. Кроме того, в нашем холле есть ящик для налогоплательщиков, у которых нет времени стоять в очереди. НАПРАВЛЕНИЕ В ОФИС По почте Казначей округа Монтерей — налоговая инспекция При оплате по почте не забудьте указать свой 12-значный номер ASMT, указанный в налоговой накладной. Чеки подлежат оплате: Сборщик налогов округа Монтерей. Отправлять по почте следует только чеки, кассовые чеки и денежные переводы. Не отправляйте платежи наличными по почте. Обратите внимание на важность почтовых штемпелей при отправке платежей по почте.Для получения дополнительной информации нажмите здесь. Пункты возврата мэрииДополнительный вариант оплаты доступен налогоплательщикам на полуострове Монтерей и в Кинг-Сити. Выбранные мэрии принимают налоговые платежи. (См. Места ниже для часов работы.) Платежи, полученные в мэрии, должны быть доставлены в запечатанном конверте. Квитанции об оплате НЕ выдаются в мэрии, однако каждый конверт с платежом имеет отметку о дате / времени, поставленную городским персоналом при получении.Оплата может производиться чеком, кассовым чеком или денежным переводом — без наличных. CARMEL KING CITY МОРСКОЙ Совокупные налоговые платежи в размере 50 000 долларов США или более. Электронный перевод средств (EFT)В соответствии с разделом 2503 Кодекса доходов и налогообложения штата Калифорния.2 (b), казначей и сборщик налогов графства Монтерей теперь требует от налогоплательщиков, которые производят совокупный налоговый платеж в размере 50 000 долларов США или более, платить электронным переводом средств (EFT).

Управление казначея-налоговой инспекции не гарантирует непрерывную доступность веб-сайтов. Устаревшие веб-браузеры могут сталкиваться с проблемами доступа к определенным страницам с этого веб-сайта и могут быть подвержены уязвимостям безопасности. Рекомендуется использовать самую последнюю версию веб-браузера. Оплата налогов онлайн | Округ Бексар, ТехасПлатежи кредитной картой в ИнтернетеПлатежи по кредитной карте могут производиться через JetPay, уполномоченного агента налогового инспектора-сборщика округа Бексар. JetPay взимает комиссию за удобство в размере 2,10% для покрытия стоимости обработки. Для оплаты основной кредитной картой у вас должен быть 12-значный номер налогового счета и номер кредитной карты. Платежи можно произвести по телефону 1-888-852-3572 или онлайн. ОПЛАТИТЬ ПО ТЕЛЕФОНУ Для оплаты по телефону с помощью основной кредитной карты или текущего счета у вас должен быть 12-значный номер налогового счета, а также номер вашей кредитной карты или банковского счета для проверки и маршрута. Оплата чеками онлайн (бесплатно ECheck)Плата за электронные чеки (eCheck) не взимается. Транзакции с электронным чеком могут быть оплачены через JetPay, уполномоченного агента налогового инспектора-сборщика округа Бексар. Для оплаты через eCheck вам понадобится 12-значный номер налогового счета, номер текущего счета и номер банковского маршрута, указанные на вашем чеке (а не в квитанции о депозите), чтобы завершить транзакцию. Перед началом транзакции подтвердите в своем финансовом учреждении, что ваш текущий и / или сберегательный счет имеет право участвовать в передаче электронных платежей. Обратите внимание: Платежи E-Check можно производить с любого обычного текущего счета в США в долларах США. Денежные переводы, кассовые чеки или чеки, выданные со счетов денежного рынка, компаний, выпускающих кредитные карты, паевых инвестиционных фондов, брокерских счетов, собственного капитала или других кредитных линий, не могут быть обработаны как платежи через eCheck. Важная информация об электронных платежахВсе платежи по кредитным картам и eCheck будут обрабатываться и отправляться на ваш счет в течение 3-5 рабочих дней.Однако ваш платеж будет отправлен на дату онлайн-транзакции. Прежде чем вы начнете процесс оплаты кредитной картой или eCheck, важно внести необходимые изменения в ваш блокировщик спама, чтобы вы могли отправить вам электронное письмо с подтверждением. Получив подтверждение по электронной почте, вы можете вернуться и включить блокировку спама. Вы также можете включить адрес электронной почты JetPay (NCR) в свой авторизованный список отправителей. Если у вас возникнут какие-либо вопросы или опасения, пожалуйста, обращайтесь в офис налогового инспектора-сборщика налогов в обычные рабочие часы по телефону 210-335-2251. Нужно ли платить налоги со стимулирующих выплат? Что вам нужно знатьФотоиллюстрация Скотта Олсона / Getty Images Вздохните с облегчением: каждый цент денег, полученных вами в прошлом году в рамках усилий федерального правительства по борьбе с пандемией, включая первоначальный стимулирующий платеж в размере 1200 долларов, который большинство американцев получили в 2020 году, и второй чек на 600 долларов, выплаченный в декабре и январе. Это долгожданная новость для десятков миллионов налогоплательщиков, получивших стимулирующие чеки в прошлом году, поскольку 12 февраля начинается сезон подачи налоговых деклараций 2020 года. По официальным словам Налоговой системы: «Платежи — это не доходы, а налогоплательщики. не будут платить по нему налог. Выплата не приведет к уменьшению возмещения налогоплательщика или увеличению суммы, которую он должен при подаче налоговой декларации за 2020 или 2021 год «. Что такое возвратный кредит на восстановление?Чтобы гарантировать, что получатели не будут облагаться налогом на деньги, законодатели структурировали стимулирующие платежи как авансовый возвращаемый налоговый кредит на 2020 год. Обычно налоговые льготы уменьшают ваш налоговый счет доллар за доллар; если они подлежат возмещению, они могут полностью уменьшить вашу задолженность по налогам до нуля, а правительство выплатит вам оставшуюся сумму. Фактически, люди, получившие стимулирующие чеки, просто воспользовались этой ранней налоговой льготой, известной как возвратный кредит на восстановление, без необходимости оформлять какие-либо дополнительные документы, которые обычно необходимо делать, чтобы претендовать на этот вид налога. перемена. Как заявить о недостающих стимулирующих деньгах в вашей налоговой декларации за 2020 годЕсли стимулирующий платеж, который вы получили в 2020 году, был на правильную сумму, то при заполнении 1040 «вам не нужно ничего делать. необходимо сообщить об этом или сверить его. Продолжайте заполнять налоговую декларацию как обычно », — говорит Кэти Пикеринг, главный налоговый инспектор H&R Block. Среди немногих счастливчиков, которые прошли проверку стимула, превышающую то, на что вы действительно претендовали? Вы тоже в чистоте. С другой стороны, если вы никогда не получали стимулирующий платеж, который вам причитается, или если вы не получили полную сумму, на которую имеете право, вам придется выполнить новый шаг при заполнении налоговой декларации, чтобы получить твои деньги. Вы можете приблизительно подсчитать, сколько денег вы должны были получить, исходя из вашего дохода и количества соответствующих критериям иждивенцев, которые у вас есть, с помощью различных онлайн-калькуляторов, например, предлагаемых Nerdwallet или Kiplinger’s. Если ваш доход был значительно ниже в 2020 году, чем в 2018 или 2019 году, или у вас в прошлом году родился ребенок, вы, вероятно, находитесь в лагере, которому причитаются дополнительные деньги на стимулирование. Чтобы получить полный стимулирующий платеж, на который вы имеете право, вам необходимо добавить информацию о вашем возвратном кредите на восстановление и потребовать недостающую сумму в строке 30 вашей налоговой формы 1040 или 1040-SR, — говорит Сьюзан Аллен, CPA. и менеджер по налоговой практике и этике Американского института бухгалтеров. Вы должны заполнить эту форму для получения любых дополнительных стимулирующих выплат, даже если от вас обычно не требуется заполнять налоговую декларацию. Те, у кого доход ниже 72000 долларов, могут бесплатно подать федеральную налоговую декларацию в электронном виде с помощью программы IRS Free File Program. Чтобы определить, сколько вы должны ввести в строке 30, заполните рабочий лист возврата бонуса на восстановление, который находится на странице 59 инструкций для 1040 или 1040-SR. Вам нужно будет знать точную сумму, которую вы получили за каждый из двух раундов стимулирующих выплат, которая должна быть указана в Уведомлении IRS 1444 и Уведомлении 1444-B, которые были отправлены вам по почте. Когда вы получите недостающие стимулирующие деньгиЕсли IRS согласится с вашими расчетами, недостающие стимулирующие деньги будут добавлены к вашему налоговому возмещению или использованы для уменьшения суммы вашей задолженности. IRS начнет прием налоговых деклараций 12 февраля, и, как и в предыдущие годы, ожидается, что 90 процентов возмещений будет произведено в течение 21 дня с момента подачи, говорит Пикеринг.Однако из-за дополнительной сложности этого нового расчета налогового кредита и продолжающейся пандемии IRS может потребоваться больше времени для проверки отчетности в этом году, добавляет она. Отправьте декларацию в цифровом виде и настройте прямой депозит для максимально быстрого возврата. Регистраторам бумажных документов следует ожидать более длительного ожидания от четырех до шести недель, поскольку IRS должен вводить данные вручную. Вы можете проверить статус возврата с помощью инструмента IRS Where’s My Refund. Если у вас есть непогашенный остаток в IRS за предыдущий год или ваша задолженность по налогам на 2020 год превышает сумму, которую вы должны выплатить в качестве стимулирующих платежей, вы, вероятно, не увидите никаких денег, внесенных на ваш банковский счет, но ваш долг правительству будет очищено или уменьшено. Наконец, семьям с иждивенцами 17 лет и старше, которые также получали доход в 2020 году, следует подумать о другой подаче налоговой декларации в этом году. Поскольку только дети в возрасте 16 лет и младше учитываются для получения дополнительной стимулирующей помощи, некоторым более старшим иждивенцам может быть лучше подать заявление в качестве независимых в этом году и потребовать полные стимулирующие выплаты в размере 1200 и 600 долларов, говорит Грин-Льюис. Но она предупреждает, что вам нужно будет выполнить расчеты самостоятельно или использовать налоговое программное обеспечение или CPA, чтобы проверить, приведет ли выделение ваших старших детей из вашей налоговой декларации к самой большой налоговой экономии для вашей семьи, прежде чем принимать это решение. Навигация по записям |

Также необходимо учитывать вычеты.

Также необходимо учитывать вычеты. Деньги также растут без налогов, так что вы платите подоходный налог только тогда, когда снимаете их, после чего они (надеюсь) существенно выросли.

Деньги также растут без налогов, так что вы платите подоходный налог только тогда, когда снимаете их, после чего они (надеюсь) существенно выросли. в год). Частота ваших зарплат повлияет на их размер. Чем больше чеков вы получаете каждый год, тем меньше будет каждый чек при одинаковой зарплате.

в год). Частота ваших зарплат повлияет на их размер. Чем больше чеков вы получаете каждый год, тем меньше будет каждый чек при одинаковой зарплате.

Другие собирают налог на имущество за транспортные средства, компьютерное оборудование и другие коммерческие активы. Сумма налога, которую вы платите, рассчитывается исходя из общей стоимости имущества или определенного процента от стоимости. Найдите требования по налогу на недвижимость в вашем штате.

Другие собирают налог на имущество за транспортные средства, компьютерное оборудование и другие коммерческие активы. Сумма налога, которую вы платите, рассчитывается исходя из общей стоимости имущества или определенного процента от стоимости. Найдите требования по налогу на недвижимость в вашем штате. Узнайте, должна ли ваша компания платить ориентировочные налоги и что нужно делать.

Узнайте, должна ли ваша компания платить ориентировочные налоги и что нужно делать.

Наличные платежи можно обменять на чек или деньги и отправить по почте в наш офис. Воспользуйтесь быстрой ссылкой

Просмотрите или оплатите налоги на недвижимость или позвоните по телефону (866) 954-1829.

Наличные платежи можно обменять на чек или деньги и отправить по почте в наш офис. Воспользуйтесь быстрой ссылкой

Просмотрите или оплатите налоги на недвижимость или позвоните по телефону (866) 954-1829. При поиске необеспеченных налогов используйте НОМЕР ОЦЕНКИ. По завершении вы получите номер транзакции (см. Отказ от ответственности).

При поиске необеспеченных налогов используйте НОМЕР ОЦЕНКИ. По завершении вы получите номер транзакции (см. Отказ от ответственности). Были предприняты разумные усилия для обеспечения точности предоставленных данных; тем не менее, некоторая информация может быть устаревшей или неточной. Округ Сан-Хоакин не несет ответственности за использование этой информации. СВЯЗАННЫЕ ДАННЫЕ ПРЕДОСТАВЛЯЮТСЯ БЕЗ КАКИХ-ЛИБО ГАРАНТИЙ, явных или подразумеваемых, включая, но не ограничиваясь, подразумеваемые гарантии товарной пригодности и пригодности для определенной цели.Не принимайте никаких бизнес-решений на основе этих данных до проверки данных [Раздел 408.3 (d) Кодекса доходов и налогообложения]. Любая перепродажа этой информации запрещена.

Были предприняты разумные усилия для обеспечения точности предоставленных данных; тем не менее, некоторая информация может быть устаревшей или неточной. Округ Сан-Хоакин не несет ответственности за использование этой информации. СВЯЗАННЫЕ ДАННЫЕ ПРЕДОСТАВЛЯЮТСЯ БЕЗ КАКИХ-ЛИБО ГАРАНТИЙ, явных или подразумеваемых, включая, но не ограничиваясь, подразумеваемые гарантии товарной пригодности и пригодности для определенной цели.Не принимайте никаких бизнес-решений на основе этих данных до проверки данных [Раздел 408.3 (d) Кодекса доходов и налогообложения]. Любая перепродажа этой информации запрещена. Лимит индивидуального платежа E-Check составляет 500 000 долларов США. Несмотря на то, что выдается номер транзакции, если транзакция не удалась по какой-либо причине, она не будет повторно депонирована, и будет применяться комиссия за возврат. Если платеж возвращается после даты просрочки, сборщик налогов также должен взимать штрафы, предусмотренные законом.

Лимит индивидуального платежа E-Check составляет 500 000 долларов США. Несмотря на то, что выдается номер транзакции, если транзакция не удалась по какой-либо причине, она не будет повторно депонирована, и будет применяться комиссия за возврат. Если платеж возвращается после даты просрочки, сборщик налогов также должен взимать штрафы, предусмотренные законом. Введите 8-значный НОМЕР ПОСЫЛКИ (для поиска годовых, дополнительных и скрытых счетов) или 12-значный НОМЕР НАПРАВЛЕНИЯ из налоговой накладной и нажмите кнопку «Отправить». При поиске необеспеченных налогов используйте НОМЕР ОЦЕНКИ. Будет отображен список записей, соответствующих вашим критериям поиска.

Введите 8-значный НОМЕР ПОСЫЛКИ (для поиска годовых, дополнительных и скрытых счетов) или 12-значный НОМЕР НАПРАВЛЕНИЯ из налоговой накладной и нажмите кнопку «Отправить». При поиске необеспеченных налогов используйте НОМЕР ОЦЕНКИ. Будет отображен список записей, соответствующих вашим критериям поиска.

Они относятся ко всем налогам и сборам, кроме франшизы, и печатаются в верхнем левом поле декларации, которую вы получаете из нашего офиса.

Они относятся ко всем налогам и сборам, кроме франшизы, и печатаются в верхнем левом поле декларации, которую вы получаете из нашего офиса.

Электронный перевод средств (EFT)

Электронный перевод средств (EFT) Использование номера ASMT приведет к появлению только этого конкретного налогового счета. Однако использование номера FEE приведет к появлению ВСЕХ налоговых счетов, связанных с этим имуществом, включая дополнительные налоговые счета и налоговые годы по умолчанию. Мы рекомендуем использовать номер FEE для онлайн-платежей.

Использование номера ASMT приведет к появлению только этого конкретного налогового счета. Однако использование номера FEE приведет к появлению ВСЕХ налоговых счетов, связанных с этим имуществом, включая дополнительные налоговые счета и налоговые годы по умолчанию. Мы рекомендуем использовать номер FEE для онлайн-платежей.

* За все платежи, обработанные по телефону, будет взиматься плата за обслуживание.См. Ниже график оплаты.

* За все платежи, обработанные по телефону, будет взиматься плата за обслуживание.См. Ниже график оплаты.

Это поможет в достижении протоколов социального дистанцирования, предложенных CDC.

Это поможет в достижении протоколов социального дистанцирования, предложенных CDC..jpg) Если вам нужна помощь в поиске вашего номера ASMT, свяжитесь с нашим офисом по телефону (831) 755-5057.

Если вам нужна помощь в поиске вашего номера ASMT, свяжитесь с нашим офисом по телефону (831) 755-5057.

Заполняемая форма

Заполняемая форма Налогоплательщик несет ответственность за просроченные платежи и штрафы, возникшие в результате такой недоступности. Рекомендуется платить налоги заранее.

Налогоплательщик несет ответственность за просроченные платежи и штрафы, возникшие в результате такой недоступности. Рекомендуется платить налоги заранее. Платежи можно произвести по телефону 1-888-852-3572.

Платежи можно произвести по телефону 1-888-852-3572. , остается твоим. Вы не будете должны платить налоги с этих денег, когда подадите декларацию за 2020 год в этом году, и вы не будете должны платить налоги с любых дополнительных стимулирующих платежей, которые вы можете получить в 2021 году.

, остается твоим. Вы не будете должны платить налоги с этих денег, когда подадите декларацию за 2020 год в этом году, и вы не будете должны платить налоги с любых дополнительных стимулирующих платежей, которые вы можете получить в 2021 году. Так, например, если ваш налоговый счет составляет 500 долларов, но у вас есть возвращаемый кредит на 750 долларов, вы получите чек на 250 долларов от правительства. С авансовым кредитом вы получаете деньги до подачи налоговой декларации.

Так, например, если ваш налоговый счет составляет 500 долларов, но у вас есть возвращаемый кредит на 750 долларов, вы получите чек на 250 долларов от правительства. С авансовым кредитом вы получаете деньги до подачи налоговой декларации. IRS не будет требовать возврата каких-либо из этих денег, даже если ваш доход в 2020 году был выше, чем в 2019 или 2018, что делает вас технически непригодным для такой помощи. «Вам не нужно сообщать о сумме или возвращать ее в IRS», — говорит Лиза Грин-Льюис, CPA и налоговый эксперт TurboTax.

IRS не будет требовать возврата каких-либо из этих денег, даже если ваш доход в 2020 году был выше, чем в 2019 или 2018, что делает вас технически непригодным для такой помощи. «Вам не нужно сообщать о сумме или возвращать ее в IRS», — говорит Лиза Грин-Льюис, CPA и налоговый эксперт TurboTax.

Программное обеспечение для онлайн-налогообложения также выполнит эти расчеты за вас, если вы не хотите выполнять их самостоятельно или подаете электронную декларацию.

Программное обеспечение для онлайн-налогообложения также выполнит эти расчеты за вас, если вы не хотите выполнять их самостоятельно или подаете электронную декларацию.