- Онлайн-касса при совмещении режимов УСН и ЕНВД

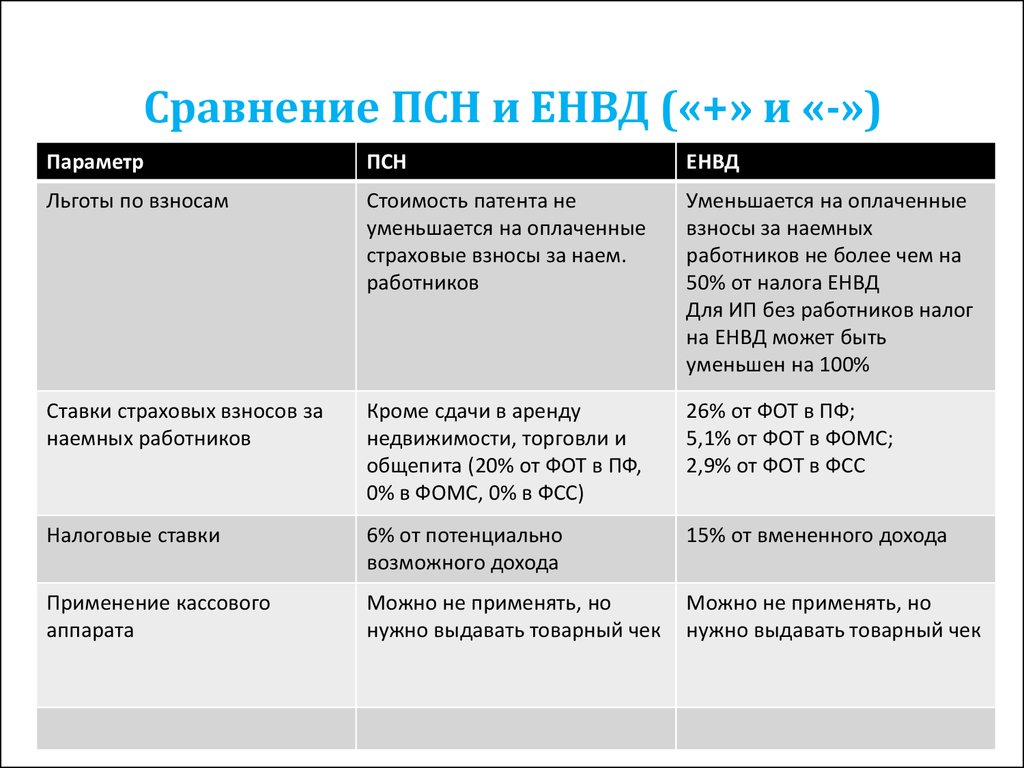

- Уменьшение УСН и ЕНВД при совмещении режимов

- УСН и ЕНВД в 2020 году: совмещение

- Новое в ЕНВД в 2020 году

- Изменения в УСН в 2020 году

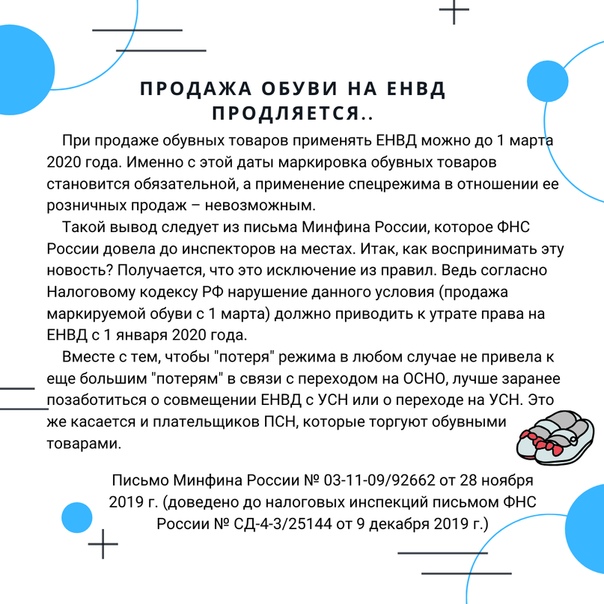

- Когда надо закончить применение ЕНВД, если среди товаров есть подлежащие обязательной маркировке

- Если торгуете маркированными товарами: как перейти на УСН

- Особенности учета расходов при смене режима налогообложения для маркированных товаров

- Можно ли совмещать УСН и ЕНВД при торговле маркированными и немаркированными товарами

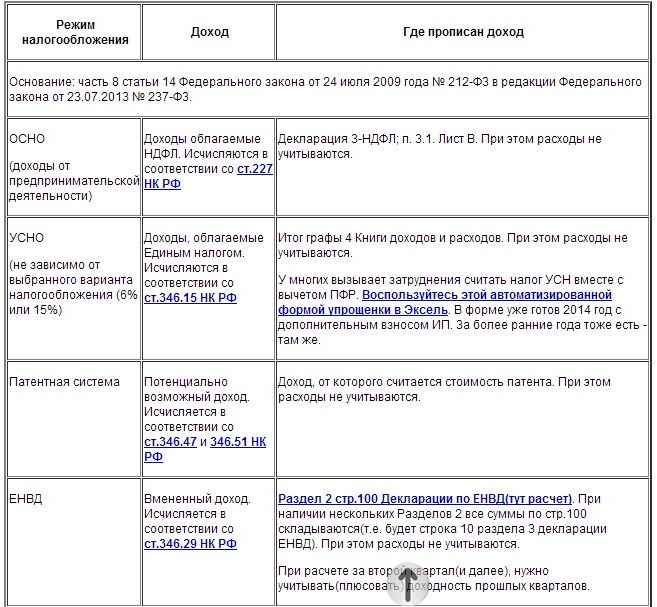

- Порядок учета при совмещении УСН и ЕНВД

- Отчетность при совмещении ЕНВД и УСН

- Подводим итоги

- Совмещение УСН и ЕНВД возможно

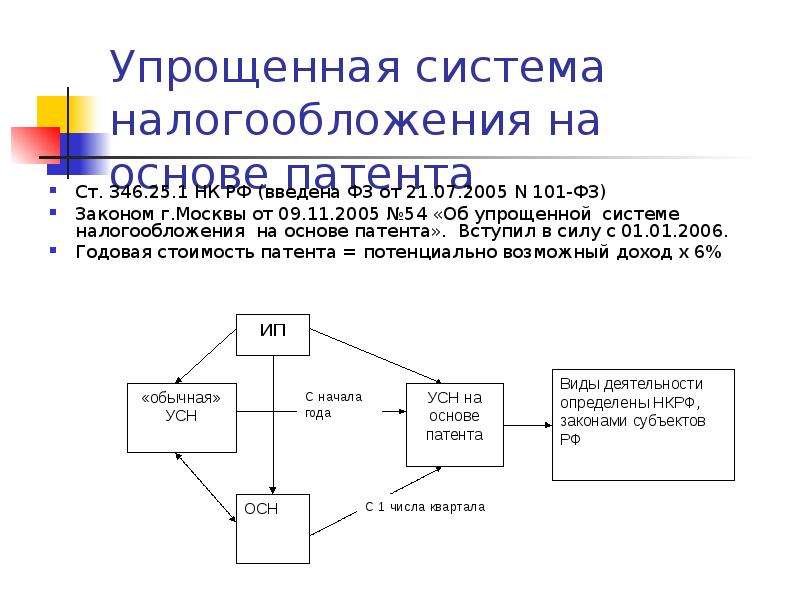

- Возможно ли совмещение трех спецрежимов: УСН, ЕНВД и патент для индивидуальных предпринимателей? | ФНС России

- Бухгалтерия предприятия 8» — ЦДРиП

- Вправе ли ООО в процессе своей деятельности применять одновременно 2 специальных режима налогообложения: ЕНВД и УСН? //

- Личные выгоды | Устойчивые выгоды от Emerald Skyline Corporation

- Возможно одновременно спать и бодрствовать — Science of Us

- I..SCIENCE NOTES.I | 1898-08-05 | Barry Herald — Welsh Newspapers

- Можно ли одновременно бодрствовать и спать?

Онлайн-касса при совмещении режимов УСН и ЕНВД

Использование онлайн-касс обязательно для некоторых видов ИП и ООО еще с 1 июля 2017.

Онлайн-касса при совмещении УСН и ЕНВД требуется установить до 1 июля 2018 г., до этого времени можно было ограничиться БСО или квитанциями, остальным ООО и ИП на УСН необходимо было применять кассу с 2017 г. Для расчета налога по УСН играет роль размер дохода, при применении ЕНВД размер дохода, облагаемого налогом, не учитывается. Многие предприниматели задают резонный вопрос: а надо ли для каждой системы налогообложения приобретать отдельную кассу? И если все-таки надо, то как объяснить своему продавцу или кассиру, что товары надо обязательно пробить вот по этой кассе, а услуги по другой? Попробуем в этом разобраться.

Когда можно использовать одну кассу при совмещение УСН и ЕНВД

Закон № 54-ФЗ не запрещает бизнесменам применять при совмещении двух режимов одну онлайн-кассу, просто нужно внедрить в нее раздельный учет. Во всех случаях одновременного применения упрощенки и ЕНВД достаточно установки одной кассы и правильной настройки внутри нее раздельного учета.

- Использование одной кассы хорошо тем, что она:

- Экономит время.

- Минимизирует путаницу и хаос в налоговом учете (настроил один раз кассу и забыл).

- Повышает прозрачность ведения деятельности для налоговой.

Теперь не надо будет каждый раз отправлять в налоговую отписки по требованиям из разряда: «а почему здесь доход только от товаров?», «а почему вы не показали доход от такой-то услуги?» и пр.

Чек при различных режимах налогообложения

В одном и том же чеке ни в коем случае не должно быть одновременного присутствия товаров или услуг, находящихся на разных системах налогообложения. В случае если покупатель приобретает одновременно и товар и услугу, то кассир выбивает ему два разных чека: отдельно для товаров на ЕНВД и отдельно для услуг по упрощенке.

В случае если покупатель приобретает одновременно и товар и услугу, то кассир выбивает ему два разных чека: отдельно для товаров на ЕНВД и отдельно для услуг по упрощенке.

Решение от Бизнес.Ру

В качестве решения проблемы с чеками, Бизнес.Ру предлагает простой и эффективный метод.

При покупке одним клиентом товара на системе ЕНВД и товара на системе УСН, программа Бизнес.Ру Касса автоматически разделит их без участия кассира, и распечатает два чека покупателю, также направит два чека в ОФД. Кассиру не нужно беспокоится о том, что нужно пробить разные чеки, программа Бизнес.Ру Касса сделает все за него, ему останется просто, как обычно, пробить товар.

Зарегистрируйтесь бесплатно в онлайн-сервисе для автоматизации работы розничного магазина

Введенный номер телефона будет привязан к вашему аккаунту в Бизнес.Ру и использоваться для восстановления пароля

- Для кого подходит

- Мелкая розница. Киоски и лотки

- Островки и павильоны в торговых центрах

- Услуги для населения

- Магазины у дома

- Магазины одежды и обуви

- Магазины электроники и бытовой техники

- Лотерейные центры

- Небольшие розничные сети

- Алкомаркеты и магазины разливных напитков

Как настроить программу Бизнес. Ру Касса при совмещение нескольких систем налогообложения

Ру Касса при совмещение нескольких систем налогообложения

- Заходим в раздел Администрирование, выбираем вкладку Аккаунты и Тарифы и заходим в раздел Настройки аккаунта.

- В настройках аккаунта находим Применять несколько систем налогообложения при продаже товаров в рознице — ставим галочку и нажимаю кнопку Сохранить настройки.

- Переходим в раздел Настройки учета. Там появилась возможность выбрать системы налогообложения по которым работает организация.

- Далее вы можете для каждого товара и услуги в карточке указать ту систему налогообложения по которой они будут продаваться в рознице и эти данные будут приоритетными при печати чека.

- Справочники->Товары и услуги и открываем нужную карточку товара.

- Выбираем необходимую систему налогообложения.

- Значение поля НДС будет применяться только если у организации есть Общая система налогообложения.

Сравнение программы Бизнес.Ру с другими решениями

Компания АСФ предлагает своим клиентам на совмещенных режимах налогообложения следующую схему передачи данных в налоговую.

Онлайн-кассы от компании МТС и компании Контур работают при помощи так называемого сегментирования. Для этого в настройках кассы выделяются два сегмента (для ЕНВД и УСН), в которые заносятся данные по товарам или услугам. В дальнейшем, когда пробивается чек, то касса сама автоматически определяет, к какому сегменту относится товар или услуга. Минусы таких касс: не очень подходят для тех компаний и ИП, у которых не существует строгого разделения, что товары – на ЕНВД, а услуги на УСН. Или для тех компаний, которые свои доходы разделили следующим образом: доходы от услуг для юридических лиц отнесены на УСН, доходы от услуг для физических лиц – на ЕНВД.

Начать вести учет в программе Бизнес.Ру

Разделение учета

При применении УСН и ЕНВД разделение учета обязательно для всех. Наряду с этим законодательством строго не установлены правила для подобного разделения, поэтому каждый предприниматель выбирает методику для разделения доходов самостоятельно. Можно «поколдовать» в настройках кассы самому, можно пригласить программиста, который поможет настроить два разных режима.

Налоговый вычет за онлайн-кассу

Налоговый вычет за онлайн-кассу составляет максимум 18 000 р. за одну ККТ (один кассовый аппарат). Вычет могут получить только ИП на ПСН и ЕНВД. Для всех остальных категорий плательщиков такие льготы не предусмотрены. В том случае, если цена кассы будет менее 18 000 р., налоговая возместит исключительно ее фактическую стоимость.

- Для того чтобы получить вычет необходимо соблюдение следующих условий:

- ККТ необходимо зарегистрировать на сайте налоговой инспекции не позднее 1 июля 2018 г.

Данная мера относится к ИП с сотрудниками, ведущих розничную торговлю или имеющих предприятия общепита.

Данная мера относится к ИП с сотрудниками, ведущих розничную торговлю или имеющих предприятия общепита. - Кассовый аппарат должен быть в реестре ККТ, иметь все необходимые реквизиты завода-изготовителя.

- В случае совмещения систем налогообложения, расходы на покупку онлайн-кассы не должны быть учтены в другой системе как расход по основной деятельности (например, УСН «доходы-расходы»).

Вычет не возмещается в денежном виде. Его можно использовать только при уменьшении суммы собственного налога по ЕНВД. Например, если налог предпринимателя на 4 квартал 2018 г. составит 28 000 р., то в бюджет он может заплатить 10 000 р., поскольку 18 000 р. – это и есть его законный вычет.

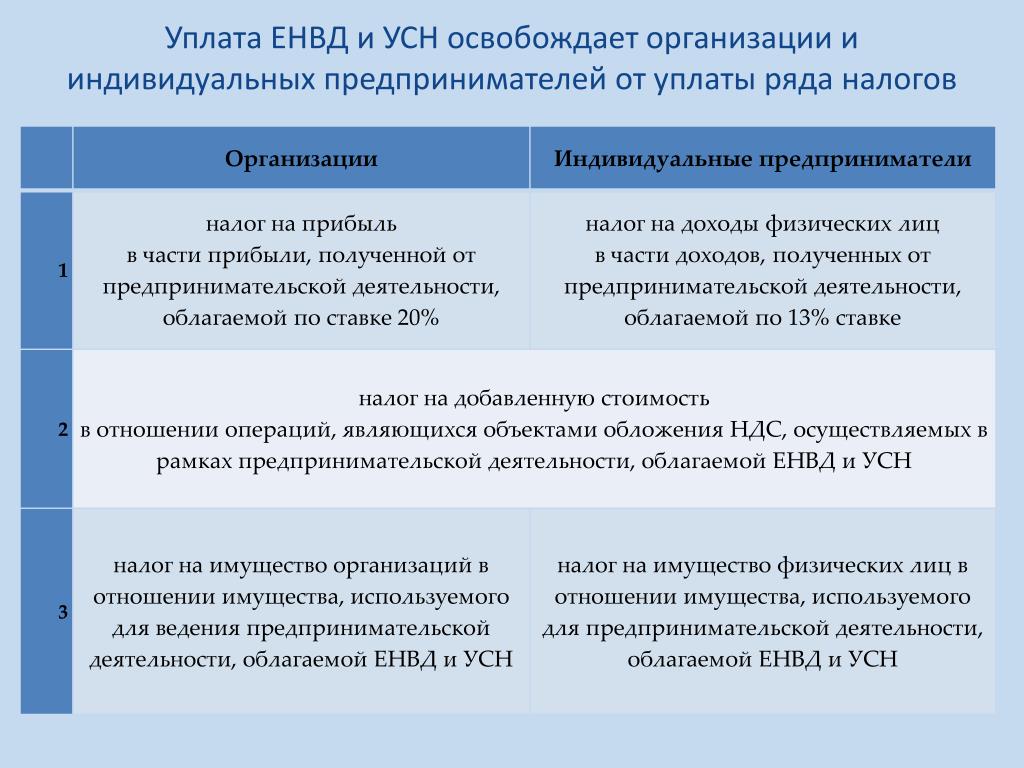

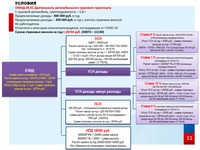

Уменьшение УСН и ЕНВД при совмещении режимов

Если ИП совмещает два специальных налоговых режима: УСН и ЕНВД, то нужно вести раздельный учет доходов, расходов, имущества и обязательств.

Сначала необходимо разделить полученные доходы, потом расходы.

Расходы делятся по правилу:

- расходы по ЕНВД нельзя относить к УСН

- расходы по УСН нельзя относить к ЕНВД

- расходы, которые невозможно разделить между режимами, разделяются пропорционально доходам

По этому правилу можно уменьшить налоги, распределив уплаченные страховые взносы.

Для снижения налогов важны сроки уплаты страховых взносов

Что нужно сделать для уменьшения налогов для «совместителей»?

- Обязательно разделять полученные доходы

- Советуем поквартально оплачивать страховые взносы за себя и ежемесячно за работников

- При наличии найма желательно распределить работников между режимами

ИП без работников

В этом случае вычетом является вся сумма уплаченных фиксированных страховых взносов. При этом ИП вправе выбрать один из способов:

- уменьшить упрощенку на вычет,

- уменьшить вмененку на вычет,

- распределить вычет между вмененкой и упрощенкой пропорционально доходам.

- с объектом «доходы» — налог

- с объектом «доходы-расходы» — доходы

Налоги можно снизить вплоть до нуля. Но уменьшение можно произвести в том квартале, когда оплачены взносы.

ИП, имеющий работников

В идеале работников и уплаченные по ним страховые взносы нужно разделить по применяемым режимам. Например, в трудовом договоре у одного сотрудника указывается, что он продает товар в розницу (ЕНВД), а у другого – оптом (УСН). Тогда расходы на страховые взносы делятся соответственно.

Но на практике часто складывается ситуация, когда расходы на уплату страховых взносов невозможно прямо отнести на тот или иной вид деятельности. Например, работник отпускает товар как оптом, так и в розницу. В этом случае расходы на страховые взносы необходимо распределить пропорционально доле доходов.

По общему правилу, ЕНВД и упрощенный налог можно уменьшить до половины за счет сумм взносов, фактически оплаченных за всех работающих и за себя. Но при совмещении режимов появляются нюансы.

| Деятельность, в которой используется труд наемных работников | Уменьшение налога | |

|---|---|---|

| УСН | ЕНВД | |

| Везде | Уменьшается до половины за счет сумм взносов, оплаченных за часть работников* и за себя в фиксированном размере | Уменьшается до 50% за счет сумм взносов, оплаченных за часть работников* |

| Работники задействуются только в деятельности, облагаемой ЕНВД | Уменьшается без ограничений за счет взносов, уплаченных за себя | Уменьшается до половины за счет сумм взносов, оплаченных за всех работников |

| Работники задействуются только в деятельности, облагаемой УСН | Уменьшается до 50% за счет сумм взносов, оплаченных за всех работников | Уменьшается без ограничений за счет взносов, уплаченных за себя |

* — Сумма взносов, фактически оплаченная за работающих, делится с учетом распределения работников по применяемым режимам, в случае невозможности – пропорционально доходам.

По общему правилу, за счет сумм фактически уплаченных страховых взносов налог по вмененке можно уменьшить до 50%.

По упрощенке уменьшается не налог, а доходы. Сумма оплаченных взносов за работников и за себя в полном объеме включается в расходы.

| Деятельность, в которой используется труд наемных работников | Доход по УСН | Налог по ЕНВД |

|---|---|---|

| Везде | Уменьшается в полном объеме за счет сумм взносов, оплаченных за часть работников* и за себя пропорционально размеру полученного дохода. | Уменьшается до 50% за счет сумм взносов, оплаченных за часть работников* и в фиксированном размере пропорционально доходу. |

| Работники задействуются только в деятельности, облагаемой ЕНВД | Вправе уменьшить без ограничений на сумму взносов, уплаченных за себя | Уменьшается до половины за счет сумм взносов, оплаченных за всех работников |

| Работники задействуются только в деятельности, облагаемой УСН | Уменьшается на всю сумму взносов, оплаченных за всех работников | Вправе уменьшить без ограничений на сумму фиксированных взносов |

* — Сумма взносов, фактически оплаченная за работающих, делится с учетом распределения работников по применяемым режимам, в случае невозможности – пропорционально доходам.

Уменьшение налогового бремени можно произвести в том квартале, когда фактически перечислены взносы.

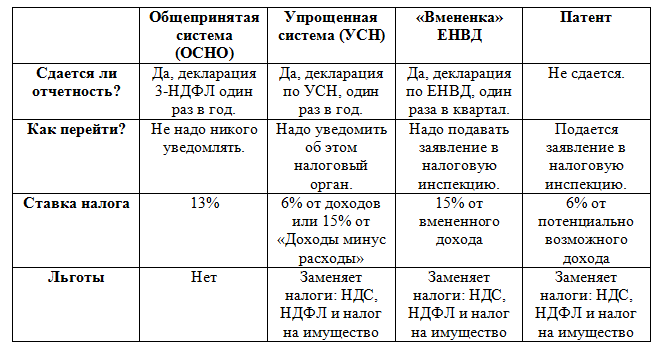

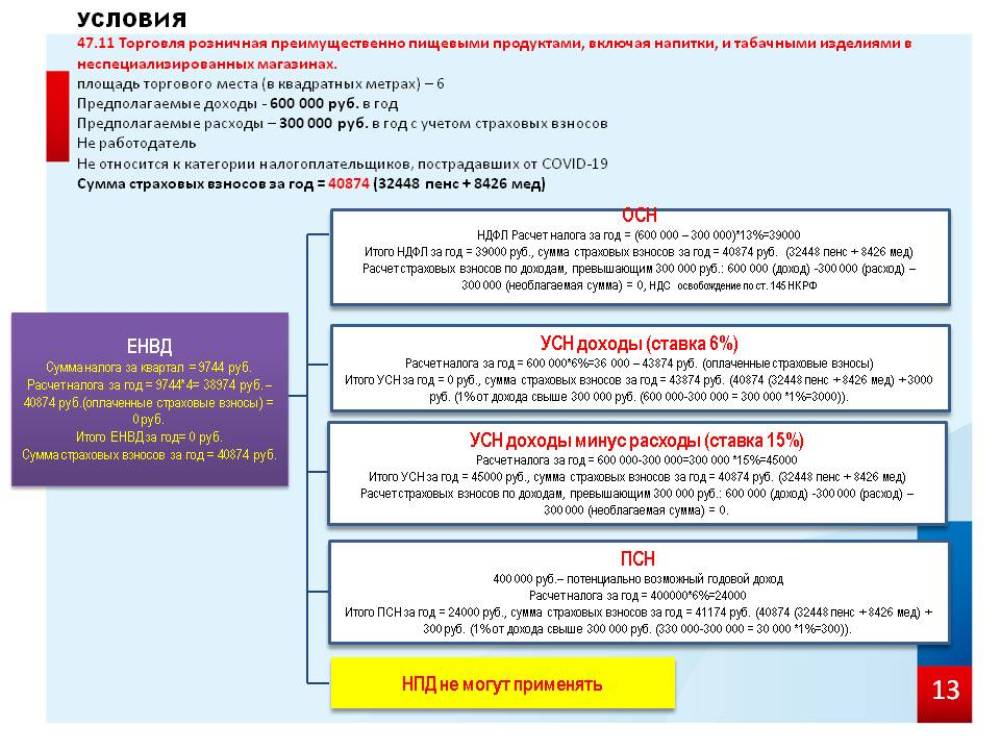

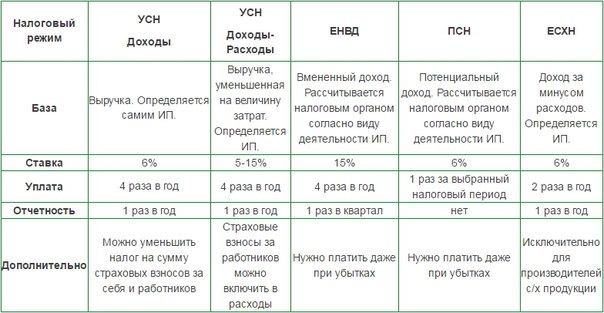

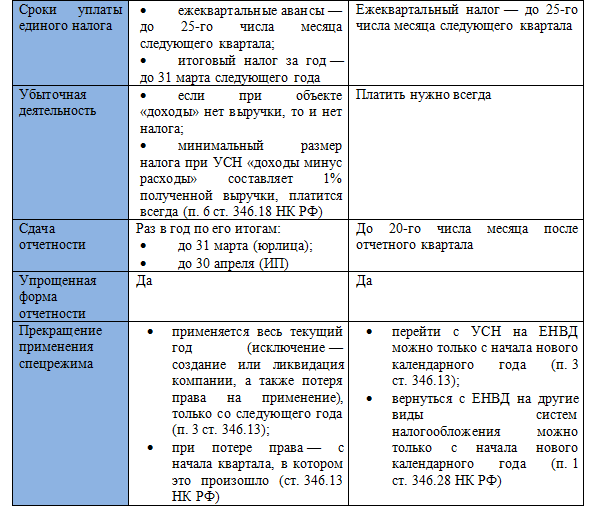

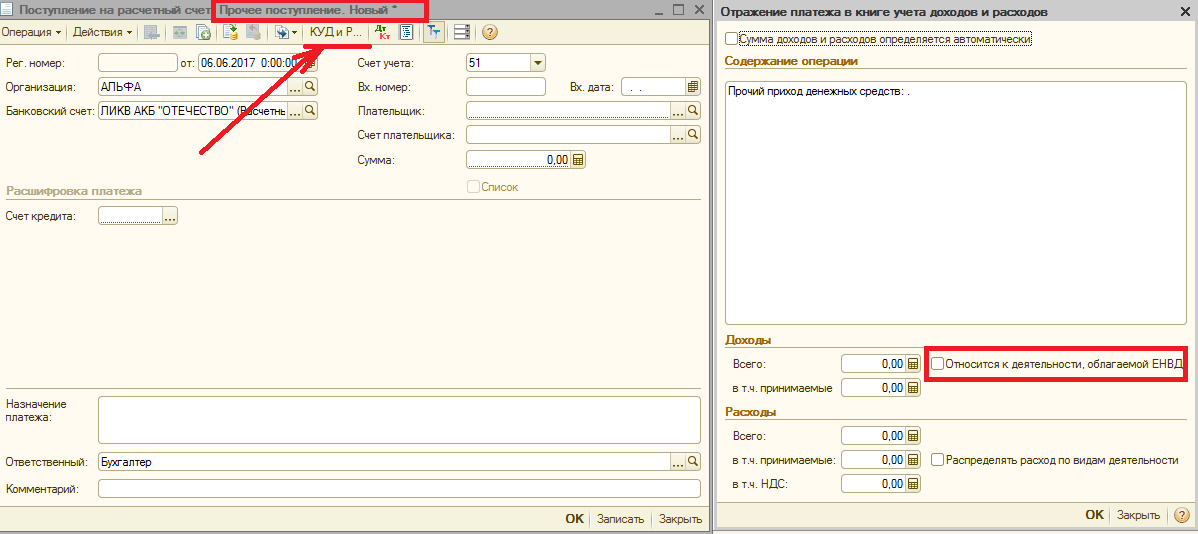

УСН и ЕНВД в 2020 году: совмещение

ЕНВД и УСН в 2020 году претерпели изменения. Какие коррективы внесены в данные режимы налогообложения? Возможно ли совмещение ЕНВД и УСН в 2020 году? Каков порядок смены одной системы налогообложения на другую? Как перейти на УСН при уходе с ЕНВД в середине 2020 года? Рассмотрим подробно эти вопросы в данной статье.

Также смотрите:

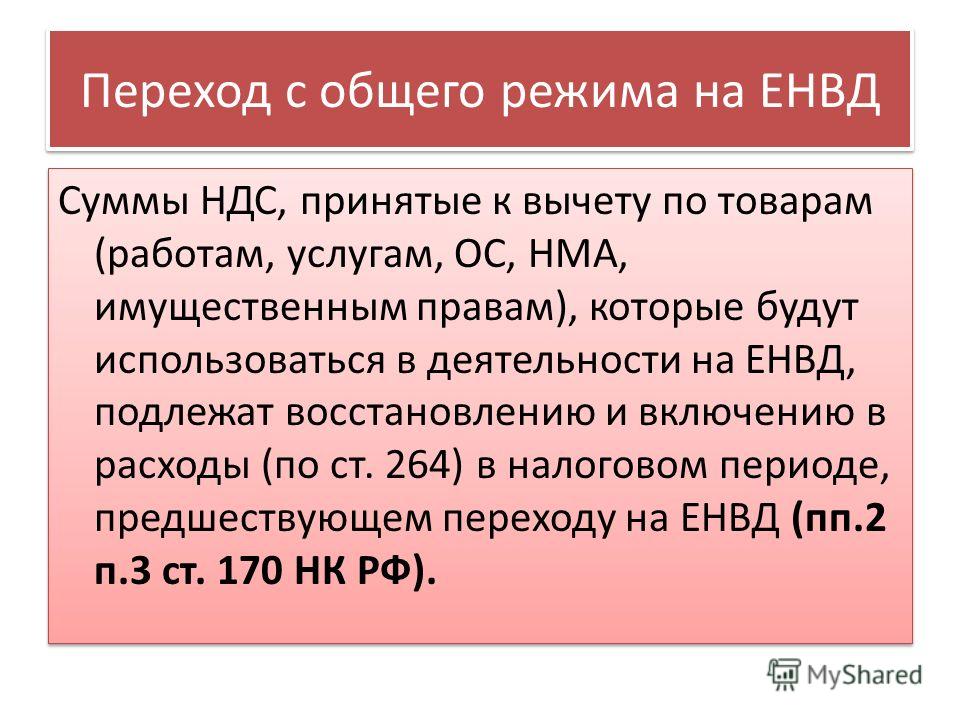

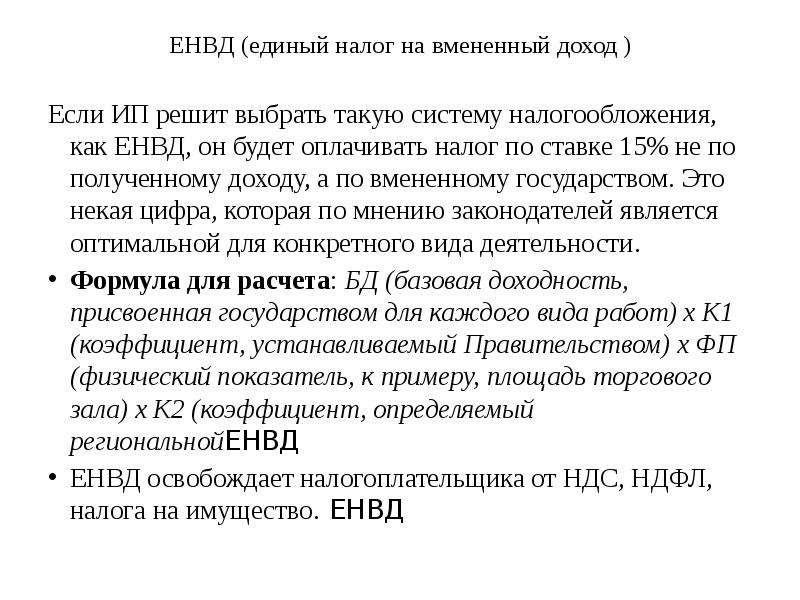

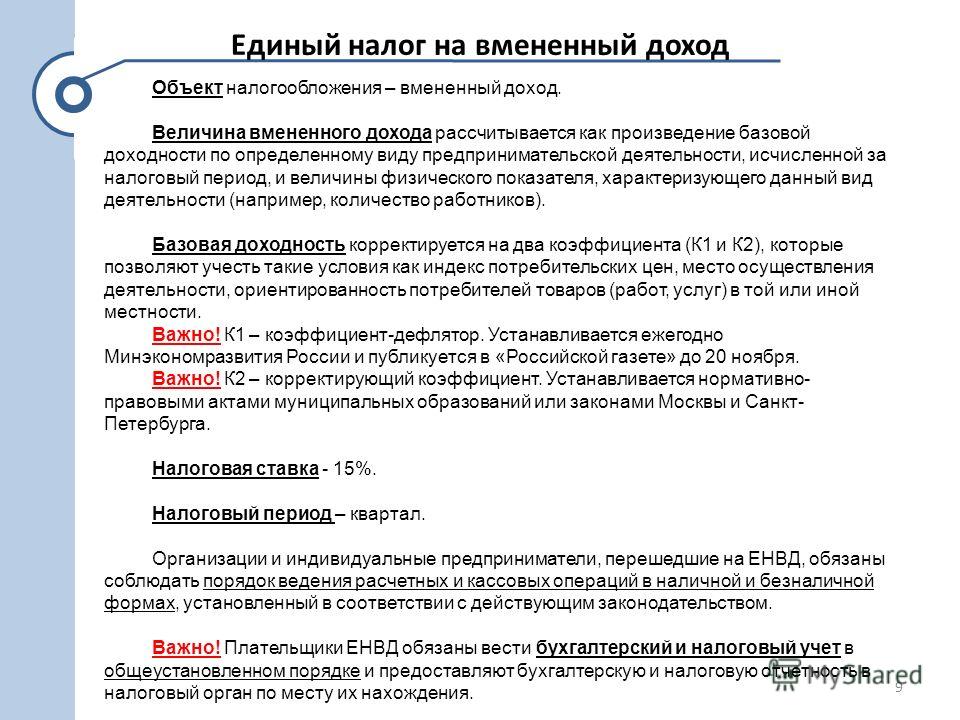

Новое в ЕНВД в 2020 году

Спецрежим ЕНВД очень популярен среди малого бизнеса, так как позволяет существенно сократить отчетность и платить лимитированный размер налога. Удобно, что размер ЕНВД:

- не зависит от реально полученных доходов;

- может не меняться, если по факту меняются параметры бизнеса (кроме физических показателей, участвующих в расчете).

Кроме того, ЕНВД можно сократить на страховые взносы, уплаченные за работников, а ИП вычитают из него пенсионные и медицинские начисления, уплаченные за себя (ст. 346.32 НК РФ).

346.32 НК РФ).

В 2020 году ЕНВД действует не во всех регионах. А в 2021 году планируется полная отмена ЕНВД на всей территории Российской Федерации (Федеральный закон от 29.06.2012 № 97-ФЗ).

СПРАВКА

Учитывая, какой удар отмененный ЕНВД может нанести малому бизнесу, в 2020 г. в Госдуму был внесен законопроект о сохранении этого налогового режима еще в течение 3-х лет – до 2024 года. На март 2020 данный законопроект находится на стадии рассмотрения. Мы будем следить за его судьбой и обязательно напишем, какое решение принято законодателями.

По сути, постепенная отмена ЕНВД уже началась. Так, были внесены поправки в определение “розничной торговли” в целях применения ЕНВД (Федеральный закон от 29.09.2019 № 325-ФЗ). Таковой розницей не признается торговля товарами, которые подлежат обязательной маркировке. А значит, и применять при торговле ими ЕНВД недопустимо. К таким товарам закон отнес лекарственные препараты, обувь и изделия из натурального меха.

Адекватной альтернативой ЕНВД в данном случае для малого бизнеса может служить только упрощенная система налогообложения. Можно было бы рассмотреть вариант с ПСН, но её применяют только индивидуальные предприниматели, поэтому для организаций не подходит. Кроме того, торговля маркированными товарами также выведена из-под ПСН.

В связи с предполагаемой отменой ЕНВД со 2021 года переход с УСН на ЕНВД не представляется актуальным. Об обратном переходе расскажем ниже.

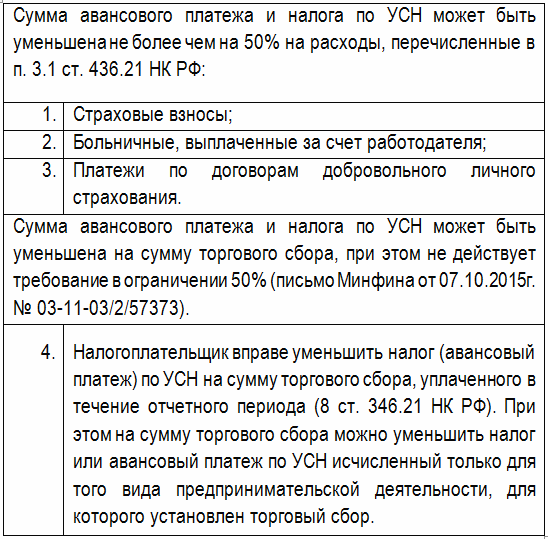

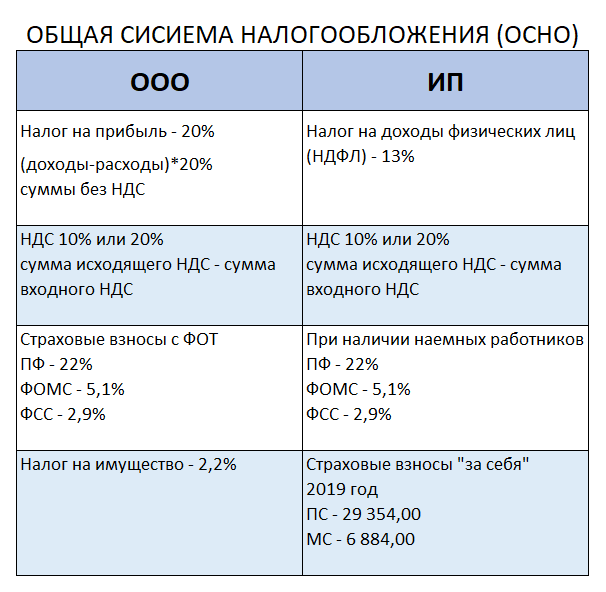

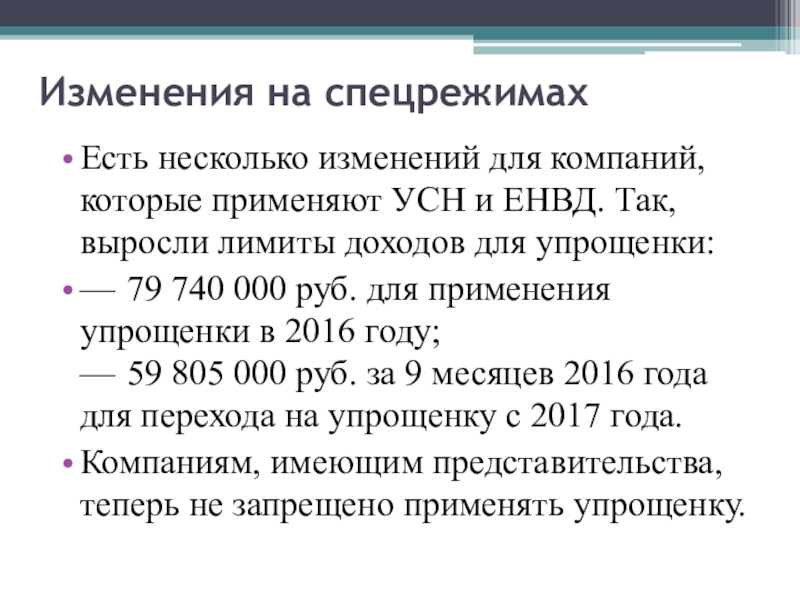

Изменения в УСН в 2020 году

С упрощёнкой картина более радужная, чем с ЕНВД. Еще в 2019 году на рассмотрение был вынесен законопроект, который предусматривает некоторые преференции для плательщиков упрощенного налога: он оговаривает переходный период при нарушении лимитов УСН.

СПРАВКА

Ранее при превышении ограничений по стоимости основных средств и среднесписочной численности налогоплательщик терял право на применение УСН. Сейчас предложено, чтобы при незначительном превышении указанных параметров право на УСН не утрачивалось, а повышались налоговые ставки.

Если законопроект примут, изменения вступят в силу с 01.01.2021. За этим законопроектом мы тоже будем следить и сообщать все актуальные новости.

Кроме того, рассматривается вариант освобождения от сдачи отчётности налогоплательщиков на УСН «доходы» при применении ими онлайн-касс.

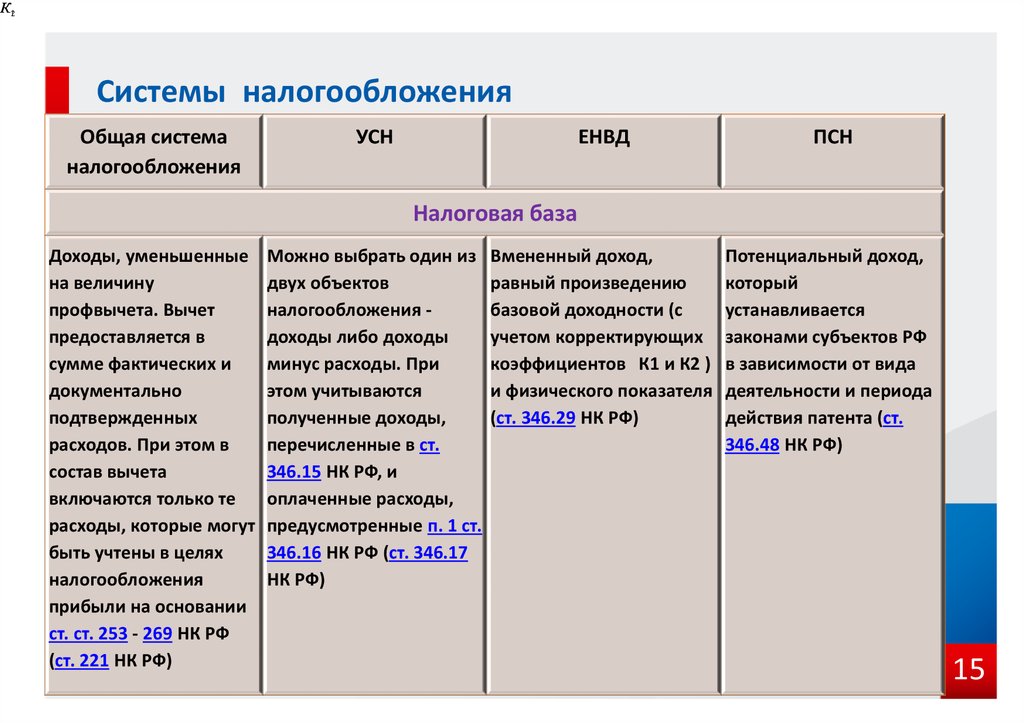

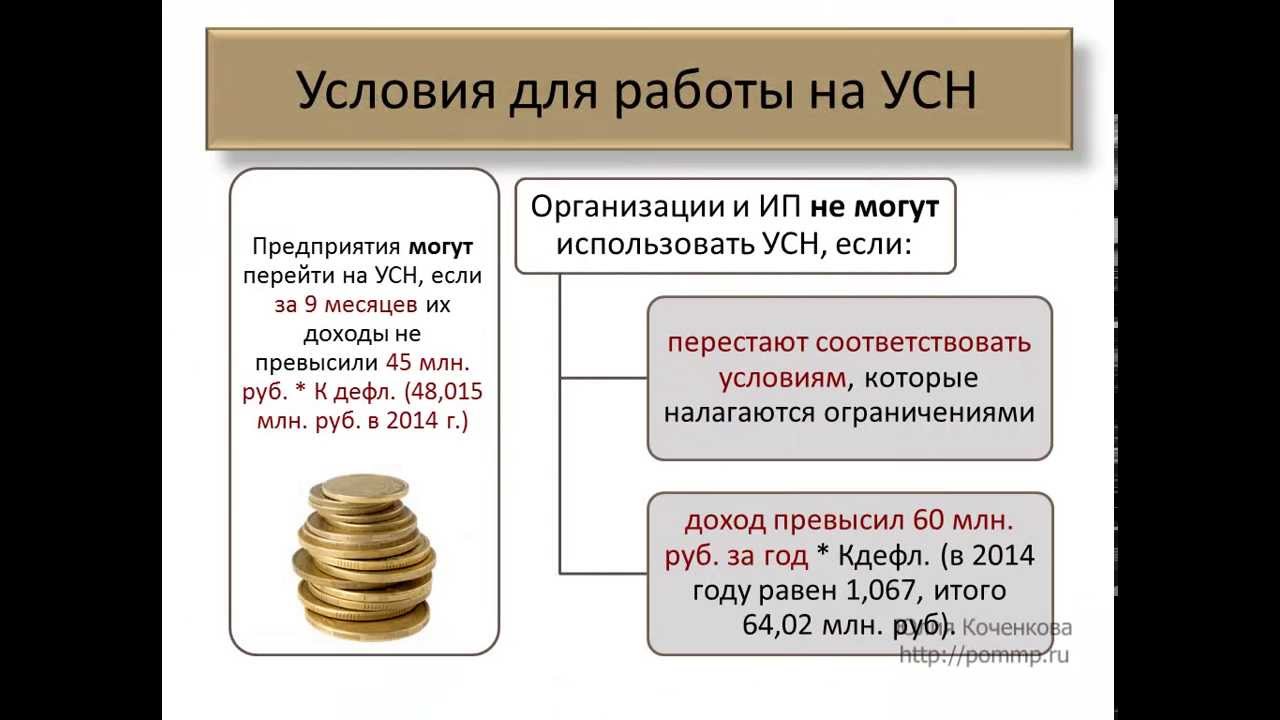

Режим налогообложения УСН можно применять ко всей деятельности плательщика при условии соблюдения определенных лимитов в отношении (ст. 346.12 НК РФ):

- видов деятельности;

- численности работников;

- стоимости основных средств;

- состава учредителей.

А вот на ЕНВД могут переводиться только определенные виды деятельности налогоплательщика (ст. 346.26 НК РФ). Поэтому совмещение этих двух налоговых режимов допустимо.

Ниже в статье рассмотрим особенности совмещения ЕНВД и УСН.

Когда надо закончить применение ЕНВД, если среди товаров есть подлежащие обязательной маркировке

Как уже упоминалось, в 2020 году маркированными товарами запрещено торговать и применять при этом ЕНВД. Важно указать сроки, с которых действует это требование:

Важно указать сроки, с которых действует это требование:

- меховые изделия – прекращение ЕНВД с 1 января 2020 года;

- лекарства и обувные изделия – прекращение ЕНВД с 1 июля 2020 года.

Как известно, перейти на УСН можно только с начала календарного года (ст. 346.13 НК РФ). Но как работает это условие при переходе с ЕНВД на УСН с участием товаров, попавших под маркировку? А что насчет совмещения УСН и ЕНВД при торговле, как относящейся к розничной, так к ней и не относящейся? Ответим на эти вопросы далее.

Если торгуете маркированными товарами: как перейти на УСН

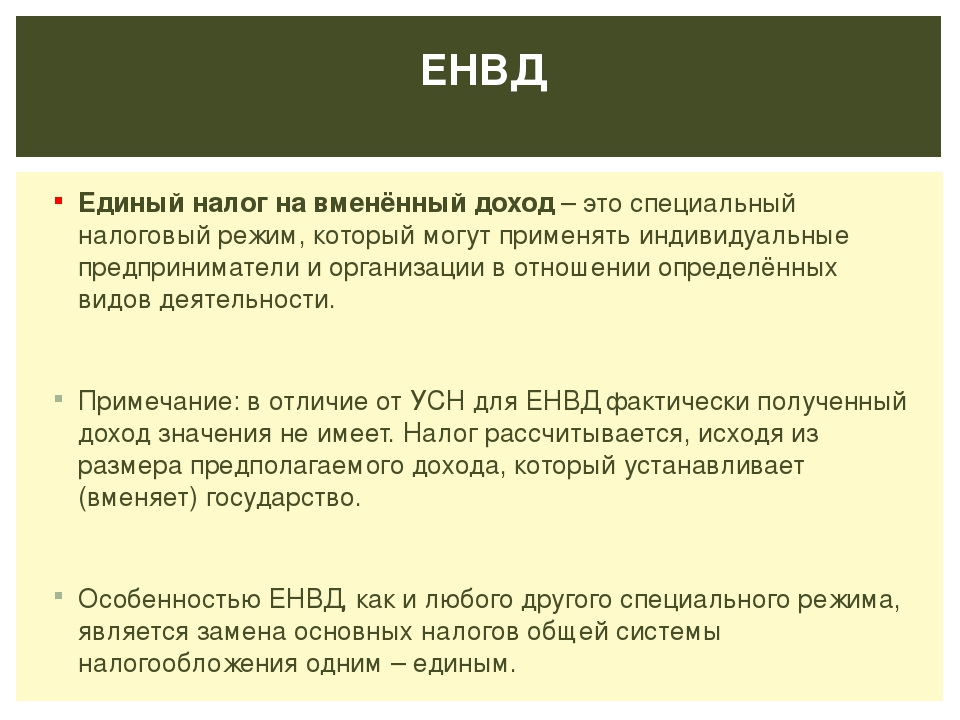

К сожалению, зачастую, законы прописаны таким образом, что происходит их множественное толкование. Так вышло и с переходом с ЕНВД на иную систему налогообложения при продаже маркированных товаров. Сумятицу породил п. 2.3 ст. 346.26 НК РФ, в котором сказано о том, что при продаже, не относящейся к розничной торговле, ЕНВД-шник слетает со спецрежима и переходит на ОСНО.

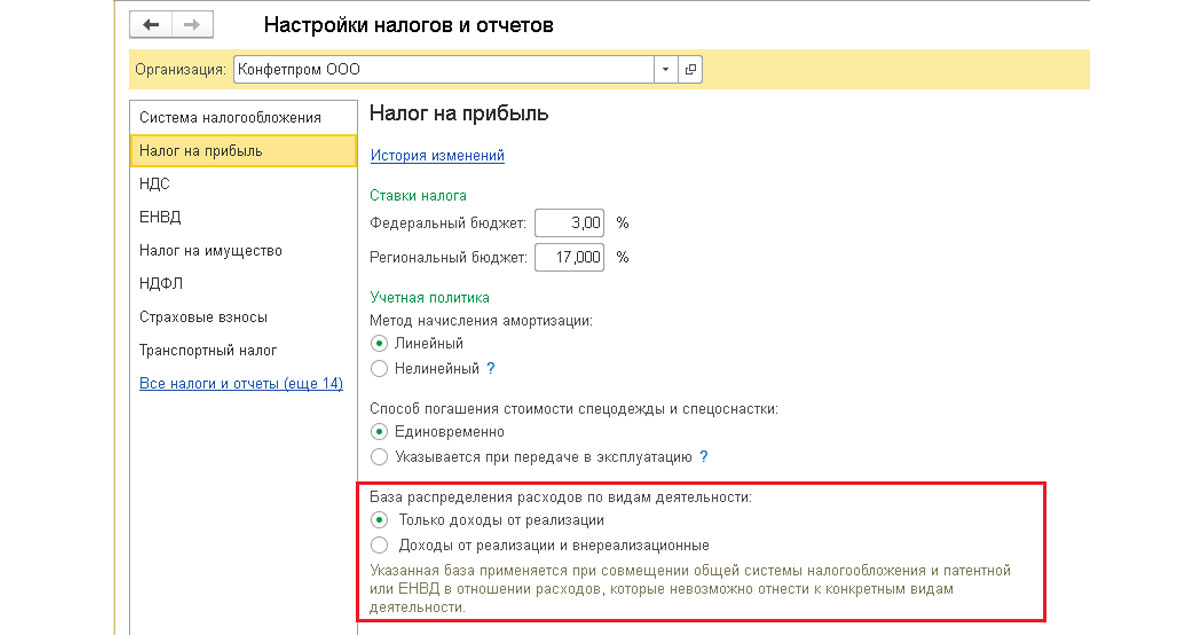

А как быть, если указанный налогоплательщик подавал уведомление о применении УСН и по сути совмещал налоги УСН и ЕНВД? Утратив право на ЕНВД, он переходит на ОСНО и получает совмещение УСН и ОСНО? Такое невозможно. Отсюда вывод: следовало подать уведомление о применении УСН до 31.12.2019 (если этого не было сделано еще раньше) и совмещать УСН и ЕНВД. Тогда после утраты права на ЕНВД налогоплательщик переходит на УСН.

Обречен ли бизнесмен, торгующий маркированными товарами, на уплату налогов по ОСНО, если им не было подано уведомление о применении УСН вовремя, то есть до 31.12.2019? Нет. Было выпущено долгожданное письмо ФНС от 21.01.2020 № СД-4-3/726, согласованное с Минфином РФ. В нем утверждается, что те, кто перестал быть плательщиком ЕНВД могут перейти на УСН с начала того месяца, когда было утрачено право на применение ЕНВД (п. 3 ст. 346.12 НК РФ). Для этого в течение 30 дней необходимо подать уведомление о переходе на УСН со дня прекращения обязанности по уплате ЕНВД.

Таким образом, при торговле мехом переходить на УСН следовало еще в 2019 году. При продаже лекарств и обуви подать уведомление о переходе на УСН можно до 31 июля 2020 года. Это при условии того, что никаких иных видов деятельности на ЕНВД налогоплательщик не ведёт.

Особенности учета расходов при смене режима налогообложения для маркированных товаров

Денежные средства, затраченные на приобретение товара при УСН, учитывают при расчете налоговой базы кассовым методом со следующими особенностями (п. 2 ст. 346.17 НК РФ):

- Товар должен быть оприходован.

- Его оплатили.

- Товар реализован покупателю.

При смене режима налогообложения с ЕНВД на УСН «доходы минус расходы» учитывать расходы на товар, который был оприходован и оплачен при ЕНВД, после перехода на УСН не разрешалось. Это поставило торговцев маркированным товаром в еще более невыгодные условия: доход от продажи товаров облагается налогом, а в расходы его стоимость принять уже нельзя.

Чтобы смягчить переход с ЕНВД на УСН, был вынесен на рассмотрение законопроект, позволяющий в указанном случае учитывать расходы. Примут его или нет? Следим за новостями.

Можно ли совмещать УСН и ЕНВД при торговле маркированными и немаркированными товарами

Это следующий актуальный вопрос, который волнует торговцев. В ответ на него было выпущено несколько писем. Это уже упомянутое письмо ФНС от 21.01.2020 № СД-4-3/726, а также письма Минфина от 13.11.2019 № 03-11-11/87500, от 15.01.2020 № 03-11-11/1265.

В них указано, что допустимо совмещение деятельности по реализации товаров, являющейся розничной торговлей, которая облагается ЕНВД, и деятельности по реализации товаров, не относящейся к розничной торговле, которая облагается по УСН.

Порядок учета при совмещении УСН и ЕНВД

Мы разобрались с нововведениями в части невозможности применять ЕНВД при торговле маркированными товарами и возможности совмещения ЕНВД и УСН. Теперь рассмотрим общие вопросы совмещения данных налоговых режимов.

ЕНВД уплачивают по определенным видам деятельности, которые переведены налогоплательщиком на эту систему налогообложения. По всем иным видам деятельности он применяет УСН (при условии своевременной подачи уведомления).

При ЕНВД не важен размер реально полученного дохода. А для расчета налога при УСН необходимо опираться на сумму полученных доходов или сумму доходов и расходов – в зависимости от того, какой объект налогообложения выбран.

Как верно распределить и подсчитать расходы и доходы, если ЕНВД и УСН применяются одновременно? В этом случае ведут раздельный учет доходов и расходов (п. 8 ст. 346.18 НК РФ, п. 7 ст. 346.26 НК РФ).

Как раздельно подсчитать доходы

С раздельным учетом доходов, как правило, сложностей не возникает. Доходы от ЕНВД-деятельности в подсчете налогов не участвуют.

В налоговую базу по УСН включают доходы от УСН-деятельности, которые определяют по правилам УСН (ст. 346. 15 НК РФ, ст. 346.17 НК РФ).

15 НК РФ, ст. 346.17 НК РФ).

Достаточно вести разные регистры доходов. Например, раздельный учет доходов в 1С при ЕНВД и УСН можно организовать, введя в план счетов дополнительные субсчета для видов деятельности на ЕНВД и УСН.

Способ раздельного подсчета расходов

Разделение расходов актуально, если при УСН выбран объект – разница между доходами и расходами. Если при УСН подлежат обложению налогом лишь доходы, то вопросом становится исключительно распределение страховых взносов. О том, как быть с ними, поговорим ниже.

При расчете налогооблагаемой базы при УСН необходимо взять только те затраты, которые понесены в отношении деятельности, переведенной на упрощенку. Расходы, связанные с ЕНВД, аналогично доходам – отбрасываем.

Сложности могут возникнуть, если есть расходы, относящиеся к обеим системам налогообложения и не подлежащие распределению напрямую. Ими могут быть, например, аренда общего помещения, заработная плата административного персонала и взносы с нее, и так далее.

Расходы в этом случае распределяют пропорционально долям доходов в общем объеме доходов (п. 8 ст. 346.18 НК РФ).

Как именно следует считать пропорцию, законом не установлено. Налогоплательщик может сам разработать алгоритм расчета. Его нужно закрепить в ученой политике. Разъяснительные письма предлагают делать расчет по итогам каждого месяца, что представляется рациональным и отражающим реальное положение дел (письмо Минфина от 23.05.2012 № 03-11-06/3/35).

Раздельный учет страховых взносов

При совмещении УСН и ЕНВД учет страховых взносов – наиболее актуальный вопрос, так как они могут уменьшать как налог ЕНВД, так и налог УСН при объекте налогообложения «доходы». Кроме того, данное уменьшение может происходить в разной пропорции.

Рассмотрим различные исходные случаи и возможные варианты учета страховых взносов:

Отчетность при совмещении ЕНВД и УСН

Если вести деятельность как по УСН, так и по ЕНВД, то вопросов не возникает – декларации надо сдавать по обоим спецрежимам налогообложения.

Рассмотрим ситуации, когда на практике применяют лишь одну систему налогообложения:

СИТУАЦИЯ | РЕШЕНИЕ |

| Деятельность ведется только по ЕНВД, но было подано уведомление о применении УСН | Однозначно вопрос о сдаче декларации по УСН в этом случае не урегулирован, но безопаснее все-таки сдать нулевку один 1 раз в год. Тем более, это не требует особых временных и трудозатрат. Отправить ее можно и по почте с уведомлением о вручении. |

| Деятельность ведется только по УСН | В этом случае вариантов нет: придется не только сдавать декларацию по ЕНВД, но и уплачивать данный налог. ЕНВД не зависит от реально полученных доходов, поэтому должен уплачиваться, даже если деятельности нет. По тем же причинам не предусмотрены нулевки по ЕНВД. Если деятельность по ЕНВД не ведете, чтобы избежать лишних уплат, лучше сняться с учета в качестве плательщика ЕНВД. |

Подводим итоги

ЕНВД, скорее всего, будет отменен с 2021 года. Однако в 2020 году совмещение ЕНВД и УСН еще допустимо.

Однако в 2020 году совмещение ЕНВД и УСН еще допустимо.

Согласно последним разъяснениям допустимо также совмещение ЕНВД при торговле немаркированными товарами и УСН при торговле маркированными товарами. В этом случае учет усложняется, так как обязательным условием для корректного расчета налога является раздельный учет доходов и расходов.

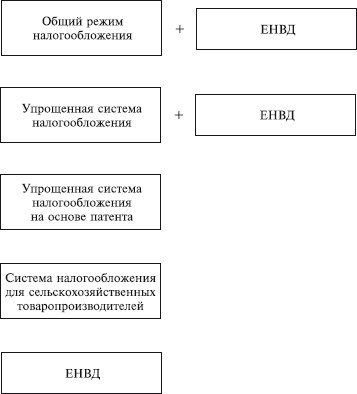

Совмещение УСН и ЕНВД возможно

Нередко компании работают одновременно в разных сферах и применяют при этом одновременно разные системы налогообложения. В соответствии с действующим законодательством организации могут совмещать специальные налоговые режимы — упрощенную систему налогообложения и систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. При наличии нескольких видов деятельности вполне можно сделать совмещение ЕНВД и УСН.

Налогоплательщики, совмещающие специальные налоговые режимы, обязаны вести раздельный учет (п. 7 статьи 346.26 НК РФ). Такое требование закреплено в налоговом законодательстве, и выполнять его нужно обязательно, чтобы не ошибиться в расчете налогов. Это касается не только «упрощенцев» с объектом «доходы минус расходы», но и тех, кто считает лишь доходы. Дело в том, что раздельному учету подлежат также страховые взносы и социальные пособия, которые могут уменьшать единый налог по УСН либо ЕНВД. А вот методика ведения раздельного учета и распределения затрат, к сожалению, не прописана. Поэтому налогоплательщики должны определить её сами. То, как осуществляется разделение упрощённой системы налогообложения и ЕНВД, организации обозначают в своей учётной политике.

Это касается не только «упрощенцев» с объектом «доходы минус расходы», но и тех, кто считает лишь доходы. Дело в том, что раздельному учету подлежат также страховые взносы и социальные пособия, которые могут уменьшать единый налог по УСН либо ЕНВД. А вот методика ведения раздельного учета и распределения затрат, к сожалению, не прописана. Поэтому налогоплательщики должны определить её сами. То, как осуществляется разделение упрощённой системы налогообложения и ЕНВД, организации обозначают в своей учётной политике.

Потребуется указать виды деятельности предприятия, которые будут считаться отдельными объектами бухгалтерского учета и отчетности, по которым требуется раздельный учет, закрепить порядок распределения общепроизводственных и общехозяйственных расходов.

Как организовать раздельный бухгалтерский учет при совмещении УСН и ЕНВД?

В рабочем плане счетов необходимо сформировать субсчета доходов, расходов, имущества и обязательств предприятия, соответствующие виду деятельности или объекту налогообложения.

Как правило, затраты, непосредственно связанные с определенным видом деятельности, относятся на прямые расходы и проблем с отнесением их на соответствующий субсчет не возникает. Они привязаны к конкретному виду деятельности, они распределению не подлежат.

Те расходы, которые приходятся на несколько или на все виды деятельности налогоплательщика, прежде чем списать, следует распределить между видами деятельности.

Как распределить расходы при совмещении спецрежимов?

Общие нормы о том, как вести раздельный учет расходов, прописаны в п. 8 ст. 346.18 НК РФ. Там сказано, что расходы распределяются пропорционально доле доходов от каждого вида деятельности в общем объеме поступлений. И все. При этом, какие именно доходы нужно брать для расчета и за какой период, не уточняется. Чиновники из Минфина попытались восполнить пробел и рекомендуют брать в расчет все заработанные доходы — как от реализации, то есть выручку, так и внереализационные доходы. При этом данные должны быть сопоставимыми, и определяться «по оплате» для всех видов деятельности. Для удобства можно вести отдельный налоговый регистр доходов и расходов с разделением их по видам деятельности и заполнять его «по оплате». Поскольку по УСН доходы считают нарастающим итогом с начала года, для целей раздельного учета поступления по ЕНВД надо определять таким же образом.

Для удобства можно вести отдельный налоговый регистр доходов и расходов с разделением их по видам деятельности и заполнять его «по оплате». Поскольку по УСН доходы считают нарастающим итогом с начала года, для целей раздельного учета поступления по ЕНВД надо определять таким же образом.

Итак, по итогам каждого квартала исходя из сумм, полученных с начала года, определяется коэффициент распределения. При его помощи делятся общехозяйственные расходы — те траты, которые необходимы для ведения обоих видов деятельности. При УСН их можно списать. Что касается общехозяйственных расходов, которые относятся к «вмененной» деятельности, то они при расчете ЕНВД не учитываются и отражаются только в бухучете. Ведь «вмененный» налог, напомним, можно уменьшить лишь на страховые взносы и больничные пособия, выплаченные за счет работодателя.

Если доходы были по одному виду деятельности — распределять ничего не потребуется, поскольку все общехозяйственные расходы вы отнесете в уменьшение полученных доходов уже по одному виду деятельности.

Если доходов нет вообще — нужно разработать порядок распределения общих расходов самостоятельно и отразить его в учетной политике. Например, базой для распределения может являться заработная плата работников по видам деятельности.

Как распределить страховые взносы при совмещении спецрежимов?

Если налог УСН уплачивается с доходов, его, так же, как и ЕНВД, можно уменьшать на так называемый налоговый вычет. Формируют вычет в обоих случаях уплаченные страховые взносы и больничные пособия, выданные работникам за первые три дня нетрудоспособности. И если указанные суммы нельзя однозначно отнести к тому или иному виду деятельности, их нужно распределять так же, как распределяются расходы теми, кто считает «упрощенный» налог с разницы между доходами и расходами. Все доходы, полученные от «упрощенной» и «вмененной» деятельности, нужно брать нарастающим итогом с начала года. Страховые взносы и пособия также берутся с начала года. Распределять их между спецрежимами можно ежемесячно или ежеквартально.

После распределения суммы, приходящиеся на «упрощенную» деятельность, включите в вычет по единому налогу УСН, остальные — в вычет по ЕНВД. При совмещении УСН и ЕНВД ограничения по численности работников и стоимости основных средств и нематериальных активов определяются исходя из всех осуществляемых налогоплательщиком видов деятельности, то есть в целом по предприятию, а максимальная величина доходов определяется по тем видам деятельности, которые не переведены на уплату ЕНВД.

Фирммейкер, ноябрь 2013

Мария Ромашкан (Зенченко)

При использовании материала ссылка на статью обязательна

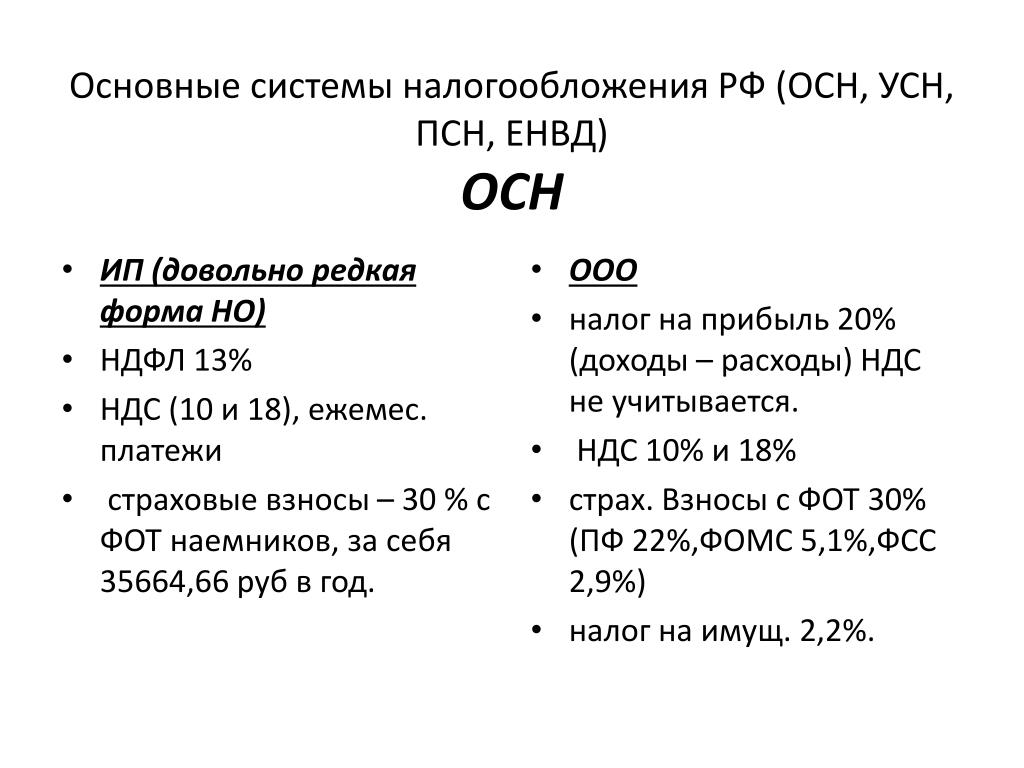

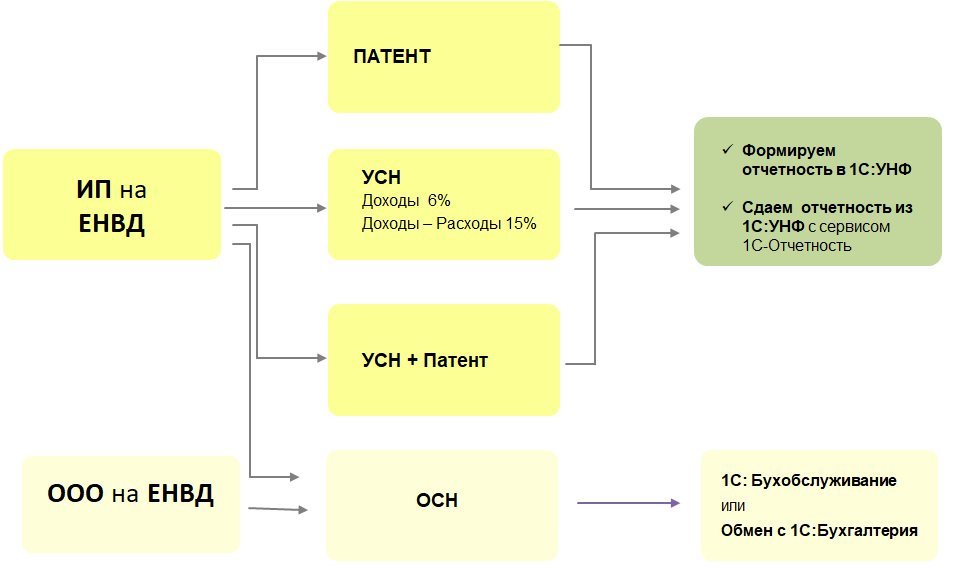

Возможно ли совмещение трех спецрежимов: УСН, ЕНВД и патент для индивидуальных предпринимателей? | ФНС России

Дата публикации: 28.10.2015 09:29 (архив)

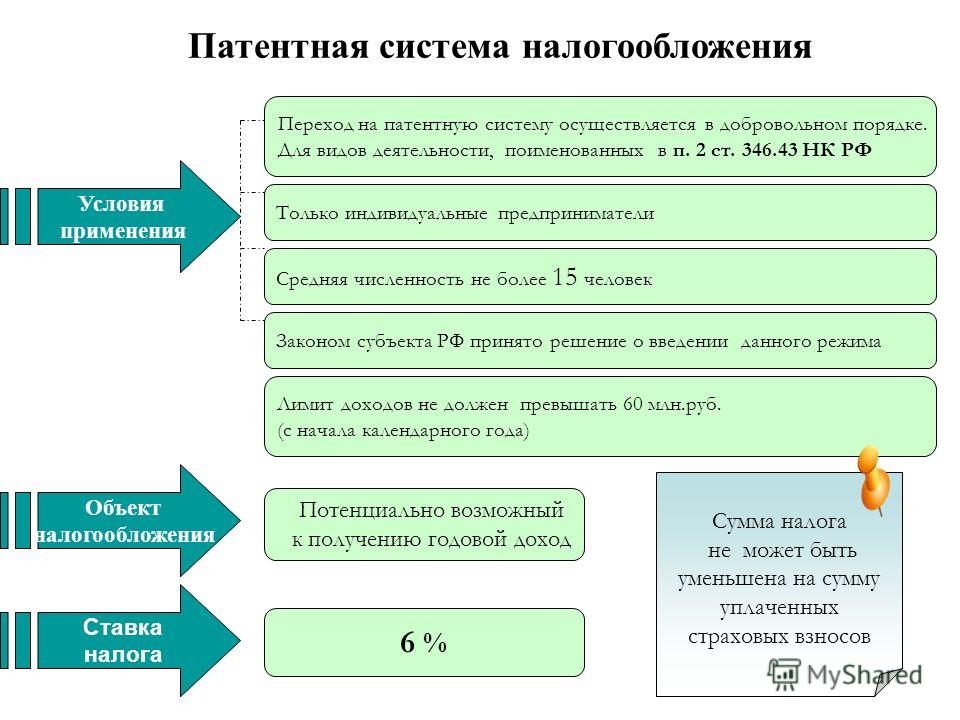

Отвечает начальник отдела налогообложения имущества и доходов физических лиц Виктория Александровна Зорина

Налоговый кодекс Российской Федерации (далее — НК РФ) предусматривает применение индивидуальным предпринимателем одного или нескольких режимов налогообложения.

Согласно п. 1 ст. 346.11, п. 1 ст. 346.26 и п. 1 346.43 НК РФ упрощенная система налогообложения (далее — УСН), единый налог на вмененный доход для отдельных видов деятельности (далее — ЕНВД) и патентная система налогообложения (далее — ПСН) применяются наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах;

В то же время пунктом 4 статьи 346.12 НК РФ предусмотрено, что индивидуальные предприниматели, перешедшие в соответствии с главой 26.3 НК РФ на ЕНВД по одному или нескольким видам предпринимательской деятельности, вправе применять УСН в отношении иных осуществляемых ими видов предпринимательской деятельности.

Таким образом, налоговое законодательство не содержит запрета на совмещение применения одновременно трёх режимов налогообложения: УСН с ЕНВД и ПСН в отношении отдельных видов предпринимательской деятельности.

В этой связи индивидуальный предприниматель — налогоплательщик УСН, осуществляющий одновременно несколько видов деятельности, вправе в течение календарного года перейти на ПСН, а также на ЕНВД по отдельным видам предпринимательской деятельности, предусмотренных в пункте 2 статьи 346. 26 и в пункте 2 статьи 346.43 НК РФ и введенных законами субъекта Российской Федерации, но при условии соблюдения ограничений, предусмотренных положениями глав 26.5 НК РФ.

26 и в пункте 2 статьи 346.43 НК РФ и введенных законами субъекта Российской Федерации, но при условии соблюдения ограничений, предусмотренных положениями глав 26.5 НК РФ.

Согласно пункту 8 статьи 346.18 НК РФ налогоплательщики, перешедшие по отдельным видам деятельности на ЕНВД для отдельных видов деятельности в соответствии с главой 26.3 настоящего Кодекса, ведут раздельный учет доходов и расходов по разным специальным налоговым режимам.

Также пунктом 6 статьи 346.53 предусмотрено, что если индивидуальный предприниматель применяет патентную систему налогообложения и осуществляет иные виды предпринимательской деятельности, в отношении которых им применяется иной режим налогообложения, он обязан вести учет имущества, обязательств и хозяйственных операций в соответствии с порядком, установленным в рамках соответствующего режима налогообложения.

Порядок учета доходов и расходов при применении УСН осуществляется в соответствии с положением статьи 346.24 НК РФ, ПСН — статьи 346. 53 НК РФ.

53 НК РФ.

Формы Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, Книги учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения, и Порядки их заполнения утверждены приказом Минфина России от 22.10.2012 № 135н.

При этом при применении ПСН следует учесть, что согласно требованиям статьи 346.53 НК РФ Книга учета доходов и расходов ведется отдельно по каждому полученному патенту.

При применении ЕНВД ведение Книги учета доходов налоговым законодательством не предусмотрено. Исходя из пункта 7 статьи 346.26 НК РФ налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей обложению ЕНВД, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении деятельности, подлежащей обложению ЕНВД, и деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения. При этом учет имущества, обязательств и хозяйственных операций в отношении видов предпринимательской деятельности, подлежащих обложению ЕНВД, осуществляется налогоплательщиками в общеустановленном порядке.

При этом учет имущества, обязательств и хозяйственных операций в отношении видов предпринимательской деятельности, подлежащих обложению ЕНВД, осуществляется налогоплательщиками в общеустановленном порядке.

Для применения специальных налоговых режимов существуют ограничения средней численности работников.

При применении ПСН индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, что предусмотрено пунктом 5 статьи 346.43 НК РФ.

При упрощенной системе налогообложения согласно подпункту 15 пункта 3 статьи 346.12 НК РФ численность работников не должна превышать 100 человек за налоговый (отчетный) период. В соответствии с подпунктом 1 пункта 2.2 статьи 346.26 НК РФ аналогичное ограничение действует и при применении ЕНВД.

Превышение указанных ограничений влечет за собой невозможность применения специальных налоговых режимов и переход на общий режим налогообложения.

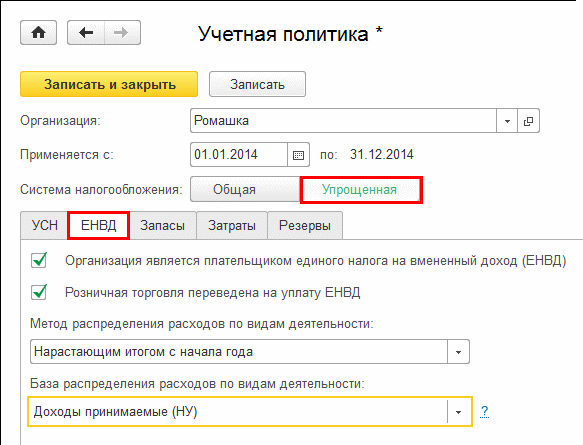

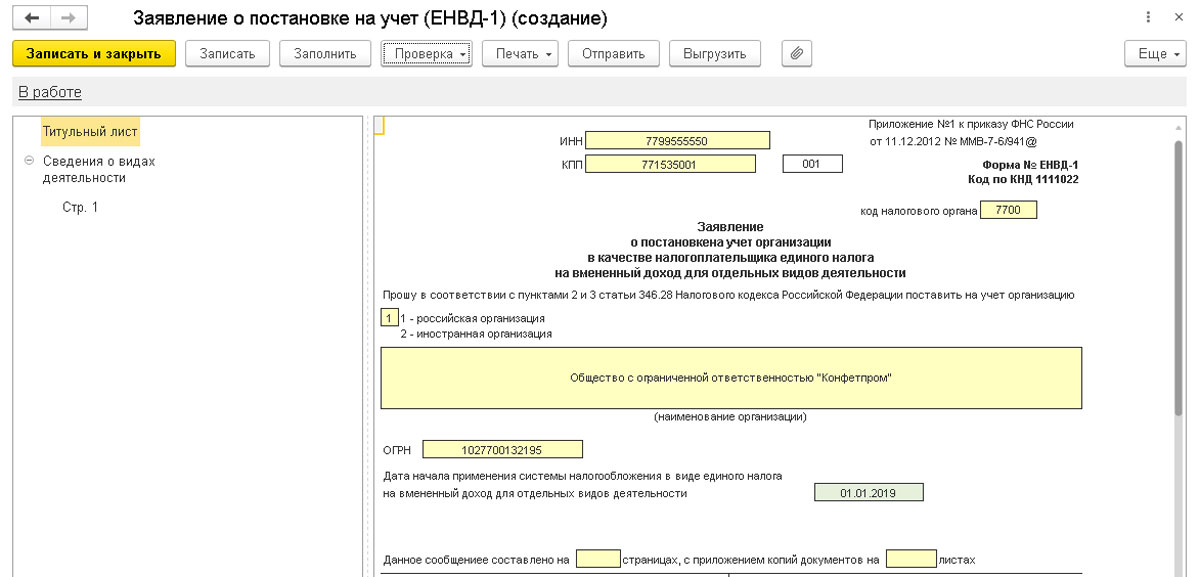

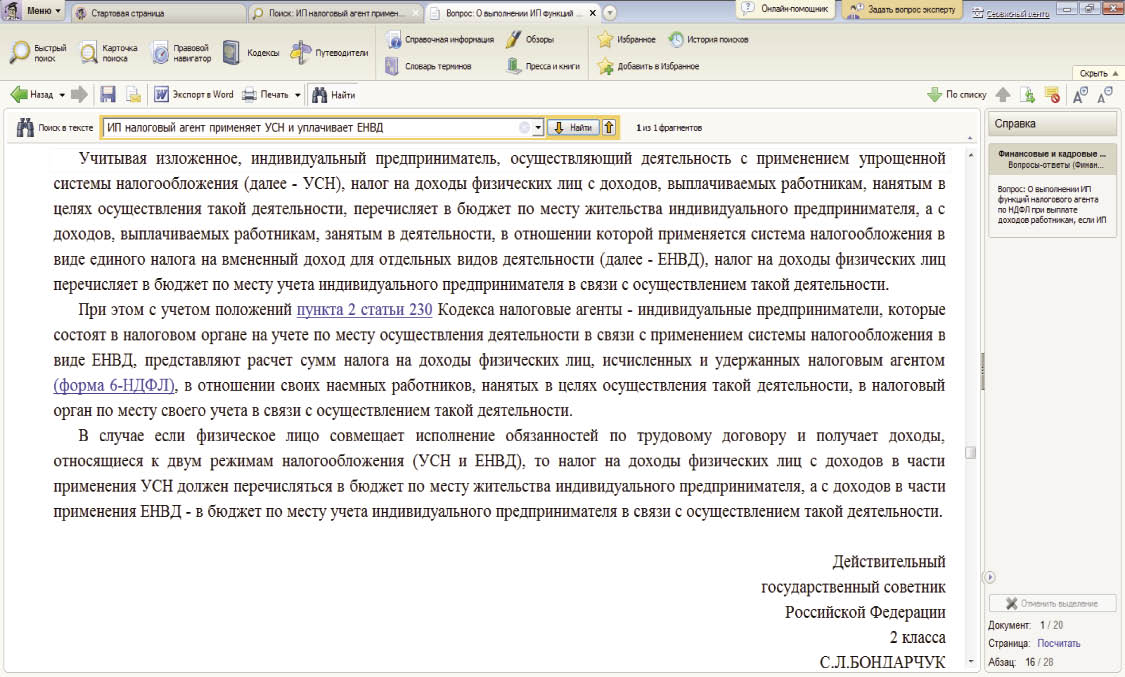

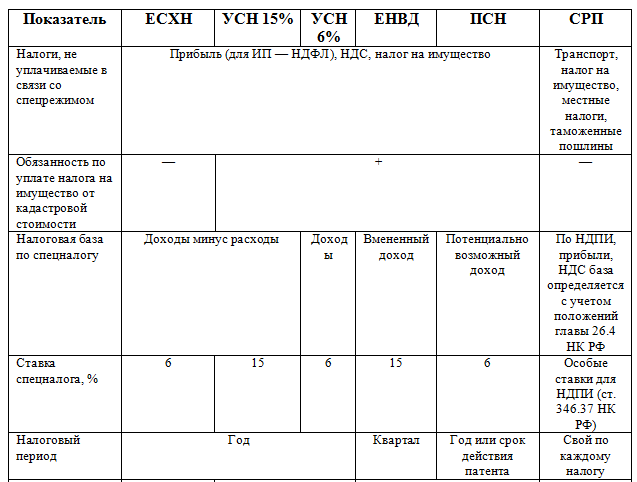

Бухгалтерия предприятия 8» — ЦДРиП

У пользователей часто возникают вопросы, как организовать учет в программе ПП «1С:Бухгалтерия предприятия 8» при совмещении разных режимов налогообложения. Рассмотрению этого вопроса и посвящена данная статья.

В качестве примера рассмотрим деятельность торгового предприятия ООО «Ромашка», занимающегося оптовой и розничной торговлей. Оптовая торговля попадает под УСН (Доходы-Расходы), розничная торговля облагается ЕНВД. Отгрузка товаров как оптом, так и в розницу осуществляется с одного общего (оптового) склада. Взаиморасчеты с розничными покупателями ведутся через сч. 60.

Организация раздельного учета на предприятии в ПП «1С:Бухгалтерия предприятия 8»

В письме от 30.11.2011 № 03-11-11/296 Минфин России указал, что Налоговым кодексом РФ не установлен порядок ведения раздельного учета при одновременном применении ЕНВД и УСН. Поэтому налогоплательщики самостоятельно разрабатывают и утверждают порядок ведения такого учета. Разработанный порядок должен быть закреплен в приказе об учетной политике или в локальном документе, утвержденном приказом по организации (приказом индивидуального предпринимателя), или нескольких документах, которые в совокупности будут содержать все правила, касающиеся порядка ведения раздельного учета. При этом применяемый способ раздельного учета должен позволять однозначно отнести те или иные показатели к разным видам предпринимательской деятельности.

Поэтому налогоплательщики самостоятельно разрабатывают и утверждают порядок ведения такого учета. Разработанный порядок должен быть закреплен в приказе об учетной политике или в локальном документе, утвержденном приказом по организации (приказом индивидуального предпринимателя), или нескольких документах, которые в совокупности будут содержать все правила, касающиеся порядка ведения раздельного учета. При этом применяемый способ раздельного учета должен позволять однозначно отнести те или иные показатели к разным видам предпринимательской деятельности.

Для реализации раздельного учета доходов и расходов в программе используются следующие методы:

- Использование разных субсчетов счетов доходов и расходов в Плане счетов бухгалтерского учета.

- Субсчета с окончанием на 1 – доходы/расходы, отнесенные к основной системе налогообложения (Общая или УСН), с окончанием на 2 – доходы/расходы, отнесенные к деятельности с особым порядком налогообложения (ЕНВД).

Примечание. Бухгалтерский учет при упрощенных режимах налогообложения ведется на счетах Плана счетов бухгалтерского учета, а налоговый учет (формирование декларации по УСН, Книги учета доходов и расходов) на регистре накопления «Расходы УСН». Движения по данному регистру формируются при проведении первичных документов одновременно с формированием проводок по бухгалтерскому учету.

Настройки в справочнике «Статьи затрат». В каждой статье затрат указывается, к какому виду деятельности (системе налогообложения) относится данный расход. Расходы, собранные за период по статьям, отнесенным к деятельности с основной системой, будут закрываться на сч. 90.02.1 (себестоимость основного вида деятельности, в нашем примере УСН). Расходы, собранные по статьям, отнесенным к деятельности с особым порядком налогообложения, будут закрываться на сч. 90.02.2 (себестоимость по системе налогообложения ЕНВД). Распределяемые затраты, то есть затраты, которые невозможно отнести к определенному виду деятельности, в конце месяца будут распределены в дебет субсчетов сч. 90.02 пропорционально полученным доходам согласно статьи 272 НК РФ.

90.02 пропорционально полученным доходам согласно статьи 272 НК РФ.

Важно! Данная настройка влияет на закрытие затратных счетов обработкой «Закрытие месяца» и формирование бухгалтерской отчетности и не влияет на заполнение Книги учета доходов и расходов и декларации по УСН.

Поле «Расходы (НУ)» в первичных документах по признанию расходов необходимо заполнять для распределения расходов по системам налогообложения по налоговому учету, то есть формирования КУДиР и заполнения Налоговой декларации по УСН:

Расходы для целей налогового учета по УСН могут быть:

Использование разных номенклатурных групп. При использовании разных видов деятельности рекомендуется использовать и разные номенклатурные группы:

Разделение складского учета (то есть использование отдельного склада для каждого вида деятельности) возможно, но необязательно.

Признание расходов при упрощенной системе налогообложения

1. Законодательная база

Законодательная база

Перечень расходов, на которые вправе уменьшать полученные доходы организации, применяющие УСН и выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, приведен в п. 1 ст. 346.16 НК РФ.

При этом в отличие от порядка налогообложения прибыли организаций, предусмотренного главой 25 НК РФ, этот перечень носит исчерпывающий характер, то есть является закрытым, поэтому включить в расходы затраты, не поименованные в данном перечне, налогоплательщик не имеет права (смотрите, например, письма Минфина России от 04.06.2012 N 03-11-11/175, от 29.12.2009 N 03-11-06/2/269, УФНС России по г. Москве от 15.11.2010 N 16-15/119850).

Кроме того, необходимо, чтобы расходы, учитываемые при УСН, отвечали следующим критериям:

- расход должен соответствовать профилю ведения бизнеса;

- расход должен быть подтверждён и оплачен;

- расход должен быть произведён для осуществления деятельности, направленной на получение дохода.

2. Реализация в ПП «1С:Бухгалтерия предприятия 8»

Порядок признания расходов для целей налогообложения в УСН настраивается в Учетной политике организаций.

Меню: Предприятие – Учетная политика – Учетная политика организаций

События, закрытые для редактирования, являются обязательными условиями. Все остальные события должны быть определены пользователем в соответствии с законодательством РФ и спецификой своей деятельности.

При осуществлении разных видов расходов в программе ведется учет по прохождению расходами всего перечня событий (статусов), необходимых для признания данного расхода, как уменьшающего налоговую базу по УСН.

Для хранения данной цепочки прохождения статусов в программе предназначен регистр накопления «Расходы при УСН»:

Для наглядности сгруппируем расходы по видам и покажем движения по статусам до попадания в Книгу учета доходов и расходов согласно настройкам нашей учетной политики:

| Вид расхода | Событие | Статус |

|---|---|---|

1. Расходы на материалы Расходы на материалы

|

Поступление материальных запасов | Не списано, Не оплачено |

| Оплата за материалы поставщику | Не списано (попадает в КУДиР) | |

| 2. Расходы на закупку товаров | Поступление товаров | Не списано, Не оплачено |

| Оплата поставщику за товары | Попадает в КУДиР | |

| Реализация товаров покупателю | ||

| 3. Услуги | Поступление услуги | Не оплачено |

| Оплата поставщику | Попадает в КУДиР | |

| 4. Заработная плата и отчисления с ФОТ | Начисление зарплаты | Не оплачено |

| Выплата зарплаты | Попадает в КУДиР | |

5. Налоги, сборы Налоги, сборы

|

Начисление налогов, сборов | Не оплачено |

| Оплата налогов, сборов | Попадает в КУДиР |

Примечание: расходы могут проходить статусы в любом порядке, но только та сумма затрат, которая прошла по всем необходимым статусам, будет признана для уменьшения налоговой базы.

Распределяемые расходы попадут в КУДиР только после проведения регламентной операции по распределению между системами налогообложения («Распределение расходов по видам деятельности для УСН»):

Меню: Операции – Регламентные операции

Рассмотрим в ПП «1С:Бухгалтерия предприятия 8» отражение цепочки хозяйственных операций, характерных для организаций, осуществляющих торговую деятельность.

Формирование первичных документов

1. Поступление товаров

Данная операция отражается документом «Поступление товаров и услуг»:

Если поставщиком товаров был выставлен НДС, включаем его в стоимость приобретенных ценностей с помощью кнопки «Цены и валюты»:

Обратите внимание! Поле «Расходы (НУ)» должно быть обязательно заполнено. В случае незаполнения поля данные расходы для целей налогового учета считаются непринимаемыми.

В случае незаполнения поля данные расходы для целей налогового учета считаются непринимаемыми.

При проведении документа будут сформированы проводки по бухгалтерскому учету:

Движения по налоговому учету в регистре «Расходы при УСН»:

2. Оплата поставщику за товары

Данную операцию отразим документом «Списание с расчетного счета»:

При проведении документа будут сформированы проводки:

Записи по регистру «Расходы при УСН»:

Доходы и расходы при УСН признаются кассовым методом. Поэтому сумма, перечисленная поставщику, попадает в графу 6 «Расходы всего» КУДиР. Но так как еще не выполнено последнее условие «Реализация товаров поставщику», данные расходы пока не попадают в графу 7 (то есть не уменьшают налоговую базу):

3. Реализация товаров оптовому покупателю

Данная операция отражается документом «Реализация товаров и услуг»:

Обратите внимание! Счета доходов и расходов указаны для основной деятельности (УСН). В качестве аналитики выбрана соответствующая номенклатурная группа «Оптовая торговля».

В качестве аналитики выбрана соответствующая номенклатурная группа «Оптовая торговля».

При проведении документа будут сформированы проводки:

Себестоимость реализованных товаров, включая НДС, выставленный поставщиком, попадает в Книгу учета доходов и расходов:

Именно сформированный регистр «Расшифровка КУДиР» при проведении первичного документа сигнализирует о включении расходов в налоговую базу по УСН.

4. Реализация товаров розничному покупателю

Так как в организации используется один общий склад для оптовой и розничной торговли, реализацию как оптом, так и в розницу будем отражать документом «Реализация товаров и услуг» (документ «Отчет о розничных продажах» предназначен только для реализации со склада с видом «Розничный»).

Обратите внимание на заполнение счетов доходов и расходов по деятельности, облагаемой ЕНВД (90.01.2, 90.02.2), и на выбор соответствующей номенклатурной группы «Розничная торговля».

При проведении документа будут сформированы проводки:

При совмещении режимов УСН и ЕНВД расходы и доходы по ЕНВД программой фиксируются на вспомогательном забалансовом счете УСН.01 «Расчеты с покупателями по деятельности ЕНВД».

При проведении также формируется регистр «Расходы при УСН» со статусом списания расходов «Не принимаемые»:

5. Получение оплаты от розничного покупателя

Для отражения данной операции введем документ «Приходный кассовый ордер» с видом операции «Оплата от покупателя»:

При проведении документа будут сформированы проводки и движения по регистру «Книга учета доходов и расходов»:

Полученная розничная выручка попадает в графу 4 «Доходы всего»:

6. Получение аванса от покупателя

Отразим данную операцию с помощью документа «Поступление на расчетный счет»:

При получения аванса от покупателя (за безналичный или наличный расчет) в документе необходимо обратить внимание на заполнение поля «Отражение аванса в НУ». Отнесение к тому или иному режиму налогообложения будет зависеть от заполнения данного поля.

Отнесение к тому или иному режиму налогообложения будет зависеть от заполнения данного поля.

При проведении документа будут сформированы проводки:

Записи по регистру «Книга учета доходов и расходов»:

7. Поступление услуги

Отразим услугу по доставке товаров с помощью документа «Поступление товаров и услуг»:

Расходы по доставке товаров являются распределяемыми. Для распределения затрат между системами налогообложения по налоговому учету в поле «Расходы (НУ)» укажем «Распределяются».

Для целей бухгалтерского учета покажем программе, что данные затраты нужно распределять при помощи выбора распределяемой статьи затрат.

Затраты по доставке отнесем на сч. 44, в качестве аналитики выберем статью затрат «Доставка»:

8. Начисление налогов

Начисление налогов, сборов в программе отражается документом «Операция (бухгалтерский и налоговый учет)»:

9. Уплата налогов

Уплата налогов

Перечислим аванс по УСН с помощью документа «Списание с расчетного счета» с видом операции «Перечисление налога»:

При проведении документа будут сформированы проводки:

Записи по регистру «Книга учета доходов и расходов»:

<Расход по уплате налога попал только в 6 графу, хотя было выполнено оба условия: начисление налога и оплата налога. Дело в следующем: так как начисление налогов осуществляется ручной операцией, при ее записи не формируются движения в регистр «Расходы при УСН», поэтому программа данное начисление «не видит». Для таких случаев в документах поступления и списания с расчетного счета, приходных и расходных кассовых ордерах предусмотрена кнопка «КУДиР». Эта кнопка предназначена для ручной корректировки данных, попадающих в книгу учета доходов и расходов:

При нажатии на кнопку открывается следующее окно:

В случае, если требуется ручная корректировка книги, данный флажок необходимо снять. В открывшейся форме вручную необходимо указать отражение платежей для целей УСН и ЕНВД:

В открывшейся форме вручную необходимо указать отражение платежей для целей УСН и ЕНВД:

Примечание. Кнопка «КУДиР» активна не при всех видах операций платежных документов (в частности, ей можно пользоваться при отражении операций с видом «Прочий приход/расход», «Перечисление налога»).

Для ручного заполнения Книги учета доходов и расходов предназначен документ «Записи книги учета доходов и расходов (УСН, патент)». В частности, это необходимо для хозяйственных операций, отраженных в программе документом «Операция (бухгалтерский и налоговый учет)» (например, начисление налогов).

Закрытие периода. Формирование бухгалтерской и налоговой отчетности

Перед проведением закрытия месяца для целей налогового учета по УСН необходимо произвести распределение расходов по разным видам деятельности. Для этого в программе предназначена регламентная операция «Распределение расходов по видам деятельности для УСН».

Меню: Операции – Регламентные операции

Распределение производится пропорционально полученному доходу по каждому виду деятельности:

При проведении регламентной операции будут сформированы регистры по УСН. Данными регистрами будут сформированы движения в налоговую отчетность по распределяемым расходам (в части принимаемых расходов по УСН):

Данными регистрами будут сформированы движения в налоговую отчетность по распределяемым расходам (в части принимаемых расходов по УСН):

Для закрытия периода для целей бухгалтерского учета необходимо запустить обработку «Закрытие месяца»:

Для целей бухгалтерского учета распределяемые затраты по поступившей услуге также были распределены между системами налогообложения:

Для расшифровки полученных результатов по данным бухгалтерского учета можно воспользоваться отчетом «Справка-расчет»: «Списание косвенных расходов (бухгалтерский учет)» и «Финансовые результаты (бухгалтерский учет)»:

Для анализа результатов деятельности по данным налогового учета предназначен отчет «Анализ состояния налогового учета по УСН»:

По каждой составляющей доходов и расходов можно просмотреть расшифровку (расшифровка вызывается двойным щелчком мыши по интересующему показателю):

Все доходы и расходы, не попавшие в данный отчет, соответственно не попадут в Книгу учета доходов и расходов и в Декларацию по УСН.

В результате произведенных действий получаем автоматически сформированные отчеты «Книга учета доходов и расходов»:

Меню: Отчеты — Книга учета доходов и расходов по УСН

Декларация по УСН:

Меню: Отчеты — Справочник «Регламентированные отчеты»

Вправе ли ООО в процессе своей деятельности применять одновременно 2 специальных режима налогообложения: ЕНВД и УСН? //

Установлен ли в НК РФ порядок ведения налогоплательщиками, совмещающими УСН и систему налогообложения в виде ЕНВД, раздельного учета? Установлены ли какие-либо санкции за неисполнение обязанности по его ведению?

Рассмотрев вопрос, мы пришли к следующему выводу:

Организация вправе одновременно применять УСН и уплачивать ЕНВД по разным видам предпринимательской деятельности.

НК РФ не определяет конкретного порядка ведения налогоплательщиками, совмещающими УСН и систему налогообложения в виде ЕНВД, раздельного учета, а также не устанавливает санкций за неисполнение обязанностей по его ведению.

Обоснование вывода:

Согласно п. 1 ст. 346.11 НК РФ упрощенная система налогообложения (далее — УСН) организациями и индивидуальными предпринимателями применяется наряду с иными режимами налогообложения, предусмотренными законодательством РФ о налогах и сборах.

В соответствии с п. 1 ст. 346.26 НК РФ система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее — ЕНВД) применяется наряду с общей системой налогообложения и иными режимами налогообложения, предусмотренными законодательством РФ о налогах и сборах.

Совокупность приведенных норм, а также положения п. 4 ст. 346.12 НК РФ позволяют сделать вывод о том, что как организации, так и индивидуальные предприниматели вправе одновременно применять УСН и уплачивать ЕНВД.

Аналогичную позицию неоднократно высказывали и уполномоченные органы (смотрите, например, письма Минфина России от 17.02.2017 N 03-11-11/9389, от 07.12.2015 N 03-11-06/2/71123, от 25.10.2015 N 03-11-06/3/61231).

При этом специалисты финансового ведомства уточняют, что в отношении одного и того же вида предпринимательской деятельности система налогообложения в виде ЕНВД и УСН одновременно применяться не могут (письма Минфина России от 17.02.2017 N 03-11-11/9389, от 25.10.2015 N 03-11-06/3/61231).

Иными словами, организация вправе, например, уплачивать ЕНВД в отношении предпринимательской деятельности по розничной торговле и применять УСН в отношении предпринимательской деятельности по оптовой торговле.

В силу прямой нормы п. 7 ст. 346.26 НК РФ налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению ЕНВД, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей налогообложению ЕНВД, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения.

Нормы соответствующих глав НК РФ не определяют конкретного порядка ведения налогоплательщиками, совмещающими УСН и систему налогообложения в виде ЕНВД, раздельного учета. Учитывая данное обстоятельство, полагаем, что с целью выполнения требований п. 8 ст. 346.18, п. 7 ст. 346.26 НК РФ организация вправе самостоятельно разработать и утвердить в учетной политике для целей налогообложения порядок ведения раздельного учета. Аналогичное мнение нашло отражение в письме Минфина России от 30.11.2011 N 03-11-11/296, постановлении Седьмого арбитражного апелляционного суда от 03.06.2013 N 07АП-3015/13.

При этом применяемый способ раздельного учета должен позволять однозначно отнести те или иные показатели к разным видам предпринимательской деятельности.

В свою очередь, в письмах Минфина России от 17.06.2010 N 03-11-06/3/85, от 28.04.2010 N 03-11-11/121, от 23.11.2009 N 03-11-06/3/271, от 17.11.2008 N 03-11-02/130 специалисты финансового ведомства указывают, что при совмещении различных режимов налогообложения организациями, являющимися налогоплательщиками ЕНВД, необходимо определять доходы по видам предпринимательской деятельности, облагаемым ЕНВД, на основании данных бухгалтерского учета с учетом положений ст. ст. 249, 250 и 251 НК РФ и с применением кассового метода.

ст. 249, 250 и 251 НК РФ и с применением кассового метода.

На практике налогоплательщики реализуют ведение раздельного учета, в частности, введением соответствующих субсчетов к счетам 26 «Общехозяйственные расходы», 44 «Расходы на продажу», 90 «Продажи» и т.д.

Например, к счету 26 «Общехозяйственные расходы» могут быть открыты субсчета «Общехозяйственные расходы по деятельности УСН», «Общехозяйственные расходы по деятельности ЕНВД», «Общехозяйственные расходы распределяемые».

В то же время в упомянутом выше постановлении Седьмого арбитражного апелляционного суда от 03.06.2013 N 07АП-3015/13 судьи посчитали достаточным для раздельного учета, в частности, ведение реестров отгрузок по оптовой торговле, по ЕНВД (розница) ведение учета товарооборота по розничной торговой точке (по всем точкам отдельно). При этом на розничных точках в тетрадях фиксировались ежедневные продажи товаров с указанием названия, количества, цены, общей суммы продаж за день. По оптовой торговле продажи регистрировались в книге доходов и расходов и в реестрах отгрузок.

В постановлении ФАС Восточно-Сибирского округа от 09.02.2012 N Ф02-6536/11 по делу N А69-3034/2010 отмечается, что факт ведения раздельного учета обязан доказать налогоплательщик путем представления первичных учетных документов, подтверждающих расходы при исчислении налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам — УСН и ЕНВД.

В случае невозможности разделения расходов по разным спецрежимам их следует распределять пропорционально долям доходов нарастающим итогом с начала года (письма Минфина России от 29.03.2013 N 03-11-11/121, от 16.11.2012 N 03-11-11/348, от 08.06.2012 N 03-11-11/184, постановления ФАС Восточно-Сибирского округа от 09.02.2012 N Ф02-6536/11 по делу N А69-3034/2010, Восемнадцатого арбитражного апелляционного суда от 03.02.2014 N 18АП-13809/13).

Законодательство о налогах и сборах прямо не устанавливает санкций за неисполнение налогоплательщиком обязанностей по ведению раздельного учета при совмещении УСН и системы налогообложения в виде ЕНВД.

Вместе с тем отсутствие раздельного учета может, например, привести к занижению суммы налога, уплачиваемого в связи с применением УСН. В результате налогоплательщик может быть привлечен к налоговой ответственности, предусмотренной ст. 122 НК РФ.

Кроме того, нельзя исключать, что отсутствие раздельного учета может быть квалифицировано проверяющими как грубое нарушение правил учета доходов, расходов и объектов налогообложения (ст. 120 НК РФ).

В этом случае следует учитывать, что, по мнению судей КС РФ (определение от 18.01.2001 N 6-О), положения п.п. 1 и 3 ст. 120 и п. 1 ст. 122 НК РФ, определяющие недостаточно разграниченные между собой составы налоговых правонарушений, не могут применяться одновременно в качестве основания привлечения к ответственности за совершение одних и тех же неправомерных действий. То есть за одно и то же деяние (отсутствие раздельного учета) одновременно по ст. 120 НК РФ и ст. 122 НК РФ налогоплательщик не может быть привлечен к ответственности.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Завьялов Кирилл

Информационное правовое обеспечение ГАРАНТ

http://www.garant.ru

Многоканальный телефон: (347) 292-44-44

% PDF-1.7

%

348 0 объект

>

endobj

xref

348 90

0000000016 00000 н.

0000003166 00000 н.

0000003395 00000 н.

0000003439 00000 п.

0000004075 00000 н.

0000004110 00000 п.

0000004249 00000 н.

0000004388 00000 п.

0000004520 00000 н.

0000004998 00000 н.

0000005535 00000 н.

0000005926 00000 н.

0000006316 00000 н.

0000006687 00000 н.

0000006724 00000 н.

0000006751 00000 н.

0000006865 00000 н.

0000006977 00000 н.

0000007695 00000 н.

0000007952 00000 н.

0000008521 00000 н.

0000008772 00000 н.

0000009350 00000 п.

0000009474 00000 п.

0000009749 00000 н.

0000010108 00000 п.

0000010366 00000 п.

0000014597 00000 п.

0000015021 00000 п.

0000019260 00000 п.

0000023945 00000 п.

0000027965 00000 н.

0000032109 00000 п. 0000035863 00000 п.

0000040153 00000 п.

0000044992 00000 н.

0000047642 00000 п.

0000047712 00000 п.

0000047846 00000 п.

0000069142 00000 п.

0000069422 00000 п.

0000069906 00000 п.

0000069933 00000 н.

0000070456 00000 п.

0000070599 00000 п.

0000070669 00000 п.

0000099276 00000 н.

0000100017 00000 н.

0000104170 00000 п.

0000133092 00000 н.

0000163914 00000 н.

0000170739 00000 н.

0000171004 00000 н.

0000171153 00000 н.

0000176817 00000 н.

0000177073 00000 н.

0000177527 00000 н.

0000177651 00000 н.

0000180066 00000 н.

0000180326 00000 н.

0000180662 00000 н.

0000180963 00000 н.

0000183687 00000 н.

0000183951 00000 н.

0000184294 00000 н.

0000184579 00000 н.

0000184654 00000 н.

0000185042 00000 н.

0000185273 00000 н.

0000185394 00000 н.

0000185540 00000 н.

0000185905 00000 н.

0000198940 00000 н.

0000198967 00000 н.

0000199397 00000 н.

0000199529 00000 н.

0000200047 00000 н.

0000230183 00000 п.

0000230222 00000 н.

0000233431 00000 н.

0000233506 00000 н.

0000035863 00000 п.

0000040153 00000 п.

0000044992 00000 н.

0000047642 00000 п.

0000047712 00000 п.

0000047846 00000 п.

0000069142 00000 п.

0000069422 00000 п.

0000069906 00000 п.

0000069933 00000 н.

0000070456 00000 п.

0000070599 00000 п.

0000070669 00000 п.

0000099276 00000 н.

0000100017 00000 н.

0000104170 00000 п.

0000133092 00000 н.

0000163914 00000 н.

0000170739 00000 н.

0000171004 00000 н.

0000171153 00000 н.

0000176817 00000 н.

0000177073 00000 н.

0000177527 00000 н.

0000177651 00000 н.

0000180066 00000 н.

0000180326 00000 н.

0000180662 00000 н.

0000180963 00000 н.

0000183687 00000 н.

0000183951 00000 н.

0000184294 00000 н.

0000184579 00000 н.

0000184654 00000 н.

0000185042 00000 н.

0000185273 00000 н.

0000185394 00000 н.

0000185540 00000 н.

0000185905 00000 н.

0000198940 00000 н.

0000198967 00000 н.

0000199397 00000 н.

0000199529 00000 н.

0000200047 00000 н.

0000230183 00000 п.

0000230222 00000 н.

0000233431 00000 н.

0000233506 00000 н. 0000233819 00000 п.

0000234689 00000 н.

0001632369 00000 п.

0001632925 00000 п.

0001821246 00000 п.

0001874221 00000 п.

0001874289 00000 п.

0001874357 00000 п.

0000002096 00000 н.

трейлер

] / Назад 5684977 >>

startxref

0

%% EOF

437 0 объект

> поток

h ތ mhuǿ].]% 6mӧ $ mӵY & Mcw {c0G2 | EB_ (hT8Ba] \

0000233819 00000 п.

0000234689 00000 н.

0001632369 00000 п.

0001632925 00000 п.

0001821246 00000 п.

0001874221 00000 п.

0001874289 00000 п.

0001874357 00000 п.

0000002096 00000 н.

трейлер

] / Назад 5684977 >>

startxref

0

%% EOF

437 0 объект

> поток

h ތ mhuǿ].]% 6mӧ $ mӵY & Mcw {c0G2 | EB_ (hT8Ba] \

Личные выгоды | Устойчивые выгоды от Emerald Skyline Corporation

Автор: Дэн Гарино

Посмотреть исходную статью можно здесь.

Поскольку цены на солнечные батареи и тепловые насосы падают, эти энергоэффективные дома окупаются быстрее. Вот как они работают и почему распространяются на север.

Строитель Билл Декер объясняет некоторые методы, используемые для создания домов с высоким энергопотреблением в холодном юго-восточном Мичигане.Новое исследование показывает, что дополнительные затраты на создание дома с нулевым потреблением энергии могут окупиться менее чем за десять лет в Детройте и за 11,4 года в Чикаго. Кредит: Дэн Гирино

.

ЛАМБЕРТВИЛЛЬ, Мичиган. — По дороге по проселочной дороге строитель Билл Декер проводит семинар об энергоэффективных домах.

Он переходит от плотницких работ к электротехнике, а затем к теологии — его вера в то, что его вера заставляет его заботиться о Земле. Каждые несколько минут он делает паузу и указывает на дом, построенный его семейной компанией.

Он занимается бизнесом с 1981 года, и только сейчас его отрасль начинает понимать то, о чем он уже давно спорил: дома с нулевым энергопотреблением — дома, которые настолько эффективны, что несколько солнечных панелей на крыше могут производить всю электроэнергию в доме. потребности — можно построить практически где угодно, даже в местах с суровыми зимами.

Его аргументация подтверждается недавним отчетом Института Роки-Маунтин, показывающим, что дома с нулевым энергопотреблением могут иметь финансовый смысл на большей части Среднего Запада, поскольку затраты на некоторые из ключевых компонентов падают. Первоначальные дополнительные затраты на превращение нового дома в дом с нулевым потреблением энергии окупаются за счет экономии энергии менее чем за десять лет как в Детройте, так и в Колумбусе, штат Огайо, и менее чем за 14 лет в большинстве из 50 крупнейших городов США, в отчете говорится.

Первоначальные дополнительные затраты на превращение нового дома в дом с нулевым потреблением энергии окупаются за счет экономии энергии менее чем за десять лет как в Детройте, так и в Колумбусе, штат Огайо, и менее чем за 14 лет в большинстве из 50 крупнейших городов США, в отчете говорится.

На переднем крае стоят индивидуальные строители, которые специализируются на эффективных домах и помогли создать этот рынок, такие как 79-летний Декер, чья компания Decker Homes на юго-востоке Мичигана находится через границу штата от Толедо, штат Огайо.

«Мы говорим здесь не только об энергоэффективности», — говорит он.«Это весь мир. Мы говорим об изменении климата ».

Действительно, на жилищное строительство приходится около 20 процентов выбросов парниковых газов в США, включая его долю выбросов электростанций.

Тем не менее, его коммерческое предложение в значительной степени связано с комфортом. В энергоэффективном доме нет холодных сквозняков, а температура мало меняется от комнаты к комнате, и это то, что нравится большинству людей, говорит он.

«Это мелочи, которые складываются»

Декер паркуется на грязной подъездной дорожке к строящемуся дому, легкий дождь переходит в снежные потоки.В гостиной с деревянными полами и гвоздями он отмечает особенности, которые делают этот дом очень энергоэффективным. Главное — сделать изоляцию неотъемлемой частью строительства.

Декер подходит к углу комнаты и указывает на отверстие в несколько дюймов между стойками, чтобы можно было легко установить изоляцию. Строители называют это «калифорнийским уголком», который является альтернативой типичной угловой конструкции, которую гораздо труднее изолировать.

«Все мелочи складываются», — говорит он.

Дома с нулевым потреблением энергии начинаются с хорошо герметичных и хорошо изолированных чердаков, стен и подвалов или плит. Часто используют тройные стеклопакеты, особенно в местах с холодными зимами. Внутри установлены энергоэффективные приборы, высокоэффективное светодиодное освещение и интеллектуальные термостаты, которые помогают избежать потерь энергии.

В их конструкциях часто учитывается и естественное освещение, а окна и выступы размещаются для дополнительного солнечного обогрева зимой и тени летом. Поскольку дома герметичны, чтобы не пропускать холодный или горячий воздух, а также холодный или теплый воздух, они также имеют системы вентиляции, адаптированные для поддержания комфортной циркуляции.

Декер недавно завершил строительство своего первого дома тепловым насосом с воздушным источником тепла, который дешевле геотермального тепла или других электрических устройств. В холодную погоду система извлекает тепло из наружного воздуха и использует его для поддержания комфортной температуры в помещении. В теплую погоду происходит обратный процесс: система собирает тепло изнутри и передает его наружу.

Он начинает использовать системы с источником воздуха, потому что более новые модели хорошо работают при отрицательных температурах, чего не было всего несколько лет назад.Развитие тепловых насосов является одним из основных факторов, делающих высокоэффективные дома более доступными во многих более холодных климатических условиях.

Это дополнение к фактору затрат, который влияет на любой климат: цены на солнечные панели на крышах резко упали в последние годы и, по прогнозам, будут продолжать это делать. Это справедливо и для аккумуляторов.

В Детройте Net-Zero окупается за 9 лет

Затраты и выгоды от строительства домов с нулевым уровнем дохода сильно различаются в крупных городах: от Сан-Франциско, где выгоды покроют затраты за восемь лет, до Филадельфии, где это займет примерно в три раза больше времени, по словам Рокки. Горный институт.

Наибольшая экономия наблюдается в городах с высокими тарифами на электроэнергию и устаревшими строительными нормами.

Ключевой момент заключается в том, что энергоэффективность окупается, чего нельзя сказать о многих других крупных расходах в доме, — сказал Джейкоб Корвиди, директор Rocky Mountain Institute, исследовательской некоммерческой организации, занимающейся экологически чистой энергией.

«Дома с нулевым потреблением энергии действительно доступны», — сказал он. Это важно, потому что многие потребители, строители и политики неохотно рассматривают дома с нулевым потреблением энергии из-за восприятия непомерно высоких затрат, сказал он.

Это важно, потому что многие потребители, строители и политики неохотно рассматривают дома с нулевым потреблением энергии из-за восприятия непомерно высоких затрат, сказал он.

В Детройте, например, дом площадью 2200 квадратных футов с нулевым потреблением энергии будет стоить на 19 753 доллара больше, чем такой же дом без солнечной энергии и с обычным КПД. Экономия на счетах за электроэнергию составит 2508 долларов в первый год, а затраты на солнечную энергию и эффективность окупятся примерно за девять лет с учетом инфляции и других изменений.

Сын Билла Декера, Дейл, демонстрирует некоторые методы строительства, используемые для изоляции и герметизации дома с высокой энергоэффективностью от утечек воздуха и потерь энергии.Кредит: Дэн Гирино

. Средний Запад хорошо представлен среди городов с короткими периодами окупаемости. Детройт занимает второе место в отчете. Колумб занимает четвертое место с окупаемостью менее 10 лет. Чикаго занимает 10-е место, а Индианаполис — 12-е, с выплатами около 11 и 12 лет соответственно.

Детройт имеет значительную годовую экономию отчасти потому, что в городе одни из самых высоких тарифов на электроэнергию, — сказал Корвидэй. Высокая экономия Колумбуса частично объясняется тем, что в городе действуют более старые строительные нормы и правила, поэтому стандартные дома не имеют высоких стандартов эффективности.

Дом со всеми атрибутами энергоэффективности дома с нулевым потреблением энергии, но без солнечных панелей, сэкономит деньги клиентов еще быстрее, отмечается в отчете, хотя он не обеспечивает всех климатических преимуществ. В Детройте дом с «готовым к нулевому энергопотреблению» дом без солнечной энергии будет стоить на 1 574 доллара больше, чем обычный дом, и окупится менее чем за два года. После этого вложение означает экономию сотен долларов для домовладельца каждый год.

Новый Калифорнийский мандат приближается к нулевому значению

Дома с нулевым потреблением энергии составляют лишь долю 1 процента строящегося нового жилья, но их доля растет. Согласно отчету некоммерческой коалиции Net-Zero Energy Coalition, в прошлом году застройщики завершили строительство 13 906 квартир с нулевым показателем дохода в США и Канаде, что на 70 процентов больше, чем в предыдущем году.

Согласно отчету некоммерческой коалиции Net-Zero Energy Coalition, в прошлом году застройщики завершили строительство 13 906 квартир с нулевым показателем дохода в США и Канаде, что на 70 процентов больше, чем в предыдущем году.

Калифорния была лидером с более чем 5000 квартир, что в пять раз больше, чем Аризона, занявшая второе место, где отчет Института Скалистых гор показывает, что дома с нулевым уровнем дохода в Фениксе могут окупить свои расходы за 11 лет.

Калифорния, вероятно, вырастет из-за обновления строительных норм штата, которое вступит в силу в 2020 году и потребует солнечных панелей в большинстве новых домов и будет иметь строгие стандарты эффективности — первый штат, который это сделает.Кодекс не соответствует предписанию для жилищного строительства с нулевым потреблением энергии, но он близок к этому.

Между тем, некоторые из крупнейших застройщиков страны, такие как PulteGroup и Meritage Homes, предпринимают шаги, чтобы предложить варианты с нулевым потреблением энергии. В Кортесе, Флорида, Pearl Homes строит сообщество с нулевым потреблением энергии, которое также включает накопители энергии и зарядные устройства для электромобилей.

В Кортесе, Флорида, Pearl Homes строит сообщество с нулевым потреблением энергии, которое также включает накопители энергии и зарядные устройства для электромобилей.

Корпоративные шаги привязаны к потребительскому спросу и потому, что энергоэффективность становится более доступной, сказала Энн Эдминстер, консультант и архитектор, работающая с Net-Zero Energy Coalition.

«Мы начинаем видеть верхушку этого айсберга, и когда она действительно упадет, она станет огромной», — сказала она.

Билл Декер считает, что гораздо больше людей хотели бы иметь энергоэффективный дом, если бы у них был только кто-то, кто объяснил бы преимущества. В его части мира этим кем-то является он.

«Это создание ценности, экономия денег, помощь окружающей среде», — сказал он. «В конце концов, вы говорите себе:« Зачем вам делать что-то еще? »»

Возможно одновременно спать и бодрствовать — Science of Us

Фото: Фотографии Виталия Пильцера / Getty Images

thecut.com/_components/clay-paragraph/instances/ciuy63s9a0081y5y95kbiqq21@published» data-word-count=»38″> У вас когда-нибудь был один из тех моментов, когда вы внезапно почувствовали, как ваша шея дернулась назад, осознаете, что не можете вспомнить последние несколько мгновений, и в панике задаетесь вопросом, спите ли вы наяву или полностью без сознания?Хорошие новости: если это было последнее, то, вероятно, всего на несколько секунд.Как нейробиолог Кристоф Кох, президент Института исследований мозга Аллена, недавно объяснил в журнале Scientific American , нестимулированный мозг может впадать в микросон, переходя в спящий режим для молниеносных вспышек, прежде чем снова просыпаться.

«Вы сонливы, ваши глаза опущены, веки закрываются, ваша голова постоянно кивает вверх и вниз, а затем резко поднимается вверх: ваше сознание теряет сознание», — писал Кох. «Эти интервалы могут возникать во время выполнения любой монотонной задачи, будь то поездка на большие расстояния по стране, прослушивание гудения докладчика или посещение очередного нескончаемого собрания отдела.«В одном исследовании, например, участники провели большую часть часа, выполняя бессмысленные действия с джойстиком и экраном; За это время, по словам Коха, «у участников было 79 эпизодов микросна в час, длительностью от 1,1 до 6,3 секунды каждый».

«Эти интервалы могут возникать во время выполнения любой монотонной задачи, будь то поездка на большие расстояния по стране, прослушивание гудения докладчика или посещение очередного нескончаемого собрания отдела.«В одном исследовании, например, участники провели большую часть часа, выполняя бессмысленные действия с джойстиком и экраном; За это время, по словам Коха, «у участников было 79 эпизодов микросна в час, длительностью от 1,1 до 6,3 секунды каждый».

Другими словами, сон более хитрый, чем мы думаем. Обычно мы думаем о сне как о чем-то, разделенном на части, вокруг которых мы можем организовать день: у нас есть время отхода ко сну и время пробуждения, мы спим, чтобы сделать перерыв.Оглядываясь назад, вы, , знаете, , что вы спали, даже после быстрого случайного отсрочки. С другой стороны, микросон часто бывает слишком быстрым, чтобы его можно было распознать.

Но все становится еще сложнее, чем второй сон. Кох писал, что сон — это не бинарное состояние. Вы можете бодрствовать, или вы можете спать, или вы можете быть где-то посередине. Например, в первую ночь в новом месте часть левого полушария мозга остается активной во время глубокого сна, что, возможно, является защитным состоянием, которое держит нас в готовности к новым угрозам.

Но верно и обратное: точно так же, как вы можете частично бодрствовать во время сна, исследования на животных показали, что также возможно частично спать во время своего рабочего дня. В исследовании, опубликованном в журнале Nature в 2011 году, авторы исследования заставляли лабораторных крыс бодрствовать позже обычного, отображая активность их мозга в течение этих дополнительных часов бодрствования и последующего сна. Кох объяснил, что во время глубокого сна мозг испытывает «дискретные периоды отключения, когда нервные клетки перестают генерировать любую электрическую активность на 300–400 миллисекунд» за раз.В течение этих бессонных часов мозг крыс показывал странную картину: одни переживали этот период, а другие оставались. Другими словами, некоторые нейроны спали, тогда как другие нейроны — и животное, если на то пошло — бодрствовали.

Кох объяснил, что во время глубокого сна мозг испытывает «дискретные периоды отключения, когда нервные клетки перестают генерировать любую электрическую активность на 300–400 миллисекунд» за раз.В течение этих бессонных часов мозг крыс показывал странную картину: одни переживали этот период, а другие оставались. Другими словами, некоторые нейроны спали, тогда как другие нейроны — и животное, если на то пошло — бодрствовали.

Хотя исследование локального сна не проводилось на людях, оно основано на идее, возникшей в результате исследований микросна: то, как мы думаем, мы воспринимаем сон, может сильно отличаться от реальности. Кажется, что границы между сном и бодрствованием размыты, постоянно меняются, а иногда и вовсе отсутствуют.

% PDF-1.6

%

1830 0 объект

>

endobj

xref

1830 30

0000000015 00000 н. 0000001779 00000 н.

0000001893 00000 н.

0000001916 00000 н.

0000002049 00000 н.

0000002351 00000 п.

0000002507 00000 н.

0000002775 00000 н.

0000003040 00000 н.

0000003300 00000 н.

0000003552 00000 н.

0000004211 00000 н.

0000004347 00000 п.

0000005004 00000 н.

0000005274 00000 н.