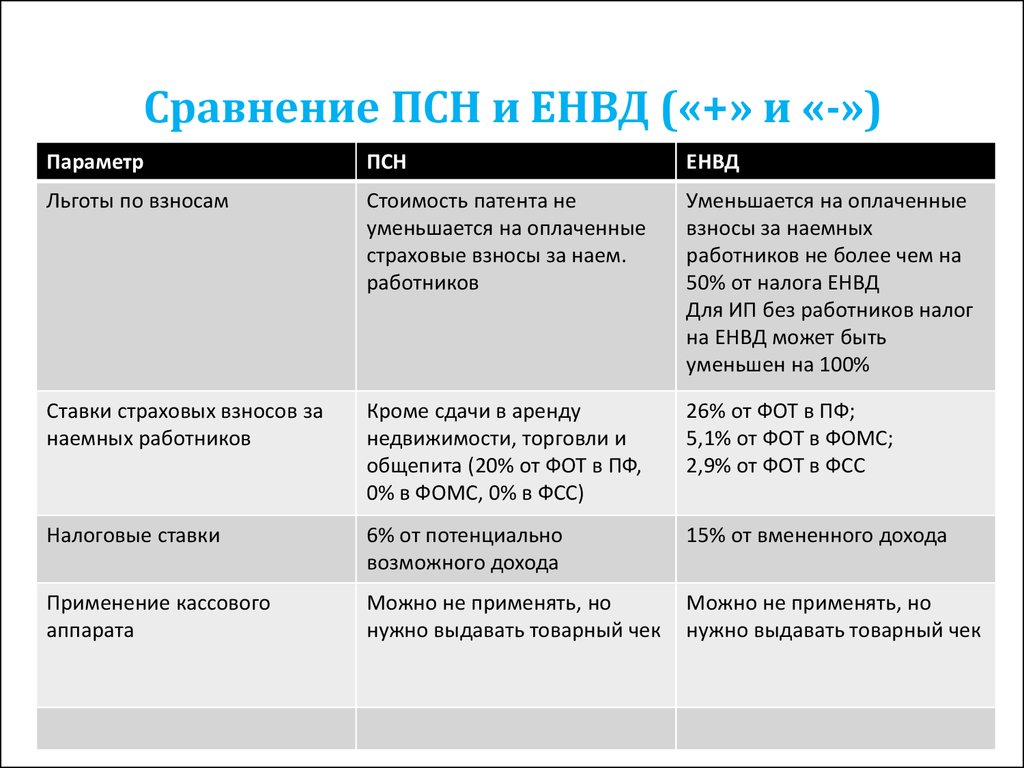

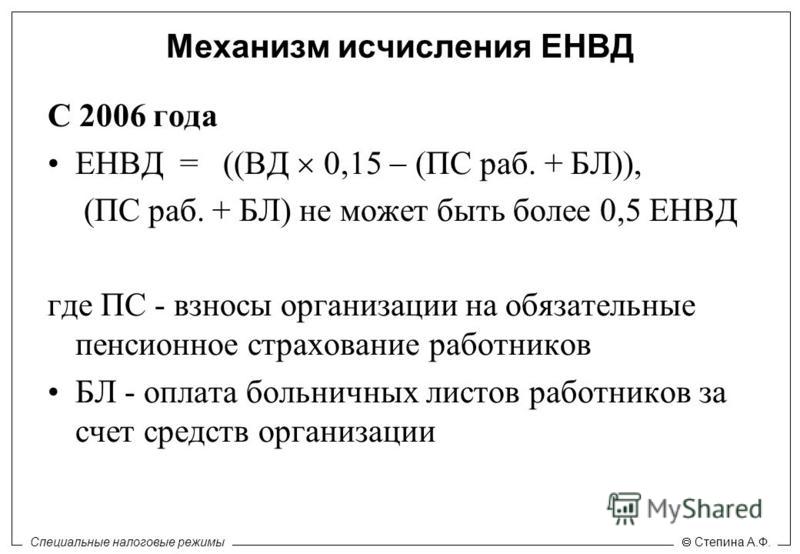

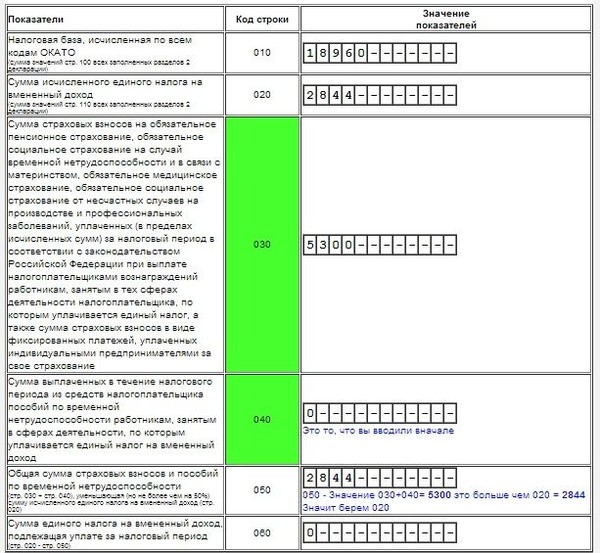

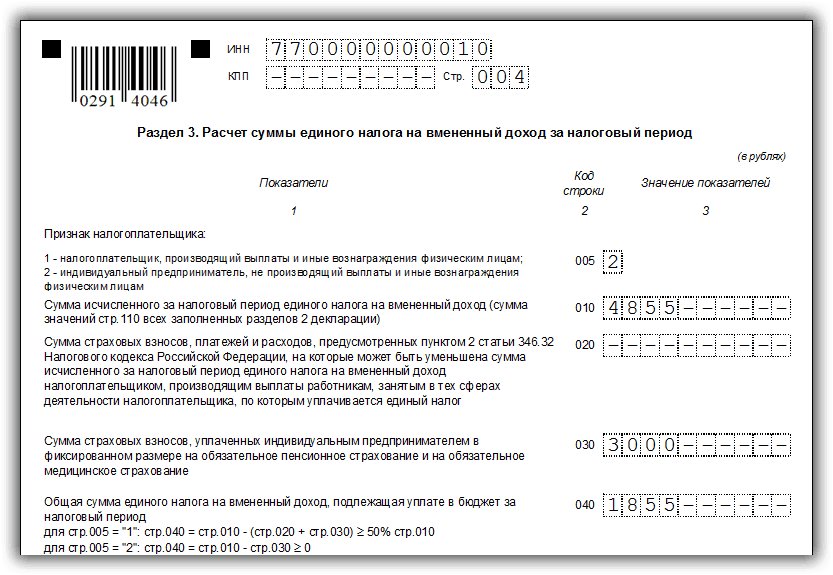

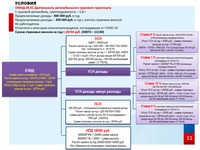

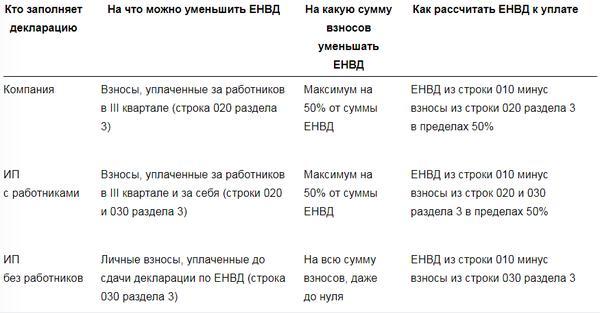

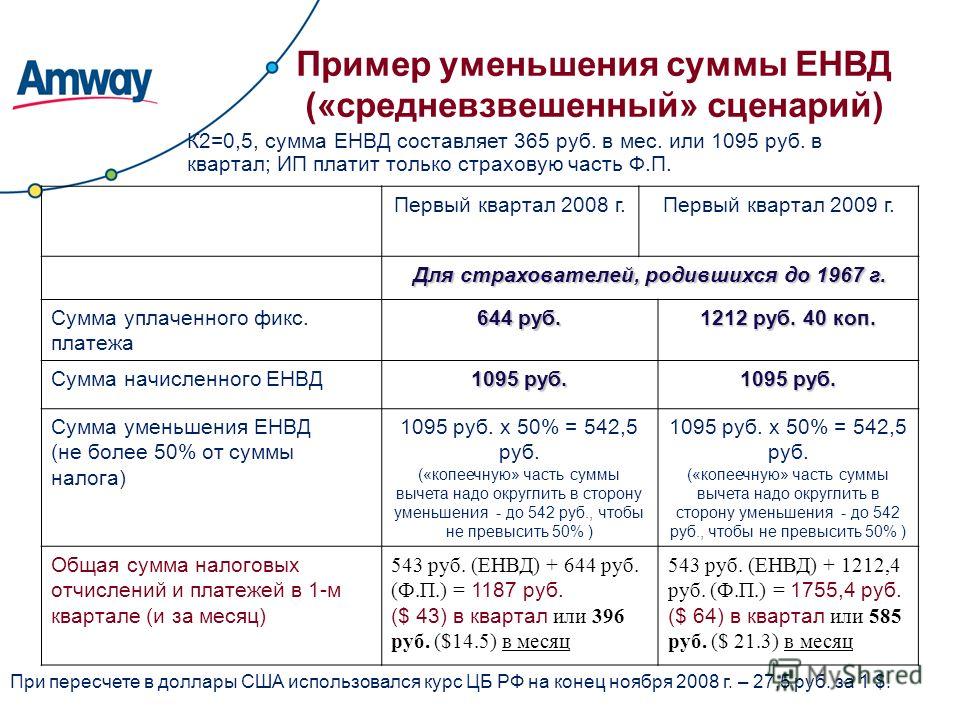

Налогоплательщики ЕНВД имеют право уменьшить сумму налога, исчисленную за налоговый период, на суммы платежей (взносов) и пособий, которые были уплачены в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог. (пункт 2 статьи 346.32 НК РФ)

При этом сумма такого уменьшения не может быть больше, чем 50 % исчисленного налога.

Индивидуальные предприниматели, которые не имеют наемных работников — то есть они не производят выплаты и иные вознаграждения физическим лицам -могут уменьшить сумму единого налога на вмененный доход на сумму уплаченных (за себя) в фиксированном размере страховых взносов в ОПС и ОМС без применения 50 % ограничения.

Налогоплательщики ЕНВД имеют право уменьшить сумму налога, исчисленную за налоговый период, на суммы платежей (взносов) и пособий, которые были уплачены в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог.

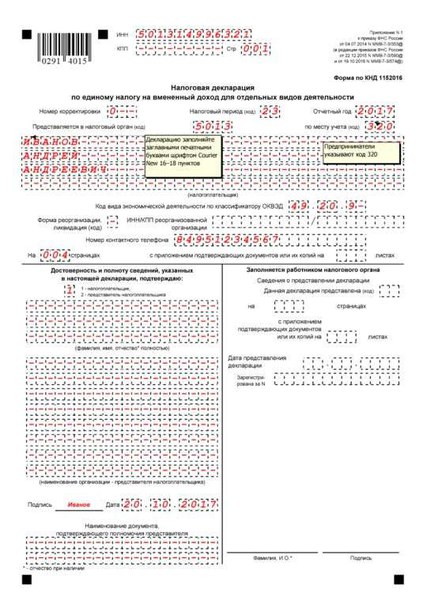

- Налоговые декларации представляются в налоговый орган по итогам каждого квартала — не позднее 20-го числа месяца следующего за кварталом (ст. 346.32 НК РФ).

- Форма декларации

- Утверждена приказом ФНС России от 26.06.2018 № ММВ-7-3/414@

- Контрольные соотношения к налоговой декларации

- Используются для целей самостоятельной проверки декларации на предмет корректности:

- отражения вида осуществляемой деятельности;

- применения корректирующих коэффициентов;

- отражения физических показателей;

- исчисления налоговой базы;

- определения суммы налога, подлежащей уплате за налоговый период.

К началу страницы

К началу страницы- Единый налог на вмененный доход (ЕНВД)

- Об отсутствии обязанности ведения бухучета

- ЕНВД у ИП отчетность ИП на ЕНВД, Учет ИП на ЕНВД, Налоги ИП на ЕНВД, кто попадает под ЕНВД, Налоговая ИП

- Переход с ЕНВД: особенности применения касс

- Регистрация ИП на ЕНВД. Возможность перехода на ЕНВД.

- Что это такое ЕНВД простыми словами

- Close SP в ENVD в год. Прекращение вида деятельности для ENVD. Как закрыть ИП на ENVD

- Стандартный порядок закрытия ИП в 2019 году

- Нюансы прекращения деятельности ИП с применением налогового режима ЕНВД

- Особенности закрытия ИП с задолженностью

- О чем сообщать

- Где найти форму заявления на вывод из ЕНВД 2018-2019

- Каковы сроки подачи заявления о выходе из ЕНВД

- Как оформить заявление на снятие с учета ЕНВД для ООО

- Как индивидуальному предпринимателю оформить заявление на снятие с учета ЕНВД

- Подготовка к закрытию IP

- Закрываем ИП по «вменению»

- Что такое форма ENVD-4 и почему она важна

- Пошаговая инструкция закрытия ИП в 2017 г.

- Заявление о выходе из ЕНВД ИП в 2017 году

- Пошаговая инструкция по закрытию ИП на ЕНВД

- Заключение

- заполнение, сроки, порядок подачи документа

- Налогообложение и налоговое планирование

- Индекс / gentoo / gentoo-portage / games-misc / games-envd

- vpn для fire tv stick free envd

- hotspot vpn скачать envd

- Деловые новости и деловые новости

Порядок расчета налога

В каком порядке облагаются субсидии, выделяемые из бюджетов разного уровня налогоплательщикам единого налога на вмененный доход?

Полученные из бюджета бюджетные ассигнования в виде субсидий на возмещение недополученных доходов в связи с реализацией товаров, выполнением работ или оказанием услуг по ценам, регулируемым государственными или муниципальными органами власти, осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом на вмененный доход, облагаться налогами в рамках иных режимов налогообложения, в том числе в рамках упрощенной системы налогообложения, не должны.

Как определяется величина физического показателя многоуровневой стоянки?

Учитывается общая площадь платной стоянки, определяемой на основании правоустанавливающих и инвентаризационных документов.

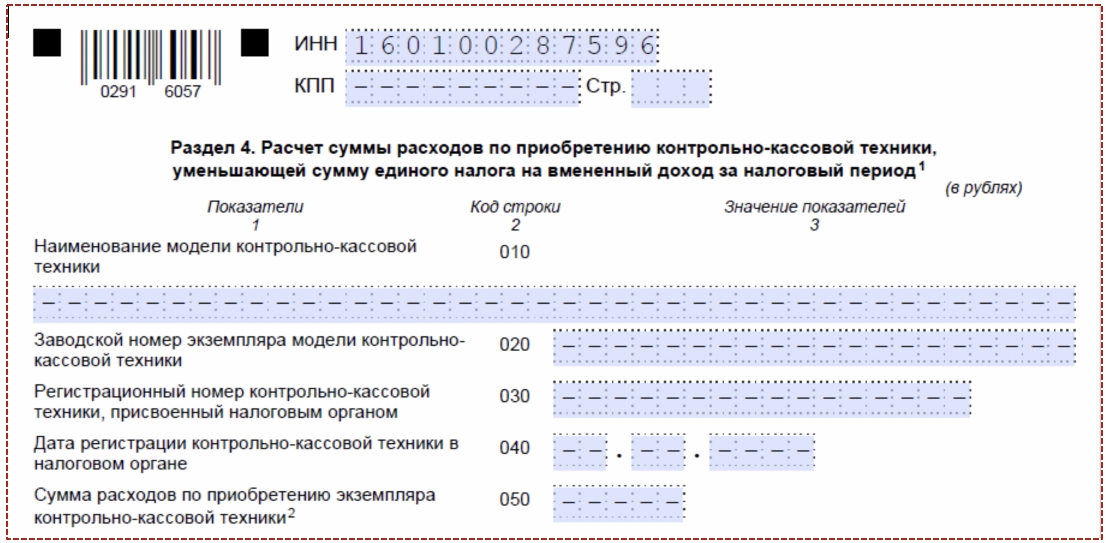

Порядок заполнения деклараций

Как правильно округлить величину физического показателя?

При округлении размера физического показателя его значения менее 0,5 единицы отбрасываются, а 0,5 единицы и более округляются до целой единицы. (пункт 2.1 Порядка заполнения налоговой декларации по ЕНВД, утвержденного приказом ФНС России от 23.01.2012 № ММВ-7-3/13@.Как рассчитать величину налоговой базы при изменении величины физического показателя по осуществляемому виду деятельности в течение квартала?

При определении налоговой базы следует учитывать величины физического показателя в каждом месяце налогового периода.

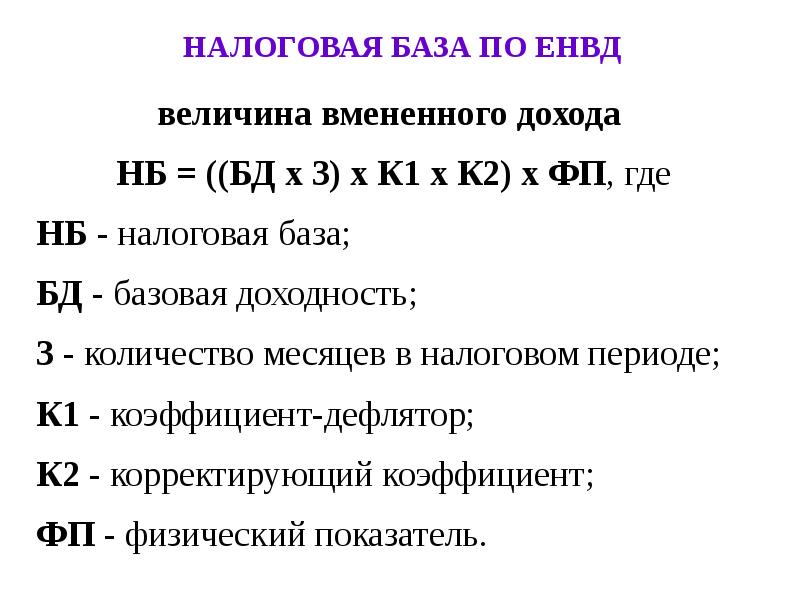

НБ=БД* К1*К2*(ФП1+ ФП2+ФП3)

где

- НБ — налоговая база;

- БД — базовая доходность;

- К1 — коэффициент-дефлятор;

- К2 — корректирующий коэффициент;

- ФП1, ФП2, ФП3 — значения физического показателя в первом, втором и третьем месяцах квартала соответственно.

Какая величина коэффициента-дефлятора К1 применяется в 2019-2020 годах?

Величина коэффициента-дефлятора в 2019 году — 1,915, в 2020 году — 2,005.

Каким образом заполняется декларация при осуществлении одного вида деятельности, облагаемого ЕНВД, в разных местах?

При осуществлении налогоплательщиком одного и того же вида предпринимательской деятельности в нескольких отдельно расположенных местах при заполнении декларации по ЕНВД раздел 2 заполняется отдельно по каждому месту осуществления такого вида предпринимательской деятельности (каждому коду ОКАТО). К началу страницы

К началу страницыЕНВД с 01.01.2021 отменен! Принятые решения Муниципальных образований применяются за налоговые периоды до 01.01.2021

Информация ниже зависит от вашего региона (77 город Москва)

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

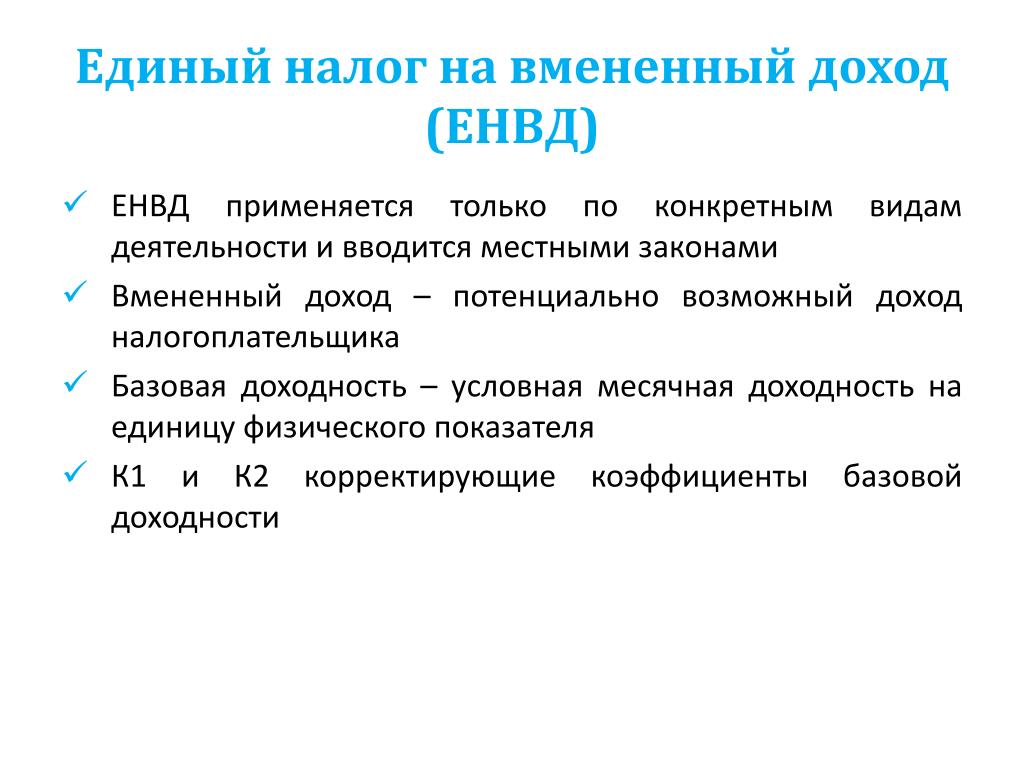

Единый налог на вмененный доход (ЕНВД)

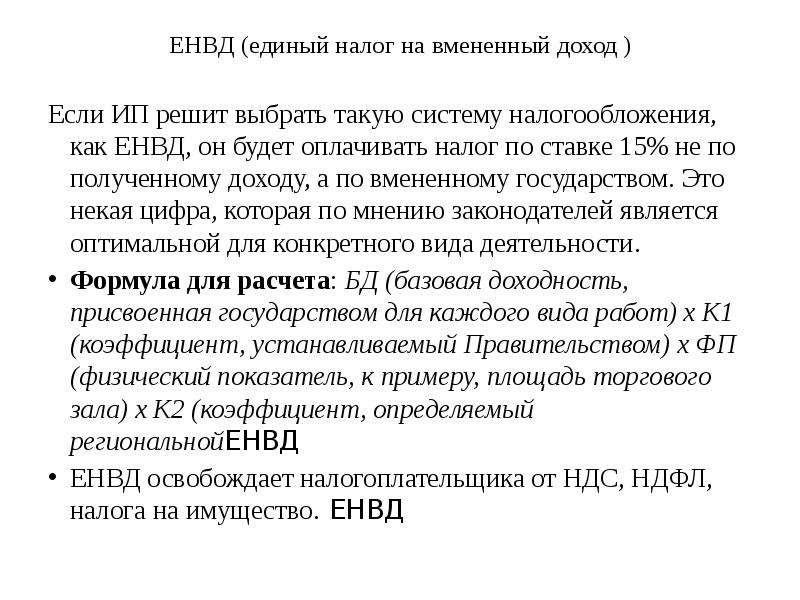

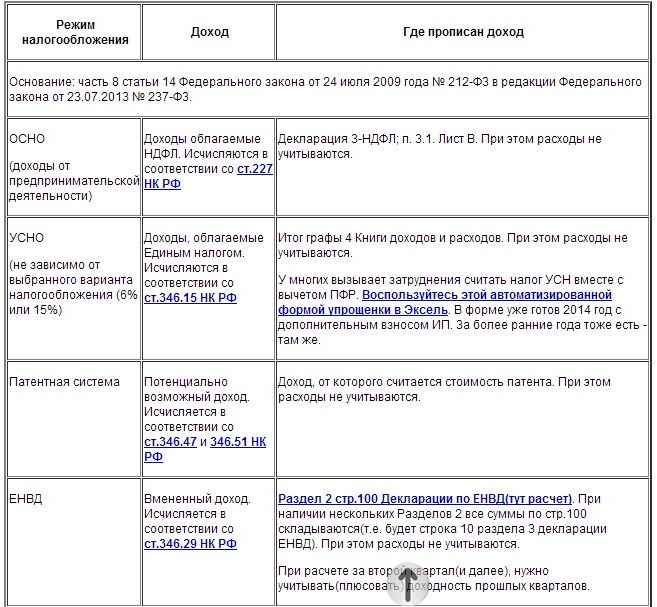

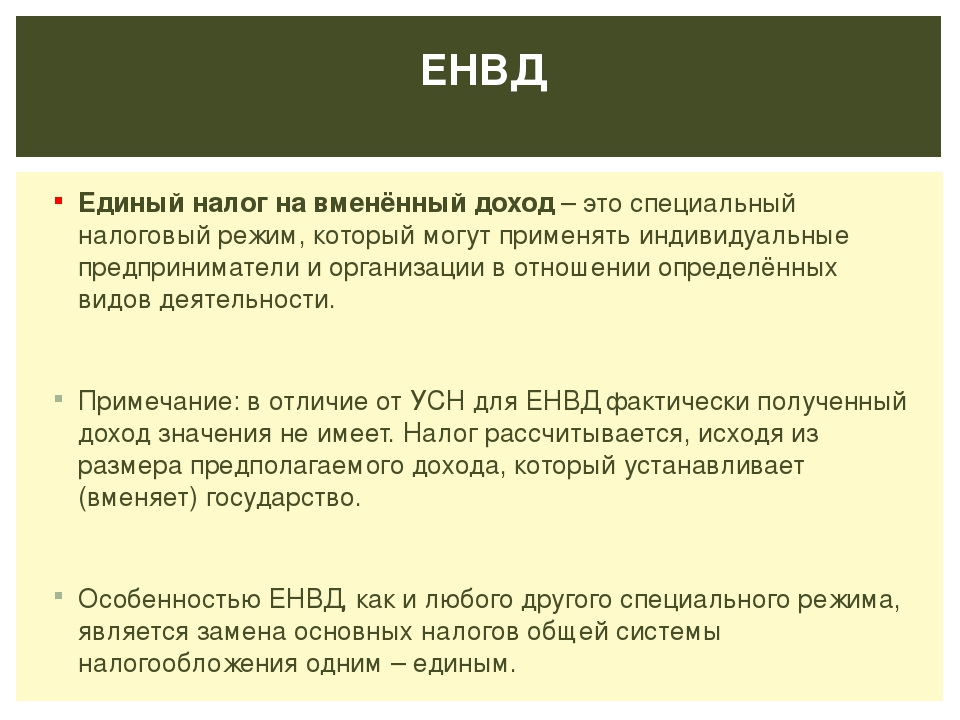

ЕНВД – это единый налог на вмененный доход, который уплачивается при осуществлении определенных видов деятельности. При этом базой для расчетов по этому налогу являются различные физические показатели, устанавливаемые по каждому из видов деятельности, отнесенных к вмененке.

Федеральным законодательством устанавливается общий перечень видов деятельности, при которых есть возможность переходить на налог ЕНВД в соответствии со 2 пунктом 346.26 статьи НК. Также наряду с ним существует и список видов деятельности, при которых невозможно применение ЕНВД.

У региональных властей есть возможность вносить коррективы в список разрешенных для ЕНВД видов деятельности, но только в сторону сокращения их. Также предоставлено этим органам право применять коэффициенты к установленным ставкам.

Также предоставлено этим органам право применять коэффициенты к установленным ставкам.

Плательщиками ЕНВД могут являться ЮЛ и ИП, которые соответствуют определенному перечню критериев, а также осуществляют экономическую деятельность, коды которой поименованы во 2 пунктом 346.26 статьи НК.

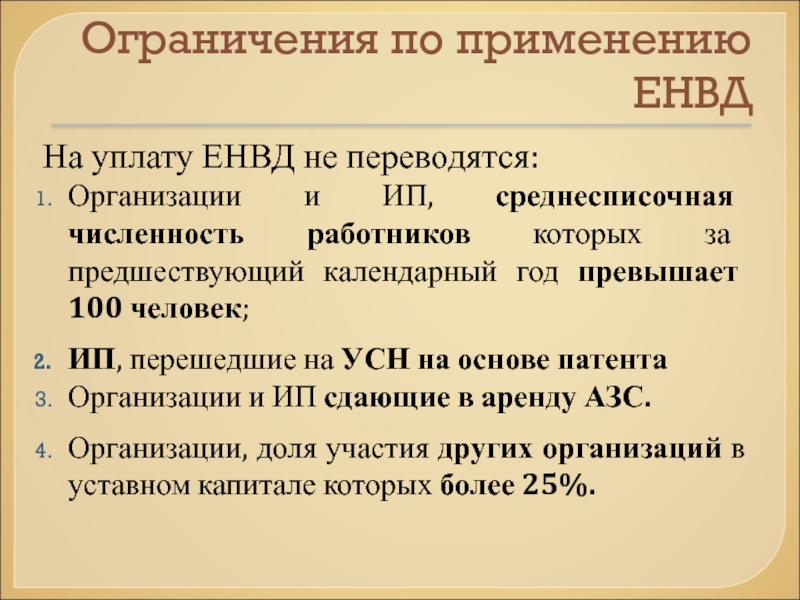

Что касается критериев, необходимых для применения ЕНВД, то они следующие:

- Среднесписочная численность сотрудников, которые находятся в штате ЮЛ или ИП не должна превышать 100 человек, согласно показателям года, предшествующего переходу на ЕНВД;

- Что касается ЮЛ, то доля входящих в состав участников этого общества других ЮЛ не должна превышать 25%;

- Желающие перейти на ЕНВД не должны входить в список крупнейших налогоплательщиков;

- Организация или ИП, пожелавшие перейти на ЕНВД не могут применять патентную систему налогообложения;

- Если вы хотите применять ЕНВД, то нельзя быть плательщиком СХ/налога или находиться в составе простого товарищества;

- Те лица, которые передали в аренду свои автогазозаправочные или автозаправочные станции также не вправе стать плательщиками налога ЕНВД.

Налоговая о налоге ЕНВД в 2013 году

В настоящий момент такая система, как ЕНВД, является обязательной для всех индивидуальных предпринимателей и юридических лиц, которые подпадают под указанные критерии и осуществляют закрепленные законодательством виды деятельности. Но уже с 2013 года ситуация изменится и такой налог, как ЕНВД, из обязательного превратиться в добровольный.

До конца же 2012 года для того, чтобы прекратить применять налог ЕНВД надо либо перестать осуществлять виды деятельности, которые подлежат этой системе, либо не соответствовать хотя бы одному из поименованных критериев. Налоговая инспекция сообщает, что желающим сменить статус плательщика ЕНВД на какой-либо другой, осталось подождать совсем немного.

Если Вы заметили на сайте опечатку или неточность, выделите её |

Об отсутствии обязанности ведения бухучета

С 1 января 2013 г. вступит в силу новый Закон о бухучете, а именно Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — новый Закон о бухучете). В связи с этим появляется целый ряд вопросов, и в частности такой: а должны ли будут индивидуальные предприниматели, применяющие ЕНВД, вести бухгалтерский учет? Ответ на этот вопрос дали финансисты в комментируемом Письме от 17.07.2012 N 03-11-10/29.

Бухучету — нет…

В п. 1 ч. 2 ст. 6 нового Закона о бухучете оговаривается, что бухгалтерский учет могут не вести индивидуальные предприниматели в случае, если в соответствии с законодательством РФ о налогах и сборах они ведут учет доходов, или доходов и расходов, и (или) иных объектов налогообложения в порядке, установленном указанным законодательством.

При этом пп. 3 п. 1 ст. 23 НК РФ в обязанность налогоплательщика вменено ведение в установленном порядке учета своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах.

3 п. 1 ст. 23 НК РФ в обязанность налогоплательщика вменено ведение в установленном порядке учета своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах.

Если говорить конкретно о плательщиках ЕНВД, нужно иметь в виду, что:

- объектом налогообложения у них согласно п. 1 ст. 346.29 НК РФ признается вмененный доход от предпринимательской деятельности;

- налоговой базой для исчисления суммы ЕНВД на основании п. 2 ст. 346.29 НК РФ признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

В этих целях плательщик ЕНВД должен вести учет физических показателей, в том числе и их изменения в течение налогового периода. В частности, в случае если в течение налогового периода у налогоплательщика изменилась величина физического показателя, то при исчислении суммы единого налога он учитывает указанное изменение с начала того месяца, в котором оно (изменение) произошло (п. 9 ст. 346.29 НК РФ).

9 ст. 346.29 НК РФ).

Учитывая все вышеизложенное, специалисты Минфина России сделали вывод: индивидуальные предприниматели, являющиеся налогоплательщиками ЕНВД, подпадают под действие п. 1 ч. 2 ст. 6 нового Закона о бухучете и могут не вести бухгалтерский учет в соответствии с этим Законом.

…или все-таки да?

Все, что разъяснили финансисты, вполне логично и правильно. Действительно, у индивидуальных предпринимателей (в т.ч. и у тех, кто применяет ЕНВД) ни в текущем, ни в следующем году нет обязанности вести бухгалтерский учет.

Как уже отмечалось, в п. 4 ч. 1 ст. 2 нового Закона о бухучете сказано, что этот Закон распространяется в том числе и на индивидуальных предпринимателей. Далее, как справедливо отметили специалисты Минфина России, уточняется, что эта категория хозяйствующих субъектов может не вести бухгалтерский учет при условии, что учет объектов налогообложения у них осуществляется в порядке, установленном Налоговым кодексом РФ.

Иными словами, вести налоговый учет в том объеме, которого требует налоговое законодательство, — это обязанность всех индивидуальных предпринимателей, в том числе и тех, кто применяет ЕНВД. Причем в рамках «вмененки», по большому счету, достаточно необязательно даже вести учет фактически полученных доходов и понесенных расходов: ведь налог исчисляется не исходя из «реальной» прибыли, а исходя из вмененного дохода, который определяется на основании физических показателей базовой доходности.

А вот вести бухгалтерский учет предпринимателям совершенно не обязательно. А это значит, что и наказать предпринимателя за отсутствие у него бухгалтерского учета никто не имеет права.

Однако имеет смысл обратить особое внимание на формулировку процитированного финансистами п. 1 ч. 2 ст. 6 нового Закона о бухучете. Там сказано, что индивидуальные предприниматели «могут не вести» бухгалтерский учет.

То есть могут не вести, а могут и вести. Иными словами, вести бухучет предпринимателям не обязательно, но и не возбраняется.

Дело в том, что ведение бухучета — это не «бремя», не пустая трата времени и денег. Бухгалтерский учет — это стройная, проверенная веками система сбора и обработки информации, необходимой не только для фискальных и иных контролирующих органов, но и, прежде всего, для тех, кто осуществляет непосредственное управление деятельностью соответствующего хозяйствующего субъекта.

Именно классическая система бухгалтерского учета — по методу начислений — позволяет формировать достаточно достоверную и полную информацию о состоянии расчетов субъекта с иными лицами (о размерах дебиторской и кредиторской задолженности по их разновидностям), что позволяет судить о платежеспособности и прогнозировать денежные потоки.

Как раз благодаря методам, применяемым в бухгалтерском учете, появляется возможность систематизировать понесенные расходы и сопоставить их с полученными доходами, анализировать финансовые результаты и находить пути повышения эффективности деятельности.

Все это ценно не только для юридических лиц, но и для индивидуальных предпринимателей. Это особенно важно при существенных масштабах деятельности предпринимателя, если он осуществляет одновременно несколько видов деятельности (в том числе и в нескольких географических регионах) и т.д. Тем более что в отличие от учредителя юридического лица индивидуальный предприниматель рискует гораздо больше: он отвечает по своим долгам всем своим имуществом, а не только той суммой, которая была первоначально вложена в бизнес. А известно, что, например, учредитель ООО в случае неблагоприятного развития событий понесет потери лишь в пределах вклада в уставный капитал данного общества.

Бухучет для управления и контроля

Кроме того, согласно ч. 1 ст. 19 нового Закона о бухучете с 1 января 2013 г. все экономические субъекты (а к ним относятся и индивидуальные предприниматели) обязаны организовать и осуществлять внутренний контроль совершаемых фактов хозяйственной жизни. Иными словами, контролировать все сделки, события и операции, которые оказывают или способны оказать влияние на финансовое положение экономического субъекта, финансовый результат его деятельности и (или) движение денежных средств. Причем в данной норме нет никаких оговорок или исключений для тех субъектов, которые воспользовались своим правом не вести бухгалтерский учет. А потому требование о внутреннем контроле распространяется и на предпринимателей. В свою очередь, организовать контроль гораздо проще, если существует стройная система бухгалтерского учета — регистрации, накопления и систематизации той информации, которая подлежит контролю.

Иными словами, контролировать все сделки, события и операции, которые оказывают или способны оказать влияние на финансовое положение экономического субъекта, финансовый результат его деятельности и (или) движение денежных средств. Причем в данной норме нет никаких оговорок или исключений для тех субъектов, которые воспользовались своим правом не вести бухгалтерский учет. А потому требование о внутреннем контроле распространяется и на предпринимателей. В свою очередь, организовать контроль гораздо проще, если существует стройная система бухгалтерского учета — регистрации, накопления и систематизации той информации, которая подлежит контролю.

Таким образом, хотя формально индивидуальные предприниматели и не обязаны вести бухгалтерский учет и внешние контролирующие органы не вправе требовать этого или наказывать за его отсутствие, фактически предпринимателю не помешает организовать бухгалтерский учет в управленческих целях для своих собственных нужд, и прежде всего для повышения качества информационного обеспечения управления своей деятельностью.

Сентябрь 2012 г.

Статьи по теме:

ЕНВД у ИП отчетность ИП на ЕНВД, Учет ИП на ЕНВД, Налоги ИП на ЕНВД, кто попадает под ЕНВД, Налоговая ИП

ЕНВД у ИП.

Когда Ваш вид деятельности попадает под ЕНВД, а Вы ИП и Вы соответствуете всем критериям, указанным в налоговом кодексе (ст. 346.26). Применение ЕНВД, это Ваша обязанность. Помните, что на ЕНВД переводится не ИП, а вид деятельности, которым ИП занимается.

Налоги ИП на ЕНВД.

ИП на ЕНВД уплачивают каждый квартал налоги в виде фиксированной суммы, которая не зависит от дохода, а рассчитывается по правилам, установленным Налоговым кодексом и местным законом (или другим нормативным актом. Срок уплаты — не позднее 25-го числа первого месяца следующего налогового периода) . Формула для расчета налогов ИП на ЕНВД:

(базовая доходность, смотрится в ст. Статья 346.29 НК) × (физпоказатель.Статья 346.29) × К1(устанавливаемый Правительством РФ на каждый год (в 2010 — 1,295) × К2(устанавливается местными чиновниками для каждого вида деятельности, и меньше 1) × (3 месяца) × (ставка налога 15%) = ЕНВД за 1 кв.

Дополнительно ИП на ЕНВД уплачивает следующие налоги:

-взносы на обязательное пенсионное страхование и на страхование от несчастных случаев и производственных заболеваний, за работников.

-взносы в пенсионный фонд за себя.

-НДФЛ с заработной платы сотрудников.

При этом сумму ЕНВД можно уменьшить ИП на сумму перечисленных в Пенсионный фонд взносов и на сумму выплаченных работникам пособий по временной нетрудоспособности (п. 2 ст. 346.32 НК РФ). Правда, уменьшить ЕНВД таким образом можно не более чем на 50 %.

Отчетность ИП на ЕНВД.

Основной отчетностью ИП на ЕНВД является декларация по ЕНВД.(Срок подачи декларации — не позднее 20-го числа первого месяца следующего налогового периода. Налоговый период — квартал).

Если у ИП есть работники, то необходимо здавать соответствующие отчеты в ПФР, ФСС, ИФНС. См. отчетность ИП работники

Т. к. ЕНВД является системой налогообложения деятельности, а не ИП в целом — комплект отчетности по соответствующей системе, общей или упрощенной.

В некоторых регионах могут быть исключения. (Например, если налогоплательщик занимается только розничной торговлей, то у него могут и не требовать ничего, кроме декларации по ЕНВД. А могут — и все остальное, чтобы удостовериться, что других операций не было. Лучше всего это уточнить в местной ИФНС).

Учет ИП на ЕНВД.

ИП на ЕНВД необходимо вести учет физических показателей (Т. к. основой для расчета ЕНВД являются физические показатели) в произвольной форме.

Если ИП занимаются только деятельностью попадающей под ЕНВД, то он может вести только учет физпоказателей.

Если ИП занимается видами деятельности, попадающими под общий режим налогообложения, то ИП обязан вести бухгалтерский учет. На тех же, кто перешел на упрощенку, ЕНВД не налагает обязанности его вести (кроме ОС и НМА).

ИП при осуществлении облагаемых ЕНВД видов деятельности, обязаны соблюдать порядок ведения расчетных и кассовых операций в наличной и безналичной форме.

Кто попадает под ЕНВД?

Налог ЕНВД вводится на территории каждого муниципального района, городского округа, а также городов Москвы и Санкт-Петербурга нормативными актами местных муниципалитетов. В Москве применять ЕНВД должны только те ИП, кто занимается распространением и (или) размещением наружной рекламы. В других регионах данный список гораздо длиннее.

В Москве применять ЕНВД должны только те ИП, кто занимается распространением и (или) размещением наружной рекламы. В других регионах данный список гораздо длиннее.

Список видов предпринимательской деятельности, по отношению к которым применяется система налогообложения в виде ЕНВД можно найти на ст. 346.26.

Когда, Вы (ИП) увидите в этом списке Ваш вид деятельности. Необходимо найти местный документ о ЕНВД, и если таковой существует, то проблем с расчетом налогов у вас будет немного. Такой документ можно найти как в интернете, так и в местной налоговой. В этом документе написаны виды деятельности попадающие под ЕНВД, и вся необходимая информация.

Под ЕНВД попадают, например, розничная торговля (если площадь торгового зала не более 150 кв. м), услуги по ремонту, техобслуживанию и мойке автомобилей, а также платные автостоянки и т. д.

Всего в списке (п. 2 ст. 346.26 НК РФ) 13 пунктов, но на самом деле видов деятельности ИП, облагаемых ЕНВД, больше. Первым пунктом идет «оказание бытовых услуг … классифицируемых в соответствии с Общероссийским классификатором услуг населению» (ОКУН). А там довольно большой перечень. Вы можете узнать подробности в своей налоговой. Обычно такая информация располагается на стендах.

А там довольно большой перечень. Вы можете узнать подробности в своей налоговой. Обычно такая информация располагается на стендах.

Когда ИП на ЕНВД, т. е. вид деятельности ИП попадает под ЕНВД в Вашем регионе, то Вам необходимо сообщить о начеле предпринимательской деятельности в своей налоговой.

Порядок постановки на учет плательщиков ЕНВД. Налоговая ИП.

1. Необходимо подать (направить по почте с уведомлением о вручении) в налоговую ИП заявление о постановке на учет индивидуального предпринимателя – налогоплательщика ЕНВД (Заявление о постановке на учет) по установленной форме ЕНВД-2 (Скачать Бланк ЕНВД-2. Приложение № 2 к Приказу ФНС России от 14.01.2009 г. № ММ-7-6/5@), не позднее 5 дней с начала осуществления предпринимательской деятельности ИП.

Постановка на учет ИП в налоговой в качестве налогоплательщика ЕНВД, осуществляющего предпринимательскую деятельность на территории нескольких районов, на территории которых действуют разные налоговые инспекции, производится в налоговой, на подведомственной территории которого расположено место осуществления предпринимательской деятельности ИП.

Постановка на учет ИП в качестве налогоплательщика ЕНВД, осуществляющих: развозную торговлю; разносную торговлю; распространение и (или) размещение наружной рекламы; распространение и (или) размещение рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах- роспусках, речных судах; оказание автотранспортных услуг по перевозке пассажиров и грузов, производится в налоговом органе по месту жительства индивидуального предпринимателя.

2. Одновременно с заявлением о постановке на учет ИП – налогоплательщик ЕНВД в налоговую, не состоящий на учете в данном налоговом органе по какому – либо основанию, установленному Кодексом, представляет копии заверенных в установленном порядке документов:

- свидетельства о постановке на учет ИП;

- свидетельства о государственной регистрации физического лица в качестве индивидуального предпринимателя по форме № Р61001 или свидетельства о внесении в Единый государственный реестр индивидуальных предпринимателей записи об индивидуальном предпринимателе, зарегистрированном до 1 января 2004 года по форме № Р67001, утвержденных постановлением Правительства Российской Федерации от 19 июня 2002 № 439, а также документа, удостоверяющего личность.

3. Если заявление о постановке на учет осуществляет представитель ИП, то в налоговую представляется копия доверенности оформленной у нотариуса.

4. Если налоговая ИП, осуществила постановку на учет ИП как плательщика ЕНВД по месту осуществления предпринимательской деятельности, подлежащей налогообложению указанным налогом, то налоговая ИП выдает ему (направляет по почте) уведомление о постановке на учет по форме № 1-3-Учет или по форме № 2-3-Учет, утвержденным приказом ФНС России от 1 декабря 2006 № САЭ-3-09/829@.

Порядок снятия с учета ИП плательщиков ЕНВД. Налоговая ИП.

Снятие с учета ИП налогоплательщика ЕНВД в налоговой по месту осуществления предпринимательской деятельности, производится при прекращении осуществления видов предпринимательской деятельности ИП, путем подачи заявления о снятии с учета в налоговой ИП по форме ЕНВД-4 установленное Приказом ФНС России от 14.01.2009 года №ММ-7-6/5@.

О снятии с учета налоговая уведомляет ИП налогоплательщика по форме № 1-5-Учет или по форме № 2-4-Учет, утвержденным приказом ФНС России от 1 декабря 2006 № САЭ-3-09/826@.

Файлы для скачивания:

Бланк ЕНВД-2 (0.08 Мб)

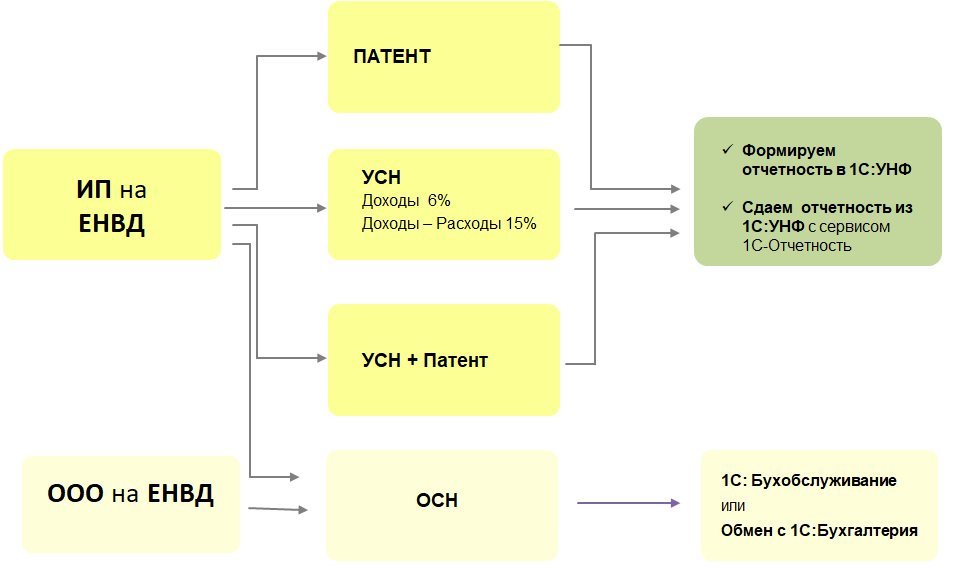

Переход с ЕНВД: особенности применения касс

На вебинаре, посвящённом отмене ЕНВД, эксперт компании Такском Сергей Анисимов ответил на вопросы участников, касающиеся особенностей применения онлайн-ККТ в переходный период и после смены налогового режима.

Как на кассе поменять режим с ЕНВД на патент?

Сменить налоговой режим нужно в самом кассовом аппарате. Для этого обратитесь за помощью в сервисную организацию, либо самостоятельно изучите инструкцию к кассе.

Можно ли подключить две ККТ (одну на ИП и другую на ООО) к одной POS-системе и работать в одном помещении двум предприятиям на разных системах налогообложения, с ведением учёта в одной базе 1С?

Данный вариант технически невозможен. К одному терминалу двум разным компаниям подключиться нельзя, т . к. идёт привязка к расчётному счёту организации/ИП. Поэтому у каждого юрлица/ИП должен быть свой собственный терминал для оплаты.

к. идёт привязка к расчётному счёту организации/ИП. Поэтому у каждого юрлица/ИП должен быть свой собственный терминал для оплаты.

Нужно ли по кассам подавать заявление о переходе на другой режим?

Если вы меняете ЕНВД на ПСН или УСН, то не нужно. Если переходите на ОСН, то потребуется перерегистрация кассы в ФНС.

Патент и кассовый аппарат. Розничная торговля строительными, отделочными и хозтоварами. Требуется ли перерегистрация кассового аппарата?

Если ранее применялся другой налоговый режим, то необходимо произвести перенастройку кассового ПО и сменить режим налогообложения в кассе.

При применении двух режимов нужны две кассы?

Можно применять одну кассу, и разнести товары на два отдела в самой кассе: первый – ПСН, второй – например, УСН.

Сейчас ККТ у нас пробивает в чеках признак налогообложения ЕНВД, нужно ли с 01.01.2021 менять фискальные накопители и перепрограммировать фискальные регистраторы в связи с переходом на патент или УСН 6%?

Если переходите на УСН или ПСН, необходимо изменить систему налогообложения в настройках кассы, замена ФН не требуется.

Станет ли обязательной расшифровка перечня проданных товаров в кассовом чеке или можно продолжить отображать лишь общую сумму и способ оплаты (наличный/безналичный расчёт)?

С 01.02.2021 будет необходимо отражать наименование проданных товаров по каждой позиции и количество. Лучше начать готовиться к этому процессу заранее.

Можно ли оставлять часть товара по «свободной цене» при отбитии чека в 2021 году?

Товар можно отпускать по свободной цене, это не запрещено.

Автомойка. Нужно ли будет вносить в чек каждую позицию по мойке автомобиля?

Через ККТ нужно фиксировать все сумы, которые оплачивают клиенты. А с 1 февраля 2020 года необходимо указывать еще и наименование услуги.

Надо ли будет перерегистрировать кассу, чтобы в чеке отражалась другая система налогообложения?

Перерегистрация кассы не требуется. Но нужно произвести определенные настройки в кассе для смены налогового режима в чеках.

Но нужно произвести определенные настройки в кассе для смены налогового режима в чеках.

При патенте надо использовать онлайн-кассы?

Если вы ИП, работающий без наёмных работников, то у вас есть отсрочка до 01.07.2021. Затем использование кассы обязательно. Если есть наёмные сотрудники, то ККТ необходимо использовать уже сейчас.

Если ИП (услуги, без наёмных работников) перейдёт с 01.01.21 с ЕНВД на УСН, нужно ли ему устанавливать ККТ?

ИП без работников могут не применять ККТ до 1 июля 2021 года. Отсрочка по неприменению ККТ действует до этой даты, и система налогообложения на неё не влияет (129-ФЗ от 06.06.2019).

Перенастройка касс на другой режим потребует перерегистрации аппарата в налоговой?

Нет, не потребует.

Отдел маленький, но артикулов товара много (чулочно-носочные изделия и трикотаж). Ранее не работал с классификатором. Допустим, занесли все наименования товара и цены. Как быть, если товар переоценивается?

Допустим, занесли все наименования товара и цены. Как быть, если товар переоценивается?

Необходимо внести изменения в кассе и переоценить товар. Кассовый аппарат должен поддерживать работу с большой номенклатурой товара. Используйте оборудование, которое отвечает требованиям торговой точки. Помимо кассы, также может быть использован фискальный регистратор.

Кассовые чеки при УСН физическим лицам отбивать можно?

Не можно, а нужно.

Мы работаем круглосуточно. Как кассовые аппараты перевести на УСН в ночь с 31.12 на 01.01?

Налоговая служба разместила инструкции по смене налоговых режимов на разных моделях касс. С ними можно ознакомиться по ссылке.

За неправильно указанную систему налогообложения в кассовом чеке предусмотрен штраф, переводите заранее, до 31 числа. В праздники ЦТО будут работать либо сокращённо, либо не работать вовсе.

Можно ли совместить УСН и патент на одной кассе с привязкой к 1С?

Да, можно, всё зависит от функционала вашей кассы.

Как перерегистрировать кассу на другую систему? И на упрощёнке нужно ли вести в кассе учёт по номенклатуре или можно одной суммой пробивать?

ИП без работников могут не применять ККТ при оказании услуг, выполнении работ, продаже товаров собственного производства до 01.07.2021 года. При этом ИП на спецрежимах налогообложения (кроме торговли подакцизными товарами) могут не указывать наименование товаров чеках до 01.02.2021 года. Бить общей суммой запрещено уже сейчас.

На ПСН номенклатуру обязательно вносить в онлайн-кассу?

До 01.02.2021 такой обязанности нет. Затем данное действие станет обязательным.

Если перейти с ЕНВД на УСН (ИП), то можно ли вести торговлю через торговый зал и в интернет-магазине, используя один кассовый аппарат?

Если кассовый аппарат поддерживает такой функционал, то можно.

Розничная торговля, несколько магазинов. Применение кассового аппарата на патенте обязательно?

Применение кассового аппарата на патенте обязательно?

Кассу необходимо применять уже сейчас. Льгота была только у ИП без работников.

Если будет два патента, надо ли ставить две кассы? Деятельность в одном помещении.

Нет, кассовый аппарат можно использовать один. Для облегчения учёта суммы по патентам можно условно пробивать по разным разделам, например, торговля по первому виду деятельности – один раздел, второй вид деятельности – другой раздел.

Сейчас торговая точка на ЕНВД, но по критериям можем использовать только ОСН с 1 января 2021 года. В кассе установлен ФН на 36 месяце, который в реальности отработал только 9 месяцев. Нужно ли нам будет менять ФН при смене налогового режима, какие наши действия?

Согласно письму ФНС от 03.12.2020 № АБ-4-20/19907@, ФН менять не нужно. Вы можете доработать до конца его срока действия. При этом в кассовом аппарате у вас останется система ЕНВД.

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

Регистрация ИП на ЕНВД. Возможность перехода на ЕНВД.

ФНС не принимает заявление о применении Единого налога на вменённый доход вместе с комплектом документов для регистрации ИП. В течение 5 рабочих дней с момента начала деятельности, подпадающей под вменёнку, предприниматель может поменять выбранную до этого систему налогообложения на ЕНВД.

Единый налог на вмененный доход — система налогообложения, которая заменяет налоги на прибыль, имущество, НДС и НДФЛ. Индивидуальный предприниматель оплачивает фиксированный налог, рассчитанный по специальной формуле.

1. Можете ли вы применять ЕНВД

Не все виды деятельности могут облагаться ЕНВД. Не разрешается использовать эту систему налогообложения в следующих случаях:

Не разрешается использовать эту систему налогообложения в следующих случаях:

- при оказании медицинских услуг

- ИП занимается социальным обеспечением

- если ИП сдает в аренду заправочные станции

- Предприниматель работает на торговой площади более 150 кв. м, это же касается площади общепита. При этом размер подсобных помещений в расчет не берется

- У предпринимателя более 100 сотрудников

- Индивидуальный предприниматель осуществляются трастовые операции

- ИП — плательщик единого сельхозналога

- деятельность ведется в рамках простого товарищества, доверительного управления или совместной деятельности

Перейти на ЕНВД могут предприниматели, осуществляющие следующие виды деятельности:

- бытовые услуги, согласно перечню, который Правительство РФ определяет на основании ОКВЭД

- ветеринарные услуги

- розничная торговля

- грузовые и пассажирские перевозки, с ограничением — не более 20 машин в автопарке

- размещение уличной и наружной рекламы

- общепит

- аренда жилья, нежилых помещений, земельных участков, общая площадь не должна превышать 500 кв.

метров

метров - мойка и ремонт автотранспорта, сюда не входит обслуживание транспортных средств по гарантии

- услуги автостоянок, кроме штрафстоянок

2. Заполнение заявления о переходе на ЕНВД

Если вы планируете начать работать с применением единого налога, выполните следующие шаги:

- Проверьте в Налоговом кодексе РФ, подходит ли выбранный вами вид деятельности для ЕНВД (ст. 326.26-326.33)

- Узнайте, какие ставки налога применяются в регионе ведения вашего бизнеса

- Соберите пакет документов и зарегистрируйте ИП в ИФНС. Мы рекомендуем подать при регистрации заявление о применении упрощенной системы налогообложения. Перейти на ЕНВД вы сможете, когда вам будет удобно, в течение 5 рабочих дней с момента начала деятельности, по которому разрешена вменёнка

Вы можете сформировать необходимый пакет документов для регистрации ИП на этом сайте бесплатно за 15 минут

Заполните форму на этом сайте и скачайте готовые документы.

В пакет входит уведомление о применении УСН. После регистрации вы сможете оформить переход на ЕНВД.

В пакет входит уведомление о применении УСН. После регистрации вы сможете оформить переход на ЕНВД. - Заполните заявление по форме ЕНВД 2

Образец заявления о переходе на ЕНВД

3. Подача заявления на ЕНВД по месту ведения деятельности

Осуществлять предпринимательскую деятельность вы можете в любом месте. Необязательно делать это по месту регистрации ИП.

Для применения ЕНВД необходимо подать заявление и встать на учет в той инспекции, к которой территориально относится место фактического осуществления деятельности. Туда же подаётся отчетность по итогам налоговых периодов.

Туда же подаётся отчетность по итогам налоговых периодов.

Что это такое ЕНВД простыми словами

Подбирая для работы режим налогообложения, многие ИП, а также организации выбирают для себя ЕНВД, что неудивительно, ведь данный режим очень прост как в учете, так и в проведении расчетов и формировании отчетности. С ним может справиться любой предприниматель, даже без помощи бухгалтера. Ведь никаких особых требований данная система не предъявляет к объекту предпринимательской деятельности.

Общие сведения

Общее ознакомление с этой системой налогообложения стоит начать с расшифровки ЕНВД – единый налог на вмененный доход. На практике, действительно оказывается, что для мелкого предпринимательства данный налог действительно оказывается единым. Иногда бывают исключения из правил, но общий смысл остается тот же. ЕНВД может освободить объект предпринимательства от таких налогов:

- Прибыльный налог

- НДФЛ

- НДС

- Имущественный налог и др.

Эта система налогообложения также удобна тем, что не обязывает предпринимателя вести учет всех расходов и доходов. Для него достаточно проводить учет физических показателей.

ЕНВД для ИП удобен также тем, что составлять по нему отчетность очень просто. Ведь налоговым периодом является квартал, а значит, большого накопления данных не происходит. Оплата по налогу также квартальная. То есть то, что предприниматель рассчитал для оплаты до 20 числа первого месяца следующего квартала, то он до 25 числа этого же месяца обязан уплатить в казну.

ЕНВД – это налог, какой определяется предпринимателем на основании установленных законодательством условных показателей, а значит реальный доход, который предприниматель получает, на сумму налога не влияет.

Кто имеет право уплачивать

Платить налоги по данной системе имеют право далеко не все организации и предприниматели, а только те, что осуществляют деятельность, подходящую под требования данной системы в законном порядке. К числу таких в статье №346 относятся:

К числу таких в статье №346 относятся:

- Предоставление услуг ремонта и технического обслуживания транспортной техники

- Осуществление перевозок пассажиров и грузов

- Предоставление услуг частными медиками, а также ветеринарные услуги

- Предоставление площади, пригодной для жилья в аренду

- Работа автостоянок

- Разные виды розничной торговли: как с торговым залом, так и без него и др.

Подробный перечень деятельности, которая подпадает под налог ЕНВД, можно найти в вышеуказанной статье. Там же есть и ограничения, которые по нему действуют. Например, этим налогом не может облагаться розничная торговля с размером торгового зала, больше 30 квадратов.

Также, система налогообложения ЕНВД требует предварительной постановки плательщика на учет конкретно по этому налогу. Данный процесс осуществляется путем подачи заявления в налоговый орган в специальной форме, которая разная для ООО и ИП. Процедура его рассмотрения заканчивается тем, что местный налоговый орган выдает Уведомление о постановке на учет ИП или ООО, как плательщика ЕНВД.

Смотрите самое полное видео о ЕНВД:

Как понять ЕНВД

Как объяснить, что такое ЕНВД для ИП простыми словами. Это та система налогообложения, при которой отображать количество реального дохода не надо. В ее рамках, для исчисления налога используются условные величины, чтобы определить доход с конкретного физического показателя. Они рассчитаны и предъявлены законодательными органами и носят постоянный характер.

Чтобы лучше понимать, стоит рассмотреть формулу ЕНВД, а она такова:

Базовая доходность*физический показатель*К1*К2*15%

Базовая доходность является ярким примером того самого вмененного дохода – это та сумма, которую государство ожидает, что вы получите, совершая свою предпринимательскую деятельность. Именно базовая доходность заранее принята властями, для определения примерной суммы налога и она же оказывает основное влияние на него.

Дополнительное влияние оказывает физический показатель, который является ярким отображением размеров вашего бизнеса. Ведь чем он больше – тем больше будет физический показатель, а значит ваш предполагаемый доход и соответственно, размер налога к уплате.

Отдельно надо поговорить о коэффициентах-дефляторах ЕНВД, что это такое простыми словами.

А простыми словами, это та корректировка, которую вносит государство, чтобы увеличить вашу налоговую базу, а следом – размер уплачиваемого налога. Как говорит это же государство, коэффициент – это поправка, для более точного определения базы, с учетом местонахождения бизнеса, ассортимента, проходимости и всего прочего. В общем, по мнению государства, этот коэффициент поможет приблизиться к реальным доходам предпринимателя.

Второй же коэффициент К2, часто на местном уровне установлен за 1 и поэтому существенного влияния на сумму исчисляемого налога не оказывает, а иногда призван даже ее уменьшить.

Итак, специальный режим налогообложения ЕНВД – помогает предпринимателям снизить свое налоговое бремя, дать свободу развития, а также получать большую прибыль от хозяйствования. Отчетность по нему проста и понятна. С нею может справиться даже сам ИП, не прибегая к помощи бухгалтера. Налоговый период ЕНВД- квартал. Именно по его истечении предприниматель подает отчетность в налоговую службу по месту регистрации, а также оплачивает рассчитанный им же размер налога. Данная система доступна не для всех видов деятельности, а окончательный ее перечень устанавливается на местном уровне с целью урегулирования соотношения предложений на региональном рынке.

Отчетность по нему проста и понятна. С нею может справиться даже сам ИП, не прибегая к помощи бухгалтера. Налоговый период ЕНВД- квартал. Именно по его истечении предприниматель подает отчетность в налоговую службу по месту регистрации, а также оплачивает рассчитанный им же размер налога. Данная система доступна не для всех видов деятельности, а окончательный ее перечень устанавливается на местном уровне с целью урегулирования соотношения предложений на региональном рынке.

Рубрикатор статей

Close SP в ENVD в год. Прекращение вида деятельности для ENVD. Как закрыть ИП на ENVD

Каждый налогоплательщик в Российской Федерации, осуществляющий деятельность в качестве частного предпринимателя, имеет право прекратить предпринимательскую деятельность в любое время. Прекращение деятельности индивидуального предпринимателя в 2019 году, применяющего налоговый режим для ЕНВД, обязывает предпринимателя снять с учета плательщика этого налога. Это нужно делать своевременно и правильно, чтобы избежать проблем в будущем.

Это нужно делать своевременно и правильно, чтобы избежать проблем в будущем.

Стандартный порядок закрытия ИП в 2019 году

Особых проблем возникнуть не должно. Рассматриваемая процедура довольно проста. Разберем подробно, как осуществляется прекращение деятельности ИП в 2019 году. Для этого выполните следующие действия:

Нюансы прекращения деятельности ИП с применением налогового режима ЕНВД

Требования по снятию с учета ИП в 2019 году с применением ЕНВД остались прежними.Прекращение деятельности индивидуального предпринимателя, работающего на ЕНВД, происходит на основании заявления установленной формы № ЭНВД-4.

Данное заявление подается в налоговый орган в обязательном порядке в течение пяти дней со дня внесения записи в ЕГРЮЛ о прекращении предпринимательской деятельности.

Налоговый кодекс РФ не предусматривает обязательных сроков подачи декларации и уплаты налогов при закрытии ИП в особых режимах.Однако прекращение деятельности предприятия, работающего на ЕНВД, не означает списания накопленной задолженности. При закрытии бизнеса налоговая инспекция должна, во-первых, подать «последнюю» декларацию, а во-вторых, обязательно оплатить ЕНВД за последний рабочий квартал. Декларацию ЕНВД можно подать как до подачи заявления по форме ЕНВД-4, так и после окончания налогового периода по общим правилам.

При закрытии бизнеса налоговая инспекция должна, во-первых, подать «последнюю» декларацию, а во-вторых, обязательно оплатить ЕНВД за последний рабочий квартал. Декларацию ЕНВД можно подать как до подачи заявления по форме ЕНВД-4, так и после окончания налогового периода по общим правилам.

Следует помнить, что глава 26.3 НК РФ не предусматривает подачи «нулевых» деклараций по ЕНВД.

Особенности закрытия ИП с задолженностью

При регистрации закрытия индивидуального предпринимателя налоговый орган уведомляет внебюджетные фонды — Пенсионный фонд РФ и ФСС. На основании данных, полученных от налоговых органов, эти органы автоматически снимают с учета ИП. Однако невыплаченная задолженность остается, и ее необходимо выплатить даже физическим лицам.В противном случае долги предпринимателя будут взысканы в судебном порядке.

Порядок снятия с учета индивидуального предпринимателя, зарегистрированного в качестве работодателя, немного отличается. Сложность заключается в том, что этим предпринимателям нужно заранее рассчитывать долги перед внебюджетными фондами.

Факт официальной регистрации закрытия бизнеса не означает отмены прежних обязательств предпринимателя. Поэтому не рекомендуется откладывать выплату долга кредиторам и бывшим наемным работникам, так как при подаче исков в суд бывший предприниматель рискует потерять все свое имущество.

В заключение необходимо отметить, что после снятия с учета индивидуальному предпринимателю необходимо будет аннулировать счет индивидуального предпринимателя, а также провести процедуру снятия с учета кассового аппарата.

Полезные мелочи, которые нужно помнить плательщикам ЕНВД в 2019 году

При официальной регистрации закрытия бизнеса необходимо помнить, что правильно оформленные и своевременно представленные документы гарантируют быстрое завершение процедуры и отсутствие проблем в будущем.

Так, бизнесмены часто ошибаются при заполнении квитанций об уплате госпошлины.

Необходимо помнить, что при уплате сбора за прекращение деятельности ИП в 2019 году необходимо проставить правильный БКК.

Также при заполнении налоговой отчетности важно знать, что в 2019 году произошли изменения для индивидуальных предпринимателей, у которых есть возможность уменьшать ЕНВД по страховым взносам,

Изменения коснулись расчета этих взносов.(1 минимальная заработная плата, умноженная на тариф). Фиксированная сумма подлежит оплате до 31 декабря.

В 2019 году не следует забывать, что превышение годового оборота ИП над отметкой 300000 рублей влечет за собой увеличение отчислений в Пенсионный фонд РФ на 1% от суммы превышения.

У этой системы есть свои тонкости, которые необходимо понять. Хорошо, если вы решите «свернуться» в конце отчетного периода. А если нет, что делать? Я не хочу платить налог в течение 90 дней, если вы проработали 2 недели.И нет необходимости. IRS не обяжет вас платить напрасно, если вы отправите ему окончательный отчет с кодом ликвидации.

О чем сообщать

Форма налоговой декларации не отличается от той, которую вы привыкли подавать ежеквартально. утверждено в 2014 году приказом № ММВ-7-3 / 353.

утверждено в 2014 году приказом № ММВ-7-3 / 353.

Главное отличие — в его содержании. В том случае, если вы прекращаете деятельность после завершения полного трехмесячного периода, то остается срок доставки документа — до 20 числа первого месяца за отчетный период.

Отличие от «обычного» документа в том, что в поле «Налоговый период» необходимо ввести значение 50, а в поле «Форма реорганизации» необходимо ввести число 0 — код ликвидации. Это говорит о том, что вам не следует ожидать от вас больше отчетов о ЕНВД.

Для налоговых органов абсолютно не важны доходы и расходы предпринимателя, практикующего оплату ЕНВД.

Налог рассчитывается на основе ряда показателей, утвержденных на федеральном и местном уровнях.Расчет налога содержит физический показатель, который определяет масштаб вашего бизнеса в числовом выражении. Допустим, вы прекратили бизнес до окончания отчетного периода, уволили персонал, закрыли магазины, продали оборудование и т. Д. В этом случае физический показатель будет равен 0, и именно эту цифру необходимо ввести в соответствующее поле декларация.

Как рассчитать сумму ЕНВД в случае закрытия одного из кафе на территории муниципального образования, где организация (ИП) продолжает вести «условно» деятельность через другие объекты общественного питания? А если наоборот откроется еще одно кафе?

Расчет количества ЕНВД зависит от значения физического показателя, характеризующего «вмененный» вид деятельности.При оказании услуг общественного питания через объект общественного питания, имеющий зал обслуживания посетителей, физическим показателем выступает площадь зала обслуживания посетителей (в квадратных метрах), а количество сотрудников, в том числе индивидуальных предпринимателей, — через объект. в котором нет зала обслуживания посетителей.

ИН из ст. 346.29 Налогового кодекса РФ определяет особенности исчисления ЕНВД в следующих случаях.

Обстоятельства | Особенности расчета ЕНВД |

Регистрация организации (ИП) в налоговом органе в качестве плательщика ЕНВД | Расчет производится с даты регистрации (исходя из фактического количества дней осуществления «вмененной» деятельности) (п. |

Снятие с учета плательщика ЕНВД в связи с прекращением «вмененной» деятельности | Расчет ведется с первого дня налогового периода до даты снятия с учета, указанной в уведомлении (учитывается фактическое количество дней ведения деятельности) (п.10) |

Изменение значения физического показателя | Изменение учитывается при расчете ЕНД с начала месяца, в котором оно произошло (п.9) |

В ситуации, когда одно из кафе на территории муниципального образования закрыто, а организация (ИП) продолжает вести «вмененную» деятельность через другие объекты общественного питания, налогоплательщик не снимается с реестра как плательщик ЕНВД , поскольку он продолжает оставаться таковым.Считать изменение значения физического показателя некорректно. Фактически организация (ИП) перестает осуществлять деятельность через одно из предприятий общественного питания — в одном из мест, где ведется «вмененная» деятельность. В этом случае расчет ЕНД должен производиться в порядке, установленном для ситуации снятия с учета в качестве плательщика указанного налога. С некоторых пор такой подход пропагандируют и финансисты (см. Письма от 23.06.2017 г.03-11-11 / 39527, от 03.12.2015 № 03-11-09 / 70689 (направлено для ознакомления и использования в работе Письмом ФНС РФ от 19.02.2016 № СД -4-3 / 2690)).

В этом случае расчет ЕНД должен производиться в порядке, установленном для ситуации снятия с учета в качестве плательщика указанного налога. С некоторых пор такой подход пропагандируют и финансисты (см. Письма от 23.06.2017 г.03-11-11 / 39527, от 03.12.2015 № 03-11-09 / 70689 (направлено для ознакомления и использования в работе Письмом ФНС РФ от 19.02.2016 № СД -4-3 / 2690)).

Так, если налогоплательщик прекратил осуществлять «вмененную» деятельность через объект общественного питания, ЕНВД рассчитывается в соответствии с п. 10 ст. 346.29 Налогового кодекса РФ независимо от того, является ли:

, исключен ли налогоплательщик из налогового учета по данному виду деятельности;

, продолжает ли он осуществлять это на других аналогичных объектах в муниципальном образовании, где он зарегистрирован в качестве плательщика ЕНВД.

Такой же подход — акцентировать внимание на положениях п. 10 ст. 346.29 Налогового кодекса РФ — также следует использовать в случае открытия нового кафе на территории муниципального образования, где организация (ИП) уже ведет «вмененную» деятельность через аналогичные помещения. Об этом говорится в Письме Минфина РФ от 08.12.2015 № 03-11-06 / 3/71666.

Об этом говорится в Письме Минфина РФ от 08.12.2015 № 03-11-06 / 3/71666.

Ранее финансисты в описанной ситуации закрытие / открытие кафе расценивали как изменение физического показателя и настаивали на необходимости проведения расчета по п. 9 ст.346.29 Налогового кодекса Российской Федерации (см. Письмо от 30.10.2013 № 03-11-11 / 46223).

Обновленная точка зрения чиновников финансового отдела ориентирована на сложившуюся арбитражную практику, на которую они сами указали: позиция полностью учитывает подход арбитражных судов по данному вопросу … Мы писали о существовании об этой зарождающейся арбитражной практике в консультации «ЕНВД: закрыто одно из кафе». Перечень судебных актов остается прежним (напомним).

В то же время есть и такой судебный акт, который не действует. Это Постановление АС FEVO от 23 ноября 2015 г. № F03-4746 / 2015 по делу № A73-240 / 2015, в передаче которого Судебной коллегии по экономическим спорам ВС РФ отказано. Постановление ВС РФ от 31 марта 2016 г. № 303-КГ16-1788.

№ 303-КГ16-1788.

Создание нового отдельного торгового объекта в том же муниципальном образовании, в котором компания уже осуществляет розничную торговлю через стационарные торговые объекты и зарегистрирована как плательщик ЕНВД, представляет собой изменение значения физического показателя: площади торговый зал.Следовательно, инспекция обоснованно произвела расчет ЕНВД с начала месяца, в котором изменился физический показатель.

Довод общества о исчислении ЕНВД в порядке п. 10 ст. 346.29 Налогового кодекса РФ рассмотрено судами и законно отклонено, поскольку предусмотренный указанным правилом порядок исчисления связан с постановкой налогоплательщика на учет в налоговом органе и снятием с учета.При открытии нового объекта торговли в муниципальном образовании, в котором налогоплательщик уже осуществляет аналогичный вид деятельности, регистрация в налоговом органе не проводится, поэтому п. 9 ст. 346.29 Налогового кодекса Российской Федерации.

В случае закрытия одного из кафе на территории муниципального образования, где организация (ИП) продолжает вести «условно» деятельность через другие объекты общественного питания, расчет суммы ЕНВД должен производиться в установленном порядке. по ситуации снятия с учета в качестве налогоплательщика, то есть исходя из фактического количества дней активности через закрытое кафе.То же самое относится к случаю открытия нового кафе на территории, где организация (ИП) уже ведет «вмененную» деятельность через аналогичные помещения. Такой подход поддерживают чиновники и большинство судей.

Применение режима налогообложения ЕНВД является добровольным, но для начала работы по нему необходимо зарегистрироваться в налоговых органах. Поэтому, когда налогоплательщик решает покинуть ЕНВД, он также должен уведомить налоговые органы и пройти процедуру снятия с учета в ФНС.

Добровольный выход из ЕНВД может быть обусловлен следующими факторами:

- прекращение деятельности по вменению — это происходит, например, если плательщик прекратил оказывать услуги, переданные на ЕНВД, или территориальные органы исключили его деятельность из перечня услуг, подпадающих под данный режим;

- переход в другой режим.

Обратите внимание на еще одну ситуацию: налогоплательщик не попадает ни под одно из вышеперечисленных оснований, а просто сменил место деятельности.Влечет ли это обязанность снятия с учета в ФНС?

Ищите ответ на этот вопрос в публикации «Минфин объяснил, как платить ЕНВД, когда магазин переезжает в новое место» .

Где найти форму заявления на вывод из ЕНВД 2018-2019

Форма заявления, на основании которого налоговый орган исключает налогоплательщика из ЕНВД, отличается для предпринимателей и компаний.Форма для индивидуальных предпринимателей называется ENVD-4, а для организаций — ENVD-3.

Эти документы можно скачать .

Каковы сроки подачи заявления о выходе из ЕНВД

При выходе из вменения плательщик должен подать заявление о снятии с учета в течение 5 дней с момента прекращения работы на ЕНВД. При этом порядок исчисления срока снятия с учета ЕНВД другой:

.

- если деятельность прекращена самим налогоплательщиком, то отсчет времени начинается с момента ее фактического завершения;

- , если снятие с учета произошло по причинам, не зависящим от плательщика, то 5 дней засчитываются иначе.

Как — вы узнаете из этого материал .

Получив такое заявление, налоговые органы, в свою очередь, обязаны исключить плательщика из реестра в 5-дневный срок со дня его подачи. После отмены регистрации IFTS отправляет уведомление.

Узнать подробнее .

Также бывает, что «поверенный» не уложился в срок, указанный для подачи заявления.Тогда налоговые органы не выполнят его в течение 5-дневного срока, предусмотренного законом.

Когда IFTS удаляет такого плательщика из реестра, это указывается в этот материал .

Снявшись с налогового учета, важно не забыть подать декларацию на ЕНВД.

На какую инспекцию нужно сдать последний отчет, описано в материале «Исключены ли они из реестра ЕНВД? Не забудьте подать декларацию « .

Как оформить заявление на снятие с учета ЕНВД для ООО

В форме ЕНВД-3 компании должны указать следующие данные:

- сведения о причине отказа ЕНВД; при этом важно правильно отразить реквизит, который его характеризует, в зависимости от прекращения одного из нескольких видов деятельности;

- наименование;

- вид деятельности;

- место ведения бизнеса;

- прочие данные.

Безошибочно заполнение материала ЕНВИИ-3 поможет вам «ЕНВД форма 3: заявление о снятии с учета организации» .

Как индивидуальному предпринимателю оформить заявление на снятие с учета ЕНВД

В заявке ИП указывает информацию:

- о себе — фамилия, имя, отчество;

- причина прекращения деятельности по вменению, обозначенная кодами от 1 до 4.

Что еще нужно отразить в данной форме, указано в статье «ЕНВД форма 4: Заявление о снятии с учета ИП.«

Итак, снятие с учета должно сопровождаться обязательным уведомлением об этом факте в налоговые органы. Как это сделать правильно, разобраться

вам помогут материалы нашего постоянно обновляемого раздела.Закрытие и ликвидация — разные вещи .

Это главное понимать, чтобы не путать процессы и смысл операции. Строго говоря, индивидуальный предприниматель является физическим, а не юридическим лицом, и поэтому не может быть ликвидирован как ООО.Человек, зарегистрированный в качестве ИП, может только завершить карьеру (а индивидуальное предпринимательство — это карьера). Он имеет право завершить его в любой момент, а также уволиться с работы по трудовому договору. Но, как и в случае увольнения, необходимо соблюдать все правила и процедуры.

И важно знать, в чем разница между порядком закрытия ИП, работающего на ЕНД, и ИП по «упрощенному налогу» или другим вариантам налогообложения.

Подготовка к закрытию IP

- Вам необходимо сдать отчеты

- Вам необходимо закрыть банковские счета

- Вам необходимо отменить регистрацию кассы

- Необходимо снятие с учета из Фонда социального страхования (ФСС) и Пенсионного фонда Российской Федерации (ПФР)

Ни один из этих шагов нельзя пропустить, и вы должны ответственно подойти к их выполнению, правильно заполнить все документы и предоставить отчеты.Все шаги подробно описаны в отдельных статьях на нашем веб-сайте, поэтому внимательно их прочтите. В некоторых случаях можно упустить из виду важные нюансы той или иной процедуры.

Первые четыре этапа были подготовительным этапом, который типичен для процедуры регистрации окончания предпринимательской деятельности в целом. Теперь перейдем к основным процессам закрытия индивидуального предпринимателя, работающего по принципу единого налога на вмененный доход.

Закрываем ИП по «вменению»

- Подаем заполненное заявление в налоговую по месту регистрации Вашего ИП.

Чтобы получить форму заявки, вы можете обратиться в саму налоговую инспекцию или найти форму заявки и скачать ее для печати на официальном сайте Федеральной налоговой службы. Вам понадобится форма № P26001.

Чтобы получить форму заявки, вы можете обратиться в саму налоговую инспекцию или найти форму заявки и скачать ее для печати на официальном сайте Федеральной налоговой службы. Вам понадобится форма № P26001. - Уплачиваем госпошлину 160 рублей. Оплата также может производиться электронными платежами через налоговую службу. В дальнейшем вам понадобится квитанция об оплате госпошлины, поэтому сразу распечатайте ее.

- Подаем предварительно заполненное заявление и квитанцию непосредственно в налоговую инспекцию.Или вы можете снова воспользоваться их электронным сервисом и отправить цифровую версию вот так.

- Ждем пять дней. После этого налоговая служба выдает вам документ, подтверждающий прекращение деятельности индивидуального предпринимателя.

- Далее отправляем в налоговый документ в виде ЕНВД-4. Это необходимо сделать в течение пяти рабочих дней, не позднее. Эта форма предназначена для фиксации отмены уплаты этого самого вмененного налога на прибыль.

Что такое форма ENVD-4 и почему она важна

Форма ЭНВД-4 утверждена приказом Федеральной налоговой службы №ММВ-7-6 / 941. Бланк можно получить в самом заказе. Он находится в приложении №4 к настоящему приказу.

Вы также можете узнать, как именно заполнить форму ЕНВД-4, обратившись на официальный сайт ФНС, где есть образцы.

Важно! Без заполненной формы ENVD-4 IP не будет считаться закрытым! И соответственно, вы рискуете, что налоги и дальше будут с вас взиматься, даже если вы не работаете индивидуальным предпринимателем.Кстати, в других специальных налоговых системах такой формы нет. Поэтому для неосведомленного человека необходимость заполнения анкеты может остаться незамеченной.

Когда предприниматель решает прекратить деятельность, он не должен забывать о закрытии бизнеса. В этой ситуации у таких бизнесменов часто возникает вопрос, как закрыть индивидуального предпринимателя, допустимо ли это делать самостоятельно. Подобное мероприятие не требует особых затрат, но во избежание проблем его необходимо проводить в соответствии с законодательством.

В последние годы наблюдается рост числа предпринимателей, решивших прекратить свою деятельность в форме индивидуальных предпринимателей.

Причин тому множество, среди которых:

- Ликвидация индивидуальных предпринимателей из-за финансовых проблем сегодня является наиболее частой причиной закрытия предприятий. В основном это связано с отсутствием средств для дальнейшего ведения бизнеса, высокими налогами и т. Д.Также существует процедура банкротства, согласно которой предприятия закрываются на основании решения суда.

- Закрытие индивидуального предпринимателя с целью открытия нового юридического лица — для некоторых видов деятельности на законодательном уровне предусмотрено ведение бизнеса только как организации в связи с повышенными к ним требованиями. Поэтому многие предприниматели подают документы на закрытие ИП, чтобы в дальнейшем осуществлять выбранный ими вид.

- Ликвидация ИП из-за нежелания продолжать заниматься бизнесом из-за отсутствия навыков в этой сфере.

- Закрытие ИП физическим лицом по состоянию здоровья.

- Сильная занятость физического лица, зарегистрированного как индивидуальный предприниматель.

- Ликвидация индивидуальных предпринимателей как способ уклонения от уплаты налогов — прекращение деятельности может повлечь соответствующее наказание.

Важно! В любом случае прекращение деятельности физического лица в форме индивидуального предпринимателя должно быть оформлено надлежащим образом, независимо от причин, вызвавших это событие.Это позволит вам избежать дальнейших штрафов со стороны налоговой службы и пенсионного фонда.

Пошаговая инструкция закрытия ИП в 2017 г.

Шаг 1. Сбор документов на закрытие ИП

Приняв решение о прекращении деятельности физического лица, предприниматель должен собрать документы на закрытие ИП.

Какие документы необходимы для закрытия ИП, определяется нормами действующего законодательства:

- Необходимые — составляются предпринимателем самостоятельно при закрытии своего дела.

Его можно взять в типографии или распечатать в соответствующем интернет-сервисе. Главное, чтобы необходимая форма не устарела и актуальна на данный момент. Используйте черные чернила, чтобы заполнить заявку вручную.

Его можно взять в типографии или распечатать в соответствующем интернет-сервисе. Главное, чтобы необходимая форма не устарела и актуальна на данный момент. Используйте черные чернила, чтобы заполнить заявку вручную. - Квитанция об уплате государственной пошлины.

Внимание! Если форму p26001 будет подавать не физическое лицо, а его уполномоченный представитель, вам потребуется оформить нотариально заверенную доверенность.

Шаг 2.Оплачиваем госпошлину

Для фиксации прекращения деятельности в форме индивидуального предпринимателя также необходимо предоставить квитанцию об оплате госпошлины. В 2017 году размер государственной пошлины составляет 160 рублей.

Можно оплатить через отделения банковских учреждений или терминалы.

Внимание! Квитанцию можно оформить на соответствующем Интернет-ресурсе, на сайте ИФНС https://service.nalog.ru/gp.do.

Бланк госпошлины можно найти в самой налоговой инспекции.

BCC для этого платежа должен быть 182 1 08 07010 01 1000 110.

При использовании банковских терминалов квитанция формируется автоматически, в ней нужно указать только данные плательщика.

Внимание! Также желательно сделать ксерокопию оплаченной квитанции, чтобы копия оставалась в руках физического лица, поскольку оригинал необходимо передать в налоговую инспекцию.

Шаг 3. Запросить справку из пенсионного фонда

Заявление о выходе из ЕНВД ИП в 2017 году

В связи с тем, что индивидуальный предприниматель как налогоплательщик мог быть зарегистрирован по месту нахождения, то есть в налоговой офис не по месту жительства, заявление по форме ЕНВД-4 необходимо подать в тот же налоговый орган.Срок подачи заявок в случае прекращения деятельности — пять дней, как указано в п. 3 шт. 3 арт. 346.28 Налогового кодекса Российской Федерации. Дата прекращения деятельности указывается в заявлении.

Автоматическая дерегистрация в случае прекращения деятельности в качестве предпринимателя не предусмотрена, тем более что налоговому органу другого региона не известно, что предприниматель принял решение закрыть ИП на ЕНВД и в случае неполучения деклараций он взимает налог и штраф за непредставление отчетов. Следовательно, в случае непредставления ЕНВД-4 возникнет необходимость рассмотрения дела в налоговых органах, потому что даже в случае прекращения деятельности в качестве предпринимателя долг будет предъявлен физическому лицу.

Следовательно, в случае непредставления ЕНВД-4 возникнет необходимость рассмотрения дела в налоговых органах, потому что даже в случае прекращения деятельности в качестве предпринимателя долг будет предъявлен физическому лицу.

В заявке необходимо указать данные предпринимателя, иногда сложно выбрать код снятия с учета. Всего кодов четыре, и в случае прекращения хозяйственной деятельности необходимо проставить «1».

Последствия неправильного ввода кода — индивидуальный предприниматель не может быть снят с учета или снят с учета на другом основании, и вам необходимо будет подать заявление о корректировке, налог может взиматься за этот период, так как в этом случае дата снятия с учета также может быть указано в соответствии с датой в заявлении о корректировке…

Налог на ЕНВД уплачивается до снятия с учета в качестве налогоплательщика. При своевременной подаче заявки выплата ЕНВД производится за тот период, когда предприниматель фактически работал. Например, индивидуальный предприниматель подал заявку и указал, что деятельность прекращена 25 декабря. В этом случае налог на вменение необходимо рассчитывать исходя из фактически отработанных часов, то есть за период с 1 октября по 24 декабря. Соответственно, за декабрь налог уплачивается не полностью, а только до даты снятия с учета.

В этом случае налог на вменение необходимо рассчитывать исходя из фактически отработанных часов, то есть за период с 1 октября по 24 декабря. Соответственно, за декабрь налог уплачивается не полностью, а только до даты снятия с учета.

Никаких особенностей по сдаче отчетности при прекращении деятельности нет, то есть декларация по ЕНВД при закрытии индивидуального предпринимателя подается одновременно. Если ИП исключен из реестра как плательщик ЕНВД 25 декабря, а прекращение регистрации в качестве ИП произошло 11 января, то он должен подать декларацию до 20 января (Письмо Минфина РФ). РФ и ФНС РФ от 08.04.2016 N СД-3-3 /). Более того, в течение оставшегося периода, от снятия с регистрации в качестве условного агента до исключения записи из USRIP, предприниматель должен отчитаться и, при необходимости, уплатить налог в соответствии с применимой системой налогообложения — общей или упрощенной.

В связи с тем, что индивидуальный предприниматель в отношении деятельности, облагаемой налогом на ЕНВД, может быть зарегистрирован в другом налоговом органе, возникают определенные трудности с тем, куда подавать декларацию после снятия с учета. В Письме Минфина РФ и ФНС РФ от 20.03.2015 N ГД-4-3 / указано, что налоговый орган по месту жительства обязан принять декларация.

В Письме Минфина РФ и ФНС РФ от 20.03.2015 N ГД-4-3 / указано, что налоговый орган по месту жительства обязан принять декларация.

Таким образом, если ИП применяет ЕНВД, то помимо установленных документов, необходимых для закрытия ИП, он должен подать заявление о снятии с учета по форме ЕНВД-4 и декларацию ЕНВД.

Здравствуйте. В этой статье мы расскажем, как правильно закрыть IP, работающий на ЕНВД.

Сегодня вы узнаете:

- Документы, необходимые для закрытия отдельного действия;

- Как можно подавать документы;

- На что обращать внимание после закрытия мероприятия.

Пошаговая инструкция по закрытию ИП на ЕНВД

Согласно закону, каждый предприниматель может закрыть в случае необходимости. Вы можете либо самостоятельно решить все вопросы, связанные с закрытием бизнеса, либо доверить дело квалифицированным юридическим фирмам, которые оперативно решат все вопросы.

Рассмотрим, как правильно провести процедуру закрытия IP на. По сути, процедура ничем не отличается от обычной.

По сути, процедура ничем не отличается от обычной.

Погасить все долги

Если вы приняли решение бросить работу предпринимателя, то первое, что вам нужно сделать, это выплатить все долги.Узнать сумму можно на официальном сайте налоговой службы или в Госуслугах.

Увольнение работников

Если вы выполнили всю работу самостоятельно, то этот этап закрытия пропускается. Если сотрудники помогли вам, то они должны быть уведомлены о вашем решении не менее чем за 2 месяца. Уведомление производится исключительно в письменной форме в адрес каждого сотрудника.

Работнику, который вынужден покинуть основное место работы, необходимо заплатить:

- Заработная плата за последний месяц работы;

- Праздники, если есть;

- , что не ниже среднемесячного заработка работника.

Уплата госпошлины

Закрытие любой деятельности облагается налогом. Стоимость госпошлины в 2017 году всего 160 рублей.

Оплатить можно в любом отделении банка или на официальном сайте налоговой службы. После оплаты обязательно сохраните квитанцию, она понадобится в дальнейшем при подаче документов.

После оплаты обязательно сохраните квитанцию, она понадобится в дальнейшем при подаче документов.

Оформление пакета документов

Для того, чтобы правильно закрыть ИП на ЕНВД, подготовьте список обязательных документов:

- Заключительный отчет;

- Платежное поручение об уплате государственной пошлины;

- Паспорт.

Заявление заполняется строго по утвержденной форме R26001.

Вы также можете получить форму заявления лично в налоговой инспекции.

Следует отметить, что все поля заявки должны быть заполнены правильно. Исправления и помарки не допускаются. Образец правильного заполнения также можно найти в Интернете или запросить в налоговой инспекции.

При выборе второго варианта следует учитывать, что такие сертификаты могут быть опубликованы в специальном уголке потребителя.

Важно учитывать, что заявление заранее подписывать не нужно — это грубая ошибка. Вы можете подписать заявление только в присутствии налогового эксперта.

Разрушение пломбы

Есть два варианта, благодаря которым вы можете уничтожить и быть уверенным, что никто другой не сможет его использовать:

- Самостоятельно;

- Через организацию.

Если вы решили сэкономить личные деньги, вы можете уничтожить печать самостоятельно.Если вы выберете этот вариант, будьте готовы подать заявление и оплатить сбор за уничтожение штампа. Заявление заполняется в специальной форме.

Когда бизнесу доверяют профессионалы, предприниматель должен будет предоставить печати и печати специализированной фирме и получить документ, подтверждающий, что печати были уничтожены.

Подача документов

На этом этапе многие предприниматели совершают самую большую ошибку — обращаются не в ту налоговую инспекцию. Согласно требованиям, подать документы на ликвидацию ИП можно только в тот орган управления, в котором вы прошли регистрацию.

Получается, где, там это и близко. В противном случае вся проделанная работа будет потрачена зря.

В противном случае вся проделанная работа будет потрачена зря.

Можно подавать документы:

Подготовленный пакет передается налоговому инспектору под расписку. С этого момента у вас есть 5 дней, чтобы дождаться полного закрытия вашей активности.

- Через доверенное лицо;

В этом случае вам необходимо будет оформить нотариально заверенную доверенность на представителя. К полному пакету документов прилагается заверенная копия и паспорт уполномоченного лица.

Если вы выберете этот вариант, вы можете отправить документацию заказным письмом с уведомлением. Но не все так просто, поскольку документы необходимо предварительно заверить у нотариуса и составить опись. Днем подачи документов будет день получения письма уполномоченным налоговым инспектором.

- Через официальный сайт Федеральной налоговой службы.

Это самый популярный вариант предоставления документов, так как он значительно экономит время и позволяет контролировать процесс закрытия в режиме реального времени. Для подачи документов необходимо перейти на официальный сайт налоговой службы. Электронный пакет документов заверяется электронной подписью.

Для подачи документов необходимо перейти на официальный сайт налоговой службы. Электронный пакет документов заверяется электронной подписью.

Получение свидетельства о закрытии ИП

Последнее, что нужно сделать, это получить официальное подтверждение того, что ваш IP закрыт. На шестой день после подачи документов нужно обратиться в налоговую и получить выписку из ЕГРП.

На практике бывает, что в указанный день вы получаете не закрывающие документы, а отказ.В этом случае также предоставляется официальный документ, в котором четко указана причина отказа.

В большинстве случаев отрицательный отчет получает:

- При предоставлении неполного пакета документов;

- В документации есть ошибки;

- Если документы не поданы в соответствующую налоговую инспекцию.

Как только ошибка будет исправлена, документы будут отправлены повторно.

Заключение

Многих предпринимателей беспокоит, может ли налоговая служба отказать в закрытии индивидуального предпринимателя при наличии долгов перед пенсионным фондом и налоговой службой. Если внимательно изучить закон, можно понять, что это не повод для отказа.

Если внимательно изучить закон, можно понять, что это не повод для отказа.

По закону любой предприниматель имеет полное право, так как они все равно числятся на физическое лицо. Поэтому, если вы столкнулись с отказом по такой причине, то просто не бойтесь отстаивать свои права, ведь закон на вашей стороне.

Мало кто знает, что после закрытия ИП нужно подавать декларацию, даже если у вас ноль. Если вы его не пройдете, вам придется заплатить штрафы.

заполнение, сроки, порядок подачи документа

ЕНВД налоговой декларации является инструментом отчетности в налоговую инспекцию России о состоянии доходов бизнеса. Такой инструмент имеет образец заполнения, специальную форму, которую можно скачать бесплатно, а также требования к порядку сбора и внесения необходимой информации. Считается, что декларация ЕНВД на ИП обязательно снабжает всех частников, предпринимателей, работающих по указанной налоговой системе.

Общие требования Считается, что налоговая декларация по ЕНВД должна отправляться ежеквартально, что требует регулярного заполнения документа. Отсюда необходимость изучить пример, позволяющий провести процедуру. Кроме того, следует обратить внимание на то, что есть новый бланк, на котором есть декларация сдачи ЕНВД 2018 года.

Отсюда необходимость изучить пример, позволяющий провести процедуру. Кроме того, следует обратить внимание на то, что есть новый бланк, на котором есть декларация сдачи ЕНВД 2018 года.

Законодатель устанавливает ряд требований, которые необходимо соблюдать при заполнении декларации ЕНВД предпринимателями.Относится к этим положениям следующих аспектов:

- способов заливки. Декларацию ЕНВД можно заполнить вручную черными или синими чернилами, либо путем ввода информации с помощью компьютеров.

- Поля соответствия, в которых предлагается форма декларации UTII, а именно строки и ячейки. Это условие необходимо потому, что каждый стежок будет точно соответствовать установленной информации. Неправильное использование данных приведет к отклонению декларации уполномоченным органом.

- Пагинация. Это условие тоже необходимо. И проштампованная нумерация, от начала, т.е. титульного листа, и до конца документа. Сколько было заполнено разделов и листов бумаги значения не имеет.

- Соответствие ячеек. Объявление ЕНВД предусматривает указание цифр, букв и знаков строго в ячейках. Вносите необходимую информацию слева направо, не выходя за пределы ячейки.

- Обозначение прочерков. Важно не оставлять в документе пустые поля.Если информации для указания нет, просто поставьте прочерк.

- Использование системы округления. Если указать сумму, значит, копейка сокращается, либо по возрастанию (более пятидесяти центов), либо по убыванию (менее пятидесяти центов). Факторы должны иметь три десятичных знака. физические показатели, внесенные в декларацию, принимают только целые значения.

- Запрет двусторонней печати. Если документ предоставляется в электронном формате и на бумаге, каждая страница будет печататься на новых страницах.

- Не допускается вносить исправления в декларацию.Нельзя зачеркнуть информацию, использовать консилер и т. Д. Документ будет признан поврежденным.

Если эти требования не выполняются, декларация не принимается, и электронная версия документа просто не размещается в онлайн-системе.

Следует понимать, что заполнение декларации на ЕНВД осуществляется при любых обстоятельствах. Т.е. отсутствие доходов, фактическое внедрение системы налогообложения и другие ситуации деятельности не исключают возможности устранения составления такого документа.Декларация о нулевой ЕНВД может быть направлена, что свидетельствует об отсутствии прибыли. Также применяются, отражая отсутствие реализации бизнеса. Только при удалении из аккаунта и при закрытии ИП рассматриваемое объявление ЕНВД не выводится.

Составление декларации

Осуществляется заполнение декларации ЕНВД 2018 года, обратившись, в первую очередь, к образцам и бланкам данного документа. В Интернете есть несколько правовых систем, позволяющих получать образцы и формы для ввода данных. В этом случае вы можете скачать декларацию ЕНВД прямо на сайте налоговой службы.

В этом случае вы можете скачать декларацию ЕНВД прямо на сайте налоговой службы.

Говоря о правилах заполнения форм, следует рассмотреть образец декларации ЕНВД в деталях, ИП и других предметах, которые должны передать IRS такую информацию. Несколько этапов формирования заявления. При составлении документа следует учитывать элементы декларации, необходимые для заполнения системы ЕНВД.