- Единый налог на вмененный доход (ЕНВД) в 2020 году для ИП и ООО

- Кто может работать на ЕНВД

- Виды деятельности

- Как перейти на ЕНВД

- Расчет налога по ЕНВД

- Как уменьшить налог по ЕНВД

- Сроки уплаты ЕНВД

- Налоговый учет и отчетность по ЕНВД

- Совмещение с другими налоговыми режимами

- Раздельный учет на ЕНВД

- Утрата права на ЕНВД

- Как снять компанию или ИП с ЕНВД

- Как перейти с ЕНВД на другой налоговый режим

- Плюсы и минусы ЕНВД

- Расчет и уплата налога ЕНВД | Сроки уплаты и сдачи декларации по ЕНВД

- ЕНВД — nalog-nalog.ru

- Режим ЕНВД: возможность применения

- Как перейти на ЕНВД и заполнить формы ЕНВД-1 и ЕНВД-2

- Расчет налога: базовая доходность и коэффициенты-дефляторы

- Бланк декларации 2018 года: как заполнить и сдать

- Каков срок сдачи декларации по ЕНВД за 3 квартал 2018 года и последующие периоды

- КБК по ЕНВД в 2018 году для ИП и ООО и уплата налога

- Обязанности плательщиков при ЕНВД: уплата других налогов и раздельный учет

- Прекращение деятельности на ЕНВД

- Виды, ставка, порядок расчета налога ИП на ЕНВД в 2019 году

- Какие наголи платят на ЕНВД в 2017 году?

- Объект налогообложения и налоговая база

- Заключение

- Наиболее популярные вопросы и ответы на них по налогам для ИП при ЕНВД

- Список законов

- Вам могут быть интересны следующие статьи:

- Остались вопросы и ваша проблема не решена? Получите бесплатную консультацию у юристов прямо сейчас

- Внимание, акция! Получите бесплатную консультацию прямо сейчас по телефонам горячих линий!

- Сохраните статью себе!

- Какие наголи платят на ЕНВД в 2017 году?

- Налог на выходное пособие | Финансы

- Региональные налоги и налоговые льготы — Партнерский центр

Единый налог на вмененный доход (ЕНВД) в 2020 году для ИП и ООО

ЕНВД — единый налог на вмененный доход. Это специальный налоговый режим: компании или ИП платят налог не с фактического дохода, а с предполагаемого государством в этой сфере.

Диана Дёмина

разобралась с ЕНВД

Антон Дыбов

эксперт по налогообложению

От других налогов они освобождаются.

ЕНВД действует для определенных сфер бизнеса, например для розницы, общепита, бытовых услуг.

В Москве на этом режиме работать нельзя. А с 1 января 2021 года его планируют отменить и в других регионах. Но всё может измениться: сроки отодвигали уже несколько раз. Разбираемся в ЕНВД, пока не отменили.

Кто может работать на ЕНВД

Чтобы перейти на ЕНВД, есть два условия: работать в определенных сферах деятельность и соответствовать требованиям. Общие требования для ИП и ООО такие:

- Средняя численность сотрудников за предыдущий год — менее 100 человек.

- Деятельность не связана с договором простого товарищества или доверительного управления.

- Не оказывают услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

Для ООО есть два дополнительных условия:

- Доля участия других юрлиц — менее 25%. Если в уставный капитал ООО вложили деньги другие компании, их доля должна быть меньше 25%.

- Не быть госучреждением, которое работает в сфере общепита. Проще говоря, школа или больница с собственной столовой перейти на ЕНВД не может.

Есть нюансы с общепитом в госучреждениях. Если школа или больница сдает столовую в аренду целиком, вместе с залом, арендующая ее компания или ИП может работать на ЕНВД. Но если арендуется помещение без зала, тогда нет.

Виды деятельности

- Ветеринарные услуги.

- Услуги по ремонту, техобслуживанию и мойке автомототранспортных средств.

- Услуги автостоянок.

- Услуги по перевозке пассажиров и грузов (не больше 20 единиц транспорта).

- Розничная торговля (торговый зал не может превышать 150 м2).

- Общественное питание (зона обслуживания не может превышать 150 м2).

- Размещение и распространение наружной рекламы и рекламы на транспорте.

- Гостиничные услуги.

- Бытовые услуги.

- Услуги по сдаче в аренду торговых мест и точек питания без залов для обслуживания посетителей.

- Услуги по сдаче в аренду земельных участков под размещение объектов торговли или общепита.

Если работаете в одной из этих сфер, можно переходить на ЕНВД. Каждый регион может решить, будет ли действовать ЕНВД на его территории, или ограничить режим для определенных сфер деятельности. Например, в Москве предприниматели не могут работать на ЕНВД.

С начала 2020 года нельзя применять ЕНВД, если продаете в розницу лекарства или шубы и прочие изделия из натурального меха. Это товары, подлежащие обязательной маркировке. За них можно платить налог по общей системе или по УСН, а по остальным товарам оставить ЕНВД. С июля 2020 года то же самое начнется применительно к обуви.

абз. 12 ст. 346.27 НК РФ

подп. 38 п. 2 и подп. 1 п. 3 ст. 346.43 НК РФ

Каждый регион может решить, будет ли действовать ЕНВД на его территории, или ограничить режим для определенных сфер деятельности. Например, в Москве предприниматели не могут работать на ЕНВД.

Как перейти на ЕНВД

Прежде чем подавать заявление о переходе, нужно убедиться в трех вещах:

Статья про ЕНВД на сайте ФНС

- Спецрежим действует на той территории, где ведете бизнес. Пока ограничение — только Москва, но на всякий случай лучше проверить информацию на сайте налоговой. Вдруг какой-то регион тоже запретит ЕНВД.

- Вид деятельности подпадает под ЕНВД. Проверьте налоговый кодекс и местные нормативные акты. Может быть так, что по налоговому кодексу всё в порядке, но местные власти запретили спецрежим для вашего вида деятельности.

- Компания или ИП подходит под требования, о которых мы писали в начале статьи.

Например, автомойка работает в Ярославле и хочет перейти на ЕНВД. В налоговом кодексе есть эта сфера деятельности, пока всё в порядке.

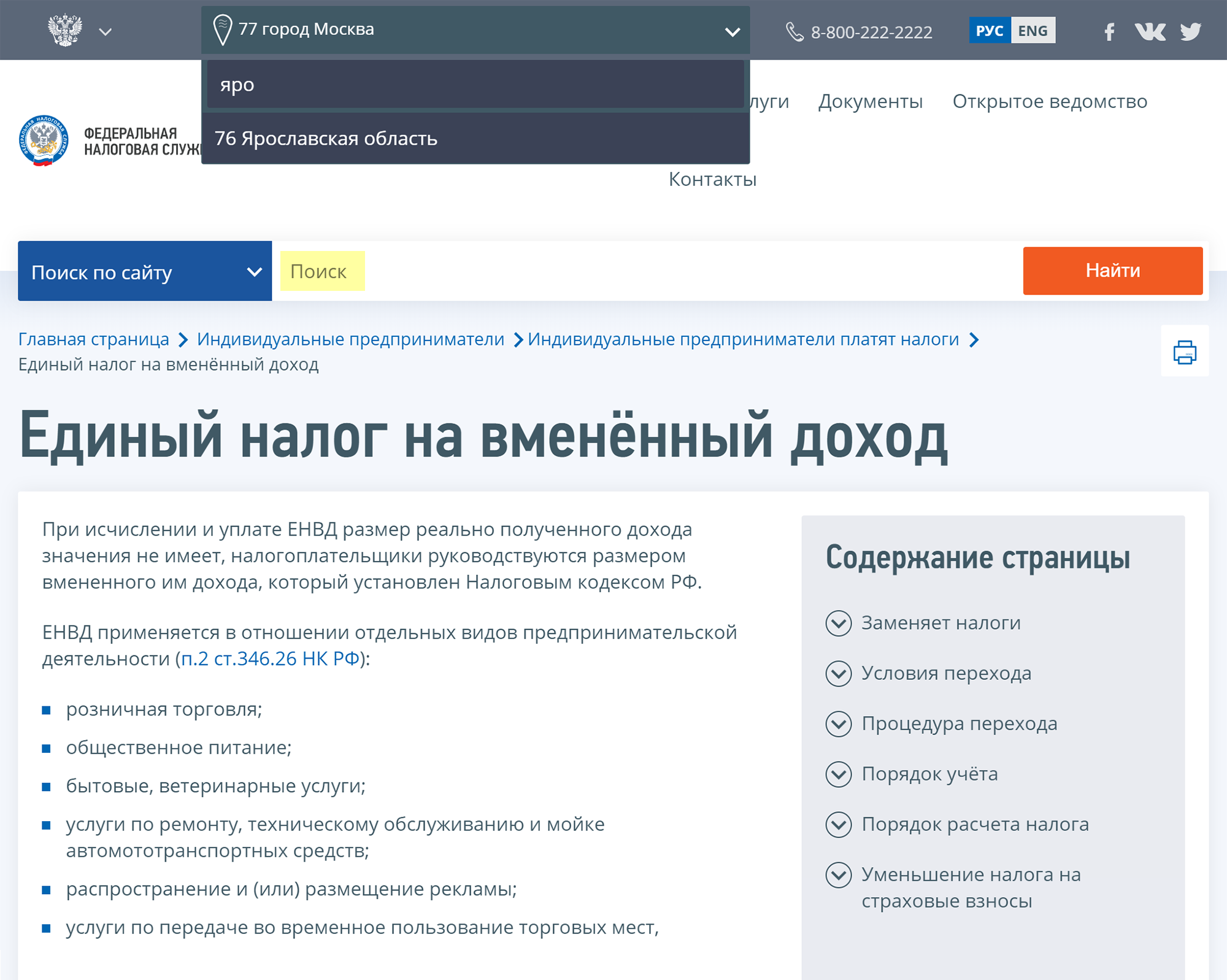

На сайте налоговой переходим на страницу ЕНВД, выбираем Ярославскую область.

Каждый регион может вводить свои требования по ЕНВД

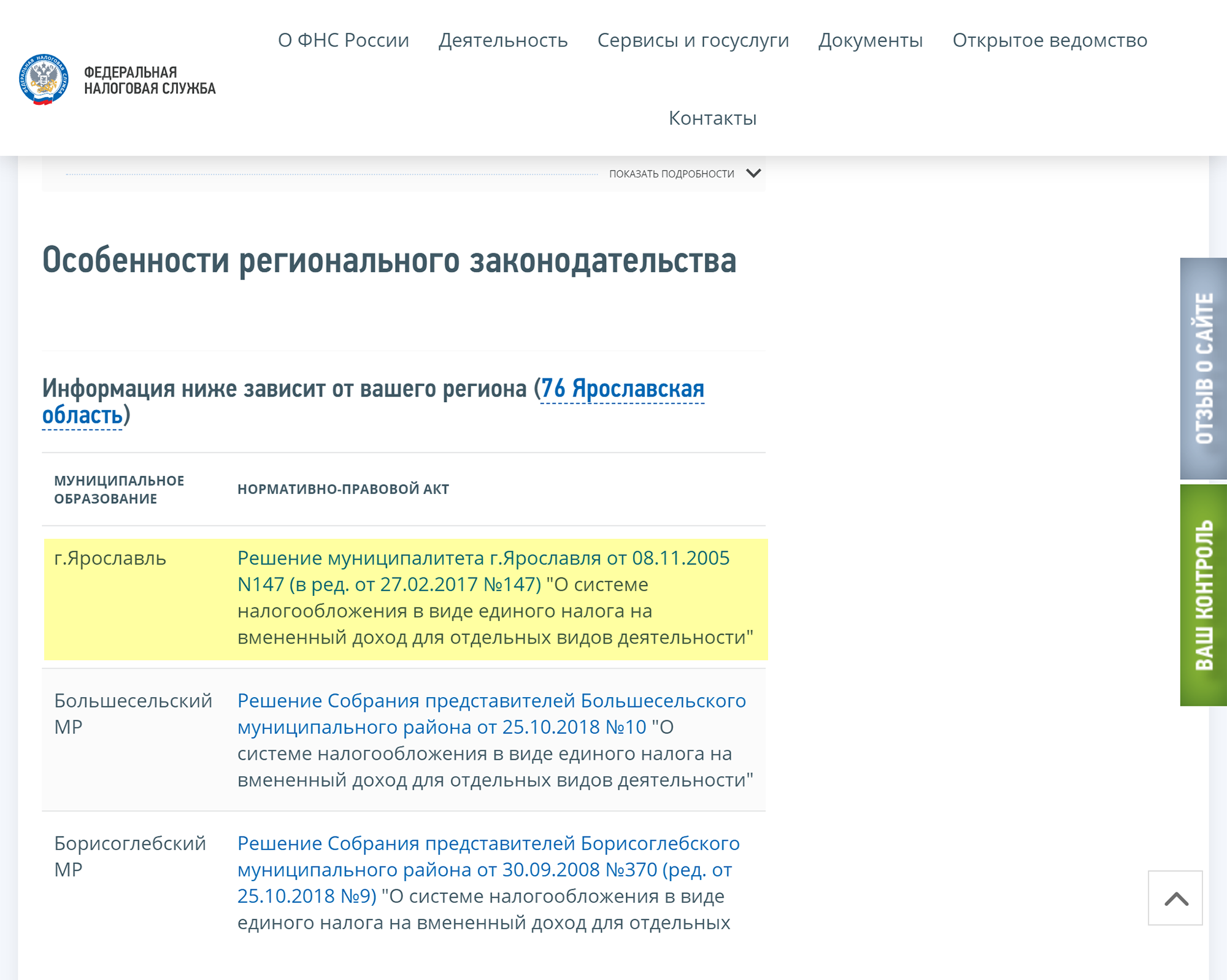

Каждый регион может вводить свои требования по ЕНВД Спускаемся до раздела «Особенности регионального законодательства» и находим Ярославль. Требования по ЕНВД могут различаться не только для отдельных регионов, но даже для муниципальных районов

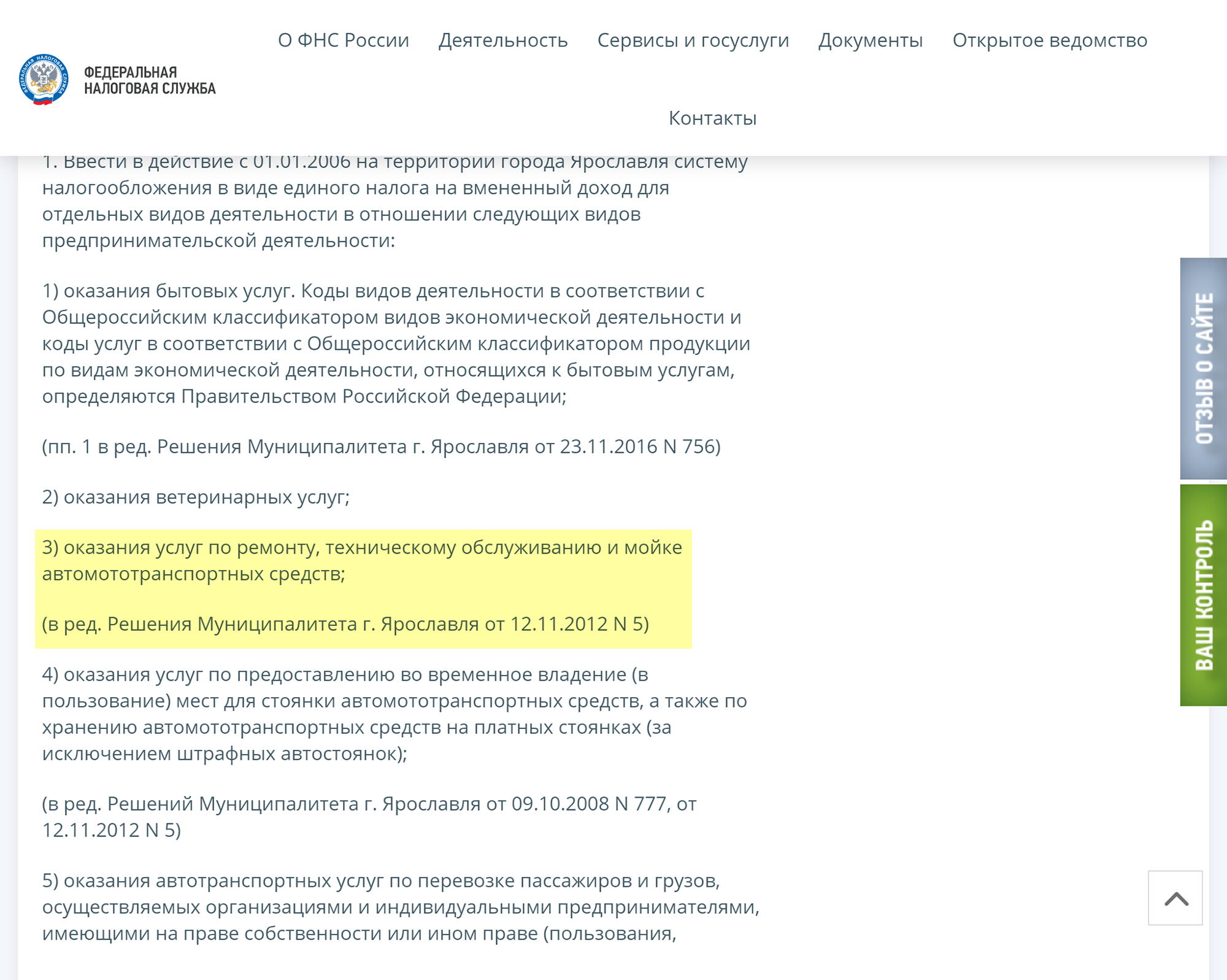

Спускаемся до раздела «Особенности регионального законодательства» и находим Ярославль. Требования по ЕНВД могут различаться не только для отдельных регионов, но даже для муниципальных районов В решении муниципалитета Ярославля услуга включена в список, значит, автомойка в Ярославле может перейти на ЕНВД

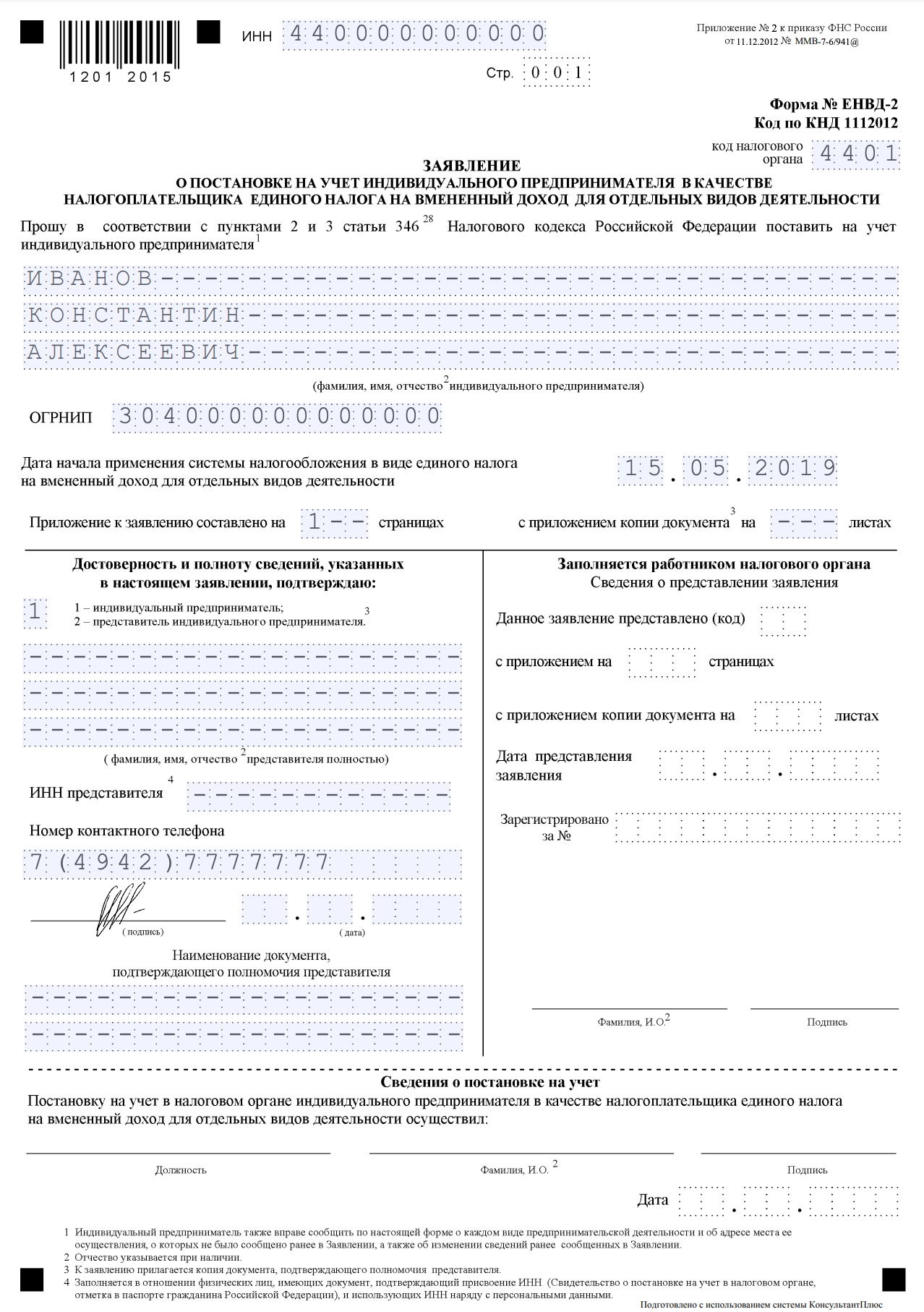

В решении муниципалитета Ярославля услуга включена в список, значит, автомойка в Ярославле может перейти на ЕНВДЧтобы перейти на ЕНВД, нужно направить в налоговую заявление в двух экземплярах. Срок — в течение пяти дней с момента, когда компания начала работать на ЕНВД.

Форма ЕНВД-1 — для организаций

Форма ЕНВД-2 — для ИП

Обычно заявление подают в налоговую по месту ведения деятельности. Но есть исключения. Заявление нужно подавать по месту нахождения компании или месту жительства ИП, если у бизнеса один из этих видов деятельности:

- Развозная или разносная розничная торговля.

- Размещение рекламы на транспортных средствах.

- Перевозка пассажиров и грузов автотранспортом.

Налоговая рассматривает заявление в течение пяти дней и выдает уведомление о постановке на учет по ЕНВД. Если бизнес работает в нескольких регионах, встать на учет нужно в каждом из них. Перейти на ЕНВД можно в любое время, даже в середине года. Но есть исключение для ИП и компаний на упрощенке: они могут перейти на ЕНВД только с начала года.

Первая страница формы заявления о переходе на ЕНВД для ИП

Первая страница формы заявления о переходе на ЕНВД для ИПРасчет налога по ЕНВД

Компании и ИП платят ЕНВД не с фактического дохода, а с предполагаемого государством в этой сфере. Рассчитать налог сложно: придется использовать несколько формул. Формула для расчета ЕНВД за месяц выглядит так:

ЕНВД = Налоговая база (вмененный доход) × Ставка налога

Налоговая база — предполагаемый или вмененный доход. Он рассчитывается так:

Вмененный доход = Физический показатель × Базовая доходность × К1 × К2

Базовая доходность — сумма вмененного дохода с физического показателя. Для каждого вида деятельности законодательство устанавливает свои физические показатели и базовую доходность.

В штате ветклиники работает пять человек. Физический показатель для этого вида деятельности — количество сотрудников. Базовая доходность — 7500 Р в месяц. Считаем вмененный доход за месяц без учета коэффициентов:

5 × 7500 Р = 37 500 Р

К1 и К2 — два корректирующих коэффициента. К1 каждый год устанавливает Минэкономразвития. В 2020 году он равен 2,009. К2 устанавливают местные власти. Посмотреть его можно на сайте налоговой в нормативно-правовых актах своего муниципалитета.

Об установлении коэффициента К1 для ЕНВД на 2020 год

Ветклиника работает в Дмитрове Московской области. К2 для ветеринарных услуг в этом городе — 1. Считаем вмененный доход за месяц с учетом коэффициентов:

5 × 7500 Р × 2,009 × 1 = 75 337,5 Р

Это сумма, с которой нужно заплатить налог.

Ставка налога в разных регионах может колебаться от 7,5% до 15% — нужно смотреть в нормативно-правовых актах на сайте налоговой.

Налоговая ставка для ЕНВД

В Московской области налоговая ставка для ветеринарных услуг — 15%. ЕНВД за месяц:

75 337,5 Р × 15% = 11 300,62 Р

После округления получается 11 301 Р.

Если организация или предприниматель перешел на ЕНВД в середине месяца, нужно платить не за полный месяц, а рассчитывать точное количество дней. Тогда формула выглядит так:

ЕНВД = (Налоговая база × Ставка налога) / Количество дней в месяце × Количество дней, во время которых велась деятельность на ЕНВД

Налог платят каждый квартал. Для этого сложите сумму за три месяца.

Если случайно неверно рассчитали ЕНВД и занизили его, то штраф — 20% от недоимки. Если это сделали умышленно — 40%.

Зовите бухгалтера

При расчете ЕНВД просто ошибиться: взять старые коэффициенты или запутаться в цифрах. Выйдет неправильная сумма налога, придется разбираться с налоговой. Тут нужен опытный бухгалтер.

Мы, конечно, рекомендуем наше бухгалтерское обслуживание. Это обычный бухгалтер, только на удаленке. Его не надо нанимать в штат и каждый месяц платить зарплату. Если заболеет — его подменит другой без потери качества.

Бухгалтер рассчитывает налоги, готовит отчетность, сдает ее в налоговую. ЕНВД тоже посчитает и не запутается в коэффициентах. Если налоговая пришлет требования или вопросы — сам с ними разберется.

Бухгалтер всегда на связи: в чате или по телефону. От вас — только присылать первичные документы, можно фотками или сканами.

Как уменьшить налог по ЕНВД

Сумму налога по ЕНВД можно уменьшить:

- На страховые взносы за сотрудников и за себя.

- На больничные за первые три дня болезни сотрудника.

- На вычет по кассе.

Если ИП работает один, можно уменьшить сумму ЕНВД до нуля. С сотрудниками — только вполовину. При расчете ЕНВД за квартал учитывают страховые взносы, которые заплатили в том же квартале.

ИП работает без сотрудников и платит 40 874 Р взносов за себя. Взносы он платит равными частями четыре раза в год, за каждый квартал получается 10 218,5 Р. За первый квартал уже оплатил. Допустим, сумма ЕНВД за первый квартал вышла 10 220 Р. Он может вычесть из общей суммы уплаченные страховые взносы:

10 220 Р — 10 218,5 Р = 1,5 Р

Округляем до 2 Р — столько ИП должен оплатить по ЕНВД за первый квартал.

Сроки уплаты ЕНВД

ЕНВД платят каждый квартал, до 25-го числа:

- первый квартал — не позднее 25 апреля;

- второй квартал — не позднее 25 июля;

- третий квартал — не позднее 25 октября;

- четвертый квартал — не позднее 25 января следующего года.

Если крайний срок уплаты налога выпадает на праздничный или выходной день, он переносится на следующий рабочий день. К примеру, за четвертый квартал 2019 года налог можно оплатить до 27 января 2020 года, потому что 25 января — это суббота.

Если не вовремя заплатить правильно посчитанный ЕНВД, то начислят пени. Штрафа не будет.

Налоговый учет и отчетность по ЕНВД

Компании или ИП на ЕНВД не обязаны вести налоговый учет. Даже записывать доходы не нужно, потому что они никак не влияют на расчет налога.

- первый квартал — не позднее 20 апреля;

- второй квартал — не позднее 20 июля;

- третий квартал — не позднее 20 октября;

- четвертый квартал — не позднее 20 января следующего года.

Если не сдать декларацию по ЕНВД, но сам налог заплатить в срок, штраф — 1000 Р. Если не сдать декларацию и не заплатить налог, штраф — 5% от суммы неуплаченного налога за каждый полный или неполный месяц просрочки, но не более 30% и не менее 1000 Р.

Совмещение с другими налоговыми режимами

ЕНВД применяют к отдельным видам деятельности, поэтому этот налоговый режим можно совмещать с ОСН, УСН и патентом. Если компания или ИП развивает несколько видов деятельности одновременно и какое-то из них не отвечает требованиям ЕНВД, то налог с этого направления бизнеса платится по другой налоговой схеме.

Компания «Здоровая грядка» занимается розничной и оптовой торговлей овощами. Розничная торговля подпадает под ЕНВД, а оптовая — нет. Значит, платить налоги с оптовой торговли нужно по другой налоговой схеме, например по УСН.

Раздельный учет на ЕНВД

Компания или ИП может совмещать разные режимы. Например, по одним видам деятельности работать по ЕНВД, а по другим — по упрощенке. В этом случае придется раздельно учитывать доходы и расходы по разным видам деятельности. Обычно с доходами всё ясно: это всё, что пришло на счет по конкретному ОКВЭД. С расходами сложнее. Например, непонятно, к какому виду деятельности относить зарплату. В этом случае расходы распределяют пропорционально доходу от разных видов деятельности.

Компания продает овощи оптом и в розницу. Она арендует офис. По оптовой торговле компания работает на упрощенке, по рознице — по ЕНВД. Оба вида деятельности приносят равный доход. Компания платит за аренду 200 000 Р в месяц. Эти общие расходы делятся пополам между двумя направлениями бизнеса каждый месяц.

Обычно расчеты в реальном бизнесе сложнее, но принцип такой же.

Утрата права на ЕНВД

Если компания или ИП перестает соответствовать требованиям, право на ЕНВД теряется. Например, средняя численность сотрудников превысила 100 человек — с этого момента работать на ЕНВД нельзя. Придется подавать уведомление в налоговую и переходить на другую систему налогообложения.

Как снять компанию или ИП с ЕНВД

Чтобы перестать платить вмененку, нужно подать в налоговую заявление в двух экземплярах. На это есть пять дней с момента, когда компания перестала работать по ЕНВД или потеряла на него право.

Форма ЕНВД-3 — для организаций

Форма ЕНВД-4 — для ИП

В течение пяти рабочих дней после получения заявления налоговая выдаст уведомление. Оно подтверждает, что компания или ИП больше не работает по ЕНВД. Датой снятия с учета будет день окончания ведения деятельности, указанный в заявлении.

Если подать уведомление в налоговую позже срока, компанию или ИП снимут с учета в последний день месяца, когда подали заявление. Проще говоря, если опоздать, то конкретный день подачи заявления уже не так важен: будь то 5 или 15 мая — с учета все равно снимут только 31 мая.

Как перейти с ЕНВД на другой налоговый режим

Есть несколько случаев, когда компания или ИП переходит с ЕНВД на другой налоговый режим.

Теряет право ЕНВД. В этом случае компания или ИП автоматически переходит на общую систему налогообложения до конца года.

Больше не работает по вмененному виду деятельности. ООО может перейти на упрощенку с первого числа месяца, в котором снялась с учета по единому налогу. ИП может перейти на упрощенку или на патент. Если не снять компанию с учета по ЕНВД, она автоматически перейдет на общую систему налогообложения.

Патентная система налогообложения

Хочет перейти на другую систему налогообложения. На общую систему можно перейти автоматически при снятии с учета по ЕНВД. На УСН — только с 1 января следующего года.

Плюсы и минусы ЕНВД

Самое важное преимущество ЕНВД в том, что налог не зависит от выручки. Это выгодно, если зарабатываете выше базовой доходности, которую рассчитало государство.

Кроме этого, ЕНВД освобождает от налога на имущество, НДС; для ООО — от налога на прибыль; для ИП — от НФДЛ. Там есть свои нюансы: например, если налог на имущество определяется по кадастровой стоимости, его придется платить. Все это расскажет бухгалтер. Еще по ЕНВД простой налоговый учет — нужна только декларация — и его можно совмещать с другими режимами налогообложения. Из минусов:

- Cпецрежим невыгоден, если зарабатываете меньше базовой доходности. Платить все равно придется по полной.

- Нужно вести раздельный учет по разным видам деятельности, если совмещаете ЕНВД с другими режимами.

- Каждый квартал нужно сдавать декларацию.

Важно

Обратитесь к опытному бухгалтеру. Не решайте сложные вопросы и не считайте налог по статьям из интернета. Законы меняются, статьи устаревают — из-за этого потом могут быть проблемы с налоговой.

Расчет и уплата налога ЕНВД | Сроки уплаты и сдачи декларации по ЕНВД

Расчёт и уплата налога ЕНВД

Когда платить налог ЕНВД

Срок уплаты налога ЕНВД до 25 числа месяца, следующего за отчетным кварталом. Если срок выпадает на выходной или праздничный день, последний день оплаты переносится на следующий рабочий день. Поэтому в 2020 году даты такие:

- за 1 квартал до 27 апреля 2020 года

- за 2 квартал до 27 июля 2020 года

- за 3 квартал до 26 октября 2020 года

- за 4 квартал до 25 января 2021 года

Платите налог в ту налоговую, куда подавали уведомление о постановке на учет. Обычно это налоговая по адресу ведения бизнеса.

В трёх случаях нужно вставать на учет по прописке ИП или по юр.адресу организации:

- развозная и разносная торговля

- размещение рекламы на транспорте

- грузоперевозки и услуги по перевозке пассажиров.

Расчет ЕНВД

Налог ЕНВД рассчитывается по формуле:

БД×К1×К2×(Ф1+Ф2+Ф3)×15%, где

- БД — базовая доходность определяется по ст. 346.29 НК РФ,

- Ф1, Ф2, Ф3 — значение физического показателя. Для каждого вида деятельности в этой же ст. 346.29 НК РФ предусмотрен свой физический показатель (например, площадь торгового зала или число сотрудников).

- К1 — коэффициент, который устанавливает правительство. В 2019 году равен 1,915, в 2020 — 2,005.

- К2 — коэффициент, устанавливаемый местными властями (его можно узнать в вашей налоговой инспекции или в администрации муниципального образования).

- 15% — ставка налога ЕНВД.

Контур.Эльба поможет вам рассчитать налог. Выберите вид деятельности и укажите размер физических показателей, а значение базовой доходности и коэффициенты система подставит автоматически.

Как уменьшить сумму налога ЕНВД

- Если вы перешли на ЕНВД или прекратили бизнес в середине квартала, то заплатите налог только за отработанные на ЕНВД дни.

- Уменьшите налог ЕНВД на сумму страховых взносов.

– ИП без сотрудников может уменьшить сумму налога полностью на страховые взносы за ИП.

– ИП с сотрудниками и ООО уменьшают налог не более чем наполовину.

Сдавайте отчётность в три клика

Эльба подходит ИП и ООО на ЕНВД. Сервис подготовит налоговую декларацию, рассчитает налог и уменьшит его на страховые взносы.

Декларация по ЕНВД

Когда сдавать декларацию ЕНВД

Декларация по ЕНВД сдается ежеквартально. Сроки отчетности установлены до 20 числа месяца, следующего за кварталом:

- за 1 квартал до 20 апреля

- за 2 квартал до 20 июля

- за 3 квартал до 20 октября

- за 4 квартал до 20 января.

Если сроки выпадают на выходной или праздник, то последним днём сдачи будет следующий рабочий день.

Куда сдавать декларацию ЕНВД

Отчёт представляется в налоговую, в которую подавали уведомление о переходе на ЕНВД:

- по адресу ведения деятельности

- по прописке ИП или юр.адресу организации, если нельзя точно определить конкретное место осуществления деятельности (например, для услуг такси).

По какой форме

Форма декларации утверждена Приказом ФНС России от 4 июля 2014 г. N ММВ-7-3/353@

Как передать отчет по ЕНВД

- Лично отнести в инспекцию в бумажном виде. В Эльбе можно распечатать отчет со штрихкодом по рекомендованной форме.

- Сдать бумажный отчет по почте заказным письмом с описью вложения.

- Отправить отчет через интернет в электронном виде с помощью электронной подписи. При оплате любого тарифа Контур.Эльбы, мы бесплатно выпустим для вас электронную подпись для отправки отчётов.

ЕНВД — nalog-nalog.ru

Режим ЕНВД: возможность применения

Как перейти на ЕНВД и заполнить формы ЕНВД-1 и ЕНВД-2

Расчет налога: базовая доходность и коэффициенты-дефляторы

Бланк декларации 2018 года: как заполнить и сдать

Каков срок сдачи декларации по ЕНВД за 3 квартал 2018 года и последующие периоды

КБК по ЕНВД в 2018 году для ИП и ООО и уплата налога

Обязанности плательщиков при ЕНВД: уплата других налогов и раздельный учет

Прекращение деятельности на ЕНВД

Режим ЕНВД: возможность применения

Компании и ИП вправе осуществить переход на ЕНВД при выполнении определенных условий. С их перечнем вы можете ознакомиться в статье «Кто может применять ЕНВД (порядок, условия, нюансы)?».

О расчете численности работников при ЕНВД читайте в публикациях:

О плюсах и минусах ЕНВД мы рассказываем в этих материалах:

Сравнить режимы налогообложения и выбрать приемлемый вам помогут статьи:

О возможности применения ЕНВД при определенных видах деятельности можно узнать из материалов:

Как перейти на ЕНВД и заполнить формы ЕНВД-1 и ЕНВД-2

Применять ЕНВД могут не только вновь зарегистрированные организации и ИП, но и уже действующие. Однако последним нужно учитывать некоторые нюансы.

Подробнее о них вы можете прочитать в статьях:

Порядок перехода на ЕНВД также рассмотрен в статье «Порядок перехода на ЕНВД».

Первым шагом, ведущим к началу работы на ЕНВД, является постановка на учет в налоговом органе, в адрес которого в течение 5 дней с момента начала работы на ЕНВД налогоплательщику следует направить соответствующее заявление. Налоговым законодательством предусмотрены 2 его формы:

-

ЕНВД-1 (для организаций): в документе отражается статус фирмы — российская или иностранная, ее наименование и адрес, код оказываемых услуг и место их осуществления. Что еще нужно указать в ЕНВД-1? Об этом вам расскажет статья «Как заполнить заявление по форме ЕНВД 1 (бланк)?».

-

ЕНВД-2 (для ИП): в заявлении указывается Ф. И. О. будущего плательщика ЕНВД, вид его деятельности, адрес, по которому она осуществляется, и дата начала применения ЕНВД

Способы подачи заявлений в ИФНС рассмотрены в материале «ФНС рассказала, как встать на учет по ЕНВД».

Получив указанные формы, ИФНС регистрирует ИП или компанию в качестве плательщиков ЕНВД, о чем извещает их посредством выдачи уведомлений № 1-3-Учет (для организаций) и № 2-3-Учет (для ИП). Подробнее о данной процедуре — в материалах:

Расчет налога: базовая доходность и коэффициенты-дефляторы

Сумма налога при ЕНВД определяется как произведение налоговой базы и ставки налога. Налоговая база по ЕНВД определяется по каждому виду деятельности и зависит от базовой доходности, физического показателя и корректирующих коэффициентов К1 и К2. Подробнее о расчете налоговой базы можно прочитать в этой статье.

О том, что такое базовая доходность и как ее рассчитать, рассказывает статья «Базовая доходность ЕНВД в 2018 году».

О порядке расчета физических показателей читайте здесь.

Об особенностях расчета физического показателя «количество работников» можно узнать из материала «Как учесть АУП при совмещении ОСН и ЕНВД с физическим показателем ”количество работников”».

О корректирующих коэффициентах читайте в публикациях рубрики «Коэффициенты ЕНВД (К1, К2)».

Об особенностях расчета ЕНВД за неполный налоговый период можно узнать из материалов:

Об особенностях расчета ЕНВД при осуществлении отдельных видов деятельности читайте в статьях:

О расчете ЕНВД при грузоперевозках можно прочитать здесь.

Об уменьшении налоговой базы по ЕНВД на страховые взносы читайте в публикациях:

О том, как отражается начисление и уплата ЕНВД в бухгалтерском учете, смотрите в статье «Проводки по начислению и уплате ЕНВД».

Бланк декларации 2018 года: как заполнить и сдать

Став плательщиком ЕНВД, компания или предприниматель начинают работать по правилам гл. 26.3 НК РФ, в соответствии с которыми они получают освобождение от исчисления и уплаты:

-

НДС (за некоторым исключением).

-

Налога на прибыль (для компаний) или НДФЛ (для ИП).

-

Налога на имущество, кроме облагаемого по кадастровой стоимости.

Однако у вмененщиков появляется новая обязанность — рассчитать и перечислить в бюджет ЕНВД.

Порядок расчета налога должен быть отражен в декларации по ЕНВД. Форма указанного документа пока утверждена приказом ФНС России от 04.07.2014 № ММВ-7-3/353@. Бланк отчета по ЕНВД доступен на нашем сайте. Скачать его можно здесь.

Посмотреть образец заполнения декларации можно в материале «Сроки сдачи декларации по ЕНВД за 3-й квартал».

Однако имейте в виду, что сейчас декларация по вмененке в процессе изменения и с отчетности за 3 квартал 2018 года ФНС просит сдать ее по этой рекомендованной форме.

Также о заполнении и сдаче декларации по ЕНВД можно прочитать в статье «Декларация ЕНВД за 3 квартал 2018 года»;

ОБРАТИТЕ ВНИМАНИЕ! Заполнение декларации с нулевыми показателями для ЕНВД недопустимо. Эта позиция ФНС РФ приведена в публикации «У ”вмененщика” не может быть нулевых деклараций».

О том, как чиновники предлагают заполнить декларацию по ЕНВД в случае отсутствия физического показателя, читайте в статье «Можно ли сдавать нулевую декларацию по ЕНВД?».

Мнение ФНС о том, как подать декларацию в случае приостановки деятельности узнайте из публикации «ФНС разъяснила, как быть с ЕНВД при приостановке деятельности».

Плательщик ЕНВД может направить декларацию в ФНС как в электронном виде, так и на бумажном носителе. О нюансах отправки отчета ЕНВД в электронном виде рассказывается в статье «Порядок сдачи налоговой отчетности через Интернет».

О возможности сдачи декларации по ЕНВД через сайт ФНС без посредника-оператора связи читайте в материале «ФНС РФ: почти всю отчетность можно сдать через сайт».

О том, какую еще отчетность сдают ИП и ООО на ЕНВД, читайте в статьях:

Каков срок сдачи декларации по ЕНВД за 3 квартал 2018 года и последующие периоды

Сроки представления декларации по ЕНВД регламентированы п. 3 ст. 346.32 НК РФ. В соответствии с указанной нормой отчет по ЕНВД направляется в ИФНС по окончании налогового периода до 20 числа месяца, следующего за отчетным кварталом.

Таким образом, отчет за 3 квартал 2018 года нужно сдать до 22.10.2018 (20.10.2018 – суббота, в соответствии с п.7 ст. 6.1 НК РФ декларация сдается в первый рабочий день).

Какой налоговый период по ЕНВД, можно узнать из статьи «Налоговый период по ЕНВД».

О последствиях несвоевременной сдачи декларации читайте в статье «Будет ли штраф за неподачу декларации по ЕНВД в срок?».

А вот в какие сроки необходимо осуществить налоговые платежи по ЕНВД, вы сможете узнать из статьи «Порядок и сроки уплаты ЕНВД в 2018 году».

КБК по ЕНВД в 2018 году для ИП и ООО и уплата налога

Плательщики налога при заполнении формы ЕНВД для юридических лиц КБК в 2018 году должны использовать следующий — 182 1 05 02010 02 1000 110. А о том, какие для плательщиков ЕНВД КБК коды действуют в 2018 году при оплате пени вы сможете узнать здесь.

Все коды КБК по ЕНВД для ИП соответствуют кодам, применяемым организациями.

Подробнее см. в статье «КБК для уплаты ЕНВД в 2017-2018 годах для ИП».

Нужно ли продолжать уплачивать ЕНВД при приостановлении деятельности, читайте в публикации «Приостановление деятельности не освобождает от уплаты ЕНВД».

Обязанности плательщиков при ЕНВД: уплата других налогов и раздельный учет

У плательщиков ЕНВД, помимо подачи декларации и уплаты этого налога, есть и другие обязанности. К таким обязанностям относится уплата налогов, от которых применение ЕНВД не освобождает, и ведение раздельного учета.

Подробнее об обязанностях плательщиков ЕНВД читайте в этом материале.

О том, как «вмененщик» начисляет и уплачивает налог на имущество, читайте здесь.

Несмотря на то, что применение ЕНВД освобождает от уплаты НДС, в некоторых случаях «вмененщик» тем не менее обязан подать декларацию по НДС и уплатить налог. Подробнее читайте в статье «При каких операциях на ЕНВД нужно платить НДС?».

НК РФ требует от «вмененщика» вести раздельный учет при осуществлении нескольких видов деятельности, облагаемых ЕНВД, и при совмещении ЕНВД с другими режимами налогообложения. Прочитать об этом можно в публикациях:

Прекращение деятельности на ЕНВД

Для того чтобы прекратить применение ЕНВД, необходимо подать заявление о снятии с учета в качестве плательщика этого налога. Найти информацию о том, как это сделать, и ознакомиться с образцом заявления можно в статье «Форма ЕНВД 3: заявление о снятии с учета организации».

При прекращении вмененной деятельности юридические лица подают заявление по форме ЕНВД 3, а индивидуальные предприниматели — по форме ЕНВД 4. Скачать бланки заявлений можно здесь.

О порядке прекращения деятельности на ЕНВД читайте в материалах:

Виды, ставка, порядок расчета налога ИП на ЕНВД в 2019 году

Какие наголи платят на ЕНВД в 2017 году?

Единому налогу на вмененный доход посвящена отдельная глава налогового кодекса 26.3. В данном разделе дано подробное описание режима, принципы его работы и ряд отличительных черт. Использование такой системы позволяет предпринимателям освободиться от большинства обязательных к уплате начислений, путем замены их единым вмененным налогом.

Кроме указанного налога, плательщик обязан производить взносы во все внебюджетные фонды и НДФЛ. Земельный налог также подлежит уплате.

Налоги ИП на ЕНВД, не подлежащие оплате, также прописаны в налоговом кодексе. От каких налогов освобождает ЕНВД:

- на прибыль;

- на имущество;

- НДС, кроме агентских и таможенных сборов;

Исключением также являются операции, совершенные вне сферы действия ЕНВД. С таких сделок предприниматель обязан уплатить все обязательные платежи, согласно тому режиму, в рамках которого были проведены операции, и предоставлять в ИФНС все необходимые декларации.

Объект налогообложения и налоговая база

Применение ЕНВД обязывает налогоплательщика ежеквартально производить расчет обязательного налога. Объектом налогообложения при использовании такого режима является вмененный доход.

Сумма вмененного налога не зависит от поступившего дохода предпринимателя и рассчитывается исходя из налоговой базы и специальных коэффициентов. Налоговая база – это вмененный доход, не зависящий от реальной выручки, поступившей в кассу ИП. За основу берутся: площадь торгового зала розничного магазина, численность наемных сотрудников, количество единиц автотехники и другие показатели.

Вмененный доход определяется с учетом того вида работ и услуг, которые производит бизнесмен. Для определенных групп услуг и работ, устанавливаются два коэффициента:

- коэффициент-дефлятор – в 2017 году составил 1,798;

- коэффициент для корректировки – для каждой территории ставка показателя устанавливается на основании решения местного органа власти.

Исчисление платежа происходит по стандартной формуле, разработанной налоговыми структурами. В итоге получается сумма, которая подлежит уплате в доход государства. Размер платежа может быть снижен на 50%, за счет вычитания из полученной суммы страховых взносов и выплат по временной нетрудоспособности, уплаченных в пользу наемных работников. Также в зачет принимаются взносы по договорам добровольного личного страхования.

Исключением в данном случае является уменьшение начисления за счет фиксированных выплат, поступлений по больничным листам от ФСС. Оплата производится не позднее 25-го числа месяца, следующего за отчетным периодом. Нормы расчета налога прописаны в ст. 346.29 НК РФ.

Заключение

В завершение сказанного можно сформулировать ряд выводов:

- Налог ЕНВД оплачивается предпринимателем при использовании соответствующего режима.

- Бизнесмены освобождаются от таких налогов, как прибыль, имущество, НДС, однако, имеют обязательства по уплате НДФЛ, земельного налога и взносов во внебюджетные фонды.

- Порядок расчета налога подробно описан в налоговом кодексе и зависит от вида деятельности предпринимателя, места ее осуществления и уровня предполагаемого дохода.

- За налоговую базу следует принимать размер площади торгового зала, число единиц техники, количество работников.

Наиболее популярные вопросы и ответы на них по налогам для ИП при ЕНВД

Вопрос: Здравствуйте, меня зовут Андрей. Сейчас я работаю на ЕНВД. Я предоставляю в инспекцию все необходимые декларации и оплачиваю начисленные налоги – единый налог, НДФЛ, платежи во внебюджетные фонды.

На днях получил уведомление о том, что я обязан сдавать еще расчет по земельному налогу, и каждый квартал оплачивать начисленную сумму.

Насколько я понимаю, плательщик ЕНВД освобождается от всех начислений и оплачивает единый налог. Почему ИФНС предъявляет подобные требования? Подскажите, как мне поступить в подобной ситуации, и правомерны ли претензии налоговой инспекции?

Ответ: Здравствуйте, Андрей. В статье 346.26 НК РФ, указаны виды налоговых начислений, от которых освобождается предприниматель, применяющий ЕНВД. В число указанных платежей не включается земельный налог.

Таким образом, ИП, применяя ЕНВД, принимает на себя обязательства по уплате земельного налога и предоставления декларации в ИФНС по месту своей регистрации. Делается это раз в квартал и оплачивается по завершении отчетного периода.

Таким образом, претензия налогового инспектора к вам вполне обоснована законодательно и сейчас вам следует составить все необходимые декларации и перечислить необходимую сумму налога.

Список законов

Вам могут быть интересны следующие статьи:

Остались вопросы и ваша проблема не решена? Получите бесплатную консультацию у юристов прямо сейчас

Внимание, акция! Получите бесплатную консультацию прямо сейчас по телефонам горячих линий!

- По России бесплатно:

Заявки и звонки принимаются круглосуточно и без выходных дней.

Сохраните статью себе!

Налог на выходное пособие | Финансы

Если вас уволили или уволили с работы, вы можете получить выходное пособие. Это может помочь вам оплачивать счета при поиске новой работы, но, как и другие доходы, это обычно облагается налогом. При увольнении и других единовременных выплатах налоги часто удерживаются по более высоким ставкам, чем другие доходы.

Наконечник

Выходное пособие, а также компенсация за неиспользованный отпуск и больничные, как правило, облагаются федеральным подоходным налогом, а также налогом на медицинское обслуживание и социальное обеспечение.

Ставка налога на выходное пособие

Для целей налогообложения большая часть выходного пособия не рассматривается отдельно от других компенсаций, поэтому ваша ставка налога на выходное пособие обычно представляет собой обычную налоговую ставку. Когда вы получите этот чек или квитанцию о выплате прямого депозита для выходного пособия, вы можете ожидать, что у вас будут удержаны все обычные налоги, включая социальное обеспечение, медицинскую помощь и федеральный подоходный налог. Если в вашем штате действует подоходный налог штата, он также обычно облагает ваше выходное пособие обычным налогом.

Выходное пособие, комиссионные с продаж, бонусы и другие крупные единовременные выплаты могут временно повысить вашу налоговую ставку. Это означает, что при таком платеже вы получите меньший процент от зарплаты, чем обычно, даже если вы получите большую часть его обратно в качестве возмещения при подаче налоговой декларации.

Для целей налогообложения такие выплаты считаются доплатой. Если вы получаете дополнительную заработную плату на сумму более 1 миллиона долларов, ваш работодатель должен удержать такую выплату на сумму, превышающую 1 миллион долларов, по самой высокой ставке подоходного налога, доступной для этого года.В противном случае у вашего работодателя есть возможность либо выплачивать вашу дополнительную заработную плату отдельно от обычной зарплаты и удерживать по фиксированной ставке, установленной Налоговой службой, либо объединить дополнительную плату с обычной зарплатой и удерживать по любой ставке, указанной в налоговых таблицах IRS.

Способы минимизировать налог на выходное пособие

Вы можете найти способы уменьшить единовременный налог на выходное пособие. Например, ваш работодатель может разрешить вам распределять выходное пособие на несколько лет, чтобы это не повышало вас до более высокой налоговой категории в течение определенного налогового года, или вносить большую часть на пенсионный счет, такой как 401 (к).

Вы также можете получить эффективный налоговый вычет на выходное пособие, используя деньги для финансирования другого защищенного от налогов счета, такого как индивидуальный пенсионный план, сберегательный счет для здоровья, или для оплаты вычитаемых из налогооблагаемых доходов расходов, таких как медицинские расходы, если вы можете организовать их выплату в том же году, когда вы получите выходное пособие.

Ставка налога на выходное пособие за 2019 год

Ваше выходное пособие, полученное в 2019 году, обычно будет облагаться налогом в соответствии с обычными ставками подоходного налога, которые снизились с 2018 налогового года.Вы будете удерживать единовременное выходное пособие по фиксированной ставке в размере 22 процентов. Если вы получаете выходное пособие, бонусы и другой дополнительный доход, превышающий 1 миллион долларов, налог будет удерживаться по ставке 37 процентов.

.Региональные налоги и налоговые льготы — Партнерский центр

- 3 минуты на чтение

В этой статье

Применимо к:

- Партнерский центр

- Партнерский центр Microsoft Cloud для правительства США

Программа поставщика облачных решений (CSP) — это канал продаж, ориентированный на перепродажу продуктов партнерами.В результате от Microsoft не всегда требуется взимать налог с продаж по счетам партнеров. Правила различаются в зависимости от страны и / или региона. Вы можете просмотреть сведения о налоговых льготах для конкретной страны и региона.

Партнерам следует работать со своим налоговым консультантом, чтобы подавать налоговые льготы в зависимости от их местонахождения и местонахождения их клиентов.

Налоговые реквизиты страны и региона

Конкретная информация о налогах доступна для следующих стран и регионов: Канада, Европейский Союз, Южная Африка, Турция и США.Для Тайваня и Кореи см. Сведения о налоговых квитанциях.

Если вы находитесь в другой стране или регионе, где взимаются налоги, см. Информацию для других регионов.

По дополнительным вопросам обращайтесь в службу поддержки в Партнерском центре.

Канада

Большинство торговых посредников не освобождаются от уплаты GST / HST / QST. Проконсультируйтесь со своим налоговым консультантом, чтобы определить, имеете ли вы право на освобождение от налогов и какую документацию следует предоставить в Microsoft.

Для освобождения от уплаты налога на товары и услуги BC PST подайте заявление о налоговом освобождении, как описано.Предоставьте свой номер BC PST или заполненное и подписанное свидетельство об освобождении General .

Европейский Союз

В государствах-членах Европейского Союза партнеры должны предоставить свой действующий идентификационный номер плательщика НДС для обратного списания и правильного выставления счетов. Номер плательщика НДС должен быть признан действительным.

Microsoft не поддерживает кредитование и повторное выставление счетов. Прежде чем продавать какие-либо подписки, вы должны зарегистрировать свой идентификационный номер плательщика НДС в Партнерском центре.

Южная Африка

Microsoft теперь применяет стандартный НДС к цифровому контенту и услугам, приобретаемым партнерами в Южной Африке.Чтобы исключить НДС из своих счетов и управлять им самостоятельно, вам необходимо обновить свой платежный профиль партнера, отправив в Microsoft свой идентификационный номер плательщика НДС.

Турция

Microsoft теперь применяет стандартный НДС к цифровому контенту и услугам, приобретаемым партнерами в Турции. Чтобы исключить НДС из своих счетов и управлять им самостоятельно, вам необходимо обновить свой платежный профиль партнера, отправив в Microsoft свой идентификационный номер плательщика НДС.

США

Ожидается, что все торговые посредники в США предоставят документацию об освобождении от уплаты налога с продаж в течение 30 дней с момента принятия Соглашения с торговым посредником Microsoft.В каждом штате есть разные сертификаты освобождения от перепродажи. Обратитесь к своему налоговому консультанту, чтобы определить, что актуально для вашего юридического адреса и зарегистрированного штата.

Сюда могут входить сертификаты освобождения от перепродажи, действующие в нескольких штатах, такие как Свидетельство об освобождении от уплаты налогов и Соглашение об освобождении от налога на использование или Свидетельство об освобождении от единого налога с продаж и использования MTC .

Другие регионы

Если вы находитесь в другой стране или регионе, где взимаются налоги, запросите поддержку в Центре партнеров по вашим вопросам.

Налоговые квитанции и DAF

Налоговые квитанции (для Тайваня или Кореи) или DAF обычно требуют двухнедельной обработки после выставления счета.

Заявление об освобождении от уплаты налогов

Прежде чем подавать заявление об освобождении от уплаты налогов, найдите свой Microsoft ID и MPN ID , которые нужно включить в заявку в службу поддержки:

- Войдите в панель управления центра партнеров.

- В меню Настройки (значок шестеренки) выберите Настройки партнера .

- На странице Настройки учетной записи выберите Профиль организации в меню панели управления.

- Обратите внимание на свой Microsoft ID .

- На той же странице выберите Профиль партнера в меню панели инструментов.

- Обратите внимание на свой MPN ID .

Затем создайте заявку в службу поддержки Microsoft с информацией об освобождении от налогов:

В меню панели инструментов в разделе Поддержка выберите Запросы в поддержку партнеров .

На странице Запрос партнера выберите Новый запрос . (Вы также можете просмотреть свои открытые и закрытые запросы на поддержку позже на этой странице.)

На шаге Basics в разделе CSP — фактурирование и платежи выберите Выберите тип проблемы и выберите Запрос на освобождение от налогов .

На шаге Solutions , под Вам нужна дополнительная помощь? , выберите Да .

На шаге Подробности заполните форму Сведения о проблеме . Обязательно:

- Заполните все обязательные поля.

- Добавьте свой Microsoft ID и MPN ID в поле Details .

- Включите любую сопроводительную документацию к вашему заявлению в поле вложений.

Выберите Отправить , чтобы отправить запрос в службу поддержки. Microsoft ответит вам по электронной почте для получения дополнительной информации.

Опора

По другим вопросам о налоговых льготах и возмещении обращайтесь за поддержкой в Центр партнеров. Подождите две недели, чтобы Microsoft свяжется с вами и решит проблему.

Если вам нужна другая налоговая документация, запросите обслуживание в Партнерском центре.

.