ККТ при безналичных расчетах: разбираем пять ситуаций — ЮК Туров и партнеры

Оглянитесь: кассы буквально повсюду. С недавних пор большинство организаций перешли на применение ККТ, и вроде бы понятно, кто должен применять кассы. Но один вопрос остается открытым: нужно ли пробивать чек при получении безналичной оплаты от физического лица? Вся эта идея с кассами возникла для того, чтобы контролирующие органы смогли регулировать оборот наличных денежных средств. А если мы получаем оплату на расчетный счет и деньги фигурируют на расчетном счету компании, зачем тогда чек? Казалось бы, он не нужен… И все было именно так, но только до июля этого года!

С недавних пор большинство организаций перешли на применение ККТ, и вроде бы понятно, кто должен применять кассы. Но один вопрос остается открытым: нужно ли пробивать чек при получении безналичной оплаты от физического лица? Вся эта идея с кассами возникла для того, чтобы контролирующие органы смогли регулировать оборот наличных денежных средств. А если мы получаем оплату на расчетный счет и деньги фигурируют на расчетном счету компании, зачем тогда чек? Казалось бы, он не нужен… И все было именно так, но только до июля этого года!

Судьбоносными в этом вопросе стали Федеральный закон от 22.05.2003 №54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» и два дополнительных закона, которые, собственно, и создали реформу ККТ: Федеральные законы от 03.07.2016 №290-ФЗ и от 03.07.2018 №192-ФЗ (Федеральный закон от 06.06.2019 №129-ФЗ).

Ситуация 1: расчеты между ИП и юридическими лицами

Сфера применения ККТ расширилась на различные способы расчетов. В статьях 1.1 и 1.2 Закона №54-ФЗ говорится, что является сферой применения ККТ: это прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке, включая предоплаты, авансы, зачет и возврат предоплаты и авансов, предоставление и погашение займов для оплаты товаров, работ, услуг (включая ломбардные займы) либо предоставление или получение иного встречного предоставления за товары, работы, услуги.

В статьях 1.1 и 1.2 Закона №54-ФЗ говорится, что является сферой применения ККТ: это прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке, включая предоплаты, авансы, зачет и возврат предоплаты и авансов, предоставление и погашение займов для оплаты товаров, работ, услуг (включая ломбардные займы) либо предоставление или получение иного встречного предоставления за товары, работы, услуги.

Получается, что все виды безналичных расчетов, даже безденежных (то есть речь идет даже о ином встречном предоставлении) попали в сферу применения ККТ. Но сразу уберем лишнее: в силу п.9 ст.2 Закона №54-ФЗ при расчетах между двумя юридическими лицами, или индивидуальными предпринимателями, или ИП с юридическим лицом, мы включаем кассовый аппарат и пробиваем чек или БСО только если расчет идет наличными или по карте. Во всех остальных случаях при безналичных расчетах между хозяйствующими субъектами ККТ не применяется. Когда вам приходит на банковский счет оплата от другого юр. лица, вы не включаете ККТ, в отличие от ситуации, когда такая оплата пришла бы от гражданина. Поэтому в этой статье мы говорим про применение ККТ при расчетах с физическими лицами.

лица, вы не включаете ККТ, в отличие от ситуации, когда такая оплата пришла бы от гражданина. Поэтому в этой статье мы говорим про применение ККТ при расчетах с физическими лицами.

Ситуация 2: расчеты с физическими лицами

В расчетах с физлицами есть один момент, который может поставить в тупик. Это ситуация, когда клиентом будет физлицо, а платить за него будет юрлицо. Т.е. ситуация, в которой вы заключаете договор с гражданином Ивановым И.И., выставляете ему счет, а оплата поступает от ООО «Ромашка». Как быть в таком случае? Оплата третьим лицом – это вполне законный вариант и, к сожалению или счастью, достаточно часто встречающийся. Такая возможность предусмотрена ст.313 ГК РФ.

Осталось только сориентироваться, надо применять ККТ или нет, если оплата прошла по безналу? Важно, не кто заплатил, а за кого заплатили. То есть смотрим, кто является стороной сделки с вами, и в зависимости от этого применяем правила. Значит, если оплата за гражданина, но со счета юридического лица, то вы применяете ККТ в обязательном порядке, потому что это оплата за гражданина. А вот если наоборот, Иванов совершает оплату за ООО «Ромашка» и платит со своего счета – применять ККТ не нужно, потому что расчеты ведутся с юридическим лицом, хотя платит физ. лицо.

А вот если наоборот, Иванов совершает оплату за ООО «Ромашка» и платит со своего счета – применять ККТ не нужно, потому что расчеты ведутся с юридическим лицом, хотя платит физ. лицо.

Вывод: применять ККТ необходимо тогда, когда сделка совершается с физ. лицом и именно он будет получателем услуг/товара/работ.

Ситуация 3: неденежные формы безналичного расчета

С 1 июля 2019 года неденежные формы безнала при расчетах с физическими лицами также требуют применения ККТ (п.4 ст. 4 Федерального закона от 03.07.2018 №192-ФЗ). Зачет аванса или предоплаты, возврат аванса или предоплаты, зачет, взаимозачет, обмена или оплата ценными бумагами – то, что даже денег не предполагает в полном смысле этого слова, но все равно относится к безналичным расчетам, требует применения ККТ. Отступное, новация – это тоже считается безналичными расчетами, и в этих случаях вы должны применить кассу. Термин «встречное предоставление», который используется в ст. 1.1 Закона №54-ФЗ (при ином встречном предоставлении в безналичной форме надо применять ККТ) трактуется в ст.328 ГК РФ как исполнение противоположной стороной обязательства по договору.

1.1 Закона №54-ФЗ (при ином встречном предоставлении в безналичной форме надо применять ККТ) трактуется в ст.328 ГК РФ как исполнение противоположной стороной обязательства по договору.

Ситуация 4: дарение

Когда вы кому-то что-то дарите, встречного обязательства не возникает. В этом смысл договора дарения, что следует из ст. 572 ГК РФ. Если вы планируете получить что-то взамен (не просто радостную улыбку и искорки в глазах) – это не договор дарения. Для примера вспомним спонсорство: вы оплачиваете какие-то расходы, но ждете, что взамен вас будут рекламировать. Дарение – это именно односторонняя сделка. Получается, встречного предоставления нет? Нет. Несмотря на то, что дарение не денег, а чего-то другого, будет облагаться НДС и пойдет за счет чистой прибыли, ККТ применять не нужно.

Ситуация 5: когда ККТ применять не нужно

Перечислим ситуации, в которых касса не будет применяться вообще. Это выплата зарплаты в любой форме: она не является расчетами за товары, работы, услуги, и здесь мы кассу не применяем никогда. На эту тему есть разъяснения, в частности, Письмо ФНС России от 10.08.2018 N АС-4-20/15566@.

Точно так же мы не применяем ККТ, когда выплачиваем работнику компенсацию за использование личного имущества в служебных целях или получаем от работника возмещение в оплату товаров, работ, услуг, возмещение расходов работодателя на эти товары, работы, услуги. Никакого отношения к кассе не имеют и подотчетные суммы. При выдаче под отчет денег как налом, так и в безналичной форме, при окончательном расчете с работником, при оприходовании ценностей, которые он из подотчетных сумм купил, нигде кассу применять не нужно. На эту тему также имеются разъяснения в Письме ФНС России от 10.08.2018 N АС-4-20/15566@. Это не сфера применения ККТ.

Что касается других безналичных расчетов, например, какие-то неустойки, штрафные санкции, пени по договорам – это же не расчеты за товары, работы, услуги. Они являются санкционными мерами, которые предусмотрены за нарушение покупателем (физическим лицом) договорных условий. Следовательно, здесь касса тоже не применяется. Не нужно пробивать чек на членские взносы, не нужно пробивать чек при получении помощи учредителя. И все по одной и той же причине – здесь просто нет сферы применения ККТ (Письмо Минфина России от 11.09.2018 №03-01-15/65041).

Хотите убедиться, что ваш бизнес работает в точном соответствии с требованиями закона? Опасаетесь, что налоговики могут найти какие-то нарушения? Закажите услугу «Налоговые риски», и мы проверим вашу компанию так, как это сделал бы налоговый инспектор!

Статья написана с использованием информационного портала «Консультант»

Ответы на популярные вопросы о применении онлайн‑кассы в разных ситуациях

В течение 2017-2019 годов подавляющее большинство индивидуальных предпринимателей и организаций розничной торговли обязаны перейти на онлайн-кассы. В этой новости ответы на вопросы о применении онлайн-кассы в тех или иных ситуациях.

Вопросы по расчетам

С организациями и ИП

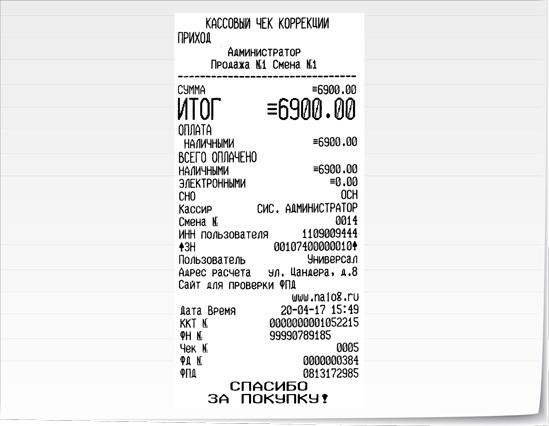

Предприниматель оплатил с расчетного счета, а продавец не пробил вовремя чек. Как это исправить?

Когда покупатель-ИП оплачивает покупку со своего предпринимательского счета, у продавца не возникает обязанности формировать чек. А вот если предприниматель платит со счета физлица или предъявляет к оплате банковскую карту, то чек пробить необходимо. Если нужно было применить ККТ, а продавец этого не сделал вовремя, ему следует исправить ошибку при помощи чека коррекции.

У компании договор с предпринимателем. Иногда он производит оплату с карты через Сбербанк-онлайн. Нужно ли в этом случае пробивать чек?

Если ИП платит со своей личной карты или счета, то применять ККТ необходимо.

Организация сдает в аренду помещения другим юрлицам. Все расчеты производятся через расчетный счет. Нужно ли применять ККТ с 1 июля?

Нет, поскольку безналичные расчеты между юридическими лицами от применения кассовой техники освобождены.

ООО сдает в аренду помещения, одним из арендаторов является предприниматель. Арендодатель настаивает, чтобы ИП рассчитывался через расчетный счет. Что делать, если он все же оплатит аренду с личной карты? Кассы у арендодателя нет.

В такой ситуации можно порекомендовать вернуть поступившие денежные средства и попросить арендатора оплатить заново, но уже со счета ИП. Ему следует объяснить, что принимать иначе плату вы не можете. В этом случае все могут привлечь к ответственности за неприменение кассовой техники.

ИП оказывает консультационные услуги одного вида. Клиент — юридическое лицо. Требуется ли касса?

Если оплата производится через расчетный счет, то нет. Если ЮЛ платит наличкой, то ККТ требуется.

С физическими лицами

Гражданин перевел деньги на счет организации через операциониста в банке. Нужно ли применять

ККТ? Если да, то в какой момент выбивать чек.

Если перевод связан с оплатой за товары, работы или услуги, то чек формировать нужно. При оплате удаленно сделать это можно не позже следующего дня после того, как пришли деньги на счет.

На личную карту ИП пришили деньги за услуги. Нужно ли пробивать чек?

Раз поступление связано с предпринимательской деятельностью, то кассу применять нужно.

Как выбивать чеки, если плата поступает за услуги, которые будут оказаны позже?

Первый чек нужно сформировать при получении аванса, второй — после того, как услуга оказана.

ИП берет плату с физлица за услуги авансом за полгода вперед. Как это оформить чеке?

При поступлении первого платежа нужно выбить чек на аванс. Далее по окончании каждого месяца (если услуги оказывались) нужно формировать чек на зачет аванса. Так следует делать до тех пор, пока сумма аванса не будет исчерпана.

Гражданин перечисляет деньги за аренду на счет юридического лица через отделение банка. Как правильно оформить чек?

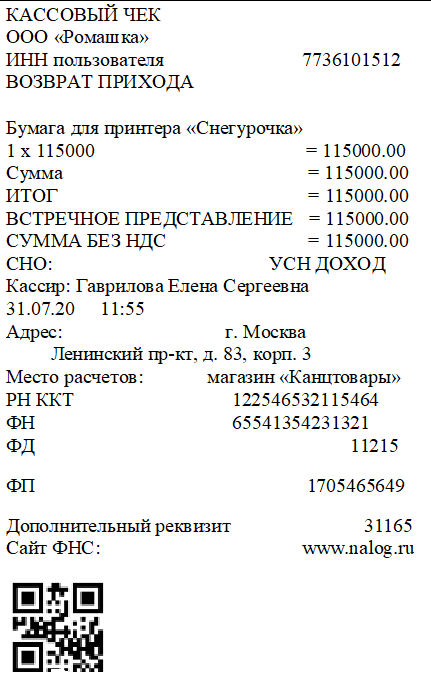

Выбить чек нужно не позднее дня, следующего за получением денег. При этом в чеке указывается способ оплаты «безналичными», сумма поступивших средств, а также название услуги. Чек может быть послан покупателю в электронном виде, вложен в покупку или передан при первой встрече.

Если деньги поступают на расчетный счет, и продавец выбивает на ту же сумму чек, не получится ли задвоения выручки?

Нет, задвоения выручки не будет. В кассовых чеках есть обязательные реквизиты, которые передаются в ФНС. В том числе будет указано, что денежные средства поступили безналичным путем. Соответственно, в кассу они не попали. Вопросы у налоговой инспекции могут возникнуть только в том случае, если они заметят расхождения между тем, что налогоплательщик указал в декларации, и данными с его онлайн-кассы.

Предприниматель оказывает услуги по сдаче в аренду жилых и нежилых помещений гражданам. Арендаторы платят посредством онлайн-банка, делая переводы на расчетный счет предпринимателя. Нужно ли выдавать чеки?

ИП может не применять кассовую технику, если сдает в аренду жилые помещения, которые принадлежат ему на праве собственности. Если ИП на патенте, то он может также без ККТ сдавать в аренду собственные нежилые помещения. В прочих случаях нужна касса.

Зачем предпринимателям на вмененке, не имеющим работников, нужен кассовый аппарат? Ведь они уплачивают налог с базы, их доходы не имеют значения.

Это требование законодательства. В настоящее время в Госдуме находится законопроект, которым предлагается еще на 2 года отложить срок применения ККТ для предпринимателей без работников, реализующих услуги и товары собственного производства.

Если покупатель расплачивается картой через терминал эквайринга, ему нужно выбить кассовый чек? Не будет ли в этом случае задвоения выручки? И как вообще должен происходить этот процесс?

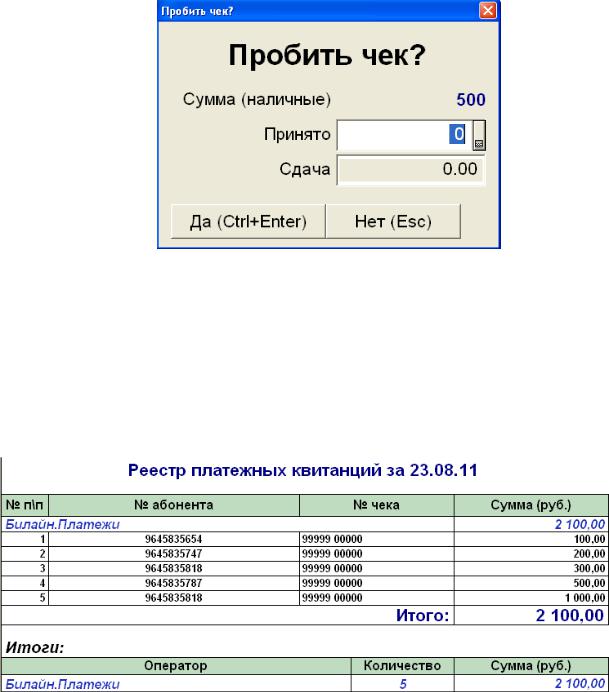

Терминал эквайринга не имеет никакого отношения к кассовой технике — это просто аппарат для считывания данных с карты. Документ, который он выдает — слип — не является фискальным чеком. Поэтому при такой покупке продавец обязан выбить чек на кассе. Задвоения выручки не происходит, поскольку ККТ передает в ФНС информацию о том, что оплата прошла по безналу. Что касается порядка проведения такой операции, тут все зависит от применяемой кассы, терминала и программного обеспечения:

- Терминал и касса программно интегрированы. Например, можно использовать ККТ, на которую установлено приложение Контур.Маркет Касса, и терминал ingenico. Продавец формирует чек на кассе и указывает способ оплаты «безналичный». Далее касса сама передает информацию на терминал, и покупатель может оплатить картой. После оплаты касса автоматически распечатает чек.

- Терминал и касса не имеют программной интеграции. Операция проводится вручную. Сначала продавец формирует чек на ККТ, затем обращается к терминалу и вводит сумму на нем. Клиент оплачивает покупку, терминал выдает слип. После этого продавец возвращается к кассе и печатает чек.

Покупатель приобретает товар на сайте и оплачивает его через платежную систему. Должен ли продавец выбивать чек?

Да, должен. Квитанция, высылаемая платежной системой, не заменяет кассовый чек.

Также нужно применять кассовую технику и в таких типичных ситуациях (они упоминались в вопросах):

- Когда гражданин вносит деньги на расчетный счет организации в счет платы за аренду (недвижимости, транспортного средства либо иного имущества).

- Когда гражданин платит за товары, работы или услуги посредством Сбербанк-онлайн или иного web-банкинга либо мобильного приложения для оплаты.

- Когда он оплачивает выполненные ИП работы со своей личной карточки.

- Во всех остальных случаях, когда физическое лицо перечисляет плату компании или ИП за товары, работы либо услуги вне зависимости от способа.

Работа агентов

ИП на агентском договоре со страховой компанией. Нужно ли ему применять кассу?

До 1 июля можно вместо чека выдавать бланк строгой отчетности — квитанцию № А7. Это правило распространяется на страховые организации, агентов-ИП и страховых брокеров только при оказании услуг физическим лицам. А вот с 1 июля применять кассу обязательно.

Юридическое лицо является торговым агентом и действует за счет принципала. Из поступивших на расчетный счет средств от покупателей удерживается вознаграждение, остальная сумма переводится принципалу. Нужно ли применять ККТ? Если да, то какую сумму пробивать?

Если агент действует от имени и за счет принципала, то в соответствии с разъяснениями Минфина, ККТ он применять не должен. Эта обязанность возникает у принципала. Подробнее об этом можно прочитать письмо от 04.09.2017 № 03-01-15/56619. Однако четких рекомендаций по поводу проведения таких операций до сих пор нет.

Компания является агентом при оказании услуг связи и работает от имени принципала. Нужно ли применять ККТ, если деньги за услуги связи переводятся с расчетного счета покупателя на расчетный счет агента?

Это зависит от того, является ли компания обычным или платежным агентом. Если платежным, то согласно закону 103-ФЗ, применять кассовую технику нужно. Если же компания является обычным агентом, то нет — выбивать чек должен принципал.

Несколько лет назад организация (образовательное учреждение) заключило с банком договор о приеме платежей от физических лиц. Оплата производится через банковские терминалы. Граждане предъявляют чеки из терминала — это служит подтверждением оплаты. Должна ли наша организация в этой ситуации применять

кассу

?

Важно знать, кому принадлежит терминал. Это может быть:

- Банк. Банки не применяют кассовую технику — они освобождены от этого законом. В таком случае после оплаты на руках у клиентов будет не чек, а обычная квитанция из терминала (слип). Обязанность напечатать чек возлагается на организацию, которая оказывает услуги (в данном примере — на образовательное учреждение).

- Платежный агент. Если терминал принадлежит агенту, это должно быть указано в чеке. В таком случае чек печатается именно агентом, а поставщик услуг от этого освобожден. По указанному вопросу есть письмо Минфина от 03.10.2017 № 03-01-15/64345.

ИП оказывает услуги агента недвижимости, работает без сотрудников и выписывает клиентам БСО. Должен ли он применять кассу?

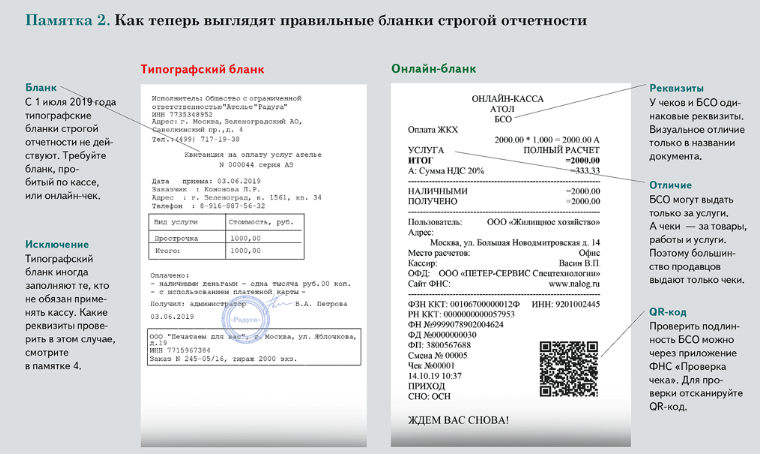

До 1 июля можно применять БСО, выпущенные типографией, после этого необходимо будет применять кассовую технику. Вообще, кассовый чек и бланк строгой отчетности имеют равную силу и различаются лишь тем, на каком оборудовании они формируются. Для печати чека нужна кассовая техника, а для печати БСО — специальная автоматизированная система. Такие системы есть в типографиях. Однако с 1 июля 2019 года нужно будет применять системы нового плана — так называемые БСО ККТ. Они должны быть индивидуальными. То есть каждый, кто собирается работать с БСО, должен приобрести такую технику. Однако вместо этого он может приобрести обычную ККТ и печатать чеки. Моделей касс в продаже сейчас множество в разных ценовых категориях. А вот моделей БСО ККТ, допущенных к продаже, пока нет.

Расчеты сотрудниками и собственниками

Нужно ли применять кассу, если выплачиваются дивиденды собственникам организации?

Нет, не нужно. С точки зрения 54-ФЗ эта операция не является расчетом.

Получается, что любые операции с сотрудниками и учредителями не входят в понятие расчет в целях применения 54-ФЗ? То есть ККТ не применяется?

Это зависит от того, какая именно операция производится. Например, выдача сотруднику подотчетной суммы не является расчетом, равно как и выплата дивидендов. То же самое относится к ситуации, когда учредитель дает организации заем — при его получении и погашении ККТ не применяется (письмо Минфина России от 04.12.2018 № 03-01-15/87766). Но бывают ситуации, когда применять кассу необходимо. Например, если организация реализует своим сотрудникам какие-то товары или услуги. Общее правило — если полученные и выданные суммы не связаны с товарами, работами или услугами, то это не расчет.

Из заработной платы сотрудника ежемесячно удерживается определенная сумма в качестве возврата беспроцентного займа. Зарплата перечисляется на карту. Нужно ли формировать чеки при удержании?

Тут важно, что это за заем — целевой или нет. Если нецелевой, то применять кассу необходимости нет. Если организация выдала сотруднику целевой заем для того, чтобы приобрел какой-то имущество или оплатил, например, лечение, обучение, ремонт (или любые другие), то применять ККТ нужна. До июля можно не выбивать чеки только при выдаче займа, при возврате же это необходимо с середины 2018 года. С середины текущего года нужно будет печатать чеки и при выдаче, и при возврате целевых займов.

Организация предоставила сотруднику заем, но в договоре не указана его цель. Нужно ли выбивать чек при его погашения?

Нет, поскольку такой заем считается нецелевым.

Если юридическое лицо получает заем на оплату товара, нужно ли выбивать чек при возврате?

При выдаче или погашении займа кассовую технику применяет только тот, кто его выдает. Если организация выступает в роли получателя займа, ККТ применять ей не нужно.

БСО после 1 июля

Мы ломбард. При выдаче займа выписываем клиенту БСО. Как быть с 1 июля?

Все верно, до 1 июля вы выписываете БСО залоговый билеты. Применение ККТ не требуется. После этой даты залоговый билет нужно оформлять на специальной БСО-ККТ. Но вместо этого можно использовать обычную кассу, включив в чек нужные вам дополнительные реквизиты. Такой порядок применяется в отношении операций, связанных с выдачей займов под залог материальных ценностей. Если же ломбард выдает обычный потребительский кредит, то применять кассу либо выписывать БСО необходимости нет.

Может ли бюджетное учреждение применять БСО, утвержденное приказом Минкульта № 257 от 12 декабря 2008?

Может, но только до 1 июля 2019 года. Дальше придется приобретать либо автоматизированную систему для печати БСО (БСО ККТ), либо обычно кассовый аппарат. Выше мы упоминали о том, что БСО-ККТ пока в реестре ФНС нет и неизвестно, появятся ли они к июлю. Поэтому пока целесообразно рассчитывать на кассу.

Индивидуальный предприниматель занимается оказанием услуг по онлайн обучению, сотрудников нет. Должен ли он применять ККТ с 1 июля?

Из контекста вопроса следует, что оплата за услуги также принимается онлайн. Иначе говоря, плата с клиента взимается посредством электронных средств платежа. Если это так, то использовать кассу нужно начиная с 1 июля 2018 года.

ИП, сотрудников нет, занимается изготовление металлических решеток. Можно ли не ставить кассу?

ИП на патенте, которые занимаются производством монтажных, электромонтажных, санитарно-технических и сварочных работ и услуг производственного характера, могут не применять ККТ. Если вы приобрели патент на оказание таких услуг, можете работать без кассы.

ИП на ЕНВД, работников нет, занимается транспортными услугами. Клиенты — физические и юридические лица. Деньги принимаются на расчетный счет и на личную карту предпринимателя (как физлица). При каких операциях нужно выбивать чеки?

В данном случае при всех, кроме приема переводов от юридических лиц и ИП на расчетный счет предпринимателя.

ООО на вмененке занимается ремонтом обуви. Можно ли после 1 июля работать без кассы? Или это льгота касается только ИП?

Ремонт и окраска обуви упомянута в статье 2 закона 54-ФЗ в числе исключений, то есть относится к деятельности, при осуществлении которой применять кассу не нужно. Так что вне зависимости формы организации бизнеса можно работать без ККТ.

Предприниматель на ЕНВД занимается ремонтом и пошивом одежды. Нужно ли с 1 июля ставить кассу? Пока мы работаем на БСО.

С 1 июля работать с БСО не получится, придется ставить ККТ. Однако если вы перейдете на патент, то сможете этого избежать. ИП на ПСН, осуществляющие упомянутую деятельность, освобождены от обязанности применять кассовую технику.

ИП на ПСН, вид деятельности — техобслуживание и ремонт транспорта. Нужно ли применять кассу?

Да, с 1 июля 2019 года придется ставить ККТ.

Старые БСО действительны до 1 июля, а БСО-ККТ в продаже пока нет. Что делать? Каков шанс, что отсрочат применение БСО-ККТ и разрешат и дальше использовать бумажные бланки?

Вы не обязаны покупать БСО-ККТ. Вместо него можно приобрести обычную кассу и выбивать чеки. Кассовый чек и БСО равнозначны для тех, кто реализует услуги населению.

ИП-репетитор на упрощенке работает с гражданами и делает переводы для юридических лиц. Если какой-то вариант избежать установки

ККТ

?

Что касается репетиторства, то возможность есть — нужно перейти с УСН на ПСН. ИП на патенте при оказании услуг по обучению и репетиторству ККТ может не применять. В расчетах с юридическими лицами избежать установки кассы можно при любом налоговом режиме, если принимать оплату на свой расчетный счет.

ИП на УСН, стоматологические услуги. Когда нужно применять кассу?

Если предприниматель выписывает БСО, то можно сохранить такой порядок до 1 июля. Затем понадобится касса. Если же БСО не выписывается, то обязанность при

Изменения с 1 июля при безналичных платежах

Содержание статьи

Изменения с 1 июля при безналичных платежах

С 1 июля 2019 года компании будут выбивать чек на операции, по которым ранее были освобождены от касс. С этой даты потребуется пробивать чеки при любых безналичных расчетах (ст. 11 Федерального закона от 22.05.2003 № 54-ФЗ).

Когда нужна ККТ при безналичных расчетах

С 1 июля 2019 года продавец обязан выбить чек, если гражданин перевел деньги через онлайн-банк, мобильное приложение или банковский терминал. Разовые платежи — не исключение

Ранее пробивать чеки нужно было только при расчетах электронными средствами платежа (ЭСП). По остальным безналичным платежам была отсрочка. Так, можно было не применять кассы, когда физлицо платило по квитанции наличными через операциониста в банке. Теперь при таких расчетах кассу нужно будет применять. Однако некоторым налогоплательщикам разрешили не пробивать чеки при безналичных платежах от физлиц, если расчет происходит без личного присутствия клиента. Закон уже одобрил Совет Федерации.

По-прежнему вправе не применять кассу организации и ИП, которые получают безналичную оплату от других организаций или предпринимателей, за исключением расчетов с предъявлением карты.

Как передать чек покупателю

передать чек клиенту – это обязанность продавца. Если не выдать чек, организацию могут оштрафовать. Смотрите размеры санкций за кассовые нарушения.

При безналичной оплате продавец должен выполнить обязанность по отправке клиенту чека на электронную почту или номер телефона не позднее следующего дня после расчета. Отображать чек в личном кабинете клиента вместо отправки его на почту или абонентский номер нельзя (письмо Минфина от 17.08.2018 № 03-01-15/58589).

Когда покупатель не предоставил ни адреса почты, ни номера телефона, чек нужно выдавать по специальным правилам. Мы свели их в таблицу.

Как передать чек, если покупатель не предоставил свои данные?

В чеке больше нельзя указывать форму расчета «электронными»

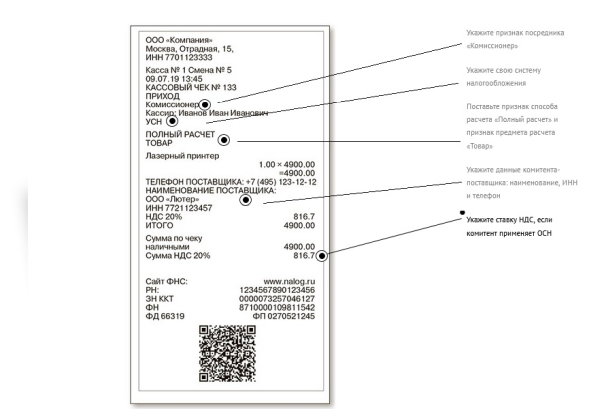

С 1 июля 2019 года при всех безналичных расчетах, в том числе электронными платежами, в чеках нужно указывать форму расчета «безналичными». Это реквизит 1081 «Сумма по чеку (БСО) безналичными».

Ранее значение данного реквизита было «Сумма по чеку (БСО) электронными». С 1 декабря 2018 года вступили в силу поправки в формат фискальных документов и в наименовании реквизита форму расчета «электронными» заменили на «безналичными». Однако ФНС дала отсрочку, и реквизиты можно было не обновлять до 1 июля 2019 года. Многие компании и ИП воспользовались такой отсрочкой и реквизиты до сих пор не обновили. Но с 1 июля наличие в чеке старых реквизитов приведет к штрафам за нарушение порядка применения ККТ.

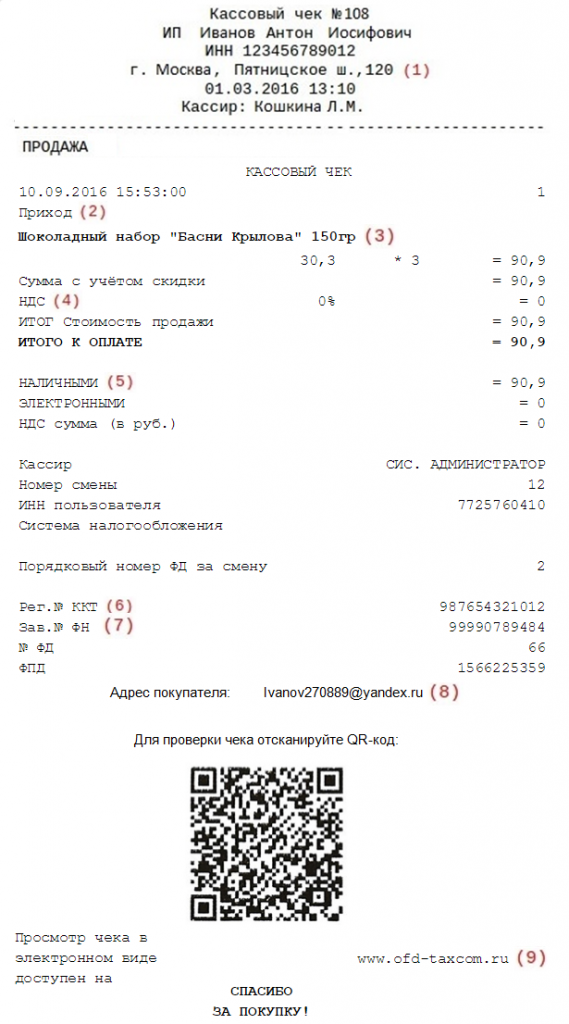

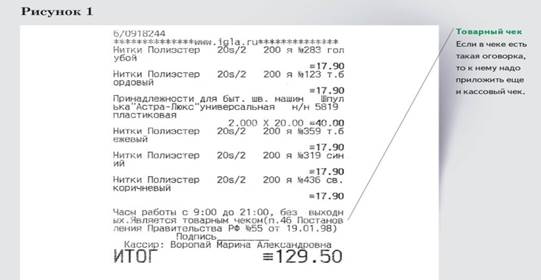

Чтобы избежать штрафов, обновите программное обеспечение кассы, если вы этого еще не сделали. Ниже образец, как с 1 июля 2019 года должен выглядеть чек при безналичной оплате.

Типографские БСО перестанут заменять чеки

С 1 июля 2019 года организации и ИП при оказании услуг населению больше не вправе вместо чеков выдавать типографские БСО. Бланки строгой отчетности теперь можно формировать только с помощью контрольно-кассовой техники. Эти изменения нужно учесть как тем, кто оказывает услуги, так и тем организациям и ИП, у которых подотчетники оплачивают услуги. Например, проживание в гостинице и другие услуги.

Онлайн-БСО должны содержать те же обязательные реквизиты, которые есть в чеках. При необходимости БСО можно дополнить любыми нужными реквизитами. Помимо обязательных реквизитов чек может содержать любую информацию, которая отражает специфику деятельности организации. Программное обеспечение онлайн-касс такую возможность предусматривает. Смотрите ниже, как может выглядеть бланк строгой отчетности с 1 июля 2019 года.

Продавцам услуг перед тем, как приобрести ККТ, нужно определиться, каким способом вы будете формировать БСО (письмо Минфина от 26.12.2017 № 03-01-15/87057). По составу реквизитов БСО теперь приравнен к кассовому чеку. Бланки можно формировать с помощью:

– онлайн-кассы;

– или автоматизированной системы БСО.

Автоматизированная система БСО – это та же самая онлайн-касса, только на ней можно формировать исключительно БСО. К такой автоматизированной системе предъявляют те же требования, что и к кассам. То есть она должна быть в реестре, иметь фискальный накопитель и быть зарегистрирована в налоговой инспекции (ст. 4, 4.2 Закона от 22.05.2003 № 54-ФЗ).

Онлайн-кассу или автоматизированную систему БСО нужно зарегистрировать в ИФНС, оборудовать фискальным накопителем и заключить договор с ОФД. Разница в том, что на онлайн-кассе чеки могут формировать те организации или ИП, которые занимаются и продажей товаров, и оказанием услуг. А автоматизированную систему БСО можно применять только при оказании услуг (абз. 3 п. 1 ст. 4.3 Закона от 22.05.2003 № 54-ФЗ). Таким образом, компания или ИП, которые оказывают услуги, могут действовать одним из способов, которые мы привели в таблице ниже.

Способы оформления расчетов с БСО с 1 июля 2019 года

Проинструктируйте подотчетных сотрудников, что при расчете за оказанные услуги продавец им теперь должен выдать онлайн-чек или БСО, сформированный с помощью автоматизированной системы. Например, когда подотчетники оплачивают проживание в гостинице. В большинстве случаев обычные БСО без кассового чека не являются больше документом, который подтверждает оплату услуг. Но есть исключения в связи с тем, что для некоторых услуг установлен упрощенный порядок применения ККТ. Какой документ требовать от сотрудников, если они оплатили услуги, пропишите в инструкции.

как избежать штрафа, если чек не был пробит

Политика ООО «Ярус» в отношении обработки персональных данных

ООО «Ярус»

Юридический и фактический адрес:

Фактический адрес: 115280 г. Москва, ул. Ленинская Слобода, д. 19, стр.4

Юридический адрес: 117292, г. Москва, Нахимовский просп., д. 52/27, помещение Б

1. Общие положения

1.1. Настоящий документ (далее — Политика) определяет цели и общие принципы обработки персональных данных, а также реализуемые меры защиты персональ ных данных в ООО «Ярус» (далее — Оператор). Политика является общедоступным документом Оператора и предусматривает возможность ознакомления с ней любых лиц.

1.2. Политика разработана в соответствии и на основании Конституции Российской Федерации, Федерального закона от 27.07.2006 N 152-ФЗ «О персональных данных», Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и(или) расчетов с использованием электронных средств платежа», а также иных нормативных правовых актов Российской Федерации, локальных актов ООО «Ярус».

1.3. Политика неукоснительно исполняется руководителями и работниками всех структурных подразделений и филиалов ООО «Ярус».

1.4. Действие Политики распространяется на все персональные данные субъектов, получаемые и обрабатываемые ООО «Ярус» с применением средств автоматизации и без применения таких средств.

2. Определения

2.1. Персональные данные — любая информация, относящаяся к прямо или косвенно определенному, или определяемому физическому лицу (субъекту персональных данных).

2.2. Обработка персональных данных – любое действие (операция) или совокупность действий (операций) с персональными данным, совершаемых с использованием средств автоматизации или без использования таких средств. К таким действиям (операциям) можно отнести: сбор, получение, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блок ирование, удаление, уничтожение персональных данных.

2.3. Субъект персональных данных — любое лицо, персональные данные которого обрабатываются оператором персональных данных.

2.4. Оператор персональных данных — ООО «Ярус».

3. Обработка персональных данных

3.1. О бработка персональных данных осуществляется с учетом следующих требований:

— обработке подлежат только персональные данные, которые отвечают целям их обработки;

— содержание и объем обрабатываемых персональных данных должны соответствовать заявленным целям обработки;

— обрабатываемые персональные данные не должны быть избыточными по отношению к заявленным целям их обработки;

— при обработке персональных данных должны быть обеспечены точность и достаточность сведений по отношению к целям обработки персональных данных.

3.2. Содержание и объем обрабатываемых персональных данных определяются исходя из уставных целей деятельности Оператора, на основании и во исполнение требований законодательства РФ, в т. ч. Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и(или) расчетов с использованием электронных средств платежа».

3.3. К основным категориям субъектов персональных данных, чьи данные обрабатываются и/или могут обрабатываться Оператором в соответствии с целями их получения, относятся физические лица:

- лица, состоящие и состоявшие в трудовых и гражданско-правовых отношениях с Оператором и/или контрагентами Оператора;

- кандидаты на замещение вакантных должностей;

- лица, имеющие граж данско-правовой характер договорных отношений с Оператором, или находящиеся на этапе преддоговорных или выполненных отношений подобного характера;

- лица, сообщившие свои персональные данные в процессе взаимодействия с Оператором, в том числе путем подключения к сервисам Оператора и/или подписания юридических документов с Оператором.

3.4. Для указанных категорий субъектов могут обрабатываться сведения, в том числе запрашиваемые на сервисах Оператора, включая, но не ограничиваясь: фамилия, имя, отчество; год, месяц, дата рождения; место рождения, адрес; семейное положение; социальное положение; имущественное положение; образование; профессия; доходы; ИНН, СНИЛС, контактная информация (телефон, адрес, адрес электронной почты и т. п.), а также иные сведения, необх одимые для целей обработки.

3.5. Оператор вправе обрабатывать персональные данные субъектов, в том числе следующими способами:

сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распр остранение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

3.6. Оператор осуществляет обработку персональных данных с использованием средств автоматизации и без использования средств автоматизации.

3.7. Обработка и хранение персональных данных осуществляются не дольше, чем этого требуют цели обработки персональных данных, если отсутствуют законные основания для дальнейшей обработки.

4. Меры по обеспечению безопасности персональных данных

4.1. Оператор принимает технические и организационные меры обеспечения безопасности с целью защиты персональных данных от случайного или незаконного уничтожения, потери или изменения, а также от несанкционированного разглашения или доступа к персональным данным.

4.2. Для предотвращения несанкционированного доступа к персональным данным Оператором применяются следующие организационно — технические меры:

- назначение должностных лиц, ответственных за организацию обработки и защиты персональных данных;

- ограничение состава лиц, имеющих доступ к персональным данным;

- организация учета, хранения и обращения носителей информации;

- проверка готовности и эффективности использования средств защиты информации;

- разграничение доступа пользователей к информационным ресурсам и программно-аппаратным средствам обработки информации;

- регистрация и учет действий пользователей информационных систем персональных данных;

- использование средств защиты и средств восстановления системы защиты персональных данных;

- организация пропускного режима на территорию Оператора, охраны помещений с техническими средствами обработки персональных данных.

5. Права субъектов персональных данных

5.1. Субъект персональных данных принимает решение о предоставлении его персональных данных и дает согласие на их обработку свободно, своей волей и в своем интересе. Согласие на обработку персональных данных может быть дано субъектом персональных данных или его представителем в любой позволяющей подтвердить факт его получения форме, если иное не установлено законодательством РФ.

5.2. Субъект персональных данных имеет право отозвать согласие на обработку персональных данных, направив соответствующий письменный запрос Оператору.

5.3. Субъект персональных данных имеет право на получение информации, касающейся обработки его персональных да нных, в том числе содержащей:

- подтверждение факта обработки персональных данных Оператором;

- правовые основания и цели обработки персональных данных;

- цели и применяемые Оператором способы обработки персональных данных;

- наименование и место нахождения Оператора, с

Контроль поступлений на карту граждан введён с 1 июля 2020 года. Чем он грозит?

Краткое содержание:

Согласно указаниям ст. 86 НК РФ, вступившим в силу 1 июля 2020 года, все банковские учреждения обязуются по первому требованию налоговой службы передавать в ФНС сведения о движении средства на дебетовых картах клиентов-физлиц.

Чем подобный контроль поступлений на карту физлиц с 1 июля 2020 года обернется для граждан?

Будет ли взиматься НДФЛ со всех денежных пополнений?

Чем грозит контроль поступлений на карту физлиц с 1 июля 2020 года со стороны ФНС

В интернете с июня текущего года начали появляться новости о том, что налоговая служба займется изучением поступлений на пластиковые карты россиян, в результате чего владельцев карт станут повсеместно вызывать на допросы. Физические лица должны будут предъявить доказательства того, что денежные поступления не являются доходом за оказание каких-либо услуг или выполнение работ. В том случае, если подтверждения не будут предоставлены, ФНС получает право взимать с «доходов» налог по стандартной ставке НДФЛ 13%.

Такие предположения являются заблуждением – никакие поправки в Налоговый кодекс относительно обложения налогом поступлений на карту не были приняты. Давайте разберемся, в каких случаях сотрудники налоговой службы имеют право вызвать на допрос гражданина, расспросить об источнике денежных переводов и доначислить НДФЛ.

Усилится ли контроль поступлений на карту физлиц с 1 июля 2020 года

С 1 июня 2020 года действительно вносились изменения в текст ст. 86 НК РФ, однако, изменения эти имеют отношение только к счетам в драгоценных металлах – с точки зрения налогового контроля, таковые были приравнены к денежным счетам.

В новых положениях говорится о том, что каждый банк России обязан предоставлять по первому требованию налоговой службы в течение 3 дней с момента получения запроса:

— справки о наличии счетов, вкладов и об остатках драгоценных металлов на счетах/депозитах;

— выписки по операциям на счетах юридических и физических лиц, включая ИП;

— справки об остатках и переводах электронных денежных средств.

Подобные запросы ФНС может делать в 2 случаях: если проводится камеральная проверка (ст. 88 НК РФ), и в случае истребования документов или сведений в согласии со ст. 93.1 НК РФ. Если на карте физлица будут обнаружены денежные средства, происхождения которых следует пояснить, гражданина вызовут на допрос. Если выяснится, что это доходы, и владелец счета уклоняется от уплаты налога, будет наложен штраф в размере 20% от суммы неуплаченного налога и доначислен НДФЛ 13%.

Хотя недавние изменения в налоговом законодательстве не относятся к контролю за денежными переводами на карты граждан, усиление контроля со стороны ФНС все же очевидно. Если на карту физического лица (в том числе зарегистрированного в качестве индивидуального предпринимателя) регулярно поступают деньги неизвестного происхождения (особенно если суммы примерно одинаковые, и деньги приходят в один и тот же день), это обязательно привлечет внимание налоговой инспекции – они заподозрят «серые» доходы. В наше время достаточно много людей становится фрилансерами и самозанятыми гражданами, не желая уплачивать НДФЛ и взносы в ПФР.

Что делать, если налоговая вызывает гражданина свидетелем по статье 90 НК РФ

Согласно положениям ст. 90 НК РФ, налоговые органы имеют право на вызов в ФНС любого гражданина (россиянина, иностранца, лицо без гражданства) в качестве свидетеля, если посчитают, что его показания помогут в осуществлении налогового контроля и предотвращения или пресечения налоговых преступлений.

Согласно п. 2 ст. 90 НК РФ, Постановление ВАС от 30.07.2013 № 57, ст. 51 Конституции РФ, при определенных обстоятельствах не могут быть вызваны в качестве свидетеля:

— Лица, располагающие сведениями, которые могли бы помочь в осуществлении налогового контроля, но которые были получены в ходе осуществления профессиональной деятельности, предполагающей сохранение профессиональной тайны (аудиторской, адвокатской и т.д.).

— Граждане малолетнего возраста (до 14 лет), нездоровые физически/психологически люди (инвалиды, недееспособные), в связи с чем не имеющие возможности в должной степени осознавать и оценивать обстоятельства, о которых их планировалось расспросить.

— Отказавшиеся от дачи показаний сотрудники компании-налогоплательщика при приостановлении выездной проверки.

— Граждане, отказавшиеся свидетельствовать против себя и близких людей.

Допрос проводится в отделении ФНС или, в случае наличия у свидетеля физических недостатков, не позволяющих ему явиться в налоговую – по месту жительства гражданина. Свидетельские показания вносятся в протокол по форме, утвержденной приказом ФНС от 08.05.2015.

Как избежать проблем с налоговой службой

На самом деле, контроль за движением средств на счетах физических лиц осуществляется налоговой службой давно – согласно положениям Федерального закона от 07.08.2001 № 115-ФЗ, банки обязаны передавать ФНС интересующие их сведения. Это мера по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

Если на банковский счет физического лица регулярно приходят деньги от другого физического лица, налоговая служба начинает подозревать, что это оплата за оказанные услуги или выполненные работы.

Чтобы не дать повода налоговым инспекторам сомневаться в целях денежных переводов, следует обозначать назначение платежа при его отправке. Необходимо оставить комментарий наподобие «Возвращаю долг» или «Это тебе на день рождения».

Ответы на распространенные вопросы про контроль поступлений на карту физлиц с 1 июля 2020 года

Вопрос №1: Меня вызвали свидетелем в налоговую службу, что это может значить? Мне что-либо грозит? Если я проживаю в Москве, меня могут вызвать в налоговую в Екатеринбург?

Ответ: Если юрисдикция налоговой службы, вызывающей свидетеля, не распространяется на регион его проживания, она подает запрос в ИФНС по месту его проживания. Свидетель может быть вызван по достаточно широкому ряду вопросов – от проверки адреса регистрации юридического лица до проверки реальности совершаемых сделок.

Вопрос №2: Как узнать, для чего налоговая служба вызывает гражданина в качестве свидетеля?

Ответ: О причинах вызова гражданина в налоговые органы будет написано в письменном уведомлении (повестке).

Источник: online-buhuchet.ru

Будет ли ваша проверка на коронавирус учитываться при возмещении налогов за 2020 год?

Президент США Дональд Трамп подписал Закон о помощи, чрезвычайной помощи и экономической безопасности (CARES) 27 марта 2020 года в ответ на беспрецедентные экономические потрясения, вызванные пандемией коронавируса COVID-19. Среди положений этого законопроекта — разрешение федеральному правительству выплачивать каждому гражданину США единовременный чек, называемый «платой за экономический ущерб».

В общих чертах так работают выплаты:

- Физические лица с доходом до 75 000 долларов получат 1 200 долларов

- Семьи, которые подают документы совместно и зарабатывают до 150 000 долларов, получат 2 400 долларов

- Семьи с детьми получают дополнительно 500 долларов за каждого ребенка, отвечающего критериям

- Физические лица или домохозяйства, зарабатывающие больше, чем указано выше, получат сокращенные выплаты

- Доход определяется на основании налоговой декларации налогоплательщика за 2019 или 2018 год, в зависимости от того, что находится в файле

- Получатели социального обеспечения, не платящие налоги, также получат чек

Хотя вышеупомянутая метрика довольно проста, использование Законом CARES налоговой инфраструктуры Налоговой службы (IRS) для облегчения этих платежей вызвало существенную путаницу.Это потому, что юридически платеж считается налоговым кредитом, выданным получателю из (будущей) налоговой декларации за 2020 год, то есть декларации, которую получатель подаст в 2021 году. Это привело некоторых к мнению, что платеж должен быть либо полностью выплачен в 2020 году, или что платеж считается налогооблагаемым доходом, или что платеж засчитывается в счет возмещения налога за 2020 год. Однако ни один из этих выводов не соответствует действительности.

Это связано с тем, что согласно другому положению закона, получателям выплаты экономического воздействия будет начислено , как если бы они вернули государству .Это делает платеж необлагаемым налогом фондом, который не влияет на будущие доходы. «Технически происходит то, что человеку должен быть предоставлен« кредит »со скидкой на стимулы в 2020 году, но он уменьшен на сумму, полученную им в качестве авансового кредита в этом году, поэтому он точно аннулируется», — сказал Чи-Чинг Хуанг, старший директор по экономической политике компании Непартийный Центр по бюджетным и политическим приоритетам (CBPP) сообщил нам по электронной почте. «Это просто предотвращает повторные возмещения — это не повлияет на их возврат налогов за 2020 год.”

Несмотря на то, что изменения в вашем доходе не могут потребовать возврата государству, т. Е. Если ваш налогооблагаемый доход в 2020 году окажется выше, чем он был в 2019 или 2018 году, возможно, вы получите дополнительный экономический эффект. деньги после подачи заявки в 2021 году, если ваша экономическая ситуация ухудшится, сказал нам Хуан:

Одно из преимуществ этой структуры заключается в том, что она означает, что люди могут получить дополнительную сумму стимулирующего кредита в качестве возмещения за 2020 год, если их доход в 2020 году снизится по сравнению с предыдущими годами.Предположим, человек зарабатывает 100000 долларов как в 2018, так и в 2019 году. Это выше порога постепенного прекращения дохода для льготного стимулирования, поэтому ему не будет немедленно отправлен стимул. Но если этот человек потеряет работу в 2020 году и, таким образом, заработает 75000 долларов в 2020 году, его доход в 2020 году будет ниже порога для льготы по стимулированию. Таким образом, когда они подадут налоговую декларацию за 2020 год в 2021 году, они будут иметь право на льготный кредит в размере 1200 долларов США против налогов 2020 года.

В противоположной ситуации, когда доход человека фактически вырастет с 2018/2019 до 2020 года, в 2020 году ему не будут снижены суммы возмещения, и ему не грозят какие-либо другие потери.Допустим, физическое лицо подало налоговую декларацию за 2018 год и заработало 75 000 долларов, но еще не подало декларацию за 2019 год. Затем в 2019 и 2020 годах они зарабатывают 100000 долларов (сверх поэтапного отказа от скидки для физического лица). Это лицо должно получить стимулирующий платеж в размере 1200 долларов США немедленно, потому что IRS будет использовать его данные за 2018 год при отсутствии декларации за 2019 год. Но когда они подадут заявку на 2019 и 2020 годы, им не нужно будет возвращать аванс. Любой возврат налогов, который они имеют за 2019 или 2020 год, не будет уменьшен ниже того, что было бы в противном случае.

«Самое важное, что нужно понимать, это то, что скидка — это сумма бонуса. Стимулирующая выплата не приведет к сокращению возмещения налогов в 2020 году (когда люди подадут документы в 2021 году) ниже того, что было бы в противном случае », — сказал нам Хуанг.

Претензии по выплате других экономических последствий

Некоторые люди в сети утверждают, что получение выплаты за экономический эффект зависит от заполнения данных переписи населения США 2020 года. По данным Бюро переписи населения США, это неправда.

Еще одна проблема, вызывающая беспокойство, — это способность правительства компенсировать эти стимулирующие платежи, если они должны деньги в виде студенческих ссуд или Налогового управления США. По большей части, согласно The New York Times, IRS «временно приостановило [ред] почти все усилия по возврату налогов в счет погашения долгов, в том числе перед I.R.S. сам.» Единственное возможное исключение касается людей, которые не выплачивают алименты. «Казначейству прямо разрешено« перехватывать »(дополнять) льготы по стимулированию, чтобы компенсировать задолженность по алиментам», — сказал нам Хуан.«Однако он не может получить скидку на другие виды федерального долга, такие как студенческие ссуды».

Как мне получить деньги?

Для людей, которые подали налоговые декларации, включающие информацию о прямом депозите, IRS сообщает, что платежи будут производиться автоматически. Для тех, кто не предоставил эту информацию в своих декларациях, IRS сообщает: «В ближайшие недели Казначейство планирует разработать веб-портал для физических лиц, чтобы они могли предоставлять свою банковскую информацию в IRS онлайн, чтобы люди могли получать платежи немедленно. в отличие от проверок по почте.”

Однако, как только вы получите эти деньги, они останутся у вас. По этой причине утверждения о том, что заявление об экономических последствиях подлежит налогообложению или влияет на будущие возмещения налогов, являются ложными.

Раскрытие информации: брат автора работает в Центре по бюджетным и политическим приоритетам.

Срок действия

| Определение | |

Срок действия

| Определение | |

Срок действия

| Определение | |

Срок

| Определение | |

Срок действия

| Определение | |

Срок действия

| Определение | |

Срок

| Определение | |

Срок

| Определение | |

Срок

| Определение | |

Раздел 3: Продолжительность выплаты пособий и выплаченных сумм

Любые суммы, которые вы зарабатываете или распределяете в течение недельного периода ожидания, включая отпускные или выходное пособие, будут вычтены в течение первого периода. три недели, в течение которых вы должны получать пособие, потому что в период ожидания нет пособия на заработок.Из этих сумм вычитается доллар за доллар.

Для каждого примера указанные даты всегда соответствуют воскресеньям.

Пример 1 — Общая сумма заработка, удержанного в течение первой недели выплаты пособий

Энн безработная и подала заявление на получение пособия, которое было одобрено. Период ее выплаты начался 7 января. Ей пришлось отбыть недельный период ожидания, с 7 по 13 января. Ее первая неделя выплаты пособий началась 14 января. Размер еженедельного пособия составляет 300 долларов.

Она получила отпускные в размере 195 долларов за недельный период ожидания. Обычно эта сумма должна быть вычтена в первую неделю выплаты пособия. Однако, поскольку эта сумма меньше суммы ее еженедельного пособия (300 долларов США), она будет вычтена только в первую неделю выплаты пособий, которая началась 14 января. Расчет следующий: 300 долларов США (сумма пособий) — 195 долларов США. (размер отпускных) = 105 $. Таким образом, Анна получит 105 долларов в первую неделю пособия.После этого вычитать больше не будет.

Пример 2 — Часть заработка, удерживаемая в течение первых трех недель выплаты пособий, и оставшаяся сумма, отложенная после этого периода

Фредерик не работает и подал заявление на получение пособия, которое было одобрено. Его период выплаты пособий начался 7 января. Ему пришлось отбыть недельный период ожидания, с 7 января по 13 января. Его первая неделя пособий началась 14 января. Размер его еженедельного пособия составляет 400 долларов.Однако после подачи иска Фредерик вернулся к работе.

Любое лицо, получающее пособие EI, обычно может зарабатывать до 50 долларов в неделю или 25% от своего еженедельного пособия , в зависимости от того, что больше. Любые деньги, заработанные сверх этой суммы, будут вычтены из их пособия доллар за доллар.

Однако во время пилотного проекта «Работа во время рассмотрения претензий» заработок вычитается из пособий в размере 50% от заработка заявителя каждую неделю, если заработок равен или меньше 90% еженедельного страхуемого дохода заявителя, который использовался для рассчитать размер их пособия.Любой заработок, превышающий этот 90-процентный порог, будет вычитаться из суммы выплат в долларах за доллар.

По состоянию на 1 января он заработал следующие суммы:

- отпускные в размере 395 долларов, выплаченные ему за неделю с 7 января (первая неделя периода ожидания)

- заработок 350 долларов за неделю с 14 января (первая неделя выплат)

- заработок 380 долларов за неделю с 21 января (вторая неделя выплат)

- заработок 360 долларов за неделю 28 января (третья неделя льгот)

Поскольку он получил отпускные в размере 395 долларов за недельный период ожидания, по состоянию на 14 января 395 долларов должны быть вычтены из его пособий за три недели.

Первая неделя, в течение которой он получал пособие, началась 14 января. За эту неделю он заработал 380 долларов. Расчет следующий:

400 долларов США (сумма пособий) — 190 долларов США (50% от 380 долларов США) = 210 долларов США

Ему следует выплатить 210 долларов, но он не получит никаких денег в течение этой недели, потому что он получил доход в течение периода ожидания, и сумма в 210 долларов должна быть вычтена из общей суммы, которую он должен выплатить (395 долларов). следующим образом: 395 долларов — 210 долларов = 185 долларов.Таким образом, остается вычет в размере 185 долларов.

Вторая неделя , в течение которой он получал пособие, началась 21 января. Он заработал на этой неделе 380 долларов. Расчет следующий:

400 долларов США (сумма пособий) — 190 долларов США (50% от 380 долларов США) = 210 долларов США

Ему следует выплатить 210 долларов, но остается вычет в размере 185 долларов. В течение этой недели он получит 25 долларов.

Мое право на участие в программе Medicaid зависит от того, как мой доход соответствует 138 процентам федерального уровня бедности.Можете ли вы объяснить, что это означает в долларах?

Q. Я знаю, что имею ли я право на расширенную программу Medicaid, зависит от того, составляет ли мой доход менее 138 процентов федерального уровня бедности (FPL). Я также понимаю, что если я зарабатываю слишком много для участия в программе Medicaid, я могу купить страховку на бирже, где я могу иметь право на премиальные субсидии (налоговые льготы), опять же, в зависимости от того, как мой доход сравнивается с FPL. Можете ли вы объяснить, что это означает в долларах?

Федеральный

Уровень бедности

Калькулятор

0.0%

федерального уровня бедности

A. Во-первых, в штатах, которые расширили Medicaid, вы будете иметь право на Medicaid, если заработаете до 138 процентов от FPL. Для одинокого человека в 2020 году верхний предел дохода для участия в программе Medicaid составляет 17 608 долларов США, а для семьи из четырех человек верхний предел дохода составляет 36 156 долларов США (вот федеральный веб-сайт, на котором указан FPL текущего года для семей различного размера). Независимо от того, где вы живете, если вы соответствуете требованиям Medicaid или CHIP, вы не имеете права на получение премиальных субсидий.Право на участие в программе Medicaid

зависит от того, расширил ли ваш штат Medicaid в соответствии с ACA

В штатах, которые не приняли федеральное финансирование для расширения Medicaid, право на участие в Medicaid осталось неизменным, несмотря на ACA, и в большинстве случаев трудоспособные взрослые без детей-иждивенцев не имеют права на Medicaid независимо от того, насколько низок их доход. В штатах, которые не расширили Medicaid, право на получение премиальных субсидий при обмене начинается со 100 процентов уровня бедности, тогда как оно начинается выше 138 процентов от уровня бедности в штатах, которые расширили Medicaid.Таким образом, человек, который зарабатывает 120 процентов от уровня бедности, будет иметь право на Medicaid в одних штатах и на субсидии премий в других.

По состоянию на конец 2020 года 14 штатов не расширили программу Medicaid в рамках ACA. Но один из них (Висконсин) действительно обеспечивает страхование Medicaid трудоспособным взрослым, не достигшим пожилого возраста с доходом до уровня бедности, два из них (Оклахома и Миссур) расширят Medicaid с середины 2021 года, а один из них (Джорджия ) частично расширит Medicaid в середине 2021 года, следуя тому же общему протоколу, который уже использует Висконсин, хотя и с рабочими требованиями Medicaid.

Право на участие в программеMedicaid / CHIP основано на текущих правилах FPL; Право на получение премиального налогового кредита основано на руководящих принципах FPL

предыдущего года.Важно отметить, что право на участие в программах Medicaid и CHIP начинает определяться на основе самых последних руководящих принципов FPL, как только они публикуются (обычно в январе каждого года). Но право на получение премиальных субсидий при обмене основано на руководящих принципах FPL за предыдущий год. Таким образом, для покрытия, которое вступит в силу в 2021 году, руководящие принципы FPL 2020 используются для определения премиальных субсидий как во время открытой регистрации (которая происходит в 2020 году), так и в течение специальных периодов регистрации в течение 2021 года.Но для получения права на участие в Medicaid / CHIP новые цифры уровня бедности на 2021 год начнут использоваться после того, как они будут опубликованы в начале 2021 года.

Право на получение премиального налогового кредита

Если вы покупаете страховку на государственных рынках или биржах, вы можете иметь право на налоговые льготы (субсидии), которые помогут вам покрыть страховые взносы. Налоговые льготы доступны, если

- вы не имеете права на участие в программах Medicaid или CHIP. Важно отметить, что дети имеют право на участие в программе Medicaid или CHIP при гораздо более высоком семейном доходе, чем пределы права на участие в программе Medicaid для взрослых.Поэтому часто можно увидеть семьи, в которых дети имеют право на Medicaid или CHIP, а родители вместо этого имеют право на получение налоговых льгот. Если семья решит записать детей вместе с родителями в частный план обмена, они должны будут оплатить полную стоимость страхового покрытия для детей, поскольку вместо этого они могли бы зарегистрироваться в Medicaid или CHIP.

- ваш доход составляет не менее 100 процентов от уровня бедности, но не более 400 процентов от FPL (если несубсидированные страховые взносы достаточно низкие, право на получение субсидии перестанет быть ниже 400 процентов от FPL).Для планов, вступающих в силу в 2021 году, верхний предел дохода для получения права на субсидию составляет 51 040 долларов на одного человека и 104 800 долларов на семью из четырех человек. И снова нижний порог дохода для права на получение премиальных субсидий выше в штатах, где была расширена программа Medicaid, поскольку семья должна зарабатывать более 138 процентов от уровня бедности в этих штатах, чтобы не иметь права на участие в программе Medicaid (и, следовательно, иметь право на нее). премиальные субсидии).

- , у вас нет доступа к недорогой медицинской страховке, спонсируемой работодателем, с минимальной стоимостью (в этом сценарии важно понимать семейный сбой).

Таким образом, в штатах, которые расширили Medicaid, право на субсидию начинается с 139 процентов от уровня бедности (то есть выше порогового значения для права на Medicaid, что составляет 138 процентов от FPL), в то время как в штатах, которые не расширили Medicaid, право на получение субсидии начинается со 100 процентов уровня бедности.

Во всех случаях биржа сначала проверяет, имеют ли заявители право на участие в программе Medicaid. Право на получение субсидии определяется только в том случае, если и когда биржа определила, что заявитель не имеет права на участие в программе Medicaid.Таким образом, если человек подает заявку на страхование в течение специального периода регистрации в июле 2021 года, биржа сначала сравнивает доход заявителя с данными FPL 2021 года, чтобы определить, имеет ли это лицо право на участие в Medicaid или CHIP. Если это не так, биржа затем сравнит доход заявителя с данными FPL за 2020 год, чтобы определить право на субсидию.

Воспользуйтесь нашим калькулятором, чтобы оценить, сколько вы можете сэкономить на страховых взносах, соответствующих требованиям ACA.

Эта система используется, потому что открытая регистрация происходит ближе к концу года для покрытия, вступающего в силу в следующем году, но номера FPL на следующий год еще не доступны в этот момент.И хотя они становятся доступными в начале года, биржи не переключаются на эти новые номера до следующего периода открытой регистрации , так что каждый с охватом, действующим в данном году, будет иметь право на субсидию на основе тех же номеров FPL. .

Субсидии совместного несения затрат

Кроме того, если ваш доход превышает 138 процентов от FPL (или, по крайней мере, 100 процентов от FPL в штатах, которые не расширили Medicaid), а также не превышает 250 процентов от FPL, вы будете иметь право на участие в оплате. субсидии, если вы покупаете серебряный план в обмен на ваше государство.Субсидии с разделением затрат сокращают максимальные наличные расходы по плану медицинского страхования, а также сокращают отчисления и доплаты, которые вам придется платить, если вам потребуется медицинское обслуживание. Описание того, как работает эта субсидия, можно найти в этом обзоре субсидий с разделением затрат и в этом обновлении о субсидиях по разделению затрат и администрации Трампа.

Для покрытия, действующего в 2021 году, 250 процентов FPL составляет 31 900 долларов на одного человека, 54 300 долларов на семью из трех человек и 87 900 долларов на семью из шести человек.

Луиза Норрис — брокер по индивидуальному страхованию здоровья, которая пишет о медицинском страховании и реформе здравоохранения с 2006 года.Она написала десятки мнений и образовательных материалов о Законе о доступном медицинском обслуживании для healthinsurance.org. Обновления ее государственной программы обмена информацией о здоровье регулярно цитируются СМИ, освещающими реформу здравоохранения, и другими экспертами по страхованию здоровья.

Получите ответ на свой вопрос о лотерее DV

Что такое грин-карта?

Зеленая карта, выданная U.S. Служба гражданства и иммиграции (USCIS) позволяет вам жить и работать в Соединенных Штатах на постоянной основе. Есть много способов получить грин-карту, в том числе через семью, работу или статус беженца или беженца, не все имеют на это право, и один из них — программа иммиграционной визы за разнообразие (DV) (широко известная как лотерея грин-карт).

Что такое лотерея разнообразия? Как это работает?

Ежегодно программа DV выдает около 50000 иммиграционных виз на основе результатов случайного розыгрыша.Визы распределяются между странами с исторически низким уровнем иммиграции в США

.Когда начинается лотерея DV?

Период онлайн-регистрации для программы DV обычно длится с 1 октября по 3 ноября каждого года. Период регистрации в лотерее грин-карт DV-2022, вероятно, начнется в октябре 2020 года. Государственный департамент США еще не опубликовал регистрационную информацию о лотерее этого года.

Вы должны зарегистрироваться как можно раньше после его открытия, потому что количество виз для каждой страны ограничено.

Почему лотерея DV-2022 стартует в 2020 году?

Заявки будут приниматься в октябре-ноябре 2020 года, но результаты лотереи будут опубликованы в мае 2021 года, а обработка и выдача визы будут только в 2022 году.

Пройдет ли DV-2022 в 2020 году?

Да. Хотя пандемия Covid-19 влияет на все, лотерея все равно состоится в 2020 году. Дополнительную информацию см. На http://dvlottery.me/blog/1300-when_dv_lottery_covid.

Сколько виз будет выдано в DV-2022? Сколько человек станут победителями?

Информации от U.Государственный департамент США, но по закону ежегодно выдается не более 55 000 виз для участия в программе Diversity Visa (DV). Обычно в качестве победителей лотереи сначала выбираются около 110 000 человек, затем около половины из них по какой-то причине не получат визу, и в итоге будет выдано около 55 000 виз.

Сколько виз DV-2022 может быть выдано для каждого региона и соответствующей страны?

Количество виз, выдаваемых уроженцам каждой страны, зависит от установленных региональных ограничений, количества въезжающих из каждой страны и того, сколько из выбранных абитуриентов имеют право на получение визы.Не более 7% от общего числа доступных виз могут быть выданы уроженцам любой отдельной страны.

Где я могу заполнить форму для участия в лотерее разнообразия?

Заявки принимаются только на официальном сайте Госдепартамента США: https://www.dvlottery.state.gov. Другие службы — это посредники, которые заполняют форму от вашего имени, и USCIS не рекомендует пользоваться их услугами.

Каков мой шанс выиграть?

Шансы выиграть грин-карту в лотерее DV намного выше, чем выиграть миллион в обычной лотерее.Вы можете найти процент выигрыша для каждой страны на http://dvlottery.me/win-chances-green-card-lottery

Что самое важное в форме лотереи?

Прежде всего помните: не лгите, пишите только правду. Используйте только английские буквы.

Страна участия.

Обратите внимание на страну допуска: вам нужно выбрать именно страну рождения, а не проживания.

Сделайте правильное фото.

Многие участники не могут предоставить правильную фотографию.USCIS автоматически дисквалифицирует заявки, фотографии которых не соответствуют требованиям. Есть много требований и условий от фона до размера головы. Так что вы можете использовать специальные сервисы вроде https://visafoto.com/diversity-visa-lottery-photo

Что еще я могу сделать, чтобы выиграть?

Каждый взрослый член вашей семьи (супруга, взрослые дети, родители) должен участвовать в лотерее в качестве основного участника (обеспечивая всех остальных членов семьи, таких как супруга или дети, в качестве деривативов).

Есть ли возрастные ограничения для участия в лотерее грин-карты?

Не существует минимального возраста для подачи заявления, но из-за требования о среднем образовании это фактически дисквалифицирует большинство лиц моложе 18 лет.

Какой уровень английского я должен иметь?

Для участия в программе участникам не обязательно иметь какие-либо специальные языковые навыки.

Могу ли я принять участие в программе DV, если я живу в США?

Да, участник может подать заявку на участие в этой программе во всем мире, включая Соединенные Штаты.

Могу ли я принять участие, если у меня уже есть виза в США?

Да, вы можете принять участие в лотерее DV, если у вас уже есть виза любого типа.

Я уже зарегистрирован на иммиграционную визу другой категории. Могу ли я подать заявку на участие в программе DV?

Да.

Поможет ли мне правительство США обосноваться в США? Будет ли оплачен транспорт или другие сборы?

Нет, вы должны сделать это самостоятельно.

Могу ли я указать в качестве супруга парня или девушку?

Нет, в качестве производного инструмента вы можете указать в своем заявлении только законного супруга.

Взимается ли плата за лотерею DV?

Плата за вход не взимается, но если вас выбрали, вам нужно заплатить около 215 долларов за медицинское обследование и 330 долларов за собеседование на человека.

Также вы будете оплачивать визовые сборы для иммигрантов лично только в посольстве или консульстве США во время подачи заявления на визу. Не отправляйте деньги за плату DV никому по почте, Western Union или другим службам денежных переводов.

Если я подаю заявление на DV, но не имею права на его получение, могу ли я получить возмещение уплаченных мною визовых сборов?

№Сборы за оформление визы не возвращаются. Если консульский служащий определит, что вы не отвечаете каким-либо требованиям для получения визы или по иным причинам не имеете права на DV согласно законодательству США, он не может выдать визу, и вы лишаетесь всех уплаченных сборов.

Кто может участвовать в официальной программе лотереи грин-карты (DV-2022)?

Есть только два критерия, которым вы должны соответствовать. Первый: ваша страна рождения (или страна супруга или родителей) должна быть в списке приемлемых стран.Второй: у вас должно быть как минимум среднее образование или два года опыта работы в течение последних пяти лет по профессии, которая требует не менее двух лет обучения или опыта.

Кого из членов семьи я должен включить в заявку на участие в лотерее Green Card?

Вы должны указать своего нынешнего супруга (жену или мужа), даже если в настоящее время вы проживаете отдельно от него / нее и всех не состоящих в браке детей в возрасте до 21 года.

Сколько заявок я могу подать?

Только один раз в год, но супруги могут подавать отдельные заявки.

Сколько раз я могу участвовать в лотерее разнообразия?

Вы можете пытаться выиграть каждый год, но только одну заявку в год.

Могу ли я заполнить форму с мобильного телефона?

Да, также вы можете получить правильную фотографию по адресу https://visafoto.com/diversity-visa-lottery-photo

Сколько у меня времени на заполнение формы?

У вас есть 30 минут на заполнение формы. Если вы превысили 30-минутный лимит и не отправили заявку, система отбрасывает любую уже введенную информацию.Так что лучше всего тренироваться на https://dvlottery.me/ds-5501-edv-form онлайн перед розыгрышем лотереи и подготовить все данные формы, прежде чем вы действительно начнете заполнять форму на официальном сайте.

Можно ли загрузить и сохранить форму лотереи DV в текстовый редактор и завершить ее позже?

Нет, вы можете заполнить форму только онлайн. Но вы можете использовать для этого https://dvlottery.me/ds-5501-edv-form.

Могу ли я сохранить форму в Интернете и заполнить ее позже?

Нет, это невозможно.Мы настоятельно рекомендуем полностью прочитать все инструкции DV, прежде чем начинать заполнять онлайн-форму. Однако для этого вы можете использовать https://dvlottery.me/ds-5501-edv-form.

Если система отклонит мою заявку, могу ли я повторно подать свою заявку?

Да, вы можете повторно подать заявку до окончания лотереи. Вы можете попытаться подать заявку столько раз, сколько необходимо, пока не будет получена полная заявка и не будет отправлено уведомление о подтверждении. Как только вы получите уведомление о подтверждении, ваша запись будет завершена, и вы не должны отправлять никаких дополнительных записей.

Как скоро после отправки заявки я получу электронное уведомление о подтверждении?

Вы должны немедленно получить уведомление о подтверждении, включая код подтверждения, но иногда случаются задержки. Вы можете нажимать кнопку «Отправить» столько раз, сколько необходимо, пока не будет отправлена полная заявка и вы не получите уведомление о подтверждении.

Я не получил номер подтверждения после нажатия кнопки «Отправить». Что я должен делать?

Если вы не получили номер подтверждения, ваша запись не была записана.Вы должны отправить еще одну запись. Это не будет считаться дубликатом.

Если меня выбрали, могу ли я взять с собой семью?

По программе лотереи DV с вами могут поехать только супруг (а) и дети. Для других родственников вы можете подать заявление на визу для воссоединения семьи позже. Но на это уйдет много времени.

Могу ли я принять участие в лотерее DV, если у меня есть судимость?

Нет ограничений для осужденных, но помните, что решение о выдаче визы зависит от консульства США.

Правда ли, что лотерея DV предназначена только для молодых людей, только что окончивших университет?

Нет, это не так. Каждый может принять участие в лотерее, а победители выбираются случайным образом Государственным департаментом США.

Должен ли я уже иметь работу в США, родственников там или достаточно денег?

Для участия в лотерее DV вам не нужны работа или предложение о работе в США, вам не нужно иметь родственников в США, вам не нужна конкретная сумма денег.

Как я узнаю о выигрыше? Как проверить результаты моей лотереи грин-карты США? Получу ли я уведомление?

Не ждите, пока Государственный департамент США свяжется с вами по электронной почте или по телефону по поводу того, что вас выбрали. Проверьте свой результат самостоятельно с помощью проверки статуса участника на веб-сайте E-DV http://dvlottery.state.gov/, используя свой номер подтверждения. Это единственный способ узнать. Информация будет опубликована примерно в мае 2020 года.

Получу ли я информацию от Государственного департамента по электронной или обычной почте?

The U.Правительство США никогда не рассылает электронные письма, чтобы уведомить людей, что они были выбраны, и нет планов использовать электронную почту для этой цели в программе DV-2022. Государственный департамент никогда не попросит вас отправить деньги по почте или через такие службы, как Western Union.

Когда будут доступны результаты?

Вы можете узнать, стали ли вы победителем лотереи в мае 2020 года, перейдя на страницу проверки статуса участника DV по адресу http://dvlottery.state.gov. Информация будет доступна до конца сентября 2021 года.

Что делать, если я потеряю свой номер подтверждения? Как восстановить мой потерянный номер подтверждения для лотереи DV?

На странице проверки статуса участника веб-сайта E-DV теперь доступен инструмент, который позволит вам получить свой номер подтверждения по адресу электронной почты, на который вы зарегистрировались, введя определенную личную информацию для подтверждения своей личности.

Других способов проверить свой статус или указать свой номер подтверждения нет. Посольства и консульства США, а также Консульский центр Кентукки не могут этого сделать.Государственный департамент не может предоставить список лиц, отобранных для продолжения визового процесса.

Как отбираются успешные участники?

победителя будут случайным образом выбраны Государственным департаментом США.

Что мне делать, если я выиграю?

Победа в лотерее грин-карт не приводит к автоматическому получению грин-карты. Если вам посчастливилось выиграть, это означает, что вы выиграли возможность подать заявку на получение грин-карты.Поэтому вам следует проверить свой номер подтверждения на официальном веб-сайте программы DV http://dvlottery.state.gov/, и в случае выигрыша вы будете перенаправлены оттуда на страницу подтверждения с дальнейшими инструкциями.

Обратите внимание при заполнении формы лотереи, потому что, если вас выбрали, вам нужно будет заполнить форму иммиграционной визы DS-260 точно так же, как и в форме лотереи. Поэтому мы не рекомендуем использовать тех, кто помогает в заполнении формы лотереи. Не используйте посредников или сторонние службы для заполнения заявки на лотерею DV за вас.Лучше подавать самостоятельно. Мы рекомендуем использовать https://visafoto.com/diversity-visa-lottery-photo, чтобы заполнить, а затем сохранить и распечатать вашу лотерейную форму DV, прежде чем заполнять фактическую форму, чтобы вы запомнили все свои данные для отправки, чтобы тогда вы могли используйте те же данные в форме иммиграционной визы DS-260.

Как скоро мне следует подать заявление на иммиграционную визу после победы?

В случае победы в программе DV-2022 вы имеете право подать заявление на визу только во время U.2022 финансовый год правительства S., то есть с 1 октября 2021 г. по 30 сентября 2022 г. Рекомендуется сделать это как можно скорее.

В случае успешного прохождения собеседования в консульстве вы получите визу на 6 месяцев, а если вы не переедете в США в течение этого времени, ваша виза будет аннулирована, и ее невозможно будет восстановить.

Когда я получу грин-карту?

Сначала вам выдадут иммиграционную визу, и вы сможете получить грин-карту после переезда в США.

Обязаны ли вы переехать в США, если выиграли в лотерею?

Нет, решение об иммиграции зависит от вас.

Я выиграл лотерею разнообразия ранее, но решил не двигаться. Могу ли я снова принять участие в лотерее?

Да, можно. Но могут возникнуть сомнения относительно ваших иммиграционных намерений, и решение о выдаче визы зависит от консульства США. В этом случае шансы получить визу невысоки.

Действующий паспорт

Перед тем, как участвовать в лотерее DV, настоятельно рекомендуется иметь действующий паспорт, выданный вашей страной.Поэтому, если у вас нет действующего паспорта, вы должны получить его, прежде чем заполнять форму лотереи.

1. Имя

Необходимо написать свое имя английскими буквами точно так же, как в паспорте.

Будьте осторожны со вторым именем. Если ваша фамилия двойная (состоит из 2 частей), вы должны указать все части в поле «Фамилия / Фамилия». Если вы одну его часть поставите как отчество, то вы будете дисквалифицированы.

Если у вас нет имени или отчества, его можно пропустить, установив флажок «Без имени».

Если в вашем имени есть несколько букв с «крючком», просто замените их на аналогичные английские буквы. Например, «ä» можно заменить на английский «a», «ö» на «o», «ñ» на «n» и т. Д.

В свидетельстве о рождении и в паспорте мое имя написано по-разному. Какое имя мне использовать?

Вы должны написать свое имя точно так же, как в паспорте, английскими буквами. Написание вашего имени на удостоверении личности, свидетельстве о рождении и других документах не имеет значения. Об этом говорится в инструкции Госдепартамента США: https: // travel.state.gov/content/dam/visas/Diversity-Visa/DV-Instructions-Translations/DV-2018-Instructions-Translations/DV-2018%20Instructions%20English.pdf

2. Пол

Рядом с радио-кнопками есть фотографии мужчины и женщины, которые нуждаются в дополнительной помощи.

3. Дата рождения

Обратите внимание на порядок элементов. Это американский порядок дат, поэтому сначала вы должны указать месяц (не день), затем день, а последний — год.

4.Город, в котором вы родились

Укажите город, указанный в свидетельстве о рождении или паспорте.