- Налоги Америки — Налоги в мире

- Налоги для физических лиц в Австрии

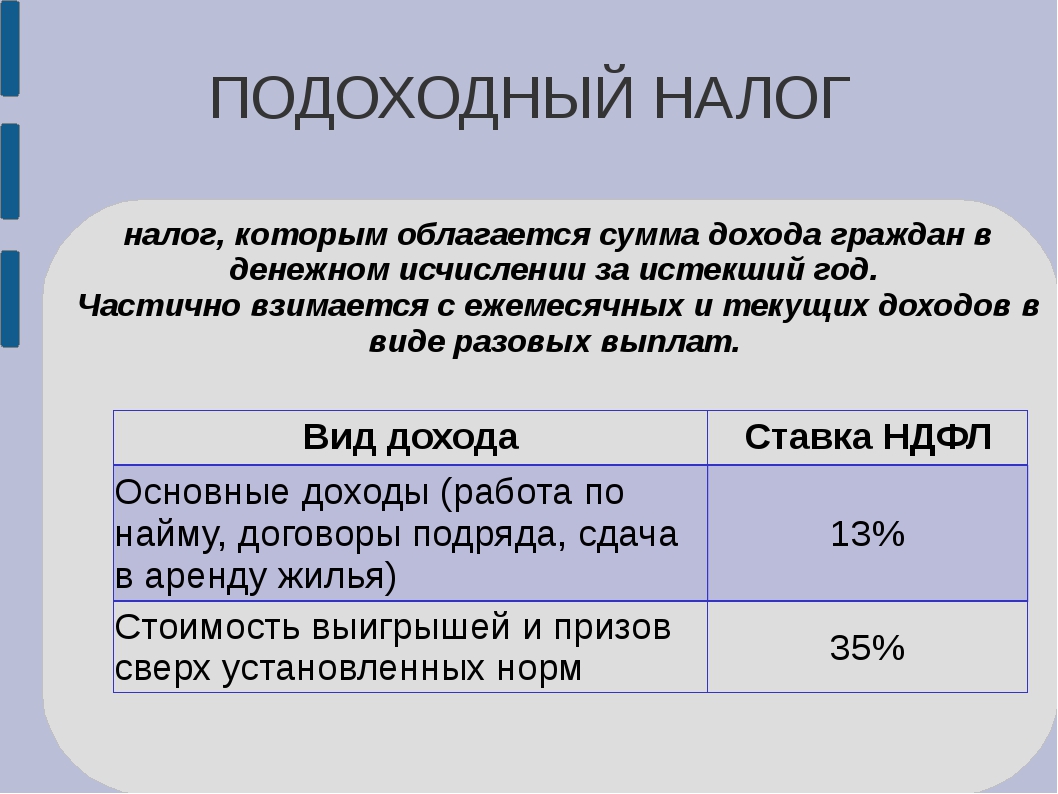

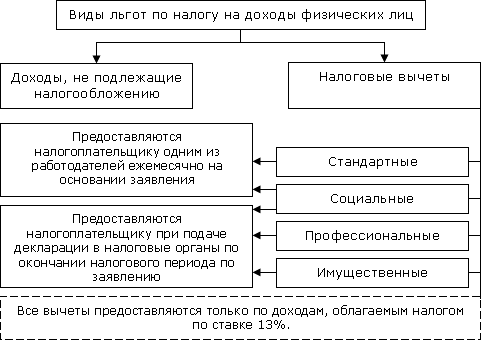

- Подоходный налог — НДФЛ [2021] ᐈ Налог на доходы физических лиц

- индивидуальных подоходных налогов | Городской институт

- Какой доход государство и местные органы власти получают от подоходного налога с физических лиц?

- Какие штаты больше всего полагаются на индивидуальный подоходный налог?

- Насколько ставки индивидуального подоходного налога различаются в разных штатах?

- Какой доход облагается налогом?

- Как штаты облагают налогом прирост и убыток капитала?

- Как штаты облагают налогом доход, полученный в других юрисдикциях?

- Интерактивные инструменты обработки данных

- Дополнительная литература

- проектов | Городской институт

- проектов | Городской институт

- проектов | Городской институт

- Определение подоходного налога

- Как действуют государственные и местные налоги на доходы физических лиц?

- СКОЛЬКО ВЫРУЧКА СОБИРАЕТСЯ ГОСУДАРСТВЕННЫМ И МЕСТНЫМ ПРАВИТЕЛЬСТВОМ ОТ НАЛОГОВ НА ИНДИВИДУАЛЬНЫЙ ДОХОД?

- НА ЧТО ОБОЛАГАЕТСЯ ДОХОД?

- КАК СТАВКА НАЛОГОВОГО НАЛОГА НА ИНДИВИДУАЛЬНЫЙ ДОХОД РАЗЛИЧАЕТСЯ В РАЗМЕРЕ ГОСУДАРСТВ?

- КАК В ГОСУДАРСТВАХ ПРИБЫВАЮТ И УБЫТКИ НАЛОГОВОГО КАПИТАЛА?

- КАК ГОСУДАРСТВЕННЫЙ НАЛОГОВЫЙ ДОХОД, ЗАРАБАТЫВАЕМЫЙ В ДРУГИХ ЮРИСДИКЦИЯХ?

- Повышение ставок индивидуального подоходного налога

Налоги Америки — Налоги в мире

Налоговая система США

Налоговая система США считается одной из наиболее развитых систем налогообложения. США — страна, ориентирующаяся на либеральную модель экономики и являющаяся федеративным государством. Здесь используется трехуровневая налоговая система: федеральные налоги, налоги штатов, местные налоги.

Органом, занимающимся администрированием налогов в Соединенных Штатах, является Служба внутренних доходов (Internal Revenue Service, IRS), являющаяся самым крупным структурным подразделением Министерства финансов США. Их сайт — https://www.irs.gov/. В подаче налогов есть столько тонкостей (рядовой обыватель с ними сталкивается редко, но случается), что просто сайтом не ограничиться: есть специальная профессия “налоговый консультант”, которые разбираются во всех пунктах и тонкостях тысяч и тысяч правил и специальных случаев.

Специфика состава и структуры налоговой системы США определяется масштабами использования всех видов прямого налогообложения.

Главой налоговой службы США на сегодняшний момент является Джон Коскинен.

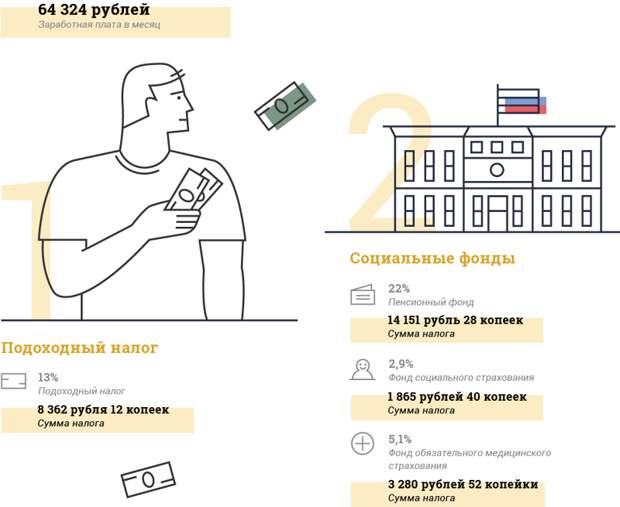

Глава IRS Джон КоскиненОсновную часть доходов федерального бюджета составляет подоходный налог с населения (income tax), субъектами которого выступают физические лица, индивидуальные предприятия и партнерства, не имеющие статуса юридического лица.

Подсчет выполняется в 3 этапа:

- Подсчитывается валовой доход, который может состоять из; заработной платы, аннуитета, пенсии, алиментов, доходов по ценным бумагам, вознаграждений, бонусов, ренты и роялти, фермерского дохода, социального пособия и пособия по безработице, стипендии, доходов от трастовых операций и недвижимости и т. д.

- Валовой доход корректируется за счет вычетов из него разрешенных затрат и льгот. К ним относятся торговые или производственные затраты, убытки от продажи или обменных операций с ценными бумагами, пенсионные взносы лиц, уплаченные алименты, авансовые налоговые взносы и т.

д.

д. - Из суммы скорректированного валового дохода исключаются классифицированные, или стандартные, вычеты. Полученная величина является налогооблагаемым доходом. К основным вычетам относятся: необлагаемый минимум на каждого иждивенца налогоплательщика; стандартные скидки, дополнительные скидки для лиц старше 65 лет и инвалидов; расходы по переезду на новое место жительства, связанному с повышением квалификации; командировочные, благотворительные взносы и др. Указанные вычеты могут производиться в размере не более 50% с откорректированного валового дохода, а оставшиеся 25% могут быть вычтены из доходов в течение 5 лет.

Еще один важнейший налог в системе подоходного обложения — налог на прибыль корпораций (corporation income tax), претерпевший существенные изменения в результате известных налоговых реформ 1980-1990х гг. Главным принципом налогообложения корпораций в США является взимание налога с чистой прибыли как окончательного объекта обложения. Плательщиками этого налога являются, прежде всего акционерные компании.

Объект обложения определяется в 3 этапа:

- Определяется валовой доход компании, состоящий из валовой выручки от реализации и всех внереализационных доходов и расходов.

- Из валового дохода вычитаются: заработная плата работников, расходы на ремонт, безнадежные долги, рентные платежи, уплаченные местные и штатные налоги, амортизация, проценты за кредит, расходы на рекламу, взносы в пенсионные фонды, убытки от стихийных бедствий, благотворительные взносы, операционные убытки, расходы на НИОКР, расходы на капитальный ремонт и т. д. В налоговом законодательстве тщательно оговариваются все расходы, которые можно включать в издержки производства при определении корпорационного налога. Международные стандарты, лежащие в основе этих законов, имеют достаточно либеральный характер. Как правило, в индивидуальный перечень разрешается включать все затраты компании, связанные с ее текущей производственно-коммерческой деятельностью.

- После вычета из валового дохода издержек, дополнительных расходов и уплаченных налогов из него вычитают те льготы, которые направлены непосредственно на уменьшение налогооблагаемой прибыли. Заключительный этап связан с решением проблем двойного обложения той части прибыли, которая направляется на выплату дивидендов.

Налоговые льготы

Огромные льготы имеют фермерские хозяйства, благодаря которым в ряде ситуаций (особенно в засушливые годы) некоторые компании сводят налоговую базу к нулю.

После «фермерских» льгот большое внимание уделяется также вопросу льготного обложения индивидуальных инвесторов, вкладывающих средства в малый инновационный бизнес. Заинтересованность государства в их поддержке очевидна. Так, для лиц, ставки подоходного налога которых установлены в размере 28, 31, 36 и 39,6%. Фактическая ставка обложения прироста капитала находится на уровне 14%. Для инвесторов, обычная ставка которых равна 15%, реальная составляет только 7,5%. Основная ставка налога на корпорации установлена в размере 34% и вносится по следующей схеме: корпорация уплачивает 15% за первые $50 тыс. налогооблагаемого дохода, 25% — за следующие $25 тыс., свыше $75 тыс. — 34%. Кроме того, на доходы в пределах от $ 100 тыс. до $335 тыс. установлен дополнительный сбор в размере 5%.

Для инвесторов, обычная ставка которых равна 15%, реальная составляет только 7,5%. Основная ставка налога на корпорации установлена в размере 34% и вносится по следующей схеме: корпорация уплачивает 15% за первые $50 тыс. налогооблагаемого дохода, 25% — за следующие $25 тыс., свыше $75 тыс. — 34%. Кроме того, на доходы в пределах от $ 100 тыс. до $335 тыс. установлен дополнительный сбор в размере 5%.

Ступенчатое налогообложение имеет чрезвычайно важное значение для средних и малых предприятий. Что касается доходов, обеспечиваемых поступлениями от взносов на социальное страхование (social insurance tax), то они имеют тенденцию к росту. Комбинированная ставка для наемных работников и работодателей составляет 15,3%. Налоги с наследств и дарений (inheritance and gift taxes) физические лица платят по ставке от 18 до 55% (если стоимость имущества превышает $600 тыс.). Их доля в общем объеме федеральных налоговых поступлений невысока (12%) и имеет тенденцию к снижению за счет повышения значимости этого налога на местном уровне.

Структура налоговых доходов 50 штатов США существенно отличается от федеративной. В целом собственные поступления составляют приблизительно 80% общих доходов, оставшиеся 20% — это федеральные субсидии (гранты). Доля в общем объеме поступлений налога с продаж (sales tax) достигает 30-40%. Объектом его обложения является стоимость товаров и услуг. Ставки налога устанавливаются штатами и варьируются в диапазоне 48%. Подоходный налог с населения взимается в 44 штатах, в остальных он «переходит» органам местного самоуправления. Ставки налога варьируются в диапазоне от 2 до 10%; объекты обложения этим налогом различаются. Но с целью унификации и удобства использования большинство штатов исчисляют свои ставки как определенный процент от базового, федерального, налога. При этом в них имеется своя форма налоговой декларации, а суммы уплаченного налога штата вычитаются при определении обязательств субъектов налогообложения по федеральному налогу.

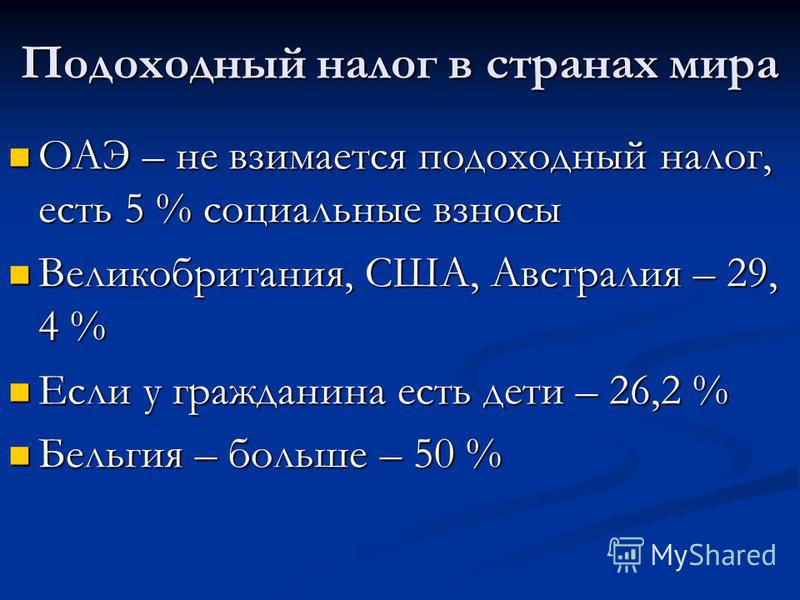

Самый крупный источник доходов федерального бюджета. Взимается он с личного дохода населения, включая доход от индивидуального бизнеса. Подоходный налог предполагает наличие необлагаемого минимума и определенных скидок, а также разнообразных личных расходов (например, транспортные издержки, взносы в благотворительные фонды, расходы по уходу за детьми, расходы на медицинское обслуживание в определенных пределах и др.). Ставки налога прогрессивные, после реформы Клинтона они составляют для семейных пар: при доходе до 36,9 тыс. долл. — 15 %; 36,9 — 89,2 тыс. долл. — 28 %; 89,2 — 140 тыс. долл. — 31 %; 140 — 250 тыс. долл. — 36 %; свыше 250 тыс. долл. — 39,6 %.

Взимается он с личного дохода населения, включая доход от индивидуального бизнеса. Подоходный налог предполагает наличие необлагаемого минимума и определенных скидок, а также разнообразных личных расходов (например, транспортные издержки, взносы в благотворительные фонды, расходы по уходу за детьми, расходы на медицинское обслуживание в определенных пределах и др.). Ставки налога прогрессивные, после реформы Клинтона они составляют для семейных пар: при доходе до 36,9 тыс. долл. — 15 %; 36,9 — 89,2 тыс. долл. — 28 %; 89,2 — 140 тыс. долл. — 31 %; 140 — 250 тыс. долл. — 36 %; свыше 250 тыс. долл. — 39,6 %.

Налог на прибыль также взимается почти во всех штатах и не столько имеет фискальную направленность, сколько используется в качестве метода воздействия на экономическую ситуацию. Практически во всех штатах взимается налог на имущество, который уплачивают как физические, так и юридические лица. Ставки налога различаются и варьируются в размерах от 0,5 до 5%. Кроме того, штатами взимается налог на наследство, всевозможные акцизы, налог на капитал и лицензионные сборы, а работодатели производят обязательные отчисления на выплату пособий по безработице.

Как подаётся декларация?

Подаётся она в начале каждого года: начиная с 1 января и крайний срок — 15 апреля.

Всего лишь нужно выбрать налоговую форму (их существует несколько, в зависимости от вашей ситуации), посчитать немного на калькуляторе, заполнить эту форму, приложить какие-то документы, если необходимо — и отослать в IRS.

Можно распечатать нужную форму, заполнить её от руки и отослать по почте, а можно подавать её в электронном виде на сайте IRS, а можно воспользоваться теми же многочисленными сервисами, за небольшую плату ($10-40)

Наряду со штатами в качестве административных образований в США насчитывается почти 85 тыс. районов, подпадающих под юрисдикцию местных органов власти. Почти все штаты разделены на графства, в них существует примерно 20 тыс. муниципалитетов. Графства, муниципалитеты, тауншипы (специфические территориальные образования) имеют свои органы управления, являющиеся правительствами общего назначения и предоставляющие свои услуги в пределах данной территории. Каждый орган самоуправления может формировать свой собственный бюджет, вводить налоги и реализовывать различные действия по обеспечению поступлений в него.

Каждый орган самоуправления может формировать свой собственный бюджет, вводить налоги и реализовывать различные действия по обеспечению поступлений в него.

Налог на прибыль корпораций

Это налог на доходы акционерных обществ. Широкое распространение налог получил после Второй мировой войны. Обложению подлежит чистая прибыль, то есть валовая прибыль, уменьшенная на сумму разрешенных вычетов и налоговых льгот. Налог является прогрессивным. Этот налог взимается ступенчато, что имеет большое значение для малых и средних предприятий с невысокими валовыми доходами. Фирма платит 15 % за первые 50 тыс. долл. налогооблагаемого дохода, 25 % за последующие 25 тыс. долл., 34 % за следующие 25 тыс. долл., 39 % за следующие 235 тыс. долл., и при превышении дохода 335 тыс. долл. фирма будет платить 34%.

Налоговые системы развитых стран используют налоги в качестве средства поддержания и стимулирования бизнеса. С этой целью существуют определенные льготы для предпринимателей. Важнейшими льготами являются: ускоренная амортизация, инвестиционный налоговый кредит и скидка на «истощение недр».

Система налоговых кредитов

Система налоговых кредитов является одной из наиболее распространенных льгот бизнесу. Этим термином принято обозначать вычеты, которые производятся непосредственно из начисленной суммы налога, в отличие от вычетов и исключений, разрешенных при определении налоговой базы. Различают три части инвестиционного кредита: регулярный налоговый кредит (стимулирует частные вложения), инвестиционный налоговый кредит на восстановление старых зданий и энергетический налоговый кредит. Опыт показал, что его отмена уменьшает инвестиции и конкурентоспособность, что замедляет экономический рост.

Органы местного самоуправления имеют в своем распоряжении сравнительно ограниченное число налоговых источников, во многом однотипных с налогами штатов. Наибольшее значение среди местных налогов принадлежит поимущественному налогу. Налог взимается один раз в год с физических и юридических лиц, владеющих собственностью. Базой для определения этого налога является оценочная стоимость собственности. Почти в половине штатов взимается лестным налог с продаж, являющийся дополнением к одноименному штатному налогу. Доходы от этого налога собираются в штате, а затем возвращаются тому органу местного самоуправления, на территории которого они были получены.

Почти в половине штатов взимается лестным налог с продаж, являющийся дополнением к одноименному штатному налогу. Доходы от этого налога собираются в штате, а затем возвращаются тому органу местного самоуправления, на территории которого они были получены.

Занимают в США значительно меньшую долю по сравнению с прямыми. Среди косвенных налогов предпочтение отдается налогу с продаж и акцизам. Акцизы вводятся на определенные товары. На федеральном уровне — на алкогольные напитки, на табачные изделия, телефонные переговоры, авиабилеты и др. НДС в США не практикуется, хотя в европейских государствах он является основным источником доходов государства.

Структура налоговых поступлений в США, % к итогу

| Уровень налогообло- жения | Подоход- ный налог с физиче- ских лиц | Налог с корпораций | Социальное страхование | Акцизы | Налог на имущество | Прочие | Итого |

| Федеральный | 50 | 6 | 34 | 8 | — | 2 | 100 |

| Штаты | 21 | 6 | 27 | 37 | 1 | 9 | 100 |

| Местный | 4 | 1 | 6 | 14 | 71 | 4 | 100 |

| Все уровни | 37 | 6 | 27 | 15 | 10 | 4 | 100 |

Налоги для физических лиц в Австрии

В Австрии действует прозрачная система налогообложения: средства направляются на развитие экономики, покрывают социальные гарантии. Поэтому, несмотря на высокие ставки, австрийцы честно оформляют декларации. По каким принципам начисляют налоги и за что платят в этой развитой стране?

Поэтому, несмотря на высокие ставки, австрийцы честно оформляют декларации. По каким принципам начисляют налоги и за что платят в этой развитой стране?

Австрийцы выплачивают налоги с дохода, полученного за календарный год. В эту категорию попадают как зарплата от наемного труда, прибыль от ведения сельского хозяйства или предоставления платных услуг, так и поступления от сдачи недвижимости в аренду или вложения капитала. В стране действует прогрессивная шкала, учитывающая годовой доход граждан.

Резиденты подают декларацию, если их годовой доход превышает 11 тыс. евро, нерезиденты – 2 тыс. евро. При официальном трудоустройстве налог удерживается с работодателя, но, если у сотрудника есть и другие источники дохода на сумму от 730 евро, обращаться в налоговый орган необходимо самостоятельно. За подачу декларации вернут 60 евро.

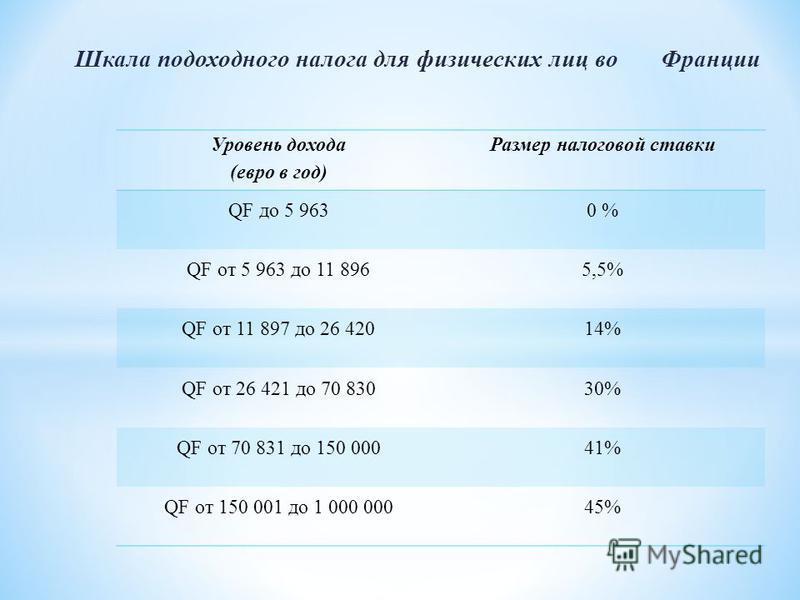

Базовая сумма дохода для резидентов и нерезидентов исчисляется по-разному: для резидентов учитываются поступления из-за пределов государстваПрогрессивная шкала подоходного налога в 2017 г.

| Размер годового дохода, евро | Ставка налога, % |

|---|---|

| До 11 тыс. | – |

| 11-25 тыс. | 20,44 |

| 25-60 тыс. | 33,73 |

| от 60 тыс. | 50 |

Фиксированный подоходный налог 20 % распространяется на:

- деятелей культуры, артистов, писателей, архитекторов;

- спортсменов;

- участников развлекательных мероприятий;

- тех, кто дает оплачиваемые консультации.

В 2017 г. налогом на недвижимое имущество в Австрии облагаются все объекты на территории государства, включая незастроенные земельные участки. Исключение составляют постройки, которые используются в медицинских, научно-образовательных или благотворительных целях. Владельцы жилья выплачивают государству до 1 % от его оценочной стоимости.

Исключение составляют постройки, которые используются в медицинских, научно-образовательных или благотворительных целях. Владельцы жилья выплачивают государству до 1 % от его оценочной стоимости.

Если земельный участок переоформляется на другого человека, предстоит уплатить налог на передачу прав собственности – 3,5 % от стоимости (2 %, если новый владелец – близкий родственник предыдущего). Даже если вы приобретаете квартиру в жилом доме, по законам Австрии вы становитесь также хозяином земли, поэтому налог выплачивается в любом случае.

Налог на недвижимость в разных европейских странахОблагаются специальным налогом и доходы, полученные от операций с недвижимостью, например от сдачи в аренду. Ставка фиксированная – 25 % от прибыли.

| Страна | Сумма налога, % | Примечание |

|---|---|---|

| Греция | 0,2-2 | Для объектов стоимостью от 200 тыс. евро евро |

| Кипр | 4-7 | Для объектов стоимостью 120-800 тыс. евро |

| Болгария, Нидерланды, Словения, Эстония | от 0,1 | Минимальная ставка |

| Австрия, Испания, Италия, Латвия, Люксембург, Португалия, Румыния, Швеция, Финляндия | до 1 | Плавающая ставка |

| Литва | 1 | Фиксированная ставка |

| Бельгия | 1,25-2,5 | Фиксированная ставка |

| Германия, Дания | 2,6-10 | Самая высокая ставка в Европе |

Какие еще налоги платят австрийцы

- На покупку автомобиля. Покупатель платит НДС 20 %, регистрационный взнос за легковую машину и специальный сбор за получение номерных знаков.

- Транспортный налог. Человек платит за право управления транспортным средством.

Величина зависит от мощности и варьируется в пределах 68-82 центов за kW после первых 24 kW.

Величина зависит от мощности и варьируется в пределах 68-82 центов за kW после первых 24 kW. - Дорожный – за проезд по платным магистралям и автобанам. Стоимость зависит от типа транспортного средства и срока действия – 10 дней, 30 дней, 1 год. Владельцы грузового транспорта платят за пройденный километраж.

- «Налог на гипс» – для отдыхающих на горнолыжных курортах Австрии. Автоматически включается в стоимость спусков, а средства направляются на лечение травмированных туристов и спортсменов – горнолыжников и сноубордистов.

- Церковный – 1,1%. Собирать такие целевые средства имеет право любая признанная в государстве религиозная группа. Налог введен Гитлером в 1939 г. После войны его не стали отменять, чтобы сохранить независимость церкви от государства.

- Налог на владение телевизором – 25 евро в месяц за каждый экран, готовый к использованию.

Штрафные санкции – 2180 евро. От уплаты освобождены люди с ограниченными физическими возможностями, безработные, студенты, граждане с низкой заработной платой и с пенсией, не превышающей прожиточного минимума.

Штрафные санкции – 2180 евро. От уплаты освобождены люди с ограниченными физическими возможностями, безработные, студенты, граждане с низкой заработной платой и с пенсией, не превышающей прожиточного минимума.

Порядок выплатКроме этих, в Австрии есть и другие необычные налоги для физических лиц. Выплата государству за рекламу составляет 5 %. Налогообложение на вывоз мусора тарифицируется во всех городах по-разному. Предусмотрены сборы на похоронные обряды, на строительство новых домов, на страхование жизни, на образование детей.

Бумажную налоговую декларацию за минувший календарный год подают до 30 апреля, электронную – до 30 июня. Если документ на налоги в Австрии готовит профессиональный консультант, срок подачи разрешается передвинуть до 31 марта второго года после окончания отчетного периода. Налог на зарплату удерживается работодателем ежемесячно.

Налог на зарплату удерживается работодателем ежемесячно.

Налогоплательщик заполняет одну из двух деклараций:

- Arbeitnehmerveranlagung – L1. Актуально для служащих, работающих в двух и более местах, а также наемных сотрудников, желающих получить налоговые льготы.

- Einkommenssteuer – Е1. Заполняют те, кто не получает официальной зарплаты и имеет доход от всех видов деятельности суммарно более 11 тыс. евро. Эта же декларация предназначена для наемных сотрудников, которые получают доход от 730 евро в год, помимо основного. Налоговая система Австрии учитывает все типы доходов каждого супруга – оформлять их необходимо отдельными декларациями

При определенных обстоятельствах по австрийской системе налогообложения есть возможность уменьшить сумму выплат. Причина возврата средств может быть следующей:

- затраты на трудовую деятельность – уплата членских взносов, оплата оборудования, униформы, командировок, технической литературы, курсов повышения квалификации;

- затраты на ремонт жилья, страхование или другие особые расходы – не более четверти от общей суммы;

- затраты на воспитание ребенка – 220 евро на одного или по 132 евро, если заявление подают оба родителя;

- пожертвования на потребности церкви – до 200 евро;

- благотворительные взносы в пользу гуманитарных научных организаций;

- непредвиденные расходы, например лечебные процедуры, не покрываемые страховкой, похороны, потеря кормильца, стихийное бедствие, другие форс-мажоры;

- добровольные взносы на государственное социальное обеспечение;

- оплата детского сада, школы-интерната, услуг квалифицированного педагога – до 2300 евро в год на ребенка в возрасте до десяти лет.

ЗаключениеНалогоплательщик – единственный кормилец в семье получает налоговые льготы, величина которых зависит от количества детей. Если ребенок один – 494 евро, двое – 660 евро, трое и больше – за каждого последующего вычитают еще по 220 евро. При отсутствии наследников ему возвращают 364 евро.

Система налогообложения для частных лиц в Австрии продумана и грамотно реализована. Налоги не назовешь низкими, однако и уровень жизни, заработные платы и социальные пособия соответствуют статусу развитого государства. Сборы учитывают интересы родителей, детей, пенсионеров и других незащищенных слоев населения.

А какое мнение о налогах для физических лиц в Австрии сложилось у вас? Поделитесь им в комментариях к статье, а затем подпишитесь на рассылку, чтобы быть в курсе последних событий.

| Вид дохода | Ставка налога | Ссылка на НКУ (IV раздел) |

|---|---|---|

| Доходы, полученные в форме заработной платы, других поощрительных и компенсационных выплат или других выплат и вознаграждений, выплачиваемые плательщику в связи с трудовыми отношениями и по гражданско-правовым договорам | 18% | п. 167.1 167.1 |

| Стипендия, выплачиваемая ученику, студенту, ординатору, аспиранту или адъюнкту (в сумме превышения над значением прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) | 18% | п.165.1.26 |

| Доходы, полученные физическим лицом – предпринимателем от осуществления хозяйственной деятельности | 18% | п.177.1 |

| Доходы граждан, полученные от осуществления независимой профессиональной деятельности | 18% | п.178.2 |

| Суммы излишне потраченных средств, полученных на командировку или под отчет, и не возвращенных в установленный срок | 18% | п.170.9 |

| Доходы, полученные от предоставления имущества в лизинг, аренду или субаренду | 18% | п.170.1 |

Инвестиционный доход от проведения налогоплательщиком операций с ценными бумагами, деривативами и корпоративными правами, выпущенными в отличных от ценных бумаг формах (кроме дохода от операций, отмеченных в пп. 165.1.2 и 165.1.40 НКУ) 165.1.2 и 165.1.40 НКУ) | 18% | п.170.2 |

| 60% суммы одноразовой страховой выплаты по договору долгосрочного страхования жизни в случае достижения застрахованным лицом определенного возраста, обусловленного в страховом договоре, или окончанием срока действия договора | 18% | п.170.8.2 |

| Выкупная сумма в случае досрочного расторжения страхователем договора долгосрочного страхования жизни | 18% | п.170.8.2 |

| Сумма средств, из которой не был удержан налог, выплачиваемая вкладчику из его пенсионного вклада или счета участника фонда банковского управления в связи с досрочным расторжением договора пенсионного вклада, доверительного управления, или негосударственного пенсионного обеспечения | 18% | п.170.8.2 |

Средства, предоставляемые работодателем как помощь на захоронение (в сумме превышения над значением двойного размера прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн. ) ) | 18% | п.165.1.22 |

| Часть благотворительной помощи, подлежащая налогообложению с учетом норм п.170.7 НКУ | 18% | п.170.7 |

| Доход за сданный утиль драгоценных металлов (кроме дохода, полученного за утиль драгоценных металлов, проданный НБУ) | 18% | п.164.2.18 |

| Стоимость путевок (на территории Украины) на отдых, оздоровление и лечение, в т.ч. на реабилитацию инвалидов, плательщика налога и/или членов его семьи первой степени родства, предоставляемых его работодателем – плательщиком налога на прибыль – безвозмездно или со скидкой (в размере такой скидки) один раз в год, (при условии, что стоимость путевки или скидки не превышает 5 размеров минимальной зарплаты) | не облагается | п.165.1.35 |

| Выигрыши, призы, подарки | ||

| Выигрыш или приз (кроме выигрышей и призов в лотерею) в пользу резидентов или нерезидентов | 18% | п. 167.1 167.1 |

| Выигрыш или приз в лотерею | 18% | п.167.1 |

| Прочие выигрыши и призы | 18% | п.167.1 |

| Подарки (а также призы победителям и призерам спортивных соревнований), если их стоимость не превышает 25% минимальной зарплаты, за исключением денежных выплат в любой сумме | не облагается | п.165.1.39 |

| Денежные выигрыши в спортивных соревнованиях (кроме вознаграждений спортсменам – чемпионам Украины, призерам спортивных международных соревнований, в том числе спортсменам-инвалидам, определенных в пп. «б» п.165.1.1 НКУ) | 18% | п.167.1 |

| Средства, имущество, имущественные или неимущественные права, стоимость работ, услуг, подаренные плательщику налога, облагаются налогом по правилам для налогообложения наследства (см. раздел «Наследство») | 0% 5% 18% | п. 174.6 174.6 |

| Проценты | ||

| Процент на текущий или депозитный банковский счет | 18% | п.167.5.1 |

| Процентный или дисконтный доход по именным сберегательным (депозитным) сертификатам | 18% | п.167.5.1 |

| Процент на вклад (депозит) в кредитных союзах | 18% | п.167.5.1 |

| Плата (процент), которая распределяется на паевые членские взносы членов кредитного союза | 18% | п.167.5.1 |

| Доход, который выплачивается компанией, управляющей активами института совместного инвестирования | 18% | п.167.5.1 |

| Доход по ипотечным ценным бумагам (ипотечным облигациям и сертификатам) | 18% | п.167.5.1 |

| Доход в виде процентов (дисконта), полученный владельцем облигаций от их эмитента | 18% | п. 167.5.1 167.5.1 |

| Доход по сертификатам фонда операций с недвижимостью и доход, полученный в результате выкупа (погашения) сертификатов фонда операций с недвижимостью | 18% | п.167.5.1 |

| Проценты и дисконтные доходы, начисленные физическим лицам по любым другим основаниям (кроме перечисленных в п.170.4.1 НКУ) | 18% | п.170.4.3 |

| Дивиденды, роялти | ||

| Дивиденды, начисленные в виде акций (частей, паев), эмитированных юрлицом-резидентом, при условии, что такое начисление не изменяет частей участия всех акционеров (владельцев) в уставном фонде эмитента, и в результате которого увеличивается уставный фонд эмитента на совокупную стоимость начисленных дивидендов | не облагается | п.165.1.18 |

| Дивиденды по акциям и корпоративным правам, начисленные резидентами – плательщиками налога на прибыль предприятий (кроме доходов по акциям и/или инвестиционным сертификатам, выплачиваемых институтами совместного инвестирования) | 5% | п. 167.5.2 167.5.2 |

| Дивиденды по акциям и/или инвестиционным сертификатам и корпоративным правам, начисленные нерезидентами, институтами совместного инвестирования, а также субъектами хозяйствования – неплательщиками налога на прибыль | 9% | п.167.5.4 |

| Роялти | 18% | п.170.3.1 |

| Продажа недвижимости | ||

| Доход от продажи (обмена) не чаще, чем один раз в течение отчетного года жилого дома, квартиры или их части, комнаты, садового (дачного) дома, а также земельного участка или объекта незавершенного строительства, и при условии пребывания такого имущества в собственности плательщика налога свыше 3 лет | не облагается | п.172.1 |

Доход от продажи в течение отчетного года более чем одного из объектов недвижимости, указанных в п. 172.1, а также доход от продажи объекта недвижимости, не отмеченного в п. 172.1 172.1 | 5% | п.172.2 |

| Продажа движимого имущества | ||

| Доход от продажи (обмена) объекта движимого имущества (кроме исключения, см. ниже) | 5% | п.173.1 |

| Доход от продажи (обмена) в течение отчетного года одного из объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда), не подлежит налогообложению (как исключение из предыдущего) | не облагается | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года второго объекта движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 5% | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года третьего (и последующих) объекта движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 18% | п. 173.2 173.2 |

| Наследство | ||

| Стоимость собственности, которая наследуется членами семьи первой степени родства | 0% | п.174.2.1 |

| Стоимость собственности, отмеченной в пп. «а», «б», «г» п.174.1 НКУ, наследуемой инвалидом I группы, либо имеет статус ребенка-сироты или ребенка, лишенного родительской заботы, а также стоимость собственности, отмеченной в пп. «а», «б» п.174.1 НКУ, наследуемой ребенком-инвалидом | 0% | п.174.2.1 |

| Денежные сбережения, помещенные до 02.01.1992 в учреждения Сбербанка СССР и государственного страхования СССР, действовших на территории Украины, либо в государственные ценные бумаги, и денежные сбережения граждан Украины, помещенные в учреждения Ощадбанка Украины и бывшего Укргосстраха в течение 1992–1994 гг., погашение которых не состоялось | 0% | п. 174.2.1 174.2.1 |

| Стоимость любого объекта наследства, полученного наследниками, которые не являются членами семьи наследодателя первой степени родства | 5% | п.174.2.2 |

| Наследство, полученное любым наследником от наследодателя – нерезидента, и любой объект наследства, которое наследуется наследником – нерезидентом | 18% | п.174.2.3 |

| Доходы нерезидентов и иностранные доходы | ||

| Доходы с источником их происхождения в Украине, которые насчитываются или выплачиваются нерезидентам | по ставкам, определенным для резидентов | п.170.10.1 |

| Иностранные доходы | 18% | п.170.11.1 |

индивидуальных подоходных налогов | Городской институт

Государственные и местные справочные материалы Домашняя страница

Индивидуальный подоходный налог (или личный подоходный налог) — это налог, взимаемый с заработной платы, окладов, дивидендов, процентов и других доходов, которые человек зарабатывает в течение года. Налог обычно взимается государством, в котором получен доход. Однако некоторые штаты имеют соглашения о взаимности с одним или несколькими другими штатами, которые позволяют облагать налогом доход, полученный в другом штате, в государстве проживания получателя.

В 2020 году 41 штат и округ Колумбия взимали налог на доходы физических лиц на широкой основе. Нью-Гэмпшир облагает налогом только проценты и дивиденды, а Теннесси — только проценты по облигациям и дивиденды по акциям. Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг не облагают налогом доходы физических лиц любого вида.

Какой доход государство и местные органы власти получают от подоходного налога с физических лиц?

Государственные и местные органы власти собрали в общей сложности 385 миллиардов долларов дохода от подоходного налога с физических лиц в 2017 году, или 12 процентов от общих доходов.Это была меньшая доля, чем сборы от налогов на недвижимость со стороны правительства штата и местных властей, но примерно такая же, как от общих налогов с продаж.

Индивидуальные подоходные налоги являются основным источником доходов штатов, но они обеспечивают относительно небольшой доход для местных органов власти. В 2017 году правительства штатов собрали 352 млрд долларов (18 процентов общих доходов штата) от индивидуальных подоходных налогов, в то время как местные органы власти собрали 33 млрд долларов (2 процента общих доходов местных органов власти).

Поступления государственного и местного подоходного налога с физических лиц, 2017 | ||

Выручка (миллиарды долларов) | В процентах от общей выручки | |

Государства и местные органы власти | $ 385 | 12% |

Штаты | $ 352 | 18% |

Органы местного самоуправления | $ 33 | 2% |

Частично доля доходов местных органов власти от подоходного налога с физических лиц мала из-за правил штата: только 13 штатов уполномочили местные органы власти вводить собственный подоходный налог с физических лиц или налог на заработную плату в 2017 году. В этих 13 штатах доходы местного индивидуального подоходного налога в процентах от общих доходов варьировались от менее 1 процента в Канзасе до 18 процентов в Мэриленде.

В этих 13 штатах доходы местного индивидуального подоходного налога в процентах от общих доходов варьировались от менее 1 процента в Канзасе до 18 процентов в Мэриленде.

Населенные пункты в Индиане, Айове, Мэриленде и Нью-Йорке взимают индивидуальный подоходный налог, который совмещается с подоходным налогом штата. То есть местные налогоплательщики в этих штатах подают местный налог в свою налоговую декларацию штата и получают вычеты штата и освобождения от уплаты местного налога. В населенных пунктах Мичигана также взимается индивидуальный подоходный налог, но используются местные формы и расчеты.

Между тем, населенные пункты в Алабаме, Делавэре, Канзасе, Кентукки, Миссури, Огайо, Орегоне и Пенсильвании взимают налог на прибыль или фонд заработной платы. Эти налоги отделены от государственного подоходного налога. Налоги на заработную плату и заработную плату обычно рассчитываются как процент от заработной платы, удерживаемой работодателем (хотя и выплачиваемой работником) и выплачиваемой физическими лицами, работающими в налоговой местности, даже если это лицо проживает в другом городе или штате без налога. Населенные пункты в Канзасе облагают налогом только проценты и дивиденды (не заработную плату).

Населенные пункты в Канзасе облагают налогом только проценты и дивиденды (не заработную плату).

Какие штаты больше всего полагаются на индивидуальный подоходный налог?

Мэриленд собрала 23 процента общих поступлений штата и местных доходов от подоходного налога с физических лиц в 2017 году, что является большей частью любого штата. Следующие по величине доли были в Калифорнии, Коннектикуте, Миннесоте, Массачусетсе, Нью-Йорке и Орегоне (по 19 процентов в каждом штате в 2017 году).

Данные: просмотр и загрузка общего дохода каждого штата по источникам в процентах от общего дохода

Среди 41 штата с широким подоходным налогом с физических лиц Северная Дакота меньше всего полагалась на этот налог как долю от общих доходов штата и местного самоуправления (4 процента) в 2017 году.В общей сложности восемь из 41 штата собрали менее 10 процентов общих доходов штата и местных доходов от индивидуальных подоходных налогов в том году. Нью-Гэмпшир и Теннесси облагают налогом очень узкую базу дохода, и в результате этот налог обеспечил только 1 процент от общих доходов штата и местных доходов в каждом штате в 2017 году.

Насколько ставки индивидуального подоходного налога различаются в разных штатах?

В 2020 году максимальная ставка подоходного налога штата составляет от 2,9 процента в Северной Дакоте до 13,3 процента в Калифорнии (включая надбавку штата в размере 1 процента на налогооблагаемый доход свыше 1 миллиона долларов).Следующие по величине ставки индивидуального подоходного налога находятся на Гавайях (11 процентов) и Нью-Джерси (10,75 процента). В целом в восьми штатах и округе Колумбия максимальные ставки подоходного налога с физических лиц превышают 8 процентов.

Данные: просмотр и загрузка максимальной ставки индивидуального подоходного налога для каждого штата

Напротив, в 14 штатах с широким подоходным налогом с физических лиц максимальная ставка подоходного налога с физических лиц составляет 5 процентов или ниже. В Индиане, Северной Дакоте и Пенсильвании максимальная ставка налога ниже 4 процентов.

В девяти штатах применяется единая (фиксированная) ставка налога на все доходы. На Гавайях больше всего налоговых категорий — 12.

На Гавайях больше всего налоговых категорий — 12.

Кроме того, в отличие от федерального индивидуального подоходного налога, в большинстве штатов, в которых используется несколько скобок, высокие налоговые ставки начинаются с относительно низких уровней налогооблагаемого дохода. Таким образом, в большинстве штатов подоходный налог с физических лиц довольно плоский. Например, порог максимальной налоговой ставки в Алабаме (5 процентов) начинается всего с 3001 доллар налогооблагаемого дохода. Не считая девяти штатов с фиксированными налоговыми ставками, порог максимальной ставки подоходного налога составляет менее 40 000 долларов налогооблагаемого дохода в 13 штатах.(Эти суммы налогооблагаемого дохода указаны для лиц, подающих заявления на одного человека. В некоторых штатах указаны разные скобки с более высокими итоговыми значениями для супружеских пар. Для получения дополнительной информации см. Эту таблицу ставок подоходного налога штата.)

Но в некоторых штатах более прогрессивная шкала ставок. В Нью-Джерси максимальная ставка налога (10,75 процента) начинается с 5 миллионов долларов налогооблагаемого дохода, а в округе Колумбия и Нью-Йорк также есть максимальные налоговые ставки, начинающиеся с 1 миллиона долларов или более налогооблагаемого дохода.

В Нью-Джерси максимальная ставка налога (10,75 процента) начинается с 5 миллионов долларов налогооблагаемого дохода, а в округе Колумбия и Нью-Йорк также есть максимальные налоговые ставки, начинающиеся с 1 миллиона долларов или более налогооблагаемого дохода.

Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг не облагают налогом доходы физических лиц любого вида.Нью-Гэмпшир (5 процентов) и Теннесси (2 процента) взимают налог только с доходов, не связанных с заработной платой. (Теннесси постепенно отменяет свой налог и полностью отменит его в 2021 году.)

Какой доход облагается налогом?

штата в целом следуют федеральному определению налогооблагаемого дохода. Большинство начинают расчеты подоходного налога с федерального скорректированного валового дохода, но некоторые используют федеральный налогооблагаемый доход. Однако правила штата по подоходному налогу несколько отличаются от федеральных законов. Например, в отличие от федерального правительства, штаты часто облагают налогом проценты по муниципальным облигациям по ценным бумагам, выпущенным за пределами этого штата. Многие штаты также допускают полное или частичное освобождение от пенсионного дохода, который в противном случае облагается налогом в федеральной декларации. А в большинстве штатов с широким подоходным налогом лица, подающие документы, которые перечисляют свои федеральные налоговые вычеты и претендуют на вычеты по государственным и местным налогам, не могут вычитать эти налоги из своих налоговых деклараций штата.

Многие штаты также допускают полное или частичное освобождение от пенсионного дохода, который в противном случае облагается налогом в федеральной декларации. А в большинстве штатов с широким подоходным налогом лица, подающие документы, которые перечисляют свои федеральные налоговые вычеты и претендуют на вычеты по государственным и местным налогам, не могут вычитать эти налоги из своих налоговых деклараций штата.

Поскольку штаты часто используют федеральные правила в своих собственных налоговых системах, Закон о сокращении налогов и занятости (TCJA) вынудил многие штаты рассмотреть возможность внесения изменений в свои собственные системы. Это было особенно верно для штатов, которые использовали федеральный стандартный вычет и личное освобождение при расчете подоходного налога штата (до того, как TCJA почти удвоил первое и отменил второе).TCJA также ввел новый федеральный вычет для сквозного дохода от бизнеса (доход, полученный индивидуальными предпринимателями, товариществами и некоторыми корпорациями). Однако, поскольку вычет относится к федеральному налогооблагаемому доходу, это коснулось только тех штатов, которые используют федеральный налогооблагаемый доход в качестве начала своих налоговых расчетов.

Однако, поскольку вычет относится к федеральному налогооблагаемому доходу, это коснулось только тех штатов, которые используют федеральный налогооблагаемый доход в качестве начала своих налоговых расчетов.

Как штаты облагают налогом прирост и убыток капитала?

Пять штатов и округ Колумбия рассматривают прирост и убыток капитала так же, как и федеральный закон: они облагают налогом всю реализованную прирост капитала, разрешают вычет до 3000 долларов США на чистые капитальные убытки и разрешают налогоплательщикам переносить неиспользованные капитальные убытки последующие годы.Другие штаты предлагают исключение из диапазона и вычеты, не предусмотренные федеральным законом. Нью-Гэмпшир полностью освобождает от налога на прирост капитала, а Теннесси облагает налогом только прирост капитала, если он распределяется в качестве дивидендов. Аризона освобождает от налога 25 процентов долгосрочного прироста капитала, а Нью-Мексико освобождает от налога 50 процентов или до 1000 долларов федеральной налогооблагаемой прибыли (в зависимости от того, что больше). Пенсильвания и Алабама разрешают вычитать убытки только в том году, в который они были понесены, в то время как Нью-Джерси не разрешает вычитать убытки из обычного дохода (более подробную информацию см. В нашей таблице учета прироста капитала в штате).

Пенсильвания и Алабама разрешают вычитать убытки только в том году, в который они были понесены, в то время как Нью-Джерси не разрешает вычитать убытки из обычного дохода (более подробную информацию см. В нашей таблице учета прироста капитала в штате).

Большинство штатов облагают налогом прирост капитала по той же ставке, что и обычный доход, в то время как федеральное правительство предоставляет льготную ставку. Гавайи, Массачусетс и Орегон взимают специальные налоговые ставки с дохода от прироста капитала.

Как штаты облагают налогом доход, полученный в других юрисдикциях?

Государственный подоходный налог обычно взимается государством, в котором получен доход. Однако некоторые штаты заключили соглашения о взаимности с другими государствами, которые позволяют облагать налогом внешний доход в государстве проживания.Например, взаимное соглашение Мэриленда с Округом Колумбия позволяет Мэриленду облагать налогом доход, полученный в Округе резидентом Мэриленда, и наоборот. Как правило, это государства с крупными работодателями, близкими к границе, и большими пригородными потоками в обоих направлениях. Большинство штатов также позволяют налогоплательщикам вычитать подоходный налог, уплачиваемый другим штатам, из суммы, причитающейся их родному штату.

Как правило, это государства с крупными работодателями, близкими к границе, и большими пригородными потоками в обоих направлениях. Большинство штатов также позволяют налогоплательщикам вычитать подоходный налог, уплачиваемый другим штатам, из суммы, причитающейся их родному штату.

Интерактивные инструменты обработки данных

Данные государственных и местных финансов: исследование правительственной переписи

Государственные финансовые отчеты

Дополнительная литература

См. Нашу справочную информацию о налоговых льготах по государственному подоходному налогу

Государственный налоговый и экономический обзор

Люси Дадаян (обновляется ежеквартально)

Расходы на подоходный налог штата

Аравинд Боддупалли, Фрэнк Саммартино и Эрик Тодер (2020)

Налоговые дебаты переносятся в Штаты: Закон о сокращении налогов и рабочих местах создает много вопросов для государств, которые связаны с федеральными правилами о подоходном налоге

Ричард Осье и Фрэнк Саммартино (2018)

Решая проблему семейной дыры Федеральная налоговая реформа, оставленная для штатов

Ричард Осье и Элейн Мааг (2018)

Прогрессивность налога на прибыль федерального штата

Фрэнк Саммартино и Нортон Фрэнсис (2016)

Взаимосвязь между налогами и ростом на уровне штатов: новые данные

Уильям Г. Гейл, Ким С. Рубен и Аарон Крупкин (2015)

Гейл, Ким С. Рубен и Аарон Крупкин (2015)

Федеральные и государственные подоходные налоги и их роль в системе социальной защиты

Элейн Мааг (2015)

проектов | Городской институт

Руководители государства сталкиваются с множеством проблем в своем стремлении разработать разумную фискальную политику. Проект «Финансовые инновации» призван помочь государствам справиться с этими проблемами. В настоящее время проект предоставляет скоординированную техническую помощь Колорадо, Канзасу, Миннесоте и Вашингтону, округ Колумбия, и потенциально будет распространяться на другие штаты в будущем.

Стратегии экономического развития

Правительства штатов имеют ряд доступных политик для стимулирования экономического развития, включая налоговые льготы, денежные гранты, обучение персонала, а также создание и обслуживание надежной инфраструктуры. Но какие программы привлекают и поддерживают бизнес и помогают добиться таких результатов, как увеличение количества рабочих мест лучшего качества, повышение заработной платы и доходов, а также более высоких налоговых поступлений? Этот проект исследует, что государства делают, что работает, а что нет, и как более точный анализ политики и координация правительства могут улучшить результаты.

Государственная налогово-экономическая экспертиза

Государственный налоговый и экономический обзор — важнейший источник данных и аналитических материалов по сбору государственных налогов. Мы регулярно собираем данные и информацию из всех 50 штатов, используем эту информацию для корректировки данных по странам и штатам из Бюро переписи США, а затем предоставляем наиболее своевременные, точные и подробные сведения о состоянии дел в штатах. Мы также изучаем экономические факторы, влияющие на сбор налогов штата, на основе данных федеральных агентств США, таких как Бюро экономического анализа, Бюро статистики труда и Федеральное агентство жилищного финансирования.

Моделирование государственных налогов и федеральных взаимодействий

Центр налоговой политики использует свою ультрасовременную модель микромоделирования для обеспечения всестороннего, строгого и объективного анализа изменений федеральной налоговой политики и основных предложений по налоговой реформе. Инициатива по финансам штата и местного уровня расширила модель Центра налоговой политики, включив в нее эффекты налоговой политики штата и взаимодействие между налоговой системой штата и федеральной налоговой системой. Эти усовершенствования позволяют нам ответить на такие вопросы, как то, как предлагаемые изменения федерального налога влияют на жителей отдельных штатов и каково совокупное влияние федеральных налогов и налогов штата на семьи различного размера и уровня дохода.

Инициатива по финансам штата и местного уровня расширила модель Центра налоговой политики, включив в нее эффекты налоговой политики штата и взаимодействие между налоговой системой штата и федеральной налоговой системой. Эти усовершенствования позволяют нам ответить на такие вопросы, как то, как предлагаемые изменения федерального налога влияют на жителей отдельных штатов и каково совокупное влияние федеральных налогов и налогов штата на семьи различного размера и уровня дохода.

Государственные расходы и доходы

Поскольку государственные и местные органы власти сталкиваются с бюджетными проблемами, вызванными пандемией COVID-19 и рецессией, для государственных и местных чиновников и их избирателей будет как никогда важна самая своевременная, актуальная и действенная бюджетная информация. В рамках этого проекта разрабатываются инструменты для принятия бюджетных решений, в том числе интерактивные веб-инструменты, показывающие, как выбор политики, экономические условия и демографические тенденции влияют на результаты налогов и расходов.

Налоги и рост

Когда штаты снижают налоги, создает ли это экономический рост? Исследования предлагают неоднозначные данные, но политики часто сталкиваются с очень сильным давлением со стороны бизнес-сообщества с целью создания и сохранения щедрых налоговых льгот. Этот проект исследует, как государственные налоги влияют на экономический рост, анализируя взаимосвязь между предельными налоговыми ставками, занятостью, доходами и инвестициями.

Построение государственного бюджета: эффективный процесс и практика

Все 50 штатов должны создать бюджет, который отвечает его потребностям и поддерживает финансовое благополучие.Но правила и институты различаются. Наша цифровая функция подчеркивает, что мы знаем о практике государственного бюджета и о том, как ее можно улучшить. Мы обсуждаем фискальные институты, которые делятся на три основные категории: (1) сроки составления бюджета, исходные данные и прогнозирование; (2) бюджетные требования и ограничения; и (3) меры бюджетной прозрачности. В каждом разделе мы сравниваем различия в дизайне и реализации в разных штатах и выделяем передовой опыт из литературы.

В каждом разделе мы сравниваем различия в дизайне и реализации в разных штатах и выделяем передовой опыт из литературы.

Связанные проекты

проектов | Городской институт

Руководители государства сталкиваются с множеством проблем в своем стремлении разработать разумную фискальную политику.Проект «Финансовые инновации» призван помочь государствам справиться с этими проблемами. В настоящее время проект предоставляет скоординированную техническую помощь Колорадо, Канзасу, Миннесоте и Вашингтону, округ Колумбия, и потенциально будет распространяться на другие штаты в будущем.

Стратегии экономического развития

Правительства штатов имеют ряд доступных политик для стимулирования экономического развития, включая налоговые льготы, денежные гранты, обучение персонала, а также создание и обслуживание надежной инфраструктуры.Но какие программы привлекают и поддерживают бизнес и помогают добиться таких результатов, как увеличение количества рабочих мест лучшего качества, повышение заработной платы и доходов, а также более высоких налоговых поступлений? Этот проект исследует, что государства делают, что работает, а что нет, и как более точный анализ политики и координация правительства могут улучшить результаты.

Государственная налогово-экономическая экспертиза

Государственный налоговый и экономический обзор — важнейший источник данных и аналитических материалов по сбору государственных налогов. Мы регулярно собираем данные и информацию из всех 50 штатов, используем эту информацию для корректировки данных по странам и штатам из Бюро переписи США, а затем предоставляем наиболее своевременные, точные и подробные сведения о состоянии дел в штатах.Мы также изучаем экономические факторы, влияющие на сбор налогов штата, на основе данных федеральных агентств США, таких как Бюро экономического анализа, Бюро статистики труда и Федеральное агентство жилищного финансирования.

Моделирование государственных налогов и федеральных взаимодействий

Центр налоговой политики использует свою ультрасовременную модель микромоделирования для обеспечения всестороннего, строгого и объективного анализа изменений федеральной налоговой политики и основных предложений по налоговой реформе. Инициатива по финансам штата и местного уровня расширила модель Центра налоговой политики, включив в нее эффекты налоговой политики штата и взаимодействие между налоговой системой штата и федеральной налоговой системой.Эти усовершенствования позволяют нам ответить на такие вопросы, как то, как предлагаемые изменения федерального налога влияют на жителей отдельных штатов и каково совокупное влияние федеральных налогов и налогов штата на семьи различного размера и уровня дохода.

Инициатива по финансам штата и местного уровня расширила модель Центра налоговой политики, включив в нее эффекты налоговой политики штата и взаимодействие между налоговой системой штата и федеральной налоговой системой.Эти усовершенствования позволяют нам ответить на такие вопросы, как то, как предлагаемые изменения федерального налога влияют на жителей отдельных штатов и каково совокупное влияние федеральных налогов и налогов штата на семьи различного размера и уровня дохода.

Государственные расходы и доходы

Поскольку государственные и местные органы власти сталкиваются с бюджетными проблемами, вызванными пандемией COVID-19 и рецессией, для государственных и местных чиновников и их избирателей будет как никогда важна самая своевременная, актуальная и действенная бюджетная информация.В рамках этого проекта разрабатываются инструменты для принятия бюджетных решений, в том числе интерактивные веб-инструменты, показывающие, как выбор политики, экономические условия и демографические тенденции влияют на результаты налогов и расходов.

Налоги и рост

Когда штаты снижают налоги, создает ли это экономический рост? Исследования предлагают неоднозначные данные, но политики часто сталкиваются с очень сильным давлением со стороны бизнес-сообщества с целью создания и сохранения щедрых налоговых льгот. Этот проект исследует, как государственные налоги влияют на экономический рост, анализируя взаимосвязь между предельными налоговыми ставками, занятостью, доходами и инвестициями.

Построение государственного бюджета: эффективный процесс и практика

Все 50 штатов должны создать бюджет, который отвечает его потребностям и поддерживает финансовое благополучие. Но правила и институты различаются. Наша цифровая функция подчеркивает, что мы знаем о практике государственного бюджета и о том, как ее можно улучшить. Мы обсуждаем фискальные институты, которые делятся на три основные категории: (1) сроки составления бюджета, исходные данные и прогнозирование; (2) бюджетные требования и ограничения; и (3) меры бюджетной прозрачности. В каждом разделе мы сравниваем различия в дизайне и реализации в разных штатах и выделяем передовой опыт из литературы.

В каждом разделе мы сравниваем различия в дизайне и реализации в разных штатах и выделяем передовой опыт из литературы.

Связанные проекты

проектов | Городской институт

Руководители государства сталкиваются с множеством проблем в своем стремлении разработать разумную фискальную политику. Проект «Финансовые инновации» призван помочь государствам справиться с этими проблемами. В настоящее время проект предоставляет скоординированную техническую помощь Колорадо, Канзасу, Миннесоте и Вашингтону, округ Колумбия, и потенциально будет распространяться на другие штаты в будущем.

Стратегии экономического развития

Правительства штатов имеют ряд доступных политик для стимулирования экономического развития, включая налоговые льготы, денежные гранты, обучение персонала, а также создание и обслуживание надежной инфраструктуры. Но какие программы привлекают и поддерживают бизнес и помогают добиться таких результатов, как увеличение количества рабочих мест лучшего качества, повышение заработной платы и доходов, а также более высоких налоговых поступлений? Этот проект исследует, что государства делают, что работает, а что нет, и как более точный анализ политики и координация правительства могут улучшить результаты.

Государственная налогово-экономическая экспертиза

Государственный налоговый и экономический обзор — важнейший источник данных и аналитических материалов по сбору государственных налогов. Мы регулярно собираем данные и информацию из всех 50 штатов, используем эту информацию для корректировки данных по странам и штатам из Бюро переписи США, а затем предоставляем наиболее своевременные, точные и подробные сведения о состоянии дел в штатах. Мы также изучаем экономические факторы, влияющие на сбор налогов штата, на основе данных федеральных агентств США, таких как Бюро экономического анализа, Бюро статистики труда и Федеральное агентство жилищного финансирования.

Моделирование государственных налогов и федеральных взаимодействий

Центр налоговой политики использует свою ультрасовременную модель микромоделирования для обеспечения всестороннего, строгого и объективного анализа изменений федеральной налоговой политики и основных предложений по налоговой реформе. Инициатива по финансам штата и местного уровня расширила модель Центра налоговой политики, включив в нее эффекты налоговой политики штата и взаимодействие между налоговой системой штата и федеральной налоговой системой. Эти усовершенствования позволяют нам ответить на такие вопросы, как то, как предлагаемые изменения федерального налога влияют на жителей отдельных штатов и каково совокупное влияние федеральных налогов и налогов штата на семьи различного размера и уровня дохода.

Инициатива по финансам штата и местного уровня расширила модель Центра налоговой политики, включив в нее эффекты налоговой политики штата и взаимодействие между налоговой системой штата и федеральной налоговой системой. Эти усовершенствования позволяют нам ответить на такие вопросы, как то, как предлагаемые изменения федерального налога влияют на жителей отдельных штатов и каково совокупное влияние федеральных налогов и налогов штата на семьи различного размера и уровня дохода.

Государственные расходы и доходы

Поскольку государственные и местные органы власти сталкиваются с бюджетными проблемами, вызванными пандемией COVID-19 и рецессией, для государственных и местных чиновников и их избирателей будет как никогда важна самая своевременная, актуальная и действенная бюджетная информация. В рамках этого проекта разрабатываются инструменты для принятия бюджетных решений, в том числе интерактивные веб-инструменты, показывающие, как выбор политики, экономические условия и демографические тенденции влияют на результаты налогов и расходов.

Налоги и рост

Когда штаты снижают налоги, создает ли это экономический рост? Исследования предлагают неоднозначные данные, но политики часто сталкиваются с очень сильным давлением со стороны бизнес-сообщества с целью создания и сохранения щедрых налоговых льгот. Этот проект исследует, как государственные налоги влияют на экономический рост, анализируя взаимосвязь между предельными налоговыми ставками, занятостью, доходами и инвестициями.

Построение государственного бюджета: эффективный процесс и практика

Все 50 штатов должны создать бюджет, который отвечает его потребностям и поддерживает финансовое благополучие.Но правила и институты различаются. Наша цифровая функция подчеркивает, что мы знаем о практике государственного бюджета и о том, как ее можно улучшить. Мы обсуждаем фискальные институты, которые делятся на три основные категории: (1) сроки составления бюджета, исходные данные и прогнозирование; (2) бюджетные требования и ограничения; и (3) меры бюджетной прозрачности. В каждом разделе мы сравниваем различия в дизайне и реализации в разных штатах и выделяем передовой опыт из литературы.

В каждом разделе мы сравниваем различия в дизайне и реализации в разных штатах и выделяем передовой опыт из литературы.

Связанные проекты

Определение подоходного налога

Что такое подоходный налог?

Подоходный налог — это вид налога, который государство взимает с доходов, полученных от юридических и физических лиц в пределах их юрисдикции.По закону налогоплательщики должны ежегодно подавать налоговую декларацию для определения своих налоговых обязательств.

Подоходные налоги являются источником доходов для правительства. Они используются для финансирования государственных услуг, оплаты государственных обязательств и обеспечения товаров для граждан.

Ключевые выводы

- Подоходный налог — это вид налога, который государство взимает с доходов, полученных от юридических и физических лиц в пределах их юрисдикции.

- Подоходный налог используется для финансирования государственных услуг, оплаты государственных обязательств и предоставления товаров для граждан.

- Подоходный налог с населения — это вид подоходного налога, который взимается с заработной платы физических лиц, окладов и других видов доходов.

- Налог на прибыль предприятий применяется к корпорациям, товариществам, малому бизнесу и лицам, которые работают не по найму.

Некоторые инвестиции, например облигации жилищного управления, как правило, освобождаются от подоходного налога.

Как работает подоходный налог

В большинстве стран применяется прогрессивная система подоходного налога, при которой лица с более высокими доходами платят более высокую налоговую ставку по сравнению с их коллегами с более низкими доходами.США ввели первый в стране подоходный налог в 1862 году, чтобы помочь финансировать Гражданскую войну. После войны налог был отменен; он был восстановлен в начале 20 века.

В США Налоговая служба (IRS) собирает налоги и обеспечивает соблюдение налогового законодательства. IRS применяет сложный набор правил и положений, касающихся отчетных и налогооблагаемых доходов, вычетов, кредитов и т. Д. Агентство собирает налоги с все формы дохода, такие как заработная плата, оклады, комиссионные, инвестиции и коммерческие доходы.Взаимодействие с другими людьми

Д. Агентство собирает налоги с все формы дохода, такие как заработная плата, оклады, комиссионные, инвестиции и коммерческие доходы.Взаимодействие с другими людьми

Подоходный налог с населения, который собирает правительство, может помочь в финансировании государственных программ и услуг, таких как социальное обеспечение, национальная безопасность, школы и дороги.

Виды подоходного налога

Индивидуальный подоходный налог

Индивидуальный подоходный налог также называют подоходным налогом с населения. Этот вид подоходного налога взимается с заработной платы физических лиц, окладов и других видов доходов. Этот налог обычно является налогом, взимаемым государством. Из-за освобождений, удержаний и кредитов большинство людей не платят налоги со всего своего дохода.Взаимодействие с другими людьми

IRS предлагает ряд вычетов по подоходному налогу и налоговых льгот, которые налогоплательщики могут использовать для уменьшения своего налогооблагаемого дохода. В то время как вычет может снизить ваш налогооблагаемый доход и налоговую ставку, которая используется для расчета вашего налога, налоговый зачет снижает ваш подоходный налог, давая вам больший возврат удерживаемого вами удержания.

В то время как вычет может снизить ваш налогооблагаемый доход и налоговую ставку, которая используется для расчета вашего налога, налоговый зачет снижает ваш подоходный налог, давая вам больший возврат удерживаемого вами удержания.

IRS предлагает налоговые вычеты на расходы на здравоохранение, инвестиции и определенные расходы на образование. Например, если налогоплательщик получает доход в размере 100 000 долларов и имеет право на вычеты в размере 20 000 долларов, налогооблагаемый доход уменьшается до 80 000 долларов (100 000 — 20 000 долларов = 80 000 долларов).Взаимодействие с другими людьми

Налоговые льготы существуют, чтобы помочь снизить налоговые обязательства налогоплательщика или сумму задолженности. Они были созданы в первую очередь для семей со средним и низким доходом. Например, если физическое лицо должно 20 000 долларов по налогам, но имеет право на получение кредита на 4500 долларов, его налоговые обязательства уменьшаются до 15 500 долларов (20 000 — 4500 долларов = 15 500 долларов).

Налог на прибыль предприятий

Предприятия также платят подоходный налог со своих доходов; IRS облагает налогом доход от корпораций, товариществ, самозанятых подрядчиков и малых предприятий.В зависимости от бизнес-структуры корпорация, ее владельцы или акционеры сообщают о своих доходах от бизнеса, а затем вычитают свои операционные и капитальные расходы. Как правило, разница между их коммерческим доходом и их операционными и капитальными расходами считается их налогооблагаемым коммерческим доходом.

Государственный и местный подоходный налог

Большинство штатов США также взимают подоходный налог с населения. По состоянию на 2020 год в семи штатах нет подоходного налога: Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг.Кроме того, два других штата — Нью-Гэмпшир и Теннесси — не облагают налогом заработанный доход; однако они облагают налогом дивиденды и проценты.

Однако Теннесси намерен отменить эти налоги на дивиденды и проценты. В 2016 году государство приняло меру, которая начала поэтапную отмену 6-процентной ставки на все доходы, полученные от процентов и дивидендов. Этот налог должен быть полностью отменен к январю 2021 года. Нью-Гэмпшир также принял закон в 2018 году, который поэтапно отменяет 5-процентный налог штата на проценты и дивиденды в течение следующих пяти лет (для окончательной отмены 1 января 2024 года).Взаимодействие с другими людьми

В 2016 году государство приняло меру, которая начала поэтапную отмену 6-процентной ставки на все доходы, полученные от процентов и дивидендов. Этот налог должен быть полностью отменен к январю 2021 года. Нью-Гэмпшир также принял закон в 2018 году, который поэтапно отменяет 5-процентный налог штата на проценты и дивиденды в течение следующих пяти лет (для окончательной отмены 1 января 2024 года).Взаимодействие с другими людьми

Для налогоплательщиков не обязательно будет дешевле жить в штате, который не взимает подоходный налог. Это связано с тем, что штаты часто компенсируют потерянный доход за счет других налогов или уменьшенных услуг. Кроме того, существуют и другие факторы, определяющие доступность проживания в штате, включая здравоохранение, стоимость жизни и возможности трудоустройства.

Как действуют государственные и местные налоги на доходы физических лиц?

СКОЛЬКО ВЫРУЧКА СОБИРАЕТСЯ ГОСУДАРСТВЕННЫМ И МЕСТНЫМ ПРАВИТЕЛЬСТВОМ ОТ НАЛОГОВ НА ИНДИВИДУАЛЬНЫЙ ДОХОД?

В 2017 году правительства штатов собрали 352 млрд долларов США в виде подоходного налога с физических лиц, или 27 процентов общих доходов штата из собственных источников (таблица 1). Доходы «из собственных источников» не включают межбюджетные трансферты. Местные органы власти, в основном сосредоточенные в Мэриленде, Нью-Йорке, Огайо и Пенсильвании, собрали всего 33 миллиарда долларов от индивидуальных подоходных налогов, или 3 процента от общих доходов из собственных источников. (Бюро переписи включает выручку округа Колумбия в местные итоги.)

Доходы «из собственных источников» не включают межбюджетные трансферты. Местные органы власти, в основном сосредоточенные в Мэриленде, Нью-Йорке, Огайо и Пенсильвании, собрали всего 33 миллиарда долларов от индивидуальных подоходных налогов, или 3 процента от общих доходов из собственных источников. (Бюро переписи включает выручку округа Колумбия в местные итоги.)

Сорок один штат и округ Колумбия взимают подоходный налог на широкой основе. Нью-Гэмпшир облагает налогом только проценты и дивиденды, а Теннесси — только проценты по облигациям и дивиденды по акциям.(Теннесси постепенно отменяет свой налог и полностью отменит его в 2021 году.) Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг не имеют подоходного налога штата.

В совокупных доходах штата и местных властей Мэриленд больше всего полагался на индивидуальный подоходный налог в 2017 году, при этом на долю налога приходилось 29 процентов доходов из собственных источников. Округ Колумбия и восемь других штатов — Калифорния, Коннектикут, Кентукки, Массачусетс, Миннесота, Нью-Йорк, Орегон и Вирджиния — собрали более 20 процентов собственных доходов от подоходного налога с физических лиц в 2017 году.

в Северной Дакоте принес 4 процента доходов из собственных источников, что является наименьшим показателем среди всех штатов с широким подоходным налогом с физических лиц. В любом другом штате с широким подоходным налогом этот налог обеспечивал не менее 9 процентов общих доходов из собственных источников. Нью-Гэмпшир и Теннесси собрали около 1% доходов из собственных источников за счет гораздо более ограниченного индивидуального подоходного налога.

Местные органы власти взимают собственные индивидуальные подоходные налоги в 13 штатах.В населенных пунктах Индианы, Айовы, Мэриленда и Нью-Йорка взимается индивидуальный подоходный налог, который совпадает с налогом штата. То есть местные налогоплательщики в этих штатах подают местный налог в свою налоговую декларацию штата и получают вычеты штата и освобождения от уплаты местного налога. В населенных пунктах Мичигана также взимается индивидуальный подоходный налог, но используются местные формы и расчеты.

Между тем, населенные пункты в Алабаме, Делавэре, Канзасе, Кентукки, Миссури, Огайо, Орегоне и Пенсильвании взимают налог на прибыль или фонд заработной платы.Эти налоги отделены от государственного подоходного налога. Налоги на заработную плату и заработную плату обычно рассчитываются как процент от заработной платы, удерживаемой работодателем (хотя и выплачиваемой работником) и выплачиваемой физическими лицами, работающими в налоговой местности, даже если это лицо проживает в другом городе или штате без налога. Отдельно в Канзасе облагаются налогом только проценты и дивиденды (но не заработная плата).

В 2017 году индивидуальные подоходные налоги в процентах от местных доходов из собственных источников колебались от менее 1 процента в Канзасе и Орегоне до 26 процентов в Мэриленде.Местные органы власти в Кентукки, Огайо и Пенсильвании также собрали более 10 процентов собственных доходов от подоходного налога (или налога на заработную плату) в 2017 году.

НА ЧТО ОБОЛАГАЕТСЯ ДОХОД?

База подоходного налога с физических лиц в большинстве штатов аналогична федеральной налоговой базе. Большинство штатов начинают с федерального скорректированного валового дохода, но некоторые начинают с федерального налогооблагаемого дохода. Кроме того, несколько штатов используют собственное определение дохода, но даже эти штаты в значительной степени полагаются на федеральные правила при установлении своей налоговой базы.

Большинство штатов начинают с федерального скорректированного валового дохода, но некоторые начинают с федерального налогооблагаемого дохода. Кроме того, несколько штатов используют собственное определение дохода, но даже эти штаты в значительной степени полагаются на федеральные правила при установлении своей налоговой базы.

Однако даже штаты, которые начинают с федеральной налоговой базы, часто применяют разные правила для определенных видов доходов. Например, в отличие от федерального правительства, штаты часто облагают налогом проценты по муниципальным облигациям по ценным бумагам, выпущенным за пределами этого штата. Во многих штатах разрешено полное или частичное освобождение от пенсионного дохода. И в большинстве штатов, но не во всех, требуется, чтобы налогоплательщики, которые перечисляют свои федеральные налоговые вычеты и претендуют на вычеты по налогам на прибыль штата и местным налогам, добавляли этот вычет в свою налоговую декларацию штата.

КАК СТАВКА НАЛОГОВОГО НАЛОГА НА ИНДИВИДУАЛЬНЫЙ ДОХОД РАЗЛИЧАЕТСЯ В РАЗМЕРЕ ГОСУДАРСТВ?

Большинство подоходных налогов штатов довольно плоские, даже в тех штатах, где применяются дифференцированные ставки. Девять штатов устанавливают единую налоговую ставку для всех доходов, в то время как на Гавайях больше всего с 12 налоговыми категориями и ставками. Максимальные предельные ставки подоходного налога штата в 2020 году варьировались от 2,9 процента в Северной Дакоте до 13,3 процента в Калифорнии, включая надбавку в размере 1 процента на доходы свыше 1 миллиона долларов (диаграмма 2).

Девять штатов устанавливают единую налоговую ставку для всех доходов, в то время как на Гавайях больше всего с 12 налоговыми категориями и ставками. Максимальные предельные ставки подоходного налога штата в 2020 году варьировались от 2,9 процента в Северной Дакоте до 13,3 процента в Калифорнии, включая надбавку в размере 1 процента на доходы свыше 1 миллиона долларов (диаграмма 2).

В некоторых штатах с несколькими налоговыми категориями верхняя налоговая категория часто начинается с низкого уровня налогооблагаемого дохода.В Алабаме, например, есть три ставки, но верхняя налоговая категория применяется к налогооблагаемому доходу свыше 3000 долларов, что делает его по существу фиксированным налогом. В других штатах разница между самой низкой и самой высокой налоговой ставкой невелика: например, около 2 процентных пунктов в Аризоне и Миссисипи.

В то время как большинство штатов в 1980-х годах последовали примеру федерального правительства в сокращении количества групп подоходного налога, с тех пор некоторые из них увеличили количество ставок. Калифорния и Нью-Йорк ввели новые скобки (часто называемые «налогами миллионеров») для налогоплательщиков с высокими доходами.Калифорния утвердила налог на миллионеров в 2004 году, который добавляет 1 процентный пункт к ставке, применяемой к доходам свыше 1 миллиона долларов, и дополнительно увеличил структуру прогрессивных скобок с помощью другой меры голосования в 2012 году. Точно так же максимальная ставка налога в Нью-Йорке в размере 8,82 процента применяется к доходам выше около 1 миллиона долларов.

Калифорния и Нью-Йорк ввели новые скобки (часто называемые «налогами миллионеров») для налогоплательщиков с высокими доходами.Калифорния утвердила налог на миллионеров в 2004 году, который добавляет 1 процентный пункт к ставке, применяемой к доходам свыше 1 миллиона долларов, и дополнительно увеличил структуру прогрессивных скобок с помощью другой меры голосования в 2012 году. Точно так же максимальная ставка налога в Нью-Йорке в размере 8,82 процента применяется к доходам выше около 1 миллиона долларов.

В начале 2020 года максимальные ставки подоходного налога в Калифорнии, Гавайях, Нью-Джерси, Миннесоте и Орегоне превышали 9 процентов, а в еще шести штатах и округе Колумбия самые высокие ставки подоходного налога были на уровне 7 процентов или выше.

КАК В ГОСУДАРСТВАХ ПРИБЫВАЮТ И УБЫТКИ НАЛОГОВОГО КАПИТАЛА?

Пять штатов и округ Колумбия рассматривают прирост капитала и убытки так же, как и в соответствии с федеральным законом. Они облагают налогом весь реализованный прирост капитала, позволяют вычесть до 3000 долларов чистых капитальных убытков и разрешают налогоплательщикам переносить неиспользованные капитальные убытки на последующие годы.

В других штатах предусмотрены исключения и вычеты, выходящие за рамки федеральных правил. Нью-Гэмпшир полностью освобождает от налога на прирост капитала, а Теннесси облагает налогом только прирост капитала от продажи паев паевых инвестиционных фондов.Аризона освобождает от налога 25 процентов долгосрочного прироста капитала, а Нью-Мексико — 50 процентов. Массачусетс имеет свою собственную систему налогообложения прироста капитала, а на Гавайях действует альтернативный налог на прирост капитала. Пенсильвания и Алабама позволяют вычитать убытки только в том году, в который они были понесены, в то время как Нью-Джерси не разрешает вычитать убытки из обычного дохода.

В остальных говорится, что налоговый доход обычно соответствует федеральному режиму прироста капитала, за исключением различных исключений и вычетов, предусмотренных для конкретного штата.

Большинство штатов облагают налогом прирост капитала по той же ставке, что и обычный доход, в то время как федеральное правительство предоставляет льготную ставку.

КАК ГОСУДАРСТВЕННЫЙ НАЛОГОВЫЙ ДОХОД, ЗАРАБАТЫВАЕМЫЙ В ДРУГИХ ЮРИСДИКЦИЯХ?

Подоходный налог штата обычно взимается государством, в котором получен доход, а не штатом, в котором он проживает. Однако некоторые штаты заключили соглашения о взаимности с другими государствами, которые позволяют облагать налогом внешний доход в государстве проживания. Например, взаимное соглашение Мэриленда с Округом Колумбия позволяет Мэриленду облагать налогом доход, полученный в Округе резидентом Мэриленда.По состоянию на 2010 год 15 штатов и округ Колумбия заключили соглашения о взаимности с конкретными штатами. Как правило, это государства с крупными работодателями, близкими к границе, и большими пригородными потоками в обоих направлениях.

Повышение ставок индивидуального подоходного налога

Справочная информация

Закон о налоге на прибыль от 2017 г. включил ряд временных изменений в НДФЛ. В календарных годах с 2018 по 2025 год к налогооблагаемому обычному доходу, полученному большинством физических лиц, применяются следующие семь установленных законом ставок: 10 процентов, 12 процентов, 22 процента, 24 процента, 32 процента, 35 процентов и 37 процентов. (Налогооблагаемый обычный доход — это весь доход, облагаемый индивидуальным подоходным налогом, за исключением большинства долгосрочных приростов капитала и дивидендов, за вычетом допустимых корректировок, освобождений и вычетов.) В конце 2025 года почти все изменения в индивидуальном подоходном налоге Срок действия системы, установленной налоговым актом 2017 года, истекает, а ставки вернутся к ставкам, установленным до 2018 года. Начиная с 2026 года, установленные законом ставки будут составлять 10, 15, 25, 28, 33, 35 и 39 процентов.6 процентов.

(Налогооблагаемый обычный доход — это весь доход, облагаемый индивидуальным подоходным налогом, за исключением большинства долгосрочных приростов капитала и дивидендов, за вычетом допустимых корректировок, освобождений и вычетов.) В конце 2025 года почти все изменения в индивидуальном подоходном налоге Срок действия системы, установленной налоговым актом 2017 года, истекает, а ставки вернутся к ставкам, установленным до 2018 года. Начиная с 2026 года, установленные законом ставки будут составлять 10, 15, 25, 28, 33, 35 и 39 процентов.6 процентов.