- Выбор системы налогообложения. Упрощенная (УСН), Основная(ОСНО)

- Об установлении налоговых ставок для отдельных категорий налогоплательщиков, применяющих упрощенную систему налогообложения

- Тест! Проверьте свои знания Упрощённая система налогообложения новость от 03.08.2015

- Томская область продлила текущие и ввела новые налоговые льготы для бизнеса — Сибирь |

- Депутаты Томской облдумы приняли пакет поправок, которые смягчат переход с ЕНВД

- Закроется ли каждый десятый бизнес?

- Чистая прибыль (NI)

- Налогооблагаемый доход и валовой доход: в чем разница?

- Почему компания должна иметь отрицательный налог на прибыль, но иметь чистую прибыль в отчете о прибылях и убытках? | Малый бизнес

- Расчет чистой прибыли по налогам на бизнес

- Понимание отчета о доходах | Безграничный учет

- Как рассчитать чистую прибыль (формула и примеры)

- Чистая прибыль: что это?

Выбор системы налогообложения. Упрощенная (УСН), Основная(ОСНО)

Выбор системы налогобложения (простая версия)

(c)Азбука Бизнеса. 2009г.

Данная статья содержит упрощенный и обобщенный взгляд на разницы между системами налогообложения в РФ. Она будет полезна начинающим бизнесменам и просто интересующимся. В случае, если Вам интересна более подробная информация, Вы можете прочитать нашу статью Выбор системы налогообложения — продвинутая версия или сразу заняться изучением налогового кодекса РФ, разъяснений и указаний минфина, решений судов РФ.

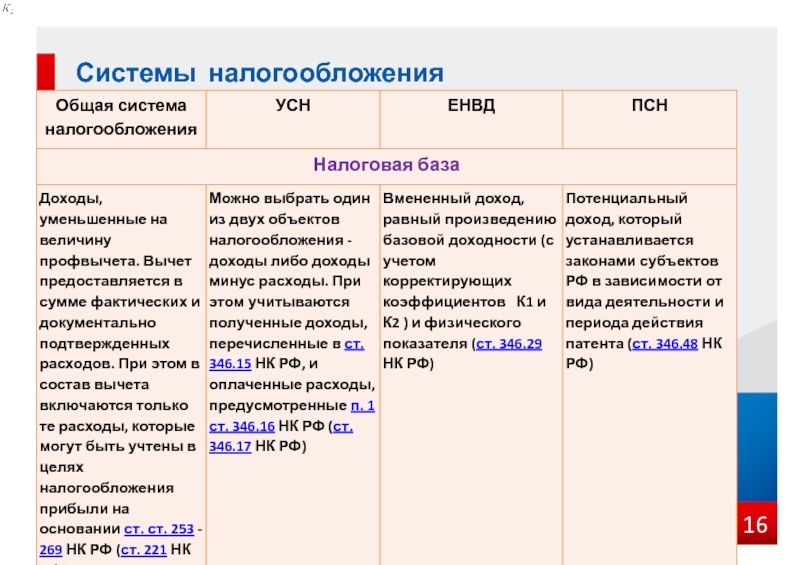

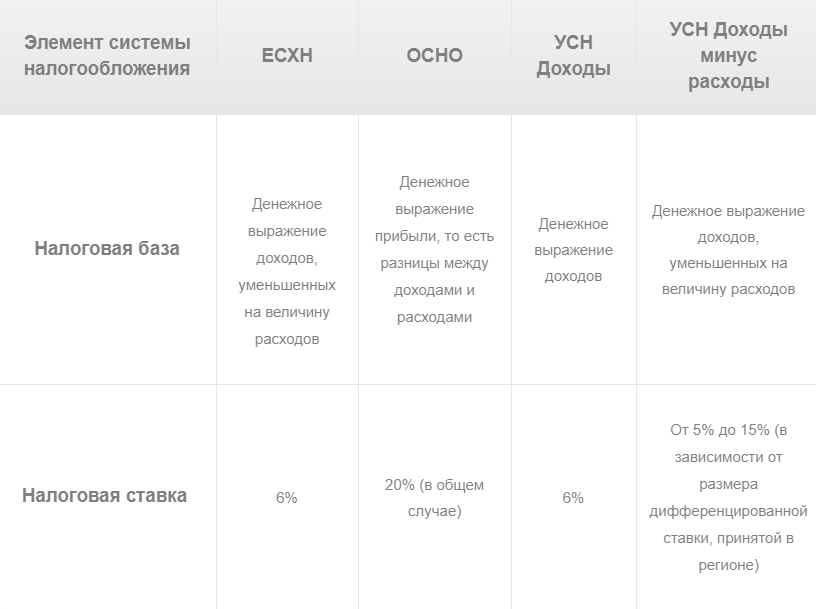

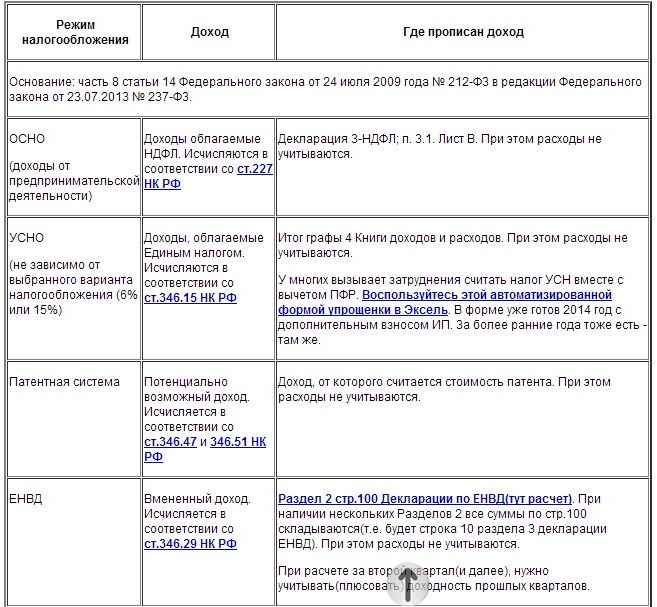

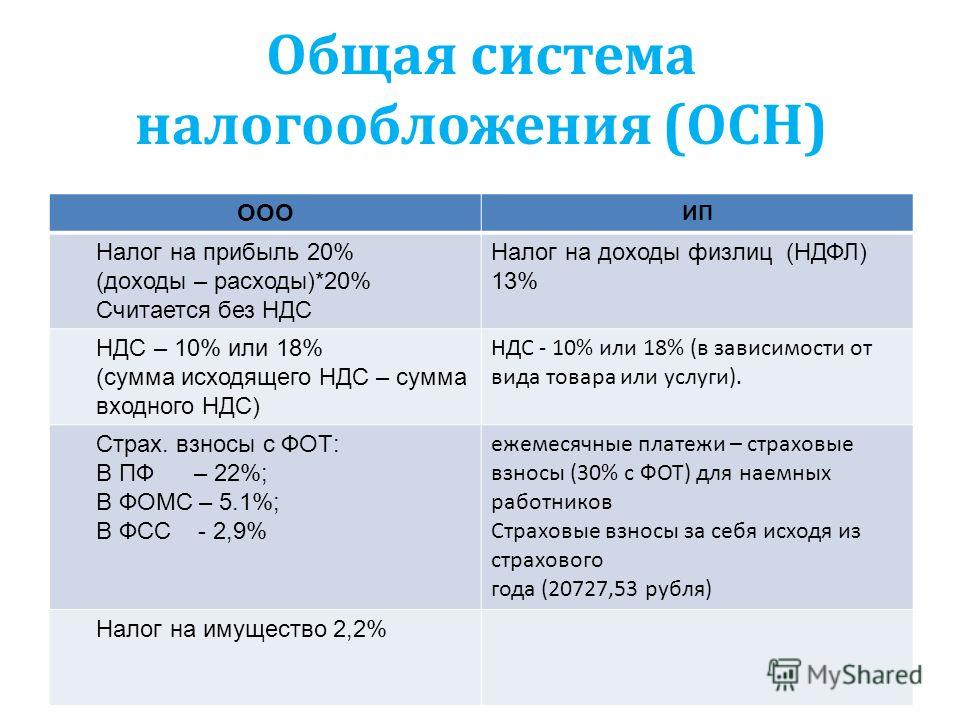

На сегодняшний день компания, в зависимости от показателей и вида деятельности, может выбрать одну из нижеследующих систем систем налогообложения. Единый налог на вмененный доход (ЕНВД) и работа на основе патента не рассматриваются в данной статье.

| Налог | Обычная система (ОСНО) | УСН (Доходы) 6% | УСН (Доходы- расходы) 15% |

|---|---|---|---|

| Налог на прибыль | + | — | — |

| Налог на имущество | + | — | — |

| НДС | + | — | |

| ЕСН | + | — | — |

| Взносы на обязательное пенсионное страхование | + | + | + |

| Взносы на страхование от несчастных случаев | + | + | + |

| НДФЛ | + | + | + |

| Транспортный налог | + | + | + |

Плюсом отмечены налоги, которые платятся на данной системе налогообложения, минусом, которые не платятся.

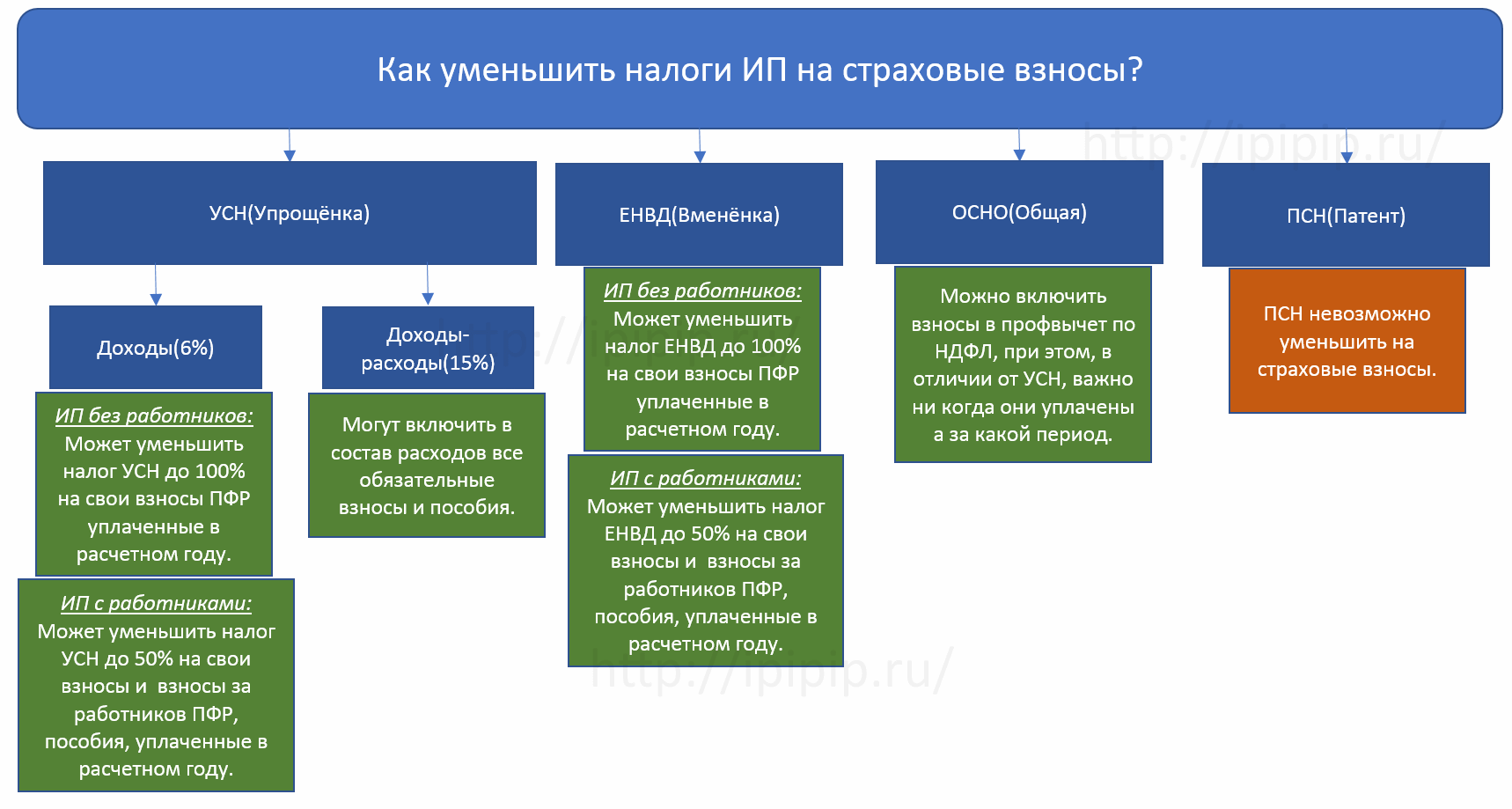

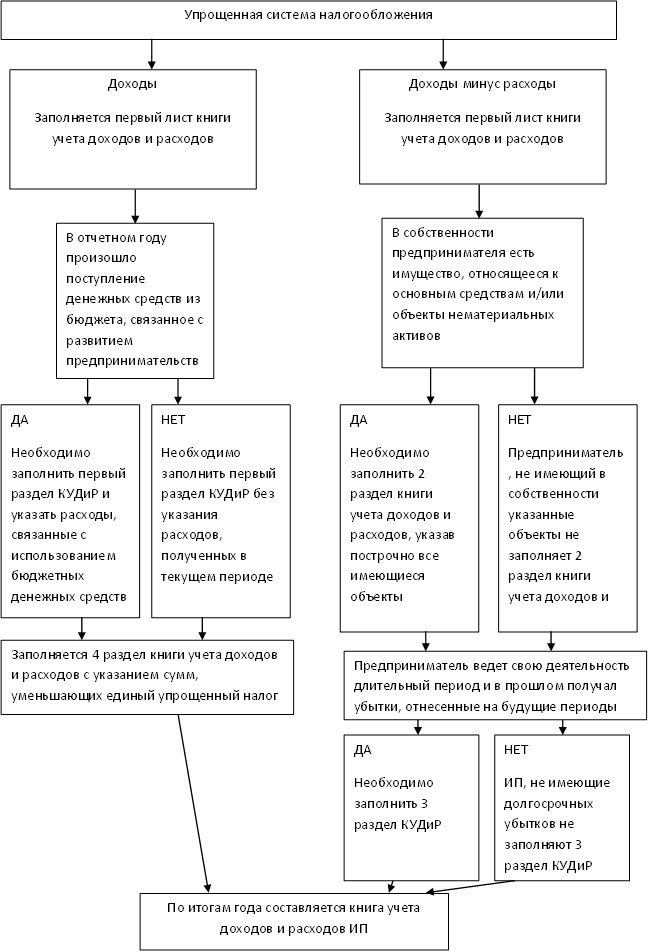

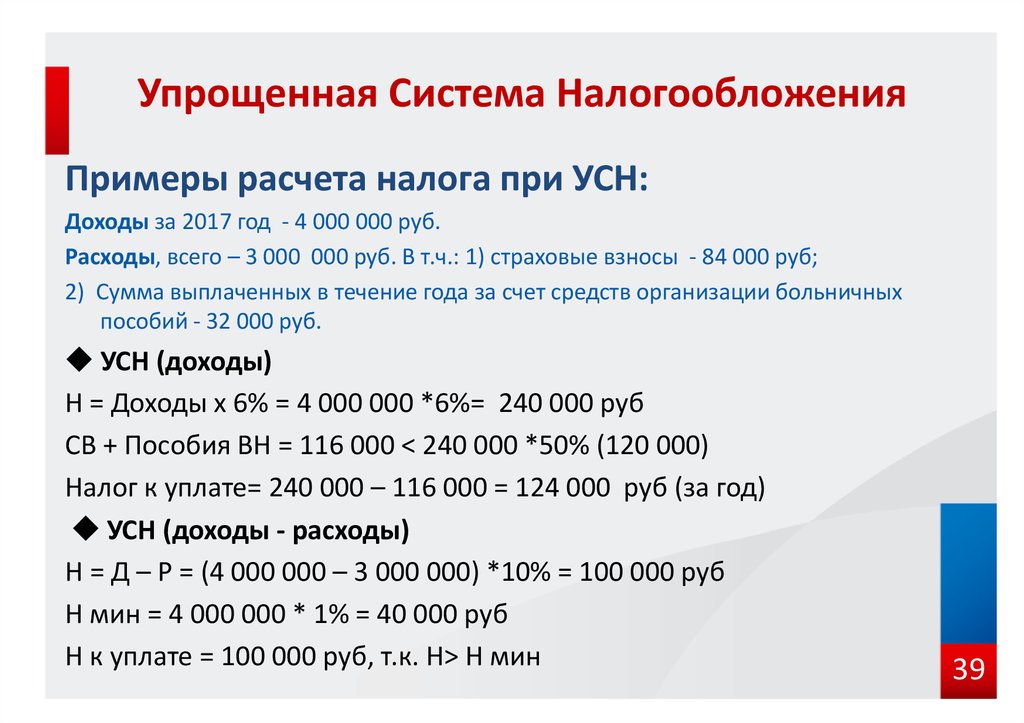

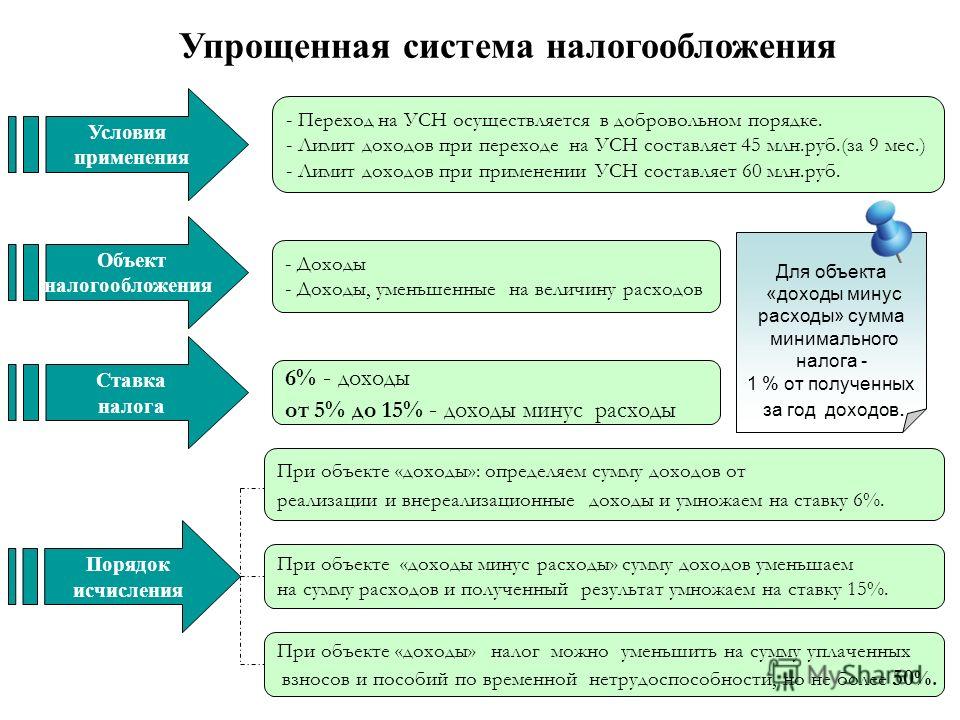

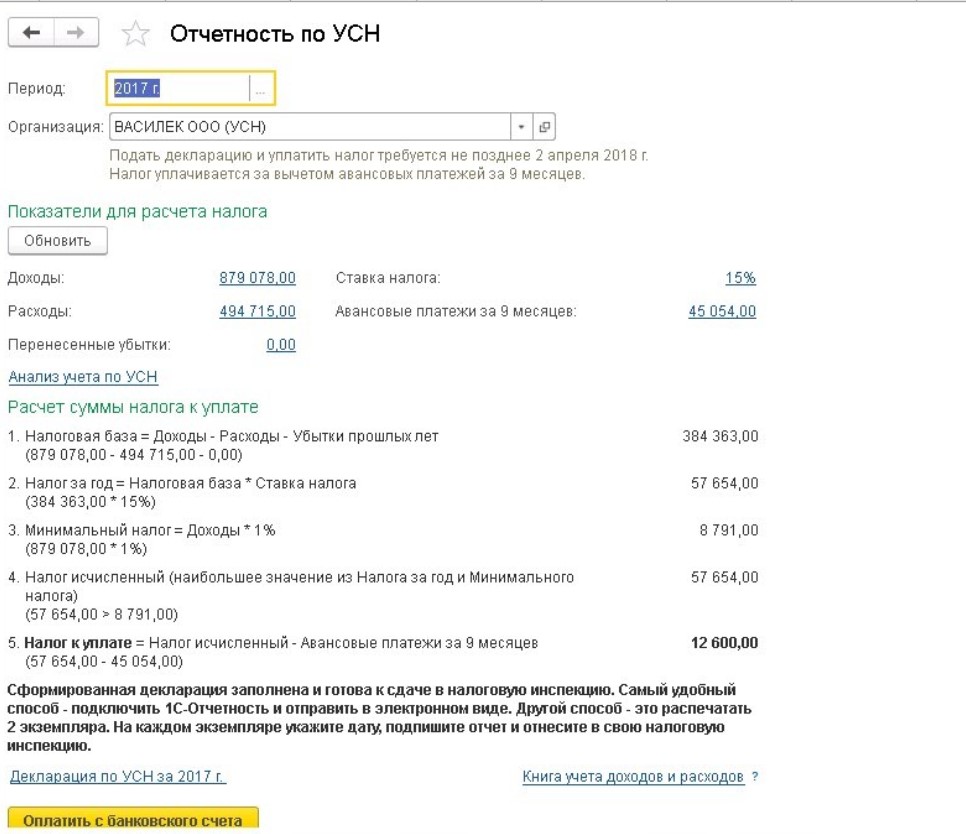

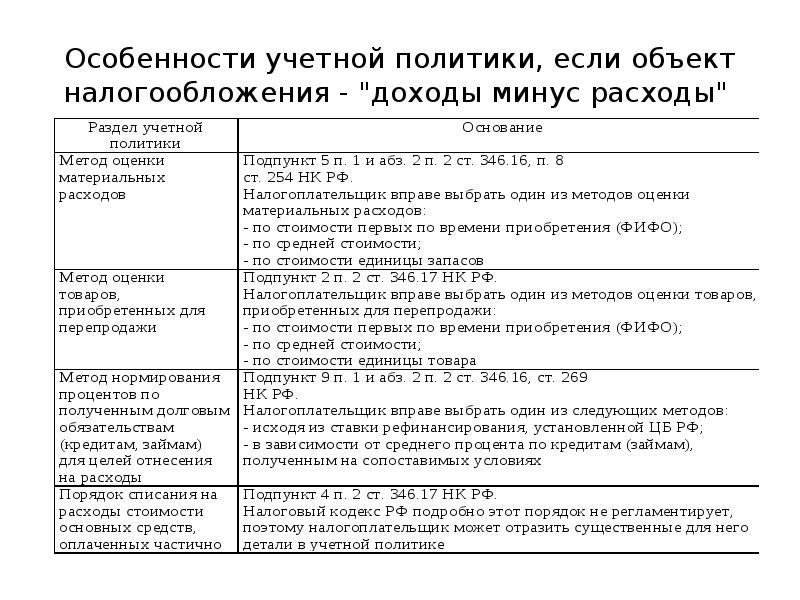

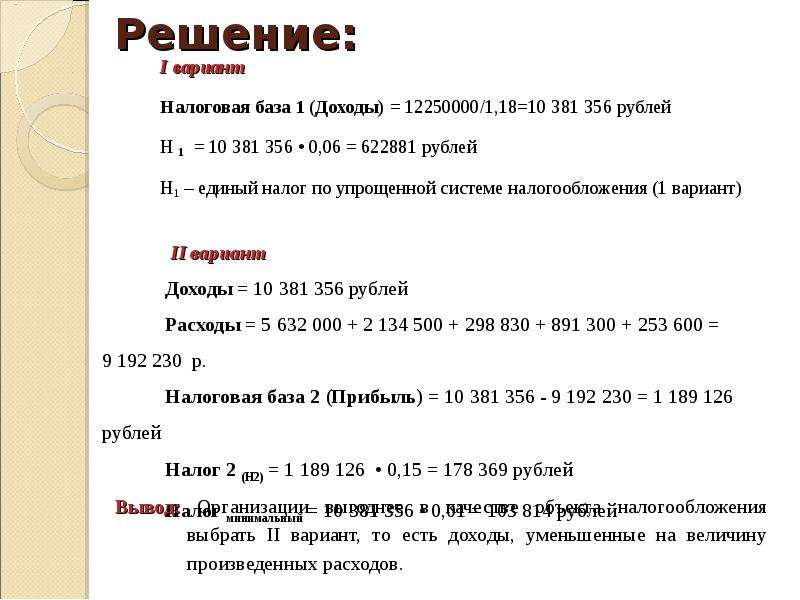

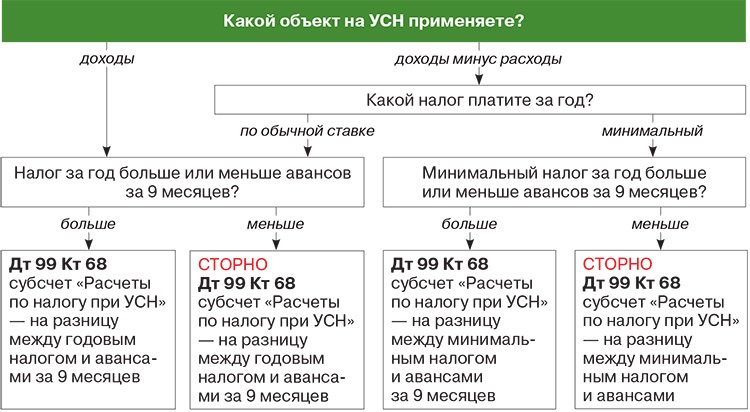

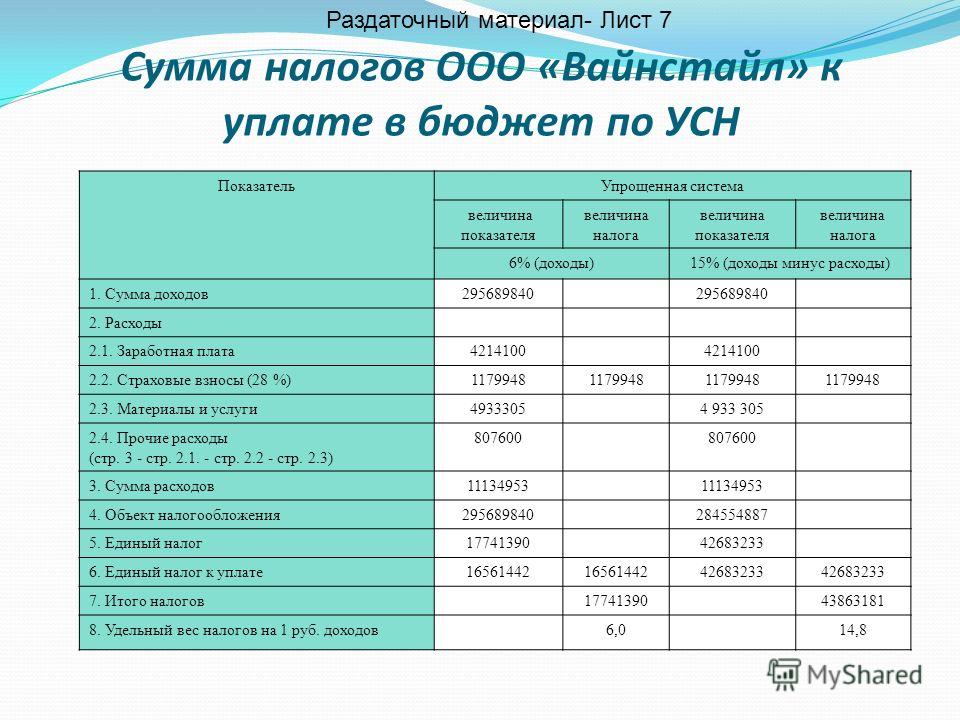

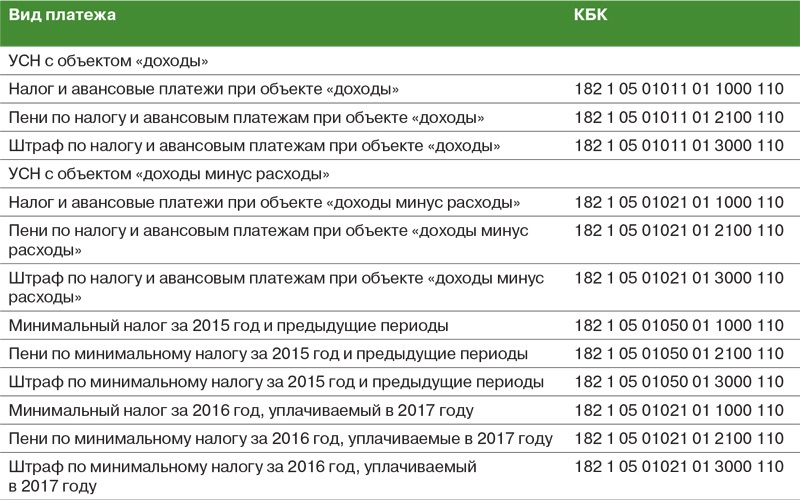

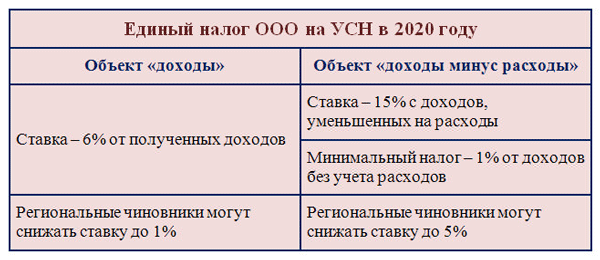

Налоги, которые не платятся на упрощенной системе налогообложения, заменены единым налогом. В зависимости от выбранного объекта налогообложения он может быть равен 6% с доходов или 15% от разницы доходы минус расходы. На 6% УСН, этот налог может быть уменьшен до 3% за счет уплаченных налогов на фонд оплаты труда. На УСН с объектом налогообложения доходы- расходы, минимальная сумма уплачиваемых налогов составляет 1% от доходов

В таблице ниже перечислены основные плюсы и минусы систем налогообложения. Естественно, что эта таблица отражает наш взгляд на плюсы и минусы. Для конкретных бизнесов положительные и отрицательные стороны систем налогообложения могут быть другими.

| Основная система (ОСНО) | УСН (доходы)6% | УСН (доходы-расходы)15% | |

|---|---|---|---|

| Плюсы |

|

|

|

| Минусы |

|

|

|

Для того, чтобы решить, какая из систем налогообложения будет более эффективна

именно для Вашей компании, нужно понять направление деятельности, планируемую доходность и

численность компании, а также состав и структуру расходов.

Если Вы планируете быстрый роста Вашего бизнеса, что не позволит удержать компанию в рамках ограничений по сумме выручки, численности или остаточной стоимости основных средств, то Ваш выбор- обычная система налогообложения (ОСНО). Так же, ОСНО придется выбрать в том случае, если Ваши клиенты не готовы будут работать с компанией, стоимость услуг или товаров которой не включает в себя НДС. Хотя в ряде случаев будет выгоднее дать скидку на размер НДС, чем работать на общей системе налогообложения.

В случае, если Ваши основные клиенты частные лица, если Вы не прогнозируете очень быстро выйти за ограничения, существующие для компаний на УСН, Ваш выбор — упрощенная система налогообложения. Остается лишь выбрать объект налогообложения доходы или доходы, уменьшенные на величину расходов.

Для компаний с небольшими расходами выгодна УСН с объектом налогообложения «Доходы».

Для компаний, доля расходов которых составляет более 60% от суммы доходов, скорее всего подойдет упрощенка с объектом «Доходы минус расходы», минимальная налоговая нагрузка (без учета отчислений от фота) может составить до 1 % (минимальный платеж).

Свяжитесь с нами и мы поможем сделать мотивированный выбор, как системы налогообложения для Вашей компании, так и объекта налогообложения.

| Вариант перехода | Порядок действий и что надо сделать |

|---|---|

| В обязательном порядке с УСН на ОСНО при несоответствии критериям статьи 346.12 НК РФ (например, Вы превысили предельный размер выручки, численности или открыли филиал компании ) |

В течение 15 календарных дней с момента окончания квартала, в котором утрачено право на применение

УСН, необходимо сообщить в налоговый орган об утрате такого права, в установленные сроки предоставить

бухгалтерскую и налоговую отчетность за указанный квартал,

рассчитанную по обычной системе налогообложения, и уплатить соответствующие налоги. |

| В добровольном порядке с ОСНО на УСН (при соответствии установленным показателям по численности, выручке, остаточной стоимости ОС и так далее) | Уведомить налоговый орган налоговый орган по установленной форме в срок с момента сдачи отчетности за 9 месяцев (с 01 октября) по 30 ноября текущего года |

| Вновь созданная организация | Предоставить заявление по установленной форме в течение 5 дней с момента регистрации, а лучше одновременно с документами на регистрацию. |

| Смена объекта налогообложения УСН | Предоставить заявление по установленной форме в налоговый орган до 20 декабря текущего года |

| В добровольном порядке с УСН на ОСНО | Предоставить заявление в налоговый орган в срок до 15 января года, в котором предполагается переход |

| Возврат на УСН с ОСНО | Разрешается не ранее чем через 1 год после утраты прав на применение УСН |

2 За исключением НДС,уплачиваемого при ввозе товаров на территорию РФ, а также членами простых товариществ в соотв. со ст. 174.1 НК РФ.

3 При наличии налоговой базы, а именно зарегистрированного на компанию транспортного средства

4 Остальные налоги уплачиваются независимо от системы налогообложения в соответствии с НК РФ.

Об установлении налоговых ставок для отдельных категорий налогоплательщиков, применяющих упрощенную систему налогообложения

Версия для печатиОб установлении налоговых ставок для отдельных категорий налогоплательщиков, применяющих упрощенную систему налогообложения

ИНФОРМАЦИЯ

о принятых на двадцать втором заседании Калининградской областной Думы шестого созыва законах Калининградской области

Закон Калининградской области «Об установлении налоговых ставок для отдельных категорий налогоплательщиков, применяющих упрощенную систему налогообложения» принят в рамках полномочий органов государственной власти Российской Федерации по вопросам развития малого и среднего предпринимательства. В соответствии со статьей 346.20 Налогового кодекса Российской Федерации законами субъектов Российской Федерации могут быть установлены налоговые ставки по упрощенной системе налогообложения (далее – УСН) в зависимости от категорий налогоплательщиков в пределах: если объектом налогообложения являются доходы: от 1 до 6 процентов; если доходы, уменьшенные на величину расходов: от 5 до 15 процентов.

В соответствии со статьей 346.20 Налогового кодекса Российской Федерации законами субъектов Российской Федерации могут быть установлены налоговые ставки по упрощенной системе налогообложения (далее – УСН) в зависимости от категорий налогоплательщиков в пределах: если объектом налогообложения являются доходы: от 1 до 6 процентов; если доходы, уменьшенные на величину расходов: от 5 до 15 процентов.

По итогам обсуждения с представителями бизнес — ассоциаций Калининградской области было принято решение об установлении на территории Калининградской области пониженных ставок для отдельных категорий налогоплательщиков, применяющих УСН.

Налоговые льготы в виде пониженных ставок предусматриваются для налогоплательщиков, осуществляющих следующие виды экономической деятельности:

— обработка янтаря и производство изделий из янтаря;

— обработка и утилизация отходов;

— разработка компьютерного программного обеспечения и деятельность в области информационных технологий.

Данные виды деятельности выбраны в целях стимулирования развития названных отраслей и повышения их привлекательности.

Законом предусматривается снижение ставок налога для УСН в два раза:

1) — с налогооблагаемой базой «Доходы» с 6% до 3%;

2) — с налогооблагаемой базой «Доходы минус расходы» с 15% до 7,5%.

Пониженная налоговая ставка может применяться только для тех налогоплательщиков, у которых доходы от льготируемых видов деятельности суммарно составляют не менее 70 процентов в общей сумме доходов, отсутствует задолженность по уплате обязательных платежей в бюджет и внебюджетные фонды. Также, обязательным условием является обеспечение в случае привлечения наемных работников уровня среднемесячного выплачиваемого дохода в расчете на одного работника в размере не менее двух с половиной минимальных размеров оплаты труда, установленных законодательством Российской Федерации.

В рамках мониторинга закона Министерство финансов совместно с Управлением Федеральной налоговой службы по Калининградской области ежегодно будет осуществлять оценку эффективности установленных пониженных ставок налога по УСН в соответствии с методикой, разработанной Министерством финансов Российской Федерации. При этом будут учитываться увеличение поступлений налоговых доходов в бюджет по данным налогоплательщикам, увеличение количества зарегистрированных организаций и индивидуальных предпринимателей, применяющих режим УСН.

При этом будут учитываться увеличение поступлений налоговых доходов в бюджет по данным налогоплательщикам, увеличение количества зарегистрированных организаций и индивидуальных предпринимателей, применяющих режим УСН.

Закон вступает в силу со дня его официального опубликования, распространяется на отношения, возникшие с 1 января 2018 года, и действует до 31 декабря 2020 года включительно.

Возврат к списку

Тест! Проверьте свои знания Упрощённая система налогообложения новость от 03.08.2015

1. Учитывая, что УСН обязывает применять кассовый метод, суммы, перечисленные в оплату поставки материалов, можно отнести на расходы:a) на дату оприходования материалов

b) на дату оплаты

c) на дату, позднейшую из двух названных выше

Ответ:

с.

П. 2 ст. 346.17 НК РФ для признания затрат расходом требует их оплаты. При этом согласно позиции Минфина России, предоплату учесть в расходах нельзя (Письмо Минфина от 03. 04.2015 №03-11-11/18801). Пп.1 п. 2 ст. 346.17 НК РФ позволяет признать материальные расходы в особом порядке, по мере оплаты

04.2015 №03-11-11/18801). Пп.1 п. 2 ст. 346.17 НК РФ позволяет признать материальные расходы в особом порядке, по мере оплаты

2. Может ли российская компания, учреждённая иностранной организацией, применять УСН?

a) да

b) да, если выбран объект «Доходы минус расходы»

c) нет

Ответ:

с.

Пп.14 п. 3 ст. 346.12 НК РФ запрещает применять УСН организациям, в уставном капитале которых участие других юридических лиц превышает 25 %

3. Физическое лицо имеет право применять УСН с налоговой ставкой 0 % в течение двух лет после регистрации ИП, осуществляя как основной тот вид деятельности, для которого законодательством субъекта РФ предусмотрена льготная ставка, если:

a) применяется объект «Доходы»

b) применяется объект «Доходы минус расходы»

c) требований к объекту нет

Ответ:

с.

П. 4 ст. 346.20 НК РФ не устанавливает требований к объекту налогообложения

4.

Минимальная ставка налога, возможная для ИП на УСН с объектом «Доходы минус расходы»:

Минимальная ставка налога, возможная для ИП на УСН с объектом «Доходы минус расходы»: a) 5 % (Д – Р)

b) 0 % (Д – Р)

c) 1 % (Д)

5. В случае утраты права на применение УСН следует подать декларацию по упрощённому налогу в срок:

a) до 25 числа месяца, следующего за кварталом, в котором это право было утрачено

b) до 31 марта года, следующего за периодом утраты права на УСН

c) до 31 декабря года, в котором было утрачено право применять УСН

6. Доход от продажи товара через комиссионера необходимо признать:

a) на дату поступления платы за товары на расчётный счёт комиссионера

b) на дату поступления платы за товары на расчётный счёт налогоплательщика

c) на дату подписания налогоплательщиком акта комиссионеру

Ответ:

b.

П.1 ст. 346.17 НК РФ обязывает признавать доходы с применением кассового метода, то есть на день зачисления средств на расчётный счёт налогоплательщика. Минфин России (Письмо от 18.11.2013 №03-11-06/2/49405) также считает правильным признать доход комитента в день поступления выручки со счёта комиссионера

Минфин России (Письмо от 18.11.2013 №03-11-06/2/49405) также считает правильным признать доход комитента в день поступления выручки со счёта комиссионера

7. В квартале перехода на ОСНО налогоплательщик имеет право взять к вычету суммы входного НДС, не отнесённые на расходы в период применения УСН, при условии:

a) применялся объект «Доходы минус расходы», оплата входного НДС подтверждена документально, наличие счёта-фактуры

b) оплата входного НДС подтверждена документально, наличие счёта-фактуры

c) применялся объект «Доходы минус расходы», оплата входного НДС подтверждена документально

Ответ:

а.

Сумма НДС по приобретённым товарам (работам, услугам) является самостоятельным видом расхода (ст. 346.17 НК РФ). Поэтому право на вычет связывается п. 6 ст. 346.25 НК РФ с нереализованным правом отнести на расходы входной НДС в период применения УСН, а такое право имели только те, кто выбрал объект «Доходы минус расходы». П. 1 ст.172 НК РФ обязывает подтвердить право на вычет НДС счётом-фактурой продавца или в случаях, предусмотренных НК РФ, иными документами

П. 1 ст.172 НК РФ обязывает подтвердить право на вычет НДС счётом-фактурой продавца или в случаях, предусмотренных НК РФ, иными документами

8. Одновременно с применением УСН организация вправе применять иные режимы налогообложения, а именно:

a) патентную

b) ЕНВД

c) ЕСХН

Ответ:

b.

Патентную систему вправе применять только ИП

Лица, применяющие ЕСХН, не имеют права применять УСН

9. В период применения УСН с объектом «Доходы минус расходы» приобретено основное средство (срок полезного использования – 6 лет, государственная регистрация права собственности не требуется), оплачено и введено в эксплуатацию в I квартале. Каков порядок признания расходов?

a) списать оплаченные суммы до конца налогового периода: по 1/4 доле от оплаченной стоимости основного средства на последние числа кварталов

b) путём ежемесячного начисления амортизации

c) в течение первых трёх лет с момента приобретения: 1-й год – 50 % стоимости; 2-й год – 30 %; 3-й год – 20 %.

В течение года соответствующая доля стоимости относится на расходы равными долями на последнее число отчётного периода

В течение года соответствующая доля стоимости относится на расходы равными долями на последнее число отчётного периодаОтвет:

a.

Пп. 4 п. 2 ст. 346.17

пп.1 п.1 ст. 346.16 НК установлено, что расходы на приобретение (сооружение, изготовление) ОС в период применения УСН принимаются с момента ввода этих основных средств в эксплуатацию. Указанные расходы учитываются в течение налогового периода равными частями и признаются на последнее число отчётного (налогового) периода (абз. 5 пп. 3 п. 3 ст. 346.16 НК).

10. Как ИП, производящий выплаты физическим лицам, уменьшит налог при УСН с объектом «Доходы» на суммы «фиксированного платежа» по взносам «за себя»?

a) налог можно уменьшить не больше чем наполовину, на суммы взносов, уплаченных за работников. Взносы, уплаченные ИП за себя, в данном случае налог не уменьшают

b) взносы за работников уменьшают налог не больше чем наполовину, а после налог уменьшается на взносы, уплаченные ИП за себя, – без ограничений

c) взносы, уплаченные ИП как за наёмных работников, так и за себя, уменьшают сумму упрощённого налога/авансовых платежей, но не более чем на 50 %

Ответ:

с.

Письмо Минфина России от 05.05.2015 №03-11-11/20974

Томская область продлила текущие и ввела новые налоговые льготы для бизнеса — Сибирь |

25 февраля. Interfax-Russia.ru — Депутаты Законодательной думы Томской области на заседании в четверг приняли законы о сохранении льготной ставки по упрощенной системе налогообложения (УСН), а также ввели дополнительные преференции в рамках патентной системы налогообложения (ПСН), сообщил корреспондент «Интерфакса» с заседания парламента.

Так, депутаты продлили действие льготной ставки по УСН в 3% на 2021 год для тех отраслей бизнеса, которые наиболее пострадали из-за пандемии коронавируса. Воспользоваться преференцией также смогут бывшие плательщики единого налога на вмененный доход (ЕНВД), отмененного на территории РФ с 1 января, выбравшие в качестве объекта налогообложения «доходы».

Среди новых мер поддержки — снижение ставки по УСН с 15% до 10% для арендаторов коммерческой недвижимости, сдающих в аренду площади малому бизнес. В сельских территориях и малых городах Томской области также снижена ставка с 10% до 8%, если объектом налогообложения выбраны доходы минус расходы.

В сельских территориях и малых городах Томской области также снижена ставка с 10% до 8%, если объектом налогообложения выбраны доходы минус расходы.

В рамках патентной системы налогообложения депутаты утвердили расширение видов деятельности с 67 до 93. Среди других мер поддержки по данной системе налогообложения — увеличение площади торговых залов с 50 до 150 кв.м, а также увеличение автопарка для компаний в сфере перевозки пассажиров и грузов до 20 единиц транспортных средств.

«Мы видим по переходу предпринимателей, что более 60% выбрали ПСН. К этой системе налогообложения мы относимся в той логике, чтобы максимально приблизить к ней требования и объем платежей, которые были при ЕНВД. 70% предпринимателей в ЕНВД занимались торговлей и общественным питанием и сейчас переходят на патентную систему», — сообщил на собрании парламента вице-губернатор Томской области Андрей Антонов.

Вместе с тем спикер облдумы Оксана Козловская отметила, что единственным нерешенным вопросом остается возможность корректировки регионами налоговых отчислений по ПСН в отдаленных муниципалитетах по аналогии с коэффициентом-дефлятором К2, действовавшим для ЕНВД. По ее словам, данный коэффициент позволял районным думам корректировать налоговую ставку с учетом различных особенностей, в том числе, ассортимент товаров, сезонность, режим работы, особенности места ведения бизнеса.

По ее словам, данный коэффициент позволял районным думам корректировать налоговую ставку с учетом различных особенностей, в том числе, ассортимент товаров, сезонность, режим работы, особенности места ведения бизнеса.

«Мы предлагаем предусмотреть в Налоговом кодексе норму, которая наделит регионы Российской Федерации правом устанавливать дифференцируемый коэффициент внутри населенных пунктов, входящих в состав одного муниципального образования», — сообщила Козловская.

Она отметила, что данное предложение томский парламент направит в Госдуму, Совет Федерации и правительство РФ. Предварительно обращение поддержали законодательные собрания других регионов РФ, в частности, Красноярский край, Иркутская и Омская области.

Депутаты Томской облдумы приняли пакет поправок, которые смягчат переход с ЕНВД

26 февраля 2021 / Томский Обзор / Фото: duma.tomsk.ruНа прошедшем сегодня, 25 февраля, 55 собрании Законодательной Думы Томской области депутаты приняли ряд поправок в региональное налоговое законодательство. Основная цель нововведений — обеспечение максимально плавного перехода с единого налога на вмененный доход (ЕНВД) на другие системы налогообложения.

Основная цель нововведений — обеспечение максимально плавного перехода с единого налога на вмененный доход (ЕНВД) на другие системы налогообложения.

С 2021 года ЕНВД отменен, таким образом, использующие его организации должны перейти на другие системы налогообложения. ИП могут применять патентную (ПСН), упрощенную (УСН) и общую систему налогообложения, либо стать «самозанятым» и платить налог на профессиональный доход. Организации – только УСН или общую систему. В связи с этим на прошедшем заседании Облдумы были рассмотрены поправки, вносящие изменения в эти системы. Кроме того, депутаты рассмотрели проект обращения в Госдуму, Совет Федерации и Председателю правительства. Парламентарии предложили внести правки в Налоговый кодекс, позволяющие органам госвласти субъектов РФ самостоятельно устанавливать коэффициенты территориальности внутри муниципальных образований при определении размеров потенциально возможного годового дохода по патентной системе налогообложения.

«Сегодня есть три очень важных документа. Два законопроекта и обращение, которое мы подготовили в адрес первого заместителя председателя правительства Белоусова, а также в адрес Совет Федераций и Госдуму. Все они касаются налогообложения, как индивидуальных предпринимателей, так и для организаций. Я считаю, что эти три документа должны объединить присутствующие здесь политические силы для того, чтобы мы с вами единогласно за них проголосовали. Они очень важны — для экономики, предпринимателей и жителей нашего региона, — отметил председатель бюджетно-финансового комитета Законодательной Думы Томской области Александр Куприянец. — Я считаю, мы вместе — исполнительная и представительная власть — выполнили основную задачу. То, налоговое бремя, которое было, когда применялось ЕНВД, мы должны были максимально приблизить к новому налоговому бремени для тех, кто уйдет на патент или упрощенную систему налогообложения».

Два законопроекта и обращение, которое мы подготовили в адрес первого заместителя председателя правительства Белоусова, а также в адрес Совет Федераций и Госдуму. Все они касаются налогообложения, как индивидуальных предпринимателей, так и для организаций. Я считаю, что эти три документа должны объединить присутствующие здесь политические силы для того, чтобы мы с вами единогласно за них проголосовали. Они очень важны — для экономики, предпринимателей и жителей нашего региона, — отметил председатель бюджетно-финансового комитета Законодательной Думы Томской области Александр Куприянец. — Я считаю, мы вместе — исполнительная и представительная власть — выполнили основную задачу. То, налоговое бремя, которое было, когда применялось ЕНВД, мы должны были максимально приблизить к новому налоговому бремени для тех, кто уйдет на патент или упрощенную систему налогообложения».

Поправки предполагают следующие изменения в работе патентной системы:

- площади торгового зала для розничной торговли и зала обслуживания заведений общепита увеличивают в три раза — с 50 до 150 квадратных метров;

- для заведений общепита дифференцирована доходность между рестораном и столовой;

- количество транспортных средств, которые могут перевозить пассажиров или грузы выросло до 20 единиц;

- виды деятельности расширены с 67 до 93;

- размер потенциально возможного годового дохода предпринимателя приведён в условия, приближенные к ЕНВД и дифференцирован территориально по пяти группам муниципальных образований Томской области;

- теперь в законе предусматривается деятельность торговых автоматов, патенты для прилавков в торговых центрах можно получать из расчета стоимости на 1 квадратный метр.

Кроме того, базовая доходность сформирована таким образом, что практически для всех предпринимателей, не имеющих наемных работников, стоимость патента равна нулю, с учетом уменьшения на годовую сумму страховых взносов индивидуального предпринимателя.

По упрощенной системе налогообложения для бывших плательщиков ЕНВД ставка снижена с 6% до 3% для тех, кто выбрал в качестве объекта налогообложения «доходы» и с 10% до 8% для предпринимателей, осуществляющих деятельность на территории городских и сельских поселений Томской области, и выбравших в качестве объекта налогообложения доходы минус расходы. Льгота предусмотрена также для собственников коммерческой недвижимости, которые сдают площади в аренду. Для них в 2021 году ставка снижена с 15 до 10%.

Кроме того, еще на год будет продлена льготная ставка 3% для субъектов малого и среднего предпринимательства, осуществляющих деятельность в пострадавших отраслях экономики, и выбравших в качестве налогообложения доходы. и

и

Спикер Облдумы Оксана Козловская отметила, что без применения понижающих ставок по ряду налогов нагрузка на предпринимателей могла серьезно возрасти, особенно в сельской местности.

«Дело в том, что налоговый кодекс предусматривал право муниципальных образований устанавливать понижающие коэффициенты в зависимости от социально-экономического положения той или иной территории, — объяснила спикер облдумы Оксана Козловская. — И не только внутри муниципального образования, но даже внутри поселений. С отменой ЕНВД эта норма также была фактически отменена. Поэтому сейчас, рассматривая целый пакет налогов, на которые переходили наши предприниматели с ЕНВД — это, как правило, патентная или упрощенная система налогообложения».

Поправки были приняты в двух чтениях большинством голосов. Депутаты также поддержали и обращение.

Подписывайтесь на наш телеграм-канал «Томский Обзор».

Закроется ли каждый десятый бизнес?

Опрос пяти тысяч представителей бизнеса, проведенный аппаратом омбудсмена Бориса Титова, показал: каждый десятый бизнес может закрыться в России в течение 2021 года. Впрочем, эти данные не нашли понимания в Минэкономразвития. Заместитель министра экономического развития России Татьяна Илюшникова напомнила, что многие бизнесы получили поддержку от государства и смогли сохранить уровень занятости. Есть ли повод паниковать? «Инвест-Форсайт» попросил ответить некоторых бизнесменов.

Впрочем, эти данные не нашли понимания в Минэкономразвития. Заместитель министра экономического развития России Татьяна Илюшникова напомнила, что многие бизнесы получили поддержку от государства и смогли сохранить уровень занятости. Есть ли повод паниковать? «Инвест-Форсайт» попросил ответить некоторых бизнесменов.

Фото: depositphotos.com

Нина Литвинова, управляющий партнер федеральной сети маникюра и педикюра «Пальчики», вице-президент Ассоциации предпринимателей индустрии красоты:

— Вероятность закрытия каждой десятой компании в бьюти-индустрии остается очень высокой. Так, 45% предпринимателей нашей отрасли уже на треть сократили персонал, помимо прочего, имеют долги по налоговым обязательствам, что приводит фактически к тому, что бизнес находится на грани выживания из-за высокой арендной и налоговой нагрузки. Здесь же следует отметить и то, что ситуацию осложняет увеличившиеся в 6 раз затраты на средства индивидуальной защиты и сокращение рабочих мест в салоне на 30% для соблюдения социальной дистанции.

С точки зрения идеальной налоговой системы для предпринимателей человекоёмких отраслей сниженная ставка упрощенной системы была бы сейчас большой поддержкой. Уже многие регионы пошли на уступки для указанных отраслей и в этот кризисный период снизили УСН до 1–2% от оборота и до 5–6% на разницу доходы минус расходы вместо 15%. Это существенная поддержка; в принципе, это система, которая позволит предпринимателям прожить тяжелый период, особенно если ее можно было бы закрепить на ближайшие 5 лет. Если также дополнить сокращенную ставку по УСН еще и снижением ставки по социальному налогу — 15% от всей суммы заработной платы, а не только разницы, превышающей МРОТ, это очень сильно бы повлияло на увеличение налоговых отчислений в бюджет и легализацию этой части налогообложения.

По данным 2019 года, количество действующих юридических лиц и ИП в сфере красоты только в Москве и Московской области составляло порядка 10 тыс. компаний. В них было задействовано порядка 180 тыс. профессионалов, до момента самоизоляции предоставлявших услуги более чем 750 тыс. клиентам ежедневно. Приостановка деятельности предприятий бьюти-индустрии привела к огромным потерям, что в свою очередь сказалось на поступлениях в правительственный бюджет.

клиентам ежедневно. Приостановка деятельности предприятий бьюти-индустрии привела к огромным потерям, что в свою очередь сказалось на поступлениях в правительственный бюджет.

Отдельно следует отметить, что большинство рабочих мест в сфере индустрии красоты занимают женщины, чьи возможности на рынке труда ограниченны и не защищены по сравнению с мужской частью населения. Кстати, большинство предпринимателей индустрии красоты — тоже женщины, но их доля в малом бизнесе сейчас составляет менее 30%, что существенно ниже уровня стран с развитыми и диверсифицированными экономиками.

Все предприниматели бьюти-индустрии отмечают, что смогли сработать в последние месяцы на 20–25% хуже, чем в 2019 году. Важно отметить, что такие индустрии, как ресторанная, культурно-выставочная, туристическая, фитнес- и бьюти-, тесно взаимосвязаны между собой. Поэтому ограничения и снижение спроса в целом влияют на все эти индустрии. Например, женщина, прежде чем пойти в ресторан или на работу, посетит салон красоты. Введенные ограничения вызывают цепную реакцию. Тем не менее предприниматели бьюти-индустрии благодарны тому, что у них остается возможность работать и они не оказались закрыты, как это случилось с коллегами-предприятиями в европейских странах.

Введенные ограничения вызывают цепную реакцию. Тем не менее предприниматели бьюти-индустрии благодарны тому, что у них остается возможность работать и они не оказались закрыты, как это случилось с коллегами-предприятиями в европейских странах.

Что касается помощи, город может помогать как гражданам, так и предприятиям, выделяя средства напрямую. Также, например, для поддержки как жителей города, так и предприятий можно предоставить подарочные сертификаты в салоны красоты на конкретные услуги, что особенно актуально в преддверии 8 Марта, а затем компенсировать это салонам из бюджета.

Сергей Демин, генеральный директор чайной компании «Млесна»:

— Ориентируясь на данные исследования, очевидно, что вероятность закрытия каждой десятой компании очень велика. Удивляться здесь нечему: платежеспособный спрос сократился, компании недополучают выручку, сокращают персонал и производство — негативная цепочка замыкается, разрушающий механизм начинает работать в полную силу. В то же время, как ни печально осознавать, многое в течение этого года будет зависеть от международной обстановки: санкций и цен в нефтегазовом секторе. При высоких расценках на нефть мы по сей день можем формировать запас средств в бюджете, которые необходимы для социальной поддержки населения и, как итог, — поддержания спроса на товары и услуги.

В то же время, как ни печально осознавать, многое в течение этого года будет зависеть от международной обстановки: санкций и цен в нефтегазовом секторе. При высоких расценках на нефть мы по сей день можем формировать запас средств в бюджете, которые необходимы для социальной поддержки населения и, как итог, — поддержания спроса на товары и услуги.

Конечно, при условии, что часть предприятий закроется, на биржу труда придут новые безработные граждане. Увы, на пособие они уже не смогут позволить себе приобрети привычные товары и услуги. В целом, я считаю, снизится качество жизни. Граждане станут более избирательными, откажутся от каких-то покупок. Оставшиеся в строю предприятия вынуждены будут подстроиться и сократить ассортимент, сузить свое предложение. Картинка весьма нерадужная, поэтому её необходимо избежать в реальности. Мы не раз заявляли, что предпринимателям как двигателям экономики нужны отмена налогов, снижение административного давления, доступ к оборотным средствам и сниженные тарифы поставщиков тепло- и электроэнергии. Бизнес не просит помощи в виде денег, он способен заработать их сам. Государству лишь нужно дать предпринимателями такую возможность — заработать!

Бизнес не просит помощи в виде денег, он способен заработать их сам. Государству лишь нужно дать предпринимателями такую возможность — заработать!

Пессимизм, на самом деле, прослеживается во всех отраслях. Нет спроса — нет повода для оптимизма. Можно предположить, что дела у туристических компаний, рестораторов, авиаперевозчиков, наверное, чуть хуже, чем у других. С другой стороны, даже, казалось бы, не пострадавшие торговые компании испытывают серьезные трудности со сбытом. Я анализирую свою деятельность и понимаю, что теперь я в течение полугода продаю тот же самый объем, что годом ранее реализовывал за два месяца. Это серьезный сигнал к общей дестабилизации, значит, озвученные мной выше меры пора включать экстренно и для всех компаний.

Олег Чернов, вице-президент ТПП Московской области, руководитель регионального отделения Партии Роста в Московской области, руководитель проекта BusinessWorld.expert:

— Все компании в группе риска закрытия; этот печальный ряд может пополнить любое предприятие из оставшихся 90% в списке, увеличив %. Риски велики, административное давление и налоги большие, поддержка МСП требует увеличения в разы и должна быть более целевой, в первую очередь по критерию снижения выручки.

Риски велики, административное давление и налоги большие, поддержка МСП требует увеличения в разы и должна быть более целевой, в первую очередь по критерию снижения выручки.

Самый высокий риск и, как следствие, возможный негативный сценарий — социальный взрыв: это безработица. Нужно предпринять все меры, чтобы не допустить закрытия предприятий. Рассматривать проблему на каждом предприятии комиссионно, начиная с муниципального уровня (там сейчас комиссии по сбору налоговых платежей). Срочно сменить им задачу и KPI на количество сохранённых и вновь открытых — созданных предприятий. Также эти комиссии в администрациях должны решать: какие оказать меры поддержки; какую помощь предоставить в реализации инвестпроектов; как помочь с подведением сетей; согласовать любой проект предпринимателю. Открыли предприятие — получили на территории рабочие места, и не за счёт строительства жилья и появления очередного объекта сетевика (да ещё и с торжественным перерезанием ленточки), а за счёт развития малого и среднего предпринимательства, открытия новых предприятий.

Необходимо мониторить и на той же комиссии решать: при падении продаж у производственных предприятий более чем на 30% сразу же предлагать меры поддержки, иначе будет сложно выжить. Необходимо понимать, что сегодня любое производство, связанное с потребительским спросом, где регистрируется падение продаж товаров или услуг, находятся на грани выживания, а значит, и на грани банкротства.

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс.Дзене»

Чистая прибыль (NI)

Что такое чистый доход (NI)?

Чистая прибыль (NI), также называемая чистой прибылью, рассчитывается как сумма продаж за вычетом стоимости проданных товаров, продаж, общих и административных расходов, операционных расходов, амортизации, процентов, налогов и других расходов. Это полезное число для инвесторов, позволяющее оценить, насколько выручка превышает расходы организации. Этот номер появляется в отчете о прибылях и убытках компании, а также является индикатором прибыльности компании.

Ключевые выводы

Чистая прибыль (NI) рассчитывается как выручка за вычетом расходов, процентов и налогов.

- Прибыль на акцию рассчитана с использованием NI.

- Инвесторам следует ознакомиться с числами, используемыми для расчета чистой прибыли, потому что расходы могут быть скрыты в методах учета, а доходы могут быть завышены.

- NI также представляет собой общую прибыль физического лица или прибыль до налогообложения после вычетов по факторингу и налогов в валовой прибыли.

Чистая прибыль также относится к доходу физического лица после учета налогов и отчислений.

Общие сведения о чистой прибыли (NI)

Компании используют чистую прибыль для расчета своей прибыли на акцию. Бизнес-аналитики часто называют чистую прибыль чистой прибылью, поскольку она указывается в конце отчета о прибылях и убытках. Аналитики в Соединенном Королевстве знают NI как прибыль, приходящуюся на акционеров.

Чистая прибыль (NI) известна как «чистая строка», поскольку она отображается как последняя строка в отчете о прибылях и убытках после вычета всех расходов, процентов и налогов из доходов.

Расчет NI для предприятий

Чтобы рассчитать чистую прибыль для бизнеса, начните с общей выручки компании. Из этой цифры вычтите бизнес-расходы и операционные расходы, чтобы рассчитать прибыль бизнеса до налогообложения. Вычтите налог из этой суммы, чтобы найти NI.

NI, как и другие показатели бухгалтерского учета, подвержен манипуляциям посредством таких вещей, как агрессивное признание доходов или сокрытие расходов. При принятии инвестиционного решения на основе NI инвесторы должны проверять качество цифр, используемых для получения налогооблагаемого дохода и NI.

Личный валовой доход по сравнению с

NI Валовой доход относится к общему доходу физического лица или доходу до налогообложения, а NI относится к разнице после факторинга вычетов и налогов в валовой доход. Для расчета налогооблагаемого дохода, который используется Налоговой службой для определения подоходного налога, налогоплательщики вычитают вычеты из валового дохода. Разница между налогооблагаемым доходом и подоходным налогом составляет NI физического лица.

Например, человек имеет валовой доход 60 000 долларов и имеет право на вычеты в размере 10 000 долларов.Облагаемый налогом доход этого физического лица составляет 50 000 долларов США с эффективной налоговой ставкой 13,88%, что дает уплату подоходного налога в размере 6 939,50 долларов США и 43 060,50 долларов США.

NI по налоговым декларациям

В Соединенных Штатах индивидуальные налогоплательщики подают в IRS версию формы 1040 для отчета о годовом доходе. В этой форме нет строки для чистой прибыли. Вместо этого в нем есть строки для регистрации валового дохода, скорректированного валового дохода (AGI) и налогооблагаемого дохода.

Отметив свой валовой доход, налогоплательщики вычитают определенные источники дохода, такие как пособия по социальному обеспечению и соответствующие вычеты, такие как проценты по студенческому кредиту.Разница в их AGI. Хотя эти термины иногда используются как синонимы, чистая прибыль и AGI — это разные вещи. Налогоплательщики затем вычитают стандартные или детализированные вычеты из своего AGI, чтобы определить свой налогооблагаемый доход. Как указано выше, разница между налогооблагаемым доходом и подоходным налогом составляет NI физического лица, но это число не указывается в индивидуальных налоговых формах.

Как указано выше, разница между налогооблагаемым доходом и подоходным налогом составляет NI физического лица, но это число не указывается в индивидуальных налоговых формах.

NI на квитанции о заработной плате

В большинстве квитанций о зарплате есть строка, посвященная NI. Это сумма, которая отображается на чеке сотрудника.Число — это валовой доход сотрудника за вычетом налогов и взносов на пенсионный счет.

Налогооблагаемый доход и валовой доход: в чем разница?

Налогооблагаемый доход по сравнению с валовым доходом: обзор

Валовой доход включает весь получаемый вами доход, который явно не освобожден от налогообложения согласно Налоговому кодексу (IRC). Налогооблагаемый доход — это часть вашего валового дохода, которая фактически подлежит налогообложению. Удержания вычитаются из валового дохода, чтобы получить сумму налогооблагаемого дохода.

Ключевые выводы

- Валовой доход — это все доходы из всех источников, которые специально не освобождены от налогов в соответствии с Налоговым кодексом.

- Налогооблагаемый доход начинается с валового дохода, затем вычитаются определенные допустимые вычеты, чтобы получить сумму дохода, с которой вы фактически облагаете налогом.

- Налоговые категории и предельные налоговые ставки основаны на налогооблагаемой прибыли, а не на валовой прибыли.

Налогооблагаемый доход

Налогооблагаемый доход — это термин непрофессионала, который относится к вашему скорректированному валовому доходу (AGI) за вычетом любых детализированных вычетов, которые вы имеете право требовать, или вашего стандартного вычета.Ваш AGI является результатом внесения определенных «сверхурочных» корректировок в доход, таких как взносы на соответствующий индивидуальный пенсионный счет (IRA), проценты по студенческому кредиту и некоторые взносы, сделанные на сберегательные счета здравоохранения.

Затем налогоплательщики могут использовать либо стандартный вычет в соответствии со своим статусом регистрации, либо перечислить вычитаемые расходы, которые они заплатили в течение года. Вам не разрешается одновременно перечислять вычеты и требовать стандартного вычета. Результат — ваш налогооблагаемый доход.

Вам не разрешается одновременно перечислять вычеты и требовать стандартного вычета. Результат — ваш налогооблагаемый доход.

Требование стандартного вычета часто снижает налогооблагаемый доход человека больше, чем его разбивка по статьям, потому что Закон о сокращении налогов и рабочих местах фактически удвоил эти вычеты по сравнению с тем, что было до 2018 года.

В 2020 налоговом году эти отчисления немного увеличатся:

- Для плательщиков единого налога и состоящих в браке лиц, подающих отдельно, стандартный вычет увеличивается до 12 400 долларов, что на 200 долларов больше, чем в предыдущем году.

- Стандартный вычет для состоящих в браке людей, подающих совместно, составляет 24 800 долларов, что на 400 долларов больше.

- Для главы семьи стандартный вычет составляет 18 650 долларов США, что на 300 долларов больше.

Стандартный вычет на 2021 год составит 25 100 долларов, что на 300 долларов больше, для супружеских пар, подающих совместные декларации; 12 550 долларов, что на 150 долларов больше, для индивидуальных деклараций налогоплательщиков и состоящих в браке лиц, подающих отдельно; и 18 800 долларов, что на 150 долларов больше, для глав домохозяйств.

Налогоплательщику потребуется значительно большая сумма медицинских расходов, благотворительных взносов, процентов по ипотеке и других квалифицированных детализированных вычетов, чтобы превысить эти стандартные суммы вычетов.

Валовой доход

Валовой доход — это отправная точка, с которой Налоговая служба (IRS) рассчитывает налоговые обязательства физического лица. Это весь ваш доход из всех источников до того, как будут сделаны допустимые вычеты. Сюда входят как заработанный доход от заработной платы, оклада, чаевых и самозанятости, так и нетрудовой доход, такой как дивиденды и проценты от инвестиций, роялти и выигрыши в азартных играх.

Некоторые списания средств с пенсионных счетов, такие как обязательные минимальные выплаты (RMD), а также доход по страхованию инвалидности, включаются в расчет валового дохода.

Валовой доход от бизнеса — это не то же самое, что валовой доход для самозанятых лиц, владельцев бизнеса и предприятий. Скорее, это общая прибыль, полученная от бизнеса, за вычетом допустимых коммерческих расходов — другими словами, валовая прибыль. Валовой доход владельцев бизнеса называется чистым доходом от бизнеса.

Валовой доход владельцев бизнеса называется чистым доходом от бизнеса.

Некоторые люди путают свой валовой доход с заработной платой. Заработная плата часто составляет основную часть валового дохода человека, но валовой доход также включает нетрудовой доход.

Однако валовой доход может включать в себя гораздо больше — в основном все, что прямо не обозначено IRS как не облагаемое налогом. Не облагаемый налогом доход включает выплаты алиментов, большинство алиментов, полученных после 31 декабря 2018 г., компенсационные выплаты за телесные повреждения, пособия ветеранам, социальное обеспечение, компенсацию работникам и дополнительный доход по страхованию. Эти источники дохода не включаются в ваш валовой доход, потому что они не облагаются налогом.

Налогооблагаемый доход vs.Пример валового дохода

Джо Налогоплательщик зарабатывает 50 000 долларов в год на своей работе, а еще 10 000 долларов он получает незаработанный доход от инвестиций. Его валовой доход составляет 60 000 долларов.

Его валовой доход составляет 60 000 долларов.

В 2020 налоговом году Джо потребовал сверхстрочной корректировки дохода в размере 3000 долларов в виде взносов, которые он сделал на соответствующий пенсионный счет. Затем он потребовал стандартного вычета в размере 12 400 долларов США за статус единовременной подачи документов. Его налогооблагаемый доход составляет 44 600 долларов. Хотя его общий валовой доход составляет 60 000 долларов, он будет платить налоги только с меньшей суммы.

Почему компания должна иметь отрицательный налог на прибыль, но иметь чистую прибыль в отчете о прибылях и убытках? | Малый бизнес

Малые и крупные предприятия обязаны платить федеральный налог и подоходный налог штата. Однако даже с положительной чистой прибылью в конце финансового года бизнес может платить очень мало или совсем не платить, используя налоговые льготы и лазейки в налоговой системе. В некоторых ситуациях потеря доходов и переплата налогов могут привести к отрицательному обязательству по налогу на прибыль.

Чистая прибыль

Чистая прибыль — это разница между доходами и расходами малого бизнеса в любом финансовом году. Доходы — это средства от продажи товаров или услуг, которые бизнес предоставляет клиентам. Это всегда положительное число. Расходы отражают затраты на производство и доставку товаров или услуг потребителям. Он включает в себя заработную плату, расходные материалы, доставку, налоги и амортизационные расходы. Расходы всегда отрицательное число. В зависимости от значений доходов и расходов чистый доход может быть положительным или отрицательным числом.Даже при положительной чистой прибыли малый бизнес может иметь отрицательные обязательства по налогу на прибыль.

Отрицательный налог на прибыль

Отрицательный налог на прибыль может быть связан с тем, что компания получила низкий доход в течение финансового года в результате низкого бизнеса или высоких убытков. Иногда убытки не могут быть напрямую связаны с операциями малого бизнеса. Компании в определенных отраслях, таких как нефтегазовая, могут пользоваться налоговыми льготами, которые позволяют им списывать большую часть операционных расходов на бурение и разведку. Текущий налоговый кодекс США позволяет малым предприятиям пользоваться налоговыми льготами, которые могут снизить их налогооблагаемый доход — если не доход в отчете о прибылях и убытках — и привести к отрицательным налоговым обязательствам.

Текущий налоговый кодекс США позволяет малым предприятиям пользоваться налоговыми льготами, которые могут снизить их налогооблагаемый доход — если не доход в отчете о прибылях и убытках — и привести к отрицательным налоговым обязательствам.

Переплата налогов

Предприятия обязаны платить налоги в течение года, рассчитанные исходя из дохода за предыдущий год. Когда у малого бизнеса плохой год, и у него очень небольшая прибыль, и он переплачивает свои расчетные налоги, это приводит к отрицательной сумме в окончательной налоговой декларации за год, в то время как отчет о прибылях и убытках показывает положительную прибыль.Излишне уплаченные налоги могут быть возвращены или применены к расчетным налогам следующего года.

Применение отрицательного налога на прибыль

Малый бизнес может использовать отрицательное налоговое обязательство для отсрочки налогов на один или несколько отчетных периодов путем дебетования кредиторской задолженности и кредитования счета расходов по налогу на прибыль. Возврат налога может уменьшить сумму предполагаемых налогов на следующий отчетный период. Это можно сделать путем дебетования денежного счета и зачисления кредита на счет расходов по налогу на прибыль.

Возврат налога может уменьшить сумму предполагаемых налогов на следующий отчетный период. Это можно сделать путем дебетования денежного счета и зачисления кредита на счет расходов по налогу на прибыль.

Ссылки

Биография писателя

Джулианна Русс работает внештатным писателем с 2009 года. Она специализируется на статьях о банковском деле, менеджменте, иностранных языках и образовании. Она имеет степень бакалавра гуманитарных наук в области международного менеджмента Университета Хэмлайн в Сент-Поле, штат Миннесота.

Расчет чистой прибыли по налогам на бизнес

Чистая прибыль (также называемая чистым доходом или прибылью) — это ваш валовой доход от бизнеса за вычетом деловых расходов. Независимо от того, какой у вас бизнес, вы начинаете с валового дохода и вычитаете допустимые расходы, чтобы получить чистый доход. Валовой доход — это доход, полученный непосредственно физическим лицом до вычета налогов, удержаний или налогов.

То, как вы рассчитываете чистую прибыль для своего бизнеса, зависит от типа бизнеса. Например, предприятие, имеющее товарный инвентарь, должно включать расчет стоимости проданных товаров. Корпорация должна включать вознаграждение корпоративных служащих в расчет чистой прибыли (IRS хочет убедиться, что корпоративные служащие получают разумную компенсацию.Для партнерской налоговой декларации гарантированные выплаты партнерам должны быть включены в расчет чистой прибыли.

Расчет чистой прибыли зависит от типа отчета, а также от типа бизнеса.

В бизнес-отчетах и расчетах

Чистая прибыль используется в финансовых отчетах вашего предприятия. Подробная информация о чистой прибыли за период времени (ежемесячно, ежеквартально, ежегодно) указывается в отчете о чистой прибыли (прибылях и убытках) вашего бизнеса.Сумма чистой прибыли также используется для анализа успеха компании. Самый распространенный коэффициент рентабельности — это чистая прибыль, которая сравнивает чистую прибыль с чистыми продажами. Результат — процент, и чем выше процент, тем выше чистая прибыль.

Результат — процент, и чем выше процент, тем выше чистая прибыль.

Для налоговой отчетности

Сумма чистой прибыли является основой для расчета налога на прибыль вашего бизнеса. Для всех юридических типов бизнеса сумма налога, которую платит бизнес, начинается с расчета чистой прибыли.Если вы работаете не по найму, ваши чистые доходы от самозанятости используются для расчета налогов на самозанятость. Налог на самозанятость — это налог, который самозанятые лица платят за социальное обеспечение и медицинскую помощь.

Расчет чистой прибыли по налогам на бизнес

Для расчета чистой прибыли малый бизнес будет использовать График C (Прибыль или убыток от бизнеса), который является частью индивидуальных налоговых деклараций. Некоторые из этих расчетов выполняются в отдельных таблицах, а итоговые суммы вносятся в основную часть таблицы C.

Расчет доходов

- Доход от вашего бизнеса рассчитывается, начиная с валовой выручки или валовой выручки.

Возврат и надбавки вычитаются.

Возврат и надбавки вычитаются. - Затем стоимость проданных товаров рассчитывается для предприятий, которые продают товары.

- Результатом является валовая прибыль (валовая прибыль от бизнеса).

- Прочие доходы также указаны. Например, ваш бизнес может иметь доход от процентов, налоговых льгот или других источников, не связанных с продажами.

Расчет затрат

- Расходы перечислены в конкретных категориях в алфавитном порядке. Также есть категория разных расходов.

- Если у вас домашний бизнес, вы можете сделать отдельный расчет расходов на домашний бизнес и добавить их к ориентировочной прибыли или убытку.

Расчет чистой прибыли или убытка

- Чистая прибыль или убыток рассчитываются по формуле «Валовой доход за вычетом расходов (включая расходы на домашний бизнес)».

Для товариществ и корпораций

Вы увидите аналогичный процесс для расчета подоходного налога на партнерство, корпорацию и корпорацию S.

Расчет чистой прибыли по налогам на самозанятость

Общая сумма чистой прибыли является основой для расчета налогов на самозанятость в Таблице SE. Некоторые доходы не учитываются в системе социального обеспечения и не должны учитываться при расчете вашего чистого дохода:

- Дивидендный доход: за исключением случаев, когда он получен от торговца акциями и ценными бумагами

- Проценты по займам, за исключением случаев, когда вы являетесь дилером по недвижимости или регулярно предоставляете услуги в основном для удобства жильцов

- Доход, полученный от товарищества с ограниченной ответственностью

Понимание отчета о доходах | Безграничный учет

Выручка

Доход относится к механизму поступления дохода в компанию.

Цели обучения

Объясните, как компания генерирует и регистрирует доход

Основные выводы

Ключевые моменты

- Расходы должны соответствовать выручке.

Расходы отражаются в том периоде времени, в котором они были понесены, то есть в периоде времени, когда расход используется для получения дохода.

Расходы отражаются в том периоде времени, в котором они были понесены, то есть в периоде времени, когда расход используется для получения дохода. - Счета доходов отражают доходы, полученные от обычных операций бизнеса. Заработанные сборы и продажи являются примерами счетов доходов.

- Счета доходов имеют нормальный кредитовый баланс.

Ключевые термины

- Признание выручки : Выручка не должна регистрироваться до тех пор, пока процесс получения прибыли не будет почти завершен и пока не будет неопределенности относительно того, произойдет ли взыскание платежа.

- Принцип признания выручки : доход признается, когда он реализован или может быть реализован, и получен (обычно при передаче товаров или оказании услуг), независимо от того, когда были получены денежные средства

- расходы на доходы : текущие затраты на управление продуктом, бизнесом или системой

- доход : В U.

S. бухгалтерский и финансовый учет, термин «доход» также является синонимом выручки; однако многие люди используют его для обозначения чистой прибыли, то есть суммы денег, которую компания зарабатывает после покрытия всех своих затрат.

S. бухгалтерский и финансовый учет, термин «доход» также является синонимом выручки; однако многие люди используют его для обозначения чистой прибыли, то есть суммы денег, которую компания зарабатывает после покрытия всех своих затрат.

Выручка

Простой кассовый аппарат : Кассовые аппараты — это точка, в которой компании получают доход.

Выручка относится к получению денежной стоимости от продажи товаров или услуг и других видов деятельности, приносящей доход.Выручка регистрируется для целей бухгалтерского учета, когда она получена организацией, что обычно предполагает обмен стоимостью между двумя или более сторонами в сделке между независимыми сторонами.

В бухгалтерском учете предприятий и финансов США термин «доход» также является синонимом выручки; однако многие люди используют его как сокращение для чистой прибыли, то есть суммы денег, которую компания зарабатывает после покрытия всех своих затрат (что не то же самое, что и выручка).

Счета доходов

Счета доходов отражают доходы, полученные от обычных операций бизнеса.Заработанные сборы и продажи являются примерами счетов доходов. Счета доходов имеют нормальный кредитовый баланс. Счета общих доходов — это операционная прибыль, дивиденды, проценты и прибыль.

Принцип признания доходов

Выручка не должна регистрироваться до тех пор, пока процесс получения прибыли не будет почти завершен и пока нет уверенности в том, произойдет ли сбор платежа. Это означает, что доход регистрируется, когда он получен или когда работа завершена.

Принцип соответствия

Расходы должны соответствовать выручке.Расходы отражаются в том периоде времени, в котором они были понесены, то есть в периоде времени, когда расход используется для получения дохода. Это означает, что вы можете оплатить расходы за несколько месяцев до их фактического отражения, поскольку расходы соответствуют периоду получения дохода.

Важно понимать, что доходы и расходы не всегда совпадают с притоком и оттоком денежных средств. Для данного оттока денежных средств расход может быть признан в периоде до выплаты, в том же периоде или в более позднем периоде.То же самое касается доходов и поступлений денежных средств. Это то, что делает бухгалтерский учет очень гибким и в то же время подверженным потенциальным манипуляциям с чистой прибылью. Принципы бухгалтерского учета содержат указания и правила относительно того, когда следует признавать выручку и расходы.

Для данного оттока денежных средств расход может быть признан в периоде до выплаты, в том же периоде или в более позднем периоде.То же самое касается доходов и поступлений денежных средств. Это то, что делает бухгалтерский учет очень гибким и в то же время подверженным потенциальным манипуляциям с чистой прибылью. Принципы бухгалтерского учета содержат указания и правила относительно того, когда следует признавать выручку и расходы.

Стоимость проданных товаров и валовая прибыль

Валовая прибыль или прибыль от продаж — это разница между выручкой и затратами на производство продукта или предоставление услуги.

Цели обучения

Объясните разницу между себестоимостью проданных товаров и валовой прибылью

Основные выводы

Ключевые моменты

- Когда товары покупаются или производятся, затраты, связанные с такими товарами, капитализируются как часть запасов (или запасов) товаров.Эти затраты рассматриваются как расходы в течение периода, в котором предприятие признает доход от продажи товаров.

- Затраты включают все затраты на покупку, затраты на переработку и другие затраты, понесенные при доставке запасов на их текущее местонахождение и в их текущее состояние. Себестоимость продукции, производимой предприятием, включает материалы, труд и накладные расходы.

- Затраты на те товары, которые еще не проданы, откладываются как затраты на запасы до тех пор, пока запасы не будут проданы или уменьшены в стоимости.

Ключевые термины

- чистая прибыль : Валовая прибыль за вычетом операционных расходов и налогов.

- валовая прибыль : разница между выручкой и затратами на производство продукта или предоставление услуги до вычета накладных расходов, заработной платы, налогов и выплат процентов

- Себестоимость проданных товаров : относится к затратам на товарно-материальные запасы товаров, проданных бизнесом в течение определенного периода (иногда сокращенно COGS).

Себестоимость проданной продукции и валовая прибыль

Стоимость хорошо проданных товаров и валовая прибыль : Валовая прибыль = Чистые продажи — Себестоимость проданных товаров

В бухгалтерском учете валовая прибыль или прибыль от продаж — это разница между выручкой и затратами на производство продукта или предоставление услуги до вычета накладных расходов, заработной платы, налогов и выплат по процентам. Обратите внимание, что это отличается от операционной прибыли (прибыли до вычета процентов и налогов).

Обратите внимание, что это отличается от операционной прибыли (прибыли до вычета процентов и налогов).

Различные вычеты, ведущие из чистой выручки к чистой прибыли, следующие:

Чистые продажи = Валовые продажи — (Скидки для клиентов, возврат, надбавки)

Валовая прибыль = Чистые продажи — Себестоимость проданной продукции

Операционная прибыль = Валовая прибыль — Итого операционные расходы

Чистая прибыль (или Чистая прибыль) = Операционная прибыль — налоги — проценты

Себестоимость проданных товаров относится к затратам на товарно-материальные запасы товаров, проданных предприятием в течение определенного периода.Затраты связаны с конкретными товарами с использованием одной из нескольких формул, включая конкретную идентификацию, «первым пришел — первым ушел» (FIFO) или среднюю стоимость. Затраты включают все затраты на покупку, затраты на переработку и другие затраты, понесенные при доставке запасов на их текущее местонахождение и в их текущее состояние. Себестоимость продукции, производимой предприятием, включает материалы, труд и накладные расходы. Затраты на те товары, которые еще не проданы, откладываются как затраты на товарно-материальные запасы до тех пор, пока товарные запасы не будут проданы или уменьшены в стоимости.

Себестоимость продукции, производимой предприятием, включает материалы, труд и накладные расходы. Затраты на те товары, которые еще не проданы, откладываются как затраты на товарно-материальные запасы до тех пор, пока товарные запасы не будут проданы или уменьшены в стоимости.

Многие предприятия продают товары, которые они купили или произвели. Когда товары покупаются или производятся, затраты, связанные с такими товарами, капитализируются как часть запасов (или запасов) товаров. Эти затраты рассматриваются как расходы в течение периода, в котором предприятие признает доход от продажи товаров.

Операционные расходы, внереализационные расходы и чистая прибыль

Операционные и внереализационные расходы вычитаются из выручки до получения чистой прибыли.

Цели обучения

Объясните разницу между операционными и внереализационными расходами

Основные выводы

Ключевые моменты

- Операционные расходы — это повседневные расходы, такие как коммерческие и административные расходы; деньги, которые бизнес тратит на то, чтобы превратить запасы в пропускную способность.

- Капитальные затраты или внереализационные расходы — это затраты на разработку или поставку нерасходуемых частей для продукта или системы.

- Отчет о прибылях и убытках используется для оценки рентабельности путем вычета расходов из выручки. Когда чистая прибыль положительна, это называется прибылью. Если отрицательный, это потеря.

Ключевые термины

- Операционные расходы : Любые расходы, понесенные при ведении бизнеса, такие как продажи и администрирование, в отличие от производства.

- капитальные затраты : средства, потраченные компанией на приобретение или модернизацию долгосрочного актива

- чистая прибыль : Валовая прибыль за вычетом операционных расходов и налогов.

- чистый убыток : когда выручка меньше расходов

Операционные и внереализационные расходы

Отчет о прибылях и убытках : Операционные расходы, внереализационные расходы и чистая прибыль являются тремя ключевыми областями отчета о прибылях и убытках.

Операционные расходы — это текущие затраты на эксплуатацию продукта, бизнеса или системы. Их противоположностью являются капитальные затраты или внереализационные расходы, которые представляют собой затраты на разработку или поставку нерасходуемых частей для продукта или системы.

Например, покупка копировального аппарата — это капитальные затраты. Затраты на бумагу, тонер, электроэнергию и обслуживание представляют собой операционные расходы. В бизнесе операционные расходы — это повседневные расходы, такие как продажи и администрирование. Короче говоря, это деньги, которые бизнес тратит на то, чтобы превратить запасы в пропускную способность. Для более крупных предприятий операции могут также включать в себя расходы на рабочих и помещения, такие как аренда и коммунальные услуги.

В отчете о прибылях и убытках операционные расходы включают:

- бухгалтерские расходы

- лицензионные сборы

- техническое обслуживание и ремонт, такие как уборка снега, вывоз мусора, уборка, борьба с вредителями и уход за газонами

- реклама

- Канцелярские расходы и принадлежности

- судебные издержки адвоката

- ЖКХ

- страхование

- налоги на имущество

- дорожные и транспортные расходы

- лизинговые комиссии

- заработная плата и заработная плата

- сырье

Все остальное является фиксированной стоимостью, включая оплату труда. В сфере недвижимости операционные расходы включают затраты, связанные с эксплуатацией и обслуживанием приносящей доход собственности, включая плату за управление недвижимостью, налоги на недвижимость, страхование и коммунальные услуги. Внеоперационные расходы включают выплаты по кредитам, амортизацию и налог на прибыль.

В сфере недвижимости операционные расходы включают затраты, связанные с эксплуатацией и обслуживанием приносящей доход собственности, включая плату за управление недвижимостью, налоги на недвижимость, страхование и коммунальные услуги. Внеоперационные расходы включают выплаты по кредитам, амортизацию и налог на прибыль.

Чистая прибыль

Отчет о прибылях и убытках используется для оценки рентабельности путем вычета расходов из выручки. Когда чистая прибыль положительна, это называется прибылью. Если отрицательный, это потеря. Чистая прибыль увеличивается, когда активы увеличиваются по сравнению с обязательствами.В то же время другие активы могут упасть в цене, а обязательства могут увеличиться.

Форматы отчета о прибылях и убытках

Отчет о прибылях и убытках обычно составляется в двух форматах: многоэтапном и одноэтапном.

Цели обучения

Обобщите разницу между одношаговым и многоэтапным отчетом о прибылях и убытках

Основные выводы

Ключевые моменты

- В отчете о прибылях и убытках описываются выручка и расходы компании, а также итоговая чистая прибыль или убыток за период времени из-за приносящей доход деятельности.

- В многоэтапном формате выручка часто представляется очень подробно, стоимость проданных товаров вычитается, чтобы показать валовую прибыль, операционные расходы отделяются от других расходов, а операционные доходы отделяются от прочих доходов.

- В пошаговом формате все расходы объединяются в один раздел, включая стоимость проданных товаров.

Ключевые термины

- Многоступенчатый : Доходы детализированы, стоимость проданных товаров вычтена, чтобы показать валовую прибыль, операционные расходы отделены от других расходов, а операционные доходы отделены от прочих доходов.

- Single-Step : Все расходы объединены в одном разделе, включая стоимость проданных товаров.

Отчет о прибылях и убытках

Отчет о прибылях и убытках : Отчет о прибылях и убытках обычно бывает двух форматов

Отчет о прибылях и убытках также может называться отчетом о прибылях и убытках (P&L), отчетом о доходах, отчетом о финансовых результатах, отчетом о прибылях и убытках, операционным отчетом или отчетом о прибылях и убытках. Финансовый отчет компании показывает, как выручка, деньги, полученные от продажи продуктов и услуг до вычета расходов, преобразуются в чистую прибыль, результат после учета всех доходов и расходов, также известный как чистая прибыль.Он отображает выручку, признанную за определенный период, а также затраты и расходы, относящиеся к этой выручке, включая списание и налоги. Цель отчета о прибылях и убытках — показать менеджерам и инвесторам, заработала или потеряла компания деньги за отчетный период.

Финансовый отчет компании показывает, как выручка, деньги, полученные от продажи продуктов и услуг до вычета расходов, преобразуются в чистую прибыль, результат после учета всех доходов и расходов, также известный как чистая прибыль.Он отображает выручку, признанную за определенный период, а также затраты и расходы, относящиеся к этой выручке, включая списание и налоги. Цель отчета о прибылях и убытках — показать менеджерам и инвесторам, заработала или потеряла компания деньги за отчетный период.

Отчет о прибылях и убытках обычно составляется в двух форматах: многоэтапном и одноэтапном. В многоэтапном формате выручка часто представляется очень подробно, стоимость проданных товаров вычитается, чтобы показать валовую прибыль, операционные расходы отделены от других расходов, а операционные доходы отделены от прочих доходов.В пошаговом формате все расходы объединяются в один раздел, включая стоимость проданных товаров.

Отчет о прибылях и убытках используется для оценки рентабельности, поскольку расходы за период вычитаются из доходов. Когда чистая прибыль положительна, это называется прибылью. Если отрицательный, это потеря. Чистая прибыль увеличивается, когда активы увеличиваются по сравнению с обязательствами. В то же время другие активы могут упасть в цене, а обязательства могут увеличиться. Таким образом, баланс имеет прямое отношение к отчету о прибылях и убытках.

Когда чистая прибыль положительна, это называется прибылью. Если отрицательный, это потеря. Чистая прибыль увеличивается, когда активы увеличиваются по сравнению с обязательствами. В то же время другие активы могут упасть в цене, а обязательства могут увеличиться. Таким образом, баланс имеет прямое отношение к отчету о прибылях и убытках.

Однако информация в отчете о прибылях и убытках имеет несколько ограничений: статьи, которые могут быть уместными, но не могут быть надежно оценены, часто не включаются. Некоторые цифры зависят от используемых методов учета. В то время как другие цифры зависят от суждений и оценок.

Как рассчитать чистую прибыль (формула и примеры)

Чистая прибыль — одна из самых важных статей в отчете о прибылях и убытках. Актуальный отчет о прибылях и убытках — это всего лишь один отчет, к которому малые предприятия получают доступ через Bench.Узнайте, как автоматическая отчетность Bench дает вам больше времени, чтобы сосредоточиться на своем бизнесе.

Если у вас нет дохода, значит, у вас нет бизнеса. Но одно только знание своего дохода не даст вам точного представления о результатах вашего бизнеса. Чтобы это понять, вам нужно знать, является ли ваш бизнес прибыльным после вычета коммерческих расходов. Вот где приходит на помощь формула чистого дохода. Если вы хотите узнать больше о том, почему чистая прибыль важна, мы вам поможем.

Формула чистой прибыли

Чистая прибыль — это общая прибыль вашей компании после вычета всех коммерческих расходов.Некоторые люди называют чистую прибыль чистой прибылью, чистой прибылью или чистой прибылью компании. Это сумма денег, которую вы оставили для выплаты акционерам, инвестирования в новые проекты или оборудование, выплаты долгов или накопления для будущего использования.

Формула расчета чистой прибыли:

Выручка — Стоимость проданных товаров — Расходы = Чистая прибыль

Первая часть формулы, выручка за вычетом стоимости проданных товаров, также является формулой валового дохода. Мы составили простое руководство, в котором есть все, что вам нужно знать о стоимости проданных товаров.

Мы составили простое руководство, в котором есть все, что вам нужно знать о стоимости проданных товаров.

Другими словами, формула чистой прибыли:

Валовая прибыль — Расходы = Чистая прибыль

Или, если вы действительно хотите упростить задачу, вы можете выразить формулу чистого дохода как:

Общие доходы — Общие расходы = Чистая прибыль

Чистая прибыль может быть положительной или отрицательной. Когда у вашей компании больше доходов, чем расходов, вы получаете положительную чистую прибыль. Если ваши общие расходы превышают ваши доходы, у вас отрицательная чистая прибыль, также известная как чистый убыток.

Используя приведенную выше формулу, вы можете определить чистую прибыль вашей компании за любой период: годовой, квартальный или ежемесячный — в зависимости от того, какие временные рамки подходят для вашего бизнеса.

Формула чистой прибыли: пример

Допустим, Wyatt’s Saddle Shop хочет получить чистую прибыль за первый квартал 2021 года. Вот цифры, с которыми работает Wyatt:

Вот цифры, с которыми работает Wyatt:

- Общая выручка: 60 000 долларов США

- Себестоимость проданной продукции (COGS): 20 000 долларов США

- Аренда: $ 6 000

- Коммунальные услуги: 2 000 долларов

- Заработная плата: 10 000 долларов

- Реклама: 1000 долларов

- Процентные расходы: 1000 долларов

Во-первых, Вятт мог рассчитать свой валовой доход, вычтя COGS из общего дохода:

Валовой доход = 60 000 долларов США — 20 000 долларов США = 40 000 долларов США

Затем Вятт складывает свои расходы за квартал.

Расходы = 6000 долларов США + 2000 долларов США + 10000 долларов США + 1000 долларов США + 1000 долларов США = 20 000 долларов США

Теперь Вятт может рассчитать свой чистый доход, вычтя расходы из валового дохода:

Чистая прибыль = 40 000 долларов США — 20 000 долларов США = 20 000 долларов США

Чистая прибыль Wyatt за квартал составляет 20 000 долларов США

Формула операционной чистой прибыли

Еще один полезный показатель чистой прибыли, который необходимо отслеживать, — это операционная чистая прибыль. Операционная чистая прибыль аналогична чистой прибыли. Однако в нем рассматривается только прибыль компании от операционной деятельности, без учета доходов и расходов, не связанных с основной деятельностью компании.Сюда входят такие вещи, как налог на прибыль, процентные расходы, процентный доход, а также прибыли или убытки от продажи основных средств.

Операционная чистая прибыль аналогична чистой прибыли. Однако в нем рассматривается только прибыль компании от операционной деятельности, без учета доходов и расходов, не связанных с основной деятельностью компании.Сюда входят такие вещи, как налог на прибыль, процентные расходы, процентный доход, а также прибыли или убытки от продажи основных средств.

Операционная прибыль иногда называется EBIT или «прибылью до уплаты процентов и налогов».

Формула операционной чистой прибыли:

Чистая прибыль + процентные расходы + налоги = операционная чистая прибыль

Или, другими словами, вы можете рассчитать чистую операционную прибыль как:

Валовая прибыль — Операционные расходы — Амортизация — Амортизация = Операционная прибыль

Инвесторы и кредиторы иногда предпочитают смотреть на чистую операционную прибыль, а не на чистую прибыль.Это дает им лучшее представление о прибыльности основной деятельности компании.

Например, компания может терять деньги на своей основной деятельности. Но если компания продает ценное оборудование, прибыль от этой продажи будет включена в чистую прибыль компании. Такой выигрыш может создать впечатление, что компания преуспевает, хотя на самом деле они изо всех сил пытаются удержаться на плаву. Операционная чистая прибыль не учитывает прибыль, поэтому пользователи финансовой отчетности получают более четкое представление о прибыльности компании.

Это информация, которую можно взять из отчета о движении денежных средств. Узнайте об отчетах о движении денежных средств и о том, почему они являются идеальным отчетом для понимания состояния компании.

Формула операционной чистой прибыли: пример

Давай вернемся в Седельный магазин Уайатта. Если Вятт хочет рассчитать свою операционную чистую прибыль за первый квартал 2021 года, он может просто добавить обратно процентные расходы к своей чистой прибыли.

Чистая прибыль в размере 20 000 долларов США + процентные расходы в размере 1000 долларов США = 21 000 долларов США чистой операционной прибыли

Рассчитать чистую прибыль и операционную чистую прибыль легко, если у вас хороший бухгалтерский учет. В этом случае у вас, вероятно, уже есть отчет о прибылях и убытках или отчет о прибылях и убытках, в котором отражена ваша чистая прибыль. Узнайте больше о декларациях о доходах в нашем руководстве по CPA. Отчет о прибылях и убытках вашей компании может даже выделить операционную чистую прибыль отдельной строкой, прежде чем добавлять другие доходы и расходы для получения чистой прибыли.

В этом случае у вас, вероятно, уже есть отчет о прибылях и убытках или отчет о прибылях и убытках, в котором отражена ваша чистая прибыль. Узнайте больше о декларациях о доходах в нашем руководстве по CPA. Отчет о прибылях и убытках вашей компании может даже выделить операционную чистую прибыль отдельной строкой, прежде чем добавлять другие доходы и расходы для получения чистой прибыли.

Нет финансовой отчетности? Попробуйте такую бухгалтерскую службу, как Bench. Вы получите специального бухгалтера, который будет вести бухгалтерские книги и отправлять вам финансовые отчеты каждый месяц, чтобы вы всегда могли видеть свой чистый доход в контексте вашего бизнеса.

Дополнительные ресурсы

Воспользуйтесь бесплатными инструментами для развития своего бизнеса

Подробнее Основы бухгалтерского учета

Что такое скамья?

Мы — бухгалтерская онлайн-служба, в которой работают настоящие люди. Bench предоставляет вам специального бухгалтера, которого поддерживает команда опытных экспертов по малому бизнесу, которые ответят на ваши вопросы. Мы здесь, чтобы избавить вас от догадок при ведении собственного бизнеса — навсегда. Ваша бухгалтерская группа ежемесячно импортирует банковские отчеты, классифицирует транзакции и готовит финансовые отчеты.Воспользуйтесь бесплатной пробной версией сегодня, чтобы узнать больше.

Мы здесь, чтобы избавить вас от догадок при ведении собственного бизнеса — навсегда. Ваша бухгалтерская группа ежемесячно импортирует банковские отчеты, классифицирует транзакции и готовит финансовые отчеты.Воспользуйтесь бесплатной пробной версией сегодня, чтобы узнать больше.

Чистая прибыль: что это?

Чистая прибыль — это деньги, которые вы действительно можете потратить. Он равен вашему общему доходу за вычетом налоговых платежей и отчислений до налогов.

Узнайте, что входит в чистый доход и почему это важно для вашей финансовой жизни.

Что такое чистый доход?

Доход — это то, сколько денег вы приносите на регулярной основе, обычно ежемесячно или ежегодно. Например, если вы зарабатываете 1000 долларов в неделю, у вас будет ежемесячный доход около 4333 долларов и годовой доход в 52000 долларов.

Однако это не то же самое, что ваш чистый доход.

Доход представляет собой деньги, которые поступают в ваше личное домашнее хозяйство, обычно в качестве компенсации за выполненную работу. После вычета таких расходов, как подоходный налог и отчисления до налогообложения, вы получите свой личный чистый доход.

После вычета таких расходов, как подоходный налог и отчисления до налогообложения, вы получите свой личный чистый доход.

Чистая прибыль — это деньги, которые вы действительно получаете и можете потратить.

Как работает чистый доход

Поскольку чистый доход — это не то же самое, сколько денег вы зарабатываете, определение величины вашего чистого дохода требует небольшого подсчета.

Чтобы рассчитать свой личный чистый доход, вы сложите все свои доходы из разных источников. Сумма — это ваш валовой доход.

Затем вы вычтите налоги на заработную плату и другие необходимые удержания, чтобы определить свой чистый доход. Примеры некоторых из этих удержаний и удержаний включают:

- Государственный и федеральный подоходный налог

- Налоги на социальное обеспечение

- Взносы на медицинское страхование

- Отчисления в пенсионный план до налогообложения