- Внутренние источники финансирования бизнеса

- Основные источники финансирования бизнеса: внутренние, план

- Основные источники финансирования бизнеса

- Реферат: Источники финансирования бизнес-плана — Studrb.ru

- PPT — ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Презентация PowerPoint, скачать бесплатно

- Внутренние и внешние источники финансирования 2, образец эссе

- Финансирование приобретения бизнеса | Национальный банк

- Финансирование малого и среднего бизнеса — ОЭСР

- Очерк внутренних и внешних источников финансирования

Внутренние источники финансирования бизнеса

Автор: Your Mentor. Дата публикации: .

Внутренние источники финансирования – это капитал, который генерируется бизнесом внутри компании, в отличие от финансов, таких как кредит, который предоставляется банками или финансовыми учреждениями извне.

Внутренним источником финансирования являются нераспределенная прибыль, продажа активов и сокращение оборотного капитала. Но каждый из этих видов финансирования имеет свои плюсы и минусы, с точки зрения стоимости, доступности, приемлемости, правовых границ и т.д.

Выбор правильного источника финансирования является сложной задачей. Нам необходимо иметь глубокое понимание характеристик источника финансирования. Как мы уже писали, внутренние источники финансирования – это источники финансирования или капитала для предприятий, которые генерируются самим бизнесом в ходе его обычной деятельности. Ключевой характеристикой является то, что нет никакой внешней зависимости для удовлетворения потребности в капитале.

Ключевой характеристикой является то, что нет никакой внешней зависимости для удовлетворения потребности в капитале.

Нераспределенная прибыль

Нераспределенная прибыль считается внутренним источником финансирования бизнеса по той простой причине, что она является конечным продуктом ведения бизнеса. Иными словами, это сэкономленная прибыль. Нераспределенная прибыль может быть определена как прибыль, оставшаяся после выплаты дивидендов акционерам, налогов, штрафов и выплат кредиторам за пользование их капиталом.

Нераспределенная прибыль является долгосрочным источником финансирования для компании, поскольку нет обязательного погашения, как срочные кредиты и долговые обязательства, а также из нее не нужно платить проценты за заемный капитал.

Преимущества нераспределенной прибыли как внутреннего источника финансирования

Все преимущества нераспределенной прибыли ясно видно из ее характеристик:

- это средства для долгосрочного финансирования, и никто не может просить их выплаты;

- поскольку нет никакого дополнительного выпуска акций, не происходит снижения контроля владения бизнесом;

- не существует обязательств по выплате процентов или взносов;

Недостатка в создании или использовании нераспределенной прибыли для внутреннего финансирования бизнеса практически не существует.

Продажа активов

Еще один внутренний источник финансирования – продажа активов. Всякий раз, когда бизнес продает свои активы, а полученные денежные средства использует для финансирования потребностей в капитале, мы называем его внутренним источником финансирования за счет продажи активов.

Преимущества продажи активов как внутрикорпоративного инвестирования

Продажа активов может работать в качестве краткосрочного или долгосрочного финансирования в зависимости от того, какие активы продаются. Скажем, продажа автомобиля может удовлетворить краткосрочные и небольшие финансовые потребности, а продажа земли, зданий или оборудования может удовлетворить долгосрочные и большие финансовые потребности.

Рекомендуется регулярно проверять реестр основных средств и находить активы, которые больше не используются, устарели и т.д. Такие активы должны быть проданы как можно раньше, чтобы любое из негативных событий не повлияло на снижение их цены.

Основным недостатком этого типа финансирования является то, что активы продаются до истечения срока их полезного использования. Помимо потери полезного действия, предоставляемого проданным активом, существует потеря в форме утраты капитала из-за продажи актива по стоимости лома.

Идеальным решением данной ситуации является лизинг. Это вид аренды, при котором мы можем получить необходимые денежные средства и одновременно использовать соответствующий актив в обмен на аренду. С этой опцией бизнес может реинвестировать больше средств в долгосрочной перспективе.

Сокращение оборотного капитала как вид внутреннего финансирования

Оборотный капитал имеет в основном 2 компонента. Первый – это текущие активы, которые включают запасы, дебиторская задолженность и остатки денежных средств на счетах банков. Второй – текущие обязательства, в том числе кредиторская задолженность.

Обычно бизнес требует два вида финансирования, а именно, долгосрочное финансирование капитальных затрат и финансирование оборотного капитала для повседневных нужд. Сокращение оборотного капитала может быть достигнуто либо за счет ускорения цикла дебиторской задолженности и запасов, либо за счет увеличения цикла кредиторской задолженности.

Сокращение оборотного капитала может быть достигнуто либо за счет ускорения цикла дебиторской задолженности и запасов, либо за счет увеличения цикла кредиторской задолженности.

По сути, и то и другое уменьшит потребность в оборотном капитале, и, следовательно, средства, вложенные в оборотный капитал, могут быть использованы для других потребностей в капитале.

Преимущества сокращения оборотного капитала

Основным преимуществом является экономия на процентных расходах, выплачиваемых по ссудам на оборотный капитал, банковским овердрафтам, денежным кредитам и т.д. Некоторые из множества вторичных выгод, которые достигаются в процессе сокращения оборотного капитала:

- экономия на погашении процентов по кредитам;

- эффективное управление оборотным капиталом;

- упрощение бизнес-операций;

- экономия на банковских расходах и т. д.

Хотя трудно найти какой-либо недостаток сокращения оборотного капитала, риск банкротства возрастает в попытке снизить оборотный капитал до очень низкого уровня. Поэтому рекомендуется оптимизировать оборотный капитал вместо сокращения.

Поэтому рекомендуется оптимизировать оборотный капитал вместо сокращения.

Заключение

Мы затронули основные виды внутреннего финансирования в процессе работы бизнеса. Можете почитать нашу статью о бутстрэппинге, где вы можете найти больше информации о самофинансировании.

В большинстве случаев собственник бизнеса будет пытаться получить средства из внутренних источников из-за преимуществ, указанных выше. Предприятия, использующие внутренний источник финансирования, также демонстрируют признаки хорошей работы, поскольку бизнес самостоятельно удовлетворяет свои потребности с помощью собственной эффективности и операционной прибыли.

Что еще интересного почитать

Основные источники финансирования бизнеса: внутренние, план

Начинающие работать и опытные предприниматели ищут источники финансирования бизнеса. Без постоянных финансовых вливаний не может существовать ни одно предприятие, а для организации своего дела собственных сбережений зачастую бывает недостаточно. Учет источников финансирования необходим при разработке финансового проекта на год.

Учет источников финансирования необходим при разработке финансового проекта на год.

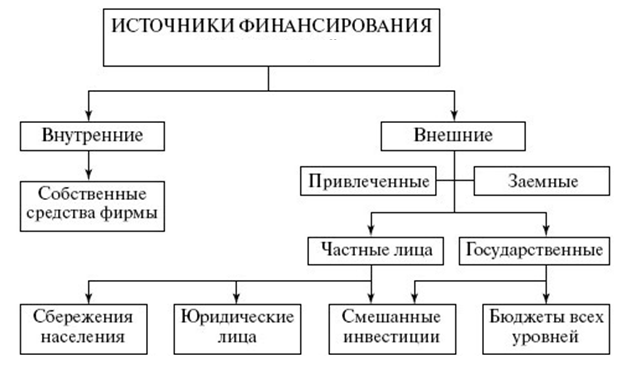

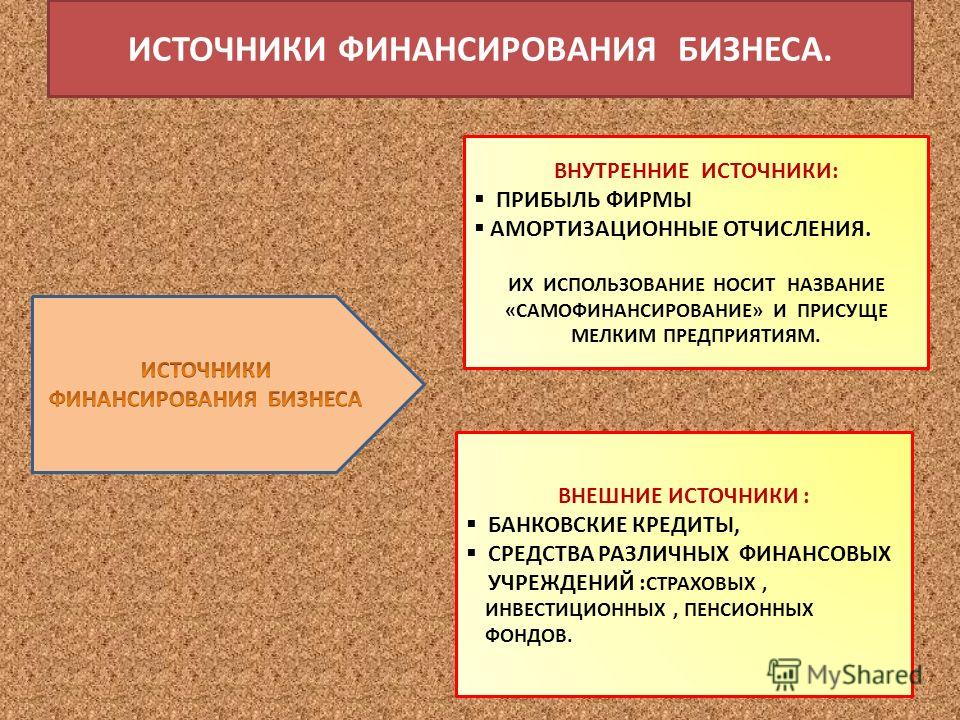

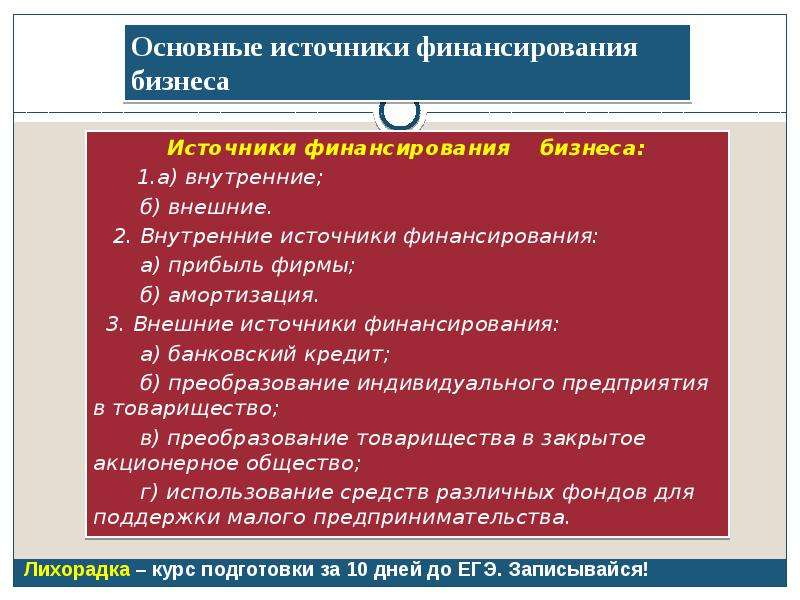

Основные источники финансирования можно классифицировать по месту их возникновения:

- внешние источники, предполагающие использование заемного или привлеченного капитала;

- внутренние источники, формируемые за счет собственного капитала компании.

На практике указанные формы финансирования могут сочетаться друг с другом. Рассмотрим приведенные выше источники более подробно.

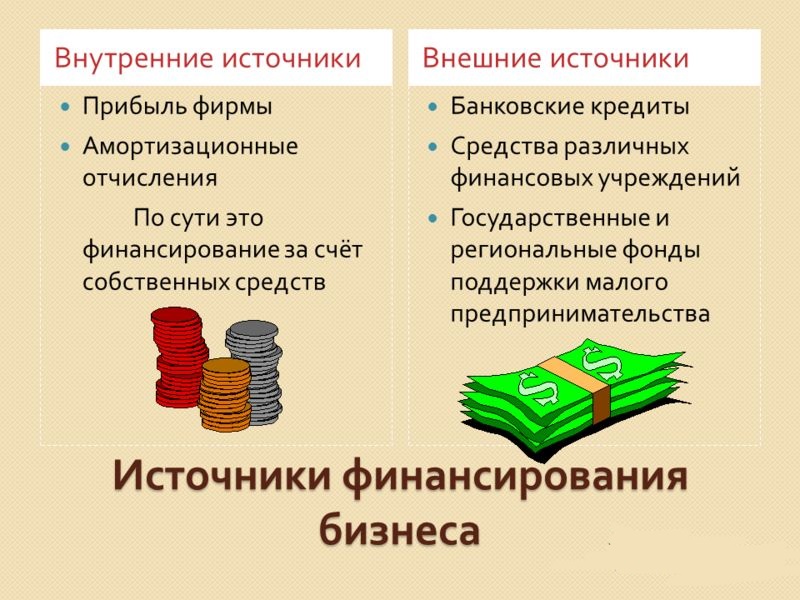

Внутренние источники финансирования

Внутренние источники финансирования — оптимальный вариант для реализации инвестиционных проектов. Ведь за их использование нет необходимости платить процентную ставку или отдавать кому-либо долю в бизнесе (т.е. контроль над предприятием остается в руках собственника).

Среди внутренних источников можно выделить чистую прибыль (которая остается после уплаты налогов), амортизационные отчисления или доходы от аренды.

Чистая прибыль компании зависит как от рентабельности, так и действующей в компании политики распределения дивидендов. Стоит отметить, что рациональное расходование полученной прибыли подразумевает не только реализацию перспективных бизнес-проектов, но и учет интересов собственников и инвесторов.

Стоит отметить, что рациональное расходование полученной прибыли подразумевает не только реализацию перспективных бизнес-проектов, но и учет интересов собственников и инвесторов.

Сегодня обычной практикой является сдача в аренду неиспользуемых помещений или оборудования. Это позволит увеличить объем накоплений компании для реализации инвестиционных целей и сократить объем привлеченных средств.

Амортизационный фонд сегодня потерял свою актуальность для многих промышленных предприятий. Дело в том, что они используют морально устаревшее оборудование с заниженными нормами амортизации. В результате эти средства нельзя рассматривать в качестве полноценного источника финансирования.

По статистике, большинству компаний не хватает собственных средств для реализации проектов по обновлению основных фондов, поэтому они вынуждены обращаться к внешним источникам.

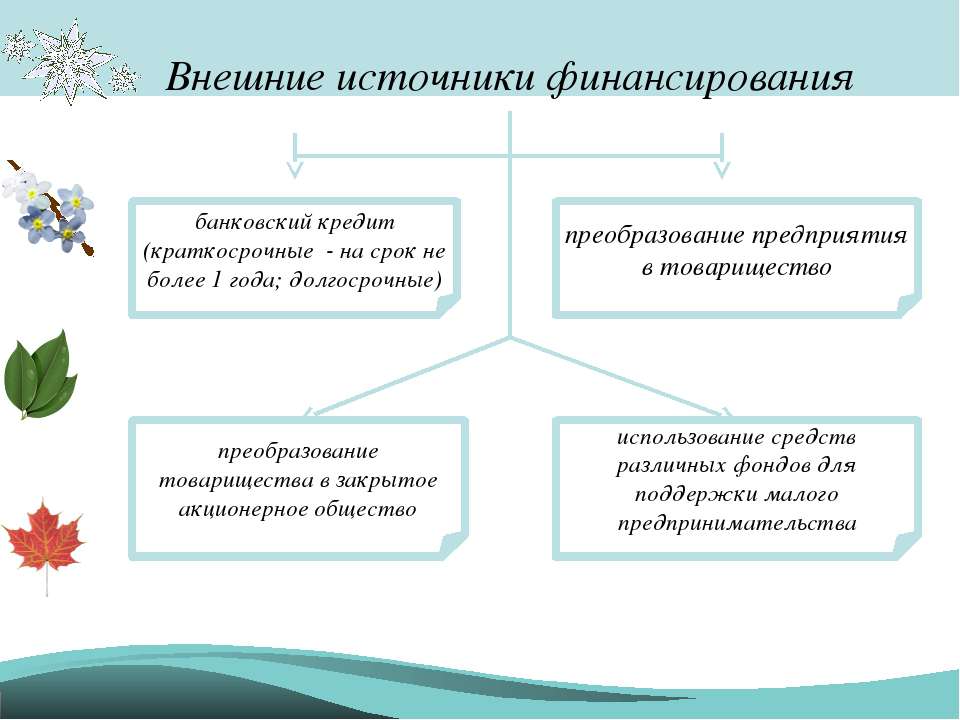

Внешние источники финансирования

Куда обращаться предпринимателю, которому не хватает денег для реализации бизнес-целей? Вариантов у него несколько. Это инвесторы, банки, лизинговые компании или государство.

Это инвесторы, банки, лизинговые компании или государство.

Привлечение инвестора позволит удовлетворить потребность в финансах компании. Но стоит понимать, что инвестор преследует свои цели, когда вкладывает куда-либо деньги. Его может интересовать прибыль или установление контроля над компанией.

Различают два вида вложений инвесторов: долговое финансирование и прямые инвестиции. В первом случае контроль над компанией остается в руках собственника, а цель инвестора состоит в фиксации доходов на срок 1-3 года. При прямых инвестициях определенная доля компании отходит инвестору (обычно не менее 10%). В результате он может влиять на бизнес-решения, формирование команды и стратегию развития компании.

Найти хорошего инвестора — весьма непростая задача. Но важно не просто найти человека, имеющего свободные средства, а уговорить его вложиться именно в ваш бизнес. Для этого потребуется грамотно составленный бизнес-план, содержащий маркетинговый и финансовый разделы. Он должен убедить инвестора в прибыльности проекта и его больших перспективах.

Большинство компаний предпочитает банки остальным источникам средств для развития бизнеса.

Финансы в данном случае можно получить достаточно оперативно, без особых ограничений и потери контроля над компанией.

Получение заемных средств не вызовет больших затруднений для компаний со стабильными показателями прибыли. От них нужна будет финансовая отчетность за последний налоговый период и залоговое обеспечение. При этом обычно требуется, чтобы залог покрывал до 80-100% от размера заемных средств. Альтернативой залогу является поручительство физлиц и других компаний, а также банковские и государственные гарантии.

Деньги в банке можно получить как на инвестиционные цели, так и для пополнения оборотных средств и реализации определенных контрактов.

Начинающим предпринимателям получить заемные средства на открытие своего дела сегодня практически нереально. Не спасет даже детально проработанный бизнес-план. В нынешних экономических условиях банки не готовы кредитовать не имеющих опыта бизнесменов, это сопряжено с высокими рисками.

Но начинающим бизнесменам не стоит отчаиваться. На небольшой бизнес, не требующий больших капитальных затрат, можно получить обычный потребительский кредит как физлицо при потребности в крупной сумме.

Если предпринимателю для бизнес-целей требуется приобрести оборудование или автотранспорт, то ему можно воспользоваться лизингом. Купить основные средства в лизинг гораздо проще, чем в кредит. В качестве залога выступает сам предмет покупки. При этом лизинговая схема позволяет оптимизировать налогообложение. При лизинге применяется ускоренная амортизация.

Преимуществом лизинга является возможность предоставления отсрочки по платежам и разработка совместно с лизинговой компанией индивидуальной схемы погашения задолженности.

Не стоит исключать из внимания такой источник финансирования, как государство. Некоторые предприниматели могут рассчитывать на получение государственных грантов, бюджетных субсидий или кредитов со сниженной ставкой. Как правило, приоритетным правом на получение государственных средств обладают социально ориентированные, производственные и инновационные направления бизнеса. В некоторых случаях деньги можно получить безвозмездно. Главное — затем отчитаться об их целевом использовании.

Как правило, приоритетным правом на получение государственных средств обладают социально ориентированные, производственные и инновационные направления бизнеса. В некоторых случаях деньги можно получить безвозмездно. Главное — затем отчитаться об их целевом использовании.

Основные источники финансирования бизнеса

Каждый предприниматель, приступая к собственному делу в любой отрасли экономики, стремится действовать так, чтобы расходы не превышали доходы. Естественно, это подразумевает компенсацию всех затрат на изготовление определённой продукции или же услуги и получение прибыли. Для эффективного ведения производства человеку необходимо наличие конкретных финансовых ресурсов. Увеличение количества денежных средств определённого предприятия называется финансированием.

Существует два вида источников финансирования — внутренние и внешние.

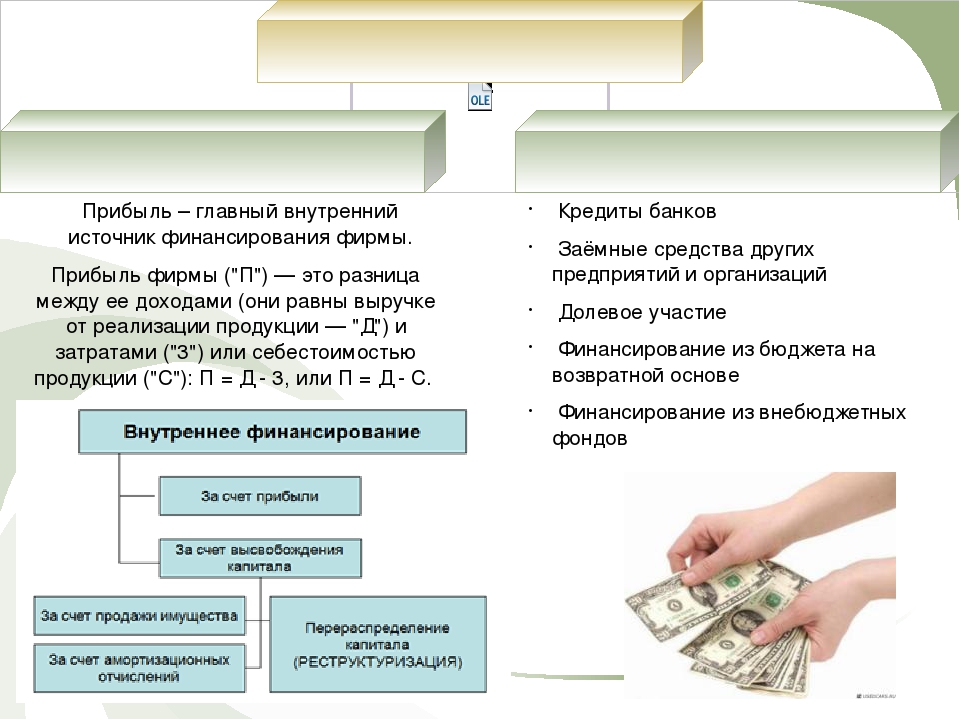

В качестве внутренних источников финансирования выступают чистая прибыль предприятия, а также амортизационные отчисления. Очень часто такие источники ещё называют самофинансированием, поскольку пополнение денежных средств осуществляется благодаря собственным ресурсам. Подобная стратегия самофинансирования характерна, как правило, для небольших предприятий, которым достаточно тяжело получить деньги из других источников. Доходы таких предприятий невелики, что не позволяет полноценно расширять производство (либо же позволяет крайне редко). В связи с этим используются амортизационные отчисления, то есть другой вид самофинансирования. Амортизационные отчисления находятся в тесной взаимосвязи с изнашиванием основных средств производства (оборудования, станков, сооружений и т. д.), поскольку они служат в течение длительного времени. Постепенно происходит (по мере износа) процесс перенесения стоимости данных фондов на цену готовой продукции.

Очень часто такие источники ещё называют самофинансированием, поскольку пополнение денежных средств осуществляется благодаря собственным ресурсам. Подобная стратегия самофинансирования характерна, как правило, для небольших предприятий, которым достаточно тяжело получить деньги из других источников. Доходы таких предприятий невелики, что не позволяет полноценно расширять производство (либо же позволяет крайне редко). В связи с этим используются амортизационные отчисления, то есть другой вид самофинансирования. Амортизационные отчисления находятся в тесной взаимосвязи с изнашиванием основных средств производства (оборудования, станков, сооружений и т. д.), поскольку они служат в течение длительного времени. Постепенно происходит (по мере износа) процесс перенесения стоимости данных фондов на цену готовой продукции.

В целом использование самофинансирования в принципе может поспособствовать сохранению бизнеса небольшого успешного предприятия, однако решить проблему расширения производства не поможет.

Прибыли у крупных предприятий достаточно большие. В большинстве случаев крупные корпорации создаются в форме акционерных обществ, что подразумевает выплату доли прибыли (дивидендов) владельцам акций предприятия. В связи с этим доходы делятся на две части: из первой происходит выплата дивидендов, из второй средства идут на разнообразные потребности предприятия, включая и расширение производства. В целом крупные предприятия имеют больше возможностей для создания надёжных собственных источников финансирования.

Вторую группу источников финансирования бизнеса составляют внешние источники

Долгосрочный кредит предоставляется на более продолжительное время и, как правило, применяется для расширения или усовершенствования производства. Основными потребителями этого вида кредита выступают крупные предприятия, которые в состоянии предложить банку существенные и подкреплённые обязательствами гарантии возврата полученных денег. В подобных ситуациях гарантиями в большей части выступает имущество предприятия (в первую очередь, земля или оборудование). Кроме того, в качестве гарантий также могут быть использованы обязательства партнёров по бизнесу или же государственных организаций. Погашение долгосрочных кредитов происходит за счёт будущих прибылей предприятия.

Основными потребителями этого вида кредита выступают крупные предприятия, которые в состоянии предложить банку существенные и подкреплённые обязательствами гарантии возврата полученных денег. В подобных ситуациях гарантиями в большей части выступает имущество предприятия (в первую очередь, земля или оборудование). Кроме того, в качестве гарантий также могут быть использованы обязательства партнёров по бизнесу или же государственных организаций. Погашение долгосрочных кредитов происходит за счёт будущих прибылей предприятия.

Основные понятия

- Банковский кредит — сумма денег, предоставляемая банком на конкретный промежуток времени с обязательным условием возврата и выплаты установленного процента.

- Амортизация — процесс постепенного перенесения в течение определённого промежутка времени стоимости базового капитала на цену произведённой продукции.

Вопрос для самопроверки

Приведите примеры возможных источников финансирования для крупного и малого бизнеса.

Задания для подготовки к ЕГЭ и ОГЭ

Постепенное перенесение в течение определённого промежутка времени стоимости базового капитала на цену произведённой продукции называется

- амортизацией

- дивидендом

- государственным заёмом

- облигацией

Ответ. 1.

Владельцы организации «Авантаж» планируют расширить своё предприятие. Выберите из перечисленных ниже источники финансирования бизнеса для хозяев фирмы

- привлечение кредитов

- эмиссия и размещение акций предприятия

- усовершенствование производственных технологий

- увеличение производительности труда

- прибыль от продаж продукции предприятия

Ответ. 136.

Поделиться ссылкой

Реферат: Источники финансирования бизнес-плана — Studrb.ru

Тема: Источники финансирования бизнес-плана

Раздел: Бесплатные рефераты по бизнес-планированию

Тип: Реферат | Размер: 32. 79K | Скачано: 65 | Добавлен 29.04.15 в 10:46 | Рейтинг: 0 | Еще Рефераты

79K | Скачано: 65 | Добавлен 29.04.15 в 10:46 | Рейтинг: 0 | Еще Рефераты

Вариант 10

Содержание:

1. Источники финансирования бизнес-плана 3

2. Содержание резюме в бизнес-плане, основные требования к его оформлению 9

Список литературы 13

Источники финансирования бизнес-плана

Финансирование – один из важнейших аспектов вашего бизнес плана, благодаря которому ваш проект будет обеспечен не обходимыми ресурсами для воплощения его в жизнь. Основными источниками финансирования любого проекта являются его собственное и заемное финансирование. По мере развития рыночной экономики могут возникать и развиваться новые формы и источники финансирования. Их структура может меняться в зависимости от изменения конъюнктуры рынка, финансово-экономического положения в стране и мире, финансовой устойчивости организаций и др.

К источникам формирования собственного капитала, кроме прибыли, относятся амортизационные отчисления, направляемые на развитие основных фондов и возмещение нематериальных активов. Благодаря этим отчислениям предприятие может, наряду с другими условиями, осуществлять расширенное воспроизводство и реализовывать принцип самофинансирования.

Благодаря этим отчислениям предприятие может, наряду с другими условиями, осуществлять расширенное воспроизводство и реализовывать принцип самофинансирования.

Собственное финансирование мероприятий бизнес-плана малых предприятий может обеспечиваться как за счет внутренних, так и за счет внешних источников финансирования. Способами привлечения собственного капитала могут быть частное и публичное размещение акций среди инвесторов. Частное размещение акций предполагает размещение их по закрытой подписке одному инвестору или узкому кругу отдельных инвесторов (страховым компаниям, банкам, инвестиционным компаниям, физическим лицам).

Последние могут продать приобретенные акции только первоначальным собственникам.

Рассмотрим основные источники финансирования вашего бизнес плана, если у вас нет собственных средств для старта своего бизнеса.

1. Инвестиции — долгосрочные вложения капитала в экономику (проект) с целью получения прибыли. Инвестиции являются неотъемлемой частью современной экономики.

Для привлечения инвестиций предприятие должно:

- Иметь хорошо отработанный и перспективный план деятельности на будущее. Инвесторы хотят знать, что их вклады принесут в дальнейшем прибыль.

- Иметь хорошую репутацию в обществе. Инвестируя в теневое предприятие, инвесторы рискуют остаться без прибыли, поэтому выбирают только те предприятия, которые вызывают доверие.

- Вести открытую, то есть прозрачную деятельность. Для этого необходимы бухгалтерская отчётность и работа со СМИ.

- Многое зависит от внутренней политики, проводимой в той стране, в которой находится предприятие. Для вкладов инвесторы выбирают наиболее стабильные страны.

Существенным фактором привлечения инвестиций является соотношение прибыли и риска. Часть инвесторов выбирают меньший риск и соглашаются на меньшую прибыль. Часть инвесторов выберут более высокую прибыльность вложений, несмотря на повышенные риски. Сырьевым компаниям вообще выбирать не приходится: идут туда, где есть ресурс.

Существенным фактором привлечения инвестиций является соотношение прибыли и риска. Часть инвесторов выбирают меньший риск и соглашаются на меньшую прибыль. Часть инвесторов выберут более высокую прибыльность вложений, несмотря на повышенные риски. Сырьевым компаниям вообще выбирать не приходится: идут туда, где есть ресурс.2. Венчурное инвестирование — это долгосрочные (5-7 лет) высокорисковые инвестиции частного капитала в акционерный капитал вновь создаваемых малых высокотехнологичных перспективных компаний (или хорошо уже зарекомендовавших себя венчурных предприятий), ориентированных на разработку и производство наукоёмких продуктов, для их развития и расширения, с целью получения прибыли от прироста стоимости вложенных средств.

Преимущества ВИ в том, что в случае удачи инвестор получает огромную выгоду. Минусы же — высокие риски. Для бизнесмена который решает начать свое дело через ВИ должен иметь реально стоящий проект, ибо в слабые малоперспективные проекты никто не вложится.

3. Кредиты — это отношения, возникающие между субъектами экономических отношений (физ.лица, юр. лица, банки и т.д.) по поводу движения стоимости. Кредитные отношения могут выражаться в разных формах кредита (коммерческий кредит, банковский кредит и др.), займе, лизинге, факторинге и т. д.

Кредит — в первую очередь это не моментальное получение денег, а высокие риски. Вечный атрибут кредита — это некая выгода субъекта, выдающего кредит. В основном это проценты. Для того, чтобы выиграть в отношении развития своего бизнеса кредитом(ами) нужно максимально приблизительно к реальности знать как вы будете выплачивать проценты по кредиту, ибо если расчеты будут слабы, вас ждет неминуемый крах.

4. Лизинг — вид финансовых услуг, связанных с формой приобретения основных фондов. Лизингодатель обязуется приобрести в собственность определённое лизингополучателем имущество у указанного продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Договор может предусматривать, что выбор продавца и приобретаемого имущества делает лизингодатель. Лизингодатель может изначально являться собственником имущества (совмещать в своём лице продавца).

Договор может предусматривать, что выбор продавца и приобретаемого имущества делает лизингодатель. Лизингодатель может изначально являться собственником имущества (совмещать в своём лице продавца).

По сути, лизинг — это долгосрочная аренда имущества для предпринимательских целей с последующим правом выкупа, обладающая некоторыми налоговыми преференциями.

Отметим, что приобретение основных средств в форме лизинга позволят снизить налоговую нагрузку предприятия. Например, платежи по лизинговым договорам уменьшают налогооблагаемую базу по налогу на прибыль. Кроме этого, ускоренная амортизация позволяет балансодержателю снижать базу для расчёта налога на имущество и дополнительно снизить базу расчёта налога на прибыль. Планирование потоков НДС при лизинге требует тщательного подхода в соответствии с действующими нормативными документами и, иногда, может обеспечить дополнительные выгоды при лизинге.

5. Франчайзинг — вид отношений между рыночными субъектами, когда одна сторона (франчайзер) передаёт другой стороне (франчайзи) за плату (роялти) право на определённый вид бизнеса, используя разработанную бизнес-модель его ведения. Это развитая форма лицензирования, при которой одна сторона (франчайзер) предоставляет другой стороне (франчайзи) возмездное право действовать от своего имени, используя товарные знаки и/или бренды франчайзера.

Это развитая форма лицензирования, при которой одна сторона (франчайзер) предоставляет другой стороне (франчайзи) возмездное право действовать от своего имени, используя товарные знаки и/или бренды франчайзера.

Тут отметим существенные преимущества это вида источника финансирования:

- Использование проверенной бизнес-системы

- Возможность выбора отрасли

- Возможность снизить риски

- Удачный выход на рынок практически обеспечен

- Минимальные затраты на рекламу и маркетинг

- Получение доступа к базе знаний франчайзера

- Гарантированная система поставок

Но и у такого привлекательного вида есть свои существенные минусы:

- Франчайзи вынуждены следовать правилам и ограничениям, установленным франчайзером, даже если они не приносят максимальной пользы бизнесу.

- Франчайзи часто обязаны закупать сырье и продукцию у поставщиков, назначенных франчайзером, что может ограничивать их доступ к свободному рынку и вынуждать покупать сырье и продукцию по завышенным ценам.

- Для франчайзи могут быть установлены жесткие ограничения на выход из бизнеса, включая запрет на открытие конкурирующих организаций в течение определенного срока или на определенной территории.

- Франчайзи редко могут оказать влияние на вопросы централизованного маркетинга и рекламы, но при этом могут быть вынуждены оплачивать централизованные маркетинговые и рекламные кампании. Таким образом, их средства могут использоваться не в их лучших интересах.

6. Государственный заказ — то потребность органов государственного управления в товарах, работах и услугах, которая удовлетворяется за счет средств бюджетов и внебюджетных фондов, то есть за счет средств налогоплательщиков. Гос.заказы размещаются, как правило, среди частных фирм и организаций. В данном виде источника финансирования надо понимать, что выиграть конкурс(ы) и привлечь свою фирму для осуществления гос.заказа будет сложно если вы новичок в бизнес-среде, т.к. в основном такие заказы размещают в опытных компаниях. Тут надо иметь или очень хорошие связи в гос.структурах, или же уже иметь драгоценный опыт по сфере того или иного гос.заказа.

7. Гранты — безвозмездная субсидия в денежной или натуральной форме на проведение научных или других исследований, опытно-конструкторских работ, на обучение, лечение и другие цели с последующим отчетом об их использовании. Время от времени проводятся конкурсы на предоставление грантов и тут надо не оплошать. Нужно иметь хороший план своего дела. Далее при грамотной убедительной презентации можно вполне получить грант на развитие своего дела. Но помните, что в конце все равно придется предоставить отчет о своей работе.

Содержание резюме в бизнес-плане, основные требования к его оформлению.

Особое внимание при разработке бизнес-плана следует обращать на краткое резюме, т. е. сжатое изложение всего, что содержится в бизнес-плане. Этот документ определяет, будет ли заинтересованное лицо или банковский работник читать остальные разделы бизнес-плана. Резюме должно быть кратким, охватывать все разделы бизнес-плана и содержать следующую информацию:

- Название предприятия, его юридический адрес.

- Лицо для контакта, его телефон.

- Тип бизнеса.

- Цель бизнеса.

- Необходимый (требуемый) заем.

- Цель займа.

- Имеющиеся активы.

- Продукт — рынок (краткая характеристика продукта, реальные возможности для его реализации).

- Управление (краткая характеристика основного владельца и его помощников).

- Финансовые планы.

- Цели роста объема продаж.

При разработке бизнес-плана для компании-производителя следует обратить внимание на следующие вопросы:

1. Насколько высокими являются барьеры на входе в отрасль.

Поскольку создание производственной компании предполагает осуществление крупных первоначальных инвестиций, инвесторы хотят убедиться в том, что ваша компания достаточно защищена от конкуренции, что она сможет получить желаемую долю рынка и достаточную прибыль;

2. В какой степени успех вашей компании зависит от ключевого производственного персонала? Если значительные, то какие соглашения, позволяющие удерживать сотрудников на предприятии, заключила компания? Имеется ли у нее план действий в случае, если компания лишится квалифицированных сотрудников?

3. Какие шаги предпринимает компания для снижения издержек производства? Позволяют ли имеющиеся у компании оборудование, организация управления материальными запасами и рабочей силой максимизировать прибыльность? Обращались ли вы в ходе организации процесса производства к услугам специалистов по дизайну и операционному планированию?

4. Насколько хорошо знакомы члены управленческой команды с производством? Многие предприниматели прекрасно осведомлены о товаре и его свойствах, но плохо представляют себе организацию его прибыльного массового производства.

5. Каковы ближайшие перспективы поддержания конкурентоспособности компании? Какое значение Вы придаете исследованиям и разработкам? Имеет ли компания соответствующие бюджет и персонал? Какие новые товары разрабатывает компания? Как часто вы планируете вывод на рынок новых товаров? Какие еще шаги предпримет компания для совершенствования товарной линии?

Инвесторов, рассматривающих возможность финансирования предприятий розничной торговли, будут интересовать следующие вопросы:

1. Удалось ли предпринимателю правильно выбрать место дислокации магазина? В розничной торговле месторасположение является важнейшим факторов успеха. Местоположение должно соответствовать концепции розничной торговли и обеспечивать рынок, достаточный для ведения прибыльного бизнеса.

2. Имеет ли предприниматель четкую и ясную концепцию розничной торговли? Современные магазины должны иметь индивидуальные особенности. Едва открыв входную дверь, потребители хотели бы понять, что их ожидает в магазине. Ритейлер должен четко определить характер товаров, уровень цен и круг потребителей.

3. Какую прибыль приносит магазин? Оценила ли компания свои товары достаточно высоко, чтобы покрыть все расходы и издержки? Как воспринимает установленные цены рынок?

4. Насколько квалифицированным является менеджмент? Розничная торговля привлекает многих начинающих предпринимателей, и инвесторы уделяют большое внимание опыту управления. Какова квалификация менеджеров, непосредственно связанных с розничной торговлей?

5. Возможно ли расширить предприятие, получить франшизу или создать сеть? Возможно ли воспроизводство формата данного предприятия розничной торговли? Какие факторы ограничивают его рост?

У представителей инвесторов при составлении бизнес-плана, скорее всего, возникнут следующие вопросы к компании сферы услуг.

1. Насколько стабильным является рынок для данной услуги по ценам, позволяющим зарабатывать прибыль?

2. Обладает ли персонал специальными знаниями или навыками, необходимыми для эффективного предоставления услуги? Какой уровень профессиональной подготовки необходим новым сотрудникам?

3. Поскольку у сервисных компаний доля рабочей силы в стоимости услуг выше, чем доля материальных затрат, какие шаги предпринимает руководство для контроля за затратами по оплате труда?

4. Предусмотрело ли руководство компании выделение необходимых средств для разработки эффективного маркетингового плана?

5. Предприняло ли руководство шаги по обеспечению надлежащего контроля за качеством обслуживания?

6. Имеет ли предприятие перспективу превращения во франшизу или открытия новых отделений? Каковы возможности роста?

Пояснения и рекомендации по составлению раздела «резюме»:

Данный раздел является одним из наиболее важных разделов бизнес-плана, т.к. в нем кратко отражена суть проекта. С этого раздела начинается знакомство с проектом, и потенциальные инвесторы получают о нем первое впечатление, часто имеющее решающее значение для судьбы проекта в целом. Поэтому от того, как написано резюме, зависит, возникнет ли интерес к проекту или нет. С первых слов инвесторы должны убедиться в эффективности и реализуемости проекта. Основное требование к резюме — простота и лаконичность изложения, минимум специальных терминов. Объем не должен превышать 1—2 машинописных страниц.

Необходимо добиться запоминаемого резюме: в нем можно поместить рисунок или фотографию изделия, изображение или схему здания.

Список использованной литературы:

1. Бизнес-планирование. Учебное пособие., под ред. Проф. Т.Г. Попадюк, проф. В.Я. Горфинкеля, Москва, Вузовский учебник, ИНФРА-М, 2013

2.Электронно-Библиотечная Система znanium.com

3. Бизнес-планирование: Учебник для вузов/ Под ред. В.М Попова, С.И. Ляпунова, С.Г. Млодика. – М.: Финансы и статистика, 2012

4. Липсиц, И.А. Бизнес-план – основа успеха: Практическое пособие / И.А. Липсиц – 2-е изд., перераб. и доп. – М.: Дело, 2012.

5. Орлова, Е.Р. Бизнес-план: основные проблемы и ошибки, возникающие при его написании / Е.Р. Орлова. – 2-е изд., испр. и доп. – Омега-Л, 2012

6. Сборник бизнес-планов с комментариями и рекомендациями / Под ред. В.М. Попова. – М.: Финансы и статистика, 2012

7. Сборник бизнес-планов: практическое пособие / ред. Ю. Н. Лапыгин. – М.: Омега-Л, 2012

8. Составление бизнес-плана: нормы и рекомендации.- М.: Книга сервис,2012

9.Уткин, Э.А. Бизнес-план компании / Э.А Уткин.- М.: Изд-во «ЭКМОС»,2012.

10.Черняк, В.З. Бизнес планирование: Учебник для вузов.- М. ЮНИТИ-ДАНА,2010.

11.Шевчук, Д. А. Бизнес-планирование: учеб. пособие / Д. А. Шевчук. – Ростов н/Д.: Феникс, 2010.

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Рефераты на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Рефераты для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Реферат, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавить отзыв могут только зарегистрированные пользователи.

PPT — ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Презентация PowerPoint, скачать бесплатно

ИСТОЧНИКИ ФИНАНСИРОВАНИЯ IB БИЗНЕС И УПРАВЛЕНИЕ Сопровождение курса (2009) P146-157 (Clark Edition)

ИСТОЧНИКИ ФИНАНСИРОВАНИЯ 2 • Все предприятия требуют финансирование их деятельности. • Например — кредит на покупку новой компьютерной системы или банковский овердрафт для оплаты поставщикам до получения наличных от клиентов. • Как и людям, организациям требуется различное финансирование для различных целей.

Факторы, которые следует учитывать при выборе финансирования: 3 • Компания должна подбирать источник финансирования для своего конкретного использования — на практике это означает, что бизнес должен обеспечивать долгосрочные источники финансирования для долгосрочного использования или потребностей и для более краткосрочного финансирования насущных потребностей. • Стоимость источника. • Цели организации. • Гибкость и доступность финансирования, например, насколько легко перейти с одной формы финансирования на другую или доступна ли конкретная форма финансирования для нового бизнеса, не имеющего торговых данных.

Факторы, которые следует учитывать при выборе финансирования: 4 • Влияние нового финансирования на текущую финансовую структуру организации, например, на ее баланс. • Состояние внешней среды, например, экономика и потребительские тенденции. • Тип бизнес-структуры, например, индивидуальный предприниматель или партнерство может привлекать средства на фондовом рынке.

5 ВНУТРЕННИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Для бизнеса существует несколько источников внутреннего финансирования, включая: • Нераспределенная прибыль • Продажа активов • Более эффективное использование оборотного капитала • Амортизация

6 ВНУТРЕННИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Прибыль • Это один из важнейших источников финансирования бизнеса.• Он представляет собой прибыль от продаж после выплаты процентов кредиторам, налогов в правительство и выплат акционерам в виде дивидендов. • Оставшаяся прибыль затем сохраняется или возвращается в бизнес и доступна для будущих расходов организацией.

7 ВНУТРЕННИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Полученная прибыль Преимущества использования нераспределенной прибыли • Преимущества нераспределенной прибыли заключаются в том, что отсутствуют сопутствующие затраты по займам и что предприятия не видят роста долга (заемных средств).• Контроль владельцев не ослаблен, и решения не проверяются кредиторами (банками).

8 ВНУТРЕННИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Нераспределенная прибыль. Недостатки использования нераспределенной прибыли. и не будет никакого буфера, если бизнесу внезапно понадобятся деньги или возникнет другая рыночная возможность. • В равной степени некоторые предприятия более сосредоточены на инвестиционных решениях при заимствовании денег, но более расслаблены при использовании нераспределенной прибыли.• Не может быть посторонних, перед которыми можно было бы подотчетно — особенно малых и семейных предприятий без внешних акционеров.

ВНУТРЕННИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Продажа активов 9 • Многие крупные розничные предприятия, владеющие участками собственности, решили продать свой портфель недвижимости и привлечь новый капитал для расширения или денежные средства. • Супермаркеты и банки являются примерами. Они считают себя розничными торговцами, а не застройщиками. • Компании могут продавать свои активы девелоперским или пенсионным компаниям, а затем сдавать их в аренду на определенный период времени и сдавать в аренду.

ВНУТРЕННИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Продажа активов 10 Преимущество продажи активов • Основным преимуществом является отсутствие сопутствующих затрат по займам или долгов. Недостатки продажи активов • Бизнес может продать «семейное серебро» только один раз, поэтому ему необходимо заботиться о том, что продается и насколько разумно он использует свои деньги.

ВНУТРЕННИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Продажа активов 11 Сделки по продаже с обратной арендой • При создании ситуации продажи с обратной арендой обязательно, чтобы аренда обеспечивала гибкость бизнеса, например, новый арендодатель хочет продать участок через 10 лет или до уровня арендной платы выше инфляции.• Будет ли в контракте предусмотрен соответствующий период уведомления?

ВНУТРЕННИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Эффективное использование оборотного капитала более 12 • Оборотный капитал — это деньги, вложенные в бизнес и используемые для финансирования его повседневных нужд, таких как покупка сырья. • У всех предприятий есть цикл оборотного капитала, который определяет, как эти деньги перемещаются по бизнесу.

13 Оборотный капитал — производство. Пример из практики • Первая часть цикла начинается с траты денежных средств на сырье.• Эти материалы становятся нашими запасами, поэтому наличные деньги теперь связаны как непроданные запасы. • Когда готовые товары на складе наконец продаются покупателям, (в кредит) эти покупатели должны нам деньги. • По сути, они становятся должниками бизнеса. • После выплаты денежные средства должника возвращаются бизнесу, и цикл продолжается в финансировании новых запасов или оплате расходов бизнеса (например: оплата поставщикам или сокращение нашего банковского дефицита. • Если бизнес получает прибыль, часть этих денежных средств могут храниться в бизнесе как нераспределенная прибыль, а не расходоваться в краткосрочной перспективе.

14 Уменьшение наших потребностей в оборотном капитале • Возможный источник финансирования — сокращение или сокращение наших собственных потребностей в оборотном капитале. • Таким образом, необходимые нам наличные деньги используются более эффективно. • Например: ЕСЛИ мы минимизируем наши запасы, мы уменьшаем количество денег, связанных с запасами.

15 Производство точно в срок (JIT) Снижение потребности в оборотных средствах • В современном производстве по заказу резко выросла концепция производства точно в срок (JIT) и только по конкретному заказу.• Например: когда клиенты заказывают кровать или обеденный стол, в некоторых случаях им может потребоваться от 2 до 4 недель доставки. • Это связано с тем, что некоторые товары не хранятся на складе у розничного продавца или производителя — они одновременно минимизируют свои потребности в оборотном капитале и сумму денег, связанную с непроданными запасами. • Следовательно, потребитель платит продавцу авансом и фактически финансирует розничную продажу и производство продукта.

16 Стимулы для досрочных платежей Снижение потребности в оборотном капитале • Компания может попросить своих клиентов, которые покупают товары в кредит, платить более оперативно, предлагая финансовые стимулы.• Например: скидка 5% при оплате в течение 14 дней, что помогает снизить потребность в финансировании со стороны банка или акционеров.

17 Отсрочка платежей кредиторам Снижение потребности в оборотном капитале • Компания может замедлить выплаты своим поставщикам или кредиторам. • Таким образом, предприятие может использовать ресурсы дольше, не платя за них. • Поставщиков или кредиторов просят финансировать больше наших операций.

18 MRP и MRP2Снижение потребности в оборотном капитале • Лучшее управление запасами может осуществляться внутри компании, не влияя всегда на сроки поставки.• Более совершенные системы MRP (планирование материальных ресурсов) и MRP2 (планирование производственных ресурсов) делают заказ запасных материалов более эффективным. • Эти системы сокращают время, в течение которого запасы остаются неиспользованными, и, следовательно, уменьшают количество денег, связанных с запасами.

19 Преимущества сокращения потребностей в оборотном капитале • Преимущество сжатия оборотного капитала в качестве источника финансирования состоит в том, что вам не нужно просить банк или акционеров предоставить вам больше денег и на условиях, которые могут быть дорогими .

20 Недостатки снижения потребности в оборотном капитале • Недостаток состоит в том, что поставщики и покупатели могут быть недовольны ожиданием денег или предоплатой за товары, особенно когда конкуренты могут предложить лучший график доставки для клиентов или лучшие условия оплаты их поставщикам. • Следует проявлять осторожность, и общение с этими двумя заинтересованными сторонами имеет первостепенное значение.

21 ВНУТРЕННИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ БИЗНЕСА Амортизация • Амортизация — это уменьшение стоимости наших активов, которое происходит естественным образом в результате износа в производственном процессе предприятия.• Не всегда легко измерить это падение стоимости с течением времени. • Существует два обычных метода расчета уровня износа активов: • Метод прямой линии • Метод уменьшения остатка.

Прямолинейный метод начисления амортизации Пример 22 • Приобретение станка стоит 500 000 долларов. • Срок его полезного использования в нашем производственном бизнесе — 10 лет. • После этого мы, возможно, сможем продать его дилеру подержанных товаров за 50 000 долларов. Это называется остаточной стоимостью.

Прямолинейный метод начисления амортизации Пример 23 Годовая амортизационная стоимость = (первоначальная стоимость объекта — остаточная стоимость) Срок полезного использования актива в годах 500 000–50 000 долл. США 10 = амортизация 45 000 долл. США в год.

50 000 долл. США — 4000 = 46000 5 5 = 9200 долл. США

Прямолинейный метод амортизации 24 • Прямолинейный метод легко рассчитать, и он дает нам одинаковую сумму амортизации для каждого года. • Однако проблема здесь в том, что для некоторых активов падение стоимости не является постоянным, а больше в предыдущие годы и меньше в последние годы владения. • Активы, где это более распространено, — это автомобили и фургоны, которые теряют большую стоимость после вождения, предлагают автоответчик, в котором они были куплены (кроме Венесуэлы!)

25 Метод уменьшения балансовой амортизации • Второй метод амортизации — метод уменьшающегося остатка — пытается учесть эту проблему и более серьезно взвешивает амортизацию в предыдущие годы.

26 Как амортизация является источником финансирования? (1) Признавая, что активы теряют стоимость, и пытаясь определить, насколько каждый актив обесценивается, можно выделить денежный год для замены каждого актива, когда он больше не используется для нас. (2) Во многих странах амортизация является основным налоговым вычетом. Амортизация признается как расход, который мы можем требовать для уменьшения нашей налогооблагаемой прибыли.

27 Другие проблемы с амортизацией: Инфляция • Главный недостаток заключается в том, что амортизация не учитывает падение покупательной способности со временем из-за инфляции.

28 ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ (долгосрочные) Существует четыре основных источника внешнего финансирования в долгосрочной перспективе: • Акционерный капитал • Ссудный капитал • Венчурные капиталисты • Гранты от правительств и других благотворительных организаций.

29 ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Акционерный капитал • Акционерный капитал представляет собой деньги, которые вкладываются в компанию инвесторами, которые затем классифицируются как акционеры. • Примечание. Индивидуальные предприниматели и партнерства не имеют акционеров, и это не подходящий источник финансирования для этих организаций.

30 ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Акционерный капитал • Первоначальные инвестиции владельцев часто используются для финансирования покупки первоначальных активов организации, а иногда и для финансирования потребностей бизнеса в оборотном капитале при организации другого финансирования. • Однако это долгосрочный источник финансирования, поэтому его следует использовать для долгосрочных нужд, таких как покупка машин или компьютерных систем или приобретение предприятий.

31 ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Акционерный капитал • Когда бизнес расширяется, он может попросить существующих акционеров вложить больше денег в бизнес, и поэтому новые акции выпускаются пропорционально размеру увеличения акционерного капитала.• Примечание. Когда люди покупают и продают существующие акции, обычно через фондовую биржу, это не помогает бизнесу в привлечении нового капитала, поскольку это просто обмен владельцами акций между людьми.

32 Преимущества акционерного капитала как источника финансирования. • Преимущества этого вида финансирования заключаются в отсутствии процентных выплат и, следовательно, в отсутствии утечки прибыли компании. • Если существующие акционеры увеличивают свои инвестиции, покупая больше акций пропорционально текущим уровням, контроль не меняется.• Однако, если новые акции покупаются новыми инвесторами, это может ослабить контроль первоначальных акционеров.

33 Недостатки акционерного капитала как источника финансирования. • Недостатки состоят в том, что акционеры по-прежнему могут ожидать вознаграждения в виде дивидендов, которые оплачиваются из прибыли. • Однако, в отличие от соглашения о ссудном капитале, если бизнес не приносит прибыли и не имеет резерва прошлых прибылей, его нельзя принуждать к выплате дивидендов.

34 A Уставный капитал или традиция заемного капитала • В таких странах, как Великобритания, размер акционерного капитала, используемого для финансирования коммерческой деятельности, довольно низок по сравнению с заемным капиталом. • Это делает британские компании уязвимыми для повышения процентных ставок, что может напрямую сказаться на прибыли. • В других странах (например, в Японии и Германии) существует традиция инвестирования в акционерный капитал, что обеспечивает более долгосрочную и, возможно, более стабильную финансовую структуру.

35 ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Задолженность или заемный капитал • Финансирование, предоставляемое внешними банками и кредиторами, обычно называется заемным или заемным капиталом.• Обычно он предоставляется на фиксированный период времени, при этом выплаты равномерно распределяются по длине кредита. • Проценты по ссуде выплачиваются через регулярные промежутки времени, хотя процентные каникулы (когда кредитор соглашается не брать проценты в течение короткого периода времени) могут быть согласованы, если бизнес изо всех сил пытается финансировать долг. • Ссудный капитал предоставляется на срок более 1 года и поэтому является долгосрочной формой финансирования. • Любая ссуда менее 1 года классифицируется как текущие обязательства или долг.

36 Преимущества ссудного капитала • Преимущество этой формы финансирования состоит в том, что к ней часто легче получить доступ и использовать для конкретных целей, таких как покупка основных средств, таких как машины или имущество. • Платеж распределяется в течение срока полезного использования актива, приносящего доход. • Если ссуда имеет фиксированную процентную ставку, а процентные ставки в будущем вырастут, ссуда может быть очень разумным вложением средств.

37 Недостатки ссудного капитала • Недостатки заключаются в том, что кредиторам нужно платить, даже если бизнес не приносит прибыли.• Любой дефолт (невыплата ссуды вовремя) может привести к тому, что кредитор будет контролировать принятие решений в будущем, по сути, они делают ставки. • В равной степени, если ссуда обеспечена активом, тогда актив может быть арестован в случае пропуска платежей. • Если ссуда имеет фиксированную процентную ставку, а процентные ставки падают, бизнес может оказаться с очень нежелательной ссудой, что является бременем для бизнеса. • Однако крупные и очень прибыльные организации могут пересмотреть условия с кредиторами.

38 ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Венчурные капиталисты • Это специализированные банкиры, которые более готовы разделить риски открытия нового бизнеса, чем традиционные банки.• Венчурные капиталисты инвестируют в акционерный капитал компании и предоставляют ссудный капитал для бизнеса. • Венчурные капиталисты нацелены только на компании с большим потенциалом расширения или роста.

39 Преимущества венчурных капиталистов • Преимущества заключаются в том, что они часто предоставляют бизнес-помощь и контакты — возможно, для стимулирования экспорта или для выявления новых технологий или партнеров. • Они выступают в качестве неисполнительных директоров для защиты своих инвестиций. • Они обеспечат наличие запланированного пути выхода для инвестиций, возможно, через пять-семь лет, часто через размещение акций на фондовом рынке или через торговую продажу.

40 Недостатки венчурных капиталистов • Существующие акционеры сталкиваются с множеством недостатков, поскольку венчурные капиталисты устанавливают целевые показатели прибыли или продаж. • Если предприятия, в которые они инвестируют, не расширяются, как планировалось, венчурные капиталисты могут автоматически увеличивать свою долю в капитале, часто с доли миноритарного инвестора до контролирующей. • Однако многие организации успешно использовали венчурный капитал и извлекли выгоду из деловых советов своих менеджеров.

41 ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯГранты от правительств и других благотворительных организаций • Это область роста. • Правительства, успешные предприниматели, такие как Билл Гейтс, и крупные корпорации, стремящиеся продвигать свою социальную ответственность, все в большей степени стремятся помочь малому бизнесу с помощью грантов и льготных кредитов. • Льготные кредиты — это кредиты с более мягкими условиями платежа и более низкими, чем обычно, процентными ставками. • Хотя суммы могут быть небольшими, они могут иметь большое значение для жизнеспособности проекта.• Часто проблема заключается в том, чтобы определить, какие гранты фактически доступны, хотя Интернет облегчил исследование.

42 ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ (краткосрочные) Существует несколько видов краткосрочного финансирования: • Банковский овердрафт • Торговый кредит • Факторинг • Лизинг.

ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ (ST) Банковский овердрафт 43 • Банки финансируют краткосрочные потребности предприятий путем предоставления краткосрочных денежных средств, называемых овердрафтами.• Овердрафт выплачивается по требованию и должен использоваться для краткосрочных потребностей в финансировании, например, когда предприятие ожидает оплаты от клиентов, когда ему необходимо произвести оплату поставщикам авансом или когда необходимо оплатить персонал. • Когда бизнес обнаруживает, что он очень быстро расширяется благодаря успешным продажам, он вполне может обнаружить, что их овердрафт увеличивается, поскольку они ожидают поступления от клиентов.

ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ (ST) Недостатки банка Овердрафт 44 • Недостатком является то, что стоимость овердрафта будет изменяться при изменении процентных ставок в экономике.• Это немного затрудняет составление бюджета. • В некоторых странах (например, в Великобритании) банковские овердрафты могут составлять очень высокую долю от общего финансирования бизнеса. Если банк решит, что бизнес испытывает трудности или приближается рецессия, он может сократить лимит овердрафта без особого уведомления. • Это может привести к банкротству бизнеса. • Овердрафты часто обеспечиваются личной гарантией владельцев и / или активов бизнеса.

ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ (ST) Преимущества банка Овердрафт 45 • Преимущества заключаются в том, что изменения в лимитах овердрафта можно легко увеличить, и это гибкий источник финансирования.

ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ (ST) Торговый кредит 46 • Торговый кредит — это когда бизнес получает дополнительное время для оплаты своих поставщиков — возможно, через 30 или 60 дней после доставки товаров поставщика. • Это означает, что бизнес может фактически использовать своих поставщиков в качестве источника финансирования.

ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Факторинг — Стороннее агентство 47 • Когда оборотный капитал ограничен или когда бизнес пытается получить деньги от клиентов, он может рассмотреть возможность использования стороннего агентства для помощи.• Факторный агент — это компания, которая покупает текущие неоплаченные счета бизнеса со скидкой, скажем, 25%. • Фактор-агент немедленно выплачивает эти деньги бизнесу и надеется, что он сможет вернуть более 75% стоимости долга, чтобы получить прибыль. • Чем лучше качество клиентов у компании, тем больший процент агент может быть готов предложить заранее.

ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Преимущества факторинга 48 • Преимущество состоит в том, что бизнес получает наличные авансом и может использовать эти деньги для финансирования расширения и потребностей в оборотном капитале в целом.• Кроме того, немедленно устраняются административные расходы для бизнеса по поиску клиентов.

ВНЕШНИЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ Недостатки факторинга 49 • Недостатком является то, что бизнес действительно теряет часть своей прибыли, делая это. • Например, если фирма уже получает 50% прибыли, раздача 25% от продажной стоимости может быть приемлемой, но не в том случае, если бизнес приносит лишь небольшую прибыль. • В равной степени факторинг не поможет очень малому бизнесу и тем, у кого очень маржинальные и местные клиенты.• Также помните, что факторный агент, звонящий вашему крупнейшему клиенту и требующий немедленной оплаты (в противном случае клиент может быть привлечен к суду), может означать, что вы можете потерять жизненно важные продажи в будущем.

Внутренние и внешние источники финансирования 2, образец эссе

1 страница, 324 слова

Внутренние источники финансирования Tesco

Основным внутренним источником дохода Tesco будет нераспределенная прибыль. Нераспределенная прибыль — это сумма чистой прибыли, которую Tesco сохранила и не выплатила.Нераспределенная прибыль — это то, что выплачивается владельцам бизнеса. Основные средства — еще одна форма внутреннего источника финансирования; эту форму финансирования намного сложнее преобразовать в наличные, поскольку основными активами, как правило, являются такие вещи, как автомобили, машины, здания и фабрики.

Для преобразования основных средств в наличные может потребоваться время, поэтому Tesco не будет полагаться на них как на краткосрочный доступ к финансам. Текущие активы — ключевой источник финансирования для Tesco; Оборотные активы — это наличные деньги и вещи, которые легко конвертировать в наличные.В наличные можно легко конвертировать такие вещи, как акции; после продажи акций прибыль останется у Tesco. Tesco должна гарантировать, что текущие активы не ниже текущих обязательств, поскольку это может помешать им погасить любые возможные долги, которые у них могут быть.

Внешние источники финансирования для Tesco

Поскольку Tesco является крупной компанией, некоторые формы внешнего финансирования к ней неприменимы, такие вещи, как ссуды, кредитные карты и банковские овердрафты, не будут представлять интереса для Tesco, поскольку они слишком значительны в финансовом отношении, чтобы извлекать из них выгоду.Однако источники, которые действительно относятся к Tesco, — это инвестиции акционеров. У Tesco есть много конкурентов, которые соревнуются за одно и то же: стать крупнейшим супермаркетом в Великобритании. Чтобы Tesco получила этот титул, им потребуется как можно больше инвесторов. Средняя ссуда от банка не принесет Tesco выгоды, поскольку ссуда, вероятно, будет небольшой; однако, если Tesco нуждался в быстром источнике финансирования в больших объемах, такие вещи, как государственные субсидии, были бы полезны; это было бы полезно, поскольку грант, вероятно, будет большим.

1 страница, 369 слов

Очерк общепринятых принципов бухгалтерского учета и чистых основных средств

21. Расчет денежных потоков. Производственные предприятия Xu Tong показали следующие операционные результаты за 2010 год: продажи = 19 780 долларов США; себестоимость реализованной продукции = 13 980 долларов США; амортизационные расходы = 2370 долларов США; процентные расходы = 345 долларов США; выплаченные дивиденды = 400 $. На начало года чистые основные средства составляли 13 800 долларов США, текущие активы — 2 940 долларов США, а текущие обязательства — 2 070 долларов США. На конец года чистые основные средства составляли $…

Финансирование приобретения бизнеса | Национальный банк

Получение финансирования и консультации

Наша специализированная команда по передаче бизнеса оказывает помощь и поддержку как покупателям, так и продавцам на каждом этапе пути.

- Покупателям: Наши специалисты помогут выбрать такую структуру финансирования, которая обеспечит рост и успех вашего бизнеса. 1

- Для продавцов: С того момента, как вы начнете задумываться об этом до подписания Соглашения о передаче бизнеса, ваш менеджер по передаче бизнеса будет тесно сотрудничать с вашим менеджером по работе с клиентами, чтобы предоставить рекомендации и поддержку, в частности, направляя вас к соответствующим специалистам, таким как налоговые эксперты. , бухгалтеры, юристы, нотариусы и оценщики.

Источники финансирования

- Срочное финансирование под залог активов (зданий, оборудования и др.) 1

- Финансирование движения денежных средств

- Другие источники финансирования

— Авансовый платеж

— Остаток продажной цены продавцом

Финансирование движения денежных средств

Этот вид финансирования 1 позволяет предприятиям, не имеющим достаточных материальных активов или имеющим только нематериальные активы, финансировать приобретение.Финансирование движения денежных средств основано на способности компании обслуживать долг и покрывать другие фиксированные расходы.

Это может быть очень полезно для компаний, которые соответствуют определенным условиям, в том числе:

- Разумная цена приобретения на основе используемого метода оценки

- Доказанная способность генерировать достаточную прибыль для покрытия обязательств по обслуживанию долга и капитальных затрат

- Возможность вернуться к здоровой структуре долга в разумные сроки

- Грамотный менеджмент

- Участие продавца (в переходный период)

Преимущества 2

- Специалисты по передаче бизнеса, которые поддержат вас на протяжении всего процесса

- Возможность отсрочки платежа по основному долгу до одного года

- Гибкие сроки амортизации

Малые и средние предприятия (МСП) вносят основной вклад в экономический рост и создание рабочих мест.Экономический и финансовый кризис 2008 года нарушил канал банковского кредитования в ряде стран, затронув, в частности, основной источник финансирования МСП. Параллельно с этим появление FinTech и технологий распределенного реестра, таких как блокчейн, стимулирует инновационные альтернативы финансирования для МСП. Долгое время занимаясь мониторингом финансирования МСП, ОЭСР в последние годы активизировала свою работу в этой области в свете этих событий. Текущая работа сосредоточена на потенциале рыночного кредитования и первичного предложения монет (ICO) в качестве механизмов финансирования МСП.Этой работой руководит Комитет ОЭСР по финансовым рынкам. | . | О проекте Кредитование торговой площадки и ICO для финансирования малого и среднего бизнеса | | Документы и ссылки ОЭСР работает над блокчейном и технологией распределенного реестра Эффективные подходы G20 / ОЭСР к реализации Принципов высокого уровня G20 / ОЭСР по финансированию МСП, 2018 Финансирование МСП и предпринимателей: таблица ОЭСР, 2018 Возможности и ограничения публичных фондовых рынков для МСП, 2016 Принципы высокого уровня G20 / ОЭСР по финансированию МСП, 2015 Разблокирование финансирования МСП за счет рыночного долга: секьюритизация, частные размещения и облигации, 2015 Возможности и ограничения рыночного финансирования для МСП: отчет ОЭСР для G20, 2015

Небанковское долговое финансирование МСП: роль секьюритизации, частных размещений и облигаций, 2014 г. |

Очерк внутренних и внешних источников финансирования

Внутренние и внешние источники финансирования Внутренние источники финансирования Tesco

http: // www.mspy.com/blog/wp-content/uploads/2012/07/Businessman.jpg Основным внутренним источником дохода Tesco будет нераспределенная прибыль. Нераспределенная прибыль — это сумма чистой прибыли, которую Tesco сохранила и не выплатила. Нераспределенная прибыль — это то, что выплачивается владельцам бизнеса. Основные средства — еще одна форма внутреннего источника финансирования; эту форму финансирования намного сложнее преобразовать в наличные, поскольку основными активами, как правило, являются такие вещи, как автомобили, машины, здания и фабрики. Для преобразования основных средств в наличные может потребоваться время, поэтому Tesco не будет полагаться на них как на краткосрочный доступ к финансам.Текущие активы — ключевой источник финансирования для Tesco; Оборотные активы — это наличные деньги и вещи, которые легко конвертировать в наличные. В наличные можно легко конвертировать такие вещи, как акции; после продажи акций прибыль останется у Tesco. Tesco должна гарантировать, что текущие активы не ниже текущих обязательств, поскольку это может помешать им погасить любые возможные долги, которые у них могут быть. Внешние источники финансирования для Tesco

http://upload.wikimedia.org/wikipedia/commons/7/75/Canary_Wharf_at_night,_from_Shadwell.jpg Поскольку Tesco — крупная компания, некоторые формы внешнего финансирования к ним не применяются, такие вещи, как ссуды, кредитные карты и банковские овердрафты, не будут интересовать Tesco, поскольку они слишком значительны в финансовом отношении, чтобы извлекать из них выгоду. Однако источники, которые действительно относятся к Tesco, — это инвестиции акционеров. У Tesco есть много конкурентов, которые соревнуются за одно и то же: стать крупнейшим супермаркетом в Великобритании. Чтобы Tesco получила этот титул, им потребуется как можно больше инвесторов. Средняя ссуда от банка не принесет Tesco выгоды, поскольку ссуда, вероятно, будет небольшой; однако, если Tesco нуждался в быстром источнике финансирования в больших объемах, такие вещи, как государственные субсидии, были бы полезны; это было бы выгодно, поскольку грант есть.