- Где взять деньги для начала бизнеса в 2021 году

- Где взять деньги бизнесу?

- Где взять деньги на бизнес » ДеньгоДел

- Пять вариантов, где взять деньги на открытие бизнеса

- Где взять деньги для бизнеса?

- Где взять деньги на развитие бизнеса

- Где взять деньги на развитие бизнеса в Украине?

- 8 способов получить деньги для открытия малого бизнеса

- 1. Экономия

- 2. Персональные ссуды

- 3. Кредитные карты

- 4.Банковские кредиты

- 5. Венчурный капитал и бизнес-ангелы

- 6.

- 7. Корпоративные программы

- 8. Краудфандинг и краудлендинг

- Как я могу начать свой бизнес без денег?

- Сколько стоит начать бизнес?

- Как мне получить бизнес-ссуду?

- Как я могу получить ссуду для малого бизнеса без залога?

- 11 мест, где можно найти деньги для начала бизнеса

- Как получить деньги для открытия бизнеса

- Где взять деньги, чтобы начать бизнес

- Как получить деньги для открытия бизнеса (финансирование открытия бизнеса)

- 1) Собственные карманы.

- 2) Семья и друзья.

- 3) Кредитная линия.

- 4) Бизнес-кредит в банке.

- 5) Бизнес-кредит от связанной с бизнесом или спонсируемой государством организации.

- 6) Участие в спонсируемой государством программе открытия бизнеса.

- 8) Программы государственных грантов.

- Какой источник финансирования для запуска бизнеса лучше всего подходит для вас?

- 7 способов получить финансирование для вашей бизнес-идеи

- Начните с начальной загрузки

- Подумайте о друзьях и семье

- Изучите альтернативные источники финансирования

- Далее: если у вас малый бизнес

- Посмотрите местный

- Рассмотрите возможность получения ссуды

- Далее: если вы запускаете технический стартап

- Посмотрите на Angels

- Вклад в более крупный капитал

- Готово к запуску

- 10 способов финансировать свой бизнес

Где взять деньги для начала бизнеса в 2021 году

Думаю, я не ошибусь, если скажу, что 99,99% работающих людей хоть раз задумывались над идеей начала собственного дела. Но у большинства эти идеи так и остаются идеями, не превращаясь во что-либо реальное. Разные на то бывают причины: кто-то боится ответственности, кому-то знаний не хватает, кто-то просто привык так, как есть. Но чаще всего конечным пунктом раздумий о своем собственном деле становится вопрос «где взять деньги для начала своего бизнеса?». Конечно, бывают случаи, когда люди начинают заниматься предпринимательством практически без финансовых вложений. Но это бывает крайне редко и, как правило, занимает очень много времени. Для быстрого и успешного начала без стартового капитала, к сожалению, не обойтись.

Хотя очень часто бывает так, что фраза «мне негде взять деньги на бизнес» является лишь отговоркой. Причем отговоркой, в первую очередь, для самого себя, самоуспокоением, что ли. Да, без сомнений, деньги – очень важный элемент бизнеса. Но отнюдь не определяющий… Даже обладая достаточным капиталом можно очень быстро прогореть, если правильно не рассчитать свои собственные силы, не продумать бизнес до мельчайшей детали. В результате капитал постепенно будет истрачен и неудавшийся предприниматель снова вернется к тому, с чего начинал. А именно к вопросу «где брать деньги на развитие бизнеса?».

Но отнюдь не определяющий… Даже обладая достаточным капиталом можно очень быстро прогореть, если правильно не рассчитать свои собственные силы, не продумать бизнес до мельчайшей детали. В результате капитал постепенно будет истрачен и неудавшийся предприниматель снова вернется к тому, с чего начинал. А именно к вопросу «где брать деньги на развитие бизнеса?».

Еще одна ошибка многих начинающих предпринимателей – стремление закупить как можно больше оборудования, товара, нанять сразу несколько работников и так далее. Не стоит торопиться. Посмотрите реально на вещи и правильно оцените собственные силы, возможности. Даже вложение крупной суммы денег изначально не гарантирует дальнейшего развития проекта. Не стоит ждать, что механизм будет с первых дней работать на полную мощность. Такие случаи, конечно, бывают, но крайне редко. И это скорее исключение из правила. Для успешного начала малого бизнеса важно, в первую очередь, не количество стартового капитала, а умения и позиция владельца. Важно то, как именно Вы будете воплощать в жизнь свою бизнес идею, а не то, сколько денег Вы в неё вложили.

Важно то, как именно Вы будете воплощать в жизнь свою бизнес идею, а не то, сколько денег Вы в неё вложили.

Начиная собственное дело, Вы должны быть готовы к любому варианту дальнейшего развития событий. У Вас всегда должен быть запасной путь. Каждый процесс должен находиться под Вашим контролем, иначе быть беде. Начиная с этапа зарождения бизнес идеи и заканчивая её окончательным воплощением в жизнь необходимо четко представлять свои действия. Лишь когда всё будет тщательно взвешено, обдумано, просчитано и спланировано, стоит задаться вопросом «как найти деньги на открытие бизнеса?». Дело в том, что так Вы будете четко представлять себе, для каких целей понадобятся финансовые средства, а где можно избежать вложений. Часто бывает так, что изначально идея кажется очень затратной, но при детальном её изучении, построении плана и стратегии развития многие статьи расходов пропадают, значительно сокращаются или заменяются альтернативными вариантами. Как показывает практика, в малом бизнесе отсутствие денег – это далеко не главная проблема. Главное, чтобы была идея и четкое представление пути её воплощения в жизнь. Нужно только запастись терпением и постепенно двигаться к своей цели.

Главное, чтобы была идея и четкое представление пути её воплощения в жизнь. Нужно только запастись терпением и постепенно двигаться к своей цели.

Но если Вы отлично продумали своё дело, убрали все ненужные расходы, рассмотрели всевозможные альтернативные варианты, но вопрос о поиске денег на развитие бизнеса так и остался нерешенным, то есть несколько вариантов, которые можно использовать.

Кредитование, как вариант ответа на вопрос «где взять денег на бизнес?»

Этот вариант чаще всего на слуху и очень часто применяется в жизни. Не зря банки предлагают отдельные пакеты и программы для кредитования малого бизнеса, старта своего дела. В некоторых странах малый бизнес поддерживается даже на государственном уровне. Но просто так получить кредит для своего будущего бизнеса не получится. Банки ведь тоже не будут работать себе в убыток. Они будут детально рассматривать Вашу кредитную историю, Ваши финансовые возможности, наличие недвижимости, постоянного заработка, а также опыта ведения собственного дела (который вовсе отсутствует при реализации новой бизнес идеи). Есть, конечно, сомнительные финансовые организации, которые дают деньги в кредит практически каждому под огромные проценты. Но это очень большой риск. Вероятность получения кредита, конечно, есть, но для этого банку нужны определенные гарантии, или поручитель, или стартовый взнос. Но условия будут очень жесткими.

Есть, конечно, сомнительные финансовые организации, которые дают деньги в кредит практически каждому под огромные проценты. Но это очень большой риск. Вероятность получения кредита, конечно, есть, но для этого банку нужны определенные гарантии, или поручитель, или стартовый взнос. Но условия будут очень жесткими.

Деньги инвесторов для открытия бизнеса в 2021 году

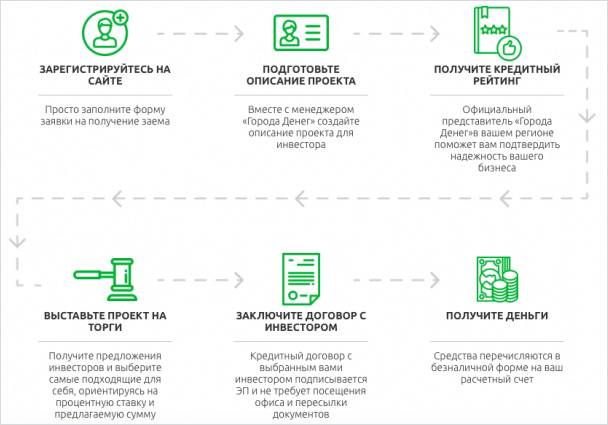

Поиск инвесторов – ещё один вариант ответа на вопрос «где взять денег на бизнес?». У него есть свои плюсы, но есть и свои минусы. Во-первых, инвестора ещё нужно найти. Не каждый захочет вкладывать свои средства в неопытного человека, который только начинает свой путь в бизнесе. Но если Ваша идея действительно привлекательна и Вы обладаете необходимыми доводами, то с поиском инвестора проблем возникнуть не должно. Только будьте готовы к тому, что от Вас постоянно будут ждать подробных отчетов об использовании средств и развитии бизнеса. Кроме того, если дельце будет развиваться и прогрессировать, то инвестор захочет получить свою долю, свою часть бизнеса. Хорошо, если у Вас есть знакомый человек с хорошими финансовыми возможностями. Можно также прибегнуть к помощи специализированных инвестиционных фондов. Здесь, опять же, многое зависит от самой идеи и Вашего уровня осведомленности во всех нюансах выбранного направления бизнеса. Начинающему бизнесмену не стоит особо рассчитывать на помощь инвесторов.

Хорошо, если у Вас есть знакомый человек с хорошими финансовыми возможностями. Можно также прибегнуть к помощи специализированных инвестиционных фондов. Здесь, опять же, многое зависит от самой идеи и Вашего уровня осведомленности во всех нюансах выбранного направления бизнеса. Начинающему бизнесмену не стоит особо рассчитывать на помощь инвесторов.

Постепенное привлечение собственных финансовых средств для развития бизнеса

Этот вариант, пожалуй, чаще всего применяется на практике. Суть его состоит в том, чтобы развивать свой бизнес постепенно. Начинать нужно с малого и потихоньку прибавлять, прибавлять. Если у Вас действительно хорошая идея, но финансовых средств не достаточно – попробуйте зайти с другой стороны. Можно, например, начать свою деятельность в похожей или сопутствующей отрасли, которая требует допустимого для Вас уровня финансовых вложений. Например, если Вы хотите заняться перегоном (продажей) новых автомобилей, но средств для первого авто не достаточно, то можно пойти более простым путем. К примеру, можно начать зарабатывать, просто сводя продавцов б/у автомобилей с покупателями. Берите свою комиссию, постепенно накапливайте средства. Потом можно будет самостоятельно покупать подержанные автомобили, и перепродавать их по более высокой цене. Ну а в дальнейшем, если все пойдет успешно, Вы сможете насобирать и на новые авто. Это, конечно, грубоватый пример, но суть такого подхода Вы должны понять. Чем не вариант решения загадки «где взять деньги для бизнеса»?

К примеру, можно начать зарабатывать, просто сводя продавцов б/у автомобилей с покупателями. Берите свою комиссию, постепенно накапливайте средства. Потом можно будет самостоятельно покупать подержанные автомобили, и перепродавать их по более высокой цене. Ну а в дальнейшем, если все пойдет успешно, Вы сможете насобирать и на новые авто. Это, конечно, грубоватый пример, но суть такого подхода Вы должны понять. Чем не вариант решения загадки «где взять деньги для бизнеса»?

Выбор подходящей и менее затратной идеи

Бизнес можно купить уже в готовом виде, «под ключ», так сказать. Но практика показывает, что такие решения будут в разы дороже начала с нуля и собственно построения дела. Так что, если Вы хотите купить бизнес, но средств не достаточно – попробуйте узнать максимум информации о всех нюансах желаемого дела и воспроизвести его самостоятельно, с нуля. Но этот вариант требует определенного уровня знаний, который доступен не каждому. Реализация любой идеи зависит, в первую очередь, от человека, воплощающего её в жизнь. Возникающие на пути высокозатратные преграды нужно уметь преодолевать обходными путями, экономя финансы.

Возникающие на пути высокозатратные преграды нужно уметь преодолевать обходными путями, экономя финансы.

Самостоятельный заработок денег для своего дела

Малый бизнес сам по себе – направление, которое не требует больших финансовых вливаний. Начинающим предпринимателям, которые открывают своё собственное дело, не стоит сразу браться за крупные деньги. Недостаток опыта и знаний может сыграть злую шутку. Лучше начинать с малого и постепенно развиваться. Так Ваши знания и опыт будут расти вместе с доходами. Вариантов самостоятельного заработка для начала своего дела достаточно много. Как говорится, было бы желание. Конечно, если на Ваших плечах семья, которую необходимо содержать, то накопить средства не так просто. Но здесь уже вопрос к Вам – зачем было заводить семью, не представляя себе отчета в том, что её то надо будет кормить и одевать? Заработать деньги можно в том же Интернете. В сети уйма различного фриланса: это и копирайтинг, и рерайтинг, написание отзывов, размещение картинок и т. д. Если у Вас есть желание работать и определенные умения, то работу Вы себе найти сможете.

д. Если у Вас есть желание работать и определенные умения, то работу Вы себе найти сможете.

Главное, что Вы должны понять из этого материала – если Вы действительно решили заняться своим делом, то вопрос «где взять денег для бизнеса?» не может стать преградой. Если же он останавливает Вас, то и браться за дело не стоит. Считайте, что это Ваша путевка в мир бизнеса.

У нас есть видео на тему “Где взять деньги для бизнеса” в 2021 году

Где взять деньги бизнесу?

Сталкивались ли вы с ситуацией, когда средства были нужны, но банк по каким-то причинам отказывал? Если да — для вас есть решение. Вобрать в себя все лучшее из альтернативных систем кредитования и ответить на запрос малого бизнеса решил создатель сервиса Lemon Леонид Корнилов.Сервис онлайн-кредитования Lemon предлагает малому бизнесу быстрые и короткие деньги, которые могут очень пригодиться в ряде рабочих ситуаций. К примеру, ООО нужно выставить на полки магазинов зимнюю резину в течение пары недель, а не пары месяцев, пока на закупку товара появятся нужные средства (но покупатели уже купят все нужное в другом месте). Ситуация решается просто — Lemon предоставляет заем здесь и сейчас, ООО покупает нужный сезонный товар и начинает его продавать, а через месяц погашает этот заем.

К примеру, ООО нужно выставить на полки магазинов зимнюю резину в течение пары недель, а не пары месяцев, пока на закупку товара появятся нужные средства (но покупатели уже купят все нужное в другом месте). Ситуация решается просто — Lemon предоставляет заем здесь и сейчас, ООО покупает нужный сезонный товар и начинает его продавать, а через месяц погашает этот заем.

Таким же образом можно закрыть кассовый разрыв, вовремя выплатить сотрудникам зарплату. Или, например, быстро найти деньги для обеспечения тендерной заявки, если удалось ее выиграть, а прямо сейчас средств немного не хватает.

Сервис экономит главное — время. Вместо того, чтобы собирать ряд необходимых бумаг для банка (к слову, не все из которых могут быть у ИП), ехать в отделение, общаться с менеджерами, заполнять бумаги и ждать решения, пользователю нужно просто заполнить заявку онлайн. Единственный элемент необходимой бюрократии здесь — приложить к заявке фото или скан паспорта, учредительных документов и выгрузку из банка-клиента по расчетному счету о движении средств.

Оценка заемщика проводится с помощью скоринговой модели собственной разработки и занимает в среднем десять минут. Уже сейчас Lemon учитывает поведение потенциального заемщика на сайте для оценки его благонадежности, а в ближайшем будущем алгоритмы компании будут использовать информацию социальных сетей, платежных систем, государственных органов и других поставщиков данных.

Иными словами, от самого желания получить заем и начала заполнения онлайн-формы до непосредственного получения денег на счет проходит максимум 1 день. При этом — никаких встреч с представителями банка, для которых надо выделять время, или личных визитов в банк. Есть интернет — есть возможность получить заем. По словам основателя компании, главная цель Lemon — дать шанс на развитие представителям любого малого и среднего бизнеса.

Для ИП займы доступны уже сейчас, а с марта 2019 сервис полноценно заработает и для ООО. Для получения займа нужно оставить заявку онлайн на сайте lemon.online: решение будет уже через 15 минут, а деньги переводятся на счет за 1 день. Никаких походов в офисы и встреч с представителями.

Никаких походов в офисы и встреч с представителями.

Новые игроки на рынке, которые отталкиваются не от желания клонировать конкурентов, а от потребностей клиентов — это всегда хорошо.

Где взять деньги на бизнес » ДеньгоДел

Итак, вам пришла в голову идея об открытии собственного бизнеса. Иногда люди созревают к этому годами, а иногда это желание настигает внезапно, и вы уже не можете прекратить об этом думать.

Если у вас есть свободные средства, или источник стабильного высокого дохода, то проблем с вложениями в старт бизнеса у вас, скорее всего, не будет. Но что делать, если денег нет совсем, а желание начать свое дело велико? Где взять деньги на бизнес? Вариантов дальнейших действий существует несколько.

Но, прежде всего, необходимо составить бизнес план (примеры различных бизнес-планов вы можете просмотреть на нашем сайте). Просто прикинуть в уме, сколько денег необходимо вложить в дело, недостаточно. Вы должны четко определить, во что и сколько финансовых средств нужно вложить, чтобы бизнес заработал. А уже после этого рассматривать варианты привлечения денег на развитие бизнеса. Об этих вариантах мы и расскажем.

А уже после этого рассматривать варианты привлечения денег на развитие бизнеса. Об этих вариантах мы и расскажем.

Получить банковский кредит

Пожалуй, этот способ финансирования бизнеса при отсутствии собственных средств, приходит в голову первым. Однако, получить кредит в банке на развитие бизнеса не так-то и просто, хотя и вполне возможно. Банки часто опасаются давать кредит именно на открытие бизнеса, потому что никогда нет гарантии, что бизнес не прогорит. А вот фирмам, которые уже функционируют год-два, и весьма успешно, кредиты выдаются охотнее.

Будьте готовы к тому, что на старт бизнеса банк согласится дать вам в кредит очень небольшую сумму, и то на короткий срок. Хорошо подумайте, сможете ли вы заработать на своем бизнесе нужную сумму за несколько месяцев и вернуть деньги в срок. Также учитывайте то, что ответ от банка, возможно, придется ждать долго – банк будет довольно длительное время размышлять о том, достойна ли ваша идея воплощения в жизнь или нет.

В целом, оформление кредита на открытие и развитие бизнеса – дело довольно затруднительное и проблематичное. Но всё же, этот вариант можно рассматривать.

Но всё же, этот вариант можно рассматривать.

Найти инвесторов

Вариант привлечения инвесторов, которые согласятся проспонсировать ваш проект, довольно-таки перспективный. Также можно попытаться найти богатых единомышленников, которые станут вашими партнерами по бизнесу и вложат существенную сумму в его открытие.

Однако, чтобы в этом деле добиться желаемого, ваша идея бизнеса должна быть интересна, необычна, привлекательна и очень перспективна. Но и этого мало: еще вы должны уметь красиво её преподнести, рассказать о ней так, чтобы руки инвесторов сами потянулись за кошельком и выдали необходимую вам сумму. В другом случае люди, которые потенциально могли бы стать вашими партнерами, просто откажутся с вами сотрудничать, объясняя это тем, что идея им не интересна или малоперспективна. Если вы избрали именно этот вариант привлечения финансов для своего бизнеса, умение убеждать пригодится вам как ничто другое.

Также стоит понимать, что прибылью придется делиться с партнером. Рекомендуется сразу же определить, какой процент будете получать вы, а какой – ваш партнер. И на всякий случай, оформить всё документально.

Рекомендуется сразу же определить, какой процент будете получать вы, а какой – ваш партнер. И на всякий случай, оформить всё документально.

Использовать лизинг

Этот вариант подходит для тех, кто нуждается в приобретении дорогостоящего оборудования. Лизинг – это, по сути, тот же кредит, только выдается он юридическим лицам. Лизинговых компаний сейчас очень много, и они готовы предоставить в аренду практически любое оборудование.

Схема действий проста: вы обращаетесь в лизинговую компанию, они предоставляют вам в долгосрочную аренду необходимое вам оборудование, вы им пользуетесь и выплачиваете процент. Впоследствии вы имеете право выкупить оборудование в свою полную собственность.

Минус этого способа решения своих финансовых проблем в том, что опять таки придется напрячься и использовать максимум своих коммуникативных способностей, чтобы убедить лизинговую фирму пойти на сотрудничество с вами.

Выиграть грант

Существуют различные объединения предпринимателей, которые периодически проводят конкурсы на лучшую бизнес идею, победители которых в качестве приза получают деньги на старт бизнеса. Такая практика активно поддерживается и государством, так как оно тоже не остается равнодушным к развитию малого предпринимательства.

Такая практика активно поддерживается и государством, так как оно тоже не остается равнодушным к развитию малого предпринимательства.

В таких конкурсах обычно участвует довольно много предпринимателей, и конкуренция среди них очень высока. Чтобы выгодно выделиться на общем фоне, необходимо придумать по-настоящему свежую и подающую надежды идею. Выиграть в конкурсе на получение гранта не так-то просто, но для целеустремленного человека нет ничего невозможного.

Даже если ваша идея на первый взгляд не несет в себе ничего необычного, но вы сами в нее твердо верите – стоит поучаствовать в конкурсе. А вдруг именно вы станете обладателем гранта и сможете воплотить в жизнь свою мечту?

Взять в долг у друзей и родных

Этот вариант наиболее распространен, однако он имеет, как огромные плюсы, так и серьезные минусы. Главное преимущество в том, что люди, которые имеют к вам какое-либо родственное или дружеское отношение, не будут требовать вернуть долг ровно через неделю (месяц, год), а войдут в ваше положение и подождут до того момента, когда вы сами будете готовы с ними расплатиться. К тому же вернете вы ровно ту сумму, которую и взяли – кто будет другу или брату начислять проценты? Да и нотариальное заключение каких-либо финансовых обязательств между друзьями как-то противоречит принятым моральным нормам.

К тому же вернете вы ровно ту сумму, которую и взяли – кто будет другу или брату начислять проценты? Да и нотариальное заключение каких-либо финансовых обязательств между друзьями как-то противоречит принятым моральным нормам.

Во всей этой ситуации есть одно существенное «но». Заняв деньги на бизнес (а это будет немалая сумма) у друзей или родственников, вы идете на осознанный риск навсегда испортить с ними отношения. Ваш бизнес может не принести тех результатов, которые вы ожидали. Взятые в долг деньги потратятся, а других вы не заработаете. Выходит, что отдавать долг вам будет нечем.

Как известно, дружба дружбой, но когда речь идет о деньгах, друзья могут перестать быть таковыми и превратиться в лютых врагов. Даже если ваш друг проявит великодушие и просто простит вам долг, поверьте, отношения между вами изменятся до неузнаваемости и доверие сойдет на нет. Положите на одну чашу весов вашу дружбу или родственные связи, а на другую ваш потенциальный бизнес. Хорошо подумайте, что перевешивает, и стоит ли игра свеч.

Мы описали основные варианты получения финансовых средств на открытие бизнеса, если собственных свободных денег вы не имеете. Все они имеют как позитивные стороны, так и негативные. Какой путь избрать – выбирать только вам, но всегда остерегайтесь необдуманных решений.

Пять вариантов, где взять деньги на открытие бизнеса

Перед тем как начать собственный бизнес, каждый предприниматель проходит этап планирования, в ходе которого определяются основные шаги, которые потребуется пройти до момента получения первой прибыли. Обязательная составляющая такого плана – стартовый капитал. Хорошо, если необходимая сумма денег уже давно отложена на вашем банковском счете, но в большинстве случаев зарождающийся бизнес требует серьезных финансовых вложений. Что делать, если вы абсолютно уверены в жизнеспособности своей бизнес-идеи и рассчитываете на стабильный доход от будущего предприятия? Не стоит сразу же отказываться от блестящей идеи – попробуйте поискать внешние источники финансирования, ведь прибыльные идеи интересны всем.

В успешном вложении средств заинтересованы не только банки, хотя получение бизнес кредита – это один из самых распространенных способов начать свое дело. Нередко помощь могут оказать ваши друзья или родственники, а в некоторых случаях – даже государство. Из самых распространенных способов, можно выделить пять вариантов, где взять деньги на открытие бизнеса:

Вариант 1: Бизнес-кредит в банке

Пожалуй, самый простой и естественный вариант. Практически любой банк имеет несколько программ кредитования малого и среднего бизнеса, а предоставление кредита крупной организации или предприятию расценивается как успех менеджмента банка по поиску клиентов (так как очень выгоден для банка).

Программы бизнес-кредитования предполагают достаточно высокие процентные ставки, особенно для только открывающегося дела, и составляют для малого бизнеса и ИП не менее 20-26%. Переплата получается немалая, зато вы имеете четко оформленный договор с банком, застрахованы от пересмотра его условий и не имеете никаких дополнительных обязательств перед банком.

Несмотря на серьезную переплату и заинтересованность банка в предоставлении такого кредита, получить его не так уж и просто – ведь дело, которое только начинает развиваться, далеко не так стабильно и вовсе не гарантирует стопроцентной доходности. Кроме этого, мало какой бизнес начинает приносить доход сразу – чаще всего требуется минимум несколько месяцев на организацию всех процессов, набор клиентской базы и так далее. В любом случае, для получения такого кредита начинающему предпринимателю придется предоставить залог, в качестве которого может выступать любая, принадлежащая ему собственность (квартира, земельный участок, автомобиль и так далее).

Рисковать собственным имуществом готовы не все, поэтому нередко потенциальные бизнесмены ищут другие варианты, где им взять деньги на открытие бизнеса.

Вариант 2: Потребительский кредит в банке

Если вы планируете начать свое дело в качестве ИП, и для старта не требуются огромные суммы, то можно обратиться в банк как частное лицо и оформить заявку на потребительский кредит.

Вариант 3: Занять средства у близких

Если у ваших друзей или родственников имеется необходимая для старта бизнеса сумма, то можно просто-напросто занять деньги у них. Это удобно, так как вы всегда сможете договориться о взаимовыгодных условиях, вам не придется предоставлять залог или переплачивать значительную сумму на проценты. Немаловажный фактор – скорость получения средств – вам не нужно тратить время на сбор документов и ждать рассмотрения заявки. Правда в случае неуспеха вашего предприятия могут расстроиться отношения с родственником или другом, оказавшим вам помощь.

Вариант занять средства на открытие своего дела у родственников не подойдет тем, кто решит сразу начать с больших объемов деятельности, а вот для небольшого семейного бизнеса в качестве ИП или ООО – это наиболее привлекательный и выгодный способ получить необходимую сумму.

Вариант 4: Обратиться за помощью в союз предпринимателей

Действующие предприниматели, которые на собственном опыте изведали все сложности бизнес-начинаний, создают свои объединения – ведь вместе легче справляться с трудностями. Речь идет о союзах предпринимателей, призванных регулировать определенные сферы предпринимательской деятельности, оказывать друг другу поддержку, вырабатывать совместные пути решения тех или иных проблем. Существуют как общероссийские, так и региональные союзы предпринимателей. Наиболее крупным подобным объединением является Федеральный фонд поддержки малого бизнеса.

Подробнее о том,что такое Союз предпринимателей, о преимуществах и недостатках членства в нем читайте в статье «Союз предпринимателей».

Начинающие свое дело бизнесмены могут обратиться в такие союзы и попросить предоставить средства для старта. Если ваша идея понравится, покажется потенциально доходной и перспективной в плане долговременного развития, то Союз предпринимателей может выделить из собственных фондов необходимую вам сумму. Условия предоставления средств оговариваются в каждом конкретном случае индивидуально – это может быть обычный займ под процент, предложение партнерства, временные отчисления от полученного дохода.

Условия предоставления средств оговариваются в каждом конкретном случае индивидуально – это может быть обычный займ под процент, предложение партнерства, временные отчисления от полученного дохода.

Вариант 5: Частные инвестиции

Перспективная бизнес-идея может быть использована как средство для привлечения инвестиций для старта вашего дела. Составьте развернутый и продуманный бизнес план и обратитесь к частным ростовщикам – они предоставят вам деньги под относительно невысокие 7%, но и оплачивать такие долги лучше всего своевременно – ведь просрочка приведет к росту задолженности в геометрической прогрессии.

Впрочем, вовсе не обязательно обращаться именно в ростовщические конторы, можно самостоятельно поискать инвестора среди знакомых или среди состоятельных бизнесменов вашего города. Если предложение их заинтересует, то получить инвестиции станет гораздо проще. Правда, скорее всего, деньги вам предложат за участие в будущем предприятии, а это означает, что вы уже не будете его единоличным владельцем и будете зависеть от вашего партнера.

Таким образом, начиная свое дело, определите его потенциальные объемы и оцените размер первоначальных инвестиций – от этого будут зависеть и доступные варианты, где взять деньги на открытие бизнеса. Для скромных семейных предприятий открываются более широкие возможности. Крупномасштабным идеям получить средства для воплощения намного сложнее, но и потенциальные доходы в разы выше. В любом случае, началом любого дела должна быть жизнеспособная бизнес-идея, которая и должна стать основой для привлечения инвестиций.

Где взять деньги для бизнеса?

Лучший способ реализовать себя и заработать хорошие деньги — бизнес. Но для начала собственного дела нужен стартовый капитал. Сейчас деньги для бизнеса можно получить под залог, в кредит или найти инвестора.

Финансовые учреждения

Стартовый капитал можно получить в ломбарде или банке. Одни предпочитают работать на условиях залогового обеспечения кредита. Выгоднее всего закладывать недвижимость и драгоценные металлы, так как они имеют минимальный шанс на обесценивание и за них дают наибольший процент от реальной стоимости.

Из движимого имущества выгоднее всего закладывать личный транспорт. Для этого существуют автоломбарды и автокредиты. Выбор зависит от того, как работает конкретный бизнес; деньги в автоломбарде дают быстрее, но при этом забирают автомобиль. В банке условия будут хуже, но в залог остается только паспорт на машину.

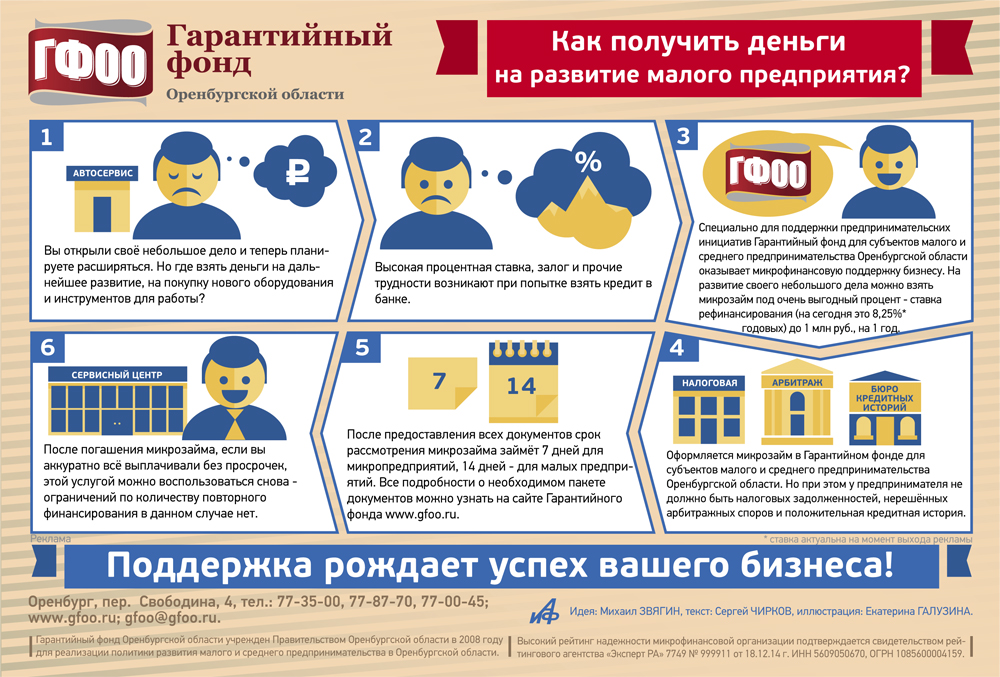

Если нет адекватного залога, имеет смысл обратиться в банк и получить кредит при помощи поручителей. Они гарантируют вашу финансовую платежеспособность собственным кошельком. В качестве такого поручителя могут выступать как юридические, так и физические лица. Его роль может взять на себя гарантийный фонд содействия развитию бизнеса. Стандартная практика их работы — это гарантия 50% кредитной суммы под 1-2%.

Стандартная практика их работы — это гарантия 50% кредитной суммы под 1-2%.

Как работают инвесторы

Самый удобный и безопасный способ найти деньги на бизнес — взять взаймы нужную сумму у знакомых. Даже если они дадут средства под процент, это все равно будет выгоднее, чем обращение в ломбард или банк. Фактически это самая оптимальная форма инвестирования для предпринимателя, но использовать ее удается лишь единицам.

Есть и так называемые добровольные и бескорыстные инвесторы, которых можно найти на различных интернет-платформах. Самая популярная из них — Kickstarter. Пользователи добровольно жертвуют средства на разработку интересных им проектов. Плюс — нет никаких обязательств, минус — подходит только для определенного типа проектов. Заявок на сайте много, поэтому многие идеи не получают вообще ничего.

Можно найти инвестора на стартап-форумах. Ищите разделы «инвестирую в проект», «дам займ» и т.д. Обычно за свои услуги спонсор просит долю в деле.

Инвесторов может быть больше одного. С одной стороны, это осложняет задачу руководителя, с другой, позволяет играть на их конкуренции, получая более выгодные условия.

В любом случае прежде чем начать поиск инвесторов, нужно уметь выгодно представить проект, четко и грамотно составить бизнес-план, разработать презентацию, показать способы монетизации и прочее. Участникам проекта Бизнес Молодость преподаются многие навыки, позволяющие вести успешные переговоры по поводу финансирования их бизнеса.

Присоединяйтесь к нашей команде — это хороший шанс ускорить вывод своего стартапа на тот уровень, когда им заинтересуются инвесторы.

Где взять деньги на развитие бизнеса

Что делать если нужны деньги на развитие бизнеса

Чтобы остаться на плаву и пережить сложный период, предприниматели ищут разные источники дополнительного финансирования. По результатам проведенных опросов, мы подобрали самые популярные источники, где можно взять деньги на развития бизнеса.

По результатам проведенных опросов, мы подобрали самые популярные источники, где можно взять деньги на развития бизнеса.

Когда возникает вопрос о том где взять деньги, первой мыслью является обращение в банк.

Получить кредит в Банке Украины

Сегодня получить кредит в банке является довольно сложной задачей. А иногда и невыполнимой. Каждый банк с большой осторожностью относится к кредитованию малого и среднего бизнеса. Причины очевидны — финансовая нестабильность в стране не гарантирует успешность развития предприятия.

Банки хорошо просчитывают собственные риски и компенсируют их жесткими требованиями к заемщикам и повышенной процентной ставкой. Поэтому при создании бизнеса, предприниматель вынужден соглашаться на сложные условия, что значительно тормозит рост собственного дела.

Для одобрения кредита недостаточно быть просто хорошим человеком. Есть ряд обязательных условий без которых невозможно получить нужную сумму . Среди них:

Наличие грамотного бизнес-плана.

Без соответствующего опыта сделать такой план практически невозможно, а услуги профессионалов стоят в среднем от 10 до 100 тис. грн. в зависимости от детализации.

Без соответствующего опыта сделать такой план практически невозможно, а услуги профессионалов стоят в среднем от 10 до 100 тис. грн. в зависимости от детализации.Подтверждение наличия собственных денежных средств или предоставление справки 2-НДФЛ

Поручительство физического или юридического лица с отличной кредитной историей.

Наличие имущества.

Отсутствие незакрытых кредитов.

И это еще не полный список необходимых условий и факторов, на которые обращает внимание банк прежде чем выдать кредит.

Взять деньги у друзей или родственников.

Одолжить деньги у родственников или друзей является самым экономически выгодным решением. В таком случае Вы существенно экономите свое время, а также не нужно платить проценты за услуги. Но палка всегда имеет два конца.

С другой стороны не у каждого есть родственник, который так просто займет крупную сумму денег. Особенно это касается случая, когда Вы делаете только первые шаги в предпринимательском деле.

Особенно это касается случая, когда Вы делаете только первые шаги в предпринимательском деле.

К тому же, занимая в долг можно потерять нечто более ценное чем просто деньги, а именно — доверие. Существует в народе пословица, которая гласит — “Если хочешь потерять друга — займи ему денег”.

Кроме доверия на кону стоит еще репутация и уважение к Вам. Ведь их так легко потерять и очень трудно восстановить.

Бизнес ангелы

А сейчас речь пойдет о создание бизнеса или самих ранних его стадиях. Ведь бывают моменты, когда прямо в руки “сваливается” идея, которую нельзя не использовать.

Бизнес ангелы — это тип инвесторов, которые вкладывают личные деньги в стартапы, полагаясь на их стремительный рост. В отличие от банков, взамен они попросят долю акций в компании и, возможно, возврат вложений.

Большинство из них охотно вкладывает не только свои деньги. Они полностью заинтересованы в развитии стартапа, поэтому предоставляют также свой опыт, связи и всевозможные ресурсы для роста предприятия.

Такой вид деятельности сопряжен с высоким уровнем инвестиционного риска. Конечно, не каждый стартап “выстреливает”, но существует мнение, что если хоть 1 из 10 покажет нужный результат — он покроет расходы девяти убыточных.

Зачастую они не требуют залога, их достаточно просто убедить, что Ваша идея хороша собой. Но здесь появляется другая сторона медали.

Доказать перспективу Вашей идеи, завоевать доверия и даже найти такого человека является трудной задачей. Рискуя собственными деньгами, они очень тщательно подходят к выбору стартапа, ведь суммы колеблются от 20 тис. до нескольких миллионов долларов. Процесс получения инвестиций может длиться несколько месяцев, пока он присмотрится к Вам и примет нужное решение.

Не каждая идея может заинтересовать такого инвестора. Значительным преимуществом обладают современные идеи в области IT, робототехники и инноваций. Поэтому бизнесу “старого” типа будет очень сложно найти финансирование с этой стороны.

Кредит под залог

Суть данного вида кредитования предполагает получение денег под залог имущества. Зачастую это автомобили или недвижимость.

Для одобрения кредита на запуск бизнеса Вам понадобится только законное владения имуществом. Никаких бизнес-планов, справок о доходах или связей здесь не нужно.

Например, чтобы получить кредит под залог авто, нужно иметь только паспорт, идентификационный код и техпаспорт. В среднем, процесс получения денег занимает 1 час.

К сожалению, за все приходится платить. За получение такой услуги, Вам нужно будет заплатить несколько процентов. Зачастую это 3-6% в месяц от размера кредита.

Вывод

Создать или масштабировать бизнес без дополнительного инвестирования крайне сложно. Бизнесмены очень изобретательные люди и постоянно находят новые источники финансирования.

Но в этой статье, мы перечислили самые распространенные и рабочие методы получения денег. Как говорят, проверенные годами. А какой из них подойдет именно Вам, зависит только от ситуации и Вашего выбора.

Как говорят, проверенные годами. А какой из них подойдет именно Вам, зависит только от ситуации и Вашего выбора.

Где взять деньги на развитие бизнеса в Украине?

Запуск собственного проекта — это риск, а поиск собственных финансов не всегда дает положительный результат. Когда думаете, как найти деньги на бизнес, то в голове сразу возникают десятки вариантов: взять в долг у родных, сходить в банк за кредитом, сдавать комнату в аренду или продать дом, машину. Но как выбрать подходящий способ?

Перед вами советы начинающему предпринимателю. Мы разберем 10 вариантов, где и как искать деньги для бизнеса.

- Занять у родственников, друзей или знакомых

Первое, о чем думает начинающий бизнесмен. У ваших друзей или родственников могут быть внушительные сбережения, и вы уже недолго думаете, где взять стартовый капитал. Но если есть другие варианты, то от этого способа лучше отказаться, и мы объясним почему.

У ваших друзей или родственников могут быть внушительные сбережения, и вы уже недолго думаете, где взять стартовый капитал. Но если есть другие варианты, то от этого способа лучше отказаться, и мы объясним почему.

Родственников и знакомых придется убеждать, чтобы сделать первоначальный взнос. Если вдруг дело прогорит и финансы пропадут, то отношения с друзьями и близкими людьми могут испортиться. Деньги придется возвращать в любом случае. Если затягивать с возвратом долга, то есть риск остаться без друзей и испортить связь с родными. Помните, что близкие люди дороже денег.

- Взять кредит в банке

Финансы для бизнеса можно получить в банке. В учреждении дают кредиты на мебель, квартиру, автомобиль, ремонт, отдых или лечение. Но и здесь громкие фразы “Нужны деньги! Готов на все!” не сработают. В банках не разбрасываются деньгами, если у клиента из доводов только сильное желание.

Деньги на развитие бизнеса проще получить в микрофинансовой организации (МФО), где дают микрокредиты круглосуточно, без поручителей, процентов и справок на карту или наличными. В банке нужно предоставить залог, поручителя, положительную историю по кредитам и информацию про стабильный доход. Но бизнес деньги под проценты — это дополнительный риск, который ляжет тяжким грузом с самого начала проекта. А если дело прогорит, то можно остаться без бизнеса и с невыплаченным кредитом.

В банке нужно предоставить залог, поручителя, положительную историю по кредитам и информацию про стабильный доход. Но бизнес деньги под проценты — это дополнительный риск, который ляжет тяжким грузом с самого начала проекта. А если дело прогорит, то можно остаться без бизнеса и с невыплаченным кредитом.

- Продать недвижимость

Один из самых серьезных шагов, чтобы найти деньги для малого бизнеса. Квартиры и автомобили — имущество, которое способно оказать финансовую поддержку. Чтобы открыть свое дело с нуля, то недвижимая и движимая собственность может стать стартовым капиталом. Когда нужны деньги на бизнес, то вы можете продать такое имущество:

Если у вас нормальный автомобиль, то за него можно получить значительную сумму почти сразу. Этого капитала хватит, чтобы приступить к проекту. В этом случае есть риск потерять собственность, зато никому ничего не будете должны. А если думаете, где взять деньги для начала бизнеса, когда нет авто, то есть второй вариант.

Имущество, в котором нет особой необходимости. Загородные участки, как мертвые деньги, если они стоят без дела. Малый бизнес — вполне доступное занятие, если вы можете взять средства на открытие бизнеса из собственных “запасов”. Если возле дачи есть земельный участок или она находится на экологически чистой местности, то удастся получить достойный капитал для начала проекта.

Самый рискованный вариант. Решаться на продажу дома или квартиры стоит в случае, если вы хотя бы на 50% уверены в успехе дела. Чтобы не лишиться места проживания и не потерять деньги, хорошо обдумайте этот способ. Но и бизнес деньги в долг будут больше тяготить совесть, чем потеря своего имущества. Квартиру можно продавать без посредников или через агентство. В любом случае нужно сделать качественные фотографии жилища.

- Получить деньги от государства

Главная ценность любой страны — народ. В государстве разработаны специальные программы, которые помогают получить начальный капитал для бизнеса.

Каждый месяц мы оплачиваем коммунальные услуги. На эту сферу уходит определенная сумма, а в холодное время года она становится больше. Субсидия оплачивает часть “коммуналки”, а значит больше личных денег останется в кошельке.

- Капитал для бизнес-проекта

Власти выделяют финансы, чтобы малый и средний бизнес мог развиваться. Если вы думаете, как получить деньги от государства на бизнес, то запомните: наличие бизнес-идеи не означает, что вы получите стартовый капитал. Напишите бизнес-план, в котором приблизительно посчитайте расходы и доходы, когда дело окупится. Государственный заем дают, если предприниматель исправно оплачивает налоги. Когда есть задолженность, то бизнес-план могут даже не рассматривать.

- Продать ненужные вещи

Кот Матроскин из советского мультфильма “Простоквашино” говорил, что “продать ненужное можно, если купить ненужное”. У многих дома лежат вещи, которые не используются. Они могут быть в хорошем состоянии и быть полезными для других. Хорошо подумайте, какие ненужные вещи вы можете продать. Выручка за б/у технику, одежду, обувь, поделки — достойный стартовый капитал для открытия малого бизнеса.

Они могут быть в хорошем состоянии и быть полезными для других. Хорошо подумайте, какие ненужные вещи вы можете продать. Выручка за б/у технику, одежду, обувь, поделки — достойный стартовый капитал для открытия малого бизнеса.

В Интернете сотни сайтов, где выставляют объявления. Главное — подборка фотографий хорошего качества. Никто не купит неизвестный товар. Кроме сети можно попробовать свои силы на блошиных рынках, в комиссионных магазинах или устроить домашнюю распродажу.

- Найти инвестора

Когда не хватает денег для проекта и есть достойная бизнес-идея, то можно попробовать поискать спонсора. В этом случае придется определенный процент от дохода отдать инвестору. Это один из самых безопасных способов, чтобы открыть свое дело, но и самый сложный. Давайте разбираться как найти инвестора для развития бизнеса в Украине и получить от него займ:

- детальный бизнес-план и продуманная бизнес-идея. Никто не будет вкладываться в открытие магазина игрушек или столовой.

Обращаться к инвесторам стоит в том случае, если вы планируете налаживать производство. Для сферы услуг или торговли редко дают деньги. Придется составить подробный план с прописанными мелочами, действительными расходами и предполагаемыми доходами.

Обращаться к инвесторам стоит в том случае, если вы планируете налаживать производство. Для сферы услуг или торговли редко дают деньги. Придется составить подробный план с прописанными мелочами, действительными расходами и предполагаемыми доходами. - залог. Шанс получить займ увеличивается, но есть и риски. Нужно отдельно узнать, какую недвижимость берут под залог и когда не нужна справка о подтверждении доходов. Частные спонсоры не дают деньги безвозмездно. Взять займ у богатых людей, не значит о нем забыть. Они зарабатывают и не рискуют своими финансами. Поэтому практикуется сдача имущества под залог. Если долг не вернется вовремя, то собственность переходит новому владельцу.

- расписка.Обязательный документ, который заключают с инвестором. Главное — тщательно изучить весь текст, особенно детали мелким шрифтом.

- честность спонсора. В этой области процветает мошенничество. Придется поискать отзывы настоящих людей, узнать о предполагаемом инвесторе больше информации.

Самостоятельно найти инвестора в украинских реалиях – тяжелая задача, поэтому лучше воспользоваться услугами профессиональных брокеров. Мы, в InVenture, с удовольствием поможем Вам найти инвестора для бизнеса.

- Сдать в аренду недвижимость

Этот вариант подходит тем, у кого квартира, дом или дача находятся в востребованном районе и у вас есть другое жилье. Чтобы заработать деньги на свой бизнес, можно сдавать в аренду такое имущество:

- Аренда авто под такси

Пассивный заработок, который способен принести хорошие деньги. Автомобиль остается вашей собственностью, а другие работают за вас. Обращайтесь в службу такси, которая уже много лет на рынке и имеет хорошую репутацию. Составляйте официальный договор и обязательно сделайте страховку. После сдачи машины в аренду, наведывайтесь в компанию. Проходите плановые ТО, чтобы транспортное средство прослужило дольше. Таким образом вы можете накопить денег на собственный бизнес в Украине.

- Посуточная сдача квартиры

Существует два варианта — сдавать комнату или всю площадь. В первом случае это неудобно для вашего личного быта, но можно следить за своим имуществом и не переживать, что квартиранты что-то сломают или украдут. Если жилище расположено в престижном районе, то его можно сдавать полностью, а себе снять квартиру на окраине. Стоимость сдачи жилья в разных районах города часто отличается в 2-3 раза, но перед этим обязательно изучите цены. Так вы будете получать пассивный доход и не задумываться, откуда взять деньги для бизнеса.

- Сдача дачи на летний сезон

Способ оправдан в плане финансов. Обычно загородные участки сдают за предоплату и на 2-3 месяца сразу. Если дача находится рядом с лесом или рекой, в чистом месте, то будет много желающих провести там летнюю пору. Вы можете получить деньги на развитие бизнеса, если сами переселитесь на дачу в теплое время года. Тогда квартиру будете сдавать в аренду.

- Заложить технику в ломбарде

Если не хотите навсегда отдавать вещи, то можно отнести их в ломбард и получить за них деньги. Этот способ подходит для тех, кто срочно ищет финансы.

Минус — ломбарды не берут все подряд. Ценится офисная или бытовая техника, драгоценности. Обувь и одежду не принимают потому, что это неходовой товар. Не порадует и оценка стоимости изделия. В ломбарде не предлагают реальную цену, а придирчиво осматривают и дают заниженную стоимость.

Плюс — в этих учреждениях не спрашивают о доходах и не выясняют причину, по которой вам понадобился займ.

Если вы ищете, где взять деньги на открытие своего дела, то помните, что выкупить вещи из ломбарда можно в определенный срок. Когда период закончится, то товар выставят на продажу. Вы можете оплатить только проценты по кредиту, чтобы продлить срок залога. Но помните, что регулярные походы в ломбард скорее увеличат расходы, чем доходы.

- Оформить договор лизинга

Если не получилось найти спонсора для открытия бизнеса, то можно заключить соглашение лизинга. Термин происходит от английского слова “to lease”, что значит “сдавать в аренду”. Это финансовый механизм, когда организации получают возможность покупать основные средства и активы, а частным лицам — дорогостоящие предметы (машины, квартиры). Обычно этим пользуются компании, но могут и физические лица по мере надобности.

Термин происходит от английского слова “to lease”, что значит “сдавать в аренду”. Это финансовый механизм, когда организации получают возможность покупать основные средства и активы, а частным лицам — дорогостоящие предметы (машины, квартиры). Обычно этим пользуются компании, но могут и физические лица по мере надобности.

В чем суть договора лизинга?

- Предприятию нужно на производство определенное оборудование, но оно не хочет или не может взять кредит.

- Организация обращается в специализированную компанию, которая сдает необходимое оснащение в аренду.

- Стороны оформляют контракт, в котором прописаны условия ежемесячной оплаты за использование активов.

- Когда истекает срок договора, то имущество можно выкупить по остаточной цене или вернуть владельцу.

Недостатки процедуры:

- юридические трудности — специфический контракт, где придется учесть все правовые аспекты;

- начисление процентов — за оснащение делают взносы и еще платят по процентам;

- повышенная остаточная цена — из-за инфляции и процентов стоимость оборудования после истечения срока договора выйдет дороже.

Достоинства лизинговой сделки:

- нет больших затрат — организация каждый месяц платит за аренду, а не покупает сразу все оборудование;

- эффективное распределение финансов — свободные деньги можно тратить на другие цели;

- упрощенный договор — заключить лизинг проще, чем взять кредит;

- оплата налогов — оснащение не стоит на балансе предприятия, а значит и платить за него в налоговую не надо.

- Выиграть грант

Начинающий предприниматель должен сделать все возможное, чтобы именно его бизнес-идея выглядела лучше, чем у конкурентов. В идеале проект уже должен жить и без финансового влияния со стороны, а грант — только хороший шанс быстрее выполнить определенные цели.

Если вы думаете, откуда взять деньги на бизнес с нуля, то есть безвозмездная денежная поддержка. Отличие от субсидии в размере и механизме получения. Грант дают частями, и после каждого проделанного шага организация отправляет отчет по расходам. Иногда фонды дают не сами деньги, а выделяют необходимое оборудование или оплачивают его покупку.

Иногда фонды дают не сами деньги, а выделяют необходимое оборудование или оплачивают его покупку.

Государственные фонды интересует долгосрочность проекта, окупаемость и налоговая эффективность. Начинающий предприниматель должен подтвердить точными расчетами, что бизнес будет развиваться и вернет средства через налоги. Важна и социальная значимость — нужно создать минимум 5 рабочих мест.

Заграничные и частные фонды работают в сфере экологии, культуры, экономики. Они интересуются инновациями и исследованиями. Но чаще такие организации поддерживают проверенных предпринимателей, которые уже раньше получали гранты.

Если вас интересует конкретный фонд, то сначала нужно подробнее узнать о нем: чем именно занимается, как долго существует, какие гранты дают начинающим бизнесменам и в каком размере. У каждого фонда свой список документов, чтобы получить грант. Но основная часть состоит из:

- бизнес-плана проекта;

- документа о регистрации компании;

- копии документа, который подтверждает личность;

- заявки на участие в конкурсе;

- сопроводительного письма, в котором расписаны востребованность и актуальность проекта.

В заявке нужно написать о проблеме, целях проекта, способах решения задач, суммы и периоды финансирования.

Вывод

Нет единственного правильного ответа на вопрос: где взять деньги на бизнес с нуля в Украине. С любимой, высокооплачиваемой работой, стабильным заработком и социальным пакетом не придется думать о кредите. Но так бывает далеко не у всех.

Нестабильный доход, отсутствие сбережений подталкивают новичка в бизнесе искать необходимую сумму в разных местах. Придерживайтесь нескольких простых правил, чтобы эффективнее использовать способы поиска финансов:

- опрятный внешний вид. Облик человека — это его визитная карточка. Доброжелательные и симпатичные люди чаще получают помощь.

- правильный подход к просьбе. Помните, что человек может отказать и нормально воспринимайте отрицательный ответ. Не устраивайте истерик, особенно, если просите деньги у друзей или знакомых.

- взаимная помощь. Предлагайте другой стороне взаимную выгоду, чтобы получить положительный результат.

- постоянная халява — плохой выход. Родственники, друзья, знакомые, и даже банки не дают кредиты безвозмездно и долги придется возвращать. Лучше не увлекаться этим постоянно. Обращайтесь только тогда, когда это необходимо. Расставляйте приоритеты и будьте успешными!

А также не стоит забывать, что квалифицированный брокер сумеет в течении короткого времени найти деньги для развития бизнеса. Более детально узнать о привлечении средств в бизнес Вы сможете на странице для соискателей инвестиций.

8 способов получить деньги для открытия малого бизнеса

8 мин. Читать

Тысячи американцев мечтают открыть небольшой бизнес. Фактически, согласно последним данным Управления малого бизнеса (SBA), во втором квартале 2015 года открылось 234 000 предприятий.

Есть один общий фактор, который нужен всем этим предприятиям для старта: деньги. Привлечение достаточного количества средств имеет решающее значение для развития малого бизнеса и создания условий для долголетия и будущего успеха.

В этой статье мы рассмотрим следующий способ получить деньги для открытия малого бизнеса:

1. Экономия

По данным Forbes, большинство основателей стартапов используют свои личные сбережения для финансирования своего бизнеса.

Тем не менее, не опустошайте свой банковский счет, чтобы собрать средства для своего бизнеса. Предприниматели должны откладывать расходы на проживание (например, на аренду жилья и продукты), чтобы их хватило на год. Это потому, что многие стартапы не приносят прибыли в течение нескольких месяцев после открытия.

По данным FreshBooks, более мелкие компании, ориентированные на услуги, вероятно, могут обойтись без операционных расходов от трех до шести месяцев.

У SBA есть несколько советов по экономии средств для открытия малого бизнеса, в том числе:

- Уменьшить задолженность по кредитной карте. Позвоните в свой банк, чтобы запросить более низкую процентную ставку.

- Настройте автоматическое отчисление на свой сберегательный счет.

- Избавьтесь от любых услуг, которыми вы не пользуетесь, например от абонементов в тренажерный зал или каршеринга.

- Настройте бюджет с помощью такой услуги, как «Вам нужен бюджет».

- Купить б / у. Сюда входит ваша машина и любые другие покупки. Ищите группы Facebook в вашем районе, посвященные торговле или продаже бывших в употреблении предметов.

2. Персональные ссуды

Эта тактика предполагает заимствование денег у семьи и друзей. Чтобы не обидеться, изложите условия личной ссуды в письменной форме. Четко укажите, сколько вам нужно, какова процентная ставка и когда она будет возвращена.

3. Кредитные карты

Вы можете использовать свою личную кредитную карту или открыть бизнес-кредитную карту.

Даже если этот вариант открыт для вас, не выбирайте его легкомысленно. Кредитные карты часто имеют высокие процентные ставки, которые увеличивают ваш баланс ежемесячно. Вы можете получить сальдо долга намного выше, чем вы планировали, что может нанести вред вашему новому бизнесу.

Все еще уверены, что кредитные карты — лучший способ для вас? Убедитесь, что вы используете карту с минимально возможной процентной ставкой и отличными условиями погашения. Изучите Credit.com, чтобы найти подходящую карту для вашего бизнеса.

4.Банковские кредиты

К сожалению, кредит для малого бизнеса не гарантирован. Банкам нужны надежные бизнес-планы и отличные кредитные рейтинги, прежде чем они рассмотрят вопрос об одобрении ссуды для малого бизнеса.

Они также могут захотеть, чтобы вы вложили свои деньги в бизнес, чтобы доказать, что вы действительно стремитесь заставить свою компанию работать.

Вы можете обратиться в личный банк, так как они уже знакомы с вашей банковской историей. Или выберите банк, который исторически известен кредитованием малого бизнеса.Чтобы повысить свои шансы на получение ссуды, выберите кредитора с гарантией SBA.

5. Венчурный капитал и бизнес-ангелы

Венчурный капитал и бизнес-ангелы лучше всего подходят для быстрорастущих компаний или компаний, которые уже являются прибыльными и имеют хороший денежный поток. Тем не менее, у каждого инвестора есть своя специализация с точки зрения региона, отрасли и возраста компании.

Тем не менее, у каждого инвестора есть своя специализация с точки зрения региона, отрасли и возраста компании.

В любом случае вам понадобится уникальная идея и основательный бизнес-план, чтобы привлечь свои инвестиции. SBA может помочь вам найти потенциальных частных инвесторов через свою программу SBIC.Инвестиции обычно производятся в течение трех лет.

Инвестиции SBIC бывают трех видов:

- Кредиты . Ссуды SBIC варьируются от 250 000 до 10 миллионов долларов, которые должны быть возвращены (с процентами). Процентные ставки от 9 до 16 процентов.

- Собственный капитал . SBIC даст вам деньги для вашего бизнеса за долю владения (и контроля). Объем инвестиций составляет от 100 000 до 5 миллионов долларов.

- Кредит и капитал . Комбинация первых двух вариантов.Ссуды предоставляются под процентную ставку от 10 до 14 процентов, а инвестиции составляют от 250 000 до 10 миллионов долларов.

6.

Государственные программы

Государственные программыПравительственные гранты могут потребовать некоторого исследования, чтобы найти то, что вам подходит. К счастью, у SBA есть офисы по всей территории Соединенных Штатов, которые могут обучить вас по доступным грантам, а также предоставить бизнес-консультации и обучение. Grants.gov также содержит информацию о более чем 1000 федеральных грантовых программах.

Существуют также гранты для малого бизнеса для предпринимателей, сталкивающихся с уникальными препятствиями.Например:

7. Корпоративные программы

Select корпорации предлагают программы поддержки малого бизнеса, включая финансирование под низкие проценты. Например, у Goldman Sachs есть программа, которая предоставляет доступные ссуды предприятиям, которые не могут претендовать на традиционные источники кредита.

8. Краудфандинг и краудлендинг

Краудфандинг обычно включает в себя запрос средств у больших групп людей на специальных краудфандинговых сайтах. Обычно они получают подарок или продукт, который вы разрабатываете, в обмен на свои инвестиции.Краудлендинг работает примерно так же, за исключением того, что ваши спонсоры ожидают, что вы вернете им деньги.

Обычно они получают подарок или продукт, который вы разрабатываете, в обмен на свои инвестиции.Краудлендинг работает примерно так же, за исключением того, что ваши спонсоры ожидают, что вы вернете им деньги.

Вот несколько вариантов:

- Kickstarter: самый популярный выбор. Вы добавляете детали проекта, цель и срок финансирования. Затем вы можете отправить электронное письмо семье и друзьям со ссылкой на свою страницу. Платежи вам производятся с помощью кредитной карты. Если вы достигнете своей цели, Kickstarter получит 5 процентов, а Amazon (партнер по кредитным картам Kickstarter) — от 3 до 5 процентов.

- Indiegogo: альтернатива Kickstarter.

- AngelList: соответствует вашим бизнес-ангелам.

- Kiva Zip: просите небольшие ссуды под нулевой процент.

- Accion: кредиты обычно имеют процентную ставку от 11 до 16 процентов плюс дополнительные расходы.

Еще спрашивают:

Как я могу начать свой бизнес без денег?

Чтобы начать бизнес без денег или с очень небольшими начальными затратами, рассмотрите следующие варианты:

Сервисный бизнес

Начать бизнес, основанный на предоставлении услуг, который осуществляется преимущественно через Интернет, стоит недорого. Для творческих услуг, таких как графический дизайн, разработка программного обеспечения или приложений или копирайтинг, требуется только компьютер, и их можно запускать бесплатно. Другие идеи включают фотографию, фитнес-тренинг и уборку дома, хотя вам понадобится оборудование.

Для творческих услуг, таких как графический дизайн, разработка программного обеспечения или приложений или копирайтинг, требуется только компьютер, и их можно запускать бесплатно. Другие идеи включают фотографию, фитнес-тренинг и уборку дома, хотя вам понадобится оборудование.

Прямая поставка

Эта актуальная бизнес-идея означает, что вы продаете товары, которые производятся, хранятся и отправляются третьей стороной, например Alibaba. Вы можете создать свой собственный недорогой интернет-магазин, используя такие сайты, как Shopify. Затем вы курируете проданные продукты и сосредотачиваетесь на маркетинге и отличном обслуживании клиентов, чтобы ваш магазин выделялся.

Печать по запросу

Вы используете продукты третьих сторон и украшаете их уникальными лозунгами или изображениями. Футболки, кружки, сумки, чехлы для мобильных телефонов и шляпы — это лишь некоторые из предметов, которые вы можете настроить. Не дизайнер? Арендуйте дешево на таких сайтах, как Fiverr.

Самостоятельная публикация

Опубликовать собственную электронную книгу или распечатать ее с помощью таких сервисов, как Amazon и Draft2Digital, просто и бесплатно. Вы можете нанять людей для форматирования вашей книги или оформления обложек на Fiverr и даже нанять авторов-призраков на Freelancer.com.

Цифровые продукты

Создавайте курсы или шаблоны, создавайте музыку или графику, которые можно загрузить. Вы также можете продавать цифровые продукты на Shopify.

Сколько стоит начать бизнес?

По данным SBA, открытие малого бизнеса стоит около 3000 долларов (или меньше). Эти предприятия обычно являются домашними, управляются одним владельцем и не требуют больших затрат на запуск.

Начальная цена франшизы на дому составляет от 1000 до 5000 долларов, хотя розничные франшизы могут стоить намного дороже.

УEntrepreneur есть калькулятор начальных затрат, который поможет вам оценить ваши личные начальные затраты.

Как мне получить бизнес-ссуду?

Для получения кредита для бизнеса Forbes рекомендует владельцу малого бизнеса:

- Хорошая кредитная история .

Получите свой кредитный рейтинг, а затем выполните следующие действия, если вам нужно его улучшить.

Получите свой кредитный рейтинг, а затем выполните следующие действия, если вам нужно его улучшить. - Денежных средств достаточно для погашения непогашенных кредитов . Существующие денежные средства должны покрывать не только уже имеющиеся долги и ссуды, но и новую ссуду.

- Сильные активы . У вас больше шансов получить бизнес-ссуду, если у вас достаточно активов (таких как денежные средства и дебиторская задолженность — или деньги, причитающиеся вашим клиентам) для покрытия ссуды в случае невыполнения обязательств.

- Несколько лет в бизнесе . Однако это не факт. Есть источники финансирования, которые обслуживают новый бизнес.

- Правильная финансовая отчетность . Кредиторы могут предпочесть финансовую отчетность, проверенную бухгалтером. Вам потребуется полный и правильный баланс, отчет о прибылях и убытках и отчет о движении денежных средств.

Как я могу получить ссуду для малого бизнеса без залога?

Ссуды, обеспеченные SBA, обычно не требуют залога (то есть собственности или активов, таких как наличные деньги). Вместо этого SBA гарантирует эти ссуды, поэтому даже стартапы могут получить доступ к финансированию. Используйте этот инструмент SBA, чтобы найти кредиторов для вашего конкретного бизнеса.

Вместо этого SBA гарантирует эти ссуды, поэтому даже стартапы могут получить доступ к финансированию. Используйте этот инструмент SBA, чтобы найти кредиторов для вашего конкретного бизнеса.

11 мест, где можно найти деньги для начала бизнеса

Следующая статья адаптирована из новой книги Что дальше ?: Найдите свое увлечение и работу своей мечты в свои сорок, пятьдесят и старше .)

Кто не мечтает начать вторую карьеру?

Миллионы американцев запустили его в среднем возрасте. Фактически, около 20% всех новых предприятий в 2013 году были созданы предпринимателями в возрасте от 50 до 59 лет, а 15% были в возрасте от 60 лет и старше, согласно исследованию, опубликованному Kauffman Foundation и LegalZoom.

Однако если вы хотите присоединиться к ним, сбор необходимых денег может стать камнем преткновения.

( БОЛЬШЕ : Начало бизнеса после 50)

Но вот и хорошие новости: если у вас приличное финансовое положение, без долгов или очень мало, кроме ипотеки, у вас есть множество вариантов финансирования своего стартапа.Вот их 11:

Личные сбережения. На самом деле большинство стартапов финансируются за счет личных сбережений. Однако, прежде чем вы сделаете большой вывод, я рекомендую вам отложить как минимум годовые фиксированные расходы на проживание (например, на ипотеку и страхование).

Когда вы открываете собственный магазин, вам, возможно, придется отказаться от зарплаты на несколько месяцев, даже на год, пока вы не наберете обороты и не начнете поступать доходы.

Друзья и семья. Если вы пойдете по этому пути, четко сформулируйте условия и изложите все в письменной форме, чтобы не возникло недовольства.

Когда Биллу Скису, бывшему ИТ-специалисту, потребовалось финансирование для открытия своего независимого книжного магазина «Хорошо читаемые новые и подержанные книги» в Хоторне, штат Нью-Джерси, он попросил у своих шестерых братьев и сестер трехлетний семейный кредит под 3,5%. «В то время, когда я начинал в 2010 году, было трудно получить банковские ссуды для малого бизнеса», — говорит Скис, который собрал 124 000 долларов от своей семьи. Он ожидает, что деньги будут полностью возвращены к концу 2014 года.

«В то время, когда я начинал в 2010 году, было трудно получить банковские ссуды для малого бизнеса», — говорит Скис, который собрал 124 000 долларов от своей семьи. Он ожидает, что деньги будут полностью возвращены к концу 2014 года.

Банки и кредитные союзы. Банки не всегда легко взломать, когда дело касается кредитования малого бизнеса. Само собой разумеется, что вам понадобится твердый бизнес-план и безупречная кредитная история, чтобы получить одобрение.

Ваша первая остановка должна быть в банке, который знаком с вами или вашей отраслью, или в банке, который известен своей слабостью в кредитовании малого бизнеса.

Хорошая идея — найти тот, который предлагает ссуды под гарантии Управления малого бизнеса (SBA); посетите страницу «Местные ресурсы» на сайте агентства (Sba.gov). Банковские ссуды, гарантированные SBA, как правило, требуют меньшего первоначального взноса, а ежемесячные платежи могут быть более управляемыми.

Тем не менее, кредитор, вероятно, захочет, чтобы вы также продемонстрировали, что у вас есть немного шкуры в игре. Это означает, что вы должны быть в состоянии показать, что у вас есть капитал или капитал, который вы готовы инвестировать в бизнес.

Это означает, что вы должны быть в состоянии показать, что у вас есть капитал или капитал, который вы готовы инвестировать в бизнес.

Бизнес-ангелы и фирмы венчурного капитала. Получить от них финансирование — непростая задача. Но если вы можете немного поиграть и у вас есть отличная идея и потрясающий бизнес-план, такие инвесторы поддержат вас в обмен на долю или частичное владение.Если этот маршрут вас интересует, ознакомьтесь с Программой SBA по инвестициям в малый бизнес.

( БОЛЬШЕ : 10 советов для «пожилых» предпринимателей)

Программы экономического развития. Существует ряд программ ссуд на цели развития, но для того, чтобы найти ту, которую вы можете использовать, может потребоваться небольшое расследование, и вам может потребоваться специальная сертификация для соответствия требованиям. Например, если вы женщина, вы можете подумать о том, чтобы сертифицировать свою фирму как бизнес, принадлежащий женщине. Если вы являетесь основным владельцем и принадлежите к меньшинству или проживаете в экономически неблагополучном регионе, вы также можете претендовать на получение специального кредита.

Если вы являетесь основным владельцем и принадлежите к меньшинству или проживаете в экономически неблагополучном регионе, вы также можете претендовать на получение специального кредита.

Ресурсы отдела экономического развития SBA могут помочь вам решить, подходит ли это для вас. Если вы ветеран, Департамент по делам ветеранов может предоставить вам информацию о том, как получить сертификат.

Корпоративные программы. Некоторые крупные предприятия также предлагают поддержку при открытии малого бизнеса. Например, Michelin North America, базирующаяся в Гринвилле, Южная Каролина, предоставила финансирование под низкие проценты — ссуды в диапазоне от 10 000 до 100 000 долларов — некоторым предприятиям, принадлежащим меньшинствам и находящимся в неблагоприятном положении, включая фирмы, принадлежащие женщинам, в некоторых частях Южной Каролины.

Гранты. Посетите Grants.gov, чтобы получить информацию о более чем 1000 федеральных грантовых программах.

Женщины-предприниматели могут захотеть связаться с одним из женских бизнес-центров SBA по всей стране. Эти центры предоставляют информацию о государственных, местных и частных грантах женщинам, заинтересованным в создании собственного бизнеса в некоммерческих или коммерческих организациях.

Краудфандинговые и краудлендинговые сайты. Эти виртуальные кампании по сбору средств обычно собирают небольшие суммы, но никогда не знаешь, что деньги могут накапливаться.

Король краудфандинга — Kickstarter, где легко начать. Вы просто размещаете на его сайте эскиз вашего проекта с видео, вашей целевой суммой в долларах и вашим сроком. Затем вы отправляете электронное письмо друзьям, семье и коллегам и вежливо просите их поделиться своим проектом и приглашением на финансирование со своими друзьями.

Когда кто-то решает сделать пожертвование на ваше дело, платежи производятся посредством списания средств с его кредитной карты через Amazon. Как только вы достигнете своей цели, Kickstarter берет 5%, а вы платите от 3 до 5% сервису кредитных карт Amazon. Если вы не соберете деньги к установленному сроку, залог аннулируется; пожертвования с ваших участников не взимаются, и Kickstarter ничего не берет.

Если вы не соберете деньги к установленному сроку, залог аннулируется; пожертвования с ваших участников не взимаются, и Kickstarter ничего не берет.

Другие краудфандинговые сайты для сбора стартового капитала в Интернете включают Rock The Post, бесплатную сеть, которая помогает предпринимателям знакомиться с профессионалами и инвесторами, которые могут помочь с помощью средств, времени или материалов; Indiegogo и AngelList, которые помогут вам найти потенциальных инвесторов-ангелов.

Crowdlending — это вариация на тему краудфандинга, но люди, которые помогают вам, рассчитывают вернуть свои деньги.На веб-сайте Kiva есть программа под названием Kiva Zip, которая объединяет займы с нулевым процентом от 5 долларов. Краудлендерный сайт Accion предлагает займы с годовой процентной ставкой от 11 до 16%, плюс расходы на закрытие и подачу заявки.

Ролловеры как бизнес-стартапы (ROBS) . Здесь вы используете свой 401 (k), индивидуальный пенсионный счет или другие пенсионные фонды для финансирования бизнеса без налогов или штрафов Налоговой службы. Счет переводится в новый пенсионный фонд, который фактически становится акционером вашего бизнеса.

Здесь вы используете свой 401 (k), индивидуальный пенсионный счет или другие пенсионные фонды для финансирования бизнеса без налогов или штрафов Налоговой службы. Счет переводится в новый пенсионный фонд, который фактически становится акционером вашего бизнеса.

Но будьте осторожны: ROB — это сложно, и если вы не настроите его правильно, вы можете получить штрафы и большой налоговый счет. Возможно, стоит прочитать статью в Daily Tax Report «Проверка ролловеров при открытии новых предприятий: руководство по выживанию после проверки IRS».

Ссуды под залог собственного капитала. Если у вас есть значительный капитал, накопленный в вашем доме, и ваш кредитный рейтинг значительно превышает 700, этот путь может быть довольно хорошим вариантом. Деньги обычно берутся в виде единовременной выплаты, которую вы можете выплатить со временем.И процентная ставка сейчас не заоблачная, примерно 4,5%.

Кредитные карты. Использовать пластик, конечно, легко, но это рискованный выбор. Большинство карт имеют двузначные процентные ставки по остаткам, которые переходят из месяца в месяц. Это довольно высокая планка для новой компании в первые дни ее существования.

Большинство карт имеют двузначные процентные ставки по остаткам, которые переходят из месяца в месяц. Это довольно высокая планка для новой компании в первые дни ее существования.

Если вы хотите пойти по этому пути, посетите Bankrate.com и Credit.com, чтобы получить список карт с самыми низкими ставками и лучшими условиями.

( адаптировано из книги «Что дальше ?: В поисках своей страсти и работы своей мечты в сорок, пятьдесят и старше» Керри Хэннон по договоренности с Беркли, членом Penguin Group (США), LLC, компании Penguin Random House, Авторское право © 2014 .)

Керри Хэннон более 25 лет освещал личные финансы для Forbes, Money, U.S. News & World Report и USA Today. Ее сайт — kerryhannon.com. Следуйте за ней в Twitter @kerryhannon.

Как получить деньги для открытия бизнеса

Ежегодно сотни тысяч американцев открывают собственный бизнес. По данным Управления малого бизнеса США (SBA), в 2010 году в США насчитывалось 27,9 миллиона малых предприятий. Большинство из них — более 75% — были определены правительством как предприятия, не связанные с работодателем, что означает, что владелец — единственный человек, работающий в компании.

Большинство из них — более 75% — были определены правительством как предприятия, не связанные с работодателем, что означает, что владелец — единственный человек, работающий в компании.

Шансы на успех велики. Только около половины новых предприятий выживают в течение пяти лет, и только треть остается в эксплуатации после 10 лет. Несмотря на это, небольшой процент превращается в стабильный малый и средний бизнес, в то время как микроскопическая часть становится предметом легенд, таких как Apple или Hewlett-Packard, компании, рожденные в гаражах, которые в конечном итоге поднялись на высшие ступени американского бизнеса.

Каждому владельцу малого бизнеса нужен бизнес-счет в банке, чтобы хранить бизнес и личные средства отдельно.Текущий счет для бизнеса BlueVine — отличный выбор благодаря доходности 1,00% (в годовом исчислении) и отсутствию платы за обслуживание. Или рассмотрите соответствующий критериям счет Chase Business Checking® ; вы можете получить бонус в размере 300 долларов, если откроете учетную запись и выполните соответствующие действия.

Прежде чем у вашего бизнеса появится хоть какая-то надежда стать легендой (или даже просто прибыльным), вам нужно найти способ финансировать его рождение. SBA утверждает, что в 2009 году Фонд Юинга Марион Кауфманн оценил среднюю стоимость открытия нового малого бизнеса в США.С. будет около 30 000 долларов. Чтобы оценить, сколько будет стоить запуск вашего бизнеса, воспользуйтесь онлайн-калькулятором стоимости запуска, например, с помощью Entrepreneur.com. Хотя это число может показаться шокирующе большим, у современных предпринимателей есть широкий спектр возможностей для финансирования стартапов.

способов привлечь деньги для вашего нового бизнеса

1. Самофинансирование

Хотя самофинансирование вашего стартапа может быть относительно простым, у него есть большой недостаток: вы полностью на крючке, если предприятие не увенчается успехом.Тем не менее, это может быть привлекательным вариантом, особенно для учредителей, которые хотят смоделировать медленный и устойчивый подход к закрытому бизнесу — стратегию с несколькими преимуществами, согласно этому анализу из BusinessBlogs. Если вы в состоянии получить необходимые средства из своих собственных резервов, вы можете сделать это разными способами.

Если вы в состоянии получить необходимые средства из своих собственных резервов, вы можете сделать это разными способами.

Tap Personal Savings

Использование собственной копилки — самый простой способ финансировать малый бизнес. Независимо от того, поступают ли деньги с вашего текущего счета, семейного наследства или средств, находящихся на старом счете денежного рынка, использование собственных наличных средств не только популярно, но и демонстрирует приверженность владельца бизнеса другим потенциальным инвесторам, что в конечном итоге может помочь получить дополнительное финансирование. от третьих лиц.

Продать личные активы

Возможно, у вас есть недвижимость, акции, облигации или ценные семейные реликвии, которые вы готовы продать, чтобы собрать наличные для финансирования своего бизнеса. Продажа активов за наличные — это проверенный временем способ привлечения денег, но при продаже определенных активов, особенно недвижимости и акций, могут возникнуть налоговые последствия. Обязательно примите это во внимание, прежде чем делать решительный шаг; в противном случае вы можете столкнуться с неожиданным налогом на прирост капитала от IRS.

Обязательно примите это во внимание, прежде чем делать решительный шаг; в противном случае вы можете столкнуться с неожиданным налогом на прирост капитала от IRS.

Возьмите побочный концерт

Вы можете начать побочный концерт и использовать заработанные деньги для своего нового предприятия. Вы можете зарегистрироваться в Turo и начать делиться своей машиной. Или вы можете стать водителем доставки для DoorDash . Хотя большинство побочных мероприятий не принесут немедленного финансирования вашему бизнесу, доход, который вы зарабатываете, может быстро увеличиться.

Используйте кредитные карты